作者:

方正宏观任泽平、

方正固收杨为敩

来源:泽平宏观(ID:zepinghongguan)

我们观点的一次重要转变:

自2016年10月开始,我们基于滞涨和去杠杆一直提示债券市场的风险;

在2016年12月的《本轮钱荒和“债灾”的起源、影响及展望》一文中提出 :债券市场的趋势性行情短期难现,且在《叩桥而渡——2017年债券市场展望》中,提出债券市场新一轮趋势性机会可能在2017年中附近开启。

在2017年5月下旬开始调整观点:“经济回调提供了基本面支撑,债市开始跌出价值,超调的压力来自监管政策和流动性,现在债市在接近底部左侧,我们或许正处在一轮债券牛市的前夜。”“债市配置价值凸显”。

行至年中,我们对债券市场的观点转向积极:在经过三个季度的债市下跌之后,目前的债券市场已经具备较好的投资价值,我们可能正站在新一轮债市牛市的前夜。

摘要:

1、在空间和曲线形态上,当前的收益率曲线已经出现了五个不稳定性:

1)当前的收益率无论相对于CPI还是PPI衡量的名义增长率来说,都是在高估的状态;

2)10年期国债收益率相对于目前的流动性投放速度来说,存在着74bp的溢价,这个溢价甚至隐含了流动性的负增长;

3)利率债的期限利差已经跌到和历史低点可比的位置,但和历次低点相比的话,此次的流动性投放和经济预期都要偏温和;

4)1年及10年期国债收益率的历史分位数之差目前已超过30%,可能预示着流动性相对经济基本面来说明显偏紧;

5)Shibor 3M的利率互换相对于即期利率呈现出贴水的特征,意味着资金面会出现预期上的宽松。

2、货币政策更看重边际,而监管政策更看重位置。我们目前已经处于货币政策收紧的末端,而今年年底监管政策可能退出。

1)现象上货币政策和经济名义增长率更为相关,当前的核心CPI处于周期顶部的位置,或将带动名义增长率下行。货币政策预期面临转松的关口,货币紧缩已在末端;

2)监管淡出的时间一般都会晚于货币政策转向的时间,粗略衡量的话,本轮监管退出的时点可能是在今年年底。

3、债券市场行情出现的时间价值及确定性:

1)只要经济名义增长率往下走,货币政策就没有持续收紧的理由,二者不会大幅背离;即使存在背离,经济基本面还会导致宽松的预期不断加剧,以推低中长端收益率;

2)对利率债来说,我们只需要关心货币政策这条线就好。即使今年下半年监管环境仍然偏紧,也不碍利率债的行情启动,我们无需等到强监管退出。

4、利率债或许正站在一轮崭新的牛市前夜,当前的配置可以向哑铃型配置转换:

一方面博取未来中长端利率债的比较丰厚的资本利得;另一方面在货币政策偏紧的位置上配置短端债券及同业存单,依然存在比较好的利息收益。

5、当前中长期利率债已经具备了较好的安全边际,中长端利率债的安全边际一般会提前于广谱收益率拐点出现。

风险提示:

货币政策明显收紧、去杠杆超预期、信用违约冲击加大。

目录:

1. 空间上的逻辑

1.1 收益率相对于基本面处于高估状态

1.2 目前的收益率水平已经隐含了流动性的负增长

1.3 异常平坦的收益率曲线

1.4 收益率曲线所预示的基本面的不稳定性

1.5 IRS的贴水和流动性预期的变化

2、时间上的逻辑

2.1 我们是如何落入“流动性冗余”阶段的

2.1.1 流动性冗余的表现

2.1.2 一切的根源来自于过剩的流动性

2.2 货币政策周期与监管周期

2.2.1 流动性与监管:政策的左右手

2.2.2 风险及政策是如何退出的

2.2.2.1货币政策更看重边际,而监管政策更看重位置

2.2.2.2 当前流动性收紧已进入末期

2.2.2.3 监管退出的时点或在年底

2.3 两个关键性问题

2.3.1 货币稳和强监管的组合下:债市的表现如何

2.3.2 货币政策是否会滞后于经济基本面转向

3、我们可能正站在新一轮债市牛市的前夜

我们对债券市场的观点出现了一次重大变化:在收益率上升了近三个季度之后,

当前债券市场的收益结构有如看涨期权,配置价值凸显,建议投资者可以逐步拉长久期、加大杠杆,在配置上逐步转为哑铃型配置。

1、空间上的逻辑

1.1、收益率相对于基本面处于高估状态

债券收益率反映的就是资金的机会成本,长期来看,债券收益率必须和经济的名义增长率相吻合,资金成本水平和经济基本面水平长期偏离容易造成经济基本面和通胀的大幅动荡。因此,

收益率相对于基本面处于高估状态是不可持续的。

经济名义增长率的统计中,价格可用CPI及PPI两个指标,因近年的去产能问题,CPI及PPI的运行出现了明显的裂口,因此,目前用PPI所核算出来的经济名义增长率比用CPI这个口径的结果要高很多。

CPI和PPI分别衡量的是居民和企业的机会成本,在用两个口径的名义增长率去衡量债券市场的价值时,真实的债券收益率的位置不应该相对任何一个口径过高。若相对CPI口径过高,则不利于消费;若相对PPI口径过高,则不利于投资。

当前的债券市场收益率已经明显高于CPI衡量的经济名义增速的水平,按照此口径,10年期国债收益率的合理位置应该在2.9%-3%;而相对PPI衡量的经济名义增速来说,10年期国债收益率的合理位置是3.5%,也是略为偏高的。可以看到:

以经济增长水平来衡量,债券收益率已经处于非稳态。

1.2、目前的收益率水平已经隐含了流动性的负增长

根据我们的基础流动性投放模型来测算,当前的流动性虽有减速,但并不支持债券收益率如此大幅度的上涨。2016年上半年的流动性投放均速和目前的速度相仿,而当时的10年期国债收益率仅在2.88%,比目前的收益率水平要低74bp。这74bp的差异,实际来自于一系列的去杠杆政策引致的交易休克的影响。

我们不妨考虑一下,如果这74bp的差异并非来自于金融去杠杆政策,而是来自于总流动性投放规模的变化的话,需要流动性投放规模增速下降18%左右,才能引致收益率往上走74bp。换句话说:

当前的债券收益率,甚至隐含了一些流动性投放负增长的信息。

1.3、异常平坦的收益率曲线

当前的收益率曲线已经到了非常平坦的姿态上,国债及国开债期限利差(1年-10年)在5月20日附近分别收至13bp和12bp,都处于历史的低位。

如果不考虑资金面因受到异常扰动(季末等特殊时点)导致曲线异常平坦的话,国债曲线的平坦程度仅次于2011年9月,国开债曲线的平坦程度仅次于2008年10月以及2015年一季度。

历史上,这个位置的期限利差一般说明流动性已经紧得接近极限(如2011年以及2015年)或者经济增长预期急剧恶化(如2008年),而二者都说明流动性已经位于一个从紧到松的边际拐点。

根据此次收益率曲线的形态判断的话,我们应该已经接近流动性收缩的极限位置。

况且,

当前的曲线斜率也存在一些不稳定因素。

历史上,除了2008年全球性金融危机造成期限利差急剧缩窄之外,剩下的曲线平坦化都和流动性的收紧及资金利率的快速上行有关。目前的资金利率甚至还要低于2008年10月附近的水平,但国债的期限利差已经跌破了大危机时的底部,市场的预期已经非常弱,也引致曲线出现了一些畸形。

1.4、收益率曲线所预示的基本面的不稳定性

众所周知的是:短端收益率更多代表流动性;长端收益率更多代表基本面预期,

一旦短端收益率在历史上的分位数明显高于长端收益率的历史分位数

,则代表了一个不稳定的系统:

相对于当前的经济增长情况,短端利率明显偏高,流动性明显偏紧。

经验上,

一旦二者的分位数之差超过30%,则宏观基本面就会进入一个不稳定的状态。

历史上,2008年9-10月、2011年6-10月、2013年5-10月以及2014年10月-2015年3月,二者的分位数之差均超过了30%,事实上可以观测到,这几个阶段往往意味着一轮新的经济衰退的开始,也意味着债券市场新一轮行情的开启。

1.5、IRS的贴水和流动性预期的变化

近来央行明显加大了预调的力度,在此预期引导之下,Shibor 3M的利率互换定盘利率开始低于相应的即期利率。

经验上,

一旦Shibor 3M的利率互换相对于即期利率呈现出贴水的特征,则往往意味着资金面会出现预期上的宽松,

历史上Shibor 3M利率互换跌至贴水位置的时点和即期利率的顶部吻合得很好,这一次Shibor 3M利率互换再次出现了贴水。

2、时间上的逻辑

2.1、我们是如何落入“流动性冗余”阶段的

2.1.1、流动性冗余的表现

在流动性的研究上,我们给出过两条关键线:商业银行对非银部门债权以及货币发行,我们将二者分别称之为“机会线”和“风险线”,意即前者代表了实体经济的融资意愿,商业银行对非银部门债权越强,一般经济基本面也越好;而后者则代表了货币的投机偏好,货币发行增速越快,金融风险和通胀情况则越凸显。

一旦两条线落入“机会线下降、风险线上升”的组合,总意味着有越来越大的比例的货币脱实向虚,从而会带来滞涨风险以及金融风险叠加累积的过程,这个阶段我们可以称之为“流动性冗余阶段”。

2.1.2、一切的根源来自于过剩的流动性

在历史上的类似时期,除了引致通胀的走势向上外,还会引致地方融资平台的高发、信托等非标的高速增长、期货市场的炒作加剧以及银行资金向非银转移、非银加杠杆等金融风险问题。其中,

2010年所体现的金融风险主要是期货过度交易、地方融资平台风险,2013年是银信合作风险,2016年则是委外杠杆风险、万能险以及期货过度交易等问题。

2.2、货币政策周期与监管周期

2.2.1、流动性与监管:政策的左右手

在经过短暂的风险识别过程后,政策一般会左手右手齐下去治理脱实向虚的货币。

左手是全面收紧货币政策,收缩总的货币供应,因此我们看到央行的流动性净投放会出现一个明确的减速趋势;右手则是通过各种政策加码去人工剥离风险。我们刚刚经历了近三个季度的债市下跌,原因正在于此。

2.2.2、风险及政策是如何退出的

2.2.2.1、货币政策更看重边际,而监管政策更看重位置

经验上,风险及政策退出路径如下图所示:首先我们会看到在政策双手齐下的过程中,货币脱实向虚的金融风险会被率先控制住,这和行政政策相对于货币政策来说靶心更为直接有效有关,在金融风险转向后,通胀才会出现一些退潮的痕迹,才意味着过去一轮冗余流动性的熄火。

货币政策和监管政策最大的不同是:货币政策更看重边际,而监管政策更看重位置。

对于看重边际的货币政策来说,货币收紧的退出时点是金融风险转向及通胀褪去的孰后时点,因为通胀往往拐头更慢一些,因此经验上货币政策和经济名义增长率更为相关一些。而对于监管政策来说,即使金融风险率先得到控制,也不意味着监管政策的转向,监管政策还会延续一段时间,直到基本面倒逼政策转向“稳增长”,监管才会淡出。

2.2.2.2、当前流动性收紧已进入末期

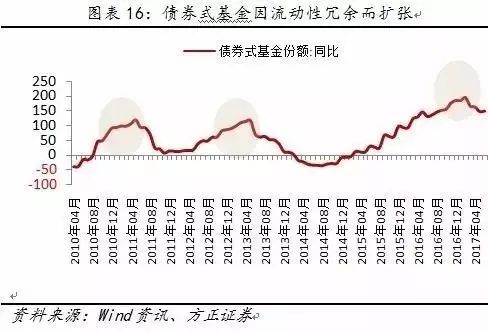

当前这轮周期既然在金融风险上的主要矛盾表现是期货及委外的杠杆问题,

我们看到在去年开始的一系列管控政策的影响下,金融风险的势头已经开始出现熄火的态势:

一则期货市场月成交量在近一年的时间已经从5.4亿手下降至2.8亿手;二则债券基金份额的月环比增长也从去年末的30%以上降至当前的0增长,也意味着委外之前的高增长不复存在。

接下来,通胀的顶部可能也意味着货币政策的拐点,今年一季度的CPI和PPI出现了一些数据上的下沉,但我们对此理解为通胀数据的“假摔”,因为若刨除食品价格来看,核心CPI运行的位置也并不低。

从经验上,现在的时点也已经非常接近通胀退潮的时点,流动性收紧也相应进入了末期。

经验上,“货币发行”增速对CPI的传导最多不超过7个月。随着去年12月“货币发行”增速的见顶回落,到目前我们已经经过了7个月左右的经验惯性期,核心通胀率也可能站在短周期的顶部位置。

2.2.2.3、监管退出的时点或在年底

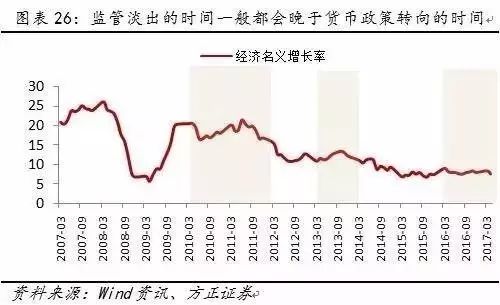

监管淡出的时间一般都会晚于货币政策转向的时间,原因是监管退出往往是被经济基本面倒逼退出,因此,强监管时期往往会贯穿名义增长率的周期顶部。

2010年6月开始核查地方政府债务到2012年3月的《关于加强2012年地方政府融资平台贷款风险监管的指导意见》、从2013年3月的8号文到2014年5月的127号文、从2016年5月的资管八条底线至今,

三轮监管周期都是跨过了一轮新的经济的名义周期的顶部。

从时间上来衡量的话,监管淡出的时间一般是经济名义增长率见顶后的7-9个月左右,从空间上来衡量的话,监管淡出时间的名义增长率会相对于前轮名义增长率的顶部低25%左右。综合粗略判断的话,

本轮监管退出的时点可能是在今年年底,监管退出时的名义增长率的位置大致是在6.4%附近。

2.3、两个关键性问题

2.3.1、货币稳和强监管的组合下:债市的表现如何

即使经济基本面倒逼货币政策停止收缩,但我们的强监管政策很难很快退出,在今年下半年我们可能面临着货币政策稳健和强监管同时并行的环境,这个环境对债券市场是否依然有利。

利率债行情的启动并非始于货币及监管阻力的完全消失,而是始于货币政策这条线的变化,等到监管退出,利率债的行情已经行至中途了。

尽管货币政策开始停止紧缩的一段时间里,强监管依然存在。但考虑到监管的靶心并不是利率债,利率债的行情会提前于监管退出到来。我们已经经历了两轮“货币稳+强监管”组合的环境(2011年6月-2012月3月;2013年12月-2014年5月),在这两轮相似的环境中,利率债收益率都出现了显著下行。

但是,强监管对中低评级信用债不见得利空影响不大。

以10年期AA-企业债收益率为例,在两次“稳货币+强监管”的时期,AA-企业债收益率在货币政策转稳(利率债行情启动)后,仍然维持了一段收益率上升的行情,直到强监管退出后,收益率才见顶回落。监管的实质就是降低资金的风险偏好,强监管的压力下资金的风险偏好都会经历一个收敛的过程。

2.3.2、货币政策是否会滞后于经济基本面转向

即使经济的名义增长率如期掉下来,如果货币政策不松,怎么办?我们认为即使货币政策相对经济基本面存在滞后,这个滞后的时间也不会很长。

第一,货币政策没有理由相对经济基本面长期背离,即使是控风险的因由。

既然前文已经提及通胀是一个滞后变量,因此在通胀下行(名义增长率下行)之后,金融风险已经在某种程度上得到了控制。包括此轮调控,目前来看债基发行、委外规模及期货交易规模都已经出现了转向。

货币政策存在一些拐点滞后于经济名义增速的先例(2011年6月到2011年10月以及2013年10月-12月),事实上在货币政策惯性紧缩的阶段,收益率还是维持了一些惯性上升的势头,但事后来看,那已属收益率上行的尾端,债券的配置价值已经跌了出来。

其二,货币政策只要不再收紧,货币政策就很可能矮化为决定收益率的次要因素。

以2014年那轮行情为例,即使2013年12月货币投放结束紧缩之后,在2014年前11个月的11个月左右的时间里,货币政策并没有表现得很积极,充其量是一种稳健的货币政策。然而,10年期国债收益率在这11个月的时间内出现了非常明显的下降,下降的原因是在经济基本面回落的状态下,市场不断博弈流动性会出现宽松,经济基本面还是引导预期的最核心要素。

从期限利差的角度去看,当时市场博弈的过程,也是资金挤向长端的过程,期限利差明显收窄,可以看到:中长端收益率目前已经出现了非常厚的安全边际。

3、我们可能正站在新一轮债市牛市的前夜

无论从空间还是从时间价值来看,流动性收紧已经步入后端,随着未来的经济名义增长率的下行和流动性的转向,利率债或许正站在一轮崭新的牛市前夜。

当然,短期的市场还存在少量风险:一旦货币政策滞后于实体经济转向,债券市场可能还会出现一轮下跌,但当前债券市场的配置价值已经毋庸置疑。

我们认为当前的配置可以向哑铃型配置转换,

一方面博取未来中长端利率债的比较丰厚的资本利得;另一方面在货币政策偏紧的位置上配置短端债券及同业存单,还是存在比较好的利息收益。

当前中长期利率债已经具备了较好的安全边际,即使货币政策再收一段时间的话,中长期利率债的收益率不会明显上升,中长端利率债的安全边际一般会提前于广谱收益率拐点出现。

原因在于非银部门的左侧交易:往往在流动性收紧的末期,流动性和实体经济高度不匹配的预期会增强,这时尽管对银行来说还存在一些减量市场的利空,但对非银来说已经出现了抢配的行为。因此在历史上熊市的末期,收益率曲线都是扁平化的,会存在一个长端收益率“等”流动性的过程。

版

权声明

:部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请

原作者联系我们。联系方式:010-65983413。