文/中国人民银行科技司司长

李伟,来源:清华金融评论,本文是授权发布。

近年来在信息技术蓬勃发展下监管科技(RegTech)应运而生。本文在梳理国内外研究成果的基础上系统分析监管科技应用的必要性,阐述运用信息技术手段强化金融监管的重要意义,深入研究了监管科技应用框架,并结合中国国情提出监管科技实施策略,为金融监管与机构合规提供应用指导与路线参考。

金融是国家重要的核心竞争力,金融安全是国家安全的重要组成部分。党中央、国务院高度重视防范化解金融风险,党的十九大、中央经济工作会议、全国金融工作会议均对新时代金融监管工作提出了新的、更高要求。同时近年来信息技术蓬勃发展,在此背景下监管科技(RegTech)应运而生,旨在利用现代科技成果优化金融监管模式,提升金融监管效率,降低机构合规成本。

监管科技应用的必要性

首先,是应对金融风险新形势的需要。

由于金融科技背景下服务方式更加虚拟、业务边界逐渐模糊、经营环境不断开放,金融风险形势更加复杂。一是跨行业、跨市场的跨界金融服务日益丰富,不同业务之间相互关联渗透,金融风险错综复杂,风险传染性更强。二是金融科技利用信息技术将业务流转变为信息流,在提升资金融通效率的同时,打破了风险传导的时空限制,使得风险传播速度更快。三是金融产品交叉性和关联性不断增强,风险难以识别和度量,风险隐蔽性更大,传统监管措施很难奏效。

在此背景下,金融管理部门通过监管科技手段构建现代金融监管框架,研发基于人工智能、大数据、应用程序编程接口(API)等的金融监管平台和工具,采取系统嵌入、应用对接等方式建立数字化监管协议,有效增强金融监管信息的实时性、准确性、可追溯性和不可抵赖性,为及时有效识别和化解金融风险、整治金融乱象提供支撑。

其次,是解决金融监管瓶颈的需要。

随着我国金融业快速发展,金融管理部门在规范、管理和监督金融机构、金融市场等过程中面临挑战。在时效性方面,传统监管模式大多采用统计报表、现场检查等方式,依赖金融机构报送监管数据和合规报告,这种监管模式存在明显的时滞性。在穿透性方面,部分金融创新产品过度包装,业务本质被其表象所掩盖,准确识别跨界嵌套创新产品的底层资产和最终责任人存在一定难度。在统一性方面,金融机构合规人员在业务经营范围、数据报送口径、信息披露内容与准则、金融消费者权益保护等方面存在理解偏差,造成监管标准难以做到一致。

监管科技借助技术手段对金融机构进行主动监管,通过对监管政策、合规性要求等的数字化表达,采用实时采集风险信息、抓取业务特征数据等方式,推动监管模式由事后监管向事中监管转变,有效解决信息不对称问题、消除信息壁垒,有利于缓解监管时滞性、提升监管穿透性、增强监管统一性。

再次,是降低机构合规成本的需要。

自2008年全球金融危机爆发以来,各国纷纷进行以宏观审慎政策为核心的金融监管体制改革,对金融机构合规管理、创新管理提出了更高要求。一方面,监管要求趋于严格,监管新政策推出的速度明显加快,金融机构需要投入更多的人力、物力、财力等资源去理解和执行监管新规,从而增加了合规管理成本。另一方面,金融创新日新月异,金融机构对监管要求了解不深入、不及时,可能导致创新滞后而贻误商机、丢失市场,也可能因忽视监管、拔苗助长形成风险而面临规范整治,增加了创新管理的成本。

为此,金融机构迫切希望借助数字化、自动化手段增强合规能力,减少合规工作的资源支出,在加快金融创新的同时及时跟进监管要求,提高自身的合规效率和市场竞争力。

最后,是顺应大数据时代变革的需要。

随着大数据时代的脚步渐行渐近,金融业作为典型的数据密集型行业,每天都在生成和处理海量数据资源,对以数据为基础的金融监管产生了深刻影响。一方面,数据已经成为金融服务的重要生产资源,金融机构需要在“了解你的客户(KYC)”基础上进一步“了解你的数据(KYD)”,将尽职调查的对象由每一家机构、每一位客户扩大到每一个字节、每一个比特,甚至可以实现对每笔交易的精细化、精准化风险管理。另一方面,数量巨大、来源分散、格式多样的金融数据超出了传统监管手段的处理能力。

监管科技有助于风险管理理念的转变和风险态势感知能力的提升,运用大数据技术及时、有效地挖掘出隐藏在金融海量数据中的经营规律与风险变化趋势,实现金融风险早识别、早预警、早发现、早处置。

监管科技应用框架

为提升监管科技应用效能,应当建立以金融管理部门为中心、以金融机构为节点、以数据为驱动、具有星型拓扑结构的技术监管框架。

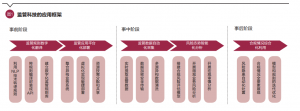

事前将监管政策与合规性要求“翻译”成数字化监管协议,并搭建监管平台提供相关服务;事中向金融机构嵌入监管“探针”自动化采集监管数据,进而实现风险态势的动态感知与智能分析;事后利用合规分析结果进行风险处置干预、合规情况可视化展示、风险信息共享、监管模型优化等。监管科技的应用框架如图1所示。

一、监管规则数字化“翻译”。

以文本形式呈现的监管规则在一定程度上存在理解成本较大、语义含糊等问题。因此,首先要利用信息技术手段将文本规则翻译成数字化协议,提升金融监管的一致性与权威性。一是充分运用自然语言处理(NLP)等技术转译监管规则,精准提取量化指标,建立规则中所涉主体间的关联关系模型,实现监管规定数字化存储与展现。二是利用计算机程序设计语言将监管规则编译为“程序代码”,从关键操作流程、量化指标、禁止条款等方面进行编程开发,封装为具有可扩展性的监管API等监管工具,实现机器可读、可执行、可对接。三是建立健全数字化监管规则库,充分整合归集不同领域、不同业态的数字化监管规则,利用深度学习、多级融合算法等手段及时挖掘发现监管漏洞、分歧和新需求,增强金融监管自我完善、自我更新、自我提高的能力。

二、监管应用平台化部署。

监管平台是承载监管科技应用的关键信息基础设施。监管平台的建设既要有效整合不同架构的业务系统、处理多源异构的监管数据,也要具备服务敏捷部署、资源动态分配的支撑能力。一是利用微服务架构、容器技术等手段,将监管功能切分成粒度较小的微服务置于容器中运行,屏蔽金融机构业务系统差异;同时整合相关联的微服务形成微服务簇,共同完成大型复杂的监管任务。二是运用虚拟化技术实现监管服务敏捷部署,搭建适应监管要求快速变化的应用环境。三是充分发挥云计算按需分配、弹性扩展的资源配置优势,根据监管负载需要实时动态调配信息技术(IT)资源,最大限度提高对监管业务需求的响应速度和支撑效率。

三、监管数据自动化采集。

金融监管就是数据监管,金融数据的采集汇聚是数据监管的基础,因此要建立完善监管数据采集体系,为金融监管提供有效支撑。在数据提取环节,优化监管数据报送手段,利用API、系统嵌入等方式,实现金融管理部门与金融机构之间的实时数据交互,减少人工干预,降低合规成本。在数据传输环节,利用密码技术、数据安全存储单元等支撑监管数据传输,通过属性、对象和访问类型标记元数据,增强监管数据采集过程的安全性和可靠性。

在数据清洗环节,针对海量异构金融数据,特别是由于数据来源广、关联系统多等原因而产生的低质量数据,综合运用数据挖掘、模式规则算法、分析统计等手段进行多层清洗,使获得的数据具有高精度、低重复、高可用优势,为风险态势分析等提供更为科学合理的数据支持。

四、风险态势智能化分析。

风险分析是金融监管的核心环节。要基于人工智能技术实现金融风险的智能化监测,提升金融风险态势感知能力。一是搭建合规风险评估模型。基于支持向量机和神经网络等机器学习算法建立金融业务风险分析模型,将采集到的监管数据按照不同层次和粒度进行融合,形成适合模型处理的标准数据集,并根据监管需求进行快速重组、调整和更新,提升模型适应性。二是开展微观行为分析。根据合规风险评估模型对金融机构的业务流、信息流和资金流进行全方位分析,把整个业务链条穿透连接起来,透过数据分析业务本质,精准识别信贷、支付、征信等金融业务风险。三是开展宏观审慎分析。利用规则推理、案例推理和模糊推理等方式,模拟不同情景下的金融风险状况,开展跨行业、跨市场的关联分析,提升系统性、交叉性金融风险的甄别能力。