国债期货策略

策略回顾:

9月债市整体出现上行,国债期货整体表现强于现货。具体来看,债市在9月的前两周均出现上涨,主要原因是基本面和资金面的共同支撑,资金面方面,央行政策现放松信号,先后重启28天逆回购、超前超额续作MLF和超预期操作逆回购,使得流动性整体较为宽松;基本面方面,8月经济数据显示:工业增加值同比6%,绝对水平回到今年最低位置;基建投资增速断崖式下跌,8月固定资产投资当月同比创十多年新低。

债市在第三周出现小幅下跌,主要原因是周一的五年期特别国债发行带来正套机会叠加周四的国债期货“乌龙单”。而9月的最后一周,临近节前,债市成交清淡,主要以震荡为主,整体小幅上涨。

整体而言,9月期间5年国债收益率下行约1BP,而10年国债收益率下行约2BP。而对于期货,9月TF1712累计上涨0.200,对应收益率下行约5BP;而T1712累计上涨0.465,对应收益率下行约6BP,期货走势整体强于现货。

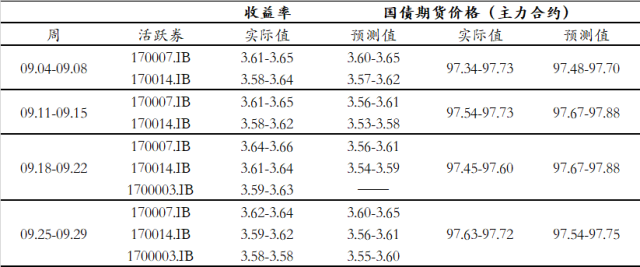

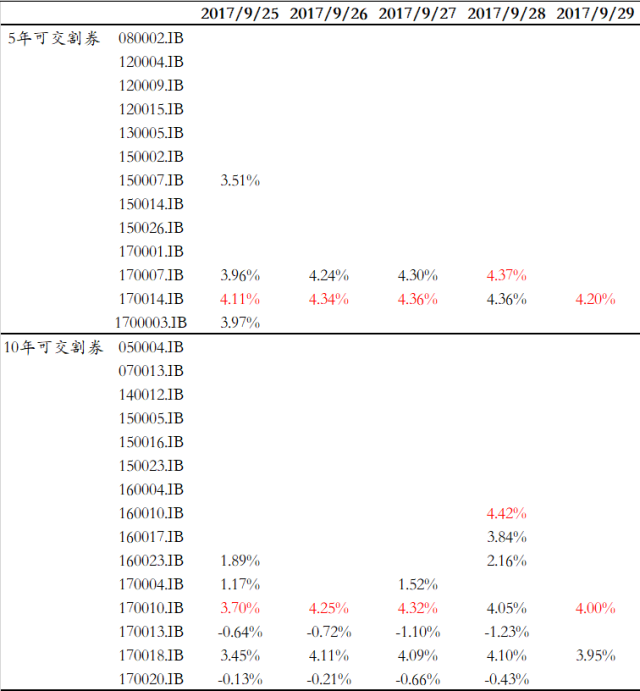

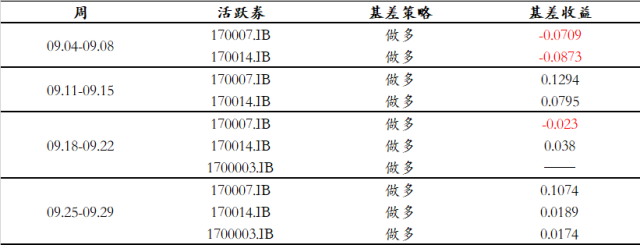

表2:5年国债期货方向性策略回顾(2017年9月)

表3:10年国债期货方向性策略回顾(2017年9月)

展望后期,我们始终认为中国的利率水平依然有下行空间。主要原因有二:

(1)从历史来看,

名义增速高点总会领先利率高点,两者间的时滞往往代表着货币政策的滞后性冲击,虽然这种时滞会影响利率变化的节奏,但是不影响利率变化的趋势,时滞期间往往是投资配置的黄金时期。幸运的是,结合历史时滞时长来看,我们正处于这一黄金时期的后期,这意味着如果现在入场不仅能在利率趋势下行之前及时上车,而且前期的等待时间也大大缩短;

(2)需求是经济增长的核心,

无论是从以欧洲为看点的外需还是以固定资产投资为重点的内需来看,我国未来需求均不容乐观。持续弱化的需求不仅不支撑利率上行反而是利率下行的助力。

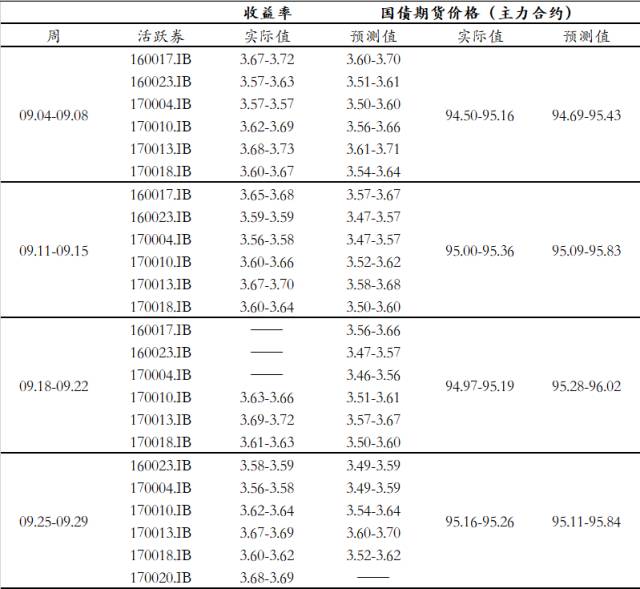

按过去一周平均IRR计算,TF1712的理论价格范围是97.68-97.90,T1712的理论价格范围是95.24-95.95。

表4:现券收益率和国债期货理论价格区间判断(2017/10/09-2017/10/13)

期现套利策略

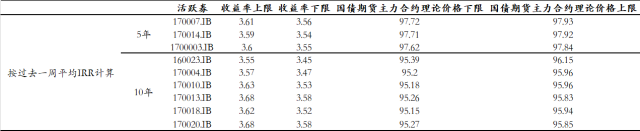

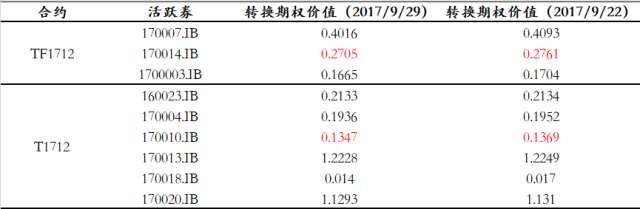

9月国债期货IRR维持高位,整体略有上行。目前国债期货的IRR水平已到达历史较高水平,5年和10年的活跃CTD券所对应的IRR水平分别为4.20%和4.00%。

图1:五债主连和十债主连的IRR历史水平

表5:IRR周回顾(1712合约)

我们认为国债期货IRR存在继续下行的基础,主要原因有两点:

(1)从历史情况来看,由于套利力量的存在,高IRR现象并不持久;

(2)老券的IRR策略吸引力正在逐步提升,首先老券的IRR更高,其次利用IRR策略也可将流动性不佳的老券抛出。

策略回顾:

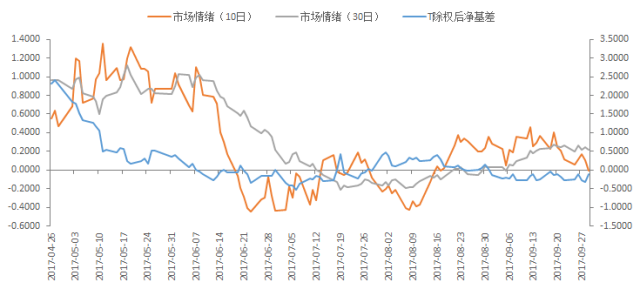

9月的净基差先下降后回升,整体变化不大。9月第一周,债市因基本面和资金面因素而出现上涨,期货表现强于现货,净基差有所下降;随后,现货表现逐渐强于国债期货,净基差出现上行。具体而言,对于我们推荐的基差策略来说,9月,5年期国债期货基差策略平均收益约为0.096;10年期国债期货基差策略平均亏损约为0.005。

表6:5年国债期货基差策略回顾(2017年9月)

表7:10年国债期货基差策略回顾(2017年9月)

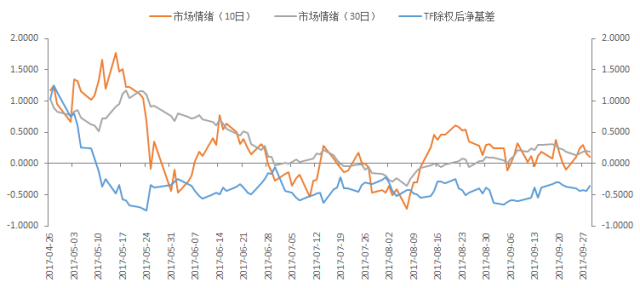

目前五债和十债主连活跃CTD券所对应的净基差分别为-0.0729和0.0152,我们坚持做多净基差的策略,主要原因有三:

(1)目前五债和十债主连期货合约的净基差水平仍然处于历史较低位置,净基差在当前阶段的整体水平为最近一年来的最低水平;

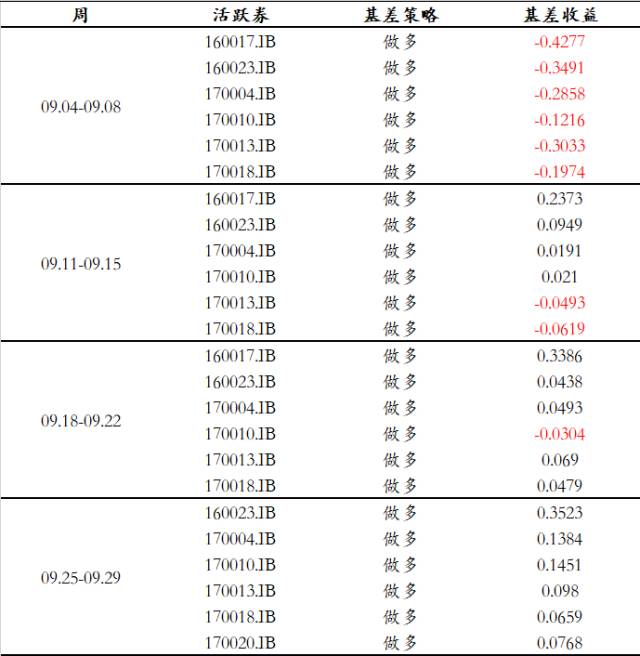

(2)目前,五债和十债收益率绝对水平依然较高,均为3.60%左右,CTD券集中在长久期活跃交割券上,发生切换的概率不大,转换期权的变化较小且对于净基差变化的贡献不大,但从转换期权的绝对水平来看,在考虑所有可交割券后,主要活跃CTD券的转换期权价值依然较当前净基差水平高,净基差整体依然存在上行空间。具体来看,TF1712合约的活跃CTD券170014.IB的转换期权价值为0.2705,而170014.IB的净基差水平为-0.0729;T1712合约的活跃CTD券170010.IB和170018.IB的转换期权价值分别为0.1347和0.0140,而170010.IB和170018.IB的净基差水平分别为0.0152和0.0028。因此,我们认为单从转换期权价值来考虑,活跃CTD券的净基差整体存在上行空间;

(3)从期现货相对强弱来看,近三个月,期货强于现货的格局逐步弱化。现阶段,期现货相对强弱整体形势并不明朗,近期,期货强于现货和现货强于期货的情况交替出现,期现货相对强弱关系并不像5月份之前表现的那样明显。但是,有一点可以确定的是,单从期现货相对强弱来说,逐步弱化的期现货格局并不支撑净基差的继续下行。

综合以上原因,我们认为国债期货净基差将会出现回升。

表8:过去一周活跃券转换期权价值回顾(2017/9/25-2017/9/29)

图2:T1712合约除权后净基差及市场情绪走势图

图3:TF1712合约除权后净基差及市场情绪走势图

图4:五债和十债主连的净基差水平仍处于历史较低位置

跨期策略

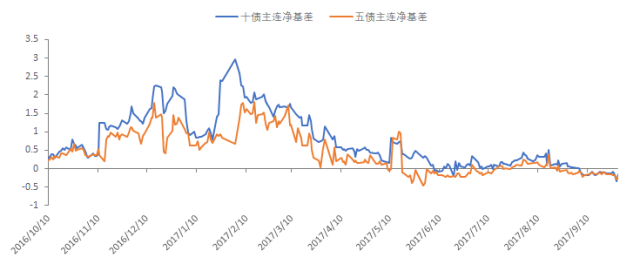

9月1712-1803的价差整体有所下行,且十年期合约价差下行幅度较大,符合我们的预期。具体来看,TF1712-TF1803下行0.070,T1712-T1803下行0.215,我们推荐的“空1712+多1803”跨期价差策略在T合约上收益为5.38%(考虑杠杆,未年化)。

图5:TF1712-TF1803的走势

图6:T1712-T1803的走势

目前,TF1712-TF1803为-0.215;而T1712-T1803为-0.260。整体来看,跨期价差在上月继续下行,这与我们的判断相符。

我们认为后续近远月合约价差将继续下降,原因主要有两点:

(1)5、10年国债收益率水平依然较高,均在3.60%左右,CTD券集中在长久期交割券上,发生切换的概率不大,因此近远月合约交割期权的时间价值差异基本可以忽略;

(2)强监管、紧货币周期中资金成本易上难下,支撑正值跨期价差的因素,即正的净持有收益,正在逐步弱化。

因此,我们继续推荐做空跨期价差,即空1712多1803。

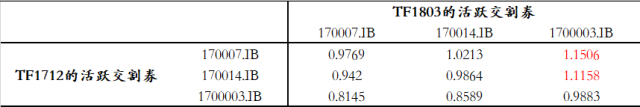

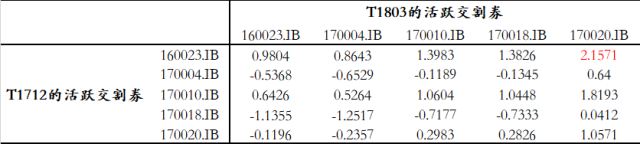

对于5年品种,近月交割能拿到170007.IB和170014.IB是相对理想的,且交割后应及时换券1700003.IB,可以最大化收益;对于10年品种,近月交割能拿到160023.IB是相对理想的,且交割后应及时换券到170020.IB,可以最大化收益。

表9:5年国债期货做空跨期价差并持券交割的收益

表10:10年国债期货做空跨期价差并持券交割的收益

跨品种策略

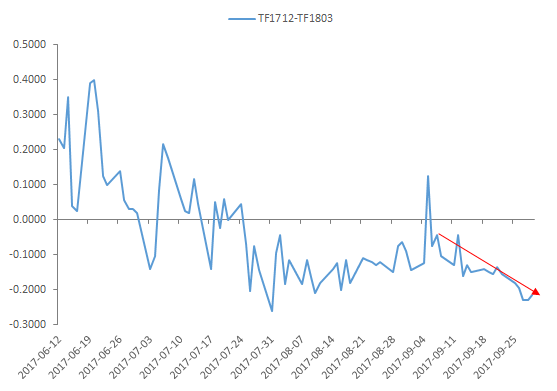

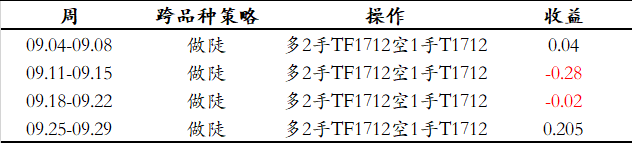

9月,5年期国债期货合约表现略微弱于10年期,TF1712对应收益率下行约5BP,而T1712对应收益率下行约6BP,期货对应收益率曲线变平约1BP,从期货对应的收益率看,隐含的期限利差约4BP。从结果看,9月总亏损0.055。

表11:国债期货跨品种策略回顾(2017年9月)

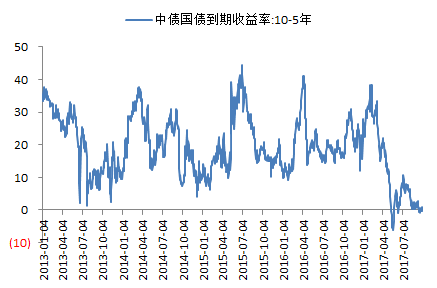

9月,10年-5年的价差有所下行,整体变化不大,价差仅缩小2BP。不过从历史来看,目前现货价差水平依然较低(0BP),因此我们继续推荐曲线策略为变陡策略,即多2手TF1712+空1手T1712。

图7:10年和5年国债利差

国债期货技术指标分析

从国债期货四个方面的技术指标来看:

(1)趋势指标。

本周DIF虽仍位于DEA上方,但DIF有下穿DEA的趋势,国债期货短期仍或有压力。

(2)能量指标。

AR与BR指标本周继续向上,表明国债期货人气有所上涨,目前指标处于中间位置。

(3)压力支撑指标。

BBIBOLL轨道本周继续扩大,且国债期货价格继续保持在BBI线上,价格整体波动不大,国债期货短期若继续上涨则有突破的可能性。

(4)波动指标。

ATR指标本周出现下降,过去一周是国庆假期前的最后一周,国债期货波动较小,ATR指标结束上升转而下降,后续国债期货波动可能会继续增加。

结合趋势指标、能量指标和压力支撑指标来看,短期内国债期货市场可能存在压力,但考虑到名义增速高点已现、国内需求不振,国债期货市场长期依然向上。

图8:十债主连收盘价及MACD走势图