做财富的传播者,

一

路同行,一起成长

8月16日,国常会上部署运用市场化改革办法推动实际利率水平明显降低和解决"融资难"问题等,确保实现年初确定的降低小微企业贷款综合融资成本1个百分点的任务目标。

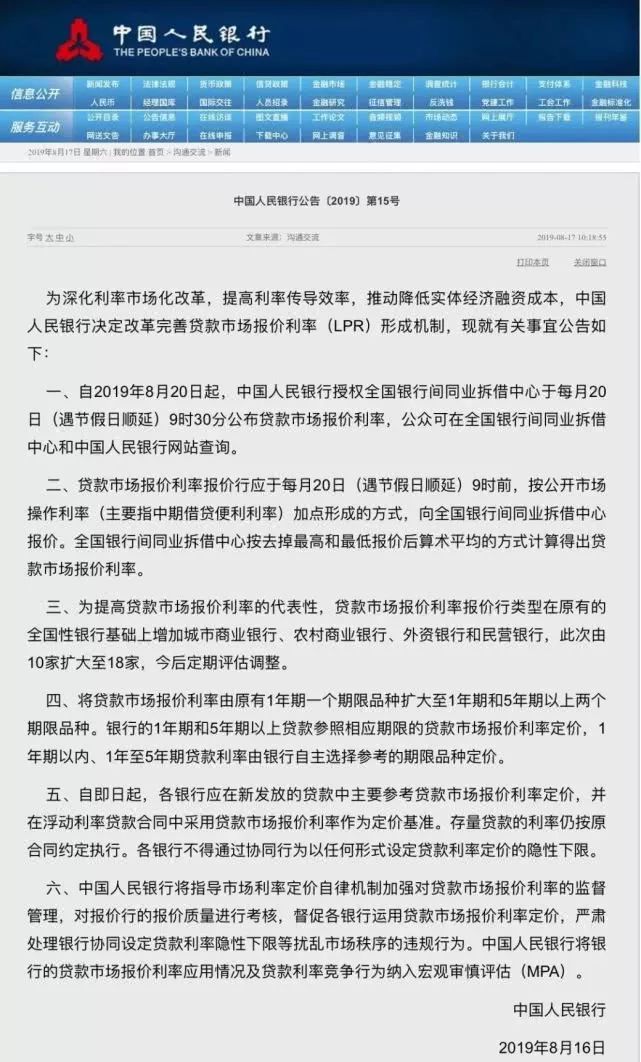

8月17日,央行立即响应,放出大招,为深化利率市场化改革,提高利率传导效率,推动降低实体经济融资成本,

中国人民银行决定改革完善贷款市场报价利率(LPR)形成机制。

LPR,全称loan prime rate,贷款基础利率,指的是金融机构对其最优客户执行的贷款利率。

央行强调,这次改革的主要措施是完善贷款市场报价利率(LPR)形成机制,提高LPR的市场化程度,发挥好LPR对贷款利率的引导作用,促进贷款利率“两轨合一轨”,提高利率传导效率,推动降低实体经济融资成本。

新的LPR报价方式将于8月20日起正式施行,20日起各银行在新发放的贷款中主要参考LPR定价,并在浮动利率贷款合同中采用LPR作为定价基准。

一、报价方式改为按照公开市场操作利率加点形成。

改革后各报价行在公开市场操作利率(主要指中期借贷便利利率,MLF)的基础上加点报价,市场化、灵活性特征将更加明显;

二、在原有的1年期一个期限品种基础上,增加5年期以上的期限品种,

为银行发放住房抵押贷款等长期贷款的利率定价提供参考,也便于未来存量长期浮动利率贷款合同定价基准向LPR转换的平稳过渡;

三、报价行范围代表性增强,

在原有的10家全国性银行基础上增加城市商业银行、农村商业银行、外资银行和民营银行各2家,扩大到18家。民营银行包括微众银行和网商银行;

四、新LPR应用情况纳入MPA考核:

各银行不得通过协同行为以任何形式设定贷款利率定价的隐性下限,企业可以举报银行协同设定贷款利率隐性下限的行为。央行将把银行的LPR应用情况及贷款利率竞争行为纳入宏观审慎评估(MPA),督促各银行运用LPR定价。

五、报价频率由原来的每日报价改为每月报价一次。

这样可以提高报价行的重视程度,有利于提升LPR的报价质量。2019年8月19日原机制下的LPR停报一天,8月20日将首次发布新的LPR。

央行相关负责人称,

银行发放贷款时大多仍参照贷款基准利率定价,特别是个别银行通过协同行为以贷款基准利率的一定倍数(如0.9倍)设定隐性下限,对市场利率向实体经济传导形成了阻碍,

是市场利率下行明显但实体经济感受不足的一个重要原因,这是当前利率市场化改革需要迫切解决的核心问题。

央行有关负责人表示,通过改革完善LPR形成机制,可以起到运用市场化改革办法推动降低贷款实际利率的效果。

一是前期市场利率整体下行幅度较大,LPR形成机制完善后,将对市场利率的下降予以更多反映。

二是新的LPR市场化程度更高,银行难以再协同设定贷款利率的隐性下限,打破隐性下限可促使贷款利率下行。监管部门和市场利率定价自律机制将对银行进行监督,企业可以举报银行协同设定贷款利率隐性下限的行为。

三是明确要求各银行在新发放的贷款中主要参考LPR定价,并在浮动利率贷款合同中采用LPR作为定价基准。为确保平稳过渡,存量贷款仍按原合同约定执行。

四是中国人民银行将把银行的LPR应用情况及贷款利率竞争行为纳入宏观审慎评估(MPA),督促各银行运用LPR定价。

中国人民银行还将会同有关部门,综合采取多种措施,切实降低企业综合融资成本。

一是促进信贷利率和费用公开透明。严格规范金融机构收费,督促中介机构减费让利。二是强化正向激励和考核,加强对有订单、有信用企业的信贷支持,更好服务实体经济。三是加强多部门沟通协调,形成政策合力,多措并举推动降低企业融资相关环节和其他渠道成本。

分析人士认为,此次LPR改革并非下调基准利率,而是疏通市场利率向贷款利率的传导,全面降息可能性不大,实际利率下降幅度可能也小于一次传统降息的效果。

东吴证券固定收益首席分析师李勇认为,结构性降息可能仍是调控主基调,“大水漫灌”式全面降息概率不大。后期可能采取结构性降息的方式,并不倾向于直接降息,比如降低LPR利率以及操作TMLF。

民生证券首席宏观分析师解运亮认为,考虑到贷款利率和存款利率改革不同步,也就是说,

LPR改革后相当于一次不对称降息,实际利率下降幅度可能小于一次正常降息的效果。

值得注意的是,贷款市场报价利率(LPR)报价行类型在原有的全国性银行基础上增加城市商业银行、农村商业银行、外资银行和民营银行,此次由10家扩大至18家。

新增8家为:西安银行、台州银行、上海农村商业银行、广东顺德农村商业银行、渣打银行(中国)、花旗银行(中国)、微众银行、网商银行。

城市商业银行、农村商业银行、外资银行和民营银行各入围2家。

国信分析师王剑在最新研报中分析,整个贷款存量、增量的利率变动都会更灵敏。

一是18家先形成自己的市场化定价,然后向中心以“MLF基础上自由加点浮动”的形式报出:

LPR= average(18家银行的“MLF+点”)

二是其他银行最后贷款定价时,在LPR基础上自由浮动:

贷款定价=LPR*(1+上下浮倍数)

只要这两点自由能够保证,那么整个定价过程其实是充分市场化的,定价最终是由供需对比决定的(部分品种因行业调控原因,可能另行规定,比如按揭、小微)。

因此,最终引导利率下行的因素,最为主要的还是近期信贷需求弱,导致定价下行。如果贷款供不应求(像2017年那样),那么市场化的定价便会上升。

新模式和原来的模式相比,并不是新的方式下利率一定往下掉,而是传导流程变化。原来,贷款定价也是在官定基准利率基础上可自由浮动:

贷款定价=官定基准利率*(1+上下浮倍数)

所以,原来的模式,理论上也是充分市场化的,毕竟新签合同的上下浮动倍数是自由的。但是,原来模式的问题在于,官定基准利率粘性太强,常年不动,不利于政策引导利率变化(尤其是如果官定基准利率不动,约定好了上下浮倍数的存量合同的利率就不动了)。

而新模式下,LPR跟18家银行的报价相关,这18家银行的定价首先能够市场化变动,LPR随之变化,那么按LPR上下浮签订的存量贷款合同,利率也会跟着变动。因此,整个贷款存量、增量的利率变动都会更灵敏。

1、对银行