创业板年报盈利增速企稳,景气回升“消化”商誉减值压力

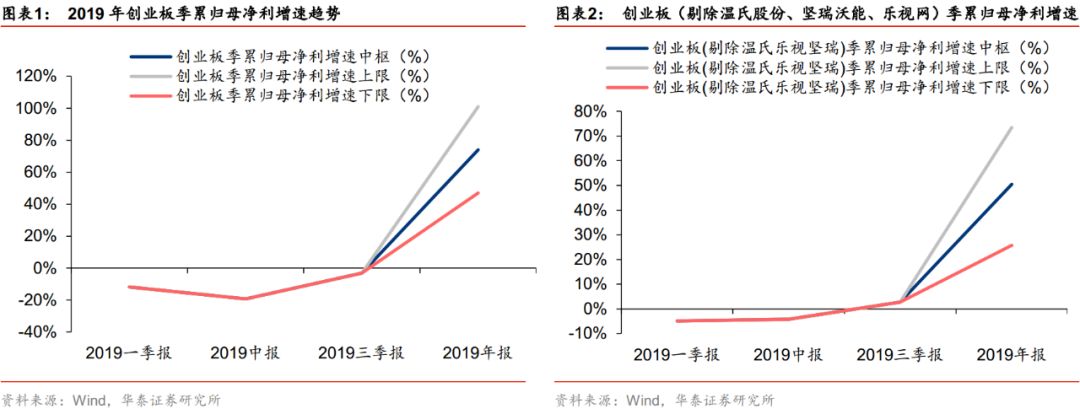

从年报业绩预告来看,创业板业绩增速回升趋势显现。截至2月4日,创业板年报预告披露率已达到100%。创业板年报归母净利同比增速呈现明显上升趋势,年报归母净利增速的上限、中枢(上限与下限算术平均值)、下限、分别是101%、74%、47%,2019年一季报以来创业板季度累计归母净利增速分别为-12%、-19%、-3%、74%(业绩预告中枢),呈现明显上升趋势。A股代表性企业商誉减值规模为2018的60%,我们预计A股整体商誉减值情况或与此相近,部分行业景气向好“消化”商誉减值压力。

创业板增速企稳主要源于非蓝筹板块的业绩修复

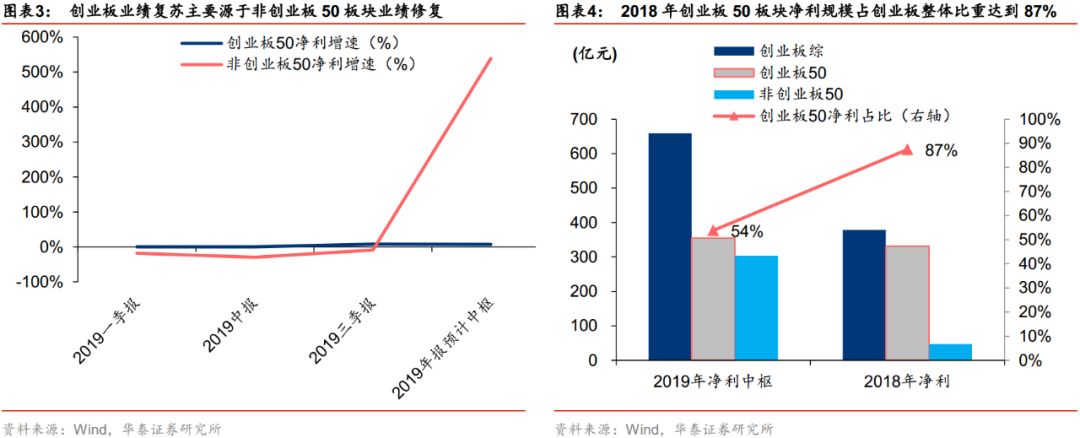

近期市场受疫情影响风险偏好回落,但创业板表现强于市场整体,其中创业板绩优板块领涨市场,分板块来看,2018年创业板50板块净利规模占创业板整体比重达到87%,2019年年报预告回落至54%(按业绩预告中枢测算),说明非创业板50板块,即非业绩蓝筹板块其他公司的业绩低基数效应带动了2019年创业板增速企稳。

A

股分行业年报预喜率:地产后周期、新基建、金融板块居前

A

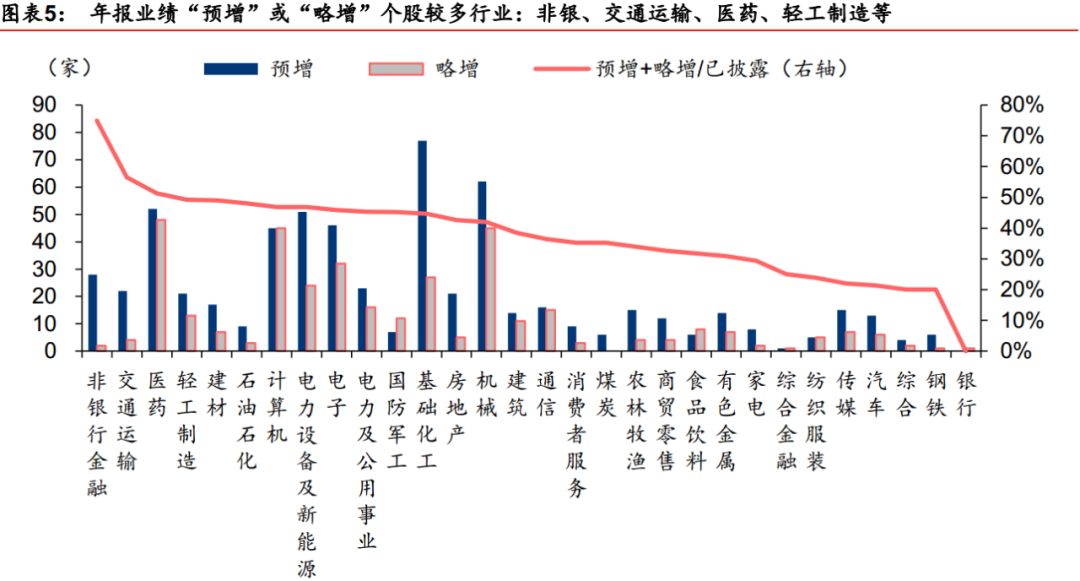

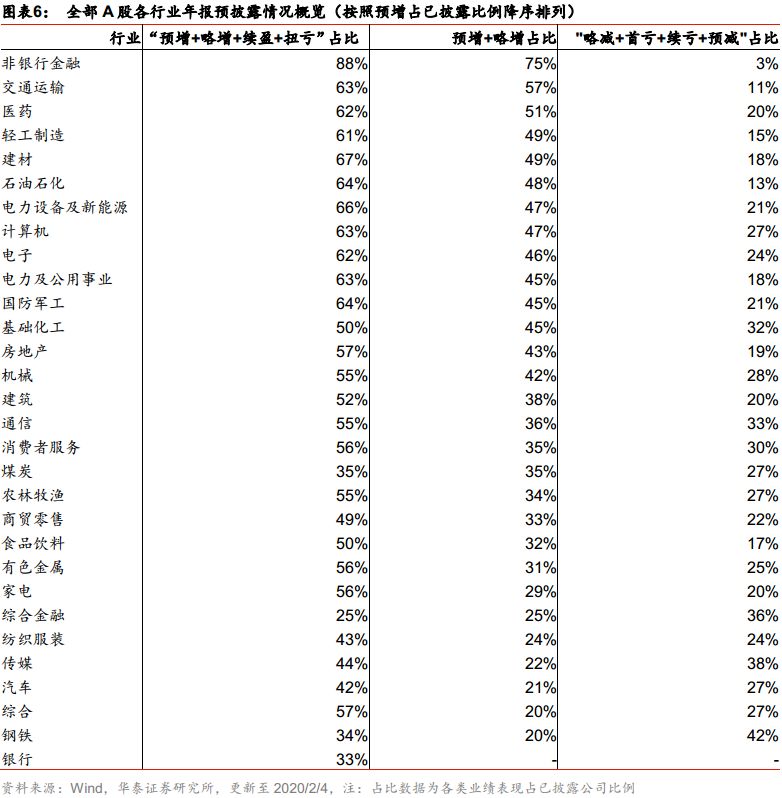

股分行业来看年报情况,地产后周期(建材、轻工制造)、新基建 (电力设备及新能源)、金融(非银金融)、消费(医药)预喜率较高。2019年报业绩预告结果显示,在各行业已披露年报业绩预告的公司中,“预增+略增+续盈+扭亏”占比靠前的行业分别是:非银金融、建材、电力设备及新能源、国防军工、石油石化、交通运输;而占比靠后的行业分别是:汽车、煤炭、钢铁、银行、综合金融。

A

股高商誉代表性企业:商誉减值规模合计达2018年的60%

参考2018年A股计提商誉减值的情况, 2018Q3商誉余额超过5亿的公司在2018年年报计提商誉减值规模最大、占全A商誉减值的87%,目前(截止2月4日)2019Q3A股商誉余额超过5亿的上市公司有588家,有105家年报预告中预计计提减值损失,计提减值损失的比例18%(105/588),显著低于2018年的31%,但平均每家计提约8.34亿元商誉减值损失,共约875亿元,规模接近2018年同类企业的60%。

商誉减值与景气:景气回升行业商誉减值占比显著回落

商誉减值占比居前的行业来看,行业景气是影响商誉减值损失计提的重要因素。2018年年报中商誉减值集中在传媒、机械、计算机、医药、电力设备及新能源行业, 2019年年报预告中商誉减值居前的五个行业有传媒、汽车、计算机、医药、电力设备及新能源行业。行业景气变化与商誉减值规模占比变化呈负相关关系,业绩向好的机械行业在全A商誉减值损失占比从2018年的10.9%快速下降至2019年7%,反之,汽车行业占比从2.6%上升7%。

短期关注具业绩弹性的科技制造业,中长期关注应用端业绩改善

从年报预告来看,相比2018年,2019年商誉减值计提整体规模在下降、但单个公司计提金额在上升,这有待年报预告、年报披露的进一步验证,经济整体景气的复苏企稳、微观企业经营改善、并购企业业绩兑现,是企业“消化”商誉减值压力的重要支撑。配置方面,短期关注具有业绩弹性和持续性的科技制造板块(电子、电力设备及新能源)、金融(非银行金融),与年报同时披露的一季报情况也值得关注,尤其是年报业绩未必最亮眼但2020年有望受益5G应用端持续推进改善的行业,如通信、计算机等。

风险提示:

2019

年年报A股商誉减值规模超预期;疑似病例、重症病例仍持续上升,复工情况低于预期,中小企业盈利复苏受扰动。

创业板非蓝筹业绩修复,景气回升“消化”商誉减值压力

从年报业绩预告来看,创业板业绩增速回升趋势显现。创业板企业分行业来看,地产后周期(建材、轻工制造)和新基建(电力设备及新能源)预喜率较高。

创业板年报业绩增速显著回升,非蓝筹板块业绩修复是核心驱动力

截至2月4日,创业板年报预告披露率已达到100%。创业板年报归母净利同比增速呈现明显上升趋势,年报归母净利增速的上限、中枢(上限与下限算术平均值)、下限、分别是101%、74%、47%,剔除温氏股份、坚瑞沃能、乐视网(业绩周期性波动对创业板影响较大,或非经常性损益波动较大企业)后,年报净利增速上限、中枢、下限分别为73%、50%、26%,2019年一季报以来创业板季度累计归母净利增速分别为-12%、-19%、-3%、74%(业绩预告中枢),呈现明显上升趋势。

·

创业板增速企稳主要源于非蓝筹板块的业绩修复

近期市场受疫情影响风险偏好回落,但创业板表现强于市场整体,其中创业板绩优板块领涨市场,分板块来看, 2018年创业板50板块净利规模占创业板整体比重达到87%,2019年年报预告占比回落至54%(按业绩预告中枢测算),说明非创业板50板块,即非业绩蓝筹板块其他公司的业绩低基数效应带动了2019年创业板增速企稳。

·

A

股预喜率较高的行业:

非银金融、建材、电力设备及新能源

分行业来看,A股地产后周期(建材、轻工制造)、新基建(电力设备及新能源)、金融(非银金融)、消费(医药)预喜率较高。

2019

年报业绩预告结果显示,在各行业已披露年报业绩预告的公司中,“预增+略增+续盈+扭亏”占比靠前的行业分别是:非银金融、建材、电力设备及新能源、国防军工、石油石化、交通运输;而占比靠后的行业分别是:汽车、煤炭、钢铁、银行、综合金融。单看业绩“预增+略增”情况,占比靠前的行业分别是:非银金融、交通运输、医药、轻工制造、建材、石油石化,占比靠后的行业分别是:传媒、汽车、综合、钢铁、银行。

商誉减值:A股代表性企业整体商誉减值规模达2018年的60%

2019

年A股商誉/净资产比重持续回落,代表性企业计提商誉减值达2018年的60%

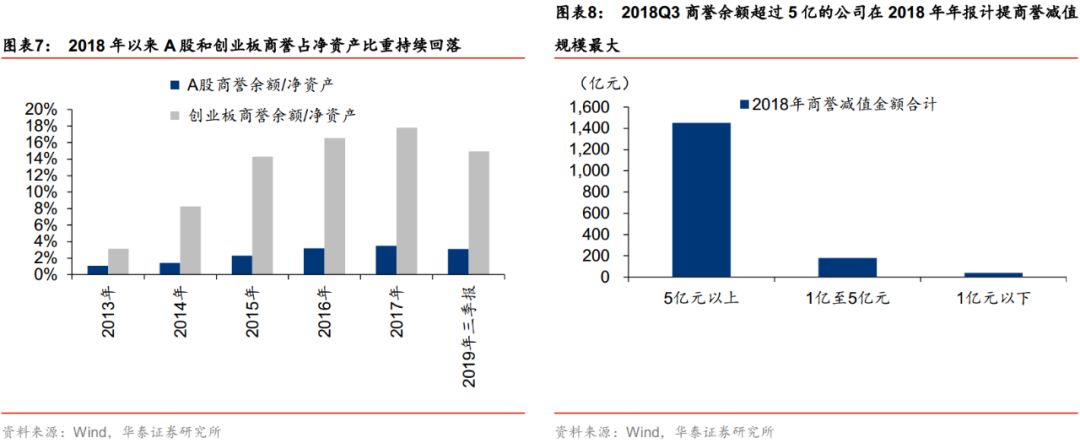

从整体来看,2018年年报商誉减值损失上升,商誉占净资产的比例下降到3.2%,低于2017(3.5%),与2016年持平,2018年商誉余额达到近1.31万亿,绝对值仍是高于2017年(1.305万亿)。A股2019年三季报商誉余额/净资产比重回落至3.1%,同期创业板商誉余额/净资产比重从2017年高峰的17.8%回落至2019年三季报14.9%。

那么2019年年报预告中商誉减值计提情况如何?参考2018年A股计提商誉减值的情况,2018Q3商誉余额超过5亿的公司在2018年年报计提商誉减值规模最大、占全A商誉减值的87%,目前2019Q3A股商誉余额超过5亿的公司计提商誉减值金额接近2018年的60%。

2019

年A股景气行业计提商誉减值占比下降

将全A股(截止2月4日)2019年报预告及商誉减值情况,与去年年报做个对比,我们发现两大变化:

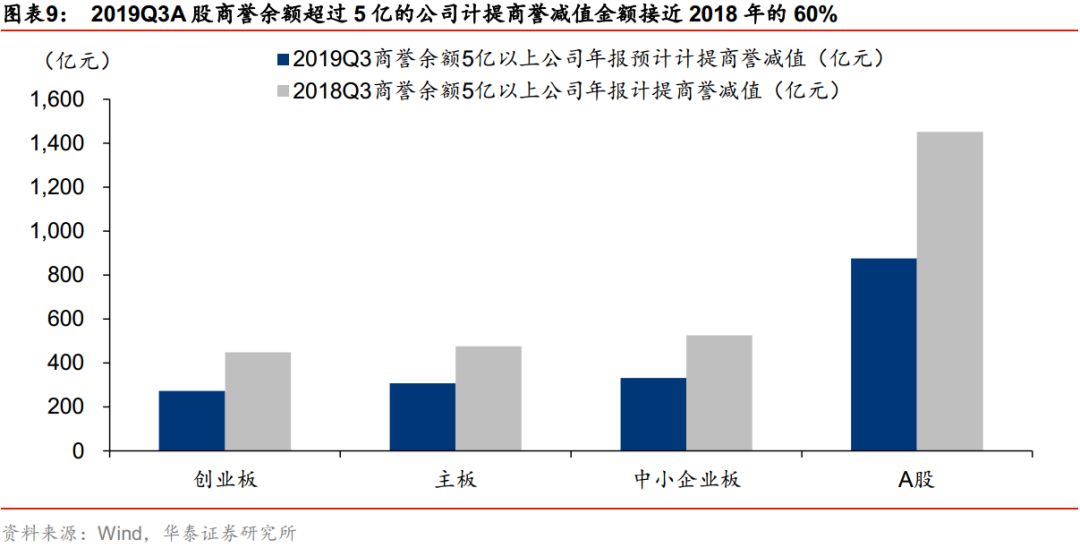

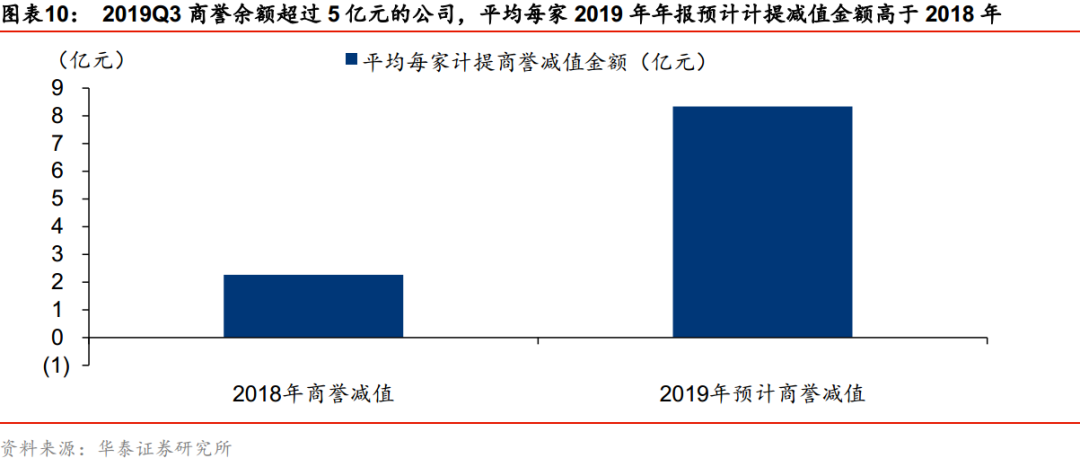

一是2018年商誉减值损失集中爆发的出现在商誉余额超过5亿元的公司,2018年与2019年该类企业商誉减值情况对比来看,计提商誉减值损失企业范围在缩小、但平均计提商誉减值损失的金额在上升。2018年三季报2082家商誉余额超过5亿元的上市公司中有642家在年报计提商誉减值,计提的公司比例达到31%,商誉减值损失计提共达到1451亿元,平均每家计提2.26亿元;2019Q3588家商誉余额超过5亿元的上市公司中,目前有105家年报预告中预计计提减值损失,计提减值损失的比例18%(105/588),显著低于2018年的31%,但平均每家计提约8.34亿元商誉减值损失显著高于2018年,计提商誉减值金额共约875亿元,规模接近2018年同类企业的60%。

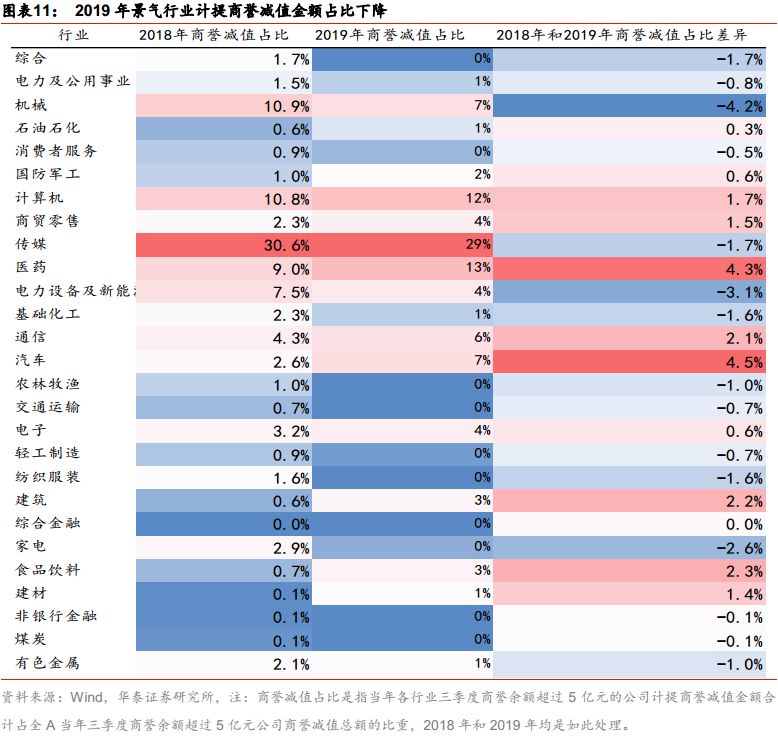

二是从商誉减值占比居前的行业来看,行业景气是影响商誉减值损失计提的重要因素。2018年年报中商誉减值集中在传媒、机械、计算机、医药、电力设备及新能源行业,这五个行业商誉减值占全A比重达到69%,2019年年报预告中商誉减值居前的五个行业有传媒、汽车、计算机、医药、电力设备及新能源行业,五个行业商誉减值占比达到61%,行业景气变化与商誉减值规模占比变化呈负相关,业绩向好的机械行业在全A商誉减值损失占比从2018年的10.9%快速下降至2019年7%,反之,汽车行业占比从2.6%上升7%。

从年报预告来看,相比2018年,2019年商誉减值计提整体规模在下降、但单个公司计提金额在上升,这有待年报预告、年报披露的进一步验证,但我们认为2013年以来积累的商誉余额不会随着近三年的减值计提被“出清”,甚至商誉减值清零并不是业绩“爆雷”终点,企业仍可能继续计提各项资产减值。经济整体景气的复苏企稳、微观企业经营改善、并购企业业绩兑现,才是企业“消化”商誉减值压力的重要支撑。

风险提示

2019

年年报A股商誉减值规模超预期;疑似病例、重症病例仍持续上升,复工情况低于预期,中小企业盈利复苏受扰动。