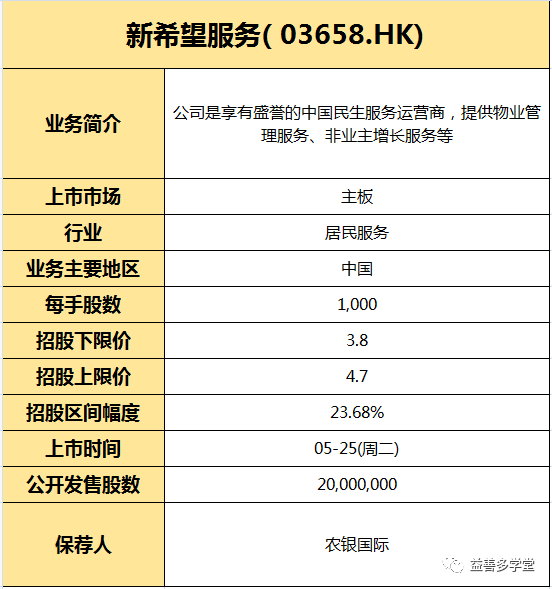

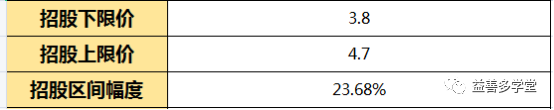

拟全球发售2亿股,其中香港发售2000万股 ,国际发售1.80亿股。首次公开募股定价区间为3.8-4.7港元。至多募资9.4亿港元。并计划于5月25日正式在港交所上市发行,公司股票代码03685.HK。

新希望集团有限公司创立于1982年,是伴随中国改革开放进步和成长的民企先锋。在30余年的发展中,新希望连续18年位列中国企业500强前茅,创造了巨大的社会价值与商业价值。

新希望服务控股有限公司为一间中国民生服务运营商,提供物业管理服务、非业主增值服务、商业运营服务及生活服务。在亿翰智库发布的2020中国物业企业综合实力百强中排名第39位。

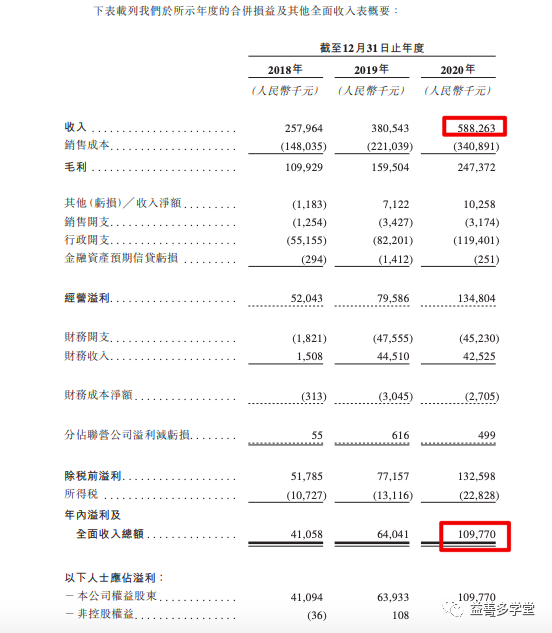

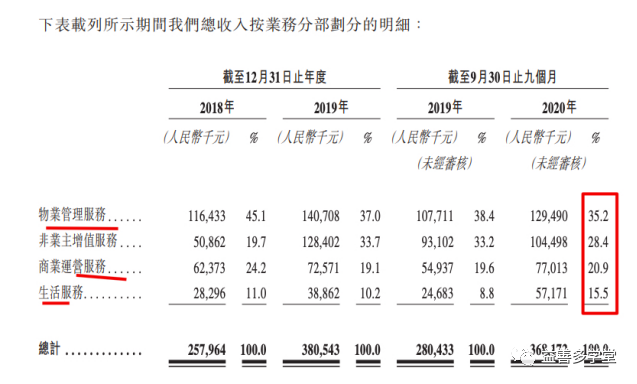

聆讯后资料显示,新希望服务2018-2020年收入分别为2.58亿元、3.81亿元、5.88亿元,2019年、2020年收入按年分别增长47.5%、54.6%。

新希望服务2018-2020年净利润分别为4110万元、6400万元、1.09亿元;2019年、2020年按年分别增长56.0%、71.6%。

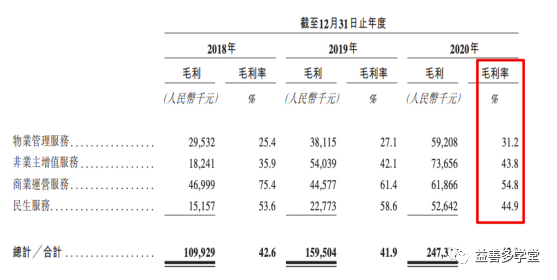

毛利率

42.1%

值得注意的是,聆讯后资料显示,新希望服务2020年毛利率为42.1%,而较此前递交的招股书毛利率44.9%下降了2.8个百分点。

招股说明书显示,2018年、2019年及2020年,新希望服务的收入分别为2.58亿元、3.81亿元、5.88亿元;净利润分别为4110万元、6400万元、1.1亿元。

92.3%的管物业来自关联公司

截至2018年、2019年及2020年12月31日,新希望服务分别有33个、45个及60个在管物业由新希望房地产集团、新希望房地产集团的合营企业或联营公司或为最终控股股东的联系人开发,分别占截至该等日期在管物业总数的100.0%、100.0%及92.3%。

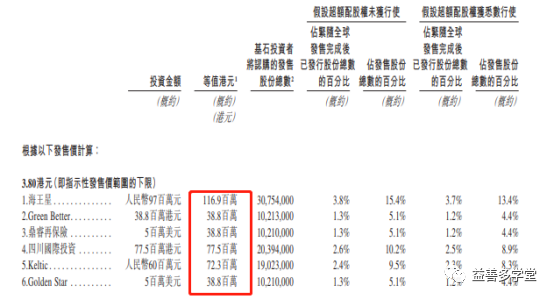

公告称,公司已与6名基石投资者订立独立的基石投资协议,基石投资者合共同意按发售价认购可用投资金额3.831亿港元购买的有关数目发售股份。

海王星投资控股有限公司、Green Better Limited、鼎睿再保险有限公司、中国四川国际投资有限公司、Keltic Investment (HK) Limited及Golden Star International Pty Limited认购额分别为人民币9700万元、3880万港元、500万美元、7750万港元、6000万元人民币及500万美元。

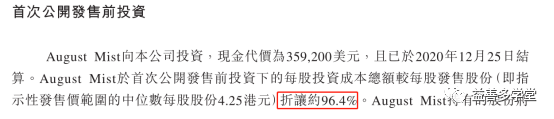

去年年底有一次IPO前投资,成本0.15港币,较发行价中位数折让96.4%,有6个月禁售期。

保荐人农银国际,稳价人农银国际。以下是农银国际保荐的历史项目,银行系的保荐项目有一个特色,那就是绝大部分都是地产类相关公司,因为可以和贷款业务绑定在一起,我给你放贷款,你把上市业务给我做,互助互利。

从农银保荐的居民服务来说弘阳服务首日上涨

6.02%

,合景优活首日下跌

22.94%

。就此可见护盘力不足。

23.68%

的招股区间幅度,区间大,说明,说明该公司对自己的定价高看了。

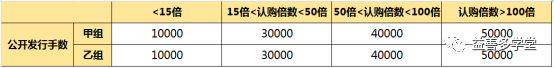

香港公开发售2千万股,每手1000股,合计2万手。在不启动回拨机制的情况下,甲组获配1万手、乙组获配1万手。最近行情太差,预计不会启动回拨,按20000人申请估算,一手中签率30%-40%。

总结:

放弃申购