——作者:徐涛、胡叶倩雯 联系人:晏磊

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料

仅面向中信证券客户中的金融机构专业投资者

,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。

本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

关于报告的任何问题欢迎联系【中信证券电子组首席分析师徐涛】(136-9149-1268;[email protected])

-

行业整体:大国制造,电子当先。

2017年年初至11月3日,中信电子板块总体涨幅26.15%,在所有子行业中排名第三。消费电子重要创新,及下游家电等行业复苏带来的业绩拉动,是17年电子行业白马走势可观的重要内因。展望2018年,我们认为电子产业作为我国制造业升级的核心组成部分和驱动力,有望受益于技术升级、投资和消费三轮驱动,持续走强。展望行业2018年驱动因素,消费电子产业链变革、半导体

Capex

加速、汽车电子化大趋势有望继续成为板块重要驱动力,18年是价值成长兼顾的一年,半导体等确定性风口有望成为明年板块持续增长的重要驱动力。

-

消费电子:A客户十周年引智能手机产业链变革,白马有望持续走

强。

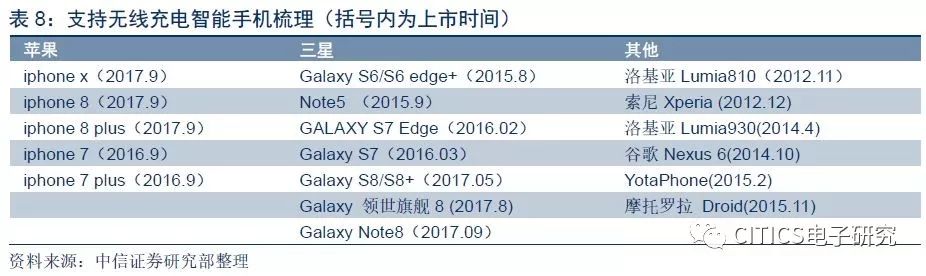

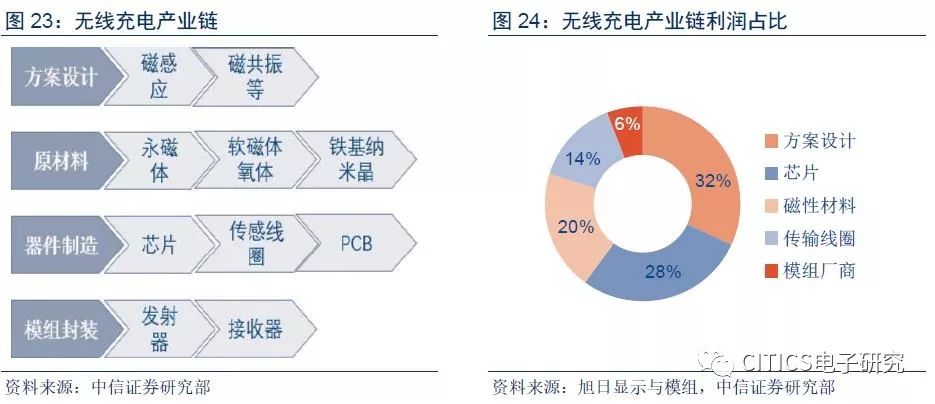

2017年下半年A客户十周年新机发售,3D识别/OLED/无线充电/玻璃后盖等亮点如期而至,我们认为iPhone X大概率在2018年热卖,2018Q1备货量有望超5000万部。我们看好三大亮点引领18年产业链变革:(1)AI变革从智能手机到智慧手机,芯片端ASIC成必然趋势,光学方面摄像头元器件厂商迎来机遇,舜宇光学、水晶光电、欧菲光及瑞声科技有望受益;(2)OLED行业趋势明显,供不应求倒逼上游扩产,利好后道模组设备国产化替代的智云股份及联得装备;(3)接口端无线充电/Type C加速渗透,接收端现行FPC方案,未来有望改回线圈方案,国内厂商瓜分材料、线圈、模组市场,看好立讯精密、信维通信在无线充电领域的布局。

-

半导体:确定性风口,景气持续,迎接黄金十年。

半导体是全球电子产业皇冠上的明珠,2017H1全球半导体销售额达1905亿美元,同比+21%,增速再创近六年来新高。随着大基金二期有望2018年落地,国内持续加速投入,行业有望迎来黄金十年。存储端需求暴增,NAND FlashQ3涨价分化,未来需关注3D产能情况,DRAM及NORFlash价格持续走强,预计18年涨价持续。分立器件方面,海外厂商目前占据中高端市场,国内起步时间晚尚在追赶,IGBT等新一代功率半导体产品受益新能源等领域应用供需吃紧,国内厂商有望受益于全产业链供应紧张。

-

汽车电子:群雄逐鹿,元器件领域有望受益。

下半年特斯拉主打车型Model 3遭遇“难产”,2017Q3出货量仅为260辆,其他车型Model S/X陷入召回风波,特斯拉产品落地不及预期,但并未改变长期汽车电子化大趋势。目前OEM、科技公司纷纷布局切入,汽车电子市场竞争日趋激烈,传统车厂积极响应,电子化和新能源车型加速推出。在电子板块上,我们认为包括薄膜电容器、继电器、电子变压器、功率器件等在内的细分子行业都将长期深度受益于汽车电子化趋势。

-

风险因素:

智能手机产业链下滑;原材料价格波动;新能源汽车不达预期。

-

维持行业“强于大市”的投资评级。

我们基于对当前产业周期和市场环境的判断,建议2018年重点关注包括消费电子、半导体、汽车电子等领域白马及低估值成长品种。建议关注白马组合:立讯精密、信维通信、海康威视、三安光电、舜宇光学科技、瑞声科技、三环集团、欧菲光、大族激光、顺络电子;进取组合:智云股份、兆易创新、扬杰科技、东尼电子、纳思达。

本章主要从行业角度观察全球电子市场和中国电子市场2017年下半年最新趋势,通过分析下半年电子行业的投资方向和机会,我们认为智能手机、半导体和汽车电子仍然是2018年三大主要看点。同时我们密切关注周期性行业价格变化趋势,并在正文中进行了重点分析。

2018

年重点关注智能手机、汽车电子及半导体三大子领域。

1.智能手机方面:国际A客户十周年大改款手机引爆产业链变革,无线充电、

OLED

、

3D

体感等创新预计引爆下一年消费电子行情;2.半导体方面:

17H1

年中国集成电路市场规模达

614

亿美元,同比

+26.3%

,中国已成为全球规模最大、增速最快的市场,随着国家大基金二期有望落地、存储器国产替代加速等因素的催化,产业有望迎来全面转移;3.汽车电子方面:汽车电子化大趋势已拉开帷幕,虽然特斯拉落地不及预期,但传统

OEM

和科技公司纷纷布局,激化竞争推动行业加速发展,预计全球汽车电子规模未来四年将突破

3000

亿美元。

密切关注周期性行业价格趋势。

1.

PCB

:原材料铜箔

Q3

新一轮涨价以及玻纤布的持续供需缺口,导致

PCB

下半年以来涨幅

10%-15%

,

2018

年龙头厂商扩产计划有望落地,但原材料价格走势尚不确定,未来需要持续关注;2.被动元件:原材料价格上涨叠加日韩部分企业退出中低端市场因素,导致供需出现缺口,贴片电阻、

MLCC

等2017年以来大涨

20%-40%

,我们认为至

2018Q2

价格仍将维持高位;3.面板:产能落地+供需改善,面板价格阶段回调,预计价格将维持小幅下降趋势。

景气度继续提升,智能手机、半导体及汽车电子仍为明年三大看点

A

客户十周年引智能手机产业链变革,国产机亦表现亮眼。

2017

年下半年

A

客户十周年新机发售,

OLED

+全面屏、玻璃后盖、

A11

仿生处理器、无线充电、

Face ID

等亮点如期而至,助推智能手机产业链变革,智能机向智慧机革命开始,预计人工智能将成为消费电子产业链主战场。据

IDC

数据,全球智能手机出货量经过

17Q2

的萎缩后开始出现反弹,

17Q3

全球智能手机出货量为

3.73

亿台,同比

+2.7%

。三星依然是出货量最大厂商,同比

+9.5%

;

iPhone

同比

+2.6%

,尤其在中国市场成功逆转连续

6

季度业绩下滑颓势,营收同比增长

12%

达

98.01

亿美元。国产智能手机方面,华为、

OPPO

出货量保持平稳较快增长,

17Q3

分别

+16.1%、+19.0%

,小米

Q3

则同比

+102.6%

,重回世界前五。在

A

客户新机引领下,产业变革趋势明显,

A

客户产业链相关企业在

2018

年有望再次迎来业绩增长期,安卓端增长潜力亦不可忽视。

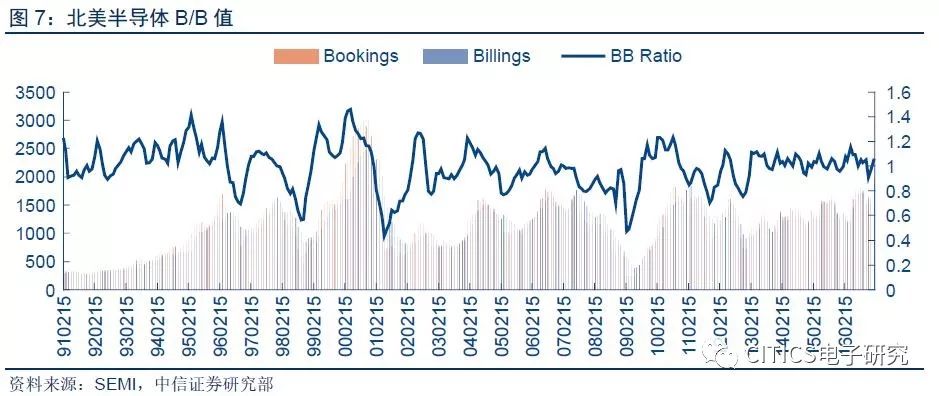

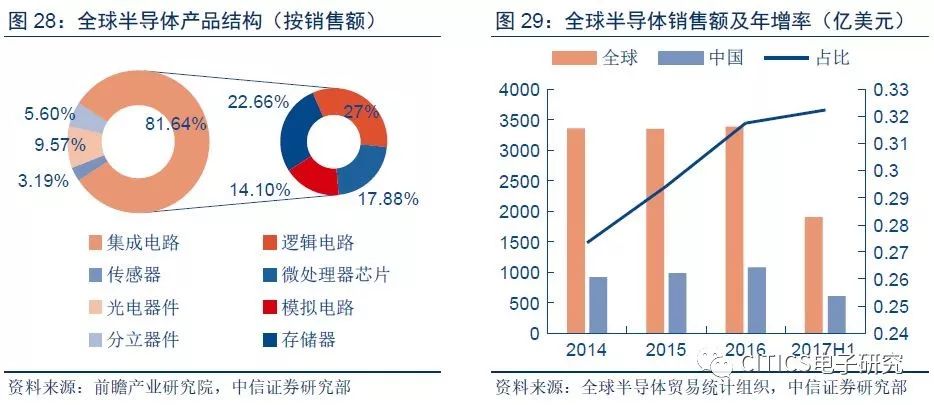

2017

年全球半导体市场持续回暖,半导体国产化趋势加强,国内市场将迎来持续成长。

在

DRAM、NANDFlash

等存储器产品领军之下,

17

年全球半导体业销售额持续增长,据全球半导体贸易统计组织数据,

201

7H1

全球半导体销售额达

1905

亿美元,同比

+

21%

,创下销售额历史新高。据

IC Insights

最新统计预测,受惠于

DRAM

和

Flash

市场需求强劲,

2017

年全球半导体销售额有望较

2016

年增长

22%

,达到

4135

亿美元。同时,作为信息技术产业的核心,出于信息安全和产业安全需求,半导体国产化趋势不断加强,截止目前中国半导体产业规模约占全球

30%

,成长空间较大。伴随国家和产业界的持续投入,我国将迎来半导体产业持续加速成长的黄金十年。

全球市场需求保持强劲,中国市场亦表现强势。

库存

是反映周期的滞后指标,并影响周期反弹的力度。从费城半导体指数成分股整体情况看,

17Q3

整体库存约

332.4

亿美元,同比

+40%

,环比

+6.4%

,整体库存快速上升;

17Q3

存货周转天数保持在

98

天,环比

+0.1%

,前三季度均保持较高水平。目前高库存水平反映出产业对下游需求的乐观态度。从

A

股数据来看,电子行业

17Q3

的平均存货周转天数为

70

天,同比

+0.5%

,处于周期性平稳波动范围,库存金额伴随营收持续增高,

17Q3

达

1540

亿元,同比

+39.7%

,表现强势。

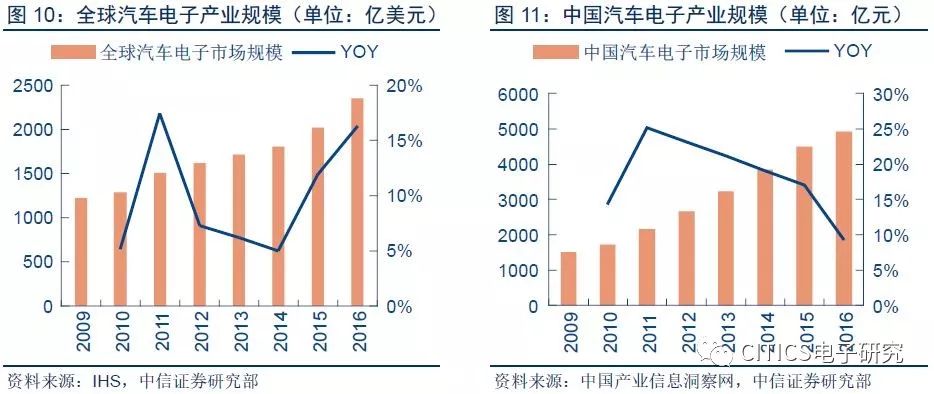

汽车电子化大趋势已现,群雄逐鹿加速行业成长。

据

IHS

统计,

2016

年全球汽车电子产业规模达

2348

亿美元,伴随电动汽车和辅助驾驶技术的快速发展,汽车电子化大趋势已拉开帷幕,预计到

2020

年全球市场规模将达到

3000

亿美元。

2017

年汽车电子领军厂商

T

客户

Model3

车型落地不及预期,但并未影响行业发展大势。传统

OEM

和互联网公司加快布局汽车电子,跨界合作、强强联手成趋势,剑指新能源汽车和

ADAS

一片蓝海。展望明年,我们认为大型

OEM

厂商和互联网公司的合作布局将催化行业成长,预计中国汽车电子市场规模

2016

年至

2020

年年度复合增长率达

9.28%

,高于全球市场规模

2016

年至

2020

年

7%

的年度复合增长率,中国市场有望成为全球最大的汽车电子市场之一,汽车电子元器件更新换代潮流将使国内龙头企业首先受益。

综上,国际

A

客户十周年新品拉动,以及下游家电等行业复苏带来的业绩拉动,是

2017

年电子行业能够表现相对强劲的原因。展望明年,我们认为智能手机产业链变革、汽车电子化大趋势、半导体

Capex

加速,仍将是明年成长的重要驱动力。

原材料成本带动

PCB

、被动元件价格持续上涨。

PCB

方面,由于

2016

年起部分铜箔厂商从标准铜箔转产锂电铜箔,再加上两大原材料价格上涨,铜箔价格自

2017Q2

回稳后在

Q3

又恢复涨势,铜箔加工费则从

2016

年起持续增加;玻纤布方面由于龙头厂商于今年冷修纱窑导致供不应求,成为助推

PCB

板价格上升的另一大原因。被动元件方面,原材料端铜价从

2016

年至今涨幅超过

50%

,镍价超过

35%

,陶瓷粉体、包装材料等也在

2017Q2-Q3

调涨

10%

左右,叠加日韩部分企业退出中低端被动元件市场等因素,市场供需缺口出现,其中贴片电阻、

MLCC

等在

2017

年间大涨

20%-40%

。

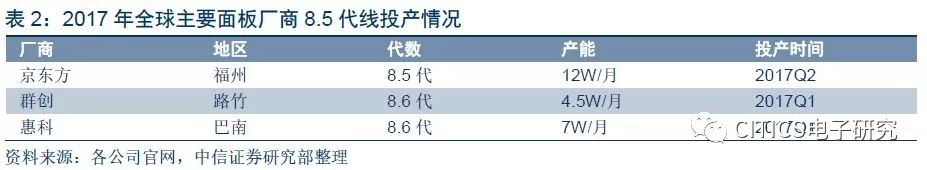

产能落地

+

供需改善,面板价格阶段回调。

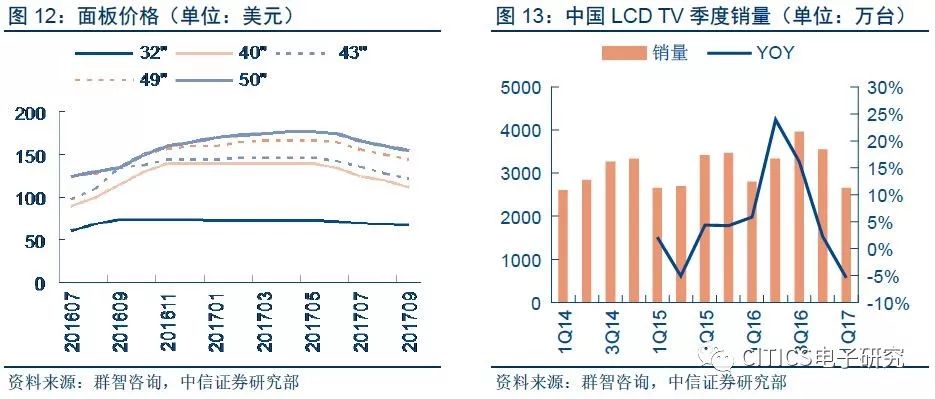

面板价格自2016年到2017年初已有较大的涨幅,自2017Q2开始,大尺寸面板已出现明显回落趋势,在9月份时重点尺寸的面板价格已接近去年同期,我们认为产能释放叠加供需改善是推动此轮面板价格回调的主因:(1)部分厂商新增产能释放:国内厂商京东方福州8.5代线,群创路竹、惠科巴南、中电咸阳的8.6代线陆续达到量产水平,产能处于爬坡过程中,全部满产将新增35万片/月产能。(2)面板高价抑制电视销量,库存消化仍需时间:2016-2017H1各尺寸面板价格10%-20%的上涨最终严重抑制终端需求,AVC数据显示,2017Q3中国TV市场遭遇史上最差三季度,出货量同比-12.9%至1041万台,电视销量趋弱导致品牌厂商调减采购,造成面板商库存的不断增加。Q3以来,面板产商逐步调降价格以消化已有库存量,考虑到年末面板厂商去库存以及上游产能的进一步释放,预计面板价格仍有回落空间。

总体上看,自

16Q3

以来,包括

PCB

、被动元件、芯片和面板等零组产品价格出现持续上涨,但

2017Q3

已开始面临分化。

展望

2018

年,

PCB

板方面虽然龙头厂商扩产计划有希望逐步落地,但是原材料端铜价走势尚不确定,需求端通信设备

4G

落幕

5G

未起,对于上游

PCB

的影响需持续关注。被动元件方面,成本端上行、需求端旺盛叠加供需缺口,我们认为

2018Q2

前价格仍将维持高位。面板方面,供需情况有所改善,国内厂商高世代线有望在

2018-2019

年逐步投产,将有效增加面板供应,而下游端电视需求趋稳,预计面板价格将维持小幅下降的趋势。

A

客户新机发售,

3D

识别

/OLED/

无线充电

/

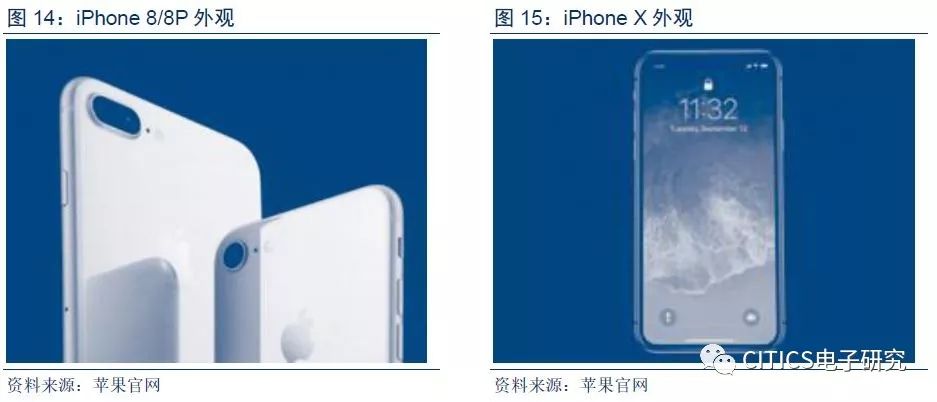

玻璃后盖等亮点如期而至。

下半年

A

客户十周年产品正式发布,两款升级产品

iPhone8/8P

以及周年庆典产品

iPhone X

齐亮相,

OLED

+全面屏、玻璃后盖、

A11

仿生处理器、无线充电等亮点如期而至。三款产品均搭载

A11

仿生处理器、配置玻璃后盖并支持无线充电功能,但

OLED+

全面屏以及具有

3D

识别功能的

FaceID

则是十周年庆典产品

iPhone X

独有创新。

iPhone8/8P

销售遇冷,

iPhone X

大概率在

2018

年热卖。

相比上一代产品,

iPhone8/8P

的创新变革中,玻璃背板与无线充电并非刚需,

A11

仿生处理器虽然变革较大,但是对于消费者而言现阶段相关

AR

的应用仍处于初级阶段,

A11

处理器尚不具有巨大吸引力,并且在售价方面,

iPhone7

起售价降为

549

美元,

iPhone8

起售价则高了

150

美元。根据美国

Rosenblatt

的数据,在

A

客户新品发布会后前三天内,中国消费者通过京东、中国移动平台预订的

iPhone8

分别为

150

万部、

100

万部,

iPhone 7

同期预订量则分别达

350

万部、

250

万部,

iPhone8

销售量较

iPhone 7

缩减超过

50%

。但相比上一代产品,

iPhone X

的

FaceID

功能以及

OLED+

全面屏创新点十足,市场预期高昂,首批产品预售一分钟售罄。受益于此,

A

客户股价

10

月

27

日开盘后,当周上涨约

5.8%

,再创历史新高,截止

11

月

3

日,

2017

年相比年初累计涨幅约

48.1%

,达

172.5

美元

/

股。目前

iPhoneX

生产速度约为

50

万部

/

周,

2017

年备货量预计

2000-3000

万部,随着生产速度突破,

2018Q1

备货量有望超

5000

万部。

后智能机时代,产业链变革趋势一锤定音。

近几年智能机渗透明显放缓,已由增量市场转变为存量市场,围绕智能机的创新亦开始略显不足,基于此,任何前景乐观的创新点在推出后都会加速渗透。短期来看,

OLED

、无线充电、非金属背板等创新虽均非

A

客户独创,但

A

客户新品的采用会助推行业加速变革,

2018

年产业链变革趋势一锤定音,

OLED

面板、无线充电、非金属背板

/

盖板产业链白马受益持续。长期来看,

iPhone X

引入支持

AR

功能的

A11

仿生处理器,华为

Mate10

亦配置人工智能芯片麒麟

970

,智能机向智慧机革命序幕正式拉开,未来人工智能将会成为消费电子产业链主战场,目前在初期发展阶段,芯片端与摄像头率先迎来机遇。

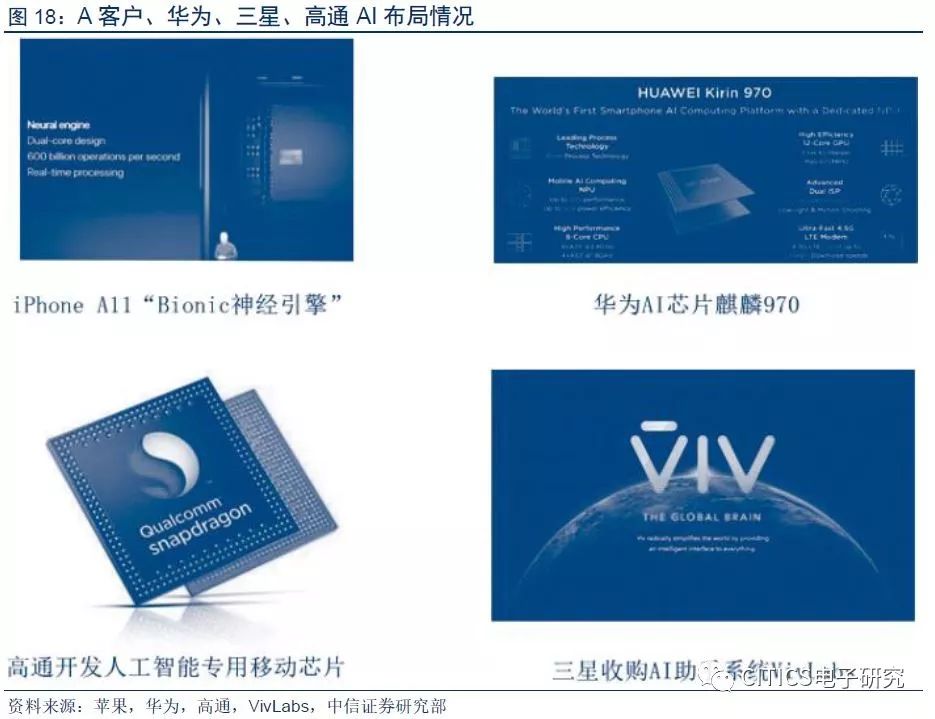

从智能手机到智慧手机:新一轮强粘性终端革命。

电子行业本身受强粘性需求驱动,驱动发展周期约为

5-7

年。

2002

年之前由个人电脑驱动,

2007

年之前由功能手机驱动,

2015

年之前由智能手机驱动。随着

2015

年之后基于智能手机的创新放缓,人工智能

AI

逐渐成为新方向。此前,

AI

在手机里主要是辅助处理图形图像识别(比如拍照的快速美颜)以及语音语义识别等应用场景,离真正人工智能尚远。自

2016

年年底,

AI

发展步入上升期:

2016

年

10

月,三星收购

AI

助手系统

VivLabs

公司,欲布局人工智能手机领域;

2017

年

7

月,高通宣布将发布人工智能专用移动芯片,争取抢占人工智能手机领域高地。

2017

年下半年,手机终端也相继传来创新突破:

A

客户重量级

iPhone X

配置神经网络处理芯片

A11“Bionic

神经引擎”,并支持增强现实

AR

功能;华为日前发布新品

Mate10

搭载全球首款移动端

AI

芯片麒麟

970

。

每年出货量高达

15-20

亿部的手机,未来

几年仍将是不可替代的强粘性电子终端,

继功能手机向智能手机的变革之后,

AI

芯片的加入让手机终端向智慧手机进化,有望迎来新一波换机潮。

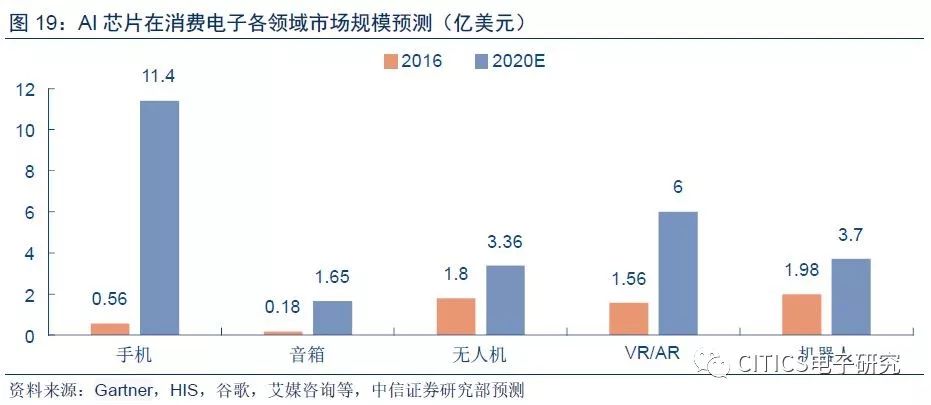

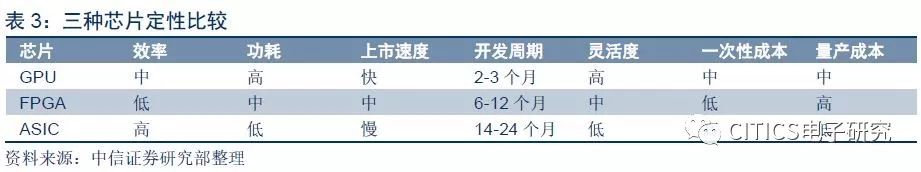

智慧手机首看芯片,

ASIC

成未来

AI

芯片必然趋势

。

AI

芯片在消费电子领域落地项目包括手机、音箱、无人机、

VR/AR

设备、机器人等多种人智能设备,长期来看预计

2020

年市场规模合计将从

2016

年约

6

亿美元上升到

2020

年约

26

亿美元,复合增长率达

43.9%

。在手机终端,目前图形图像、语音语义识别等应用对

AI

算法处理速度的要求并不高,随着

AR

功能引入、光学声学等传感器不断演进,对

AI

的计算能力需求会迅速增加,因此需要引入专用

AI

芯片模块来增加手机的运算能力,成为

AI

芯片市场主要增长点,市场空间超

11

亿美元。在芯片类别上,

除

CPU

外,目前主流

AI

芯片分别是

GPU

、

FPGA

、

ASIC

,但

从性能、面积、功耗等各方面来看,

AISC

都优于

GPU

和

FPGA

,近年来涌现的

TPU

、

NPU

、

VPU

、

BPU

等各种芯片本质上也都属于

ASIC

,长期来看,

ASIC

成未来发展必然趋势。

智慧手机催生光学信息入口摄像头变种逻辑:2D到3D,基本信息到深度信息

。

AI

芯

智慧手机催生光学信息入口摄像头变种逻辑:

2D

到

3D

,基本信息到深度信息。自2016年开始的摄像头双摄变革趋势,背后推动因素主要为单摄像素升级遇到瓶颈,单纯像素升级带来的拍照质量上升有限,而通过广角+长焦、黑白+彩色等主流双摄配置方案,摄像效果得到较大幅度提升。但另一方面,作为拍照功能的摄像头,同时也是光学信息入口,需要挖掘更深度信息的智慧手机时代离不开

3D Sensing

,摄像头变种需求应运而生。

A

客户首次推出具有

3D

识别的3D摄像头组,拉开了摄像头变种序幕。目前实现3D功能主要有结构光和

TOF

两种方案,二者都是基于主动光探测,结构光在便携性、成本、成像速度与延时方面占据优势,首先登陆前置镜头;

TOF

在探测距离、抗干扰性等占据优势,未来在后置镜头具有广阔市场前景。

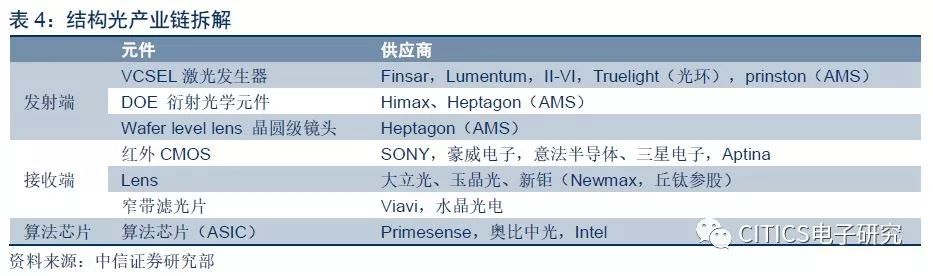

2D到3D,新增元器件相关厂商迎来机遇。

以结构光为例,相比传统镜头,3D镜头新增了许多零组件。在发射端,新增红外激光发射器和辅助元件,包括衍射光栅和光学棱镜部件(如准直镜头);在接收端,除了可见光镜头外,还新增红外接收部分,包括镜头、红外传感器和窄带红外滤光片等。

iPhone X

前置

Face ID

功能采用的是结构光方案,用以实现

3D

功能的元件包括常规摄像头、红外摄像头、深度传感器、光度传感器、泛光感应元件以及结构光发射器。目前结构光产业链以国外公司为主,但存在一定的国产替代空间。水晶光电通过从后端零组到产品的转变,预计将继续在窄带滤光片领域赶超国际企业;奥比中光则有望在算法芯片方面突围。

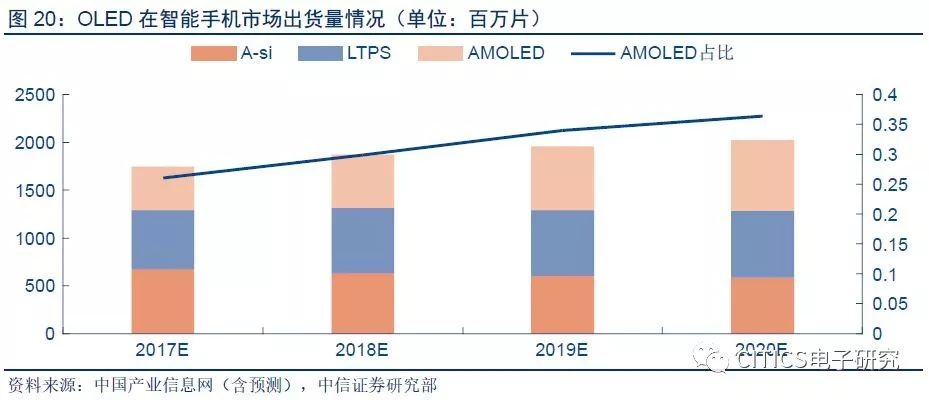

OLED

面板供不应求,国内外厂商持续扩产。

相比传统

TFT-LCD

屏幕,

OLED

因为可柔性、自发光、轻薄、色域广、对比度高、响应时间快、构造及制程简单等特性逐渐成为新一代成熟的显像技术。自

2010

年首款

OLED

屏幕手机三星

S1

推出以来,

2016

年

OLED

屏开始进入爆发增长期,截止报告日已经有超过

30

款机型采用

OLED

屏幕。在需求端,根据中国产业信息网,预计

2018/2019/2020

年

AMOLED

面板出货量分别为

5.59/6.64/7.34

亿片,

OLED

渗透率将分别达约

29.9%/33.9%/36.3%

。按此渗透率以及

OLED

面板平均

5.8

寸估算,

2018/2019/2020

年

OLED

手机面板需求至少约为

716/850/940

万平方米;而在供给端,目前全球共有

OLED

设计产能约为

1156

万平方米

/

年,但考虑从投产到量产需要较长周期,以及生产良率、上游核心设备供给有限等问题,现有

OLED

面板厂商大多还不具备量产能力,

OLED

仍处于供不应求状态。目前国内外三星、

LGD

、京东方、华星光电、国显光电等厂商都在积极扩产,计划建设

OLED

的总投资额合计约

5251

亿元。

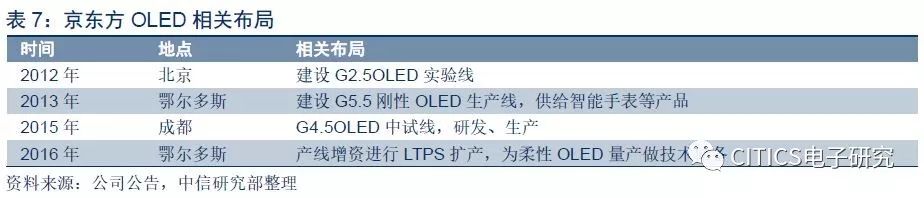

京东方柔性

OLED

率先量产,有望打破三星垄断局面。

可柔性为

OLED

需求旺盛的重要特性之一,而此前具备柔性

OLED

生产能力的厂商屈指可数,大部分厂商仅能生产刚性

OLED

。根据

IHS

的数据,目前在中小尺寸

OLED

面板市场,三星市占率高达约

95%

,处于高度垄断状态。国内厂商京东方、国显光电、天马等发布公告称将在

2017

年下半年陆续完成柔性

OLED

投产,而其中京东方成都

6

代

AMOLED

全柔性一期生产线日前已率先具备量产能力,领跑国内产线。作为国内面板龙头,京东方早在

2012

年即开始布局

OLED

,经过多条产线研发、试产,奠定了

OLED

相关生产技术与量产经验基础,有望打破三星垄断局面。

行业爆发设备先行,前中道设备国外厂商占领制高点,后道设备国产替代空间约

377

亿元。

根据我们此前发布的智云股份深度报告,与传统

TFT-LCD

面板相比,

OLED

面板设备差异主要集中在前道

Array

设备和中道

Cell

设备,而后道

Module

设备基本一致,但价值量提升了近

2

倍。根据我们统计,目前计划建设的

OLED

厂商总投资额约

5251

亿元,其中

80%

左右都将投入设备,按照前中后道投入占比

7

:

2

:

1

测算,未来三年前中后道设备市场空间分别达

2941\840\420

亿元。目前前道设备基本被美日韩企业垄断,主要供应商有爱发科、东京电子、

AKT

应用材料子公司、尼康、佳能等;中道设备中

OLED

核心设备也被日韩企业垄断,但国内检测设备厂商精测电子已经切入国内产线;

后道设备由于技术壁垒相对较低,国内厂商凭借着与国际标准接近的设备水平和较低的价格,同时拥有较快的反应速度和良好的服务,近年来已初具竞争力,市场份额不断提升,目前模组段设备国产化为

20%-30%

,包括国内市占率第一的精测电子以及鑫三力(智云股份)、联得装备、集银科技(正业科技)、深科达等厂商预计受益。

接口:无线充电/TypeC加速渗透

无线充电持续升温,或成高端机型标配。

无线充电功能早在

2012

年洛基亚

Lumia810

就得以实现,但由于

2012-2015

年智能手机创新点充足,无线充电亦并非刚需,因此一直并未推广。

2015

年之后智能手机创新放缓,无线充电基于可以摆脱充电线束缚、弥补续航能力不足缺陷的优势而受到青睐,并在当时出货量占据全球第一的三星推动下开始迎来增长期,

A

客户此前在

Apple Watch2

、

iPhone7/7P

上都配置了无线充电功能,此次重量级产品

iPhone X

如预期配置无线充电功能,将进一步促进无线充电的渗透。

IHS

数据显示,

2015

年全球无线充电接收器出货量达

1.44

亿台,同比

+160%

以上;预计

2020/25

年分别达到

10/20

亿台。据

IHS

预测,全球无线充电市场将从

2015

年的

17

亿美元增至

2019

年

110

亿美元以上,

4

年

CAGR

约

60%

,

2024

年接近

150

亿美元。

无线充电多种技术路径,

Qi

标准电磁感应成手机无线充电主流趋势。

无线充电技术包括磁场感应、磁场共振、电场耦合、电磁波四种,业内推动的主要是磁场感应与磁场共振两种,目前以

A4WP

、

PMA

为标准的磁场感应技术主要应用于汽车,以

Qi

为标准的电磁感技术应则主要应用于以手机、手表为主的消费电子终端,未来两大阵营有望朝着整合路径发展,但短时间内由于

A4WP

、

PMA

技术难度较大,

Qi

标准将是消费电子技术主导。

国外厂商占据芯片、方案设计高位,国内厂商瓜分材料、线圈、模组市场。

以

Qi

标准下电磁感应技术为例,实现无线充电包括三个过程:发射端对输入的电流进行降压、整流,发射端电流产生磁场,接收端在产生的磁场下形成电流。发射端由电源管理芯片、振荡器、功率放大器等组成,接收端由充电电池和控制电路组成,物料主要方面包括主控芯片、隔磁片、线圈、

PCB

、被动器件、电子变压器、结构件等。产业链上具体包含方案设计公司、磁性材料公司、电源管理芯片公司、传输线圈公司、模组厂商等,根据旭日

16

年年底数据,产业链上利润占比最大的是芯片厂商、方案设计公司以及磁性材料厂商,传输线圈公司、模组厂商利润占比仅分别约为

14%

、

6%

。目前充电方案设计被国外高通、特拉斯、苹果等厂商垄断,芯片市场则被国外高通、博通、

TI

、

IDT

、

NXP

、

MTK

等厂商垄断,国内厂商在磁性材料、发射端和接收端线圈、模组等占据一定市场份额,包括信维通信、立讯精密、欣旺达、硕贝德、东山精密、顺络电子等。其中信维通信已具备方案设计

/

线圈

/

模组一体化能力,为三星供应了

NFC/

无线充电二合一模组;立讯精密成为

applewatch

无线充电供应商。

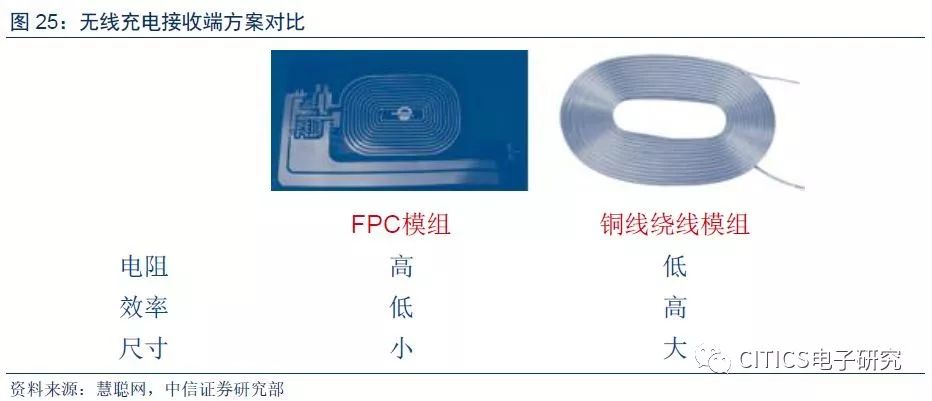

无线充电技术发展核心围绕“充电功率+充电效率”,接收端现行FPC方案,未来有望改回线圈方案。

接收端线圈模组目前有FPC和铜线绕线两种方案,现行的FPC方案有更薄、尺寸更小的特性,能够设计为多合一模组,但目前充电效率较低;而铜线绕线方案具有充电功率更高、内阻更小等方面优势,因此充电效率更高。随着未来手机电池容量持续提升,更加复杂的应用耗电速度加快,充电功率提升的需求变得更加强烈。接收端尽管短期内采用FPC方案,但未来有望朝着绕线方案发展,立讯精密、信维通信有望因此受益。

Type C

:接口加速整合,未来三年市场空间超千亿

TypeC

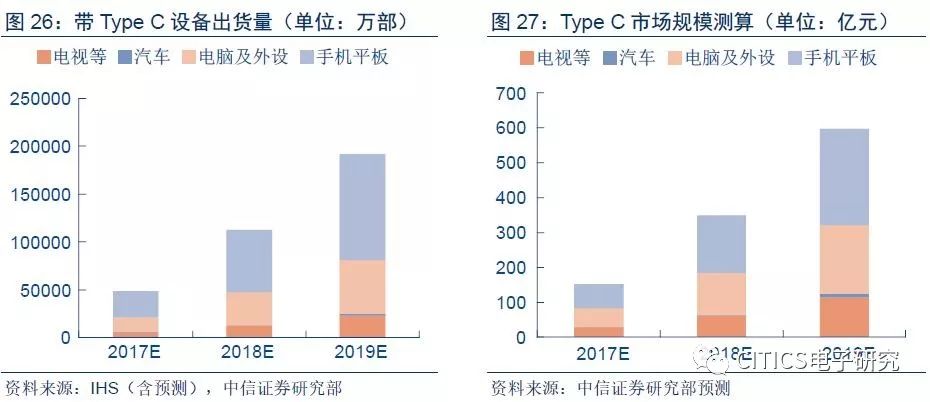

有望加速整合,预计未来三年市场空间合计超千亿。

TypeC

全称

USB Type C

,是

USB Type A /B

的升级版本,由于其支持全功能、正反插、双向传输、兼容性强、尺寸小、速度快等特性,在产业巨头推动下逐渐形成产业链,现在被

USB

覆盖的所有领域在未来均可能被

USB-Type-C

取代,智能手机将是

USB Type C

的主要增长力。根据

IHS

,

2017

年带有

USBTypeC

接口设备出货量约为

5

亿部,

2019

年将达约

20

亿部,

CAGR

高达约

100%

。其中

2019

年

PC

端渗透率将达

80%

,手机、平板端渗透率将达

50%

。目前市场上

Type C

接口根据支持功能的级别价格各有不同,目前消费电子、电脑平板产品的

TypeC

还多是

USB 2.0

方案,高端

Type C

渗透仍需时日。按照电视、汽车、电脑及外设、手机平板

ASP

分别约为

50

、

50

、

35

、

25

元计算,

2017-2019

年

TypeC

市场规模分别约

152/348/597

亿元。国内连接器厂商立讯精密、鸿海、正崴等厂商有望受益。

TypeC

助力快充加速普及,低压快充有望成为主流方案。

智能手机的电池容量与耗电需求的矛盾一直是没解决的用户痛点,在电池容量受限的情况下,快充技术逐渐成为刚需。快充系统包括快充标准、快充电源适配器、接口

E-marker

芯片、线缆、手机芯片、电池等多个部分,完善的快充系统需要对各个部分都根据使用标准进行涉及,目前市场上高通、联发科、

OPPO

、华为等均有自己的快充标准,充电方式则分为高压快充和低压快充两种,由于国产手机出货量在全球所占份额不断增大,并且

HOV

主导的低压快充在同等功率下充电效率更高、发热更少,预期未来有望成为主流快充方案。

外观件:玻璃引领非金属化趋势

流方案。

机身后盖非金属趋势如期而至,玻璃、陶瓷成未来方向。

我们在去年年度策略报告中讨论了

5G

对手机形态变化的逻辑,再加上无线充电、全面屏的爆发大趋势下,机身后盖非金属的趋势非常明显,今年下半年新推出的小米

MIX2

、

iPhone8/8P

、

iPhoneX

以及华为

Mate10

也都采用非金属材料,再次印证了机身后盖非金属化趋势,已经有多年发展历史并已经在性能上再次优化的玻璃,以及拥有硬度强、颜值高的陶瓷逐渐成为市场青睐方向。

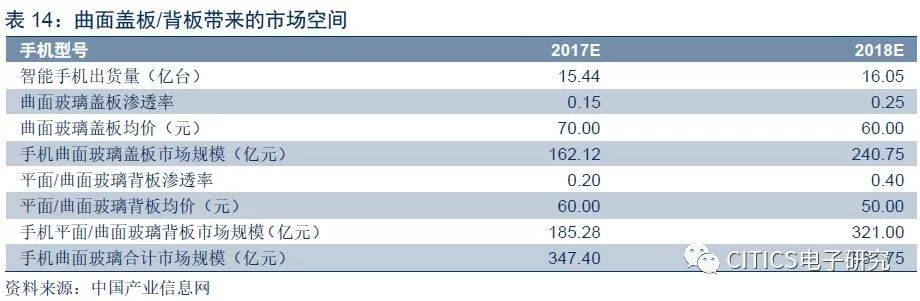

2.5D

到

3D

,玻璃背板

/

盖板市场空间超

550

亿元。

从技术来说,

2D

、

2.5D

、

3D

玻璃主要区别是屏幕弧度,相比

2D

玻璃,采用

2.5D

玻璃的手机屏幕和机身整体视觉效果和手感都更佳,而

3D

玻璃则在此基础上进一步提升了性能。

iPhone X

现阶段采用

2.5D

玻璃背板

/

盖板,但是此前已有三星

S8

系列率先使用

3D

玻璃背板

/

盖板,并且得到了市场好评,我们预计玻璃背板

/

盖板未来将朝着

3D

趋势发展。根据中国产业信息网数据,按照玻璃盖板

/

背板渗透率

2017

、

2018

年分别

0.15

(

0.2

)、

0.25

(

0.4

)计算,预计

2018

年手机玻璃盖板

/

背板市场规模分别达

240.75

、

321

亿元,合计

561.75

亿元。

陶瓷背板成有效补充,市场替代空间广阔。

陶瓷后盖美观、耐摔,性能上优于玻璃,但受限于生产成本过高及产能有限,市场上仍然以玻璃为主,陶瓷成为玻璃盖板的重要补充品,亦是手机存量市场的差异化竞争亮点。从小米

MIX

去年率先采用陶瓷后盖开始,小米

6

、一加

5

、

VivoXplay 6

、小米

MIX2

等新推出的机型仍然选择了陶瓷背板。根据市场最新销售数据,小米

Q2

出货量达

2760

万台,同比增长

102.6%

,其中主要增长来自小米

6

的销售,进一步说明陶瓷市场空间不可忽视。按照

2017Q2

全球

37310

万部出货量计算,假设小米出货产品皆为陶瓷机型,则渗透率约为

6.4%

。目前陶瓷渗透率限制因素主要为生产良率过低导致成本过高,未来若生产问题得到解决,则有望进一步提升市场渗透率,市场替代空间广阔。

全球半导体产业增速创六年新高,国内持续加速投入,有望迎来黄金十年。

根据全球半导体贸易统计组织统计数据,

2017H1

全球半导体销售额达

1905

亿美元,同比

+21%

,增速再创近六年来新高。据

最新统计预测,受惠于

DRAM

和

Flash

市场需求强劲,

2017

年全球半导体销售额有望较

2016

年增长

22%

,达

4135

亿美元。半导体产业是信息技术产业的核心,发展半导体产业是我国走向电子信息强国的重要一步。

截止目前中国半导体产业规模约占全球

30%

,成长空间较大。伴随国家和产业界的持续投入,我国将迎来半导体产业持续加速成长的黄金十年。

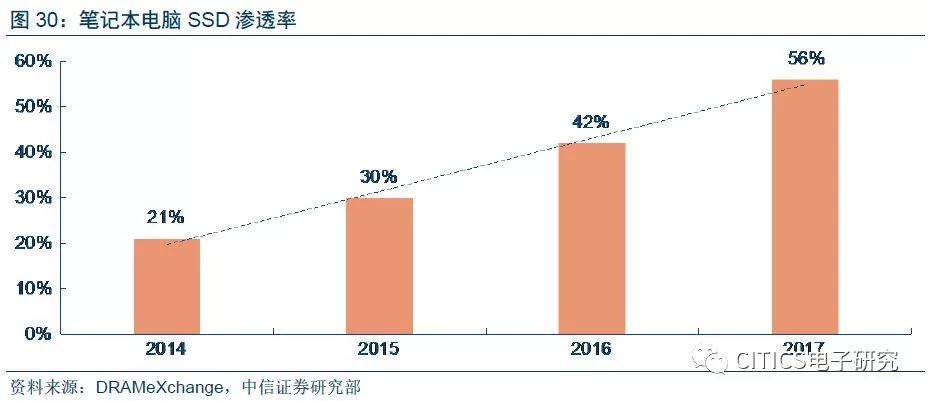

存储:需求暴增促涨价,国内产业布局加速

终端、云端应用飞速增长,存储器销售额预计增长

58%

,达

1220

亿美元。

终端方面

,手机存储升级、

PC

固态硬盘渗透率提升是拉动需求主因。

2016

下半年以来各大手机厂商

RAM

、

Flash

容量纷纷升级,以

iPhone

手机为例,

iPhone7Plus

起运行内存由

2GB

升至

3GB

,苹果全线手机闪存最低配置由

16GB

升至

32GB

,

iPhone8

起闪存最低配置升至

64GB

,最高至

256GB

;安卓厂商则纷纷推出

6GB

运行内存机型,主流机型

64GB

闪存已较为寻常。

PC

固态硬盘(

SSD

)相较机械硬盘(

HDD

)具有读写速度快、防震动、无噪音、轻薄、节能等一系列优点,

SSD

取代

HDD

是未来趋势,当前限制因素主要是

SSD

成本偏高。根据中国闪存市场网站,

2015

年

PC

市场

SSD

渗透率为

25%

,

2017

年已达

40%

。

云端方面

,企业级

SSD

存储需求是重要成长点,应用包括视频安防、云端服务器等领域。以监控存储需求为例,每台

1080P

设备每天大概产生

40GB

的存储需求,每年达

14TB

。云端服务器市场客户包括

Facebook

、亚马逊

(Amazon)

、百度、阿里巴巴、

Google

等,

2017

年市场规模

1840

万台。

HDD

由于容量大、成本低目前仍是云端市场主流,约占

80%

,中长期来看,随着

3D NAND

技术逐渐成熟,

SSD

取代

HDD

速度或将加快,届时对

NANDFlash

需求或爆发,恐再次出现供不应求现象。

ICInsights

预计

2017

年存储器市场同比增长

58%

,销售额达

1220

亿美元。

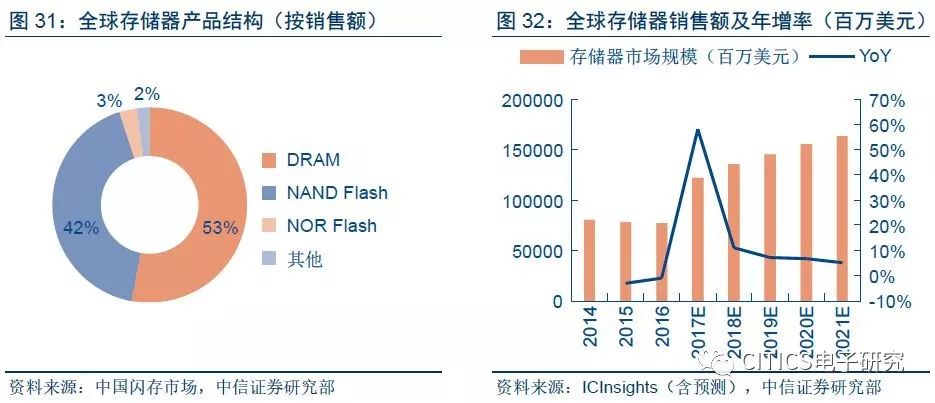

NANDFlash

、

DRAM

为存储器市场主力军,

NORFlash

市场小但机会大。

按照市场规模看,

DRAM

约占存储器市场

53%

,

NANDFlash

约占存储器市场

42%

,二者合计份额达

95%

,为存储器市场主要构成产品。根据

ICInsights

最新预测,

2017

年

NANDFlash

销售额预计年增

44%

,

DRAM

销售额预计年增

74%

,拉动作用极其明显。

NOR Flash

主要机会在于市占率约

25%

的赛普拉斯、市占率近

20%

的美光陆续退出市场,而物联网、工控应用等市场需求依旧旺盛,对于现有玩家而言填补市场机会巨大。从长期角度来看,

NANDFlash

仍为未来市场主要方向。根据中国闪存市场预估,

2020

年

NANDFlash

市场规模上看

650

亿美元。

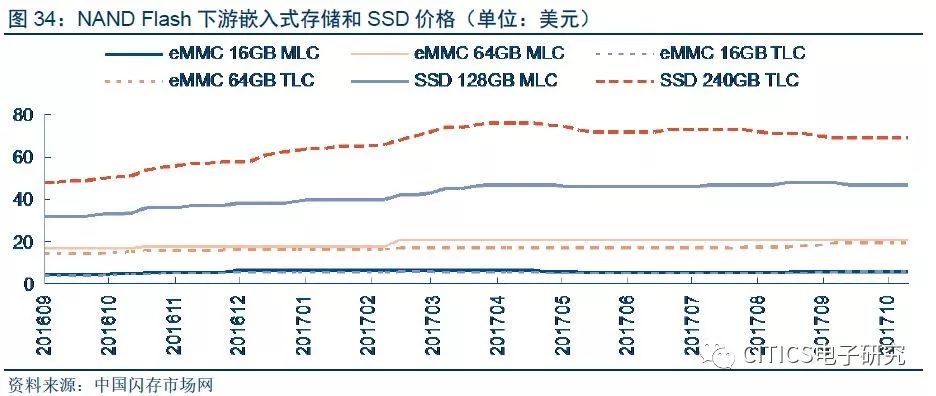

NANDFlash

存储价格上涨分化,部分产品短期价格有所回调。

2017

年

Q1-Q3 NAND Flash

延续了

2016

年的涨势,

2017

年初至

10

月

128GbMLC

涨幅达

44%

。在大趋势上涨之下,自

2017Q3

开始,

NANDFlash

部分产品价格涨势放缓并有所回调,其中

64GBMLC

价格于

2017Q3

下降

8%

左右。

NANDFlash

下游嵌入式存储

eMMC

及

SSD

价格总体呈上涨趋势,

Q3

以来同样呈微幅震荡态势。后期

NANDFlash

价格走势仍不明朗。

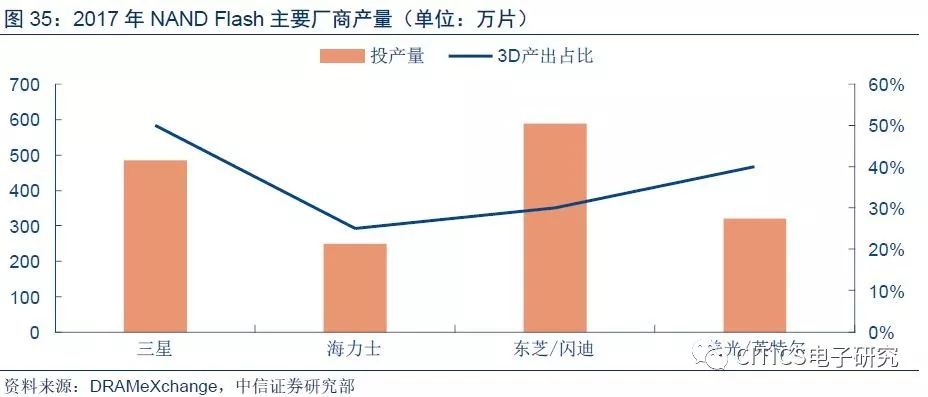

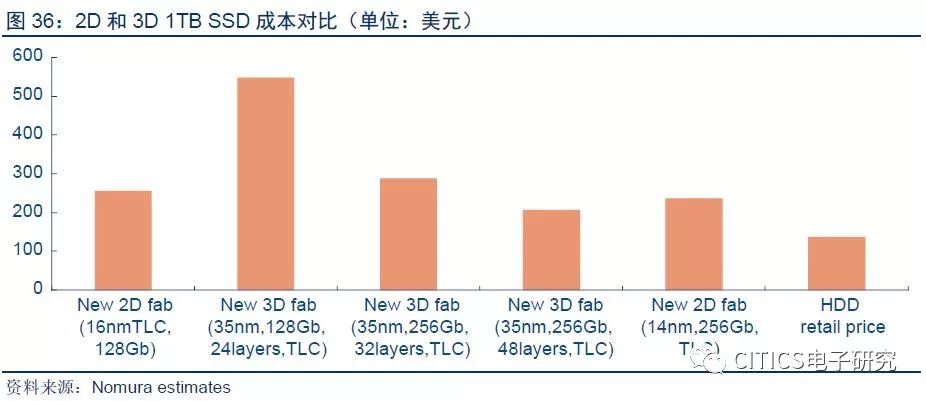

NAND

存储器技术处于变革关键时间点,未来价格关注

3D

产能情况。

NAND

存储器制程转换遭遇瓶颈,采用

3D

堆叠技术为主要解决方案。

3D

产能目前三星投产率、良率最高,其

64

层

3D-NAND

三季度已进入量产阶段,

3D

产出占投产量

50%

,其他厂商亦在

Q3

有所放量,粗略估计

2017Q3

全球新增产能超

20

万片

/

月,新增产能对

NANDFlash

供应紧缺的压力有所缓解。同时,

3DNAND Flash

存储密度高,单位容量成本低:据中国闪存市场网估计,

3DNAND

技术下每

GB

成本约

0.1

美金,较

2D

结构至少低

30%

。在

48

层

3D TLC

架构下,

1TBSSD

成本已低于

2D TLC

架构,

3DNAND

较

2DNAND

更为经济。另一方面,

NANDFlash

下游需求增长空间仍大:智能手机及

SSD

渗透率提升仍构成

NAND Flash

的巨大需求。供给产能的缓解与需求空间的提升对

NANDFlash

价格构成相反影响,未来价格变化依旧有待观察。

DRAM

价格继续走强,维持上涨态势。

DRAM

价格于

2017Q2

有所回调,

2017Q3

后则继续维持

2016

年以来涨势,

2017

年初至

10

月,

DDR34G 1600MHz

价格上涨

25%

左右。拉动

DRAM

价格上涨原因主要有:

(

1

)需求端来看,终端云端需求不减:

终端智能手机内存容量升级,云端服务器、数据中心的强劲需求均拉动

DRAM

需求的增长。

(

2

)供给端来看,

DRAM

厂产能增加有限:

三大

DRAM

厂(三星、海力士、美光)产能增加空间已相当有限,接近满载,从产能规划来看,

2018

年新增投片量仅约

5-7%

,源于现有工厂产能的重新规划,资本支出倾向于保守,仅

SK

海力士决议在无锡兴建新厂,最快产能开出时间落在

2019

年。需求供给两侧来看,预计

2018

年

DRAM

价格仍将维持上涨态势。

NORFlash

价格季涨

10%~15%

,供不应求涨势延续。

由于

NORFlash

市场较小,

2016

年以来

NORFlash

巨头美光及

Cypress

纷纷宣布淡出,退至较高端车用及工控市场,主要供应转入旺宏、华邦电、兆易创新等厂商,一时间供给不及需求,涨价幅度迅速扩大。由于芯片内执行的特性,

NORFlash

尚无法被完全取代,未来市场机会较大。兆易创新目前全球

NORFlash

市占率排名第六,与台厂采用

IDM

模式

8

寸和

12

寸晶圆产线均扩产谨慎不同,兆易创新采用

12

寸晶圆

Fabless

代工模式,主要代工厂从武汉新芯向中芯国际逐步转移,未来理论产能较为充足,大幅受益于产品价格上涨。

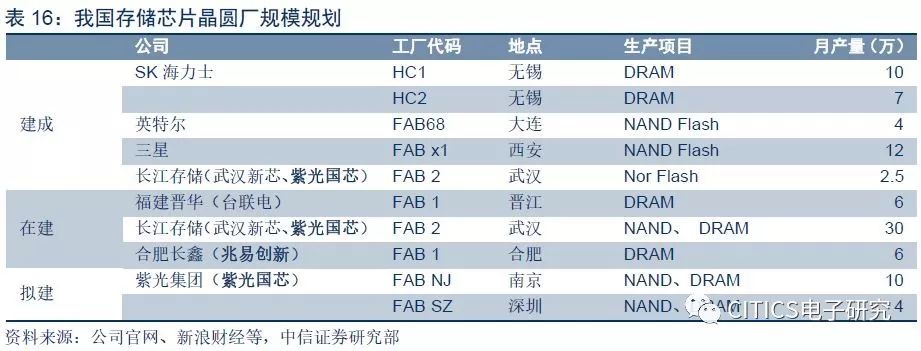

国内存储布局加速,催化国产替代进程。

2014

年至

2017

年初,大陆半导体领域的投资额超过

7700

亿人民币,其中

,

近

3500

亿投资流向了存储器行业,占总投资额

45%

,催化存储器方向国产替代进程。目前国内存储项目已形成三足鼎立之势,包括紫光集团与武汉新芯合作成立的长江存储、兆易创新与中芯国际前

CEO

王宁国打造的合肥长鑫、以及福建晋华项目。其中,紫光集团与武汉新芯公司合作成立的长江存储投入超过

600

亿元,预计未来还将追加

300

亿美元。长江存储于

2016

年底动工国家存储器基地项目,

2017

年

2

月宣布与微电子所联合研发的

32

层

3DNANDFlash

芯片顺利通过测试,目前已累积多个

3DNAND

专利,有望

2018

年底顺利投产,预计

2020

年月产能将达

30

万片。紫光还计划在成都和深圳投资两条总产能

14

万

/

月的

NANDFlash 12

寸生产线。合肥长鑫项目专攻

DRAM

,已于

2017Q2

动工,目前兆易创新已与合肥产投签订协议,由兆易创新负责研发

19nm

工艺制程的

12

英寸晶圆存储器,项目预算金额为

180

亿元人民币,目标于

2018

年底前研发成功,实现产品良率不低于

10%

。福建晋华项目同样专攻

DRAM

生产,已投资

56.5

亿元在晋江建设

12

寸晶圆厂,计划

2018

年

9

月试产。上市公司方面来看,长江存储项目未来仍有望整合至紫光国芯上市平台;合肥长鑫项目若研发成果,兆易创新则将显著受益。

智能手机、

PC

为主要应用,

12

英寸逻辑芯片下游需求平稳。

当前,基于

12

英寸晶圆制造的逻辑芯片需求集中于智能手机

CPU

、基带芯片、

PC

的

CPU

、

GPU

等。智能手机方面增长平稳,

2017H1

全球手机智能手机厂商总出货量达

3.474

亿台,同比增长

4.3%

,略高于预期的

3.6%

。在市场增长放缓的背景下,消费者对智能手机仍然保持了旺盛的需求。根据

IDC

数据,预计

2018/2019/2020

年全球手机出货量为

15.88/16.48/17.11

亿部,智能手机未来仍将保持

3%

以上的稳定增长。

PC

方面,尽管过去几年全球

PC

出货量持续下滑,

IDC

预测未来五年在笔记本及二合一设备带动下,

PC

市场将持续平稳,

2016-2020

年

CAGR

预计为

-0.8%

。

竞争壁垒高,主要市场多由巨头把持。

12

英寸晶圆通常用于

90mm

及以下先进制程芯片,目前英特尔最新第八代处理器采用

14nm

工艺,苹果公司最新

A11

仿生芯片采用了台积电

10nm

工艺。先进的制程工艺产生了较高的技术壁垒,新进厂商追赶仍需若干年时间,导致市场份额多由海外巨头公司把持。除存储厂商多采用的

IDM

模式以外,

12

英寸逻辑芯片制造商多为设计、制造、封装测试相分离的

Fabless

模式。研发费用投入来看,

2016

年英特尔研发费用达

127.4

亿美元,高通达

51

亿美元,

IDM

及

Fabless

的两大龙头公司研发费用远超其他,相比之下国内厂商研发投入普遍在

10

亿美元以下,短期内难以超越,国外厂商技术壁垒仍将长期存在。

IC

设计厂商方面,高通、博通、联发科、苹果等厂商实力最强,大陆厂商海思崛起。

高通公司

2016

财年营业收入达

235.5

亿美元,芯片制造业务

154.7

亿美元,净利润

57

亿美元。联发科

2016

年营业收入

85

亿美元。据

ICInsights

估算,苹果公司芯片业务收入达

65

亿美元。华为海思作为中国大陆

IC

设计第一梯队厂商,正在迅速发展、追赶中,

2016

年营业收入达

37.62

亿美元。

代工制造厂商方面,台积电、三星为行业巨头,大陆厂商追赶仍需时日。

苹果