并购汪,资产管理和精品投行旗下品牌;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注↑↑

沙钢股份控制权稳不稳?并购基金退出模式来决定! 详解模式选择关键影响,退出模式大盘点!

最近小汪@并购汪在并购基金的文章中提到,并购基金参与上市公司交易有两种模式,但是并未详细展开论述。不少社群群友向小汪@并购汪提问:“将标的直接注入上市公司,跟间接注入上市公司,优点与缺点分别在哪?上市公司到底基于什么因素考量进行抉择?

并购基金参与交易的模式,影响极大。最近沙钢股份的258亿跨境并购,并购基金最终采取了模式一的交易方式。交易后,剔除计算,控股股东的持股比例距离第二大股东仅相差2.68%。假设换一种模式,情况将很不一样。

今天,小汪@并购汪就来对这一问题做进一步解答,为大家介绍并购基金两种主要退出模式的区别、选择退出模式时需要考虑的因素。

并购基金退出模式

并购基金在以上市公司为退出渠道时,究竟有几种模式?

一共有两种。模式一是将标的间接注入上市公司,模式二则是将标的直接注入上市公司。“上市公司+PE”型并购基金的退出,最终同样需要转化为模式一与模式二。

模式一:并购基金收购标的后,上市公司发行股份、支付现金等方式直接收购并购基金。

采用模式一的方式收购并购基金后,并购基金成为上市公司子公司,上市公司通过并购基金间接持有标的。并购基金股东或合伙人成为上市公司股东,直接持有上市公司股份。

在模式一中,交易标的是并购基金,交易对方为并购基金股东或合伙人。

模式二:并购基金收购标的后,上市公司发行股份、支付现金等方式直接收购标的。

若采用模式二,并购基金本身成为上市公司的股东,并购基金的股东或合伙人通过并购基金间接持有上市公司股份。在模式二中,交易标的是并购基金控制的子公司或标的,交易对方为并购基金。

上市公司可与外部投资者共同成立并购基金,并通过并购基金收购标的。后续,上市公司可推出模式一或模式二形式的交易,实现外部投资者的退出。

如果是模式一,则上市公司收购投资者持有的并购基金股份或份额,实现投资者的退出。收购完成后,上市公司全资持有并购基金,并通过并购基金间接持有标的。

如果是模式二,则需要解决交叉持股问题。如果上市公司直接与“上市公司+PE”型并购基金进行发行股份购买资产交易,会产生交叉持股问题。交叉持股没有被法律明确禁止,但却会产生合规风险。解决交叉持股问题,方式有以下几种:上市公司先行退出、上市公司支付现金实现自身退伙等。

以木林森为例。在木林森跨境收购LEDVANCE的交易中,并购基金“和谐明芯”采用了“上市公司+PE模式”。并购基金中的GP为IDG旗下合伙企业和谐卓越,木林森则为并购基金中的LP之一,并认缴12.5亿元,占据31.242%的出资份额。

木林森推出了发行股份并支付现金的交易方案。这是一个模式二类型的交易。交易中的现金对价用于实现木林森从并购基金中退伙。退伙手续完成后,上市公司再将和谐明芯所获得的新增股份登记上市。交易完成后,并购基金最终持有木林森15.41%股份,成为上市公司二股东。

两种模式的主要区别

有会员问小汪@并购汪,模式一和模式二到底有什么区别?两种模式的优点与缺点究竟在哪?又该如何进行选择?

事实上,两种模式对于上市公司的股权结构影响、对并购基金股东或合伙人退出、锁定期和业绩承诺影响均有所不同。

上市公司进行大体量交易,发行股份购买资产交易完成后,上市公司控制权是否稳定,是方案设计的重点。

在对上市公司股权结构的影响上,模式一与模式二的区别显而易见。采用模式一,则上市公司与并购基金的多名股东或出资人交易,假设交易对手不构成一致行动人,那么上市公司控制权应当是稳定的。

采用模式二,并购基金直接取得上市公司的股份。如果并购基金与上市公司控股股东无关,则有可能造成控股股东失去第一大股东地位的问题。

但是,假设并购基金为“大股东+PE”形式,就会有很大的不同。假设控股股东控制了“大股东+PE”型并购基金,且并购基金直接作为上市公司的交易对手(采用模式二)。那么交易完成后,控股股东的控制权反而大为提升。这相当于控股股东实现“少出资但是提高持股比例”的目的。

采用模式一,在换股交易完成后,并购基金股东或合伙人直接持有上市公司的股份,可在锁定期到来后分别减持上市公司股份实现退出。

采用模式二,并购基金直接持有上市公司的股份。并购基金的股份或合伙人想得到分配,应当在并购基金减持股份之后。而有限合伙型的并购基金可制定不同的分配顺序。

模式一和模式二,很大不同在于锁定期及业绩承诺的安排。

假设投资者参与了“大股东+PE”型的并购基金。如果采取模式二,则面临锁定期为36个月、强制作出业绩承诺的风险。

根据《重组办法》的规定,采用收益现值法、假设开发法等基于未来收益预期的方法对标的资产估值,并同时向上市公司控股股东、实际控制人或者其控制的关联人购买资产时,交易对手需要强制作出业绩承诺。

在锁定期规定方面,如果上市公司控股股东、实际控制人或者其控制的关联人以资产认购而取得的上市公司股份,需要锁定36个月。

但对于“大股东+PE”型的并购基金来说,如果采用模式一,则投资者作为交易对手可避开上述两个问题。如果采用模式二退出,并购基金获得上市公司股份,股份锁定期取决于并购基金持有最终标的是否超过12个月。

案例盘点:模式一

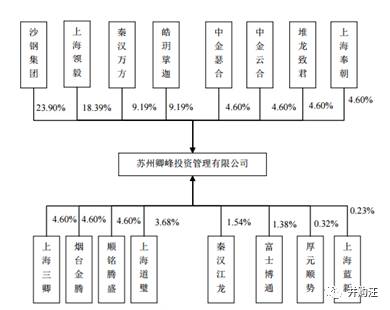

2017年6月14日,沙钢股份公布预案,拟作价258亿收购苏州卿峰 100%、德利迅达 12%股权。苏州卿峰为并购基金,在前期先行购买了数据中心Global Switch 49%股权及2%股权的购买期权。

苏州卿峰是一个采取有限公司形式的“大股东+PE”型并购基金,

沙钢股份控股股东沙钢集团持有并购基金 23.90%股权,为并购基金第一大股东,但未对并购基金形成控制。

由于任一股东持股比例均未超过30%,并购基金不存在控股股东、实际控制人。

并购基金的控制权如何判定?详细规则,欢迎参考

《并购基金》

报告。

沙钢股份拟向并购基金苏州卿峰的15名股东发行股份,购买苏州卿峰100%股权。交易完成后,苏州卿峰将成为上市公司子公司,并购基金15名股东获得上市公司股份,

这是典型的通过模式一,实现并购基金退出。

发行股份前,沙钢总股本为22.07亿股。此次交易中,沙钢向并购基金全体股东发行18.74亿股,其中沙钢集团获得4.49亿股,并购基金第二大股东领毅投资获得3.45亿股。交易完成后,沙钢集团对上市公司的持股比例将由20.34%提升到20.70%,上海领毅投资持股比例由0提升到8%。

由于沙钢集团在沙钢股份停牌前六个月内入股并购基金,在计算上市公司控制权时,需要剔除沙钢集团以并购基金股权认购的股份。剔除之后,沙钢集团持有上市公司11.60%股份,领毅投资将持有8.92%股份。沙钢集团仍然是第一大股东,但和领毅投资的持股差距只有2.68%。

如果此次沙钢股份选择采用模式二实现并购基金退出,使并购基金持有上市公司股份,并购基金将获得18.74亿股上市公司股份,占发行后总股本的45.93%。由于沙钢集团并不对并购基金构成控制,控股股东与并购基金所持股份不能合并计算,因此上市公司实际控制权将发生变化。

但是,我们换一种思路。如果沙钢集团对并购基金形成控制,而且本次交易采取模式二的方式,那么交易完成后沙钢集团的持股比例可大幅提升,上市公司的控制权就更稳定了。

本次交易,并购基金持有的标的GS采用收益法评估,对并购基金苏州卿峰则采用资产基础法评估。这实际还是属于“基于未来收益预期的方法对标的资产估值”。沙钢集团作为上市公司的控股股东,根据规则需强制作出业绩承诺。富士博通的唯一股东李强持有上市公司 6.34%的股份,也需作出业绩承诺。除了沙钢集团、富士博通之外,其他交易对手不需强制作出业绩承诺。本次交易的业绩承诺为:2017 年、2018 年、2019 年和 2020 年内,GS 实现的净利润分别不低于 1.6 亿英镑、2.1 亿英镑、2.7 亿英镑和 3.4 亿英镑。

同时沙钢集团股份锁定期为36个月。

并购基金其他股东获得股份锁定期根据入股时间不同,为12个月或36个月。可见,采取模式一,并购基金的投资者的锁定期更短,也可自行制定退出计划。

新潮能源收购美国油气资产的交易已经于今年4月份过会,其中并购基金鼎亮汇通也采用了模式一退出。

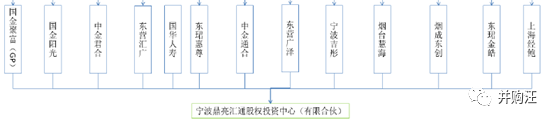

在这次交易中,首先由并购基金鼎亮汇通向Tall City和Plymouth收购美国油田资产,接下新潮能源以81.66亿元作价,向鼎亮汇通全体合伙人收购鼎亮汇通的财产份额。具体交易结构如下:

(1)上市公司子公司杨帆投资以107.50 万元现金收购GP(国金聚富)财产份额。

(2)上市公司发行股份购买12名LP对应的财产份额。

并购基金鼎亮汇通,合伙人共计13名。普通合伙人(GP)为国金聚富,有限合伙人(LP)为国金阳光、中金君合、东营汇广、国华人寿、东珺惠尊、中金通合、东营广泽、宁波吉彤、烟台慧海、烟成东创、东珺金皓、上海经鲍。

新潮能源发行股份购买LP对应的财产份额,12名LP获得了从0.19到6%不等的上市公司股份。交易完成后,国金阳光获得股份数量最多,占发行后上市公司总股本的6%。

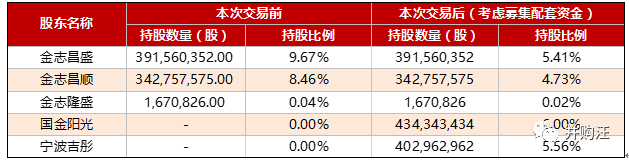

交易前,刘志臣通过金志昌盛、金志昌顺和金志隆盛合计持有新潮能源18.23%股份,为公司的实际控制人。交易后,刘志臣、金志昌盛、金志昌顺和金志隆盛将分别持有上市公司0.04%、5.41%、4.73%和0.02%的股份,刘志臣合计控制股份比例下降到10.20%。

由于并购基金中没有控股股东或上市公司参与,因此交易完成后,实控人刘志臣持股比例下降,控制的新潮能源股份比例与第二大股东国金杨光持股比例差距为4.2%。为稳定控制权,刘志臣与国金阳光签订表决权委托协议,国金杨国将6%股份对应的表决权委托给刘志臣。表决权委托完成后,刘志臣将合计享有上市公司16.20%的相关股东权利。

假设采取模式二,并购基金直接作为上市公司交易对手的话,将获得上市公司44.05%股权,使得上市公司控股股东失去第一大股东地位。

在这一交易中,标的采用收益法估值,但由于并未有控股股东等特定对象参与,交易没有设置业绩承诺。

12名LP承诺本次交易取得的股份36 个月内不转让。

案例盘点:模式二

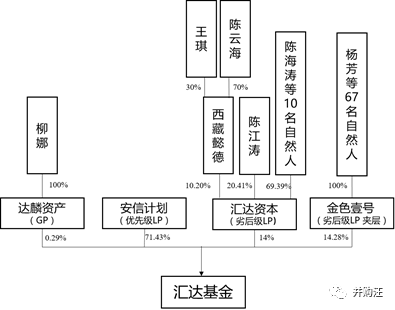

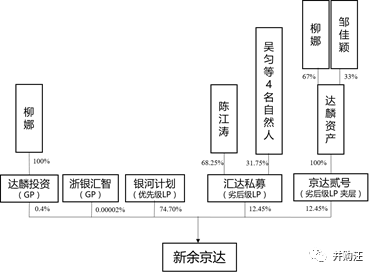

旋极信息收购泰豪智能的交易于2016年7月成功过会。这一交易中,旋极信息实控人陈江涛通过两只并购基金,以少量劣后级资金通过19倍高杠杆完成收购。

汇达基金和新余京达是此次交易中控股股东参与的两只并购基金。两只并购基金分别先行收购了泰豪智能21.68%股权、22.76%股权。旋极信息拟通过发行股份的方式、作价18亿元购买两只并购基金以及西藏泰豪、恒通达泰持有的泰豪智能100%股权。

汇达基金与新余京达的结构非常类似,控股股东陈江涛在并购基金中担任劣后级LP,通过股票质押对优先级LP进行担保,对劣后级(夹层)LP金色壹号提供不可撤销连带责任保证担保。此外,陈江涛承担回购和差额补偿义务,设置正常退出、提前回购两种模式对优先级LP和劣后级(夹层)LP的收益进行“兜底”。

两只并购基金设立投资决策委员会进行决策,但各合伙人相互独立,任何一方均不能对其他方形成控制;各合伙人均不能单独或与其他合伙人共同对基金形成控制。因此,两只并购基金均无实际控制人。

虽然两个并购基金均认定无实际控制人,但上市公司实际控制人陈江涛与汇达基金和新余京达构成一致行动人,合并计算了股份。这又是为什么?公告披露理由如下:

(1)汇达基金和新余京达的重大经营决策由各自的投资委员会一致同意作出。陈江涛参股两家基金的劣后级LP,并且作为该两家劣后级LP委派的投资委员会成员参与汇达基金和新余京达的重大决策。

(2)由于陈江涛为汇达基金优先级LP—安信计划、劣后级LP—金色壹号以及新余京达优先级LP—银河计划、劣后级LP—京达贰号的回购及差额补偿责任人,因此陈江涛与汇达基金以及新余京达基于协议形成关联关系。

根据以上两条理由,陈江涛同汇达基金和新余京达构成一致行动人,合并计算了股份。交易前,陈江涛合计持有42.35%上市公司股份。汇达基金和新余京达合计持有旋极信息3.73%的股份。

交易完成后,陈江涛与汇达基金、新余京达合计持有上市公司42.53%的股份,实控人的持股比例不仅没有下降,反而实现提升。

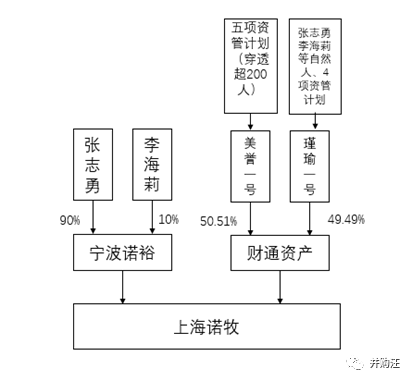

梅泰诺收购互联网广告平台公司BBHI的交易同样于2016年12月成功过会。为了完成交易,上市公司实控人牵头成立了并购基金上海诺牧,并通过并购基金完成对实际标的BBHI的跨境并购。随后,并购基金上海诺牧将子公司宁波诺信(持有BBHI的99.998%股份)出售给上市公司,从而获得上市公司的3.17亿股股份,约占发行后总股本的40%。

这是一个典型的模式二的并购基金交易。上市公司实控人通过控制并购基金,从而成功将并购基金取得的股份合并计算,在交易后提高了持股比例。

此前小汪@并购汪写过多篇分析这一经典案例的文章。但是,小汪@并购汪此前并未分析过这一案例的一大关键之处。这就是并购基金关键的结构变更。

并购基金上海诺牧的GP为宁波诺裕,上市公司实控人张志勇持有宁波诺裕90%股权,因此并购基金为张志勇所控制。

并购基金的初始资金结构为:

宁波诺裕在并购基金中认缴出资3500万元,占认缴份额比例的1%。LP“财通资产-瑾瑜1号”,认缴出资171,500万元,占认缴出资份额的49%。LP“财通资产-美誉一号”,认缴出资175,000万元,占认缴出资份额的50%。

上海诺牧最早的出资结构如下:

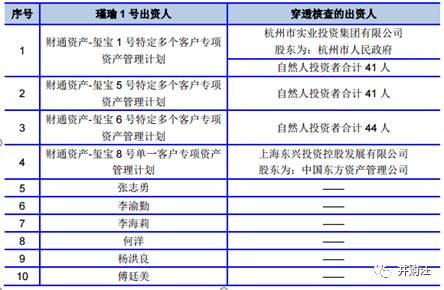

最早的穿透情况如下:

瑾瑜一号对并购基金认缴出资17.5亿元,出资人包含梅泰诺实控人张志勇以及其他5名自然人,以及4项资产管理计划。

虽然不能准确得知张志勇的出资额具体占上海诺牧35亿元的出资额的比重,但可以推测,张志勇的出资比例不会太高。

但有一点需要明确。即使张志勇的出资比例较低,但因为张志勇控制了并购基金的GP宁波诺裕,因此,张志勇为并购基金的实控人。

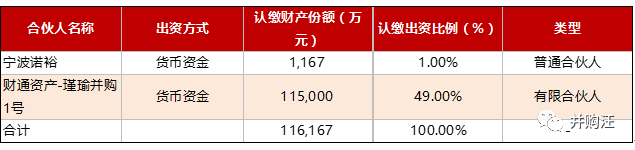

2016年8月,并购基金的结构进行了调整。首先,基金规模由35亿元缩减至11.62亿元。其次,美誉1号退出并购基金。再次,瑾瑜1号最终出资人变更为上市公司实际控制人张志勇等少数自然人。张敏、张志勇夫妇以其持有的上市公司股票进行质押融资所取得资金及个人自有资金出资10.55亿元,其中,9.066亿元来自股票质押融资。

变更后的出资情况如下:

规模缩减后,并购基金向中融信托寻求了21亿元信托贷款弥补资金缺口,并于2016年8月12日成功完成收购BBHI 100%股权的事项。收购采用了或有对价支付法(Earn-out支付法)。BBHI 100%股权作价58.67亿元,分期支付的安排如下:

(1)交割时,首期支付款为现金28.16亿元,但BBHI 100%股权已完成过户;

(2)后续支付款合计为30.52亿元,是否足额支付,取决于BBHI有无完成业绩承诺。

并购基金实际第一期仅出资28.16亿元,便成功取得标的资产,之后立即将资产以60亿元卖给A股上市公司,获得42亿元股份+18亿元现金。

由于标的BBHI采用收益法估值,且并购基金有控股股东参与,需要强制作出业绩承诺。并购基金上海诺牧与宁波诺裕承诺2016、2017/2018年BBHI归母净利润分别不低于5,965.60万美元(约合人民币 39,372.96 万元、7,158.70 万美元(约合人民币 47,247.42 万元)和 8,590.50 万美元(约合人民币 56,697.30 万元)(按美元/人民币 6.60计算)。