1

.

本周特别关注:创业板估值真得接近纳斯达克了么?

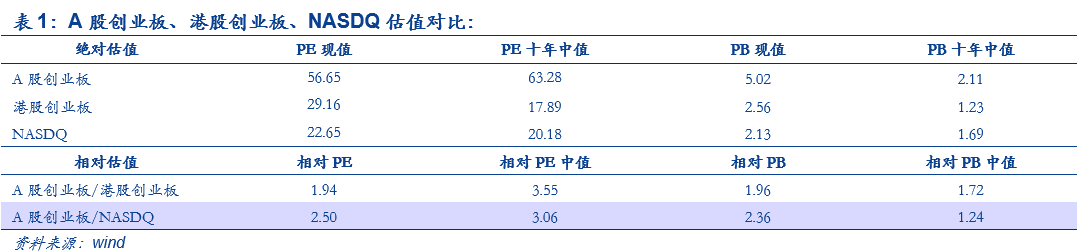

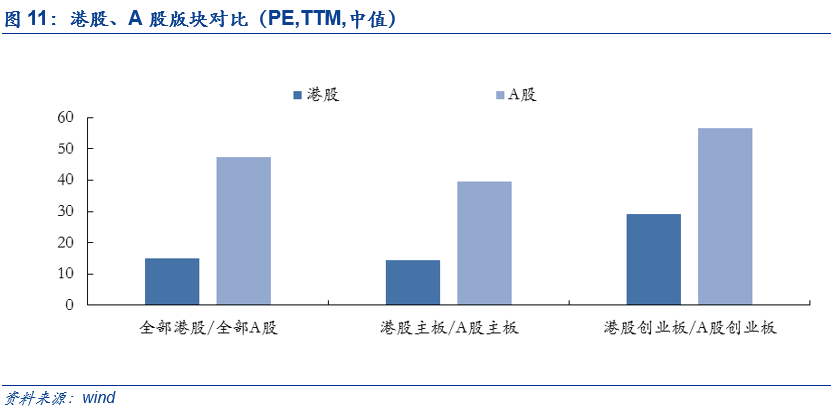

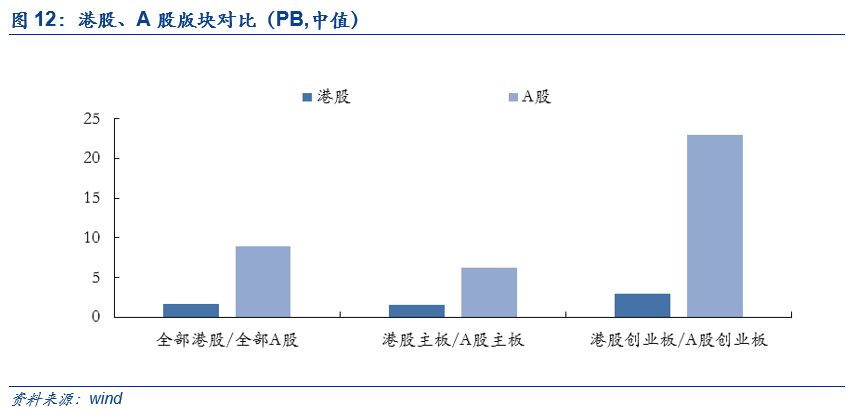

当前创业板板块估值明显偏低,但依然明显高于纳斯达克

。根据全球可比口径,目前A股创业板板块PE(56.65)低于历史中值(63.28),依然明显高于香港创业板(PE29.16)和纳斯达克板块(PE为22.65)板块估值;同时,目前港股创业板和NASDQ板块估值处于较高水平,PB、PE均高于历史中位数。另外,从相对估值来看,目前A/港股创业板相对PE(1.94)低于历史中值(3.55),创业板/NASDQ相对PE(2.50)低于历史中值(3.06),说明从历史角度来看,创业板相对于香港创业板和纳斯达克板块估值处于低位,说明创业板未来估值修复空间十分明显,但也无法证明创业板估值已经接近纳斯达克板块估值。

值得注意的是近日流传的创业板估值已经接近纳斯达克,指的是目前中国创业板指数盈率(36.2倍)略高于纳斯达克综指的34.3倍。需要提醒的是两者覆盖的标的范围不同,创业板指数覆盖标的仅为100家样本上市公司,而纳斯达克综合指数则包括板块上市所有公司,不能简单类比。

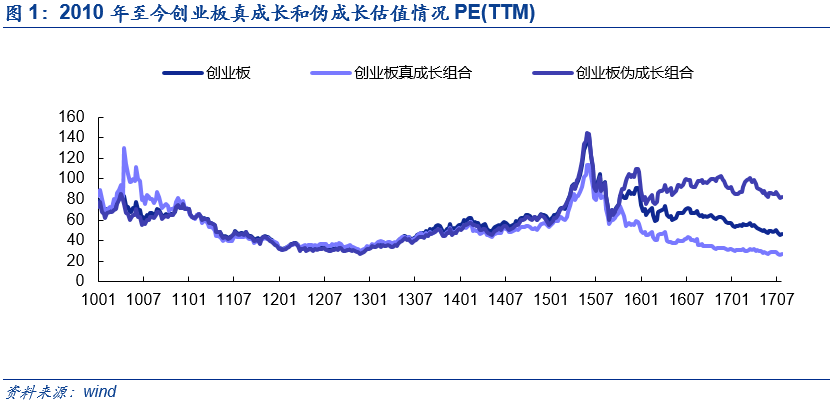

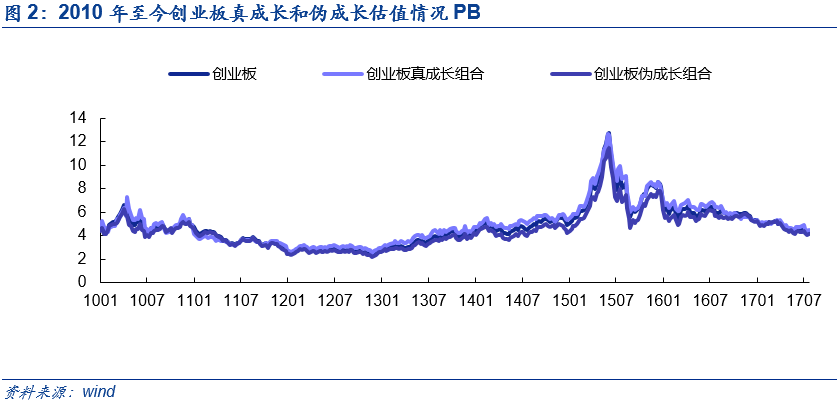

创业板结构性分化,真成长估值接近历史底部,伪成长维持高位

。在此,我们构建真成长和伪成长组合来探讨创业板估值的结构性分化。首先,我们构建创业板真成长组合:

①三年复合增长率高于15%;②EPS高于0.5;③PEG低于1.5;④最近三年未出现亏损;⑤总市值高于50亿(共计55家)

。作为对比,我们选取标准

为三年符合增长率低于5%(共计235家)

构建伪成长组合。从历史数据中,我们可以看出创业板PB无结构性的分化,PE分化自2015年年底出现,分化有扩大的趋势。分化主要原因在在创业板持续低迷的背景下伪成长组合在业绩上并未得到兑现,分母进一步恶化使得伪成长相对真成长估值仍处于高位。

目前真成长组合估值已经接近历史底部,最新PE为26.73(中位数45.98,最小值26.15);伪成长组合估值偏高,最新PE为82.58(中位数60.53,最小值26.95)。

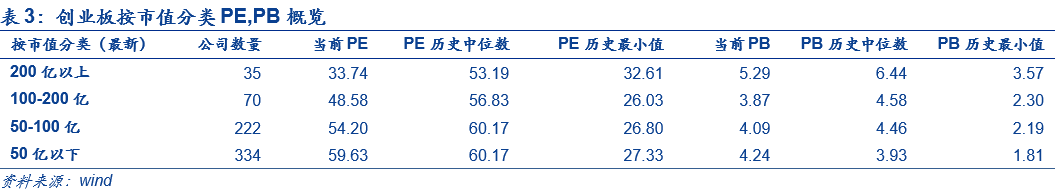

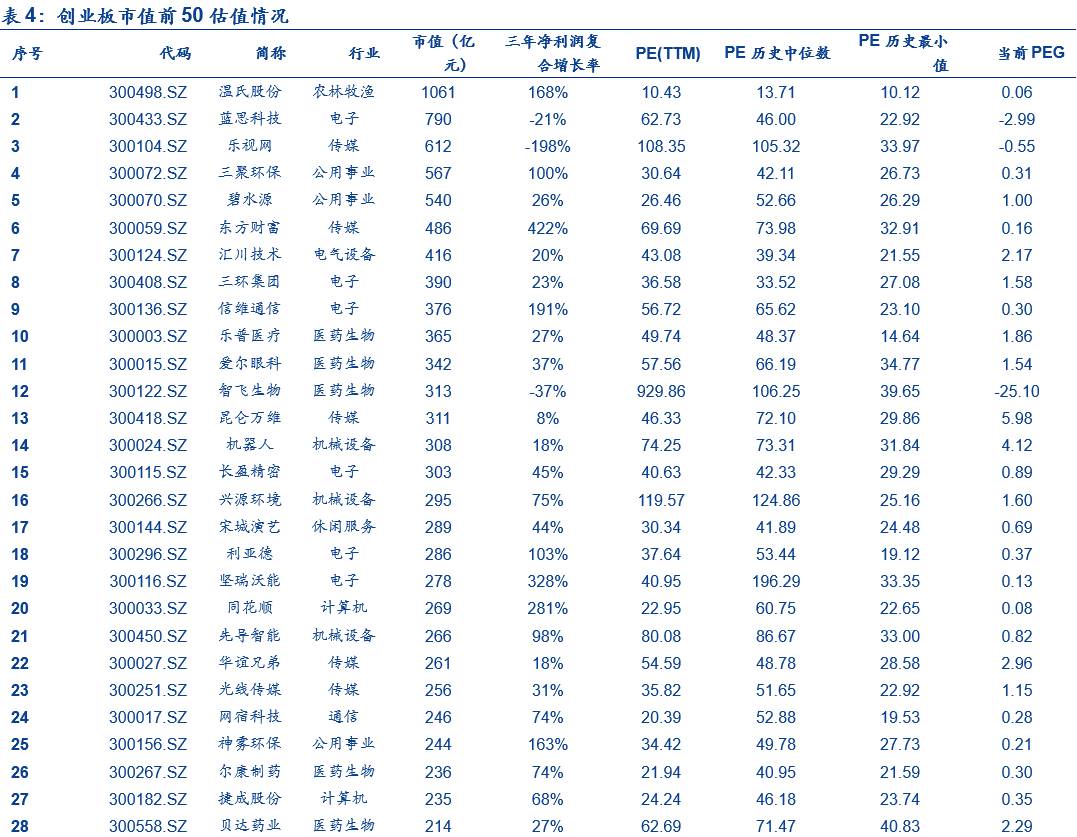

创业板大市值公司明显偏低,中小市值估值则不然,建议跟踪“创50”

。我们将创业板按照当前市值区分为四个板块,分别为小市值(50亿以下),中小市值(50-100亿),中高市值(100-200亿),大市值(200亿以上)。不难看出,当市值由大到小变化时,其板块估值不断升高,同时也从明显低于历史中位数到接近历史中位数,甚至仍高于历史中位数。

因此,我们建议如果创业板迎来机遇,优先关注创业板的大市值公司,即所谓的“创50”。具体来说创业板市值前50的个股过去四年净利润分别为16年405.30亿,15年276.53亿,14年167.99亿,13年124.68亿,三年年均复合增长率为48%。目前PE(TTM,整体法)为36.8(中位数52.14),PB为5(中位数6.14),PEG为0.77,后续需密切跟踪。

■风险提示:经济增长不及预期、海外政治风险、利率上行超预期。

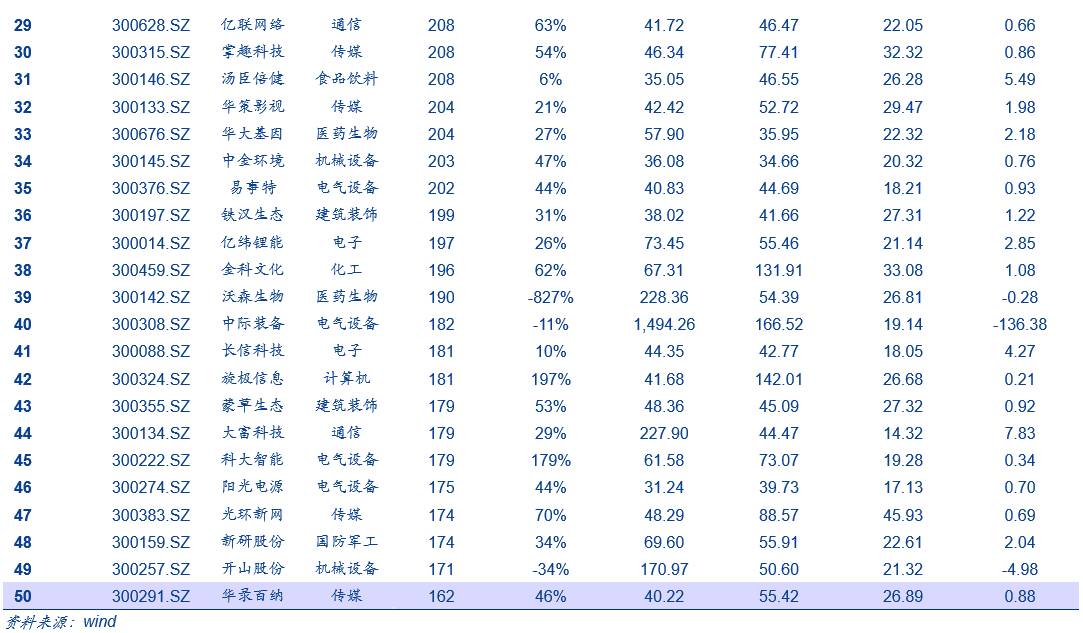

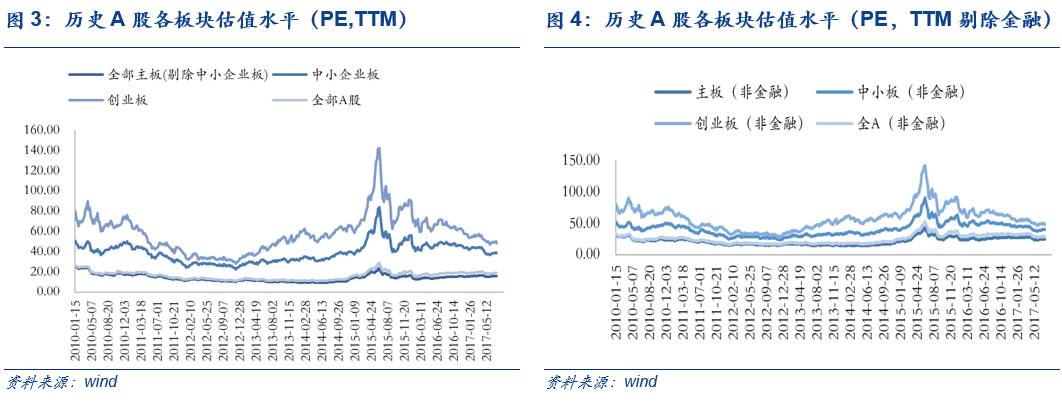

2.1板块变化:整体上升,创业板依然偏低

PE方面,本周主板(17.31),中小板(40.44)、创业板(48.9及全A(20.33)均上升

。其中,主板,中小板及全A高于历史中位数,创业板明显低于历史中位数(57.25)。

PB方面,本周各主板(1.72)、中小板(2.21)创业板(4.32)上升

,主板高于历史中位数(1.71),全A处于历史中位数水平,中小板、创业板偏低。

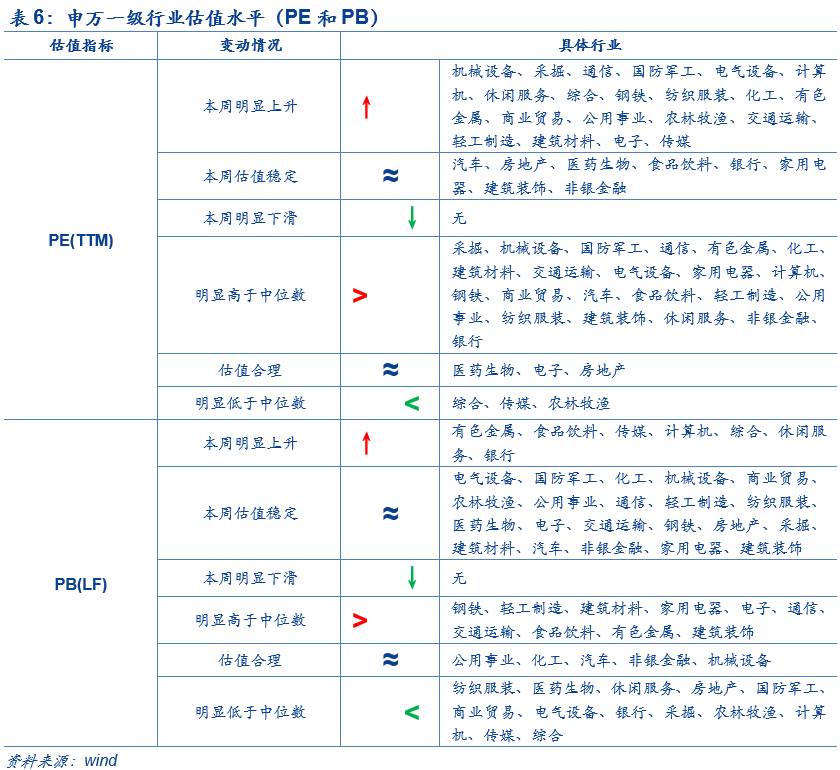

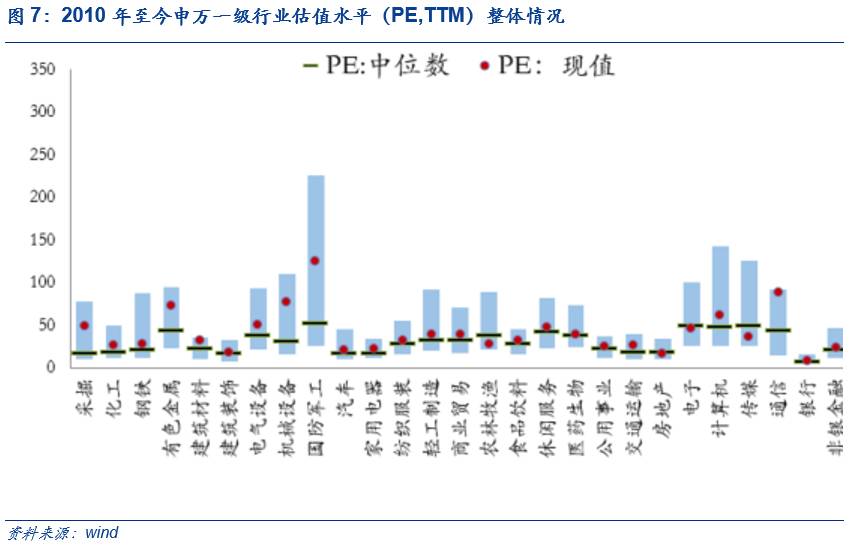

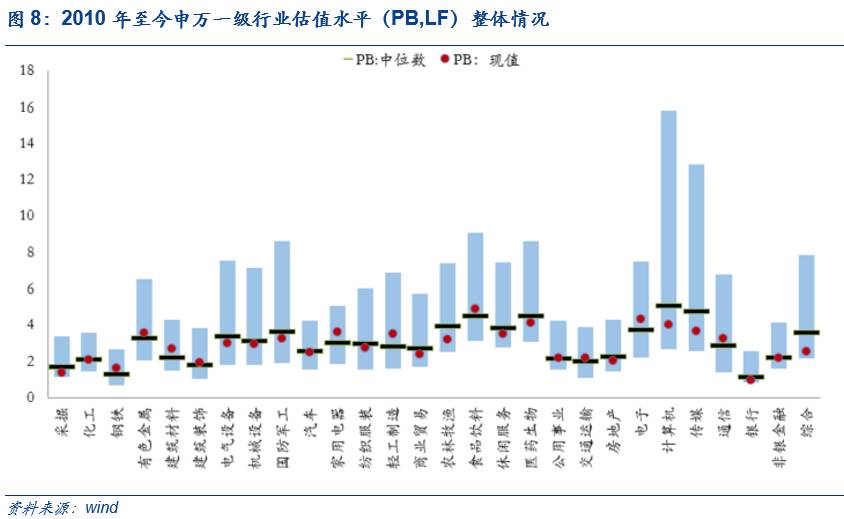

2.2. 行业变化:机械提升明显,地产电子偏低

本周申万一级行业中PE上升居前为机械设备(76.99)、采掘(48.3)、通信(88.17)、国防军工(124.8)、电气设备(50.71)、均高于于历史中位数

。其中机械设备PE上升33.19,涨幅最高。

PE明显低于中位数是农林牧渔(27.09)、传媒(36.23)、综合(43.76)、房地产(16.92)、电子(46.39)等。

PB明显低于中位数的是综合(2.53)、传媒(3.65)、计算机(3.99)、农林牧渔(3.17)、采掘(1.37)等。

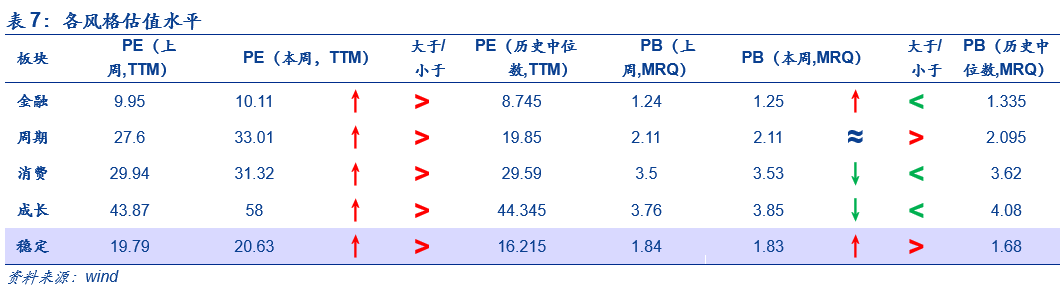

2.3风格变化:整体上升,成长显著

就PE而言,本周金融上升至至10.11(上周为9.95);周期上升至33.01(上周为27.6),消费上升至33.32(上周为29.94),成长上升至58(上周为43.87),稳定上升至20.63(上周为19.79),均高于中位数。

就PB而言,周期(2.11)、稳定(1.83)高于中位数;金融(1.25)、消费(3.54)和成长(3.85)低于中位数。

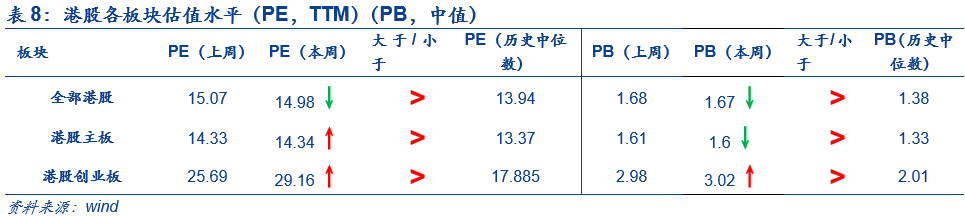

3.1. 板块变化:创业板上升,估值偏高

从板块来看,创业板上升,估值整体高于历史中值。

全部港股PE(14.98)下降,但主板和创业板PE有所上升,分别升至14.34、29.16。本周全部港股PB(1.67)下降,其中主板下降至1.6,创业板上升至3.02。港股各版块PE、PB均高于历史中位数水平。

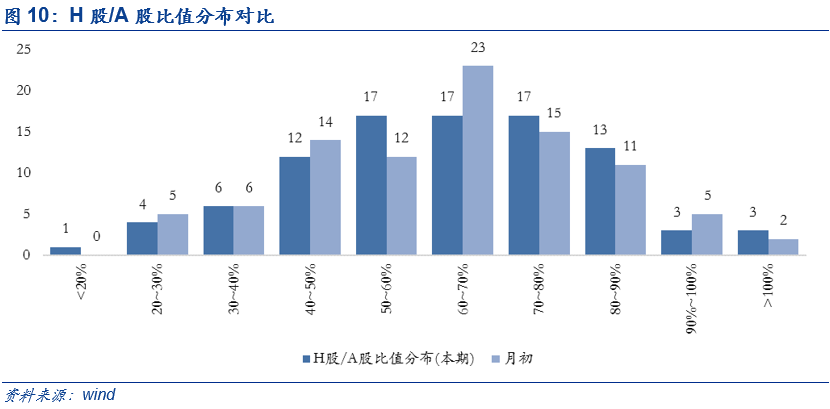

从A/港股对比来看,本周港股相对估值有所回升

。对比近1个月内

H股/A股比值分布变化,

H股/A股分布略向右移,港股相对估值有所回升。同时,当前A/港股的相对PE(3.15)低于于历史中位数(3.47),相对PB(5.35)高于历史中位数水平(3.12)。另外,本周AH溢价小幅回升至128.35(上期为126.91)。

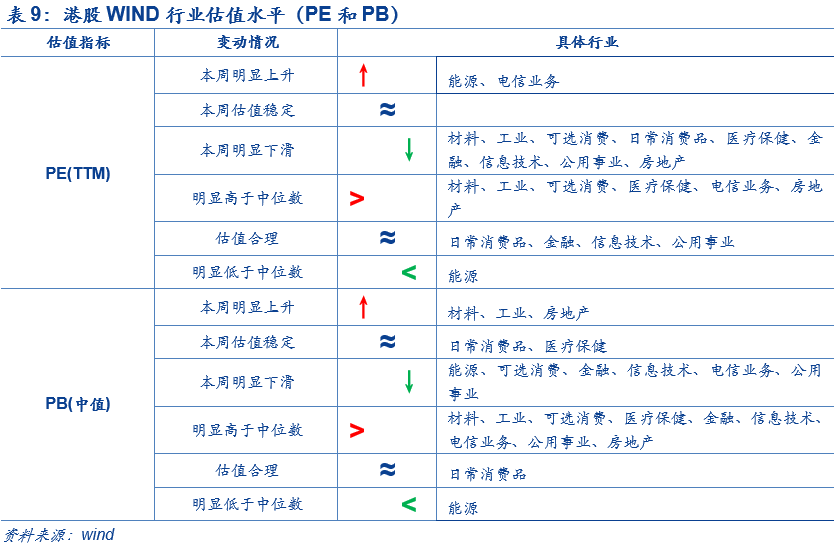

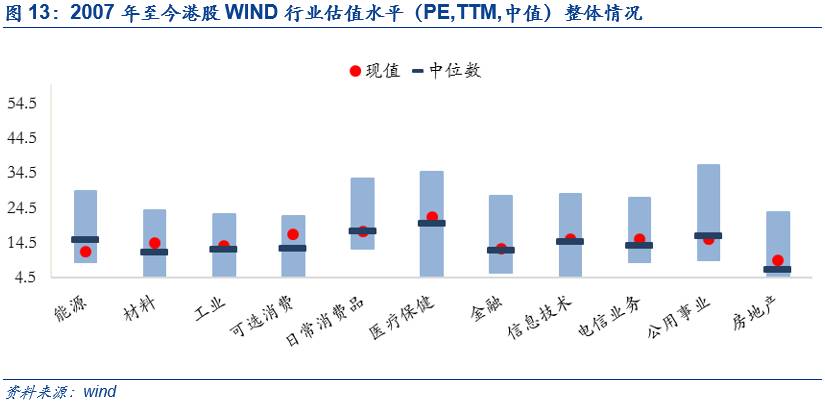

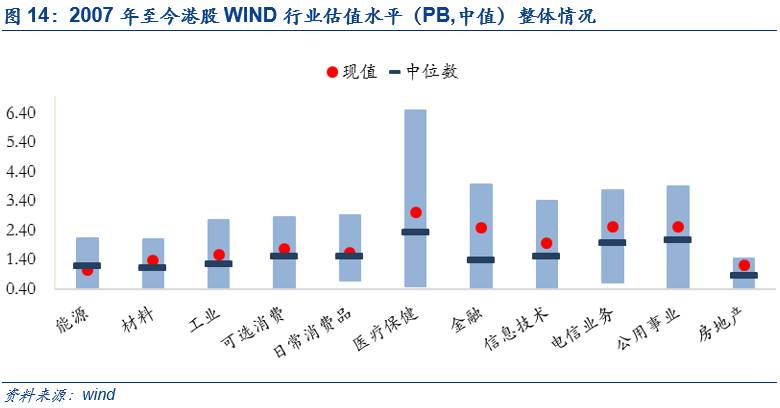

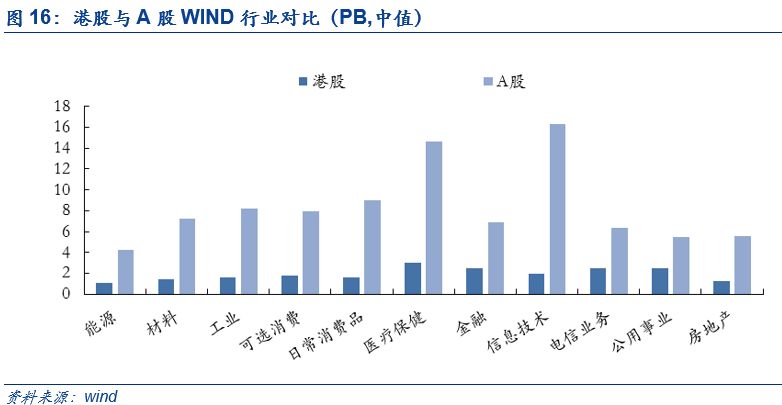

3.2. 行业变化:能源偏低,日常消费品估值合理

本周大多数行业估值下降

,PE上涨的是能源(12.09,上周11.66),电信业务(15.45,上周15.25);PB上涨明显的是房地产(1.21,上周1.19),工业(1.59,上周1.56)。纵向来看,港股大多数行业估值处于较高水平,能源版块估值较低,日常消费品估值相对合理。

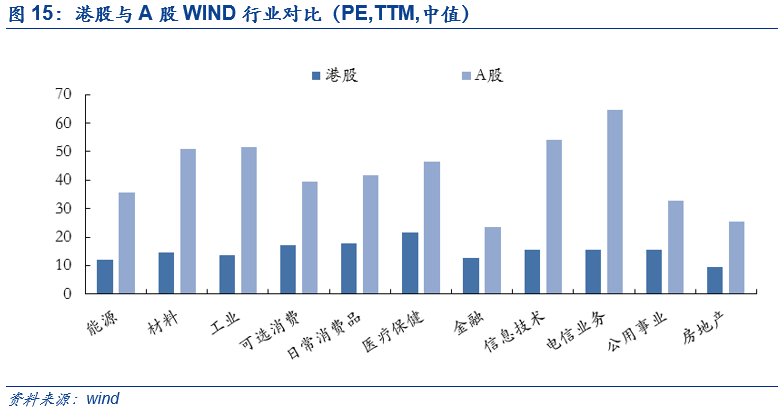

从A/港股行业对比来看,港股大多数行业估值相对较高

。本周A/港股公用事业相对PE(2.09)高于历史中值(1.99),金融达到中值水平(1.84),其余行业A/港股相对PE偏高;A/港股能源板块相对PB(4.06)高于历史中值(3.68),其余行业A/港股相对PB相对A股较低。

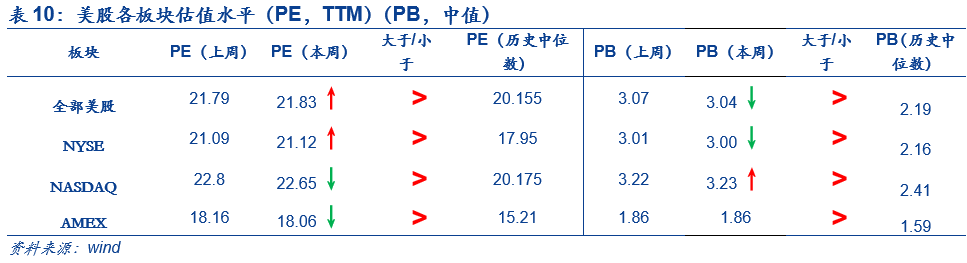

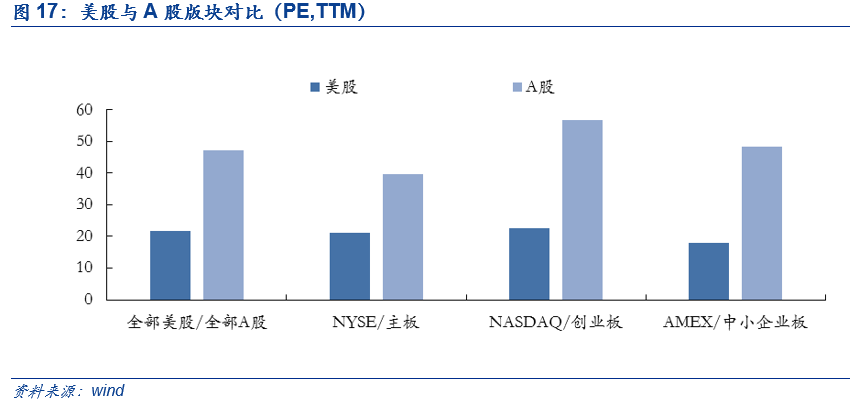

4.1. 板块变化:估值偏高,A/美股创业板PE偏低

当前美股PE高于历史中值

。本周全部美股PE上升至21.83(上周21.79),NYSE全部股票上升至21.12(上周21.09),NASDAQ全部股票下降至22.65(上周22.8),AMEX全部股票PE下降至18.06(上周18.16)。与历史中位数对比来看,当前美股PE偏高。

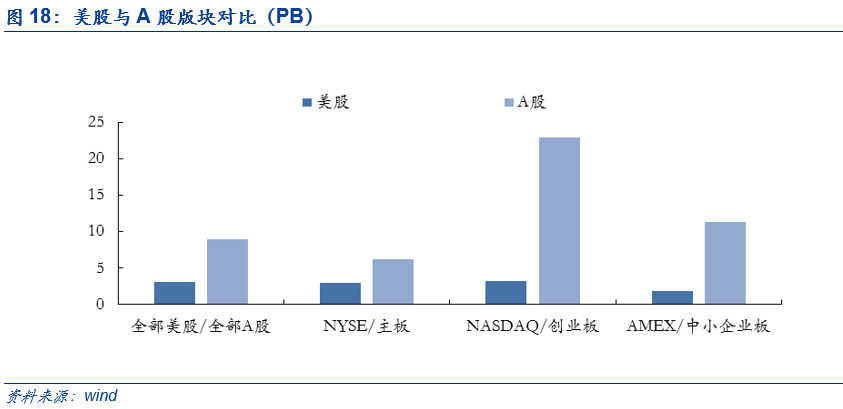

当前美股PB高于历史中值

。全部美股PB下降至3.04(上周3.07),NYSE全部股票下降至3(上周3.01),NASDAQ全部股票上升至3.23(上周3.22),AMEX全部股票PB和上周持平。与历史中位数对比来看,当前美股PB估值偏高。

目前美股相对A股估值明显高于历史中值水平

。本周全部股票A/美股相对PE(2.31)低于历史中值(2.85),相对PB(4.03)低于中值(4.57)。同时,各板块相对PE、PB均低于历史中位数,只有创业板/NASDAQ的相对PB偏高。

4.2. 行业变化:地产上涨,A/美股能源估值偏高

本周PE上涨明显的行业分别是房地产(30.89,上周29.93),信息技术(29.53,上周28.82),电信业务(18.11,上周17.76)