近期航空板块表现出色,大航集中于国航、南航,小航看春秋,公司表现的分化与我们此前的观点一致。

航空板块的表现主要由对“民航版供给侧改革”的强预期推动,在逻辑推演下,中国国航提价能力最强,而南方航空一旦提价后弹性最大,因此大航集中于两者。

我们强调此前观点:继续看好未来两年行业景气度持续向上,“供给侧改革”带来锦上添花,大航推荐国航、南航,小航推荐春秋航空,继续“强推”中国国航。

上半年4篇《为何首选中国国航》系列中,我们分别从毛利率水平、欧洲航线联营、混改、航线枢纽资源等角度阐述国航的优势,

本篇作为系列第五篇,承接第四篇,继续深挖航线结构布局,看为何国航“提价”能力最强。(对于南航提价弹性最大以及春秋航空未来进入北京二机场后的弹性,将另文分析。)

5/21【华创交运】从航线资源看旺季潜力——为何首选中国国航系列(四)

4/23【华创交运】“混改”助力——为何首选中国国航系列(三)

4/20【华创交运】与汉莎联营,欧线旺季客座率、票价双升可期——为何首选中国国航系列(二)

4/12【华创交运】从16Q4找端倪——为何首选中国国航系列(一)

核心观点:

1.国内航线,国航航线布局优势显著(一线航班中占自身国内总量的92%,一线互飞占比30%)。

2.国际航线占比最高 ,而一线欧美航权基本用尽,长航线布局具备提升潜力。

3.民航客运价格市场化持续推进将利好航线优势突出的中国国航,尤其未来若京沪线放开。

4. 投资建议:看好明后两年行业景气度持续向上,“民航版供给侧改革”带来锦上添花,核心航线票价提升(折扣减少)空间较大,国航提价能力最强。

大航推荐国航、南航,小航推荐春秋,继续强推中国国航,目标价12.4元。

1.国内航线,国航航线布局优势显著。

注1:为描述方便,华创交运将国内共计223个机场按照旅客吞吐量分为4类(一线~四线机场),并据此将航线组合划分为10类(即一线互飞~四线互飞)。

注2:主要统计了上市公司本部,不含控股公司。

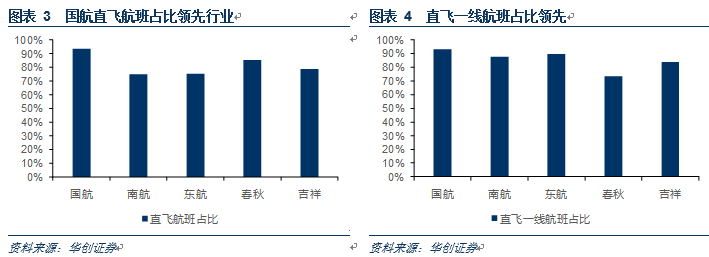

1)国航一线航班占比最大(占自身国内总量的92%)。

定义一线航班即起飞或降落或中转有至少一地为一线机场。

从全国范围来看,目前国内民航最优质的航线几乎均为一线机场互飞航班,根据2015年航线旅客吞吐量排名,前20大航线中17条为我们划定的一线互飞航线。(仅排名第8的上海-厦门航线、第10的西双版纳-昆明航线和第19的上海-青岛航线不在列。厦门机场和青岛机场分别排名第11和第16名,而西双版纳-昆明航线则有其自身特殊性)

国航一线航班占国内航班总量91.92%,行业领先,公司整体航线布局优势显著。南航占比80%,东航占比87%。

2)国航直飞航班占比领先。

a)国航直飞航班占比93.53%,大幅领先于南航的74.9%及东航的75.3%。一定程度反映国航对航班质量的自信(即无需依靠中转航班覆盖更多需求来保证一定客座率或票价水平等)。

在直飞航班中,一线占比93.26%,领先于南航的87.7%及东航的89.6%。

b)绝对数量上,国航中转航班数量三大航最低。

从绝对数量看,国航中转航班数量仅464班,远低于南航2456班、东航2299班;春秋与吉祥分别为200及348班。

占比上来看,国航中转航班占比仅6.47%,而南航、东航分别为25.12%、24.66%。春秋吉祥分别为14.62%和21.42%。

中转航班中,国航一线航班占比72.41%,仅次于东航78.69%。

3)从航线等级看,国航航线结构最为优质

仅考虑直飞航班航线结构的情况下,国航一线互飞航班占比30%,为全行业最高,

绝对航班量角度,新航季国航一线互飞航班周班次2030班,高于南航1672班和东航1690班,意味着公司锁定了大量的优质航线资源及头部利润。

非一线航线中,国航仅占比6.74%,周航班量仅452班,均大幅低于东航南航。

(在直飞航班中,国航一线机场执飞航班占比93.26%,领先于南航的87.7%及东航的89.6%。)

| 直飞航班 | 国航 | 东航 | 南航 |

| 一线互飞 | 30.25% | 24.07% | 22.84% |

| 一线二线 | 31.59% | 28.42% | 43.05% |

| 一线三线 | 15.38% | 19.85% | 9.42% |

| 一线四线 | 16.05% | 17.29% | 11.80% |

| 二线互飞 | 2.86% | 3.36% | 4.97% |

| 二线三线 | 1.37% | 3.82% | 1.50% |

| 二线四线 | 1.04% | 2.19% | 6.23% |

| 三线互飞 | 0.63% | 0.19% | 0.00% |

| 三线四线 | 0.83% | 0.80% | 0.19% |

| 四线互飞 | 0.00% | 0.01% | 0.00% |

2.国际航线中 ,一线欧美航权基本用尽,长航线布局具备提升潜力

分区域来看,国航国际航班占比17.20%,为三大航中最高。

但国航国际航线布局中欧美长航线是其优势航线,国航与美联航是中美之间第一大承运人,而国航与汉莎联营后占据中欧之间第一大份额,尤其中国-法兰克福航线。

4/20【华创交运】与汉莎联营,欧线旺季客座率、票价双升可期——为何首选中国国航系列(二)

国航欧洲通航点达到17个,北美通航点达到11个,而南航、东航欧洲通航点分别为4个、8个,北美通航点分别为6个、7个。

在中欧中美一线航权基本用尽的背景下,国航欧美航线资源具有较大的提升潜力。

2016年由于争抢航权导致国际航线竞争激烈,票价承压,2017年来看,欧线已经大幅回升,美线则继续消化运力,可以预计2018年,随着欧美经济持续复苏,长航线会带来较好表现。

3.民航客运价格市场化持续推进将利好航线优势突出的中国国航

1)客票价格市场化持续推进。

a)2014年,放开货运及部分民航客运价格(101条相邻省份之间与地面主要交通运输方式形成竞争的短途航线旅客票价)

b)2016年11月进一步放开客运价格:

800公里以下航线、800公里以上与高铁动车组列车形成竞争航线旅客运输票价交由航空公司依法自主制定;

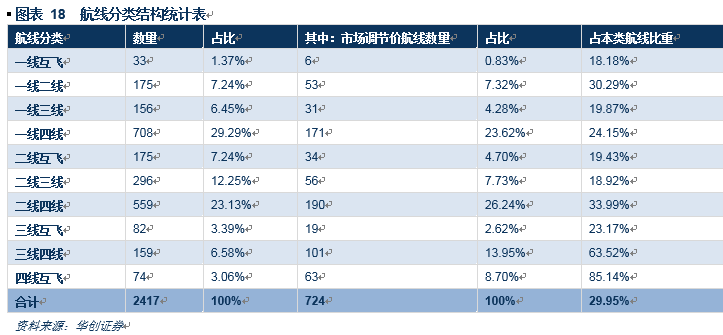

国内航空旅客运输票价实行市场调节价的航线目录,由民航局商国家发展改革委根据运输市场竞争状况实行动态调整,具体目录在民航局网站公布,目前已达到724条,此外仍有1693条航线为政府指导价。

c)预计2020年将完全放开。

2)一线放开,国航优势最显著。

a)我们统计发现,目前724条航线纳入市场调节价,数量占比30%,其中一线执飞的占比24%,一线互飞占比18%。

一线互飞航线6条主要为北京-杭州,北京-西安;重庆-昆明、重庆-西安;成都-昆明、成都-西安。细究之下,我们发现,大部分为重庆、昆明、成都、西安之间的互飞,即西部城市互飞(所在机场吞吐量大,但城市相近),其票价折扣往往较大。

b)从结构来看,一线执飞航线共计1072条,占比44%,其中纳入市场调节价的261条,占比36%,未来不断增加纳入市场调节价,则会利好一线布局最大的中国国航。

而三线-四线以及四线互飞航线中纳入市场调节价的分别占比64%及85%,反应在客源有限的航线中,价格放开已经达到较高的水平。

3)看点在于京沪等黄金航线。

我们此前报告观点:京沪线票价若放开将极大利好国航。

举例来看,目前北京-杭州航线已经实行了市场调节价,目前经济舱全价票为2200元,而京沪航线(与京杭里程接近)经济舱全价票为1240元,若未来放开京沪航线的价格,有非常可观的提升空间。

注:下半年,北京-杭州经济舱全价票已经从2000元提升至2200元。

4. 投资建议:看好明后两年行业景气度持续向上,“民航版供给侧改革”带来锦上添花,核心航线票价提升(折扣减少)空间较大,国航提价能力最强

1)9月21日,民航局发布《关于把控运行总量调整航班结构提升航班正点率的若干政策措施》,我们认为对于目前民航供需结构优化必然产生锦上添花的作用,而巨大变革则需要两个条件验证。

锦上添花:此前我们预计2018年座位数供给增速放缓至8%左右,低于旅客需求两位数左右的增速,新规会强化这一效果,减少供给无序增长,实现客座率票价双升。

巨大变革:待三月验证。供给增速一旦低于需求增速超过3个百分点,客座率与票价将充分释放弹性,单一因素单向波动一个百分点,可以影响大航利润7-9亿元。

在供需持续改善,特别是优质航线供需更趋紧张的背景下,高等级优质航线票价提升空间巨大,而国航在优质航线无论占比和数量上都具有相当大的优势。

2)大航推荐国航、南航,小航推荐春秋航空,继续“强推”中国国航。

国航:行业价格领导者,航线网络时刻价值最高,国货航混改值得期待,国泰航空“拖累”将降低,一旦票价放开,京沪线最大受益者。

预计国航2017-19年实现归属净利分别为100.6、111.2及128.5亿元,对应EPS分别为0.69、0.77、0.88元。相当于2017-19年PE 15.1、12.1及10.2倍。维持目标价12.4元,强调“推荐”评级。

南航:机队规模最大, 行业运力增速下降情况下,票价与客座率双升弹性最大。

春秋:2017年业绩见底,看好低成本航空龙头执行力及未来发展空间,2019年进入北京二机场是公司发展潜力继续释放的战略机遇。

风险提示:油价大幅上行、人民币大幅贬值、经济大幅下滑。

附:机场分级表

附行业深度

5/30【华创交运】寻找确定性——航空股投资方法探析

9/3【华创交运】变化来临,2017尝试性提价元年,显著受益人民币升值,持续推荐——航空行业半年报回顾

11/2【华创交运】锦上添花还是巨大变革?“民航版供给侧改革”预期缘何推动航空股走强?——兼述航空行业三季报回顾