题图:“向往的生活” | 手绘临摹:钟琛

实盘投资周报第

82

期,最新净值

是

0.9909

,本周增长

-4.07

%

。

书接上回,今天继续聊《数字游戏》。

有朋友在留言中说希望周报更多的和投资相结合,嗯,会的。其实我写的大多数东西都和投资有关系,但可能没那么直接。

功夫在诗外

,我认为比起每周分析市场行情,这些对长期投资的作用更大一些。

今天想写的是这本书中提到的“O型环理论”,以及它和足球、投资的关系。

先来看看书中对“O型环理论”的描述:

早在1993年,克雷默先生就发表了一篇名为《经济发展中的O形环理论》的文章。这个名称来源于一个高科技的小橡胶圈。这个橡胶圈,当初被设计用来密封助推火箭的连接处缝隙。这艘1986年的推动火箭来头可不小,它的使命是帮助“挑战者”号航天飞机升天。在火箭发射之前,这些O形橡胶圈被储存在位于佛罗里达州卡纳维拉尔角的NASA肯尼迪航天中心。然而,由于气温太低,助推火箭的橡胶密封圈全部被冻坏,从而导致其中的热气泄漏,使得毗邻的外部燃料舱失效,最终机毁人亡。千里之堤,溃于蚁穴。虽然其他环节都十分完美,但因为这样一个小失误,所有的一切都成了徒劳。

克雷默认为:

很多生产过程(任何时间,一群人被安排在一起工作)都可以被分解成“一系列的任务”,而其中的任何一个失误,都可能将产品的价值大大降低几个档次,或是断送整个团队的努力

。

换句话说,假设这个生产过程由 10 个人来共同完成。如果其中 9 个人都 100% 的完成了各自的任务,但剩下的 1 个人,只发挥了能力的 50%。在有些生产过程中,最终产品的价值是

95%

:

(9 * 100% + 1 * 50%) / 10

这个人的差错所造成的影响微乎其微。

但是在O 型环过程来说,最后的价值只有

50%

:

100% * 100% * 100% … * 50%

最后的价值大大下降,所有人的努力,都因为剩下的那 1 个人,而被浪费掉了。

克里斯和戴维根据严密的推理和数据,证明了

足球比赛是一个“O型环的生产过程”

。他们认为足球终究是一个集体运动,

比赛结果往往由发挥最差的那个人来决定

。

从这个角度来说,比赛胜负的结果不取决于队内的头号球星,而取决于队内的“O型环” —— 也就是通常所说的“定时炸弹”。如果你是一个资深的球迷,下面这些名字和他们背后的辛酸故事你一定不陌生:国际米兰的格雷斯科、葡萄牙的沙维尔、阿森纳的朱鲁和克里希 ...

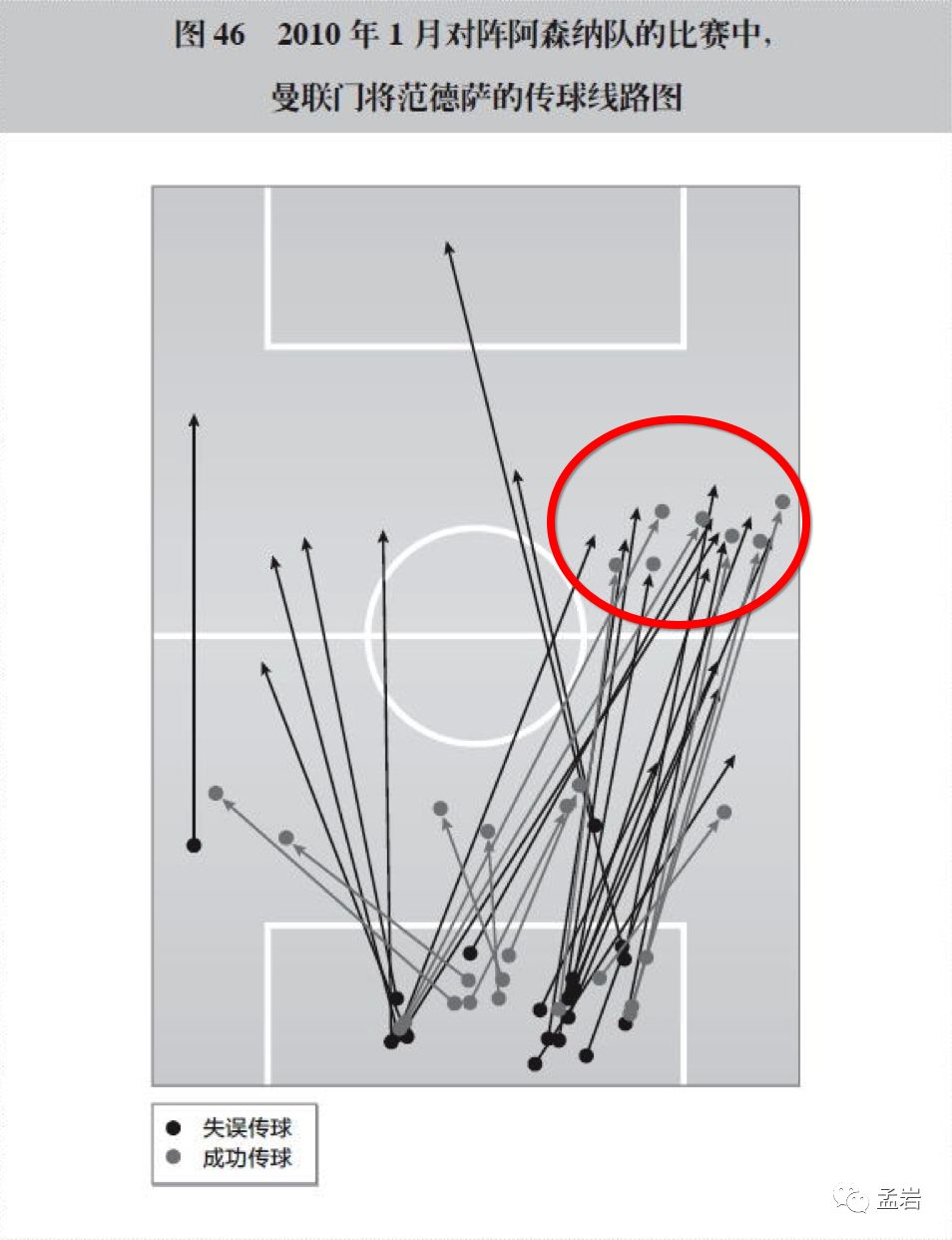

2010 年 1 月,阿森纳在客场被曼联 3 : 1 击败,在那场较量中,阿森纳当时公认状态最差的球员,左边后卫克里希镇守的左路被打成了筛子。这是那场比赛里,对方的门将范德萨开门球的分布图:

范德萨把大部分球门球都直接传到了阿森纳最薄弱的环节,而这个最薄弱的环节,最终造成了阿森纳的失败。

上周有朋友留言,认为足球中巨星的作用并不低于篮球,并举了梅西的例子。我想这恰恰是一个好例子:把梅西从巴塞罗那队换到阿根廷国家队的“O型环生产过程”中,梅西的效率就大大减弱了。

《数字游戏》中还举了著名的银河战舰的例子。

老佛爷入主皇马后,执行“

齐达内 + 帕文

”政策。前场集齐四位金球奖(齐达内、菲哥、罗纳尔多、欧文),外加万人迷贝克汉姆。后场却无比吝啬,开掉马克莱莱,指望皇马青训的帕文们接班。这只头重脚轻的银河战舰最终与冠军失之交臂,黯然收场。

问题来了:相同的预算下,如何把钱花的更明智呢?侧重球队最弱的一环,是更好的方式。虽然购买超级明星更能取悦球迷和市场,但补足球队的短板,提升球队的“O型环”,会让成功的概率大幅提高。

总结一下,“O型环生产过程”的两个特点:

1)总

资源有限

,或金钱、或时间、或其它;

2)最后的结果由

乘法

而非

加法

决定。

我们来看看投资过程是不是这样。

总投资收益 = 本金 * (1 + 年化收益率) ^ N 年

对于投资的 O 型环生产过程来说,有下面几个主要的组成部分:

1)本金;

2)年化收益率;

3)投资期限(N)

对于我们大多数人来说,

能投入到投资活动的时间是我们最大的资源

,这个资源也是受限的。我们如何把这个时间更有效分配到这个“O型环生产过程”中,从而提高总的投资收益呢?

首先,花费一定的时间去学习投资的大道必不可少。A股的波动巨大,如果不了解投资的大道,我们就不敢把大部分本金投入到市场中,就无法通过投资帮助我们解决生活问题。同时,也无法延长投资期限(N),因为经常会在中途被震荡下车,或者牛市买进、熊市卖出;

剩余的时间,我们可以分配到学习财务知识、看懂财报、分析公司、研究蜡烛图、K线图,试图获得超过指数的收益,去把 8% ~ 12% 的长期收益率提高到 15% 甚至更高;

还有一种分配,就是把更多的时间分配给自己的工作和生活,努力提高自己可用于投资的本金。

我觉得

对大多数人来说,花更多的时间去获取超额收益,比起花费同样的时间去提高自己的本金,要难得多

(还不说其实大多数人获取的是

负的

超额收益 ...)。这两种分配时间的方式,就像前场配齐4大金球奖,和补足球队最弱一环,带给我们的长期收益,是截然不同的。

再来举另一个和投资有关的例子。

市场长期向上,但道路并非一帆风顺,总是由熊市和牛市组成。为了应对市场的波动,有各种各样的投资方式,有的更注重进攻、有的更注重防守。

总的来说,激进的策略,牛市赚的多一些、熊市也赔的多一些;保守的策略,牛市赚的没那么多、熊市赔的也没那么多。

这就是我们经常说的

“盈亏同源”

,它

某种程度上也可以看做一种受限的资源

。

另一方面,最终的投资收益率是一个典型的

乘法

而非

加法

:

收益率 = (1 + 熊市收益率) * (1 + 牛市收益率)

如果把熊市和牛市的收益率,看做一个“O型环生产过程”,我们来看看不同策略最后的收益率。

假设市场熊市的时候跌了

20%

,牛市的时候涨了

40%

。

总的市场收益为

12%

:

1 * (1 - 20%) * (1 + 40%) =

12%

A投资者,以操作激进著称,牛市的时候比市场

多赚 10%

,熊市的时候比市场

多赔 10%

。

A 的投资收益为:

1 * (1 - 30%) * (1 + 50%) =

5%

B投资者,投资风格稳健,不见兔子不撒鹰,遵循祖师爷的教诲:“

熊市少赔,牛市跟上

”,熊市的时候比市场

少赔 10%

,牛市的时候也比市场

少赚 10%

。

B 的投资收益为:

1 * (1 - 10%) * (1 + 30%) =

17%

保守投资者 B 比激进投资者 A 多赚 12%,比起市场多赚5%。是不是很出乎你的意料?

当然,你可能会说,我想做投资者 C,熊市不赔钱,牛市比指数赚的还多,那岂不是收益更高?呃 … 那就好比前场、中场、后场排名最高的球星全都收集到一个球队一样。还是那句话,

“盈亏同源”,也是一种资源受限