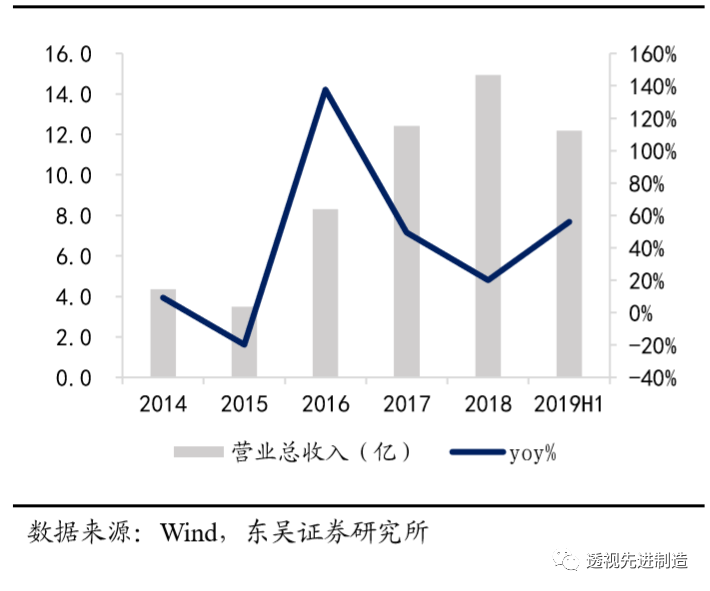

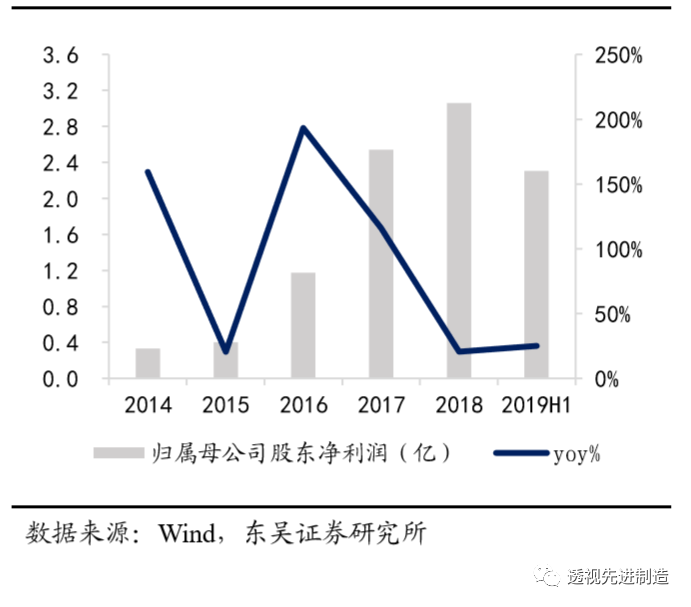

公司发布2019年半年报,2019年H1公司营收12.18亿元,同比+56.05%;归母净利润2.31亿元,同比+24.95%;扣非归母净利2.14亿,同比+25.87%。

分业务看,2019年H1公司半导体掺杂沉积光伏设备(PECVD及扩散炉等)实现营收9.01亿元,同比+92.28%;湿法工艺光伏设备(清洗、刻蚀、制绒等)实现营收1.53亿元,同比+5.99%;自动化配套设备实现营收1.29亿元,同比-2.16%。公司上半年确认的收入主要是2018年签订的订单,我们认为掺杂设备(PECVD、扩散炉)营收大幅增长的原因在于2018年是PERC电池扩产高峰,公司作为国产PECVD设备龙头在手订单也随之增长。

2019年以来下游客户的扩产仍在继续,同时公司新品管式二合一PECVD设备由于性价比高、迎合下游的降本增效需求,逐渐成为PERC电池在PECVD环节的主流设备,也为公司订单带来增量。H1末公司预收款为17.5亿,环比2018年末增加2.6亿,根据公司3331的结算方式,我们预计预收账款占公司整体在手订单的比例约为30-35%,则可以推算H1末公司的在手订单为50-58亿。

2019年H1,公司综合毛利率33.57%,同比-5.91pct,

其中半导体掺杂沉积光伏设备毛利率31.80%,同比-5.86pct;湿法工艺光伏设备毛利率为40.58%,同比+1.52pct;自动化配套设备毛利率35.21%,同比-8.47%。2018年同期因境外高毛利订单的确认收入,公司的毛利率相对较高,且2019年由于新工艺新产品的推出,产品和区域的销售结构变化导致综合毛利率有所下滑。

2019年H1净利率为18.7%,同比-4.9pct,主要受到毛利率下滑影响,费用控制良好。

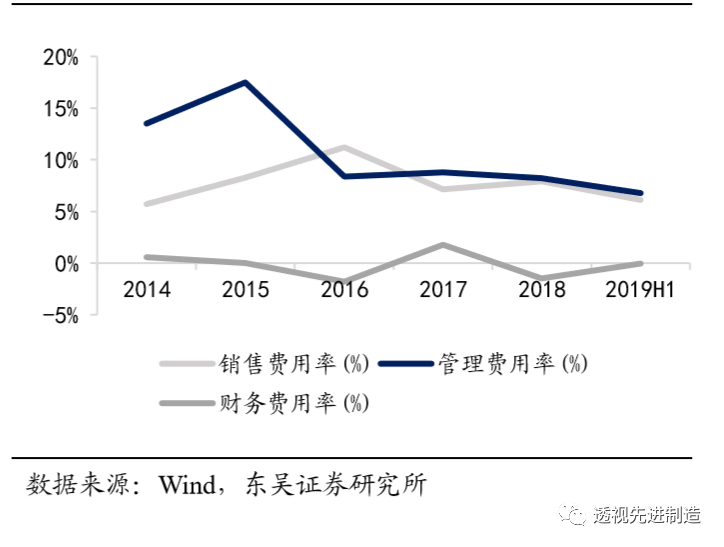

期间费用率12.86%,同比+0.19pct。其中销售费用率6.13%,同比+0.23pct;管理费用率(含研发费用率)6.77%,同比-0.91pct;财务费用率-0.04%,同比+0.87pct。

3

采购货款+银行承兑汇票增加,经营性现金流净额下滑

2019年H1经营性现金流净额为-3.89亿,2018年同期为7277万元,同比-635%。我们判断

主要系(1)2019H1采购订单增加导致采购货款支付现金大幅增加,购买商品、接受劳务支出的现金达8.1亿,同比增长5.7亿;(2)银行承兑汇票在收款中的占比大幅提升,期末应收票据的金额在4亿(其中银行承兑汇票占比为99%),同比增加1.7亿。

此外,期末应收账款金额为3.8亿,同比增长1.6亿;存货金额28.6亿,环比2018年末增长7.7亿,其中发出商品金额是20.5亿,在存货中占比为71%。我们认为随着发出商品的确认收入,公司下半年的营收有望保持高速增长。

4

提前布局未来2-3年高效电池设备,募投项目变更扩产能

公司提前布局HIT和TOPCON的技术路线,将确保公司始终保持技术领先地位,有望受益于未来电池技术路线的更迭带来的设备需求。

HIT电池工艺技术中,超洁净HIT单晶制绒清洗设备、透光导电薄膜设备(RPD设备)、丝网印刷线研发已基本完成,进入工艺验证阶段,

HIT整线生产设备国产化正在积极推进中;

TOPCon电池工艺技术中的钝化设备研发也已进入工艺验证阶段。

我们预计2019-2021年的净利润分别为 4.3,5.7,6.8亿,对应当前股价PE为24,18,15倍,继续维持“增持”评级。

行业受政策波动风险,行业竞争风险,设备企业外延拓展不及预期

分业务看,2019年H1公司半导体掺杂沉积光伏设备(PECVD及扩散炉等)实现营收9.01亿元,同比+92.28%;湿法工艺光伏设备(清洗、刻蚀、制绒等)实现营收1.53亿元,同比+5.99%;自动化配套设备实现营收1.29亿元,同比-2.16%。公司上半年确认的收入主要是2018年签订的订单,我们认为掺杂设备(PECVD、扩散炉)营收大幅增长的原因在于2018年是PERC电池扩产高峰,公司作为国产PECVD设备龙头在手订单也随之增长。

2019年以来下游客户的扩产仍在继续,同时公司新品管式二合一PECVD设备由于性价比高、迎合下游的降本增效需求,逐渐成为PERC电池在PECVD环节的主流设备,也为公司订单带来增量。

H1末公司预收款为17.5亿,环比2018年末增加2.6亿,根据公司3331的结算方式,我们预计预收账款占公司整体在手订单的比例约为30-35%,则可以推算H1末公司的在手订单为50-58亿。

图1:2019年H1公司营收12.18亿,同比+56.05%

图2:2019年H1归母净利润2.31亿元,同比+24.95%

2019年H1,公司综合毛利率33.57%,同比-5.91pct,其中半导体掺杂沉积光伏设备毛利率31.80%,同比-5.86pct;湿法工艺光伏设备毛利率为40.58%,同比+1.52pct;自动化配套设备毛利率35.21%,同比-8.47%。2018年同期因境外高毛利订单的确认收入,公司的毛利率相对较高,且2019年由于新工艺新产品的推出,产品和区域的销售结构变化导致综合毛利率有所下滑。

2019年H1净利率为18.7%,同比-4.9pct,主要受到毛利率下滑影响,费用控制良好。期间费用率12.86%,同比+0.19pct。其中销售费用率6.13%,同比+0.23pct;管理费用率(含研发费用率)6.77%,同比-0.91pct;财务费用率-0.04%,同比+0.87pct。

图3:2019年H1,公司综合毛利率33.57%,同比-5.91pct

图4:公司期间费用率控制良好

3

采购货款+银行承兑汇票增加,经营性现金流净额下滑

2019年H1经营性现金流净额为-3.89亿,2018年同期为7277万元,同比-635%。我们判断主要系(1)2019H1采购订单增加导致采购货款支付现金大幅增加,购买商品、接受劳务支出的现金达8.1亿,同比增长5.7亿;(2)银行承兑汇票在收款中的占比大幅提升,期末应收票据的金额在4亿(其中银行承兑汇票占比为99%),同比增加1.7亿。

此外,期末应收账款金额为3.8亿,同比增长1.6亿;存货金额28.6亿,环比2018年末增长7.7亿,其中发出商品金额是20.5亿,在存货中占比为71%。我们认为随着发出商品的确认收入,公司下半年的营收有望保持高速增长。

4

提前布局未来2-3年高效电池设备,募投项目变更扩产能

2019年H1公司研发投入4654万元,同比+25.76%。公司不断推进高效电池片的研发,从而保持光伏设备的领先地位。公司目前已覆盖电池片生产除激光设备外所有核心设备及配套设备,是国内唯一一家能够为太阳能电池生产企业提供整线解决方案的供应商,齐全的设备布局不仅有利于减少客户不同生产工序间的调试整合时间,提升生产效率,也进一步增强公司与客户之间的粘性。

公司提前布局HIT和TOPCON的技术路线,将确保公司始终保持技术领先地位,有望受益于未来电池技术路线的更迭带来的设备需求。HIT电池工艺技术中,超洁净HIT单晶制绒清洗设备、透光导电薄膜设备(RPD设备)、丝网印刷线研发已基本完成,进入工艺验证阶段,HIT整线生产设备国产化正在积极推进中;TOPCon电池工艺技术中的钝化设备研发也已进入工艺验证阶段。

图5:捷佳伟创在HIT电池设备领域布局

8月27日晚间,公司发布公告拟将“晶体硅太阳能电池片智能制造车间系统产业化项目”尚未使用的募集资金余额中的1亿元用于新项目“高效新型晶体硅太阳能电池湿法设备及配套智能制造设备生产线建设项目”。新项目投产后,每年将新增HIT智能设备10套、制绒设备20台及配套自动化设备20台;TOPCon智能设备40套、制绒设备12台及配套自动化设备12台、RCA清洗设备12台及配套自动化设备12台、BOE清洗设备11台及配套自动化设备11台;PERC湿法刻蚀设备17台、制绒设备18台及配套自动化设备18台的生产能力。

图6:公司预计新增产能一览

我们预计2019-2021年的净利润分别为 4.3,5.7,6.8亿,对应当前股价PE为24,18,15倍,继续维持“增持”评级。