去年国庆假期以来,本轮地产调控已启动超过3个季度,但市场表现仍相对坚挺。

本轮调控周期与以往有何不同?

未来地产市场表现又将如何演绎?

--------------- 本篇报告将做出解答 ---------------

我国地产市场表现往往滞后于地产调控政策的松紧变化;2003-2015年,我国已经历4轮地产调控周期,以限贷、加息等需求端总量调控为主。

与以往不同,起始于去年的地产调控呈现明显结构分化特征,要求因地制宜、因城施策,需求端和供给端共同发力。

1、回顾历史,地产周期与政策调控周期紧密相关

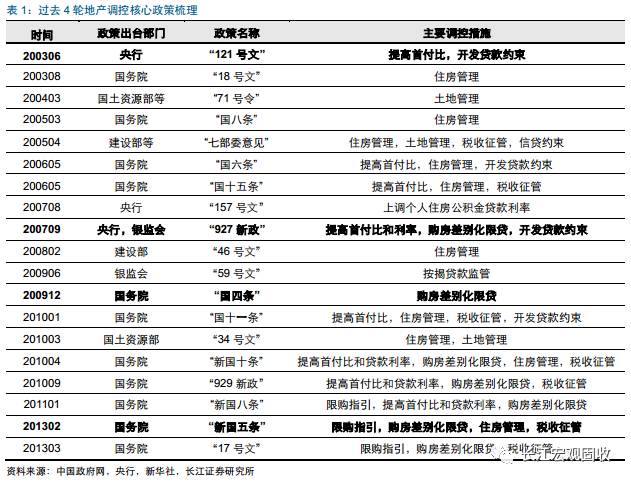

自2003年我国开启地产调控以来,地产市场的周期表现往往滞后于政策调控的周期变化。2003-2015年,我国经历了4轮地产调控周期,分别由央行“121号文”(2003年6月)、央行“927新政”(2007年9月)、国务院“国四条”(2009年12月)、国务院“新国五条”(2013年2月)等总量调控政策开启。

从过去4轮地产调控周期下销售的量价变化来看,地产市场表现往往滞后于调控政策变化,主要表现为地产销售面积同比在调控政策出台后1-2个月内快速见顶回落,随后由“量”传导到“价”,在2-3个季度后新建住宅价格同比开始回落;在房价回落同时,地产投资增速也开始拐头向下。

梳理2003-2015年的4轮地产调控周期,在政策选择上,主要以提高首付比、限贷、加息、税收征管等需求端总量调控政策为主。

从过去4轮地产调控周期来看,使用比较频繁的需求端调控措施主要包括:

提高购房首付比例、提高个人住房公积金贷款利率、针对不同性质购房者进行差别化限贷、限定购房套数、上调住房转让环节营业税等,基本上都属于总量意义上的、全国性的全面调控措施。

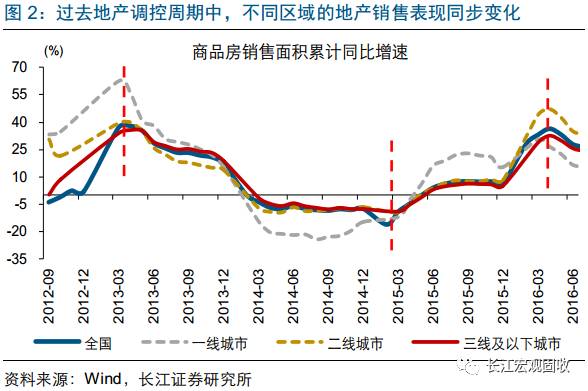

过去4轮地产调控周期下,不同区域地产市场的量价走势往往同步变化,其中一线城市[1]波动幅度最大。

在总量调控思维下,一线、二线、三线及以下城市地产市场反应较为统一,表现为下行周期同步下行、上行周期同步上行;不同区域的涨跌幅度存在一定差异,一线城市波动幅度较大,三线城市波动幅度较小。

以2013年2月“国五条”开启的政策调控为例,一线、二线、三线及以下城市商品房销售面积累计同比增速均在2013年4月后见顶回落,半年内销售面积分别下滑了34.7、21.8和8.7个百分点;2013年年底,一线、二线、三线及以下城市房价也几乎同步见顶回落,半年内新建住宅价格指数同比分别下滑了11.7、6.2和4.1个百分点。

2、本轮调控结构分化,在需求端和供给端共同发力

与以往不同,本轮地产调控强调因地制宜、因城施策,一、二线城市控需求的同时,大部分三线及以下城市仍在去库存。当前,4个一线城市和17个二线城市均已出台不同程度的限购、限贷、限价或限售等调控措施,部分热点城市周边的三线及以下城市也陆续推出调控政策,主要目的在于抑制房价过快上涨。

从全国层面来看,

截止今年6月底,明确出台调控政策的城市数量不足100个,占全国城市比重不足15%;其中,接近90%的三线及以下城市并未采取具体调控措施,仍处于楼市去库存阶段。

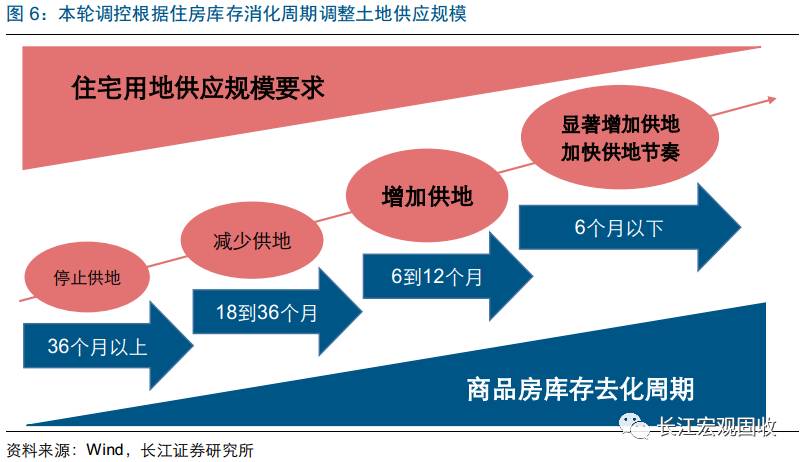

与以往不同,本轮地产调控除了加强需求端调控外,同样强调在供给端对土地供应进行结构性调控[2]。今年4月住建部和国土部共同发布的《关于加强近期住房及用地供应管理和调控有关工作的通知》,对供给端调控提出了明确、严格的要求。

一方面,明确土地供应根据住房库存情况进行调整:对消化周期在36个月以上的,应停止供地;18-36个月的,要减少供地;6-12个月的,要增加供地;6个月以下的,不仅要显著增加供地,还要加快供地节奏。另一方面,强调地方问责机制,对工作不力、市场出现较大波动、未实现调控目标的地方,将对有关地方主管部门和责任人约谈问责,调控力度明显有所加强。

需求端结构性调控下,本轮调控对需求的抑制结构分化明显,一二线城市回落同时,三线及以下城市持续热销、房价同比仍在上行。

同时,供给端调控发力下,土地供应趋于改善,土地购置“量”、“价”均现明显抬升,带动地产投资平稳修复、结构略显分化。

1、本轮地产调控下,对需求的抑制结构分化明显

本轮调控对销售量价传导较快,但回落幅度明显弱于前3轮调控。本轮地产调控属于“因城施策”、“一城一策”,调控政策发布主要集中在去年国庆假期前后,政策调控对地产销售的量价传导较快,仅1个月后房价增速即见顶回落,明显快于前3轮调控。

但销售量价下滑幅度明显弱于以往,调控半年后,地产销量同比仅小幅下滑7.4个百分点,明显弱于前3轮的26.1、28.2和33.5个百分点;同时,房价同比增速下滑相对平缓,拐头半年后仅小幅回落1.1个百分点,明显弱于前3轮的5.2、4.8和4.3个百分点。

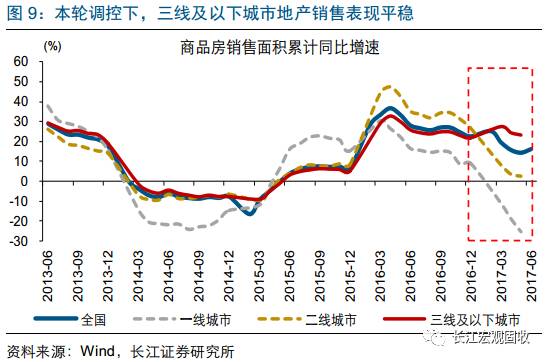

“因城施策”背景下,地产销售表现明显分化;

一、二线城市销售下滑,三线及以下总体平稳。

从商品房销售面积同比来看,一、二线城市自去年1季度以来持续下滑,今年5月累计同比增速已分别降至-25.3%和2.6%,调控半年后分别回落33.1和30.8个百分点;而三线及以下城市仍保持23.1%的销售高增速,调控开启半年后仅小幅回落0.4个百分点,回落幅度明显弱于上一轮调控。

由于三线及以下城市商品房销售面积占全国比重超过65%,其销售总体平稳对全国地产销售形成有力支撑,今年上半年全国商品房销售面积增速16.1%,调控开启以来仅回落10.7个百分点,回落速度明显弱于以往。

“因城施策”背景下,房价也出现明显结构分化,一、二线城市房价回落,三线及以下城市房价同比仍在上行。从商品房销售价格来看,此前调控周期下,一线、二线、三线及以下城市房价往往同步变化、走势基本一致。

本轮结构性调控下,已经开启政策调控的一、二线城市房价表现与以往类似、同步下行,且一线城市下滑幅度更大,自去年底房价开始拐头,半年以来一、二线城市新建住宅价格指数同比分别下滑15和6个百分点;而三线及以下城市房价表现则明显有别、仍在持续上行,全国房价拐头半年以来,新建住宅价格指数同比上行了2.4个百分点。三线及以下城市房价支撑下,全国房价下行速度相对平缓,房价拐头半年以来仅小幅下滑1.1个百分点,回落速度明显弱于以往。

2、本轮调控注重供给端发力,土地供应趋于改善

供给端发力背景下,土地购置“量”、“价”均实现明显修复。“因城施策”调控思路下,一、二线城市土地供应总体趋于改善,三线及以下城市持续热销带动企业拿地热情,共同带动全国土地购置面积出现趋势性修复。

今年上半年,土地购置面积累计同比增速止跌转升,修复至8.8%,较2015年底大幅改善40.5个百分点。

同时,去年以来成交土地溢价率中枢也出现明显抬升,今年上半年平均溢价率35%,较2015年提升18.7个百分点,维持相对高位。量、价层面共同改善带动今年上半年土地成交价款累计同比复至38.5%,较去年底改善18.7个百分点。