新财富季,请投华泰策略戴康团队第一名!

文 华泰策略

张馨元 /戴康

A股非金融企业资产负债率已趋势性小幅回落长达两年半,五个角度均显示:A股非金融企业整体资产负债表已显著修复。但资产负债表修复不等于扩张,当前仍处于产能周期拐点而非产能新周期时期。我们判断,在建工程增速持续为负下,产能利用率将继续回升;总资产周转率和资本开支扩张将继续支撑ROE回升至明年。3+2财务视角继续推荐“

金色化工

”组合:

有色金属

(

工业金属

/

中孚实业

)、

机械

(

工程机械

/

柳工

)、

基础化工

(

化学原料/

万华化学

)、

银行

(

招商银行

)、

保险

(

中国太保

)。

重点从现金流量表和利润表转至资产负债表

随着过去一年现金流的改善和利润表的修复,企业资产负债表是否修复到位?我们去年11月领先市场判断企业偿债周期进入尾声、产能周期进入拐点,但对偿债周期的观察,主要是对企业偿债意愿的研究,对产能周期的观察,主要是对企业固定资产的研究,并未将负债和资产相匹配,仅探讨了现金流量表中偿债支出增速和资本开支增速数据的趋势关系。在A股非金融企业资本开支增速已持续回升三个季度,而资产负债率在二季度出现回升的背景下,我们认为当前研究资产负债表的修复情况变得更加重要。

整体非金融上市公司资产负债表已显著修复

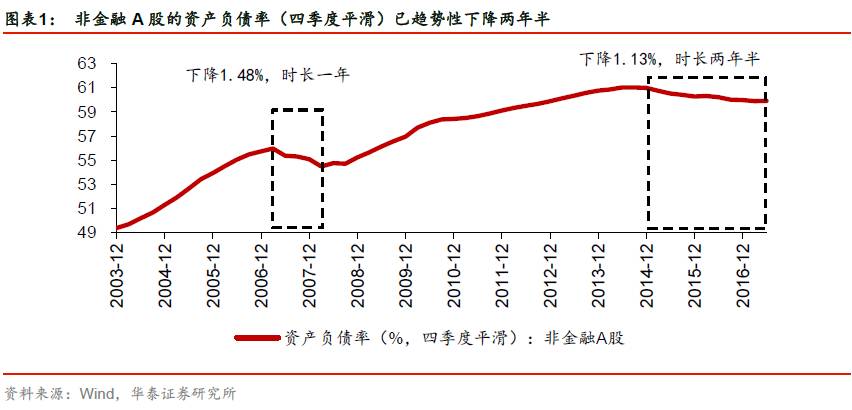

A股非金融企业已经历长达两年半的资产负债表修复过程,资产负债率自2014年三季度持续小幅下降1.13%,长达两年半的趋势性下降在A股历史上绝无仅有。五个角度显示A股非金融企业整体资产负债表已显著修复:制造业的短期偿债能力显著改善,速动比率持续回升至历史均值以上;非流动资产的盈利能力提升,流动资产拖累项的质量改善,应收账款周转率在长达六年的持续回落后,已底部回升三个季度;负债结构也已持续改善超过一年,应付账款增速大于长期借款增速大于短期借款增速;当前现金流情况所对应的资产负债率水平,相对于过去5年,已较为合理。

资产负债表修复不等于扩张,产能周期拐点不等于新周期

从资产负债率和ROE的逻辑关系来看,A股非金融企业的整体资产负债表也已基本修复到位:净资产收益率的回升,反映的是单位杠杆资产的盈利能力在回升。但资产负债表修复,并不意味着将开启扩张,同样产能周期拐点不等于产能将开始扩张。购建固定资产支出增速回升并未带动资产负债率回升、购建固定资产支出增速与在建工程增速背离,两个关系验证当前仍处于产能周期拐点而非产能新周期时期,这一时期,行业集中度提升的制造业龙头企业的盈利能力将持续修复。

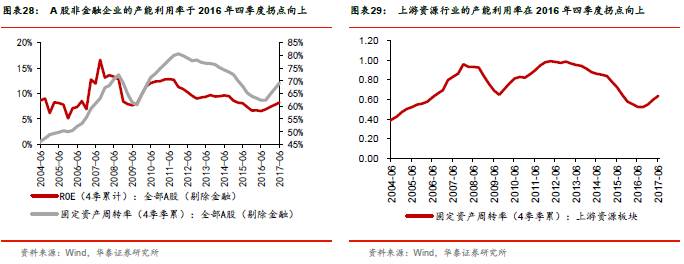

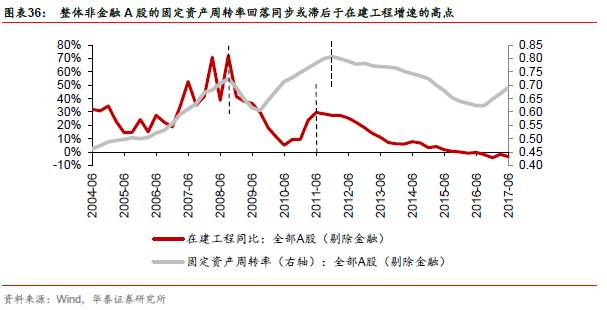

在建工程增速持续为负下产能利用率将继续回升

我们在今年1月处发布报告《补库遇上产能拐点继续配周期》指出:这一轮补库周期遇上了产能周期的拐点。2016年年报验证了我们的判断,以固定资产周转率衡量的产能利用率在2016年三季度出现拐点,且连续三个季度回升。当前,整体非金融A股的在建工程同比增速仍为负,且二季度下滑,从历史数据来看,产能利用率的回落通常同步或滞后于在建工程同比增速的高点。在建工程增速持续为负且下降的背景下,我们判断产能利用率仍将继续回升。

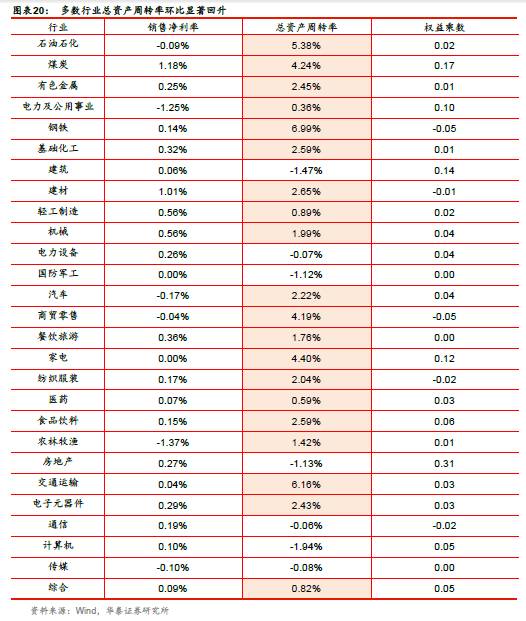

总资产周转率和资本开支扩张将继续支撑ROE回升

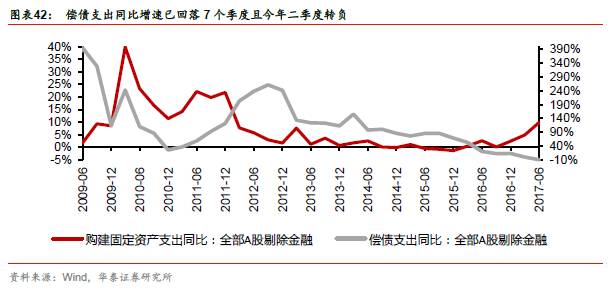

二季度销售净利率回升幅度变小,ROE回升贡献主要来自于总资产周转率的持续回升。由于我们判断固定资产周转率仍将继续回升,持续下降六年多的应收账款周转率也已底部回升,所以预计产能周期拐点下,总资产周转率仍将继续回升,从而支撑ROE继续回升。同时,A股非金融企业偿债支出增速继续回落,并转为负值,资本开支增速连续回升三个季度,且回升幅度增大。基于A股非金融企业的资本开支增速的回落滞后于偿债支出增速的回升约两个季度,而ROE的回落滞后于资本开支增速的回落约两个季度我们判断A股非金融企业的ROE将继续修复至明年。

3+2财务视角继续推荐“金色化工”组合

基于最新财报数据,沿用制造为王系列报告的“3+2”指标,我们筛选出供需格局改善、中周期内生性盈利持续修复的行业:

有色金属

(

工业金属

/

中孚实业

)、

机械

(

工程机械

/

柳工

)、

基础化工

(

化学原料

/

万华化学

),同时继续重视金融股配置价值,关注

银行

(

招商银行

)、

保险

(

中国太保

)。

资产负债表观察:显著修复但不意味着扩张

截至中报,A股非金融上市公司的净资产收益率已回升一年,在这一年中,市场对回升的持续性始终有疑虑,而我们基于扎实的财报跟踪体系和微观映射宏观的研究框架,最早判断回升、也始终坚定回升的持续性。

Ø

去年5月,我们领先市场判断:非金融A股ROE在连续7个季度下降后将在三季度出现拐点向上(详见20160531《ROE三季度回升驱动A股“L+U”》);

Ø

去年中报,我们领先市场判断:供给侧改革对过剩产能行业盈利的改善可持续,分子端盈利是未来一个阶段影响A股的核心变量(详见20160902《当改革果实遇到景气上行—2016年中报深度分析之二》);

Ø

去年11月,我们领先市场判断:中国企业已进入偿债周期尾声和产能周期拐点,非金融A股偿债支出增速将继续回落,资本开支增速将继续回升,ROE修复持续性将超出市场预期(详见20161113《慢牛换芯,盈利牵牛》);

Ø

今年5月,我们领先市场判断:非金融A股ROE将修复至2018年(详见20170506《全视角:库存产能现金流—2016年报&2017一季报分析系列之四》)

过去一年中,市场对分子端的分歧点,从短期逐步变为中期、从需求侧逐步转向供给侧—供给侧改革是否能改善企业盈利、上游涨价是否挤压中游盈利、房地产投资增速是否回落、PPI回落是否周期盈利见顶……再到产能是否已逐步出清、产业集中度是否已显著提升、企业资本开支扩张能否持续、新周期是否开启。

对这一系列问题,我们均领先市场给出了前瞻判断:市场在现在讨论设备更新周期,而我们去年年底指出企业资本开支将继续扩张;市场在现在讨论产能周期,而我们今年1月初指出已进入产能周期拐点。站在当前,我们通过财报进一步前瞻四个关键问题:

第一、 随着过去一年现金流的改善和利润表的修复,企业资产负债表是否修复到位?

第二、 资本开支的扩张是否意味着产能新周期的开启?

第三、 固定资产周转率及总资产周转率的回升是否会继续?

第四、 最后,是最关键也最直接影响投资的问题:ROE的修复是否会持续?

这四个问题,是环环相扣、互相影响的四个问题,我们希望通过这四个微观问题的研究,进一步确认当前所处的中周期位置,弄清企业的供给端变化,预判净资产收益率回升趋势。

非金融A

股的整体资产负债表已显著修复

随着过去一年现金流的改善和利润表的修复,企业资产负债表是否修复到位?这个问题约等同于A股非金融企业去杠杆是否到位,也直接和偿债周期、产能周期挂钩。我们去年11月判断企业偿债周期进入尾声、产能周期进入拐点,但对偿债周期的观察,主要是对企业偿债意愿的研究,对产能周期的观察,主要是对企业固定资产的研究,并未将负债和资产相匹配,仅探讨了现金流量表中偿债支出增速和资本开支增速数据的趋势关系。在A股非金融企业资本开支增速已持续回升三个季度,而资产负债率在二季度出现回升的背景下,我们认为当前研究资产负债表的修复情况变得更加重要。

A股非金融企业已经历长达两年半的资产负债表修复过程

。从四季度平滑数据来看,A股非金融企业的整体资产负债率自2014年三季度至今,已趋势性下降两年半的时间,高点在2014年三季度61.02%,低点在2017年一季度59.89%,虽然仅下降1.13%,但长达两年半的趋势性下降,在A股历史上是绝无仅有的。2003年以来,A股非金融企业的整体资产负债率,仅出现过两次趋势性下降,一次是在2007年一季度至2018年一季度期间,下降一年时间,自高点2007年一季度55.98%至低点2008年一季度54.50%,下降1.48%。

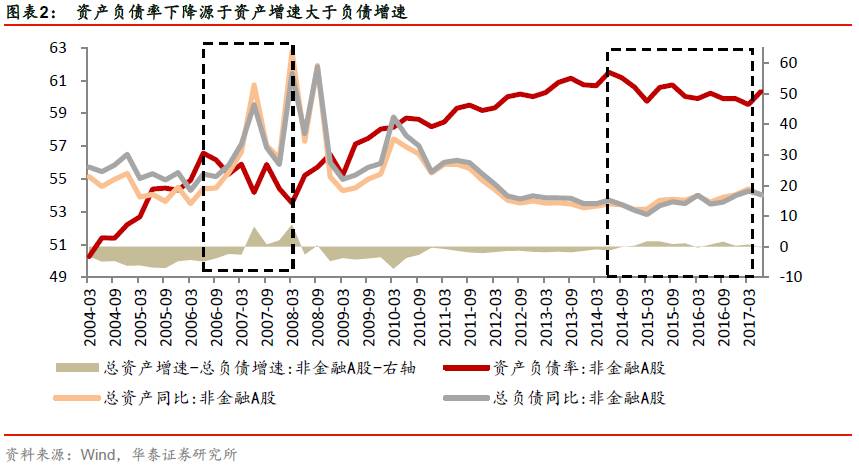

2006年至2007年期间非金融A股资产负债率的下降,是杠杆的被动下降,也即总资产增速超过总负债增速导致的杠杆率下降;而2014年至今非金融A股资产负债率的下降,是杠杆的主动下降,也即总负债增速低于总资产增速导致的杠杆率降低。今年二季度资产负债率在持续下行后的回升,我们认为是季节性原因,从历史数据来看,大多数年份,二季度资产负债率相比于一季度均回升。

如何判断非金融企业资产负债表的修复到位与否,并没有一个定论,因为从海内外数据来看,杠杆率并未呈现周期波动、均值回归的特点。所以我们尝试从五个角度来进行观察:

-

资产与负债的关系

-

资产的增速及结构

-

负债的增速及结构

-

资产负债率和现金流的关系

-

资产负债率和ROE的关系

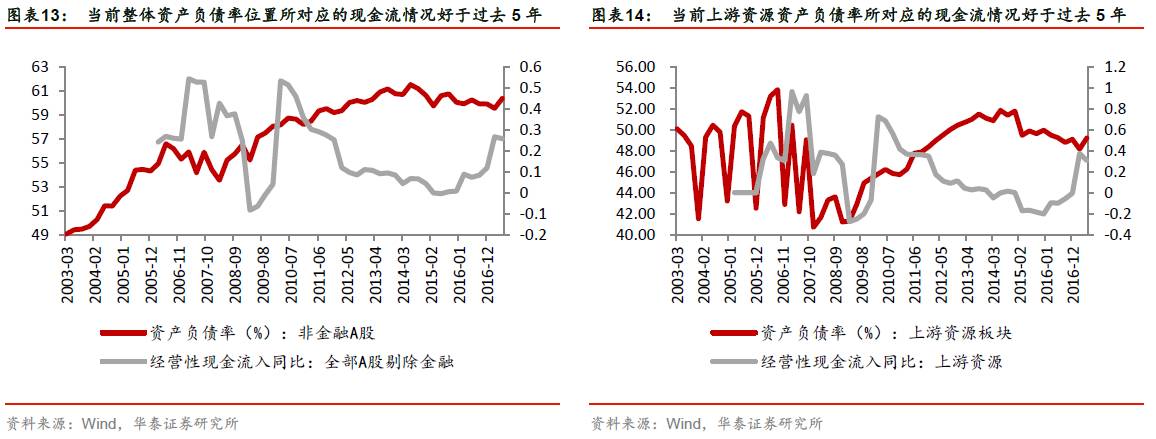

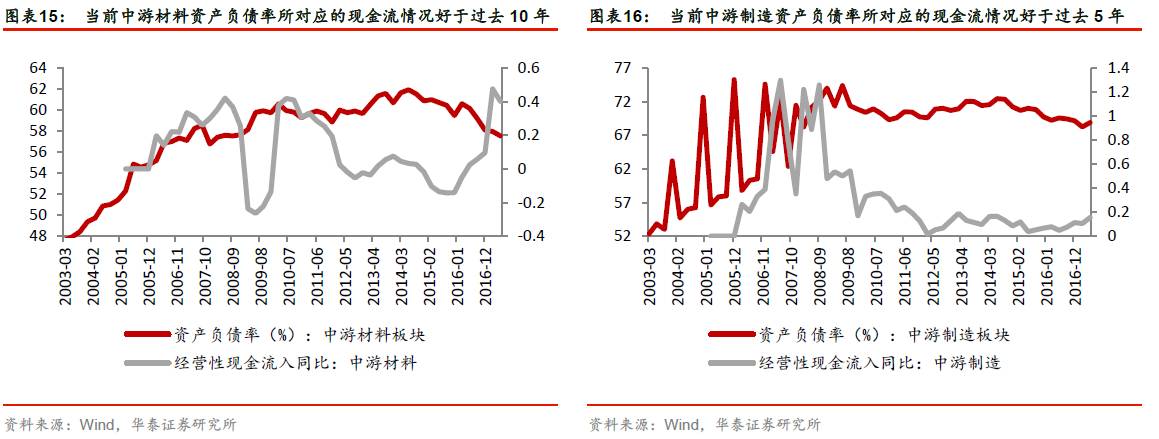

五个角度显示A股非金融企业整体资产负债表已显著修复:制造业短期偿债能力显著改善;非流动资产盈利能力提升、流动资产拖累项的质量改善;负债结构也已持续改善超过一年;当前现金流情况所对应的资产负债率水平,相对于过去5年,已较为合理,其中中游材料,相对于过去10年,已较为合理。

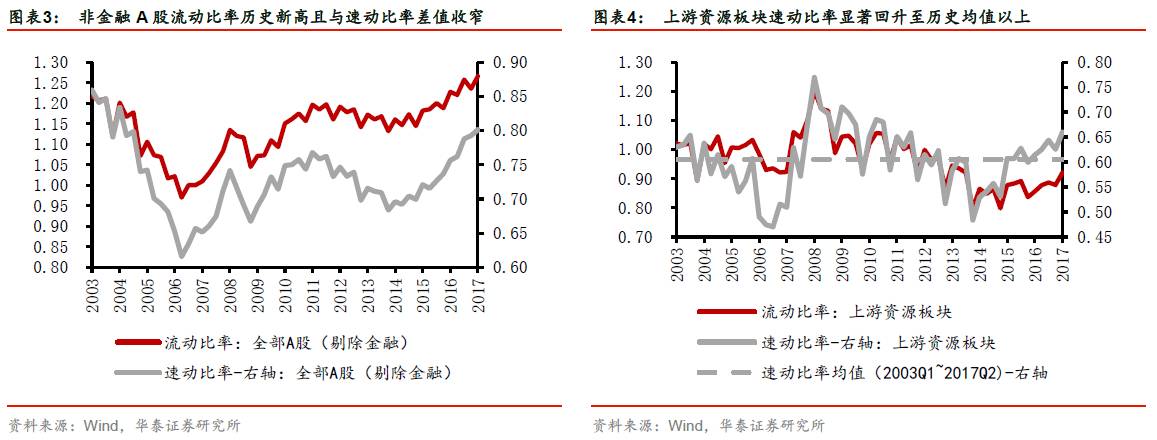

资产与负债关系:速动比率回升至均值以上反映短期偿债能力显著改善

整体非金融A股和制造业大类板块的速动比率和流动比率均在持续回升,速动比率回升至历史均值以上。反映非金融企业短期偿债压力持续减小、资产负债关系显著改善。

速动比率和流动比率是观察资产与负债关系的重要指标,流动比率用于衡量企业以流动资产偿还流动负债的综合能力,速动比率用于衡量企业流动资产中可以立即变现用于偿还流动负债的能力,速动比率比流动比率更能表现一个企业的短期偿债能力。

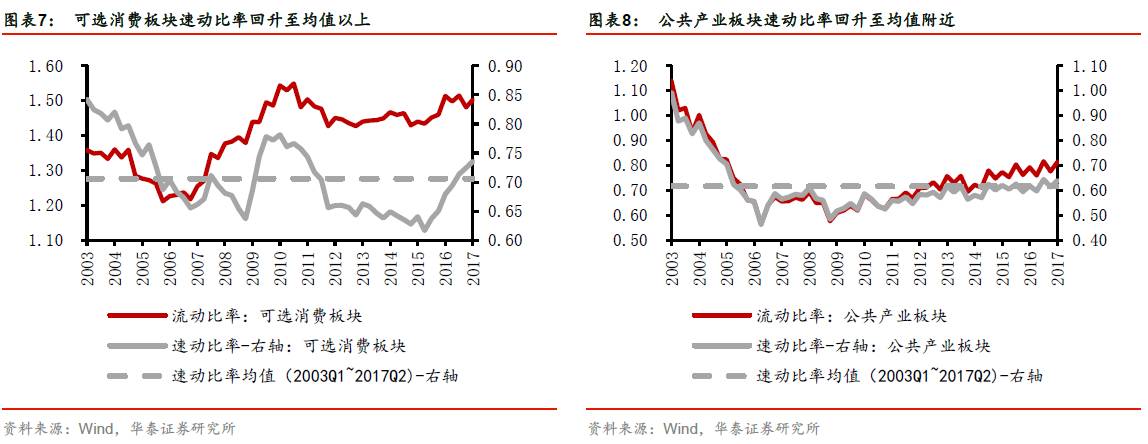

从最新中报数据来看,非金融A股的流动比率升至历史新高,速动比率回升至0.8以上;上游资源板块、中游材料板块、中游制造板块、公共产业板块和可选消费板块等主要制造业大类板块的速动比率均趋势性回升至均值以上或附近。

资产结构:非流动资产盈利能力提升、流动资产质量拖累项显著改善

从资产结构来看,流动资产和非流动资产质量均在显著改善。

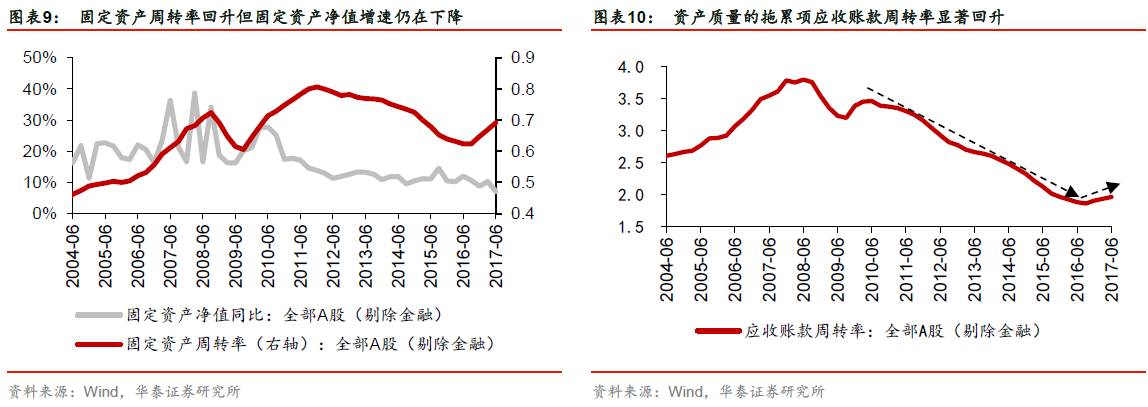

非流动资产:固定资产净值同比增速仍在历史低位,呈放缓趋势,而固定资产周转率持续回升三个季度,非流动资产的盈利能力显著提升,也就意味着非流动资产的单位价值升高。

流动资产:流动资产质量的拖累项—应收账款显著改善,应收账款周转率在长达六年多的下降后,持续回升三个季度。

负债结构:非金融A

股企业负债结构持续改善超过一年

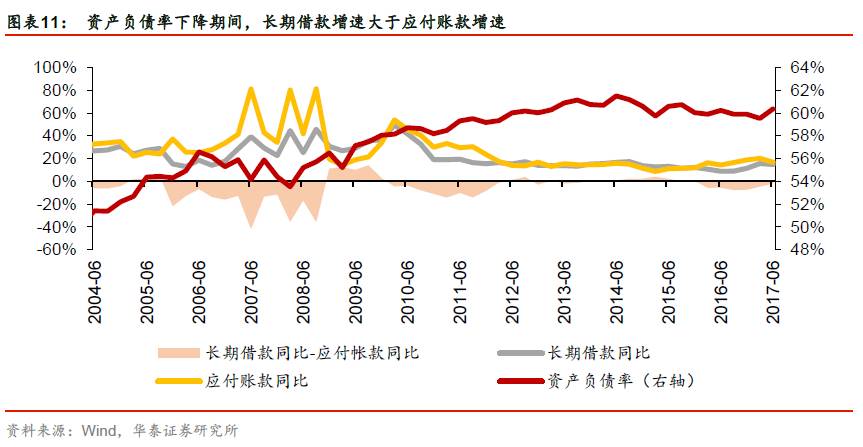

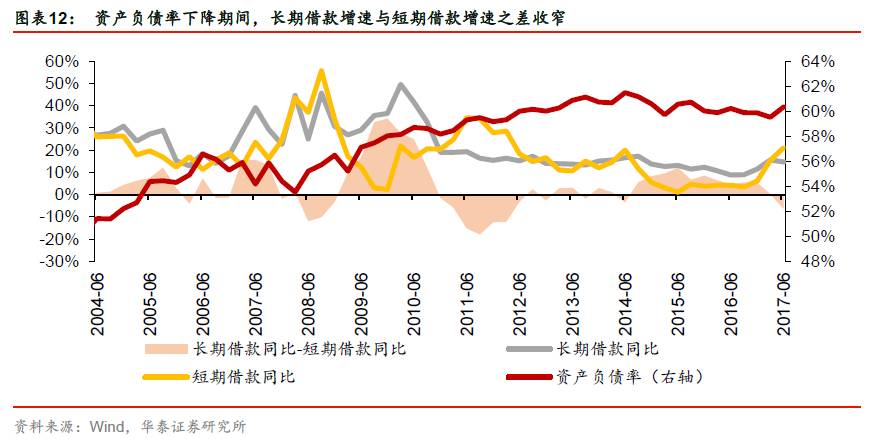

从负债结构来看,非金融A股企业负债结构自2016年至今持续改善。我们从负债成本和期间两个角度,将应付账款作为质量最高的负债,长期借款次之,然后是短期借款。从财报数据来看,整体非金融A股自2016年至今,应付账款同比增速持续高于长期借款同比增速,而自2014年三季度至今,长期借款同比增速持续高于短期借款同比增速,仅今年中报,短期借款增速超过了长期借款增速。

资产负债率和现金流:现金流预期平稳下,当前资产负债率合理

对企业资产负债率是否合理的评判,受企业现金流是否稳定深刻影响。在非金融A股经营性现金流入增速未回升之前,资产负债率已下降,而在经营性现金流持续改善期间,资产负债率仍在下降。在供给侧改革仍将继续和整体需求增速相对平稳的背景下,预计未来上中游制造业企业的经营性现金流将平稳,在这样的现金流状况下,整体资产负债率已相对合理,特别是中游材料板块。

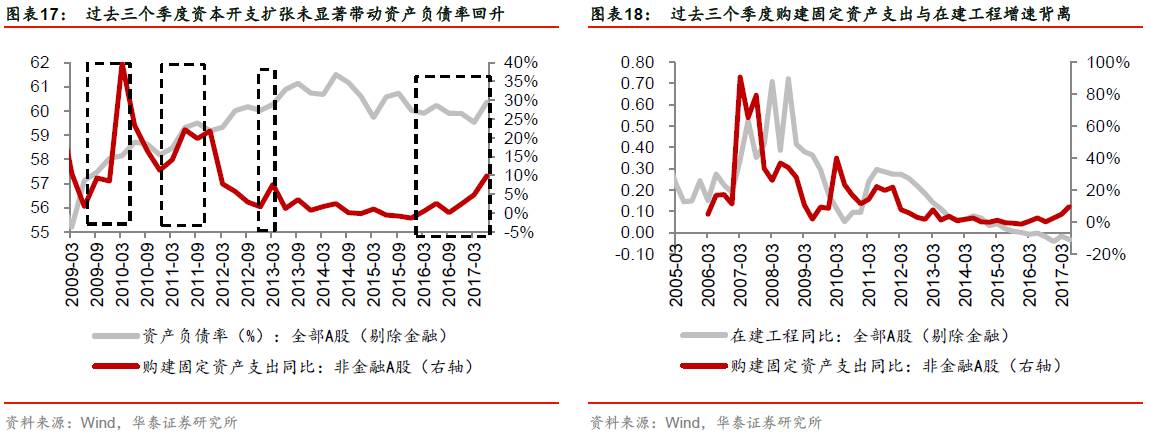

资产负债表修复不等于扩张,产能周期拐点不等于新周期

从资产负债率和ROE的逻辑关系来看,A股非金融企业的整体资产负债表也已基本修复到位:净资产收益率的回升,反映的是单位杠杆资产的盈利能力在回升,从而直接反映资产负债表的修复基本到位。但资产负债表修复,并不意味着将开启扩张,正如产能周期拐点不等于产能将开始扩张。购建固定资产支出增速回升并未带动资产负债率回升、购建固定资产支出增速与在建工程增速背离,两个关系验证当前仍处于产能周期拐点而非产能新周期时期,这一时期,行业集中度提升的制造业龙头企业的盈利能力将持续修复。

资本开支扩张不意味着资产负债表扩张和产能新周期开启

A股非金融企业的购建固定资产支出同比增速已连续三个季度显著回升,但并不意味着资产负债表扩张和产能新周期开启。两对关系:购建固定资产支出增速回升并未带动资产负债率回升、购建固定资产支出增速与在建工程增速背离,验证这一观点。

我们认为,购建固定资产支出增速回升未带动资产负债率回升,一定程度上反映出:净资产收益率回升下,企业自筹资金投资意愿回升;而购建固定资产支出增速回升、在建工程仍未负增速且增速仍在下降,反映出:目前是设备更新周期为主,而并非产能扩张。

盈利、库存

、产能、现金流的全视角观察

在盈利、库存、产能和现金流方面,我们认为最值得关注的问题是:

第一、在经历了被动去库存和主动补库存后,当前的库存水平处在什么样的位置?哪些行业库存水平仍相对较低、产成品库存消化情况较好?

第二、A股非金融企业整体资本开支在扩张,连续三个季度增速回升,资本开支扩张会延续吗?哪些行业全社会产能增速下降但A股资本开支扩张?

第三、现金流视角来看,ROE还能修复多久,何时会回落?

盈利视角:总资产周转率将支撑ROE

继续回升

为什么过去四个季度我们最关注ROE

?

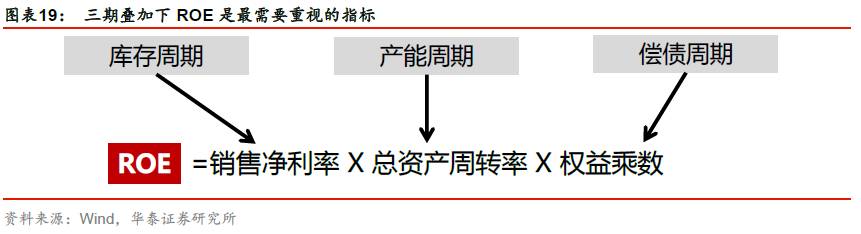

在过去的四个季度里,我们始终最关注ROE,因为ROE是微观映射宏观中周期变化的最佳指标。宏观上库存周期开启主动补库、产能周期进入拐点、偿债周期渐入尾声;库存周期的变化更直接影响销售净利率和总资产周转率,产能周期、偿债周期的变化更直接影响总资产周转率和资产负债率,ROE是综合反映宏观三周期变化的微观指标,三期叠加下,A 股整体ROE 进入可持续的修复长周期。

而正如我们的预期,2017年一季度全部A股的总资产周转率,结束下行趋势而显著回升,2017年二季度总资产周转率继续回升。

总资产周转率回升贡献下ROE

将继续回升

二季度A股非金融企业的净资产收益率继续回升,但销售净利率回升幅度变小,贡献来自于总资产周转率的持续回升,以及权益乘数的单季小幅回升。由于我们判断固定资产周转率仍将继续回升,持续下降六年多的应收账款周转率也已底部回升,所以预计产能周期拐点下,总资产周转率仍将继续回升,从而支撑ROE继续回升。

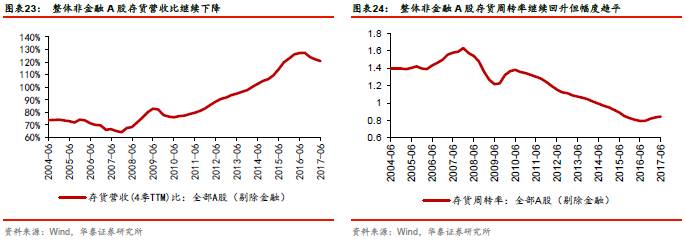

库存:周转率继续回升但趋平,不会成为三季度盈利拖累项

维持库存不会成为企业盈利拖累项的判断

我们在今年5月初发布的一季报分析报告《全视角:库存、产能、现金流》中指出:

补库存在二三季度不会成为A股盈利的拖累项,2016年三季度至2017年一季度,A股企业已主动补库存9个月。随着全年盈利增速高点已过,企业在二季度或将进入被动补库存阶段,但我们认为库存在二、三季度并不会成为企业盈利的拖累项:

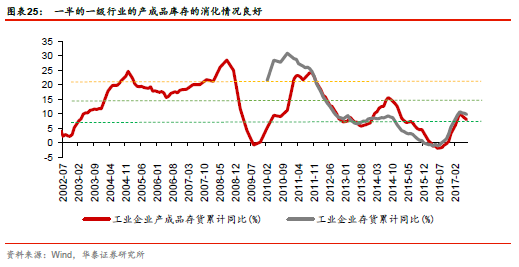

第一、当前整体库存水平的位置属于历史中性偏低;

第二、一季度原材料库存水平回升幅度较大,而产成品库存水平仅小幅回升,一定程度上反映企业主动进补原材料,而产成品库存去化速度较快:2016年底的产成品库存增速与2013年补库周期启动时相当,相比2016年初补库周期启动时,仅小幅回升了2.46%。

第三、补库存并未拖累企业现金流,所以在外部需求环境不发生剧烈变化的情况下,补库存在二三季度不会成为企业盈利的拖累项:部分投资者的一个担忧是,企业在被动去库存时期现金流充足,但补库存开启后,再叠加利率上行,企业现金流变紧。但目前来看,经营性现金流的持续显著改善能够覆盖整体现金流增速的放缓,产成品库存又并未显著累积,融资成本回升因素对上市公司的影响相对较小,所以我们判断仍处施工旺季的二三季度,补库存不会成为企业盈利的拖累项。

目前来看,中报数据验证我们对二季度的判断。二季度,工业企业产成品库存水平仍处历史中性偏低水平,存货同比增速仍在回升但相对趋平,存货周转率回升但相对趋平、存货营收比继续回落,我们维持判断:库存在三季度不会成为企业盈利的拖累项。

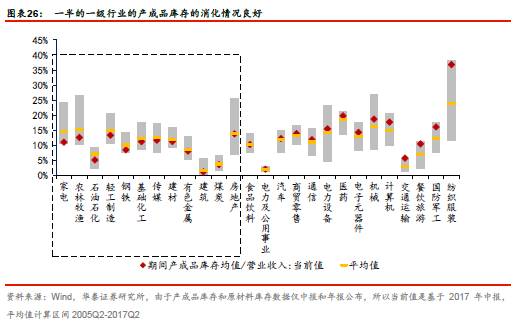

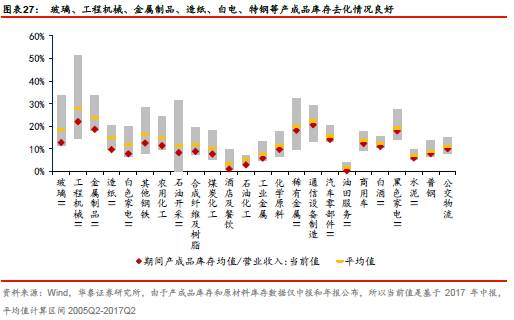

近一半行业的产成品库存消化情况良好

分行业来看,近一半行业的产成品库存消化情况良好,关注整体库存水平仍在历史较低位置、库存周转率回升,同时产成品库存消化良好的行业。

我们以期间产成品库存均值/营业收入来定义产成品库存的消化情况,当前值低于或等于历史均值的行业的产成品库存的消化情况较好。分行业来看,周期板块中的石油化工、钢铁、基础化工、建材、有色、建筑、煤炭,可选消费板块的家电、轻工,以及农林牧渔、房地产的产成品库存的消化情况均较好。二级子行业中,玻璃、工程机械、金属制品、造纸、白色家电、特种钢铁、农用化工、石油开采、合成纤维及树脂、煤炭化工、石油化工、工业金属、化学原料、稀有金属、通信设备制造等行业的产成品库存的消化情况较好。

产能:

产能利用率继续回升且幅度增大

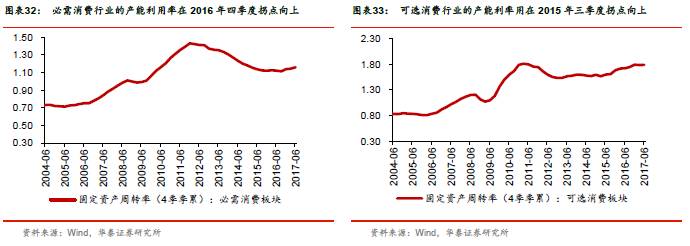

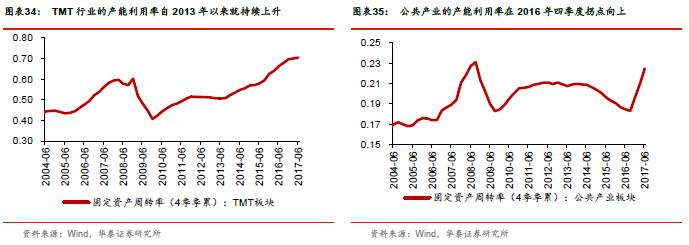

产能利用率连续回升三个季度,

且回升幅度增大

我们在今年1月6日发布的报告《补库遇上产能拐点继续配周期》中判断:这一轮补库周期遇上了产能周期的拐点。而2016年年报,验证了我们的判断,A股非金融企业的产能利用率(固定资产周转率模拟)在三季报出现拐点,且在2016年四季度、2017年一季度、二季度持续改善。业绩和ROE的回升无法反映产能周期拐点,但产能利用率持续回升能够反映产能周期拐点已至。

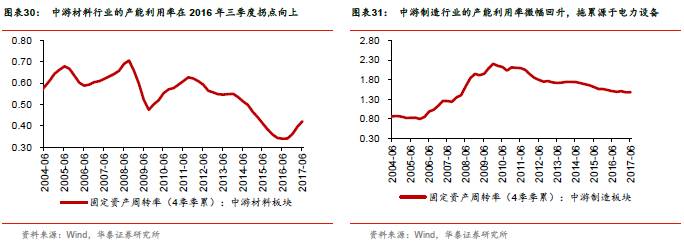

一季度时,仅有中游制造板块的产能利用率仍在下滑,未出现拐点。二季度,全部板块产能利用率回升,中游制造板块产能利用率也微幅回升,其主要受电力设备行业产能利用率的拖累,机械行业产能利用率已显著回升。

在建工程增速连续6

个季度为负,产能利用率将继续回升

整体非金融A股的在建工程同比增速仍为负,且二季度下滑。分大类板块和行业来看:大类板块中,公共产业板块连续两个季度下滑;中游材料板块、中游制造板块、必需消费板块、可选消费板块、TMT板块增速下滑,上游资源板块已连续11个季度增速为负值;一级行业中大部分行业,在建工程增速下滑,石油石化、煤炭分别连续16个季度和3个季度增速为负值。

在建工程增速持续为负且下降的背景下,我们判断产能利用率率仍将继续回升。从历史数据来看,通常产能利用率的回落同步或滞后于在建工程同比增速的高点。

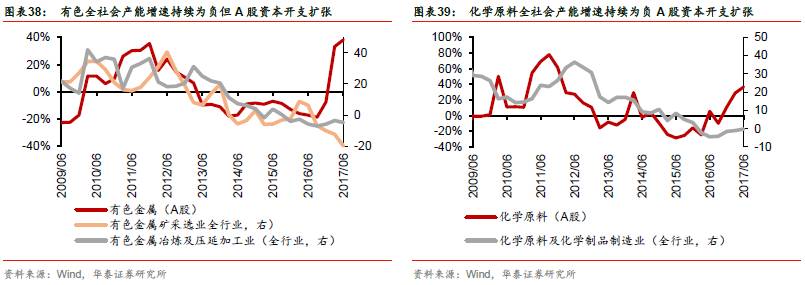

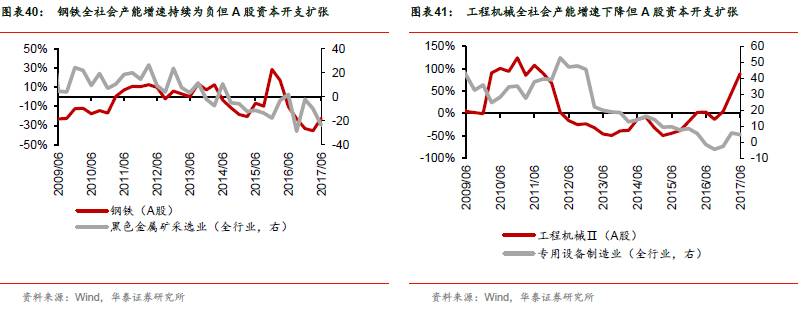

产能角度继续关注全社会产能增速下降或为负但A

股资本开支扩张的行业

关于产能,市场的一个疑问是:认为这一轮企业盈利改善更多源于供给收缩,这与资本开支扩张形成了悖论,若资本开支扩张,则盈利能力改善难以持续,部分投资者倾向于关注资本开支仍在收缩的行业,认为其竞争格局在持续变好。

但这一思路是有误区的:首先,资本开支增速的回升拐点滞后于ROE的回升,而ROE的回落也滞后于资本开支增速的回落,资本开支扩张延续,则ROE改善将持续;第二,应该关注全行业资本开支增速下降、但A股行业资本开支增速上升的行业,这才反映的是产业集中度在增加且集中于A股龙头。在今年5月2日发布的行业比较报告《新视角:财务结构和资本开支——2016年年报及2017年一季报分析系列之二》中,我们已指出这一思路。

我们对比了统计局发布的分行业固定资产投资增速和A股的购建固定资产支出增速,其中

有色金属

、

化学原料

、

钢铁

、

工程机械

、

食品饮料

等行业属于全社会产能增速下降或为负(或增速显著低于A股),而A股资本开支扩张的行业。

现金流:偿债支出增速持续回落且转负、资本开支增速继续回升

截至2017年二季度,A股非金融企业偿债支出增速已连续7个季度回落,并于二季度转为负值,同比增速为-9.48%。购建固定资产支出增速已连续回升三个季度,且二季度回升幅度增大。

资本开支增速将继续回升,A

股非金融企业ROE回升至明年

资本开支增速将继续回升。产业集中度已显著提升下,作为各行业龙头的A股上市公司的相对市场份额变大,整体资本开支扩张会延续;从历史数据来看,资本开支增速的回落通常晚于偿债支出增速的回升约两个季度,今年二季度A股非金融企业偿债支出增速仍在下降,所以未来两个季度资本开支增速大概率继续回升。

A股非金融企业ROE将回升至明年。从历史财报数据来看,A股非金融企业的资本开支增速的回落滞后于偿债支出增速的回升约两个季度,而ROE的回落滞后于资本开支增速的回落约两个季度。由于2017年二季度A股非金融企业的偿债支出增速仍在回落,所以资本开支增速回升将至少延续至今年年底,从而A股非金融企业的ROE将继续修复至少4个季度,也即修复至明年。

3+2

财务视角筛选行业:推荐“金色化工”行业组合

剔除掉消费、金融、公共产业、TMT之后,通过“3+2”指标,我们筛选出供需格局改善、中周期内生性盈利持续修复的行业:

有色金属

(

工业金属

)、

机械

(

工程机械

)、

基础化工

(

化学原料

)。

“3+2”财务视角筛选行业:1)

现金流视角

:选取企业进入资本开支扩张周期的行业;2)

存货视角

:选取存货周转率出现拐点向上的行业;3)

产能视角

:选取固定资产周转率拐点向上的行业;4)

资产负债率视角

:选取债务扩张与ROE正相关的行业(参考指标);5)

行业集中度视角

:选取龙头股市占率提高、行业集中度提升的行业(参考指标)。具体指标标准详见我们20170802发布的制造为王系列报告之三《“3+2”视角掘金制造业》。

指标初步筛选结果为

:

一级行业:有色金属、基础化工、机械;

二级行业:工业金属、农用化工、化学原料、工程机械、其他专用设备、水泥、玻璃。

对于上述筛选结果,我们有三点说明:

1)有色金属的指标中最新一期存货周转率同比为负,但我们仍将其纳入的原因是,根据库存/营业收入看,有色金属库存/营业收入处于低位(低于历史均值),行业间比较看有色金属库存/营业收入历史分位排名前列(顺序排列)。

2)化学原料的指标中购建固定资产等支出最新一期小于前值,但我们仍将其纳入的原因是,化学原料属于当前供给侧改革、环保督查的重点,行政化手段去产能、关闭高污染企业等导致资本开支扩张增速环比下降,但仍处于历史高位;同时现金流方面看,化学原料经营性现金流量净额同比为正,高达81.45%,环比上升71.38pct。

3)玻璃、水泥等建材属于地产、基建后周期品种,与供给侧中周期盈利修复逻辑有所不同。

因此,我们重点看好的品种为:

有色金属

(

工业金属

,如

铝

)、

机械

(

工程机械

、

专用设备

)、

基础化工

(

化学原料

、

农用化工

)。除制造产业链领域外,当前还应继续重视金融股配置价值,关注

银行

、

保险

。

华泰策略近期相关报告及点评 :

【20170901《并购重组新时代CALL“以龙为首”——2017年中报分析系列之二

》

【20170831】《盈利慢牛仍在途中——2017中报分析系列之一》

"水”主沉浮,制造为王:

【20170826】 华泰全行业100页深度《行业集中度:格局重塑,以龙为首》(上)

【20170826】 华泰全行业100页深度《行业集中度:格局重塑,以龙为首》(中)

【20170826】 华泰全行业100页深度《行业集中度:格局重塑,以龙为首》(下)

【20170820】

《坚定盈利能力改善主线 —信号与噪声系列之三十八:第33周A股策略周报》

【20170806】《战场转移,制造为王——信号与噪声系列之三十六:第31周A股策略周报》

【20170804】《特斯拉主题:新兴制造业执牛耳者——制造为王系列之五》

【20170803】《伟大航路:降杠杆开启大混改时代——制造为王系列之四》

【20170802】《“3+2”视角掘金制造业——制造为王系列之三》

【20170801】《站在日本肩膀上看中国制造(附股)——制造为王系列之二》

【20170731】《重磅!崛起吧,制造!!!—制造为王系列之一》

大势及风格研判:

【20170713】《成长的趋势性机会何时到来?—策略角度看成长的择时及分类深度研究之一》

【20170610】《将“以龙为首”进行到底!(附股)——格物致知系列之八

》

【20170514】《A股中期策略:空山听雨,“水”主沉浮》

【20161221】《利率拐点,风格逆转,周期为王——华泰策略格物致知系列之二》

【20161113】《2017年度A股策略:慢牛换芯,盈利牵牛》

【20160825】《供给侧慢牛启动--供给侧慢牛系列之一》

行业比较:

【20170810】《人均产出回升支持“制造为王”—行业比较中观“显微镜”系列—双周报第18期》

【20170809】《环保限产,供给侧新格局——华泰全行业解析环保限产投资机会》

【20170614】《把握稀有金属投资机会(电话会议纪要)》

【20170506】《全视角:库存、产能、现金流—2016年报及2017一季报系列之四》

【20170324】《现金流视角寻找走出偿债周期的行业》

【20170210】《买入下一个ROE拐点的周期行业-盈利牵牛系列之十五》

【20170114】《本轮A股配置要围绕低PB修复(附股)-盈利牵牛系列之十三》

【20161215】《围绕 4 个核心趋势配置金钢石组合--盈利牵牛系列之七》

【20161026】《一个策略研究员爱上煤炭的心路历程》

研究框架及心路历程:

【20170811】《

PPT—从微观财报读懂宏观经济

》

【20170808】《从微观财报读懂宏观经济—格物致知系列之十四》

【20170807】《80页A股策略研究框架PPT》

【20170723】 《君记否,那个卖“拐”的华泰策略?

》

【20170709】 《“以龙为首”才刚刚启动-香港一周路演心水》

【20170225】 《周期股后续怎么看?—香港一周路演心水》

【20170201】 《漂亮或丑陋,只是你心中的镜像——从供给侧慢牛到盈利慢牛之路》

主题投资

:

【20170830】《特色小镇“首脑”,坚守绿色雄安——A股风雷主题投资周报第20期》

【20170816】《雄安新城生命线,千亿管廊地下藏—A股风雷主题投资周报第18期》

【20170809】《

千年雄安,时不我“戴”—A股风雷主题投资周报第17期

》

【20170802】《

物联网风再起,产业加速启航—A股风雷主题投资周报第16期

》

【20170503】

《

混改主题:源头活水激发新动能—国改风雷系列之四

》

【20170503】

《

军工混改,王冠上的明珠—A股风雷主题周报第3期

》