中金证券研究报告

主题研究:

原文标题《人工智能时代,10 年之后我们还能干什么?》

联系人:黄乐平([email protected])

分析员:卢婷、何玫、吴越

【主要观点】

人工智能不再是概念:我们的调研发现,基于人工智能的视频分析技术正在不断拓宽安防技术的应用范围,实现实时车辆轨迹追 踪等以前只有在警匪片里才有的新功能。通过基于用户画像的精准广告投放,互联网公司在过去三年提高了广告单次点击成本(CPC)170%。IBM Watson 从 2015 年开始为病人提供肺癌等四 种癌症的个性化治疗方案。汽车主机大厂的路线图显示 2021 年前 后能够实现真正的无人驾驶服务。这些新技术的商用无疑会对公 共安全、医疗、广告、汽车制造业造成颠覆性的变化。

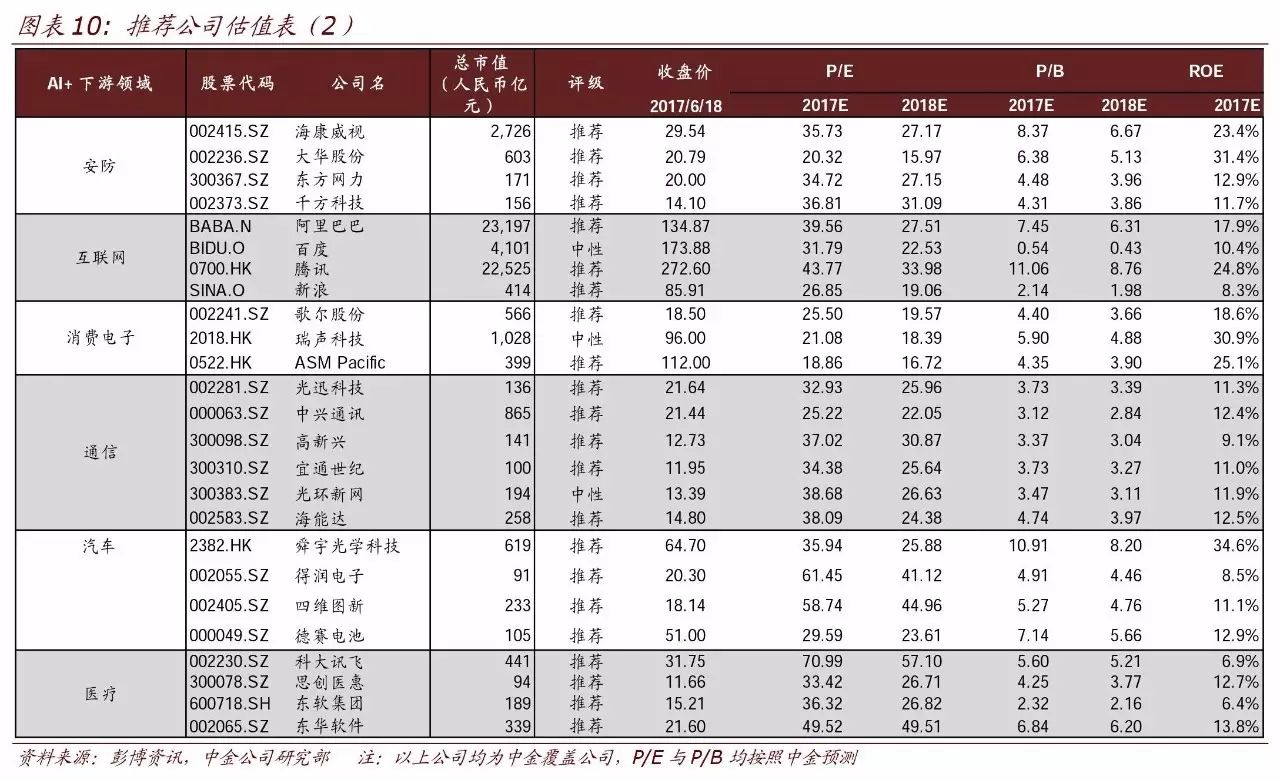

数据比算法重要:我们认为人工智能的商业化,仅仅依靠技术是 很难继续走下去的。数据的规模和采集能力决定了人工智能在这 个行业的发展速度。在这方面,感谢线上消费的发展和十几年平安城市建设,互联网和安防行业的智能化走在了其他行业前面。看好海康威视、大华股份、科大讯飞、东方网力、千方科技、阿里巴巴、腾讯、新浪在安防和互联网行业的 AI 变现机会。医疗大数据是下一个热点,看好东软、思创医惠和东华软件在医疗大数据领域的长期成长机会。

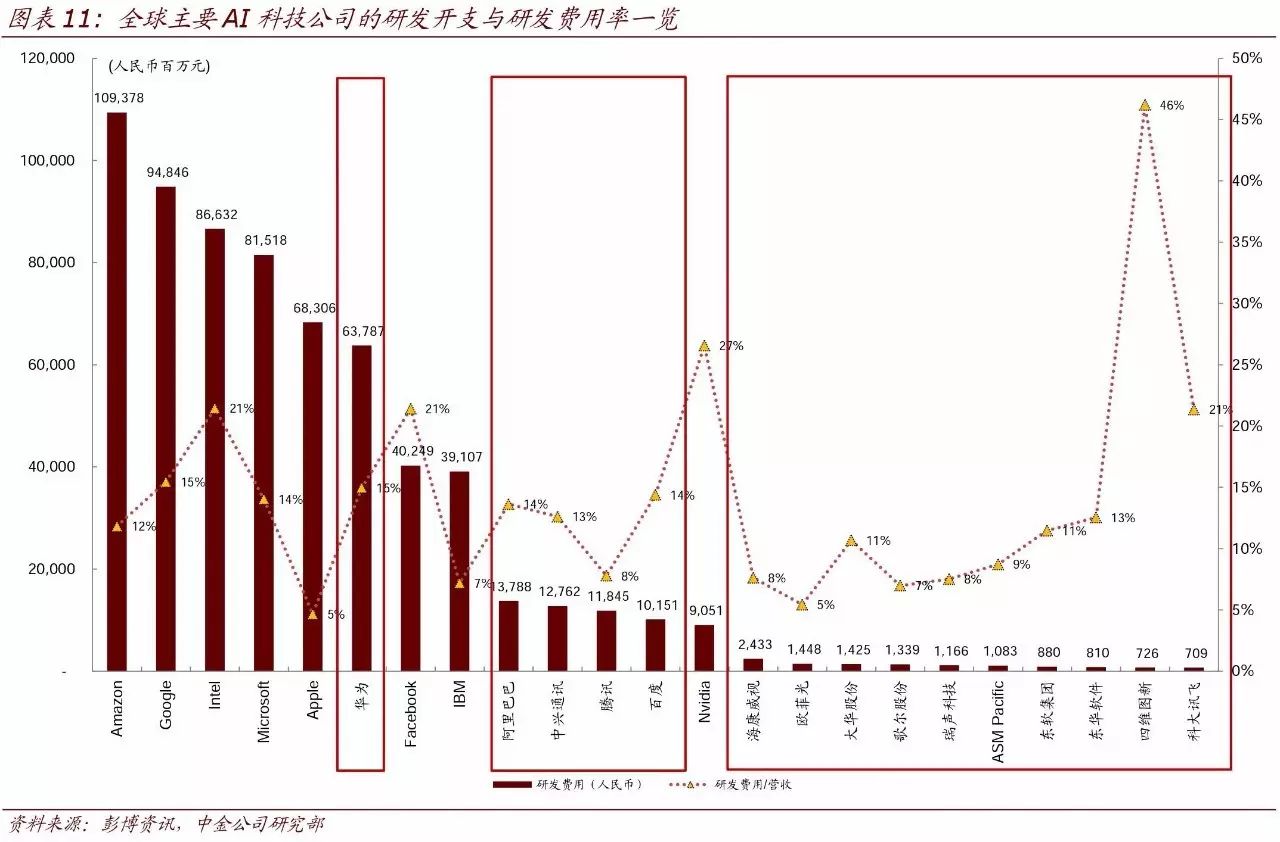

人工智能=“人工+智能”:只有投入更多的研发人员和数据,才 会获得更多的智能。仅靠一两名人工专家很难解决复杂的人工智 能问题。中国企业的人工智能转型,需要依靠的是在研发费用和 研发人员规模上的持续投入。在这方面,华为排名全球前十,阿里巴巴、中兴、百度、腾讯、海康等公司也在世界前列。

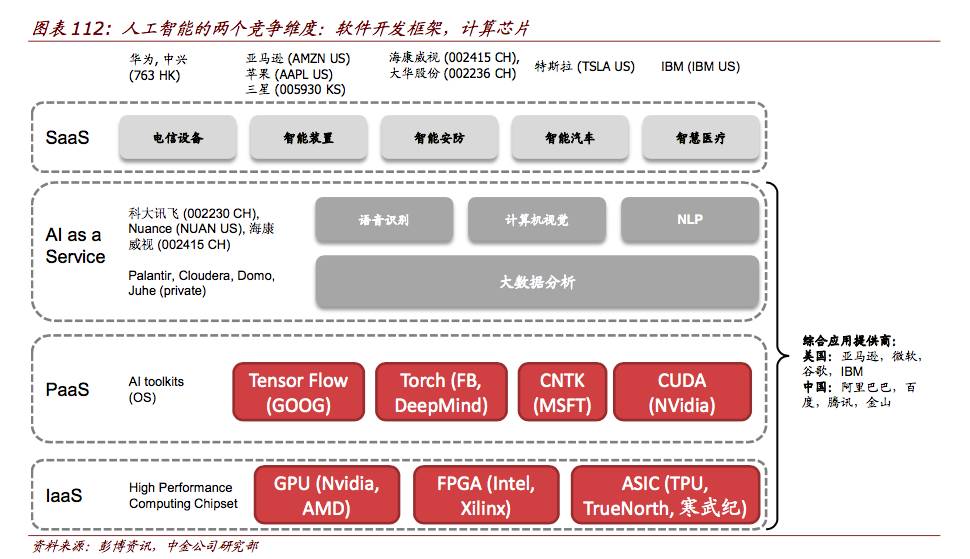

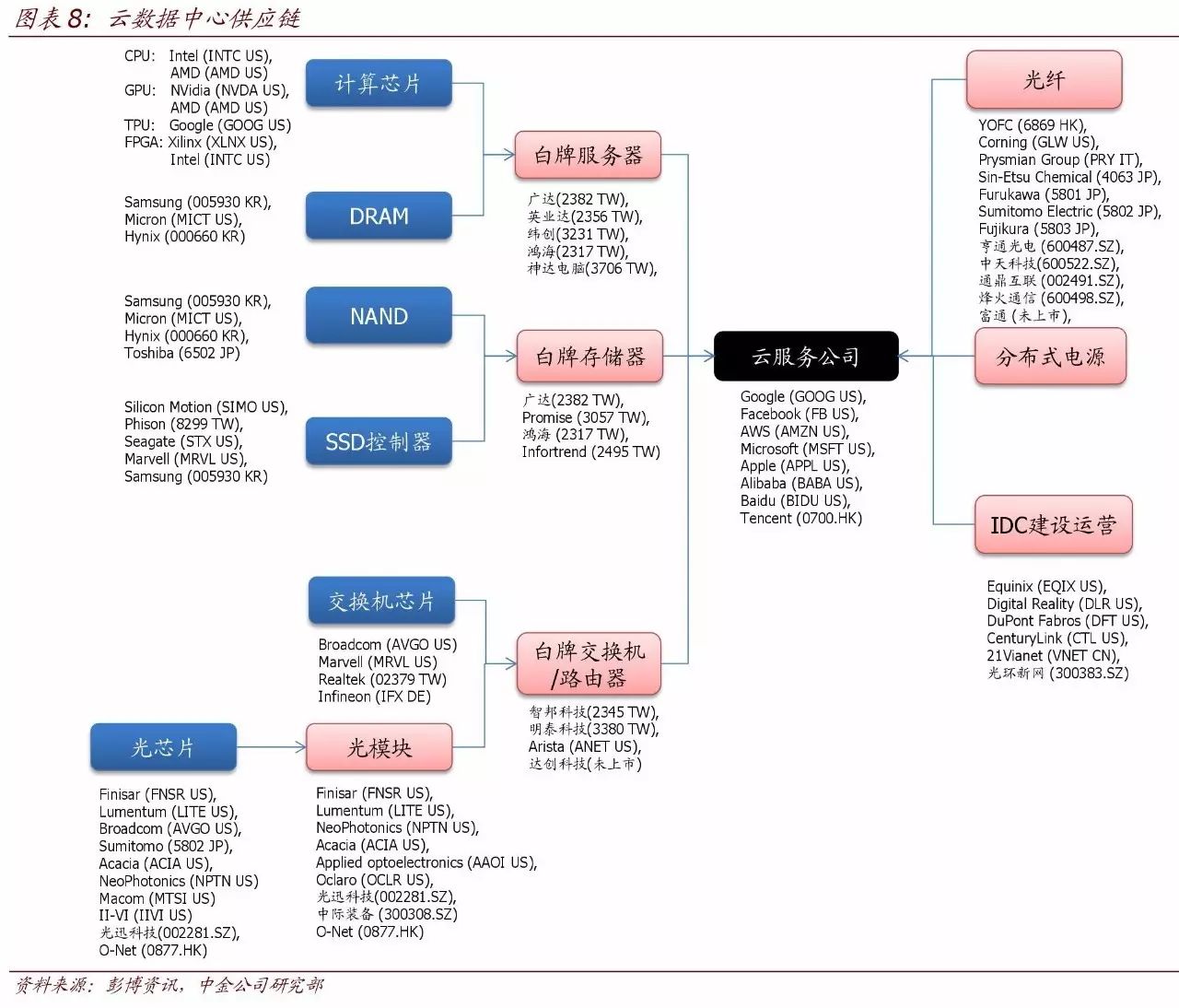

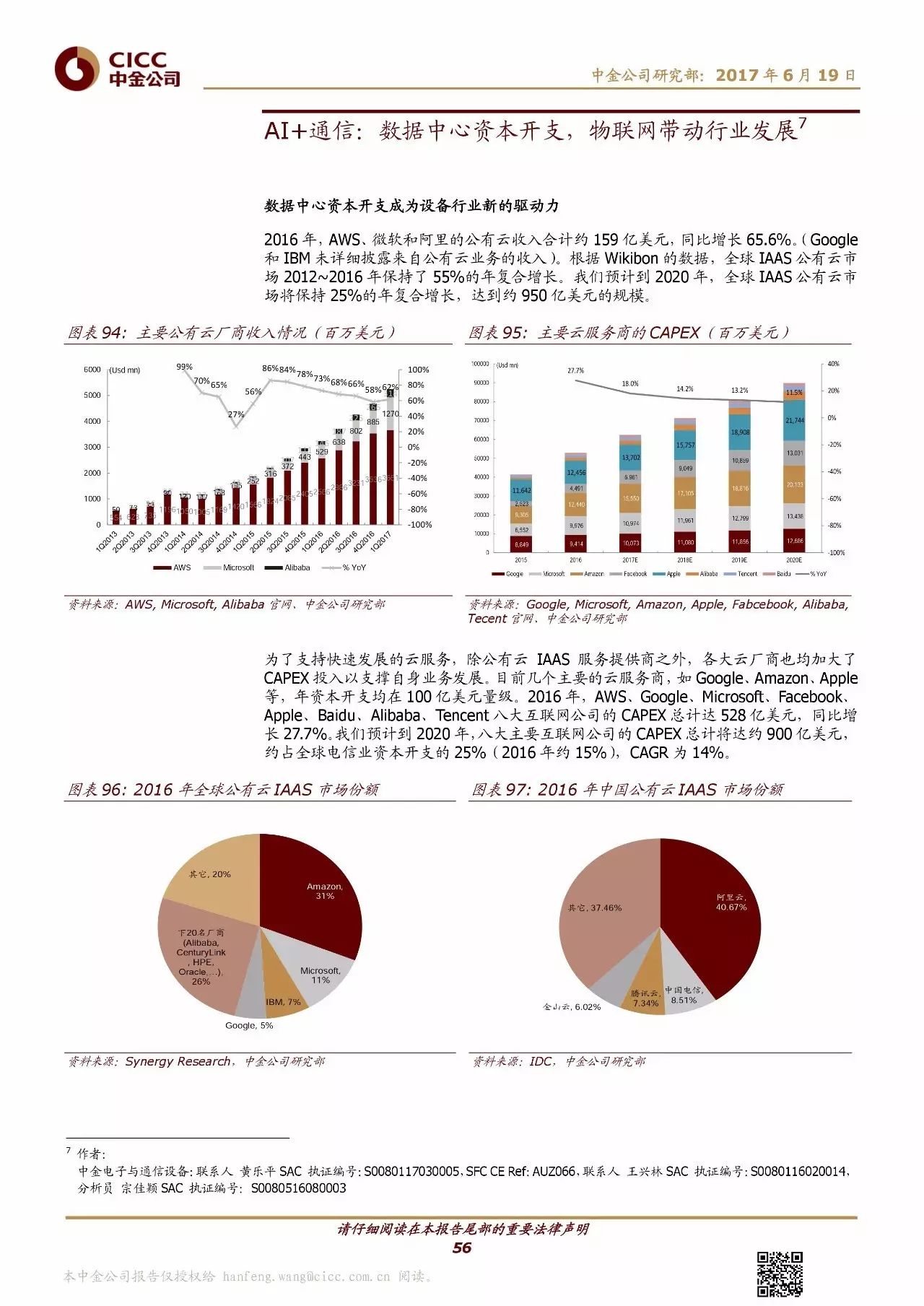

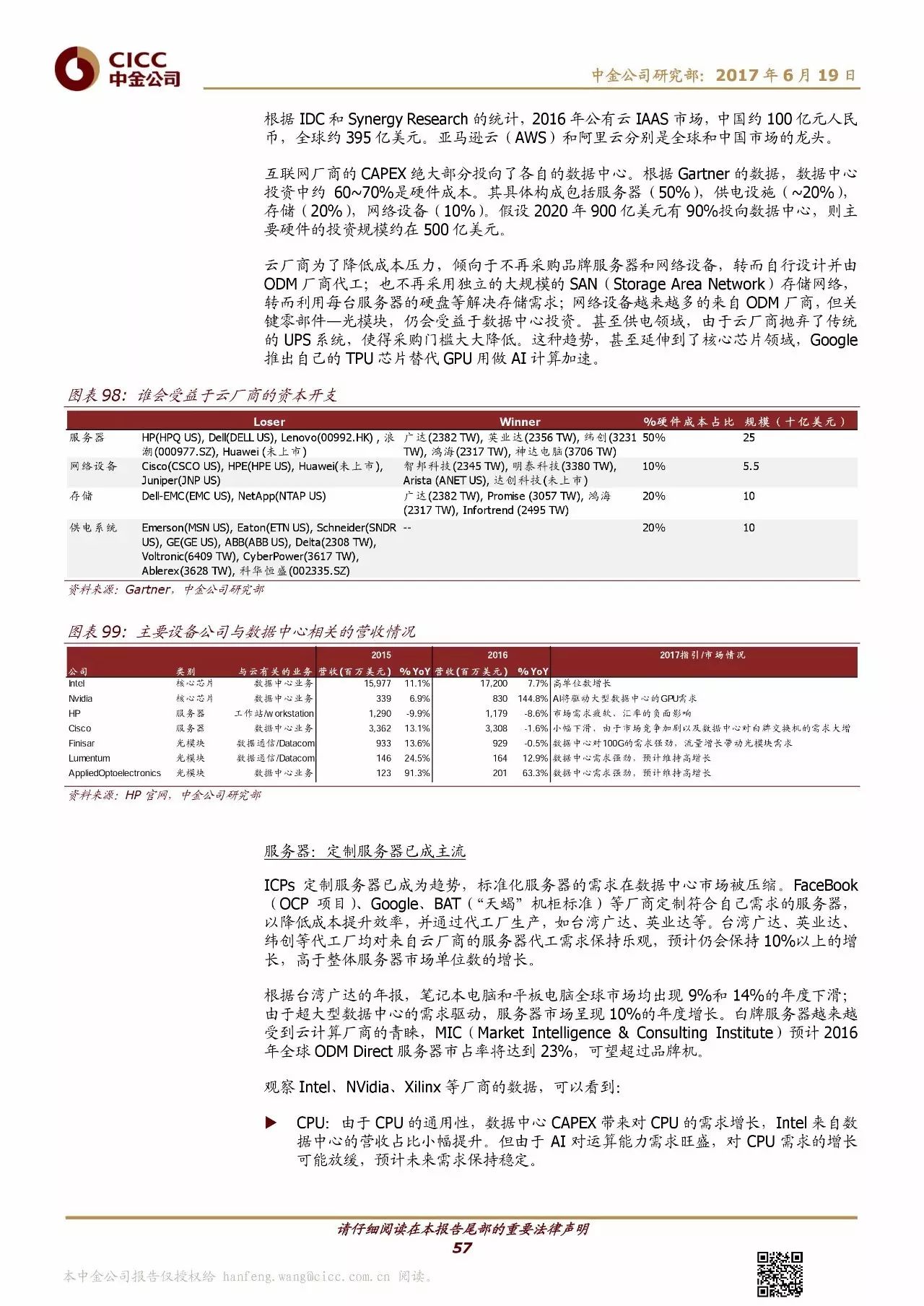

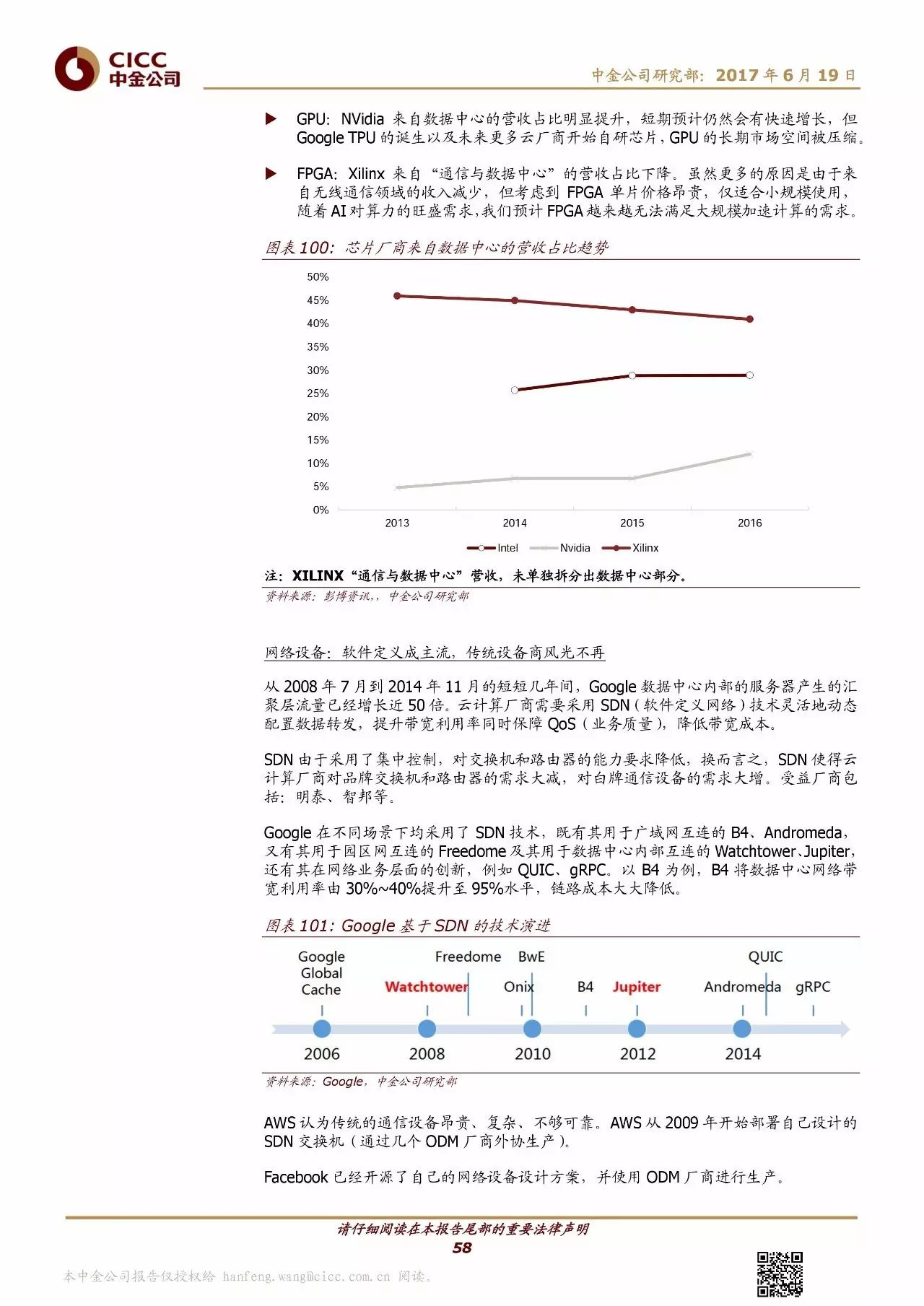

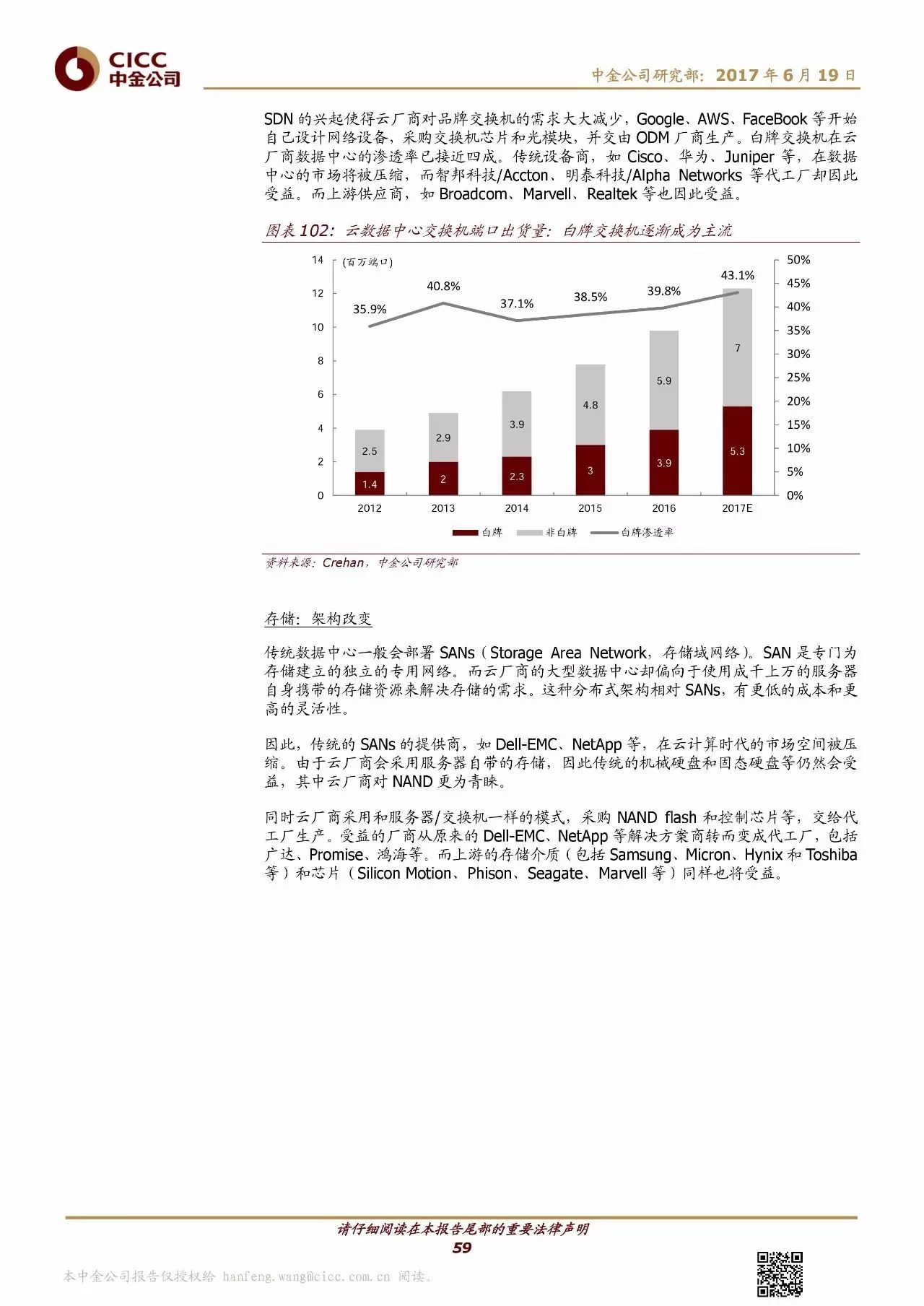

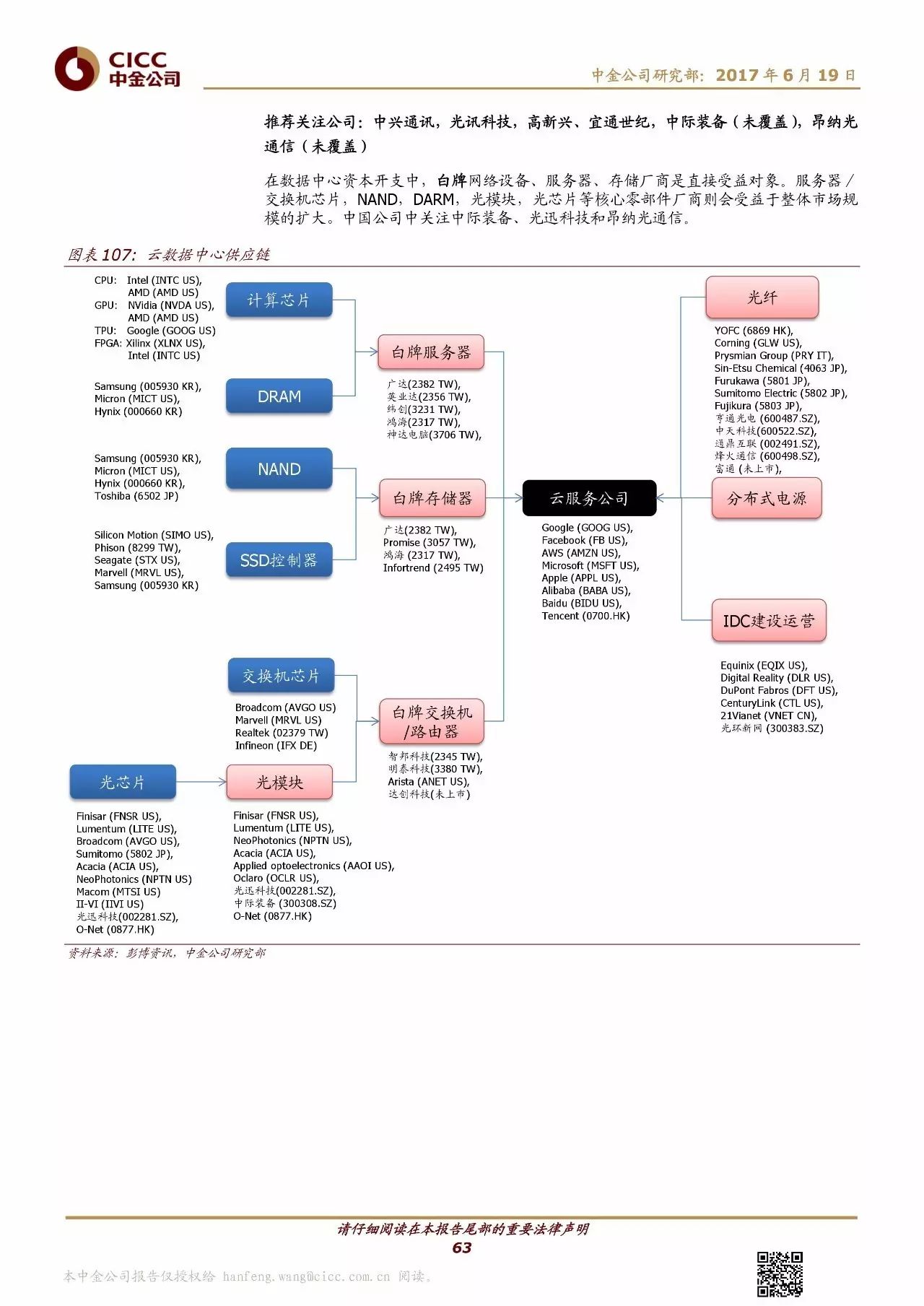

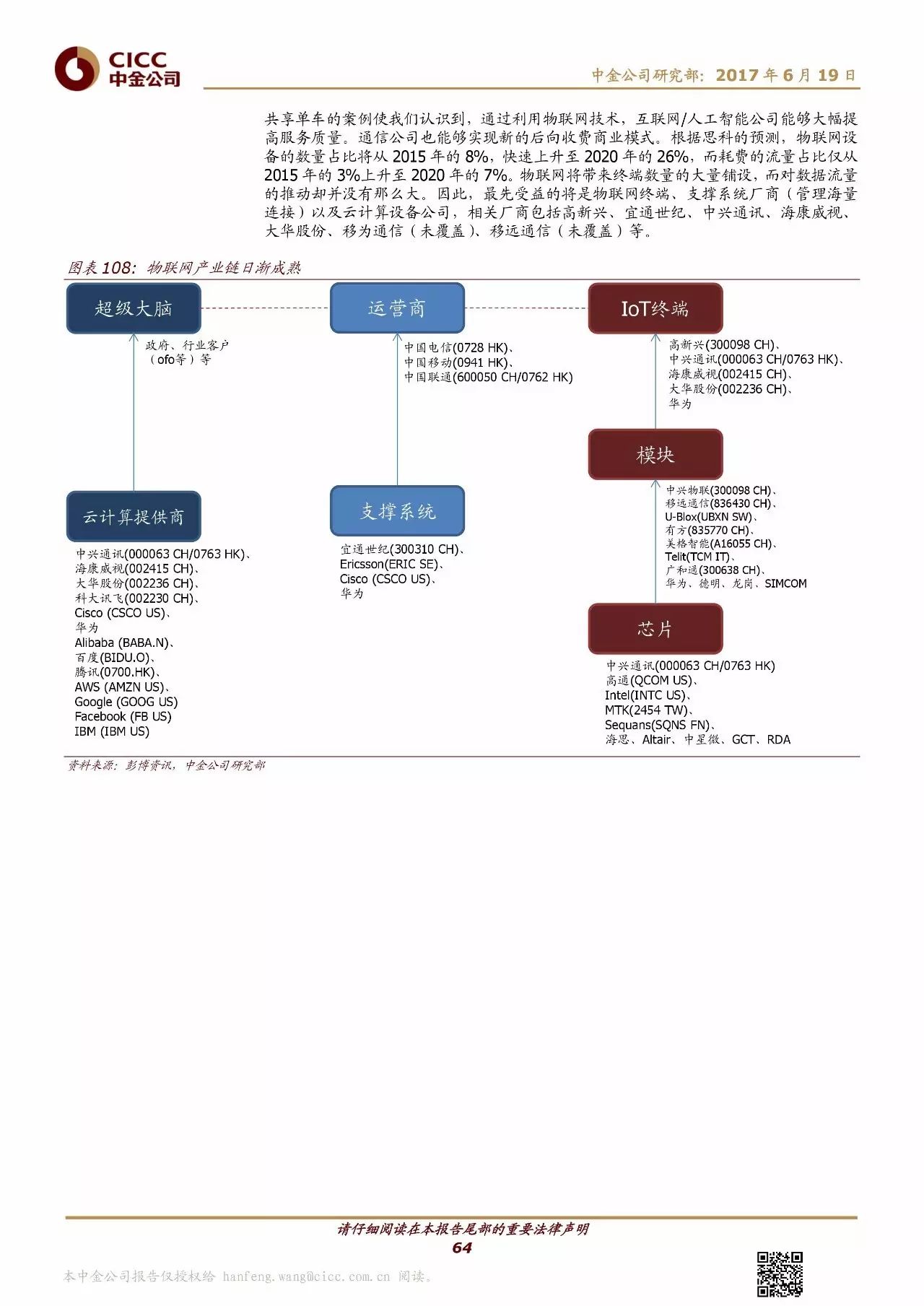

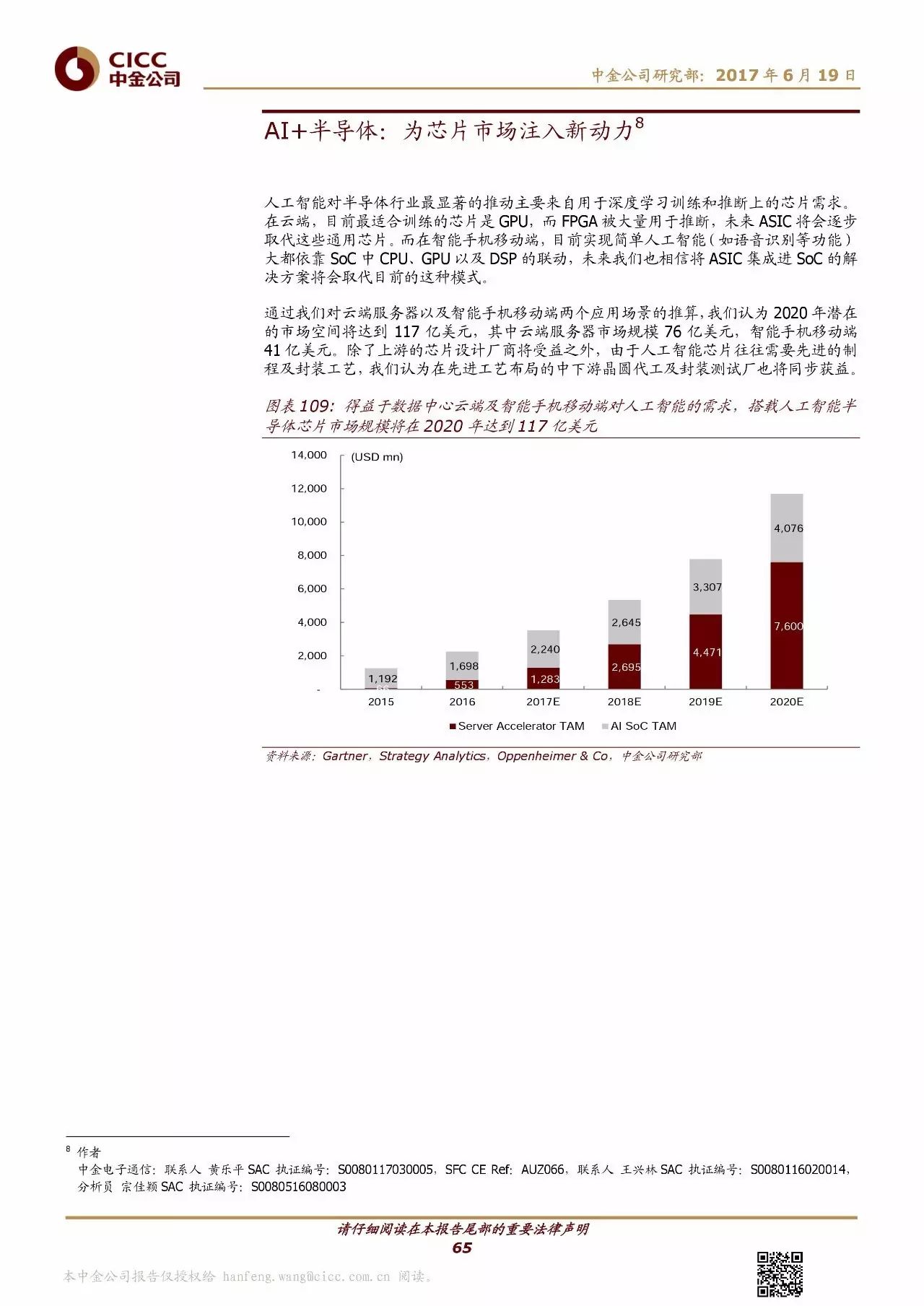

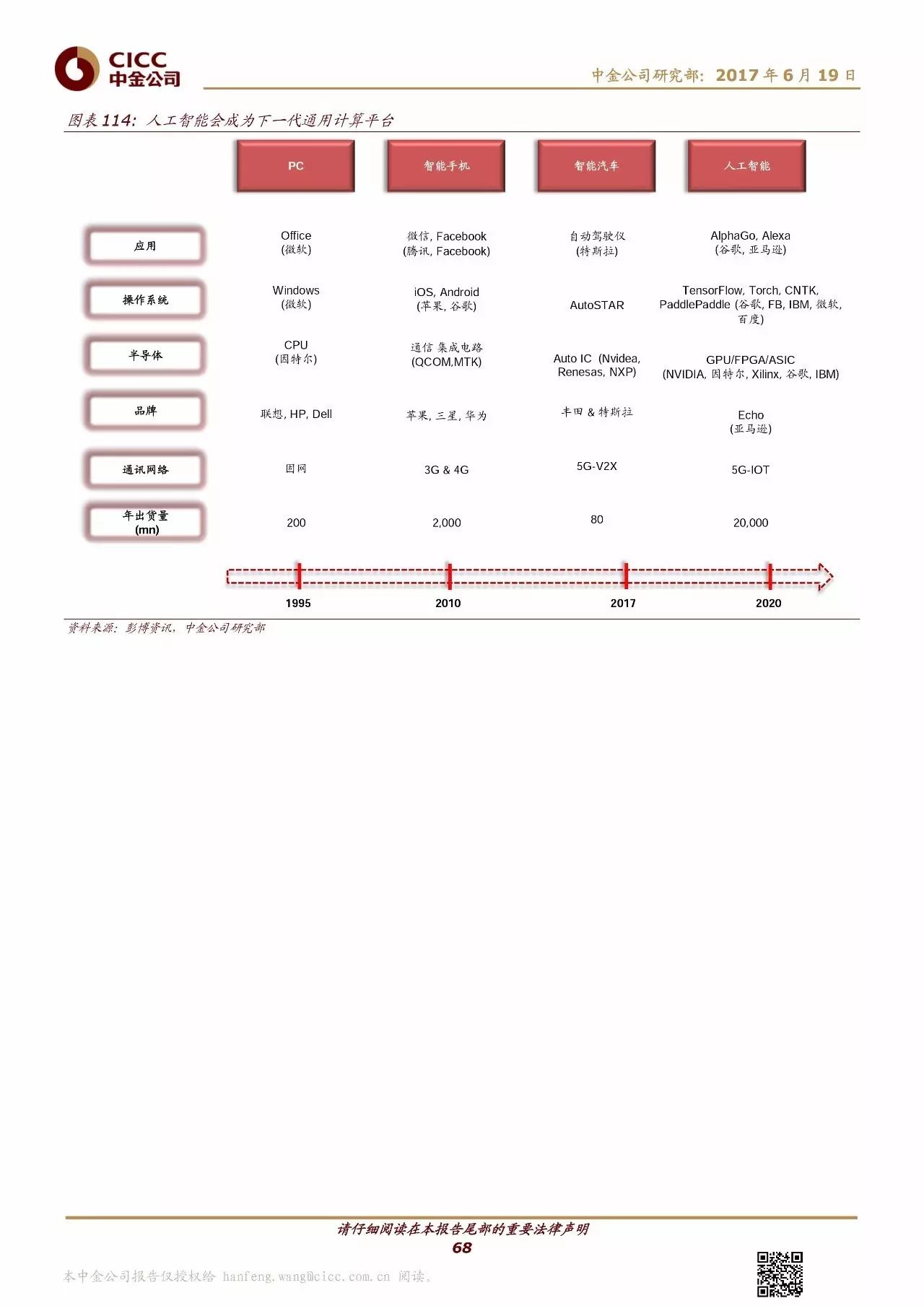

看好数据中心/传感器/半导体行业面临结构性成长机会:智能化有两个直接结果。第一是企业服务加速向云计算的迁移。我们预 计全球公有云市场今后几年保持 25%的年复合增长,到 2020 年 达到约 950 亿美元的规模。为了支撑云服务发展,八大全球主要科技公司在数据中心资本开支到 2020 年将达约 900 亿美元,约占 全球电信业资本开支的 25%。第二是收集数据需求的增加,手机及汽车上搭载传感器数量大幅上升。我们预计车载传感器市场从 2016 年的 82 亿美金扩大到 2025 亿的 290 亿美金(15% CAGR)。 数据中心及手机、汽车内计算能力的上升,推动人工智能相关芯 片需求从 2016 年 37 亿美金扩大到 2025 年的 566 亿美金。

风险 人工智能创新进度低于预期。

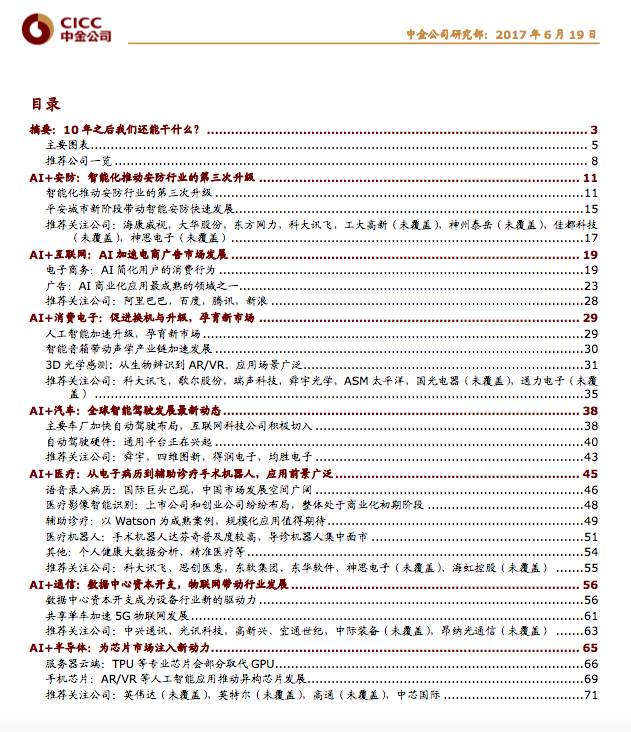

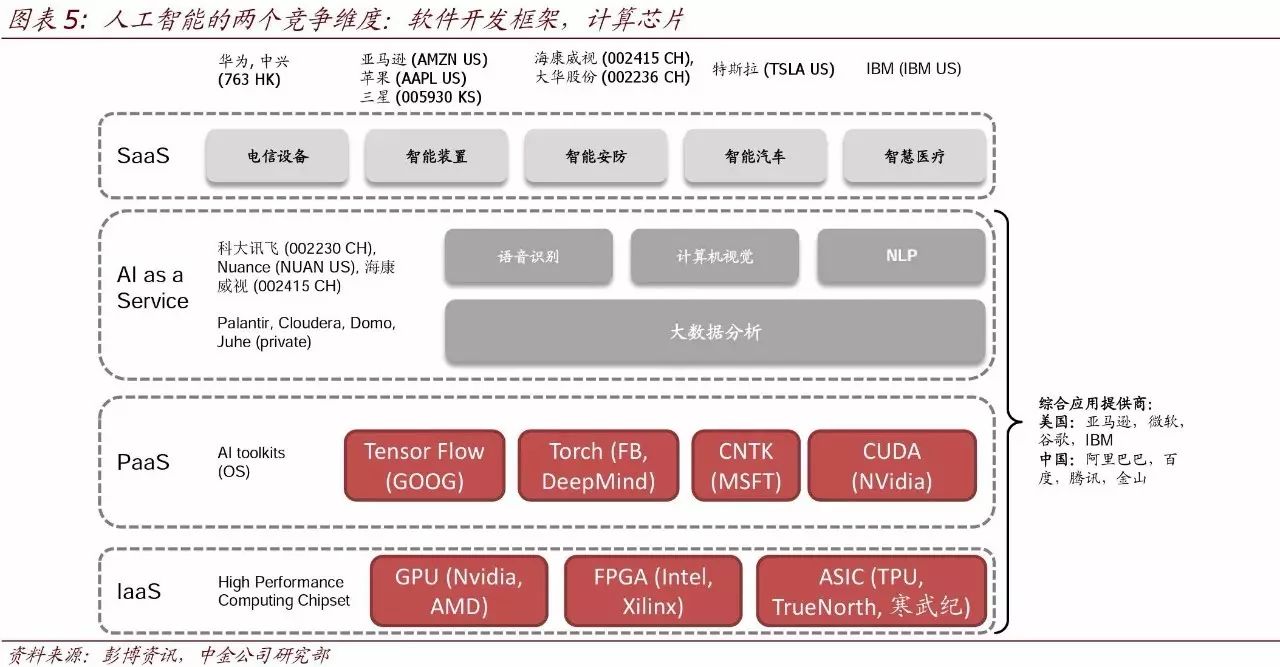

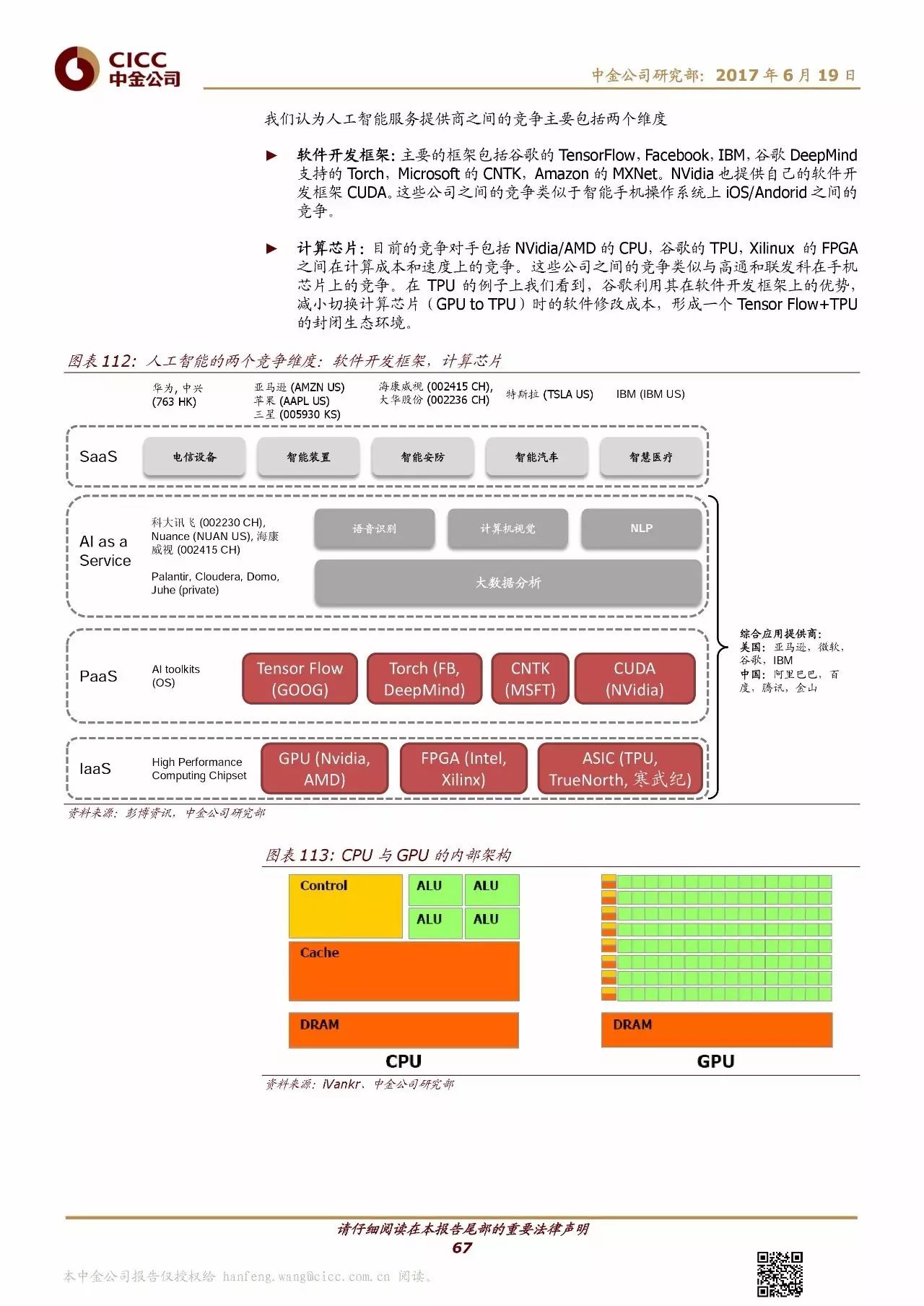

【划重点】本报告干货满满,我们挑出了一张极具代表性的内容:人工智能的两个维度,以及围绕这两个维度展开的竞争,即软件开发框架和计算芯片。对当下最热门的议题——TPU进行详细解读。

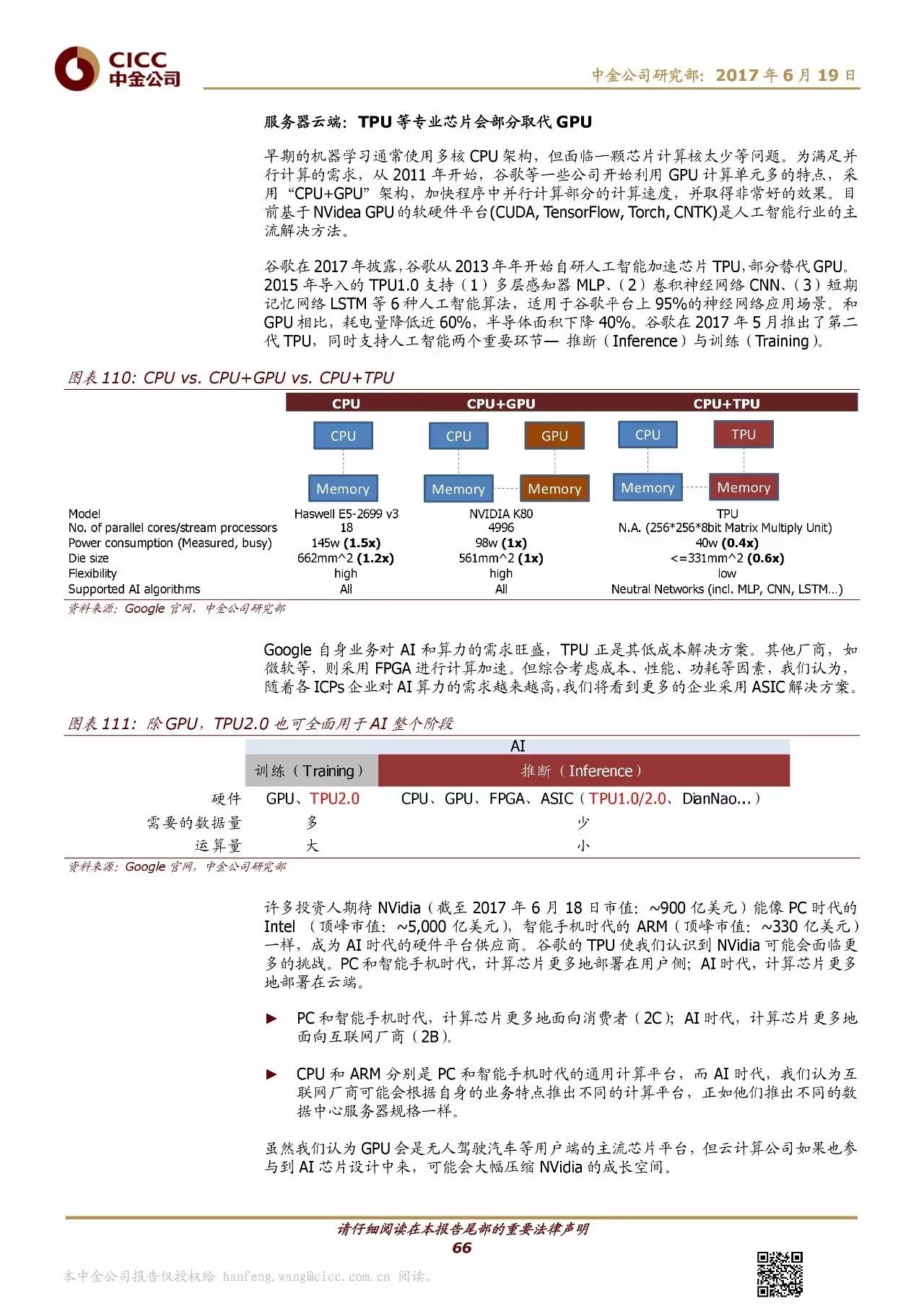

报告认为人工智能服务提供商之间的竞争主要包括两个维度

► 软件开发框架:主要的框架包括谷歌的 TensorFlow,Facebook,IBM,谷歌 DeepMind 支持的Torch,Microsoft 的 CNTK,Amazon 的 MXNet。NVidia 也提供自己的软件开 发框架 CUDA。这些公司之间的竞争类似于智能手机操作系统上 iOS/Andorid 之间的 竞争。

► 计算芯片:目前的竞争对手包括 NVidia/AMD 的 CPU,谷歌的 TPU,Xilinux 的 FPGA 之间在计算成本和速度上的竞争。这些公司之间的竞争类似与高通和联发科在手机 芯片上的竞争。在 TPU 的例子上我们看到,谷歌利用其在软件开发框架上的优势, 减小切换计算芯片(GPU to TPU)时的软件修改成本,形成一个 Tensor Flow+TPU 的封闭生态环境。

更多内容,参见下文。

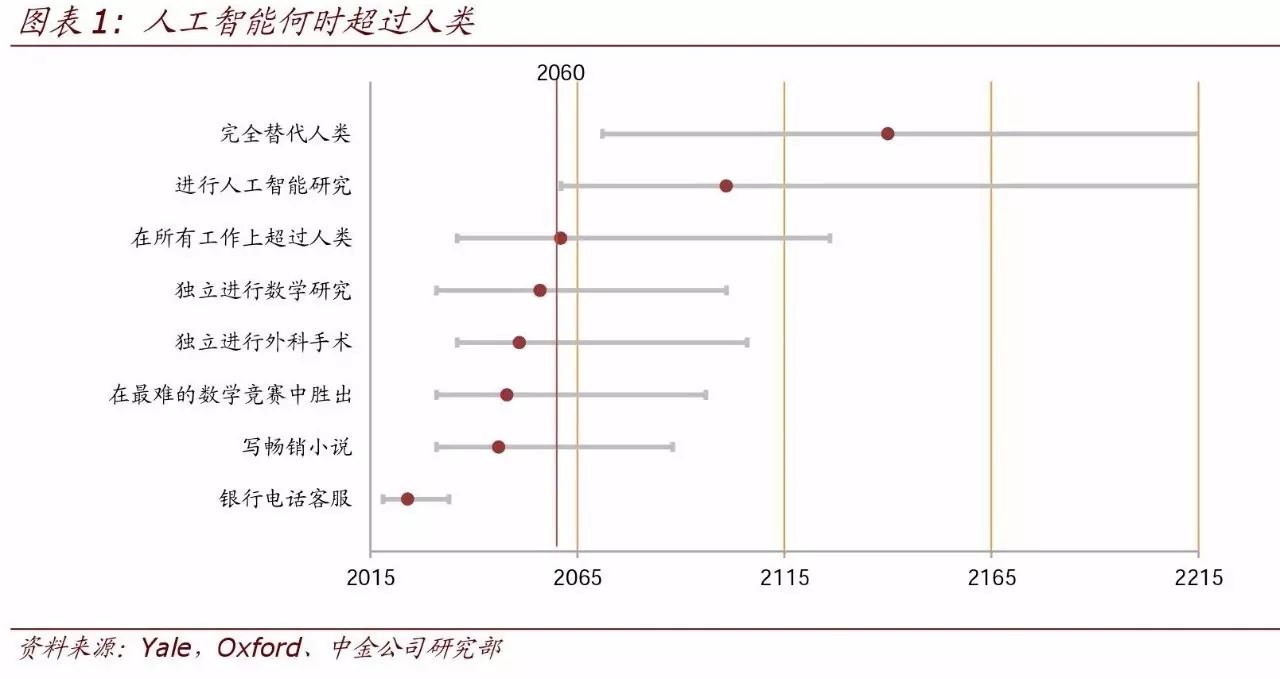

根据耶鲁大学和牛津大学的研究人员对 352 位人工智能专家进行了采访,人工智能到2060 年前后有 50%的概率完全超过人类。这份研究预测在 10 年内,人工智能将会在以 下领域超过人类:翻译领域(2024),高中水平的写作(2026),驾驶卡车(2027)。

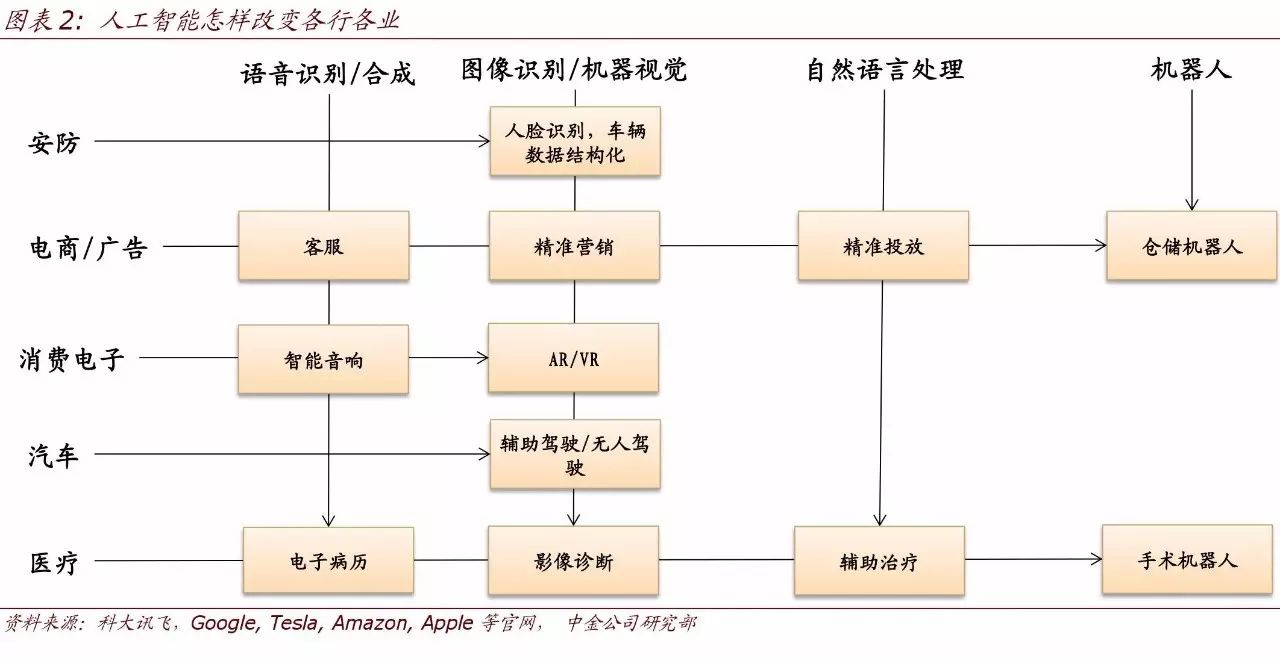

在这份报告里,我们着重分析四种人工智能技术(语音,图像,自然语言处理,机器人) 对五个行业(安防,互联网电商/广告,消费电子,汽车,医疗)的影响(图表 2)。

从技术角度来看:

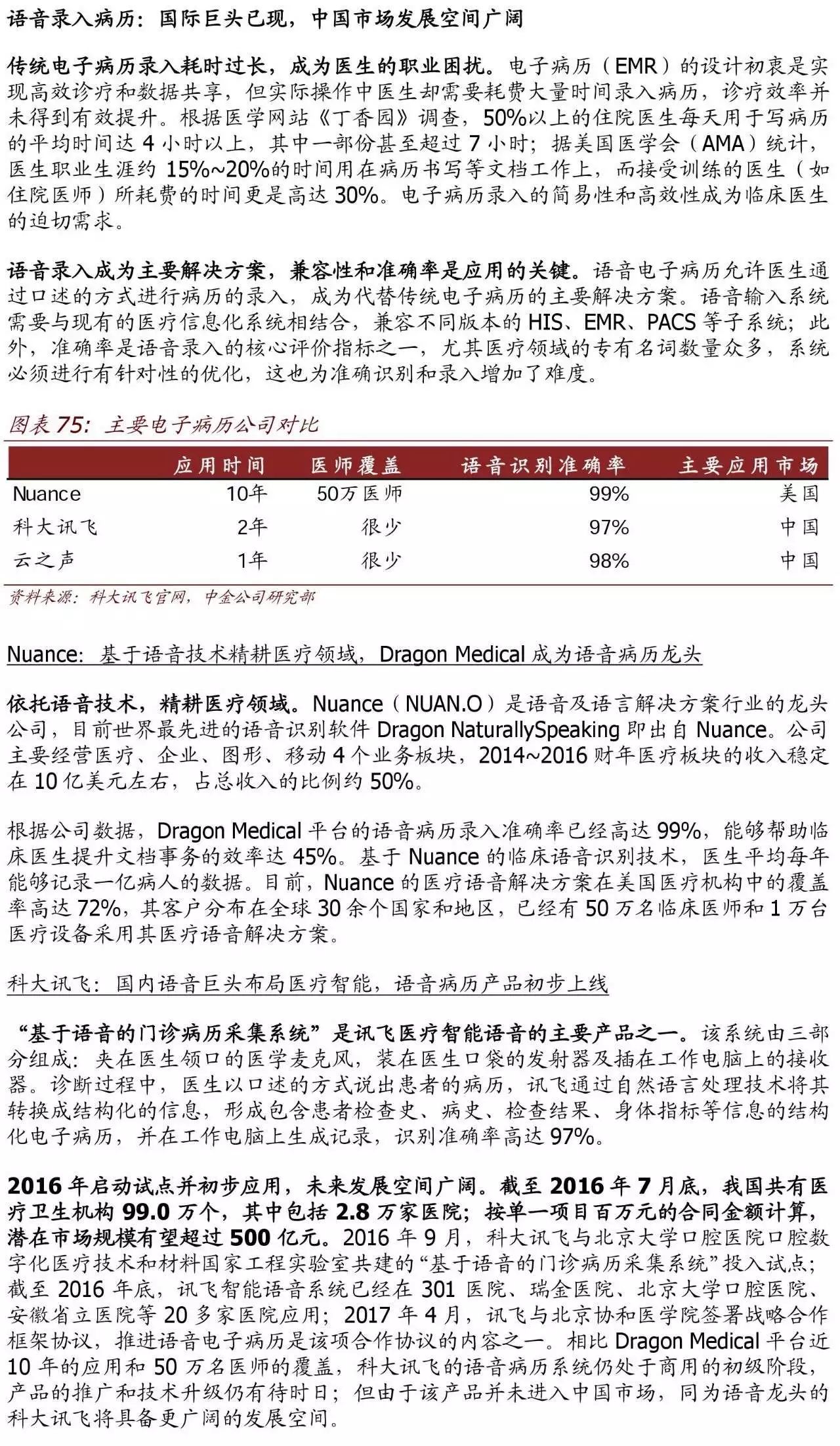

语音技术成熟但应用场景有限。语音识别是目前发展最成熟的人工智能技术。Nuance, 科大讯飞,Google,百度等主流厂商的近场语音识别率都达到 99%以上。但目前应用场 景局限在电子病例,智能客服,在线教育,车载导航等少数几个领域。随着未来语音识 别种类的进一步丰富,识别环境通用性的增强,以及远厂语音技术的突破,一定会帮助拓展其应用范围到智能家居等更多场景中。

图像识别落地机会最多。图像识别技术不但有着非常高的识别准确率,而且能够很快给 出智能的反馈,因此图像识别技术最容易快速落地到各行各业中。安防行业中的车辆数 据提取,医疗行业的影像诊断,电商行业中的精准营销,以及辅助驾驶都为图像识别技 术提供许多落地变现的机会。

自然语言处理在互联网行业中应用最为成熟。我们注意到基于人工智能的精准营销正帮助互联网广告公司不断提升流量价值,而且一些智能的销售客服机器人正在逐步替代人 工成为线上销售,售后维护的主力军。

智能机器人技术有待成熟。我们注意到一些公司开始在仓储机器人、手术机器人等细分 行业进行探索。但技术还有待成熟。

从行业角度来看:

安防是人工智能在中国最容易变现的行业:十几年的平安城市建设,使中国的城市管理 者已经积累了强大的视频数据采集能力。交通拥堵及反恐等应用场景又急需最先进的人 工智能技术。

互联网广告和电商蕴含大量的数据,为人工智能在互联网广告和电商领域的应用提供了广阔的资源和空间。例如,互联网公司通过基于用户画像的精准广告投放,在过去三年 提高了广告单次点击成本(CPC)170%。

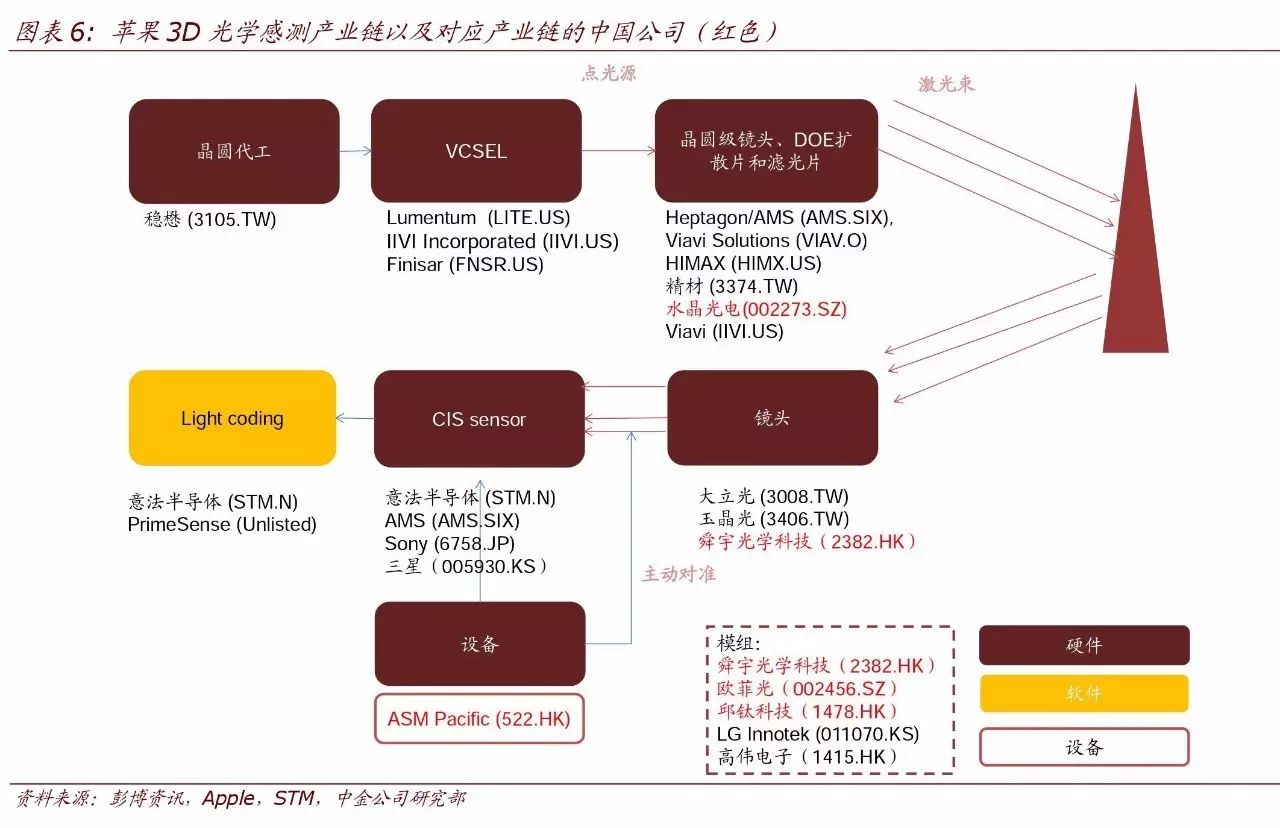

AI 促进消费电子升级换代:3D 光学感测等 AI 功能会帮助现有智能手机提高售价,同时 促进智能音箱等新品类的发展。

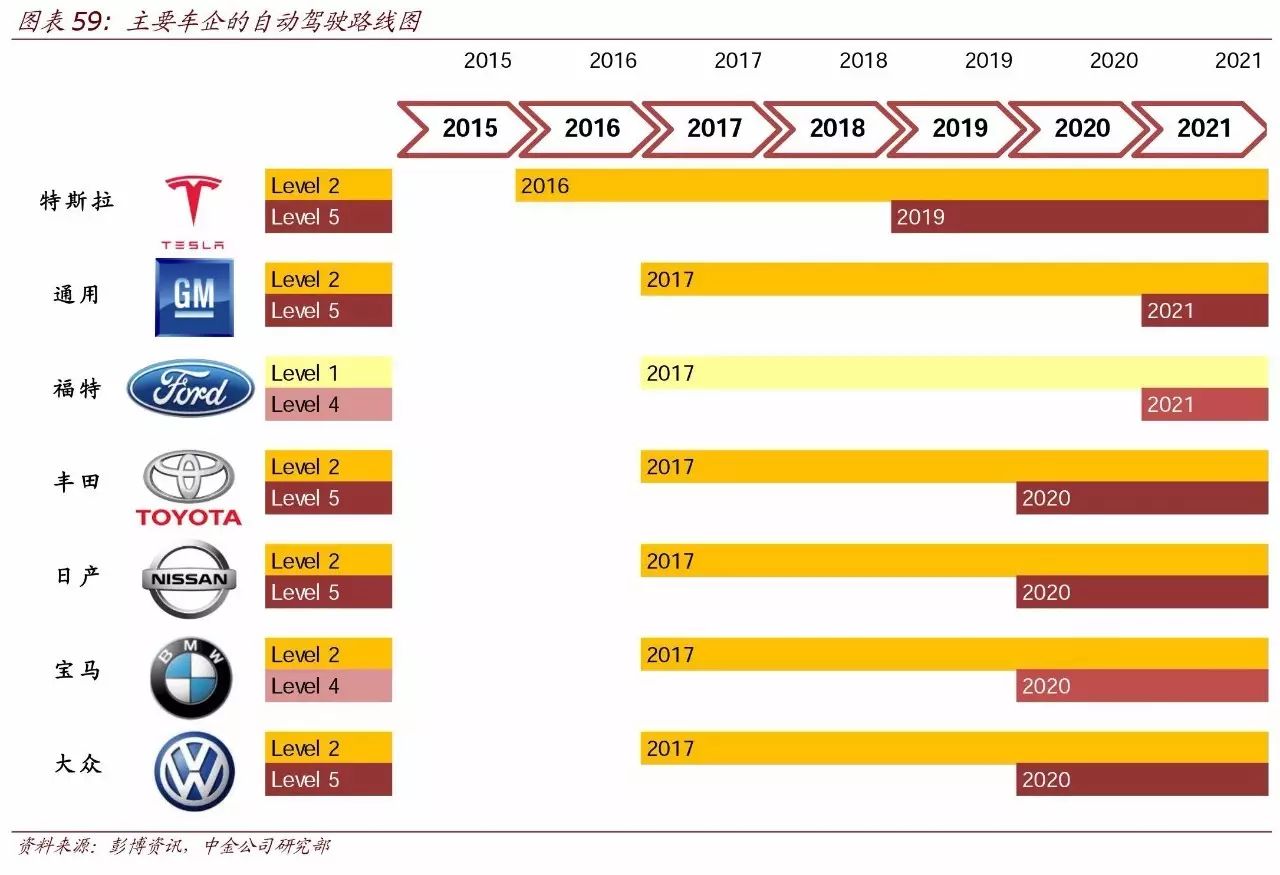

汽车行业 2021 年前后实现无人驾驶:随着 Tesla AutoPilot 2 系统的发布,GM 宣布自己 的自动驾驶系统 Super Cruise。我们注意到汽车智能发展呈现加速趋势。我们预计汽车主机大厂在 2021 年前后能够实现商业化的无人驾驶服务。

医疗行业空间巨大,但技术还有待成熟。电子病历的建立,不仅仅用到了语音识别技术,也整合了医疗大数据;影像诊断则用到了图像识别技术,现在在国内外都已经形成成熟 的商业模式。辅助治疗和手术机器人由于技术的尚不完善,还在小范围推广。由于语音 识别技术和机器视觉技术的成熟,大量应用这两个技术的行业将迎来 AI 变现的更多机会。

直接受益行业:

数据中心:人工智能的普及会推动云计算服务及资本开支的快速增长。我们预计到 2020年,八大主要科技公司在数据中心相关的资本开支总计将达约 900 亿美元,约占全球电信业资本开支的 25%。

半导体:我们认为 2020 年人工智能相关半导体的市场空间将达到 117 亿美元,其中云端服务器市场规模 76 亿美元,智能手机移动端 41 亿美元。除了上游的芯片设计厂商将 受益之外,中下游晶圆代工及封装测试厂也将同步获益。

传感器:第二是收集数据需求的增加,手机及汽车上搭载传感器数量大幅上升。我们预 计传感器市场从 2016 年的 82 亿美金扩大到 2025 亿的 290 亿美金(15% CAGR)。

主要图表: 视频、智能驾驶、软件框架、芯片、光学、音箱、云7大产业链

全球主要AI科技公司市值、研发开支与研发费用率一览

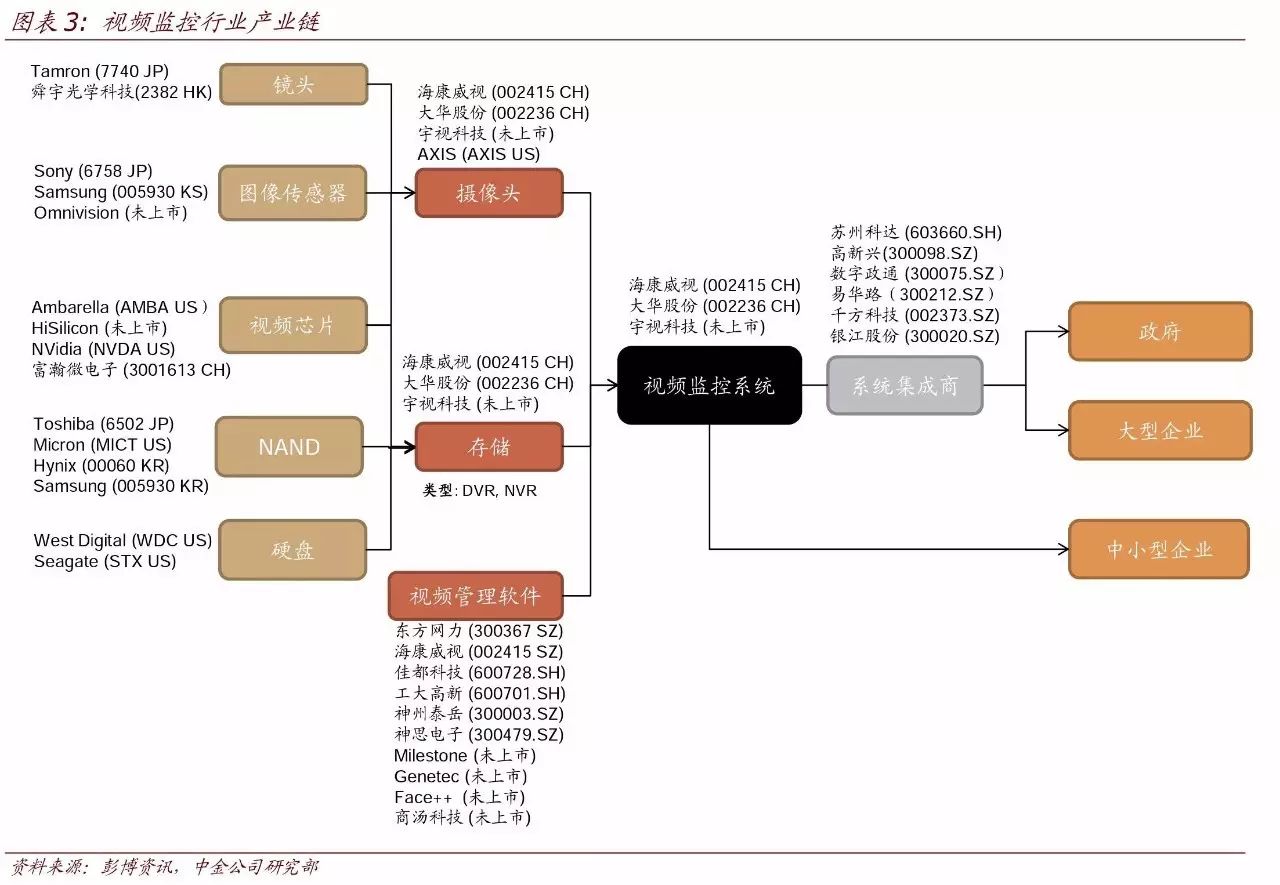

中国视频监控行业在过去十几年经历了两次重要的升级换代:

(1)高清化:在这次升级的主要变化是摄像机的清晰度从标清(30 万像素)升级到 100 万像素或以上。图像传输方法从原本通过同轴电缆传输的模拟信号过渡到通过局域 IP 网 或 同 轴电 缆传 输的 数字信 号 。 后 端设 备也从 DVR(Digital Video Recorder) 过 渡到 NVR(Network Video Recorder)。NVR 的物理位臵还是在本地(例如,小区内)。

(2)网络化:在这次升级中的主要变化是,视频被直接传回数据中心内的集中存储

(IP-SAN)。主要的优势是方便集中管理以及可监控的区域大大增加。

随着 2016 年以来人工智能技术在视频分析领域的突破,我们认为视频监控行业正处在第 三次重要的升级周期的开始阶段。

(3)智能化:我们认为这次升级主要包括:(a) 前端摄像机的智能化升级以支持结构化 数据提取,(b) 后端设备强化计算分析功能,以支持复杂的视频分析,(c) 对应特定行业 应用的人工智能分析软件快速增长。

安防摄像机的智能化升级

传统的网络摄像机直接把高清视频回传给数据中心里的 NVR,由于回传视频数据量巨大, 很难对所有图像进行实时分析。大部分时候是对保存的图像进行事后分析。通过在网络 摄像头上添加人工智能芯片(例如,NVidia 的 Jetson TX2、Movidius 的 Myriad 2 Vision 等芯片),前端摄像头可以实时对视频数据进行结构化处理。例如,设臵在交通路口的摄 像头可以提取车牌,车型等汽车信息,和乘客数量,是否带安全带等乘客信息回传给数 据中心。方便进行实时分析,优化系统反应能力。

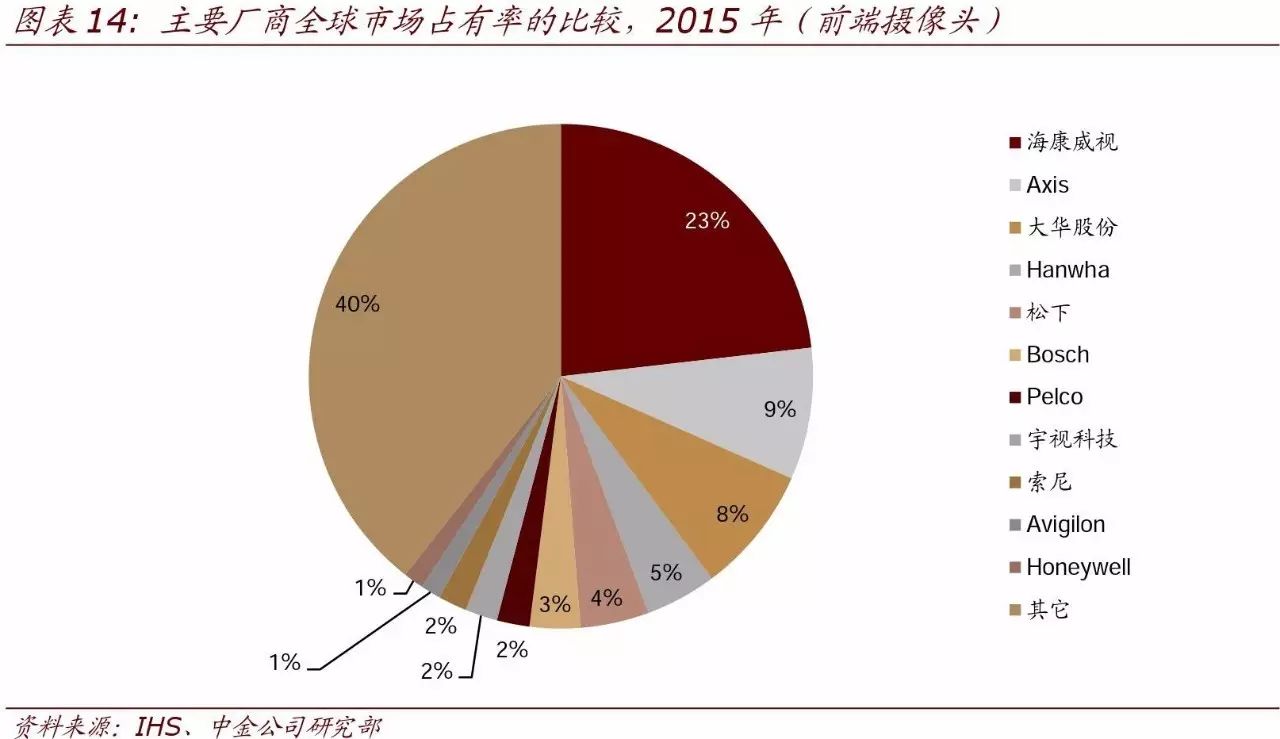

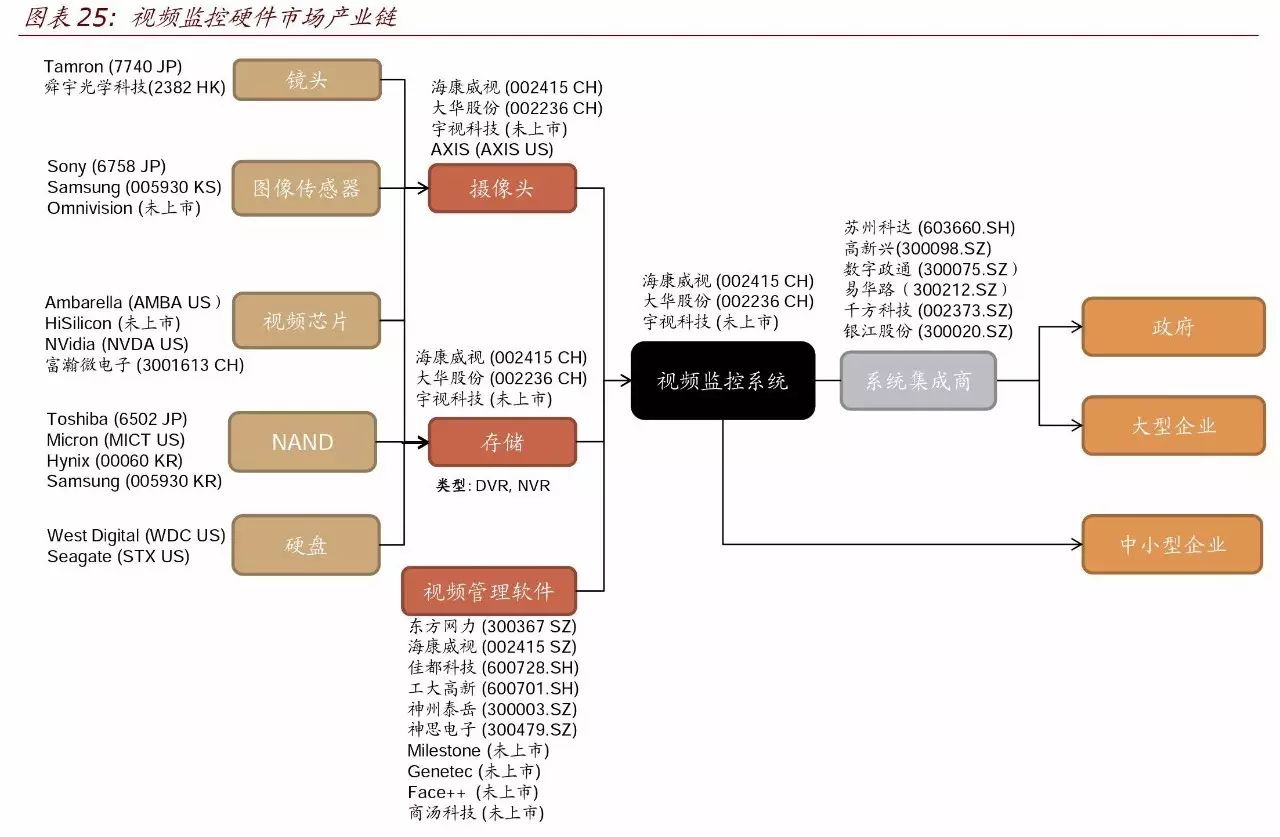

根据 IHS 统计,全球安防摄像头市场 2016 年约 95 亿美元,预计到 2020 年将达到 128.4 亿美元,CAGR 为 8.1%。其中,网络摄像机占比将从 2016 年的 82%上升到 2020 年的 90%。同时,我们预计相当一部分网络摄像机将迎来智能化升级。目前,中国占据全球44%的需求,海康威视已成为安防摄像头的全球龙头。

后端设备强化计算分析功能

后端设备强化计算分析功能,以支持复杂的视频分析:传统的 NVR(Network video recorder)的主要功能是压缩存储视频信息。通过添加 GPU 等人工智能加速芯片和应用处理软件,智能 NVR 能够实现图像识别,特征提取,人体识别、人员检索等功能。一些公 司率先在里面加入人工智能处理能力,如海康的“超脑”系列。

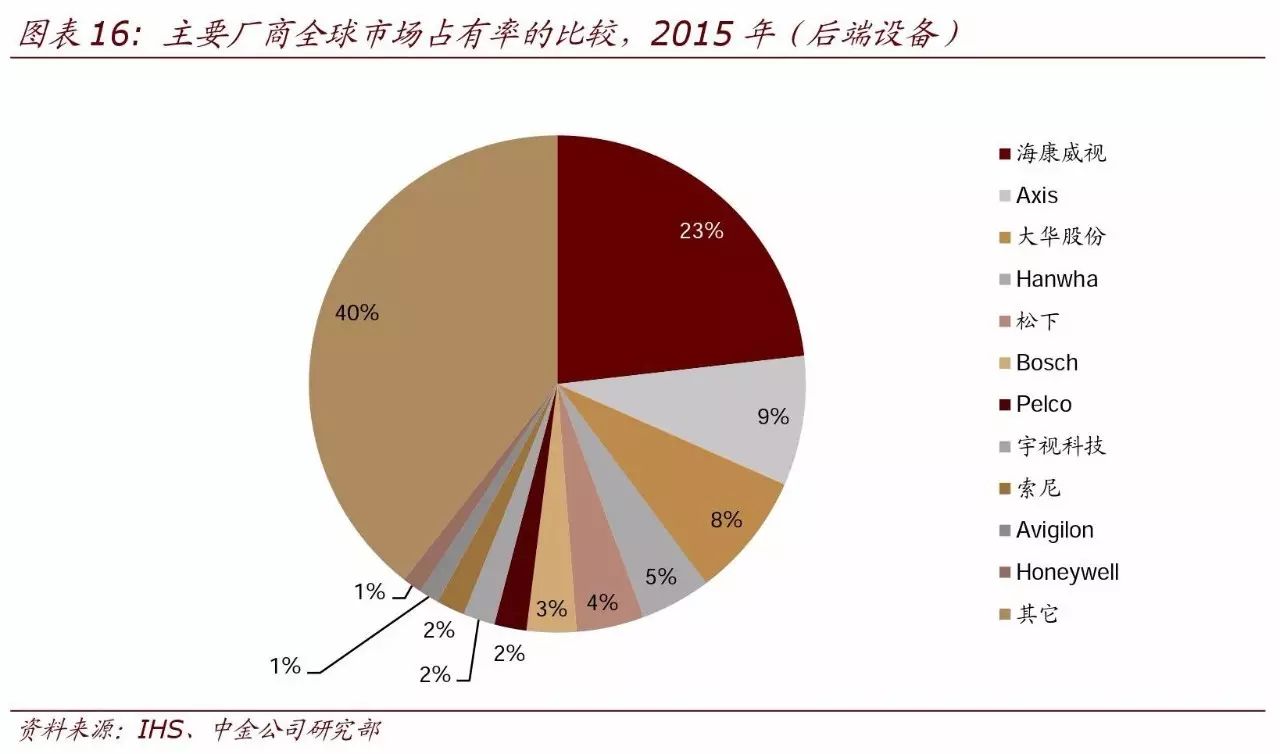

根据 IHS 的数据,后端录像存储设备的市场规模 2016 年约 38 亿美元,到 2020 年将达 42.7 亿美元,CAGR 为 2.4%。中国依旧占据了全球 42%的市场需求,海康威视成为全 球龙头。从产品占比趋势观察,基于服务器的集中式存储的占比将逐渐降低。这表明未 来的存储将更加分散化,NVR 等设备的增长更快。

视频管理分析系统(VMS)新增人工智能功能

视频管理分析系统(VMS)的主要功能是汇集分析视频信息,以及控制前端安防设备。 由于技术上的限制,在人工智能拘束出现以前,实时视频分析的应用范围一致相对较小。

传统上,中国市场客户倾向于购买包含前端摄像机、后端存储设备和 VMS 的一体解决方 案,所以海康威视、大华股份、宇视科技等拥有软硬件一体化解决方案的厂商一直保持 较高市场份额。随着对基于人工智能的视频分析产品的产品要求不断提高,商汤科技、 Face++等在人工智能算法上有特色的公司也积极切入 VMS 市场。

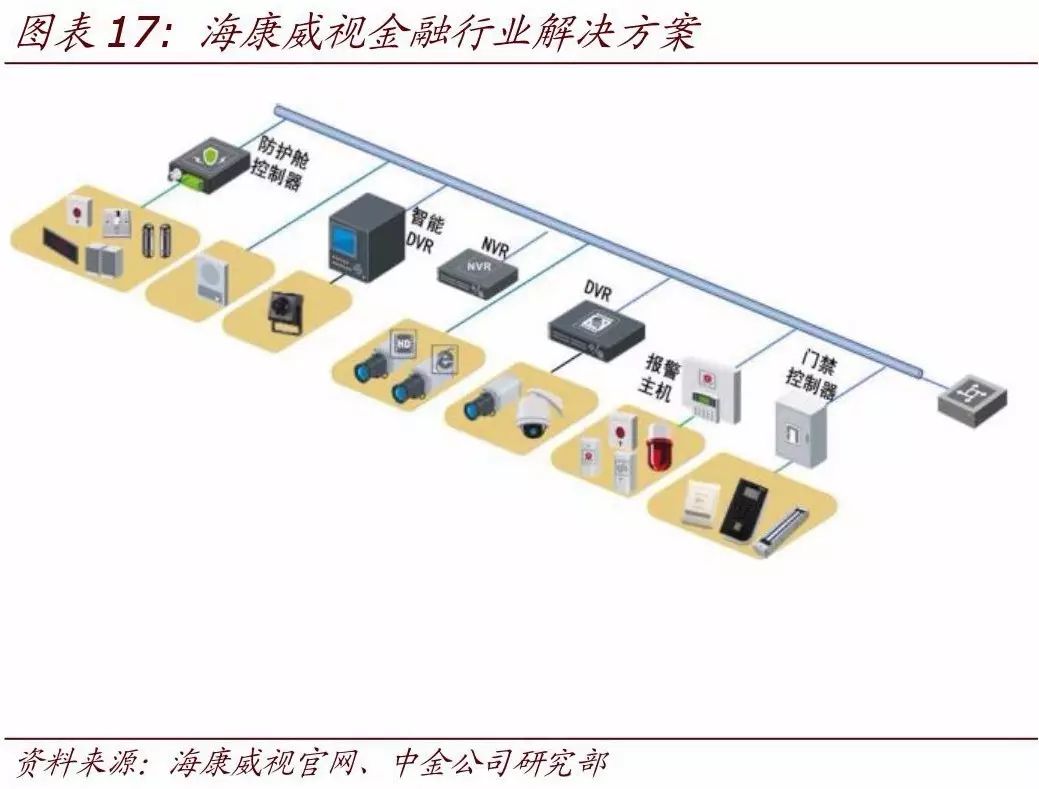

海康威视:针对公安行业、交通行业、金融行业、司法行业、能源行业、智能楼宇行业、 文教卫生等七大行业分别开发了各自的解决方案。根据 IHS 的统计,海康的 iVMS 系列 产品中国市场占有率 23%。

东方网力:广泛应用于各行业、公安、平安城市等领域。为弥补算法方面的短板,东方 网力和商汤科技合作,提升人脸识别的性能。

商汤科技:优势在于计算机视觉算法和技术,以及相关的行业应用。2014 年公司在 LFW 的准确率达 99.15%,首次超越人眼;并在 ImageNet 2014 大规模物体识别竞赛中获得 全球第二,仅次于 Google,2015 年取得两项世界第一。核心技术包括:人脸技术、智能 监控、图像识别、文字识别、图像及视频编辑、深度学习框架。公司技术应用于:智慧 金融、智慧商业、智慧安防等领域。

Face++:专注于人脸检测,包括人脸检测、对比、搜索、关键点定位、人脸属性。并 提供人工智能开发平台。

平安城市新阶段带动智能安防快速发展

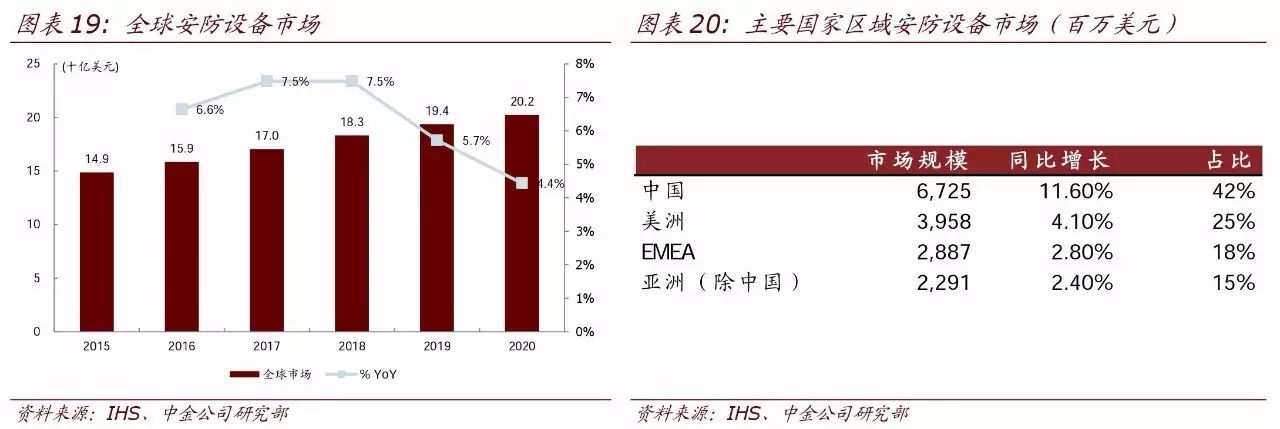

根据 IHS 统计,2016 年全球安防设备市场规模达到 158.6 亿美金,同比增长 6.6%。其 中中国市场最大,市场规模 67.25 亿美金,同比增长 11.6%,占全球 42%。美洲市场第 二,市场规模 39.6 亿美金,同比增长 4.1%,占全球 25%。

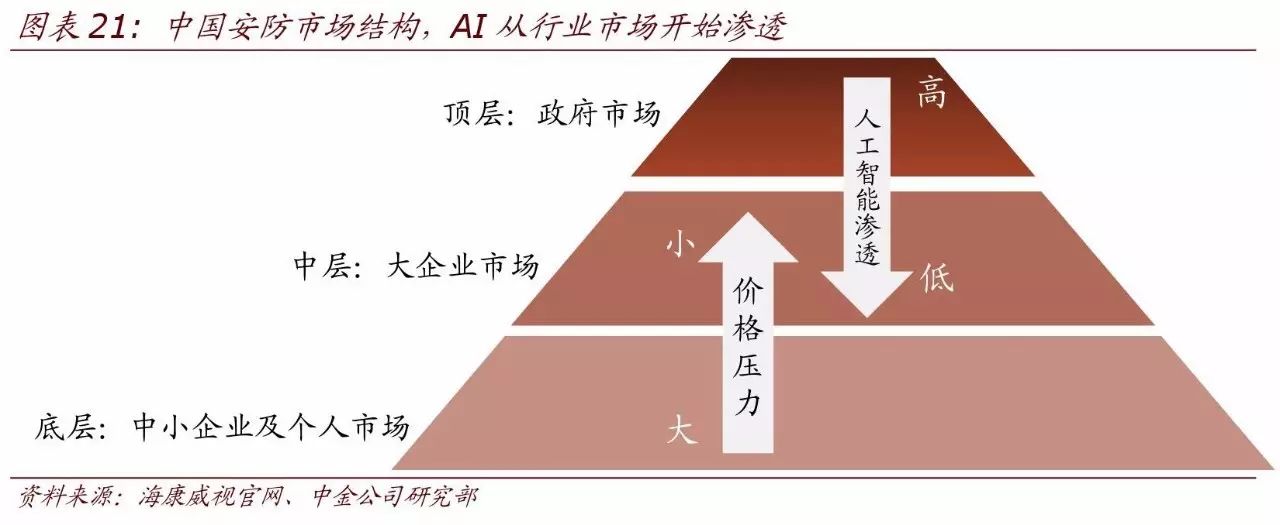

从中国市场来看,我们认为市场主要包括三个细分市场

(1) 政府市场(30~35%):主要包括各地公安,交通,司法部门。销售渠道以系统 集成商为主。需求受政府固定资产投资拉动,对价格不敏感,是视频分析服务的 重度用户。

(2) 大企业市场(35~40%):主要包括银行,电信,石油,文教卫等大型国有企业 和事业单位等。销售渠道以解决方案为主,需求受经营规模扩大的影响。

(3) 中小企业及个人市场(25~35%):主要包括中小企业,也包括个人消费需求(尽 管需求很小)。销售渠道以标准产品的分销为主。

根据我们调研,目前人工智能相关产品主要目标市场是政府市场。其驱动力来自于各地 政府强化各类平安城市相关工程。经过十几年的平安城市建设,中国的主要城市已经积 累了强大的视频数据采集能力。如何利用采集到的数据解决交通拥堵及治安问题一直是 各地政府有待解决的问题。基于人工智能的新一代视频分析技术为城市管理开辟了一条 新的路径。并将驱动当前 67 亿美元的中国安防设备市场继续以年增速 15%以上增长。 其中,交通管理和公共安全等政府相关项目(约占整体市场规模 30%)是最主要的应用 领域。以下是在交管和公安现场的实例。

交通违法抓拍

通过对前端摄像头和后端系统进行智能化升级,利用前端摄像头对抓取的图像快速处理, 将明显的违法行为进行智能识别,并在后端进行收集和二次处理。可对多种交通违法行 为进行取证,包括机动车闯红灯、违法停车、压线、变道、逆行、超速、人行横道不避 让行人、违反规定使用专用车道、行人闯红灯等各种交通违法行为。

犯罪分子抓捕

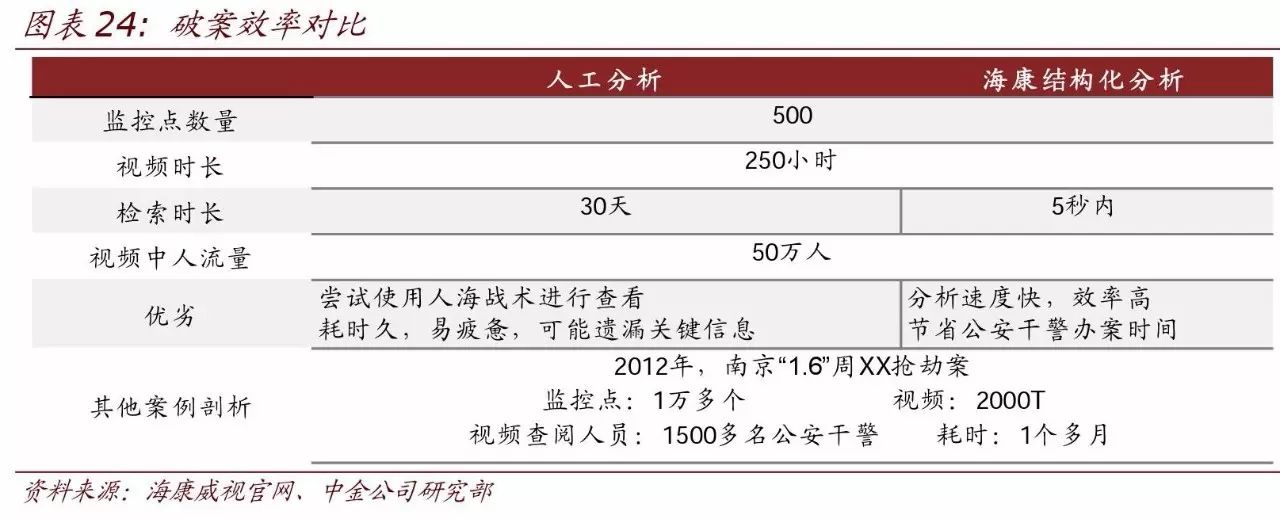

以海康威视的系统破获的某个抢劫案为例。为了从大量的视频图像中找到嫌疑人,需要 对来自 500 多个监控点的长达 250 个小时的视频进行分析,如果采用人力查阅,需要至少 30 天时间,但如果采用基于深度学习的视频分析技术,仅需要不到 5 秒。

另一个案例是,2012 年的“1.6 苏湘渝系列持枪抢劫杀人案”,当时对 1 万多个监控点产 生的 2000 多 T 数据进行人工查阅,投入了 1500 多名干警耗时一个多月。根据海康威视估算,如果采用人工智能分析仅需要几分钟。

根据 IHS 数据,全球视频监控设备市场到 2020 年将达 202 亿美元,是 2016 年的 1.3 倍。 我们估计,在 AI 的驱动下,硬件设备市场的增长将维持较长的时间。

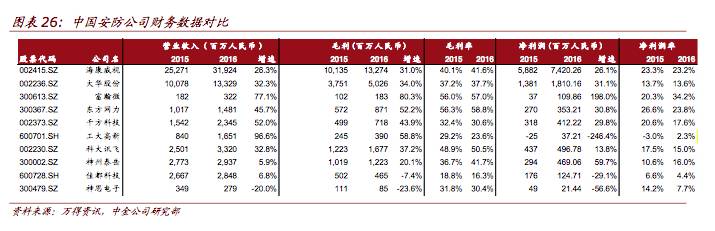

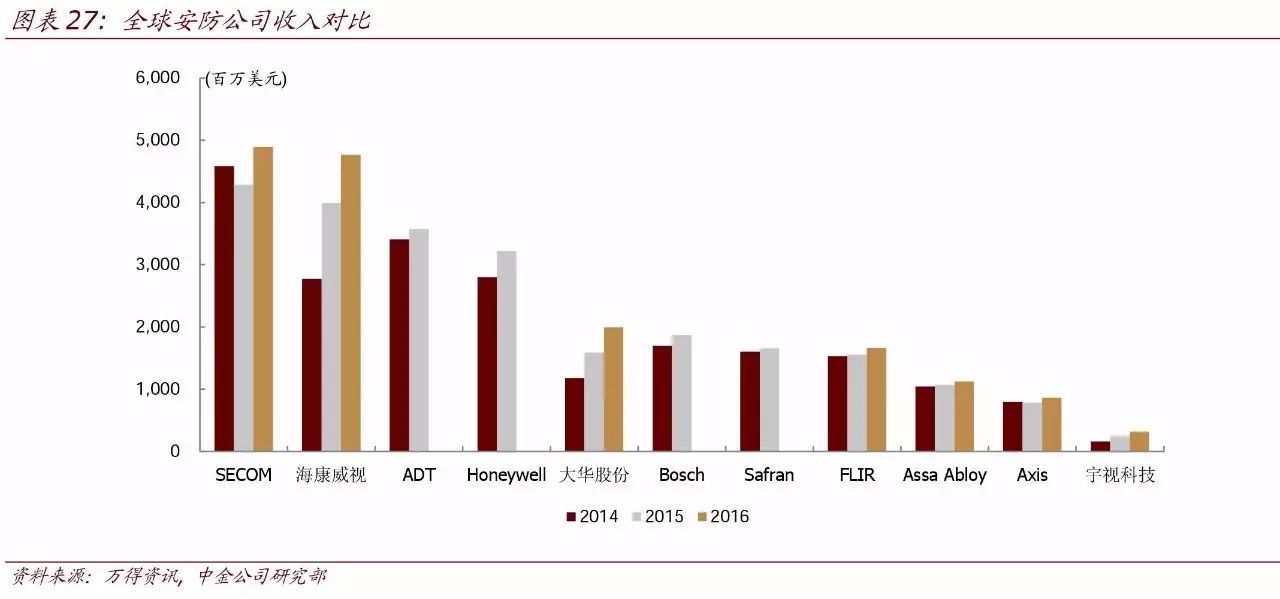

不论全球市场还是中国市场,海康威视、大华股份、宇视科技等中国公司已经占据较为 领先的地位,其中海康威视在全球和中国市场均排名第一。

我们认为,一方面受益于中国视频监控行业规模在全球占比较高,另一方面,中国龙头 公司的技术和产品的竞争力有了极大的提升。我们预计,这种趋势仍会保持,中国龙头 公司的全球市占率将继续提升。

电子商务:AI 简化用户的消费行为

2015 年以来,由于互联网流量红利逐渐见顶,行业发展重点走向以提升转化效率以及付 费习惯培养的精细模式。在电子商务领域,由于大数据的累积以及底层算法的快速发展, 人工智能开始进入该领域,通过对消费者购买决策过程的深度学习和解析精准定位用户。 主要的应用是为了更精准的推荐商品以及对用户的购买行为作出更好的解释。

大数据是人工智能的重要基础,复杂场景催生技术革新

经过爆发式的行业增长,电子商务行业已经完成了早期的数据累积,大数据的产生为人 工智能技术打下基础。而购物场景不断延伸,端到端的互联网消费者行为呈现高度离散 的状态,消费者可触达点的增加同样加大了电商平台对于消费行为把握的难度,因此亟待更高效的方式对用户购买行为作出更好的解释,以实现更精准的商品推荐。

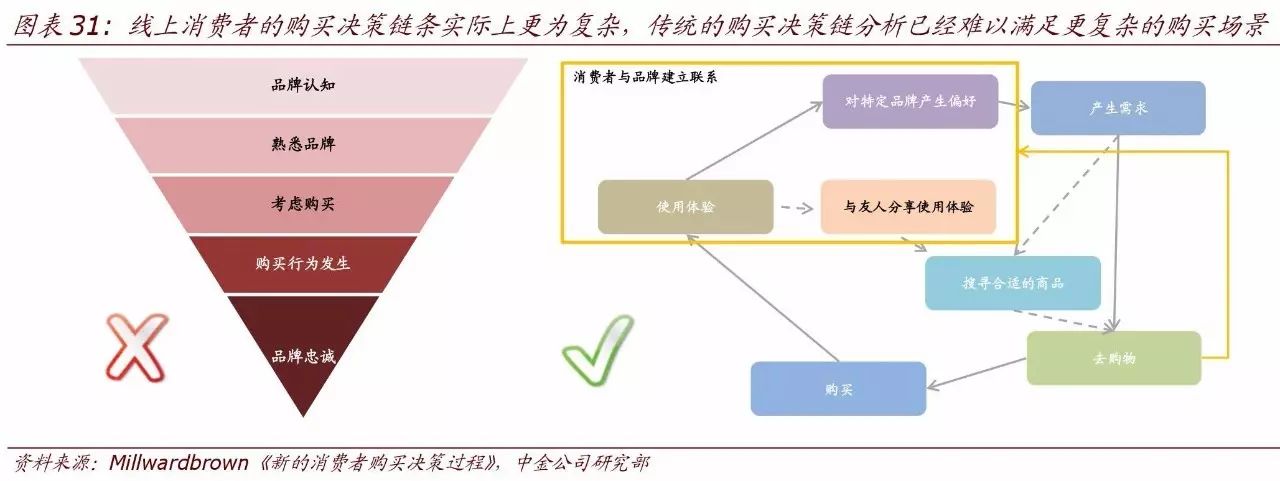

人工智能的知识发现体系更适合解释当下更为复杂的线上购买决策

根据 MillardBrown2016 年的研究,传统营销通常认为消费者购买品牌是一个线性过程, 但现实中情况却要更为复杂,特别是互联网账号体系的出现,线上消费者在其他如社交 平台的分享同样会影响消费者的最终购买决策。此外,随着人均可支配收入的进一步提 升,影响消费者购买决定的变量同样变得更为复杂。除了最基本的对于性价比的考量, 粉丝效应、生活方式、特殊事件甚至对于环保的考量都有可能影响消费者最终的购买决定。

互联网环境下,品牌以及商品与消费者的接触点显得分散且数量远大于从前,人工智能 的数据挖掘和知识发现功能为解析大量数据间隐藏的依赖关系提供了具有参考意义的一 条解决路径。目前该技术在中国的具体应用表现为在售前,通过基于大数据分析的用户画像个性化推荐,向消费者主动展示其购买的产品内容。

目前个性化推荐主要是以分析消费者一定时间内的浏览记录为主,技术上并不难实现, 主要门槛在于商业数据累积以及推荐逻辑优化。在当下全球电子商务领域,Amazon 的 智能推荐系统被公认为推荐算法最好的系统,其服务主要体现为个性化首页、多页面关联商品推荐和多品类关联促销。在中国,个性化推荐的形式和 Amazon 并无太大区别, 以发展程度最高的淘宝千人千面模块为例,2016 年双 11 个性化的智能卖家推荐的测试 中,点击率和访客成交转化率分别上升了 25%和 40%,前次展示支付金额提升了 56%。 目前淘宝平台上的钻展以及直通车均已采用千人千面的数据分析,其解决的主要问题在 于如何优化平台海量流量分流从而优化流量货币化效率。

电商领域人工智能技术的商业化已经开始萌芽,阿里巴巴自 2015 年开始加速个性化电 商推广工具的研发,并已将一部分人工智能算法融入底层结构,例如:

► 基于全网电商数据、跨渠道数据以及第三方数据的客户运营产品 – 聚星台,可实现 店铺“千人千面‖的个性化互动营销以及全域会员运营。

► 通过标记的方式圈定潜在客群,建立个性化的用户细分和精准营销的数据管理合作 平台 – 达摩盘。

► 以及开放付费 API 的人工智能系统 – 阿里云 ET 等。

感知智能引领信息检索以及沟通效率提升,即看即买

尽管互联网技术解决了传统零售获客能力有限的问题,在购物体验以及沟通交流方面仍 然与线下存在差别,尤其是非标品的售卖,例如服饰退换货率可以高达 30~40%。如何 更高效的发掘和理解用户需求进行沟通一直是电商企业努力的方向之一。更为直观方便 的图片、语音识别技术因此被应用到了电商服务上。

消费者的购买需求通常具有即时性的特征,这一点可从 2016 年底开始奢侈品牌纷纷推出“即看即买”的营销策略中窥见一二。通常电商消费者在搜索商品时平均需要 6 个以 上的点击来达成交易,并伴随大量的输入以及重复搜索尝试。2013 年底在移动电商渗透 之前 Statista 曾有研究表明,消费平均购物放弃率为 67.9%。而今天这一比例已大幅下降,除了更加便捷的购物车服务以及支付环节以外,搜索环节的匹配效率提升同样起到 了提升转化率的作用。

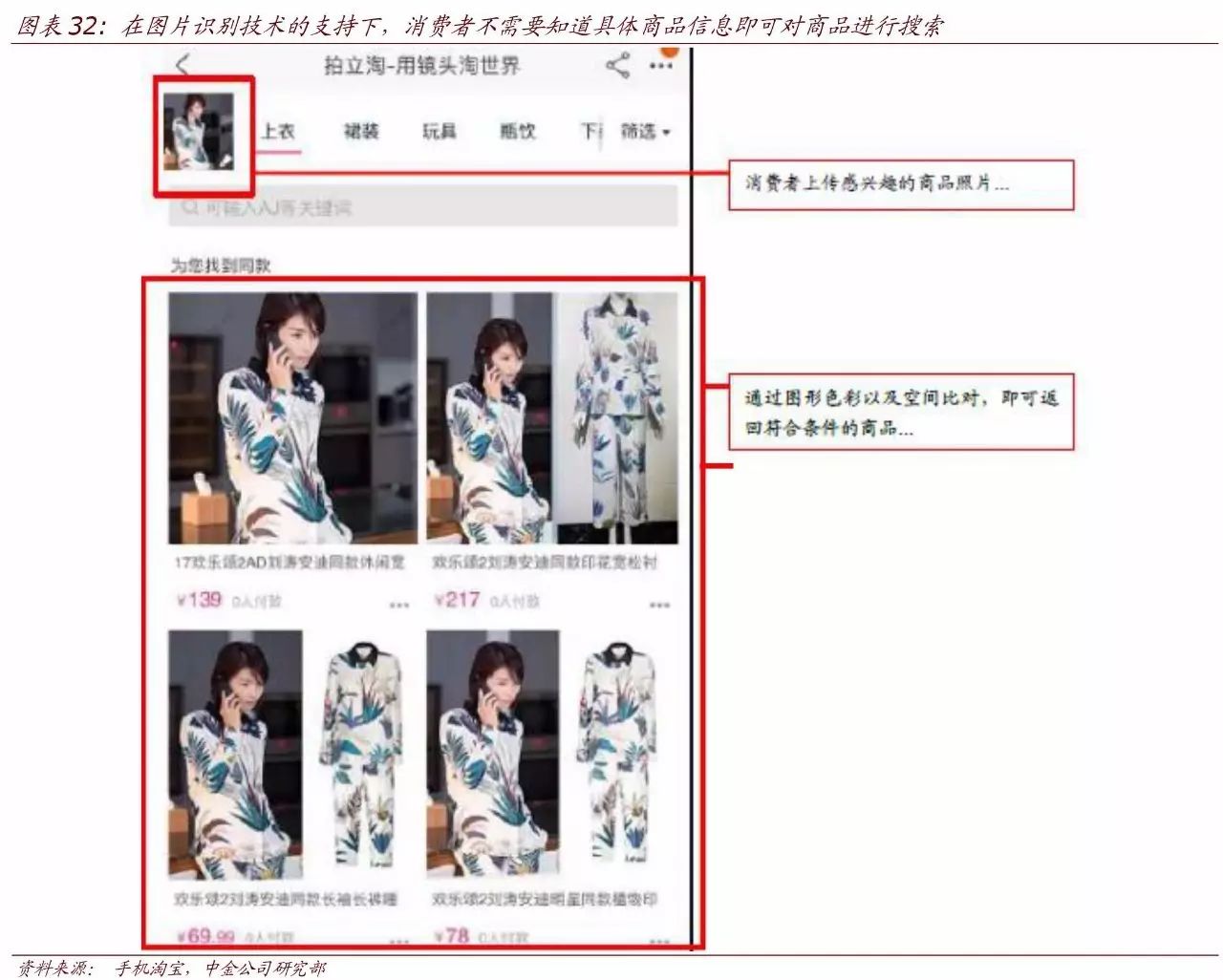

图片识别加强电商平台数据流动效率。图片搜索通过色彩图形以及空间的比对,即使消 费者并不知道品牌或商品名仍然可以快速帮助用户找到其感兴趣的商品,真正实现了“即 看即买”。对于平台卖家来说,自商品上线的那一刻图片识别技术就开始贯穿始终,包括自动检测商家上传图片是否存在侵权、投放推广时的自动匹配以及关键字搜索式的自动 图片推荐;从而提升了电商平台的数据流动效率以及运营效率。

语音识别技术向智能客服的独立产品进一步迭代。

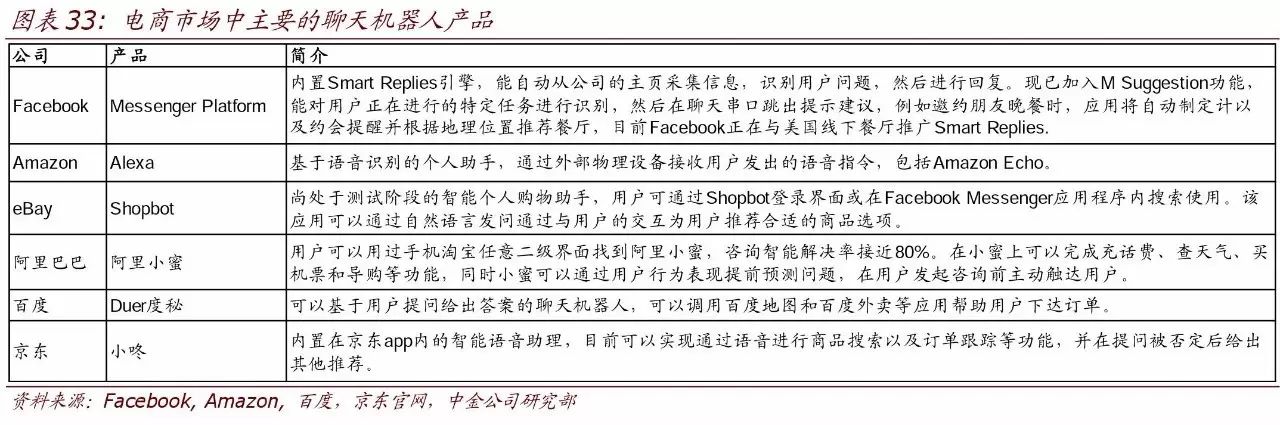

基于语音识别的搜索也被首先应用到了电商服务中,例如淘宝应用内臵的语音搜索,早在 2013 年就已经可以支持中英文品牌 名混杂的复杂搜索情况。京东则将智能客服小咚嵌入其 App 通过语音识别以及语义分析 帮助用户查找用户可能感兴趣的商品。随着大数据的不断发展,目前语音识别技术正在 逐渐向更为复杂的智能客服迭代演变。一方面人力成本逐年攀升,对运营效率提升提出 挑战;另一方面售前售后的大部分问题重复率高,存在大量可使用人工智能介入的场景; 因此刺激了行业对基于语音识别的人工智能进行投入。Chatbot(聊天机器人)的出现使 得语音识别进一步从底层应用的技术研究和电商附加服务逐渐走向独立产品,例如亚马 逊的开放 Alexa 语音服务,开发者可以利用 Alexa Skills Set 或选择接入语音服务,将自 有内容资源上传,在用户出发 Alexa 中定义的“意图”时,开发者可在自有服务器上实 现“回答”。Facebook 同样于去年 4 月开发了 Chatbot 的平台,该服务可以通过即时通 信软件用自然语言解答客户的问题甚至帮助客户提交订单,目前在 Facebook 邀请的传统 零售品牌中,Tommy Hilfiger 的人工智能甚至可以在交流中融入真实的角色性格。尽管目前仍没有数据能直接证明传统零售通过此类服务显著提供销售量,但我们认为人机对 话水平的提升仍将在长期范围内促进电子商务的进一步渗透。国内同样存在类似应用产 品,例如阿里云 ET 以及科大讯飞的语音识别均已开始向企业用户开放开发端口。

尽管人工智能技术仍处于发展早期,但在改善电子商务售前、售中和售后运营效率的过 程中均已开始产生不同程度的增益效果。随着算法进一步优化,预计其对于简单重复人 力的替代过程将带来更多营业效率提升。另外,除了底层算法的优化,我们看到智能客 服和物流机器人领域已经有成型的独立产品萌芽,预计主题投资的风潮将在未来的一段 时间加速这些领域内商业化进程,预计我们将在这些细分领域内最早看到商业化产品的成型。

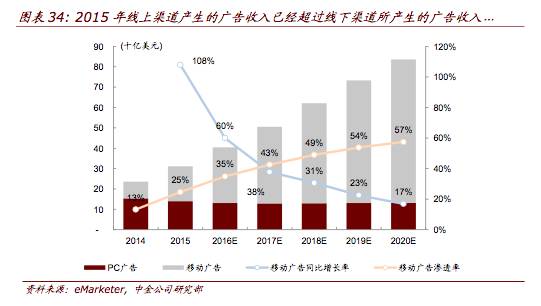

广告:AI 商业化应用最成熟的领域之一

自 2012 年以来,中国互联网广告市场经历了年复合增长率 39%的高速增长期。主要的 驱动力来自于传统媒体的式微带来的预算转移、移动设备的大爆发带来的新广告平台以 及更高 ROI 的新广告形式。根据 eMarketer 数据,2016 年互联网广告市场规模已经达到 404 亿美金,其中移动广告占比已经达到 35%。其中基于大数据的 AI 技术已经起到不小 的推动作用。

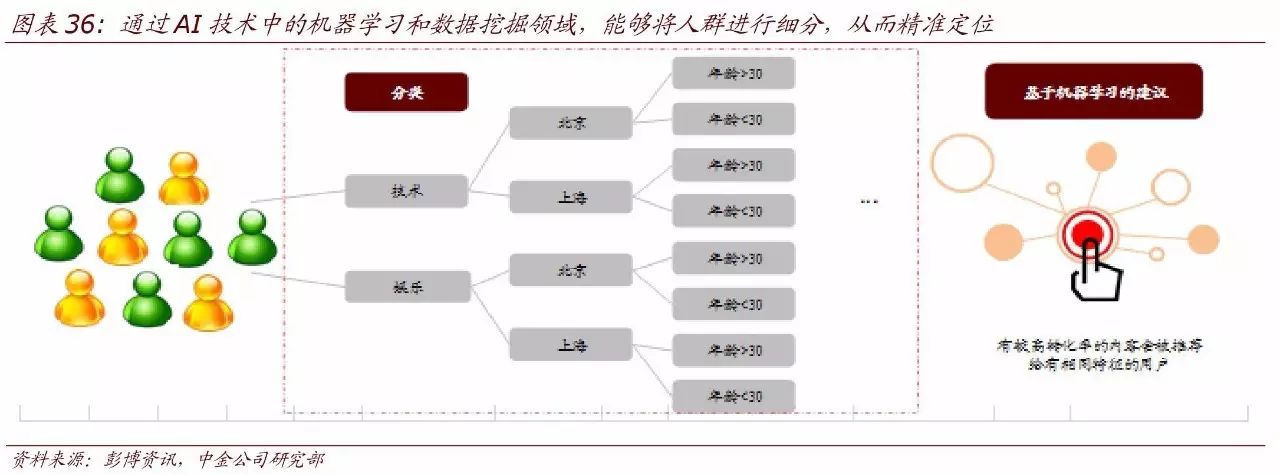

人工智能(AI)在广告营销领域的应用是现阶段 AI 商业化应用最成熟的领域之一,从AI 技术的应用阶段来看,已经初步进入感官智能的范畴,且在计算智能领域的技术和使 用场景已经有充分的发展。精准营销和智能投放就是其中最重要的应用形式,主要的思路是利用高互联网/移动互联网渗透率下积累的大数据(根据《2016 年腾讯智慧营销白 皮书》,当年互联网每日产生数据量已达 18 万亿 GB),通过数据挖掘和机器学习等手段, 建立营销对象、产品以及媒介的个性与传播模型,再通过 AI 技术进行高效的智能投放。

精准营销:提升直接反映在单位流量价

在传统的受众到达模式中,即使基于前期的市场研究,在广告投放的渠道和形式上进行 了充分的选择,但是对目标客户定位的颗粒度则受限于数据规模和智能技术无法进一步 深入,而基于大数据的 AI 技术则很好地解决了这点。

以今日头条为例,作为最早在广告业务中采用 AI 技术的应用公司之一,AI 对其用户规模 的扩展和变现能力产生了巨大的推动作用。预计 2017 年其广告销售收入可以达到 150亿元。今日头条基于机器学习技术实现了个性化内容推送,按用户阅读偏好进行追踪,AI 算法对历史数据进行分析,为用户生成个性化的阅读模式。然后推荐他们可能会感兴 趣的内容,并在不断迭代中优化。通过这一流程,今日头条在 2016 年 9 月已实现每天76 分钟的每用户平均使用时长,在其同类应用中达到最高水平,同时也大大改善了广告 效果。目前今日头条平均点击率接近 3~4%,而其他新闻类应用仅为 1%左右。

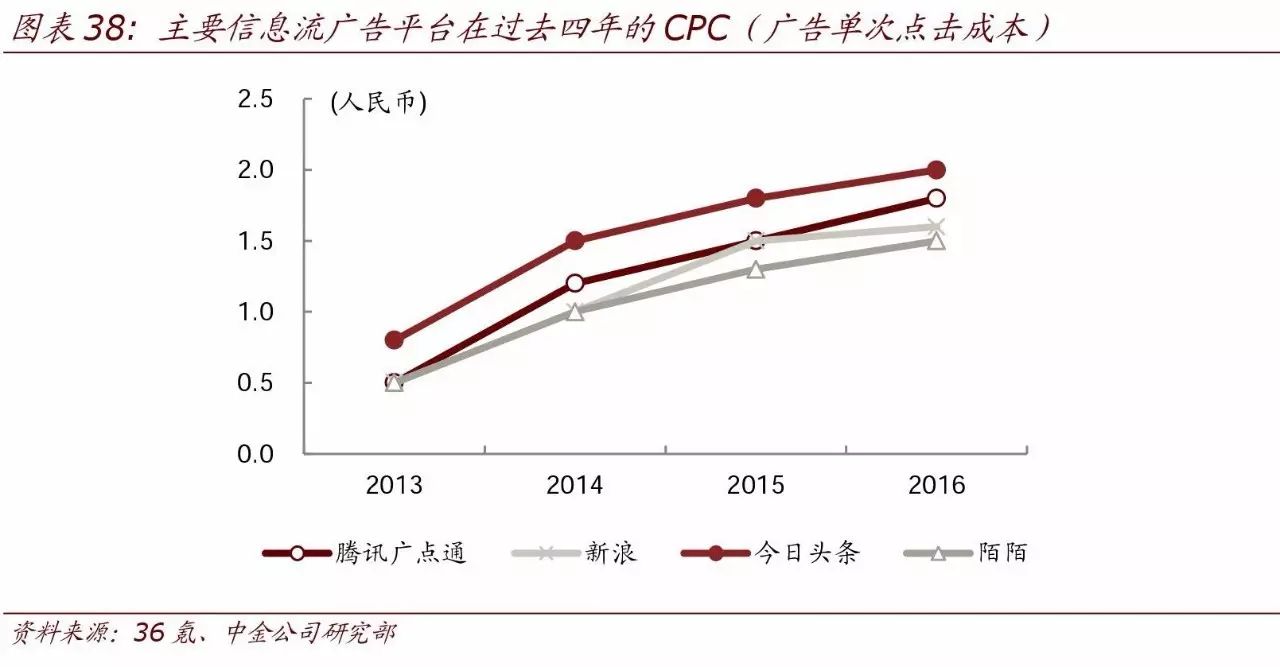

精准营销能力的提升直接反映在单位流量价值的提升对广告主定价能力的增强。以信息 流广告为例,在过去 4 年中,主要信息流广告平台(包括腾讯广点通、新浪扶翼、今日 头条、陌陌)的广告单次点击定价(CPC)由 2013 年 0.5~0.8 元上涨至 2016 年的 1.5~2 元。

智能投放

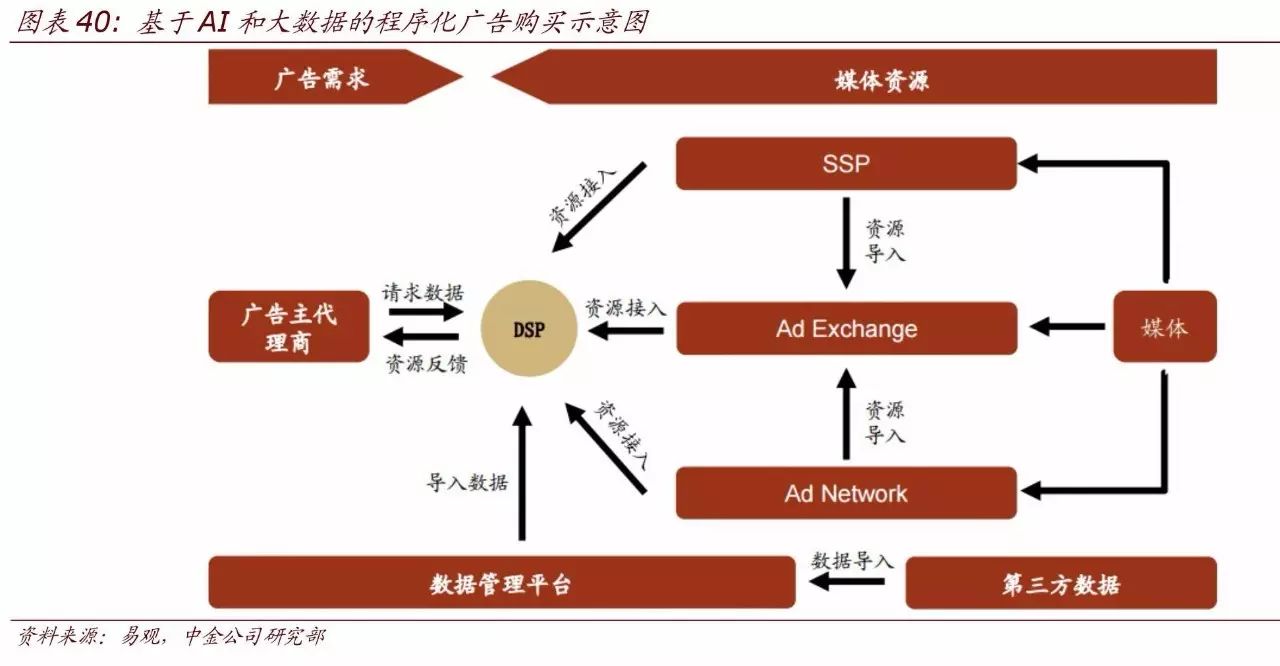

不仅仅是受众定位一侧,在广告投放一侧,AI 也在不断重构广告主的投放方式与投放策 略。在传统的媒体采买模式中(即人工选取投放的媒体渠道和预算),往往是“一篮子” 的覆盖,即使能够进行一定程度上的细分,也无法完成实时定价和智能匹配。而随着广 告主对营销效果和 ROI 的追求不断推动,程序化购买的出现利用 AI 自动化技术实现了破局。

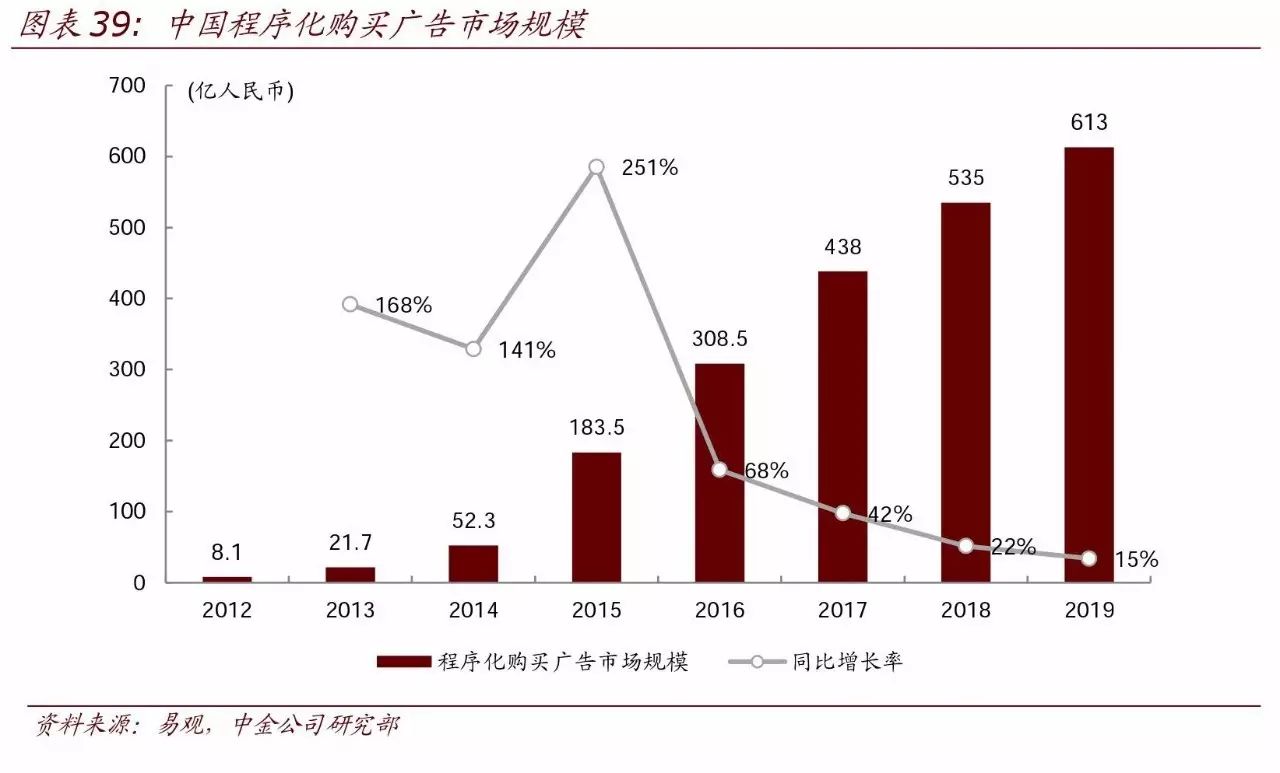

程序化购买广告是一种基于 AI 自动化技术和大数据,将广告主的具体广告请求对具体的 广告位(而不是单一媒体)进行智能投放的互联网广告交易模式。其中,大数据是程序 化购买的基础,AI 自动化技术是实现高效的手段。程序化购买广告市场在过去两年获得 井喷式发展,到 2016 年已达到 308.5 亿元,这其中还不包括头部流量平台的自有程序化 交易体系(这部分收入已经包含在平台广告收入当中)。

AI 技术解决的核心痛点是由于信息不对称造成的用户定价低效,即使在精准定位的前提 下,也无法高效率(低成本)地到达。而在 AI 的帮助下,广告主可以将散布在不同媒体 的广告位,通过精确营销(如前文描述)的定位后,在高度数据化的广告交易平台中, 由 AI 指挥自动化系统根据设定的绩效指标不断进行智能定向和实时竞拍,取代了人工进 行渠道选择、媒体分析的过程,大大提高了自动化水平、横跨媒体平台的能力和成本效率。

AI+广告的未来发展方向

我们认为,广告(包括广义的营销)作为公司商业模式变现的第一环节,在移动互联网 流量红利逐渐褪去,用户获取成本不断高企的背景下,对 AI 技术的需求只会越来越大,但背后的商业逻辑则始终不离精准(高质高量的用户)和高效(低成本)的核心。因此我们看好 AI 和广告结合的以下三个趋势:

► 社交广告空间巨大:社交网络能够提供最丰富的用户行为数据和用户画像,为 AI 的深度学习提供了最适合的数据基础。从广告形式来看,以信息流形式为代表。根 据艾瑞咨询的数据,在 2016 年,信息流广告规模达到 267 亿元,且在未来 2~3 年 将保持 50%以上的高速增长。社交广告整体渗透率在数字广告中仅 8~9%,远低于 美国的 28%。

► “品效合一”深度实现:由于大数据正逐渐成为现实,横跨单一媒体平台和单一广 告形式的用户画像能力不断提高,品牌广告和效果广告之间的界限正在逐渐模糊, 而广告主的关注点始终在于可衡量营销效益。我们认为在这种背景下,能够利用 AI 技术和现有流量,提供智能整合全方位营销手段,灵活达到广告主的营销需求,将 是未来广告运营商的竞争优势所在。

► 基于 AI 的新广告形式吸引预算:目前 AI 在广告领域的应用仍着重于对已有广告体 系的增强,如提高转化率、通过增加用户粘性增加广告库存等。我们注意到随着感 知智能甚至认知智能的发展,已经开始有企业在尝试引入新的广告形式以吸引客户, 同时改善受众体验。

人工智能加速升级,孕育新市场

在过去的二十年间,主导消费电子的终端应用从 PC 切换到智能手机,然而自 2007 年苹 果发布 iPhone 已有十年,全球智能手机渗透率已近饱和,据 Gartner 预测,2017~2020 年 PC 出货将持续负增长,而智能手机的出货增速仅维持在 1~2%。我们认为人工智能对 消费电子行业主要有以下左右。

新功能推动单机价值量上升。AI 算法的采用带来语音识别、人脸识别、VR/AR 等新功能 在消费电子中的渗透,对于整机厂而言,新功能将带来单机价值量的提升,实现丰富产 品线和差异化,以提升或者稳定产品价格;而对零部件厂商而言,更多传感器以及专业 性能的处理器需求不断提升规格,带来市场空间的成倍增长。

AI 应用提升换机频率。同样以 iPhone 为例,美国是 iPhone 最大的用户市场,而用户换 机的频率和 iPhone 重大更新密切相关,每次出现重大革新之时,用户换机倾向增加,换 机周期缩短。因此,预计以 3D 光学感测等为代表的 AI 应用的加入,将促进用户对原有 的设备进行更新。

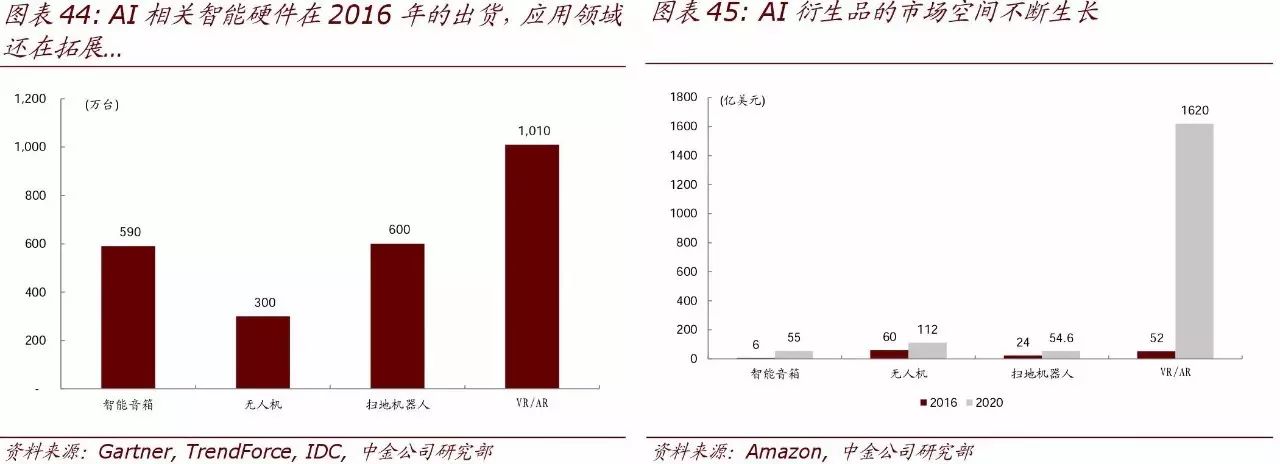

AI 加速新应用诞生,空间不容小觑:借助 AI 算法工具,例如语音识别、机器视觉、3D 导航等,智能音箱、无人机、VR、共享单车、智能摄像头……我们熟悉的智能硬件都在 性能和用户体验上拥有明显提升,而成本的增加微乎其微。以大疆 Spark 为例,其售价 仅为 3,299 元,但拥有更先进的手势识别功能。未来,判断 AI 将应用于更多的消费电子 领域。此类智能设备领域虽然当前尚未放量(年出货规模在 1,000 万台以下),市场规模 在 100 亿美元以下,但总体规模依旧不容忽视,据 IDC 预测,2020 年仅 AR/VR 可望成 长至千亿美元(vs. 2016 年的 52 亿美元)。

服务性收入带来商业模式新思路:对整机厂而言,出售硬件为主的商业模式有望迎来变 革。以全球科技市值龙头苹果而言,苹果全球拥有超过 10 亿部的 iOS 装臵,提供包括 Apple Store, Apple Pay, Apple Music 及 iCloud 存储等服务型收入,并不断增加 AI 的含 量。2016 年苹果发布了面向第三方应用扩展的 SiriKit,相册开始支持人脸识别,为用户 提供更加切合实际需求的服务。最近的一个季度,苹果的服务性收入达到 70.4 亿美元, 贡献营收 13%,同比增长 18%,已经成为最快的收入增长来源。

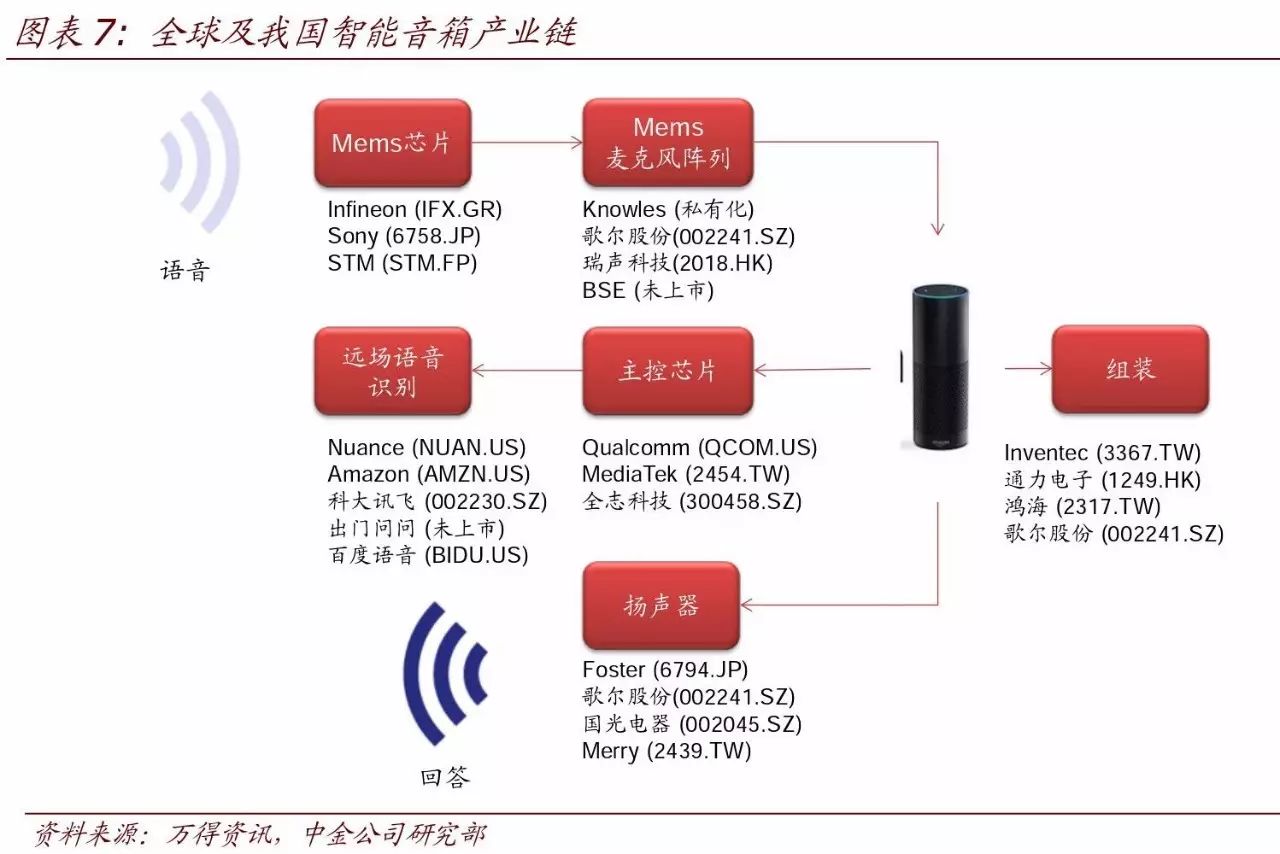

智能音箱带动声学产业链加速发展:2017 年 6 月 5 号苹果在 WWDC(The Apple Worldwide Developers Conference) 发布了 自己的智能影响产品,赶上了 Amazon 和 Google 的脚步。我们预计中国的主要互联网和 消费电子公司在今年晚一点时间也会发布音箱产品。

资料来源:Apple, Samsung, Google, 中金公司研究部

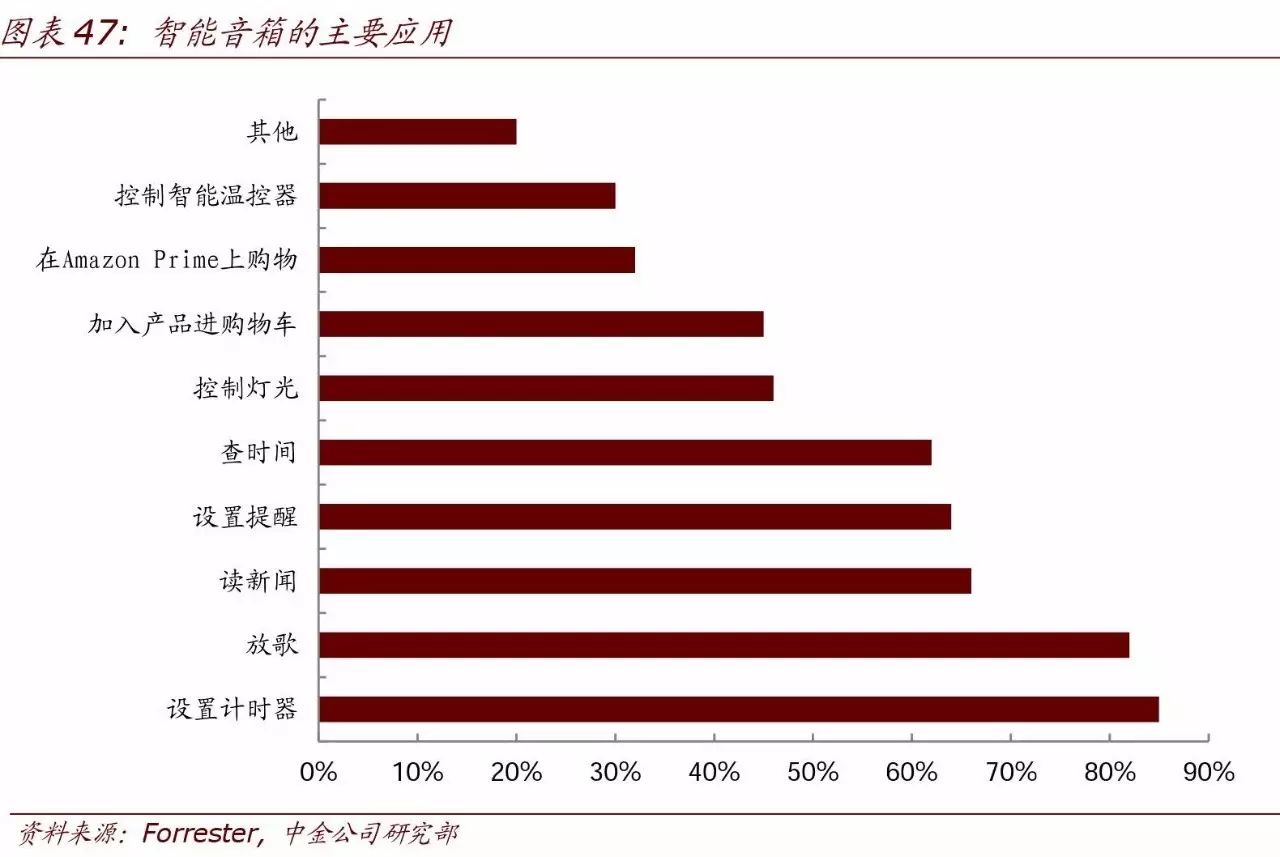

无论是何种智能音箱,本质上都是由接收端——语音识别与分析——发射端组成。智能 手机也完全配备智能语音助手+麦克风+扬声器,但是和手机相比,Always-on 是智能音 箱的一个重要特性,它简化用户使用行为。在封闭空间内,呼叫智能音箱远比拿手机方 便,拿手机需要用户的大脑进行一系列操作指令,首先要回忆手机在哪里,然后要起身 找到手机,拿起手机,解锁,之后开启语音助手,才能进行人机交互。智能音箱的麦克 风一直处于开机状态,只需要喊一声即可唤醒使用。从用户大脑习惯“偷懒”的思维模 式而言,智能音箱在封闭空间内的优势远大于智能手机。现实中,智能音箱目前被开发 出的功能仍偏少,根据 Forrester 统计,截至 2016 年年底,设臵时间和唱歌成为最高频 率应用。从 Google 和 Amazon 的产品进化中我们可以看到,更多使用场景正在被探索中。

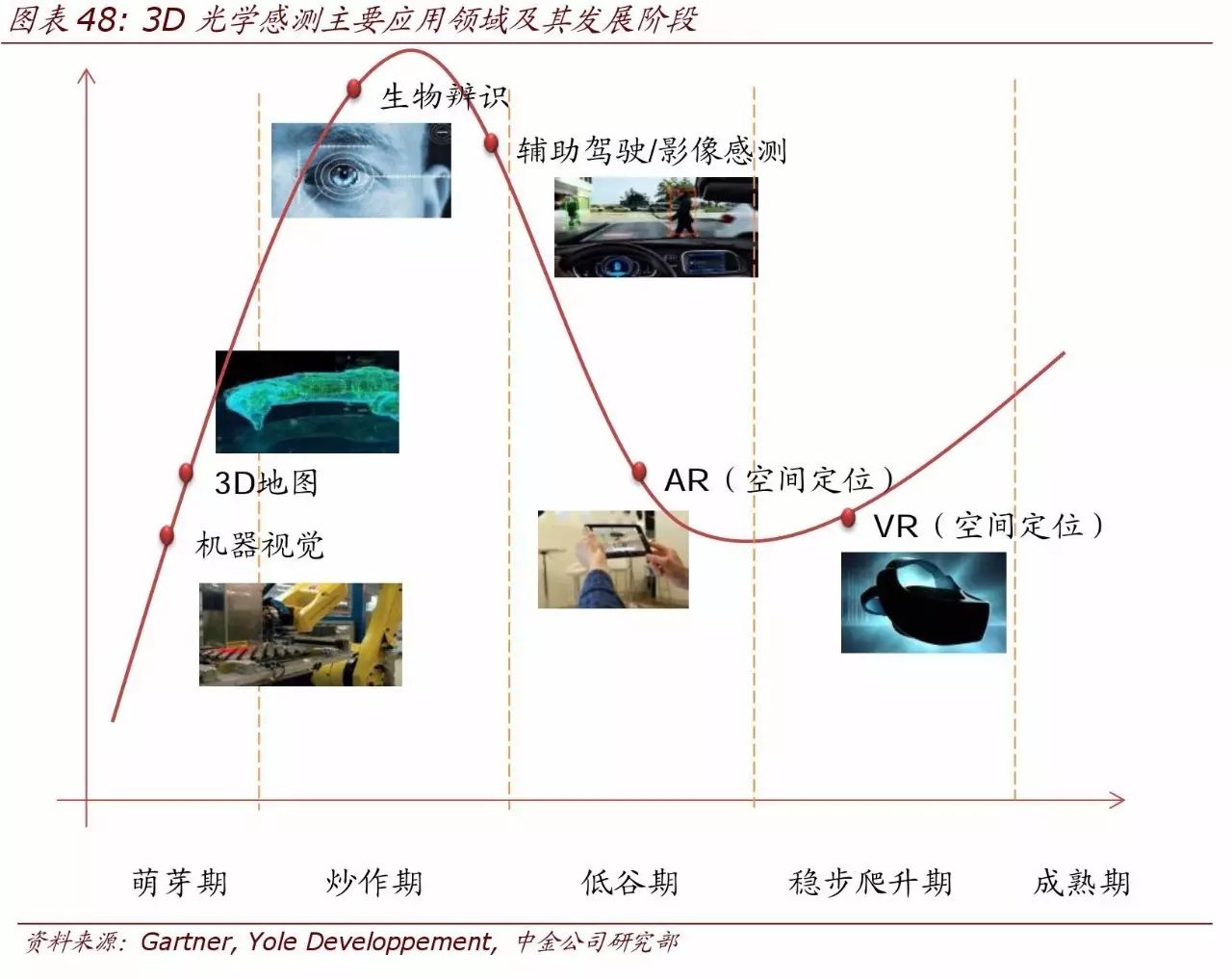

3D 光学感测: 从生物辨识到 AR/VR。应用场景广泛

3D 光学感测看似仅是在传统二维的光学传感上增加了一个维度,但是其应用场景不可估 量。我们将其简单归纳为两类:3D 探测和空间定位。其中 3D 探测可以用于生物辨识、 机器视觉、和影像感测(主要应用于辅助驾驶、3D 交互等);空间定位则主要应用于 3D 地图构建和 AR/VR 定位。

受益于智能手机等消费电子需求带动,根据 Yole 预测,在 2016~2022 年 3D 感测设备市 场空间年复合增速将达 37.7%,其中 2017 年设备市场空间接近 20 亿美元,其中消费电 子贡献约 25%。

算法难度从简单到复杂。在硬件上,3D 光学感测在发射与接收端已非常成熟;在算法难 度上,生物辨识与机器视觉属于较为基础的应用,而辅助驾驶、3D 交互则需要叠加多种 基础方案配合形成,到 AR 与 VR,则需要前几种技术的综合叠加和有机应用,且对处理 器的运算能力要求极高。

生物识别:3D 光学感测可应用于虹膜、面部、光学指纹识别等多项生物识别领域,生物 识别的算法复杂程度低,也是 3D 光学感测的入门级应用。

► 虹膜识别稳定性较指纹识别更高,3D 光学感测独有优势。与指纹识别的方案类似, 3D 光学感测还可以进行面部识别和虹膜识别,虹膜识别系统具有高安全性的优势, 可找出约 2000 个不同的特征点,与指纹约 100 个特征点相比,精确性更高。但虹 膜图像因为尺寸小,景深小,有效对焦不方便,因此图像获取是一个具有挑战性的 问题,采用波长为 800 纳米上下的近红外光源采集,虹膜图像是最清晰的。

► 面部识别当前误差仍较大。当前,面部识别的精准度无法上升到令人满意的阶段, 对相似度高的脸容易出现识别误差,且在佩戴眼镜的情况下则无法识别。

3D 机器视觉:提供更精确的信息,应用于汽车和精密制造。目前我们所应用的机器视觉 大多数是 2D 视觉,2D 视觉一般只能做到读取编码、条形码等,无法读取空间位臵。三 维机器视觉提供准确、实时的三维位臵信息,以便在汽车和精密制造产业中实现具有挑 战性的组件验证、物流和机器人应用的自动化,包括装上货架/取下货架、卸垛、打包和 组装验证等。产业尚处于萌芽期。整体而言,3D 机器视觉实现的门槛与生物识别相似, 机器视觉龙头 Cognex 早已有代表性的产品推出。目前主要应用于对先进生产要求高的 汽车工业等,但大规模渗透尚未打开。

辅助驾驶:激光雷达在 ADAS 领域应用前景甚广,应用障碍主要受制于成本。影像感测 其实最先应用于汽车辅助驾驶(ADAS)领域,发射和接收装臵一般被称为激光雷达。3D 光学感测起到收集路况信息的主要作用,在自适式巡航控制、车道偏移警示、车侧盲点 侦测、前方碰撞警示、夜视与停车辅助系统等多领域发挥感测功能。但受制于成本尚未 普及。

相较于毫米波雷达,激光雷达的主要优劣势有:

► 优势:精度更高,速度更快,适合远距离传输;

► 劣势:在雨雪雾等极端天气下性能较差;采集的数据量过大,目前价格高昂。

3D 交互

► Leap Motion 的手势识别:2013 年,Leap Motion 采用两个可见光摄像头完成 3D 手势建模。手势的语法信息是通过手的构形、手的运动变化来传递。人手是一个多 肢节系统,随着关节的运动手的形状在不断变化,这种变化可以通过指段和关节的 状态空间位臵的变化来描述,建立手的几何模型和运动学模型。

► 大疆 Spark 将目标跟踪与机器视觉算法相结合:2017 年 5 月,大疆 Spark 发布, 在无人机上引用红外感测的 3D 手势识别,原理是将计算机视觉算法中的手势识别 和目标跟踪算法与普通的工业摄像机相结合,带动手势识别的应用领域扩展到消费 级无人机。

► PrimeSense 被苹果收购,商业化应用指日可待。3D 光学感测领域的创业先驱 PrimeSense 诞生于 2005 年,其提供从红外光编码、3D 传感器芯片和 CMOS 传感 器的一整套 3D 感测解决方案,并搭载于微软 Kinect 之中,用于动作捕捉。2013 年 PrimeSense 被苹果以 3.45 亿美元收购(苹果史上最大手笔收购之一),判断随着 3D 光学传感器被应用于 iPhone,PrimeSense 的 3D 感知功能商用化指日可待。

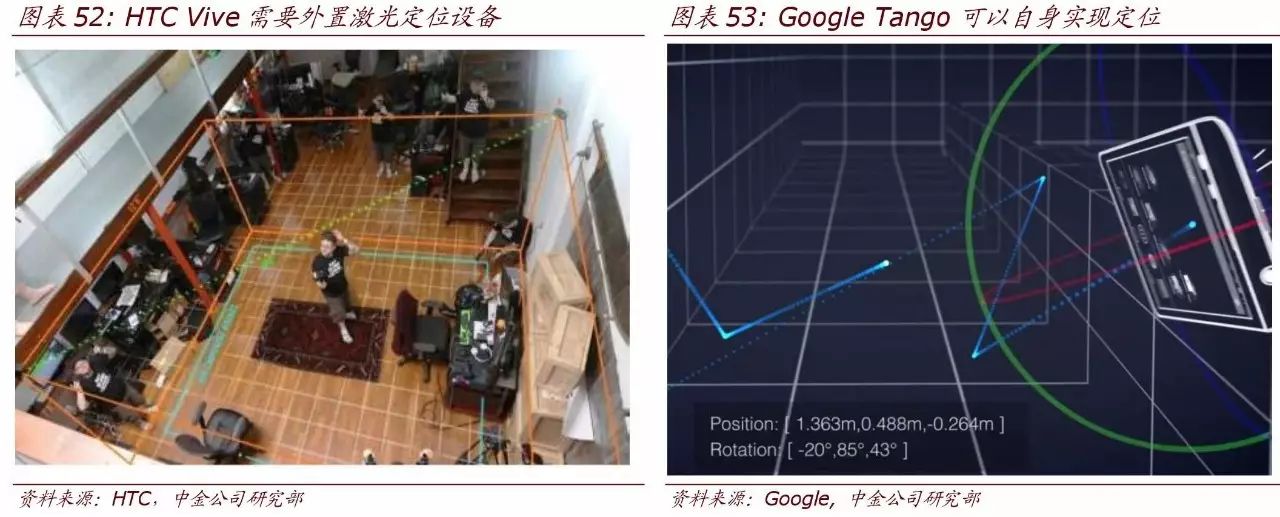

AR/VR:Tango 是最具代表性的移动端 3D 空间测绘项目。Tango 计划是谷歌自 2014 年 开始开发的项目,此项目的宗旨又被形容为“让机器/设备像我们一样看世界”。以最常 见的智能机为例,其后臵摄像头仅能拍照二维画面,手机无法真正识别空间的存在。而 Tango 可以让这些设备能够具有完整的空间意识,并且能够充分理解我们和环境的关系。 Tango 最大的贡献在于 3D 测绘,即对周围的环境和区域扫描并绘制立体地图。实现:

► 重塑 Google 地图,借助消费者的手机,通过室内导航和测绘搭建完整的 3D 地图。

► VR 应用,Google I/O 大会提出开发 VR 一体机,不借助类似 HTC Vive 外臵的激光 定位设备,仅靠自身的地图就可以实现 3D 空间定位,足以见其布局 3D 地图用意深 远。

► AR 技术,实现教育、虚拟购物、游戏娱乐等多种功能。

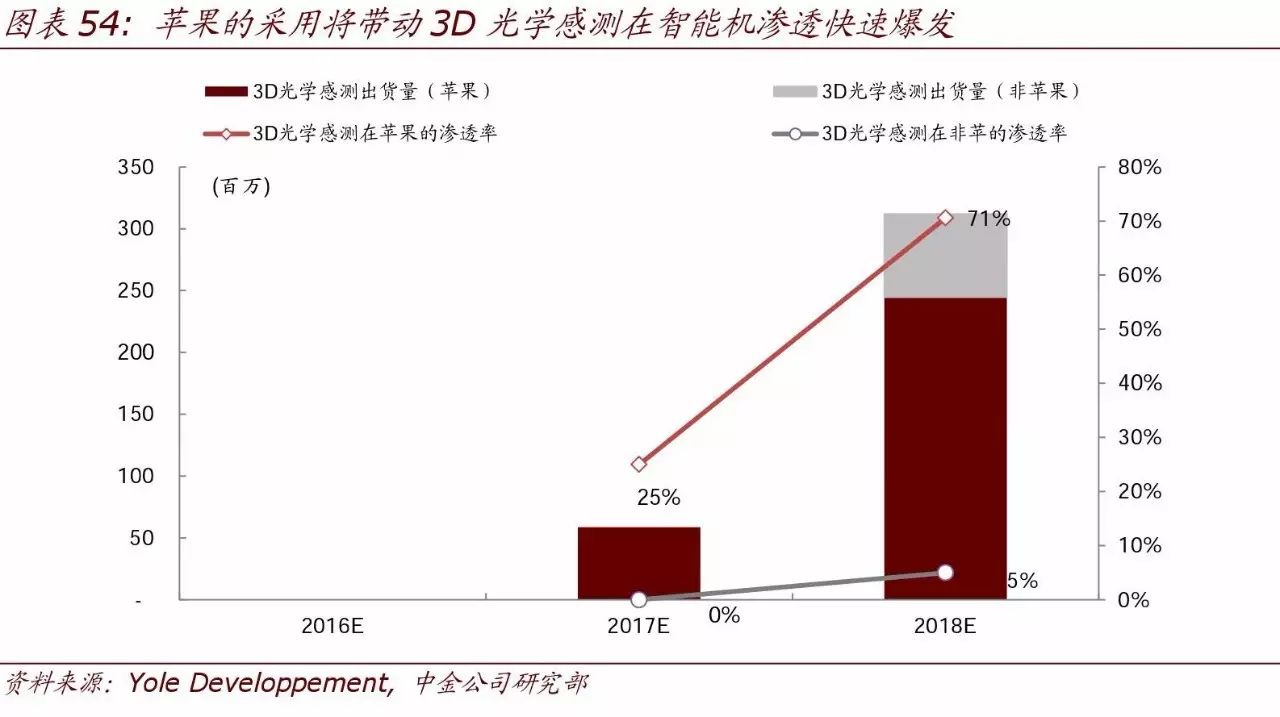

苹果的采用将带动 3D 光学感测在手机中的渗透

前臵 3D 光学感测,判断用于生物辨识:我们判断苹果在今年的纪念款 iPhone 中将采用 前臵 3D 光学感测,期初主要用于生物辨识(如虹膜辨识、人脸辨识等),以替代现有电 容指纹识别方案,达到取消 Home 键,提升屏占比和改善用户体验。

未来后臵 3D 感测,以实现 AR 功能:苹果 CEO Cook 多次提及看好 AR 技术,并在今年 2 月公开表明 AR 的重要性与智能手机并列(a big idea like the smartphone)。我们认为 苹果使用多颗 3D 光学传感器是大势所趋,未来将在手机背面也放至 3D 光学传感设备, 以最终实现 AR 相关应用。

AR 与 AI 算法和 GPU 密不可分。3D 光学感测摄像头提供了景深数据,若配合算法就可 以实现增强现实功能,其中 AI 算法至关重要,这在硬件上对 GPU 提出了要求。以微软 Kinect 为例,其算法要用到 GPU 的平行加速能力,否则无法实现 real-time。2017 年 4 月,苹果表示将自行研发 GPU,未来 15~24 个月间减少依赖 GPU 长期合作伙伴英国 Imagination Technologies,并通知 Imagination 将不再需要后者帮助开发 iPhone 和 iPad 的图形技术,终止专利费支付。我们认为与其一直以来致力于自主发展 AI 软、硬件有关。

智能音箱主要由麦克风阵列,远场语音识别算法和扬声器组成。Amazon 最早开发实现 基于麦克风阵列的远场语音识别,大幅度扩大了语音识别的应用场景。亚马逊设计了一 个名为“ARS”的自动语音识别处理系统。ARS 由七个麦克风和一个音频信号过滤系统 构成。七个麦克风组成的列阵能让 Echo 捕捉到环境中的细微声音,音频信号过滤系统过 滤掉环境噪音,从而辨别出人声。使用 ARS 后,即使用户在 25 英尺(7.62 米)之外发 出命令,Echo 也能够准确识别。除了 Amazon 以外,科大讯飞和联发科也开始提供类似 整体解决方案。中国公司中,歌尔股份(002241.SZ),瑞声科技 (2018.HK)等是全球重要 麦克风阵列厂商,国光电器 (002045.SZ),通力电子 (1249.HK)是主要音箱厂商。

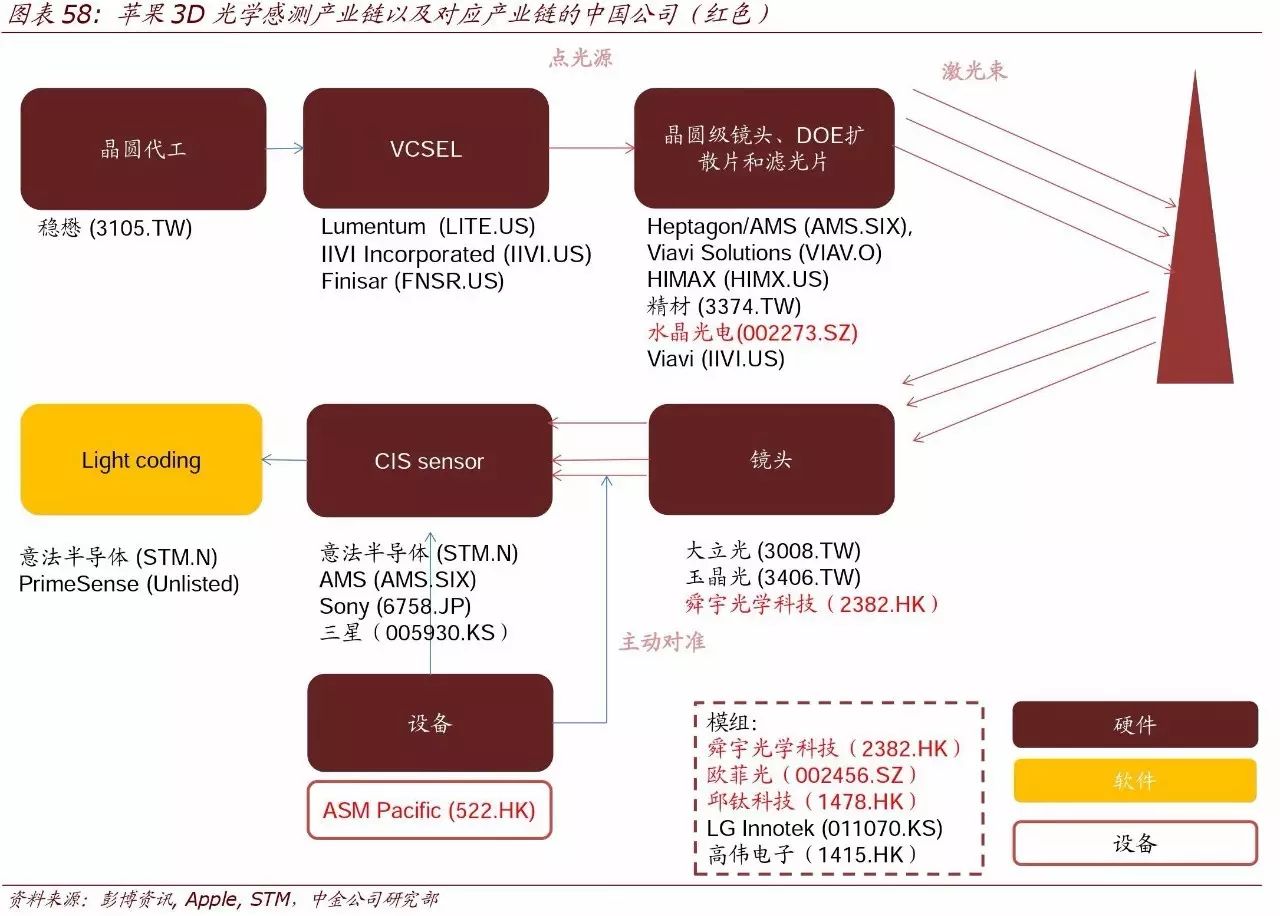

3D 光学产业链主要集中在欧美,我国在滤光片、模组和设备全球领先: 3D 光学感测的 产业链主要集中在欧美,领先厂商包括意法半导体、AMS(奥地利)、Lumentum 等,A/H 上市企业主要在光学镜片和模组、滤光片以及半导体设备上领先,我们推荐进入苹果供 应链的 ASM Pacific,关注水晶光电(未覆盖)。另外,随着安卓阵营的跟随,模组厂商舜 宇光学、欧菲光(未覆盖)和邱钛科技(未覆盖)有望受益。

结构光在硬件上增加了衍射元件。结构光和 TOF 在硬件上的差异不大,都由发射端和接 收端构成,主要的区别在于结构光需要将光源变成特定的图谱,所以需要衍射光学元件(DOE)。硬件配臵分为发射端与接收端两大部分: 发射端:主要厂商为国际光通信和传感器大厂,集中在欧美。

VSCEL 作为光源:3D 感测主要采用红外光作为光源,原因是比可见光波长更长。VSCEL 的光线相较于普通激光器而言具有低功耗、体积小的优势。VSCEL 原先主要应用于光通 信和光互连领域,国外 Finisar (FNSR.US) 和 Avago 两巨头占据市场的 80%,被广泛采 用于辅助聚焦、距离传感、识别等领域。目前国内仅光迅科技具备 10Gbps 以下 VCSEL 生产能力。

晶圆级镜头、滤光片和 DOE:

► 晶圆级光学镜头(WLO)主要功能是将点光源转化为线光源,WLO 用半导体工艺 生产,提高了镜头的生产效率,一片 8 寸的白玻璃可以切割成数千颗准直镜头;缺 点在于不能调焦。主要厂家为奥地利的 AMS(AMS.SIX)。AMS 2016 年 10 月收购 掌握了大部分专利的准直镜头 WLO(Wafer-level Optics)制造商 Heptagon。

DOE:仅在结构光方案中使用。主要厂家包括奇景光电(HIMX.US)、精材(3374.TW)、 采钰(2014 年从台积电剥离)等。

► 滤光片:过滤掉频率不符合的光源。水晶光电(002273.SZ) 与 Viavi (IIVI.US) 国际 领先。

接收端:除舜宇光学和 ASM Pacific 占据领导地位外,欧菲光与球台有望受益于安卓阵营 对 3D 光学感测的采用。

镜片:与可见光镜片不同,红外光镜片需要满足广角的特性,以尽可能保留深度信息。 例如 Google Tango 的红外镜头,就是舜宇光学(2382.HK) 制造的;主要厂商还包括台湾 的大立光(3008.TW) 和玉晶光(3406.TW)。

CIS 传感器:CIS 传感器由可见光和红外传感器组成,主要厂商为奥地利 AMS (AMS.SIX), 以及意法半导体(STM.N)。

CIS 传感器制造设备和主动对准工具:主要提供商为 ASM Pacific,占据全球主要市场份 额。

模组:舜宇光学、欧菲光、邱钛科技等在模组上占据全球光学模组的重要地位。在联想 Phab2pro 中,舜宇光学提供了后臵三颗镜头的模组,包括一颗 TOF 镜头发射脉冲光及一 颗鱼眼镜头进行动态捕捉。

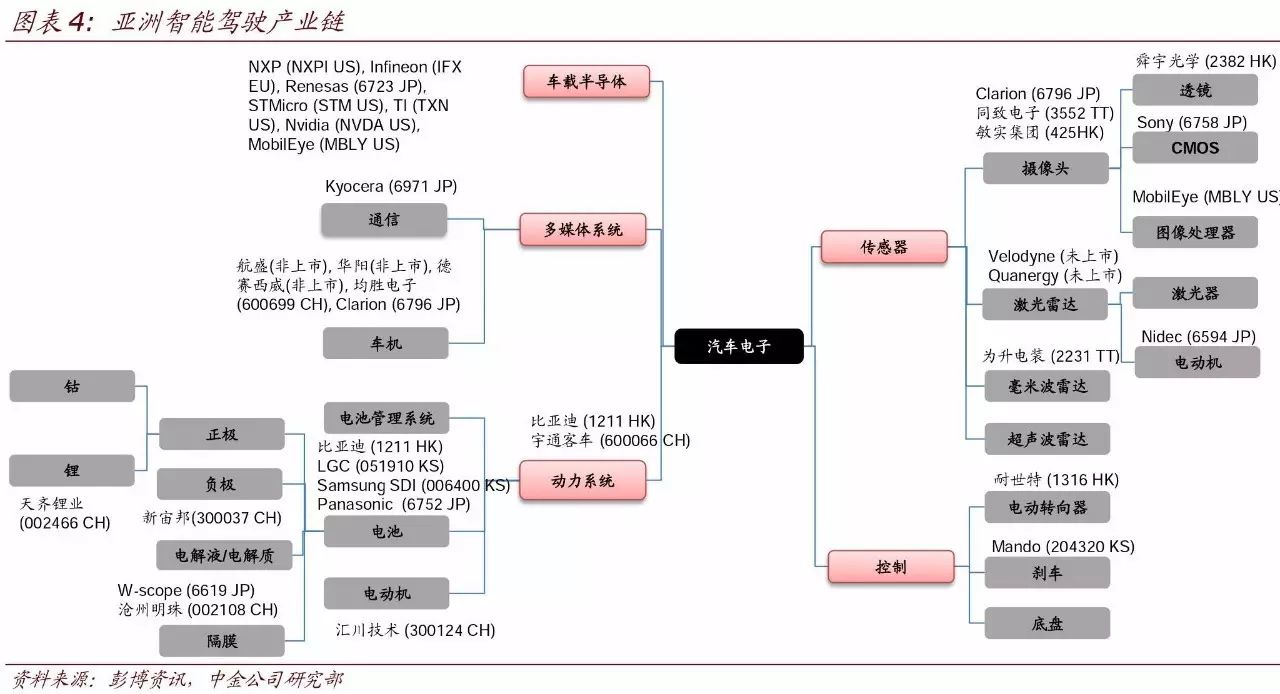

主要车厂加快自动驾驶布局,互联网科技公司积极切入

整车厂加快布局自动驾驶,预计到 2021 年全面实现 L5

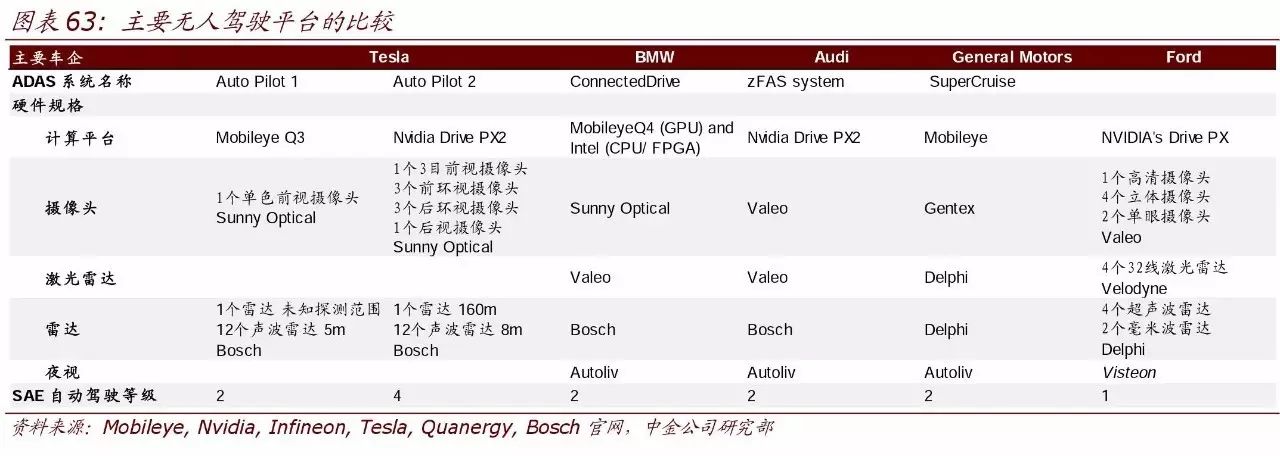

目前看来,汽车市场普遍处于 SAE Level2 自动驾驶的部署,即辅助自动驾驶为主,主要 车企的规划则大多是到 2020~2021 年间实现 Level 5 的完全自动驾驶。

特斯拉:第二代 Autopilot 系统已经更换了全新的硬件系统 Hardware 2.0,与其相对 应的软件将采取逐步升级的方式,第一步升级为 Enhanced Autopilot;第二步再升 级为 Autopilot 2.0(全自动驾驶能力),时间点为 2017 年年底。特斯拉 CEO 在公开 演讲中表示,特斯拉自动驾驶系统将在 2 年后达到 Level 5 级别,而在这之前特斯 拉将继续其高级自动驾驶系统服务。

福特:计划 2021 年实现完全自动驾驶汽车(SAE Level 4)的商业运作,这款车将不会 有方向盘、刹车踏板、油门等,最初拟用于提供打车或车辆共乘服务,不会首先面 向消费者。

通用:通用计划逐步提升自动驾驶水平,近期聚焦半自动驾驶技术,如“超级巡航 (SuperCruise)”有望在今年晚些时候在凯迪拉克 CT6 上实现,在高速公路上行驶将 能够解放双手。我们认为,在不久的将来,一旦通用将超级巡航引入到其车型中, 极有潜力提升其量产车型的竞争力和定价能力。

丰田:在技术开发上有优势,有很多自动驾驶领域的专利,也产出了部分样车。但 丰田担忧道路事故的风险,因而商业化还需要时间。

日产:在自动驾驶技术的商业化应用上极有野心,2016 年 8 月推出的 Serena 小型 货车上搭载了 ProPilot 高速公路单车道自动驾驶技术。这一技术得到了消费者的积 极响应:与上一代车型相比,上市后的七个月内订单上涨 34%,其中 56%是配备了 ProPilot 系统。2018 年,日产计划推出多车道自动驾驶技术,首先是实现在高速公 路上的自主变道,到 2020 年实现在城市道路上的自动驾驶。

大众:大众与科技公司 Mobileye 签署合作协议,在自动驾驶领域共同开发全新高智 能导航地图。大众集团的 2025 战略,提出将自动驾驶技术、电气化及数字化这三 大领域作为集团未来发展的重点。在今年的北美车展上,大众发布了可实现高度自 动驾驶的电动概念车 I.D。

宝马:去年 7 月宝马就联合英特尔和 Mobileye 达成合作协议,联手研发高度自动驾 驶和全自动驾驶的解决方案以及创新系统,宝马还谋求更多的优质合作伙伴加入自 动驾驶技术研发领域,形成开放式平台合作。预计到 2021 年将实现量产车型高度 自动驾驶。

互联网公司积极切入无人驾驶

除了传统汽车厂商,科技公司也把目光聚焦在无人驾驶领域,通常从汽车智能化的核心 软件技术入手,切入无人驾驶领域。百度和谷歌在高精度地图方面有显著优势,Uber 在 无人货运方面已有布局,苹果开发了智能防撞系统。

同时,自动驾驶领域的合作趋势日趋明显。1)对传统汽车厂商来说,与互联网公司、有 科技含量的零部件公司、以及汽车共享服务商开展合作,是避免被淘汰的有效路径;2) 对科技企业来说,自主造车并非最明智的选择,毕竟未来汽车不仅仅等于“互联网+轮 子”;3)对零部件供应商来说,只有依托于汽车制造和科技企业,才能推动汽车互联、 加速无人驾驶或自动驾驶的普及,从而创造价值。

自动驾驶硬件:通用平台正在兴起

汽车芯片:合纵连横加速发展

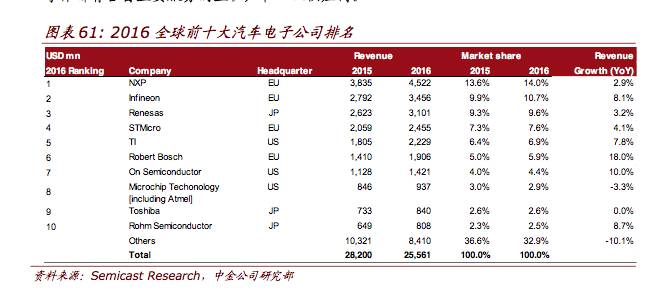

通常汽车主机厂在零部件的采购上,倾向采用垂直整合的商业模式。主要主机厂的电子 元器件供应链也相对独立。全球前四大车载芯片供应商恩智浦、英飞凌、瑞萨,意法半 导体都有各自主要服务的主机厂和一级供应商。

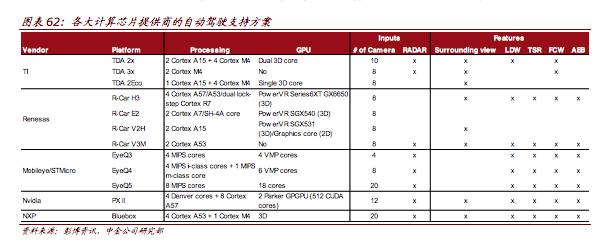

过去几年,包括 Mobileye 在内的主要汽车芯片公司已经在提供 ADAS 的芯片解决方案。 从性能上来看,汽车芯片和英伟达、高通等提供的消费级芯片有较大差距。但由于整车 厂对汽车芯片的安全性有较高要求,消费级芯片很难直接进入汽车芯片市场。

在过去的一年里,我们看到在汽车芯片行业发生了一系列并购。

英特尔/Mobileye:Intel 宣布以 150 亿美金并购 Mobileye。在汽车半导体领域,英 特尔同时拥有 Mobileye、Yogitech、Arynga 等几个重要资产。Mobileye 目前是领先 的汽车视觉处理供应商,已为 25 家厂商的 273 款车型配备单目摄像头视觉处理芯 片,Mobileye 的 EyeQ 系列均为完整的 SoC 架构,在 SAE-Level 3 和 Level 4 上分 别有 5 个合作项目。公司预计到 2019 年实现收入 11 亿美元,隐含年均增长 46%。

公司从 2012 年开始研究深度神经网络(DNN,深度学习算法的一种)在汽车视觉 中的应用,2015 年 10 月量产的第三代芯片产品 EyeQ3 使用了 DNN 算法用来构建 环境模型,实现了目前业内最为精湛的 holistic path planning。

高通/NXP:高通宣布以 380 亿美金并购恩智浦(NXP)。2016 年发布 BlueBox 平台, 为 OEM 厂商提供设计、制造、销售 Level 4(SAE)自动驾驶汽车的解决方案计算平 台。

英伟达:在图形处理上先发优势明显,是汽车厂商推进自动驾驶的技术伙伴,目前 已宣布与特斯拉、奥迪、丰田、沃尔沃、博世、ZF 等达成合作。公司推出了车用超 级计算机 Drive PX2,包含有 4 个处理器(2 个 GPU,2 个 Tegra)和 12 个 CPU,每 秒可进行 2,400 万次深度学习计算,以对来自不同传感器的信息作出实时反应。同 时,英伟达通过开放 PX 平台,与相关车厂或一级供应商合作开发快速和定制化的 SoC。

瑞萨电子(Renesas)2017 年 4 月发布了 Renesas Autonomy,一个全新设计的 ADAS 和自动驾驶开放平台。

意法半导体(STMicro)与 Mobileye 合作开发,两家公司最早在 2005 年就开始研 发 ADAS 芯片。2016 年 5 月 Mobileye 和意法半导体宣布将合作研发 Mobileye 第五 代系统芯片 EyeQ5,作为 2020 年实现全自动驾驶(FAD)汽车的中央处理器,并执 行传感器融合程序,预计在 2018 年上半年可提供 EyeQ5 的工程样品。

德州仪器(TI)的汽车片上系统(SoC)解决方案 TDA2x 提供了一个开放的平台, TDA2x 为前臵摄像头、泊车辅助、雷达及融合应用的入门级解决方案提供了一种可 实现高性能的架构。TDA3x 则主要用于帮助汽车制造商开发出更加尖端的应用,同 时减少交通事故并使初、中级汽车实现更自主的驾驶体验。

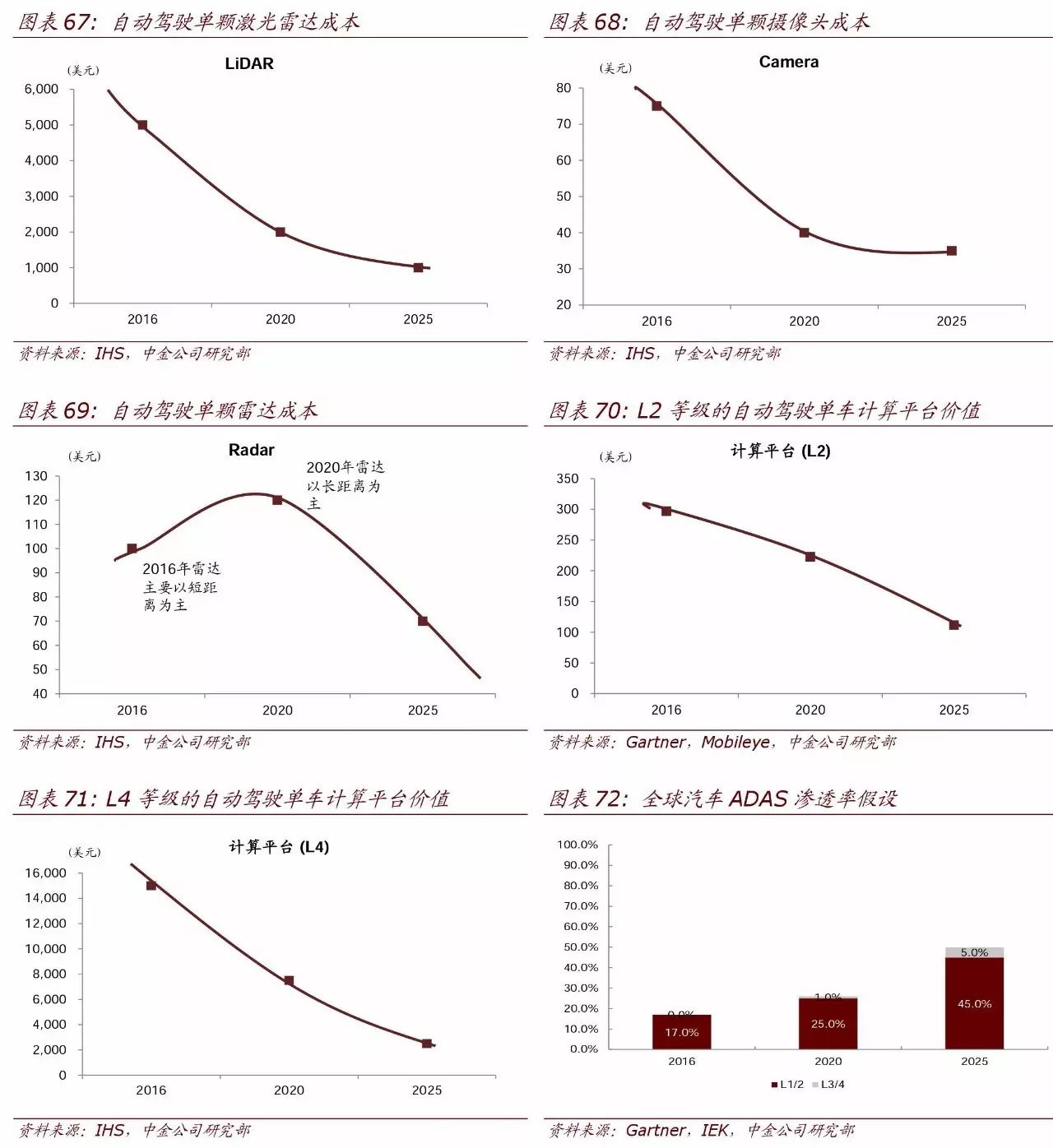

传感器:摄像头搭载数量上升,激光雷达加速发展

通过对最新发布的智能驾驶平台的分析,我们注意到两个明显趋势。

搭载摄像头数量上升:我们认为,要实现 L3/4 级别的自动驾驶,单车的摄像头数量将从 L1/2 级别的 2 颗增加到 10 颗。Tesla 新推出的 Auto Pilot 2 平台总共含有 8 个摄像头, 其中包括 1 个 3 目前视摄像头,3 个前环视摄像头,3 个后环视摄像头,1 个后视摄像头, 比 Auto Pilot 1 中 1 个单色前视摄像头数量大幅度增加。

激光雷达技术发展迅速:激光雷达能够发射激光束,并通过捕捉反射回来的信号绘制出 3D 模型。大多数切入自动驾驶的车企都选择搭载激光雷达,除了 Tesla 只依靠摄像头和 普通雷达。制约自动驾驶向 L3/4 挺进的主要原因在于搭载的电子元器件成本太高,激光 雷达目前的平均售价在 5,000 美金左右,因此如何快速的降低成本成为重中之重。 Velodyne 于近日推出了一款经济实惠的新型激光雷达,与传统的机械激光雷达不同,新 型传感器能使用电子束引导激光束转向。这款新产品具有体积小,性能稳定,价格便宜 等优势。

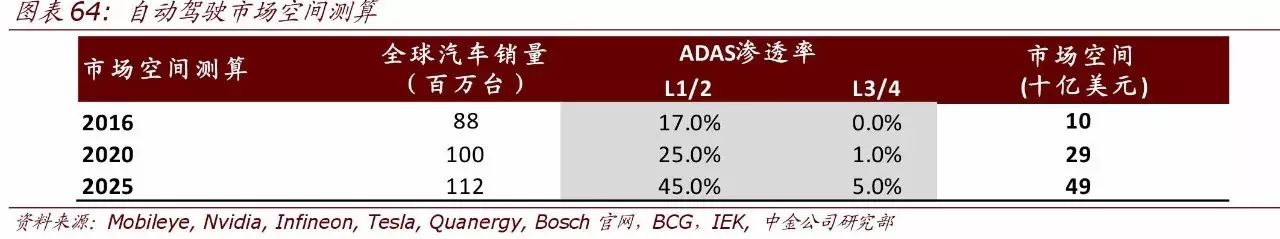

市场规模:2025 年达到 486 亿美元

自动驾驶硬件规模 2025 年可达 486 亿美元。Gartner 认为,现有汽车电子占全球半导 体市场仅为 10.0%左右,2017 年市场规模 2017 年将成长 6.2%达到 343 亿美元,2018 年增长 7.2%至 358 亿美元。我们通过对各等级的自动驾驶渗透率进行了测算,在 2025年自动驾驶传感器与计算芯片的规模可达 486 亿美元。

目前硬件价格高昂阻碍 L3/4 普及:我们对 SAE 要求的各等级自动驾驶需要加装的硬件 成本进行了测算,主要分为计算芯片和传感器两部分。从 L1 到 L4,级别越高,所需要 加装的硬件成本也在上升,整体而言,2016 年 L1/2 的单车电子加装成本为 648 美元, L3/4 则需 21,920 美元,其中中央控制和处理器占据绝大多数成本,例如,Nvidia Drive PX2 的售价高达 1.5 万美元。

2025 年 L3/4 的加装成本有望下降至 4,688 美元。我们对主要硬件成本的价格曲线进 行了假设,随着摄像头、激光雷达、芯片成本的不断下降,以及软件处理的优化,判断 到 2025 年,L3/4 等级的自动驾驶成本有望从超过 2 万美元缩减到 4,688 美元,同时带 来渗透率的提升。

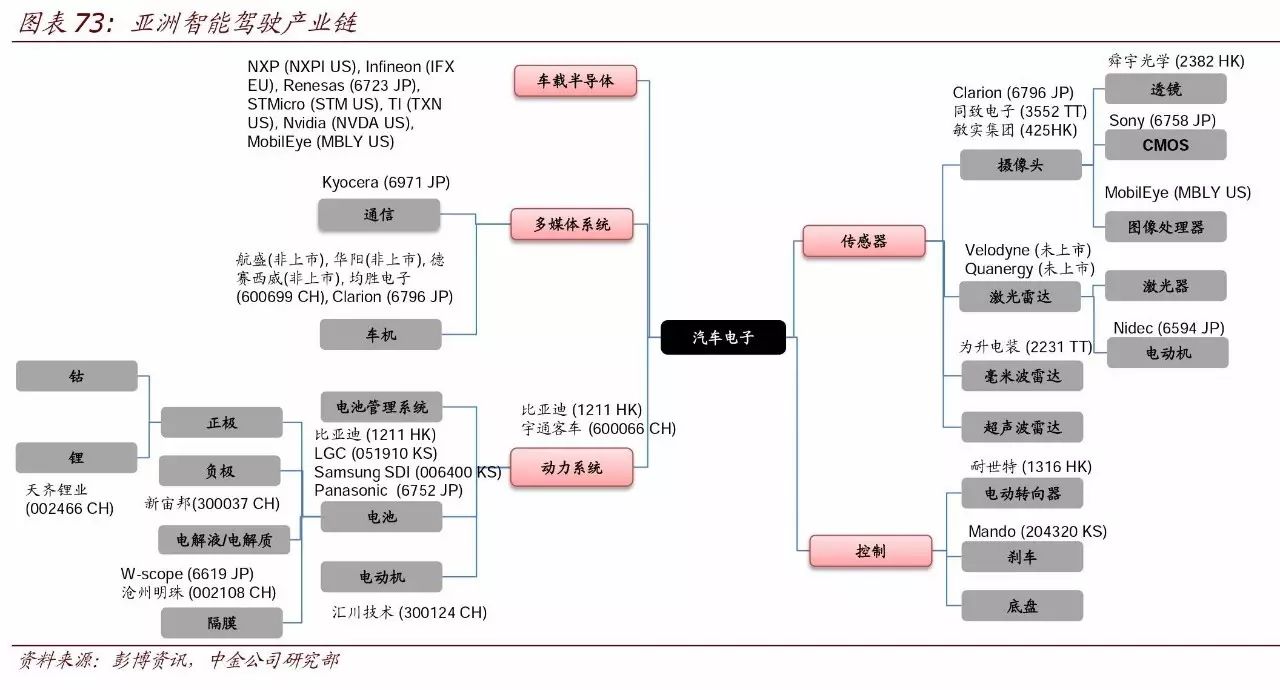

下图归纳了亚洲自动驾驶/电动车产业链的情况。

中国在动力电池技术上全球领先,但在 汽车电子上相对薄弱,主要平台目前掌握在 Continental、Bosch、Denso 等全球一级供 应商手里。中国公司主要作为二级供应商参与到整个供应链中去。中国公司相对较强的 零部件包括:(1)电子传感器(舜宇),(2)车机(航盛,华阳,德赛)。

中国厂商在汽车电子产业链中的布局:

► 舜宇光学:是全球最大车用镜头提供商,产品覆盖了车载摄像头的各个领域(前视、 后视、内视(驾驶员监控/手势识别)、环视、智能后视镜等。进入 HUD 与激光雷达 领域,全方位布局传感硬件。

► 欧菲光:公司通过汽车电子业务、智能中控业务、智能驾驶业务以及互联网+业务 切入汽车电子领域。公司在传感器(摄像头、雷达)、控制器(高清全景环视系统、 ADAS 高级辅助驾驶系统)等方面进行了产品布局。同时,公司投资了美国的 Cruise Automation,其产品可将普通车辆变成自动驾驶汽车,第一代自动驾驶系统适用于 奥迪 A4 和 S5。

► 得润电子:拥有全面的连接器布局,前瞻性布局车联网,收购意大利 OBD(行车记 录仪)模块龙头企业 Meta,向车联网保险等软件服务领域拓展。

► 四维图新:布局无人驾驶,构建高精度地图、动态交通信息。同时,打造趣驾 WeDrive3.0 完整车联网生态平台,产品包括纯车机方案 WeCar、车机互联方案 WeLink、和操作系统趣驾 OS。

► 比亚迪:布局 BMS,母公司集电池、BMS、电动汽车研发于一身,垂直整合优势明 显。比亚迪汽车电子已经有多年积累,2014 年上市内臵 Android 操作系统的车型。

► 德赛电池与欣旺达则在电池封装与 BMS 上领先布局。

► 深圳航盛电子(未上市)致力于为整车厂开发生产智能网联汽车信息系统、智能驾 驶辅助系统、新能源汽车控制系统等产品。未来,公司将重点布局车内 ADAS、安 全技术和智能驾驶技术。

► 华阳(待上市,我国最大的激光头和汽车音箱生产商之一)将围绕车本身,在相关 的感知系统和通信定位和决策系统上布局,推出三个领域的产品:车身电子控制系 统、娱乐系统、高级驾驶辅助系统。

► 德赛西威(未上市)与百度联手,将围绕 BCU 和 MapAuto 两个维度,在高精度地 图与自定位、汽车环境感知、决策等技术领域展开合作。其大股东是上市公司德赛 电池的母公司。

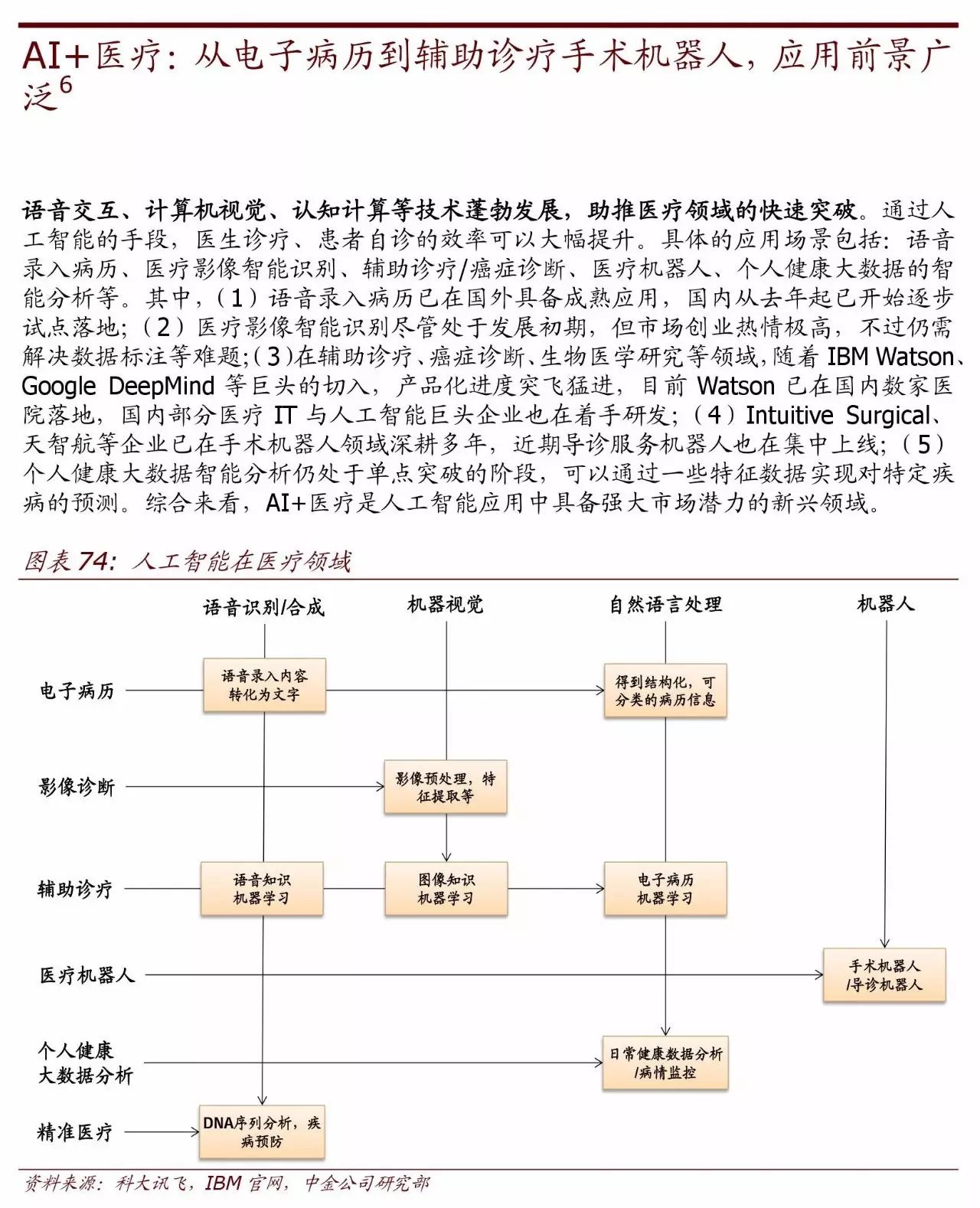

AI+医疗:从电子病历到辅助诊疗手术机器人,应用前景广泛

因微信字数限制,以下内容以图片形式呈现。在新智元公众号回复【中金】下载报告全文。

推荐文章

微信ID:SDx-SoftwareDefinedx

❶软件定义世界, 数据驱动未来;

❷ 大数据思想的策源地、产业变革的指南针、创业者和VC的桥梁、政府和企业家的智库、从业者的加油站;

❸个人微信号:sdxtime,

邮箱:[email protected];

=>> 长按右侧二维码关注。

底部新增导航菜单,下载200多个精彩PPT,持续更新中!

底部新增导航菜单,下载200多个精彩PPT,持续更新中!