作为最赚钱的银行业,吸金能力无人能比。但同时,银行业也面临着自身苦恼和转型,特别是当前5万亿的货币基金体量,相当于每年分食银行业数百亿的净利润。

更多资讯,请下载Wind资讯金融终端APP

来源:Wind资讯APP

随着中报披露的结束,上市公司业绩已全部展现在投资者眼前,作为最赚钱的银行业,其吸金能力自然是无人能比。但同时,银行业也面临着自身苦恼和转型,一方面以余额宝为代表的货币基金正蚕食传统的存款业务,另一方面,利息市场化也不断打压净息差。特别是当前5万亿的货币基金体量,相当于每年分食银行业数百亿的净利润。

从上市银行净利润及增速情况来看,2016年上市银行整体净利润已经突破1.3万亿元,即使把新增上市银行算在内,近年来,业绩增速仍持续下滑。在五六年前,银行业净利润增速一度连续多年高达双位数增长,特别是2014年增速降至个位数,2015年和2016年同比增速甚至小于2%,2017年中期,银行业净利润达到7700多亿元,同比增速回升至近5%,但是否能够持续仍有待观察。

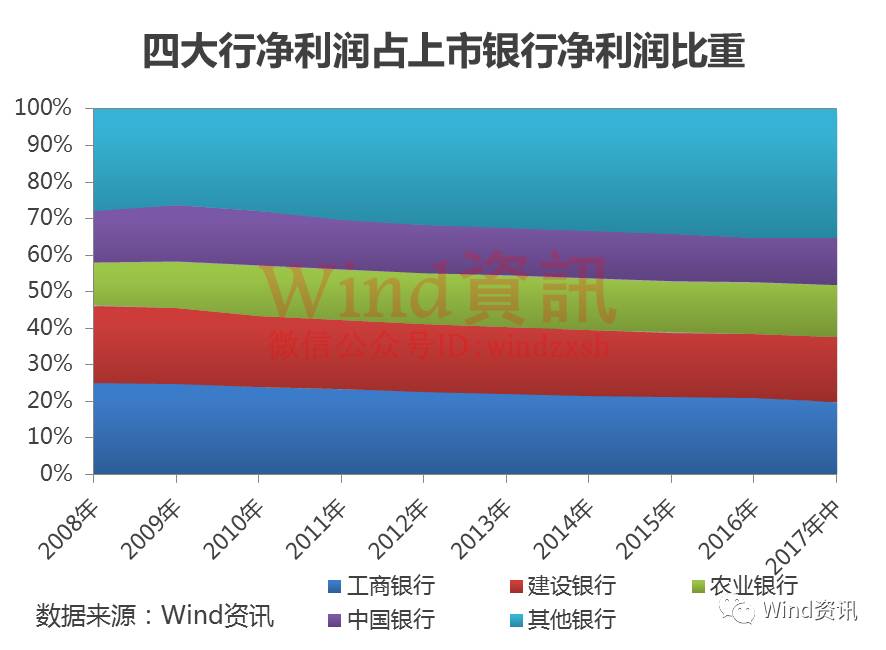

作为国有四大银行的工农中建,其在银行业中的地位是难以撼动的。从四大行净利润占上市银行利润比重可以看出,虽然净利润占比从2008年的70%多,降至2016年的65%左右,其绝对份额仍然是难以撼动。

因此,分析四大行的经营状况或能真实的反映银行业所面临的现状。

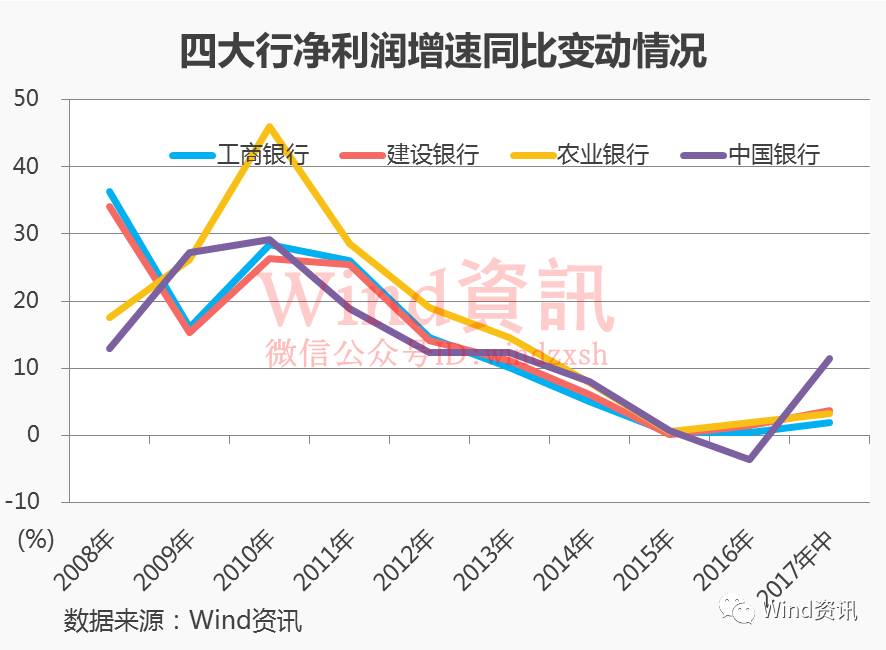

从四大国有银行净利润变化来看,基本和整个银行业保持一致,近几年同样出现增长乏力的情况。2014年-2016年,四大行三年净利润基本维持在8500亿的水平,止步不前。

从四大行的净利润增速来看,2011年-2015年连续5年下滑,虽然2016年及2017年上半年企稳回升,但整体增速仍保持较低水平。具体来看,2017年上半年,工商银行、建设银行、农业银行、中国银行净利润增速分别为1.85%、3.69%、3.28%、11.45%,中国银行增速偏高或是因为2016年同期偏低所致。

根据中国基金业协会数据显示,截至2017年6月30日,325只货币基金累计资产净值为51056.69亿元,占10万亿公募资产的比重逾50%。而在2014年底的时候,货币基金规模才2万亿元,而在2013年以前,货币基金规模仅在1万亿元左右。

短短的4年时间,货币基金的规模膨胀了4万亿元,作为几乎无风险的货币基金,普通投资基本上将其与存款划等号。因此,从银行流出的存款不断壮大了货币基金的队伍。考虑到市场信息的透明化,若存款利率与货基收益仍维持较大利差,未来货币基金的规模或将持续走高。

截至2017年6月30日,规模最大的货币基金——天弘余额宝资产净值1.43万亿元,占货币基金及整个基金市场的比重分别约为28%、15%。相比于2016年底8000亿规模,短短半年时间,突增6000亿,正是因为余额宝规模的突然飙升,来自各方的监管也是持续加码。

2017年5月27日,余额宝最高额度从100万元调整为25万元。

2017年8月14日起,天弘基金将个人持有余额宝的最高额度调整为10万元。

余额宝下调额度上限的一调再调,是天弘基金及其大股东蚂蚁金服已经意识到风险的存在。蚂蚁金服相关人员表示,在进行调整的过程当中,蚂蚁金服作为天弘基金的股东,一直保持沟通,且蚂蚁金服与天弘基金的看法一致。但至于未来是否还会下调个人最高额度,目前并没有继续下调的计划。

2017年3月,证监会发布的《公开募集开放式证券投资基金流动性风险管理规定(征求意见稿)》(以下简称“流动性规定”),其中关于拟加强货币市场流动性管理的规定。“单一投资者持有比例超过基金份额50%,需采用公允价值估值,不得采摊余成本法,且要求80%投向高流动性资产(利率债等);货币基金规模与风险准备金挂钩,限制随意新发货币基金以及单只货币基金规模过大的现象;对机构持有份额较大的货基投资组合平均剩余期限、平均剩余存续期有严格要求;采用摊余成本法核算的货基信用债比例投资者严格限制(信用类债券、ABS、同业存单等合计不超过净值的40%等等。”

由于货币基金几乎无风险和稳定收益的特征,自然引发普通投资者的强烈追捧。以余额宝为例,其7日年化收益率相对银行活期利率和一年期定存利率均有明显优势,即便当前银行将定期利率上浮,亦难以与货基收益比肩。特别是2017年以来,相对一年期定存2%的收益差值,货币基金自然是吸引了更多的粉丝。

银行收入主要是以利息收入和非利息收入构成,虽然近年来银行业一直强调完善收入结构,扩大非利息收入占比,但从实际情况来看,有一定效果,但利息收入仍然挑大梁。从四大行的非利息收入占比来看,不同银行之间存在着一定的差距,农业银行非息收入占比最低,当前仅占25%左右,其余三大行基本持平,当前维持在33%左右的水平。

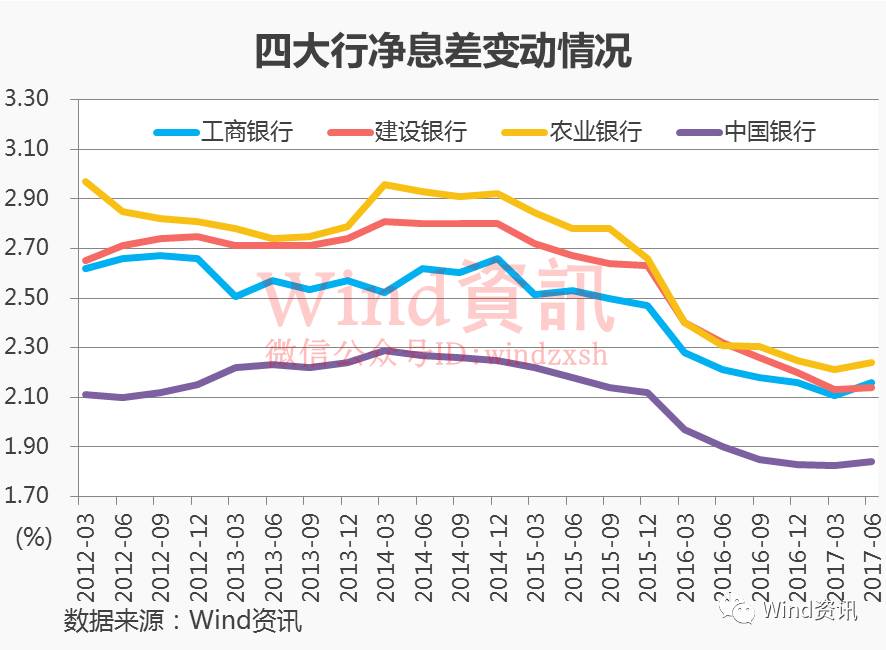

在利息收入占比并未见明显下滑的情况下,近年来四大行净息差却持续走低。随着普通民众理财意识的增强,及利率市场化的推进,相比于2014年,当前四大行净息差普遍下降了0.7%左右。除中国银行净息差偏低外,其余三大行净息差基本在2.2%左右。

假设没有货基分食银行存款这块蛋糕,当前4万亿货基的增量回流到银行体系,若以2.2%的净息差计算,将获利880亿,考虑到竞争者的消失净息差的回升,获利将超过千亿。

当然,这一切都只是假设,历史没有如果,虽然银行的盈利相对减少了,但这部分收益最终都回到了普通投资者的口袋,这难道不是最好的结果吗!

聚焦

国家再发文,人民日报一句话点透:楼市即将翻篇 | 去年给“大学生零首付购房”的沈阳竟然开始限售了! | 深圳拥抱“住房公有制”,马云入局国家租房战略 | 34亿!《战狼2》登顶中国史上最高票房 | 首富卖卖卖背后 | 任志强演讲专家怒怼 | 租购同权 | 乐视危机更大变局

市场

人民币3个月涨4.4%!从33个国家感受人民币购买力 | 百度外卖送出“最后”一份外卖,网友们炸锅了!| 中国第三大民企魏桥:一个中国经济样本 | “新周期”已疯狂! | 国家队险资社保最新持仓

排行榜

半年怒赚2256亿!公募基金公司业绩排行榜出炉 | 百大券商7月经纪业务排行榜 | 知名私募下半年调研205家公司 | 私募基金榜

您的吐槽和转发是我们前进的动力