内部,

5

月

PMI

回落至荣枯线之下,包商银行事件在短期内冲击流动性、在中期内影响信用传导;外部,美债利率显著回落、全球经济及风险资产下行压力增大、中美贸易摩擦继续加大全球风险资产波动率。国内债市和股市并未对

5

月货币政策的边际转宽有明显反应,意味着市场的类滞胀预期较强,叠加

6

月底前贸易摩擦走势的不确定性,

A

股指数大概率仍在当前平台震荡,配置上继续关注抗通胀预期的必需消费

+

宏观相关性相对小的科技成长,同时关注可能成为新对冲阵地的经济开发区以及国企混改主题。

内外部均有压力,核心影响变量是内部的类滞胀预期

内部,5月PMI回落至荣枯线之下,包商银行事件在短期内冲击流动性、在中期内影响信用传导;外部,美债利率显著回落、全球经济及风险资产下行压力增大、中美贸易摩擦继续加大全球风险资产波动率。国内债市和股市并未对5月货币政策的边际转宽有明显反应,意味着市场的类滞胀预期较强,叠加6月底前贸易摩擦走势的不确定性,A股指数大概率仍在当前平台震荡,配置上继续关注抗通胀预期的必需消费+宏观相关性相对小的科技成长,同时关注可能成为新对冲阵地的经济开发区以及国企混改主题。

经济基本面:PMI回落至荣枯线之下,大中小企业信心一致回落

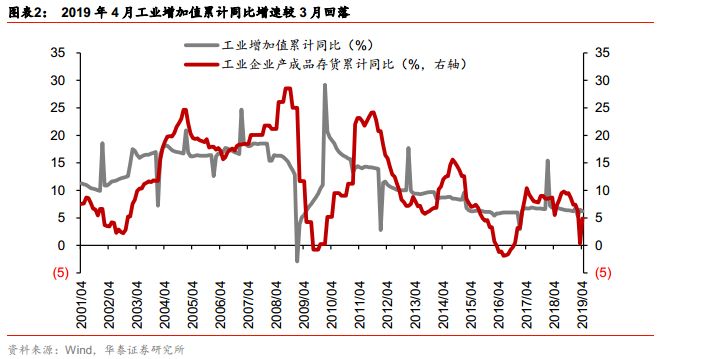

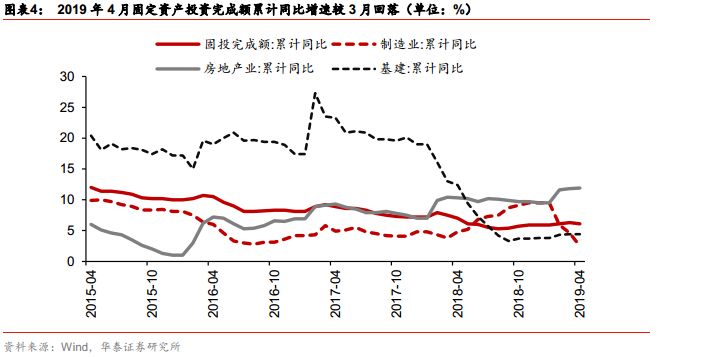

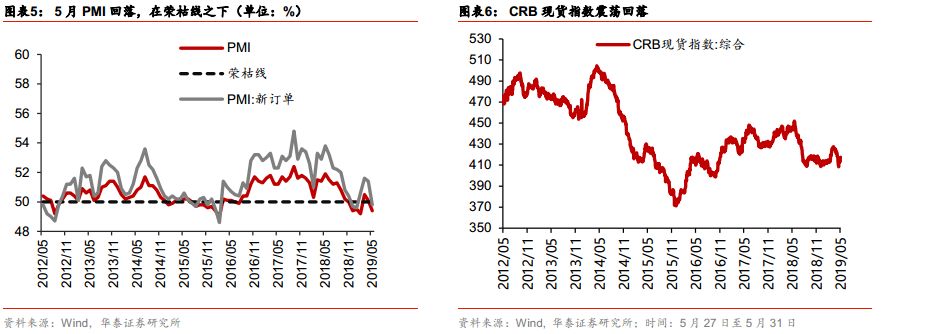

5月PMI回落至荣枯线之下。分企业类型来看,小企业的PMI回落幅度更大;分指标类型来看,新订单指数显著回落,而产成品库存指数上升,原材料库存与产成品库存的差值继续回落;从企业经营预期来看,不同于3、4月大中小企业的经营预期存分歧,5月经营预期一致回落,其中小企业的回落幅度最大,中型企业的绝对值最低。当前经济基本面的趋势与我们月初预判的“利润表将在中报二次下探”较一致,负面影响市场节奏。

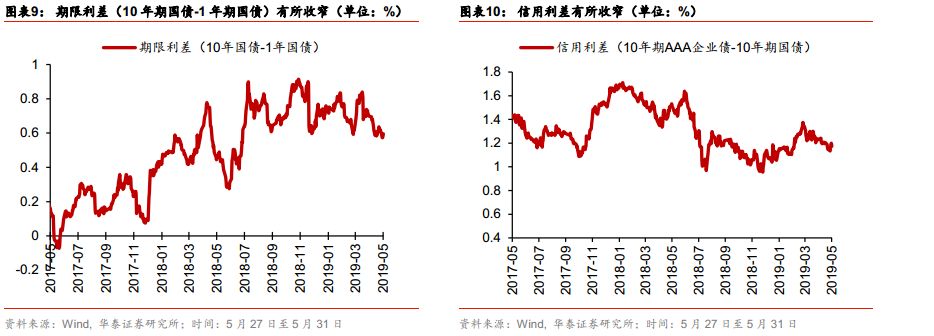

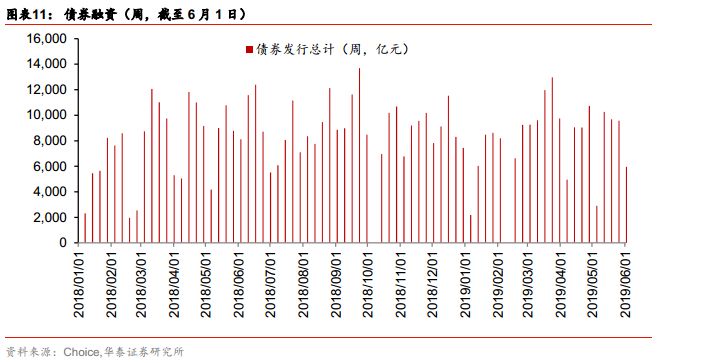

宏观流动性:银行同业刚兑预期或将打破,信用边际收缩概率较高

包商银行被接管,银行同业刚兑预期或将打破,短期内冲击流动性,中小银行负债端压力增大,中期内或将负面影响信用扩张;5月,除地方政府债和同业存单外,其他债券发行量均小于4月,而包商银行事件将负面影响短期内同业存单的发行和交易;另外,5月住宅用地成交面积增速显著回升、成交溢价率基本维持在4月以来的20%以上,房企拿地明显激进,在当前房地产政策取向下,我们担心后续房企融资或将因当前的激进而受边际抑制;综合以上三点和5月PMI,我们预计6月中旬将公布的5月社融数据或较为中性,6月信用也有可能呈现边际收缩的状态。

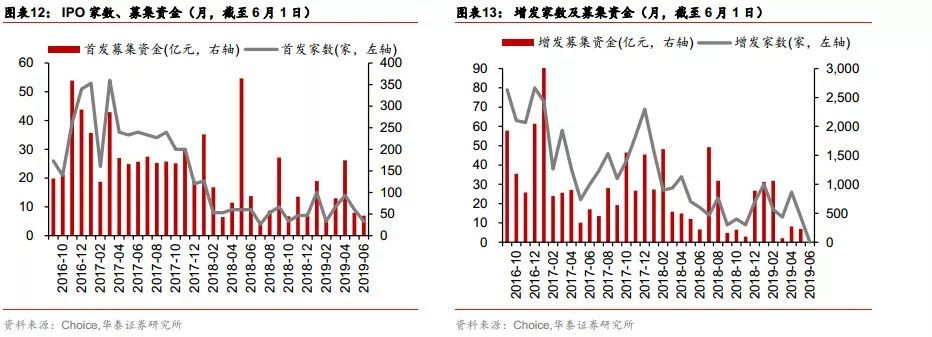

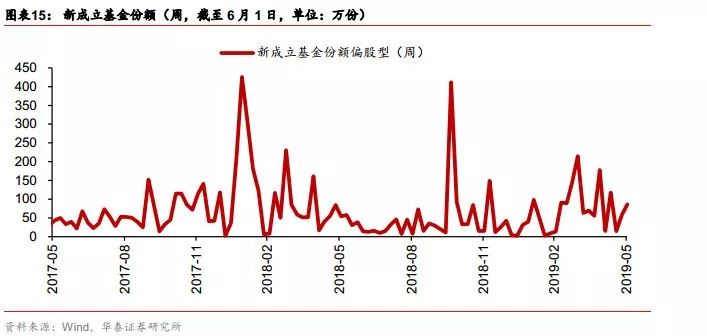

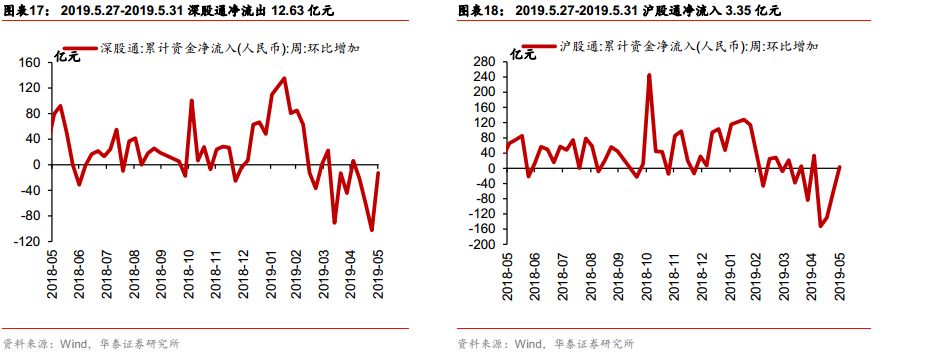

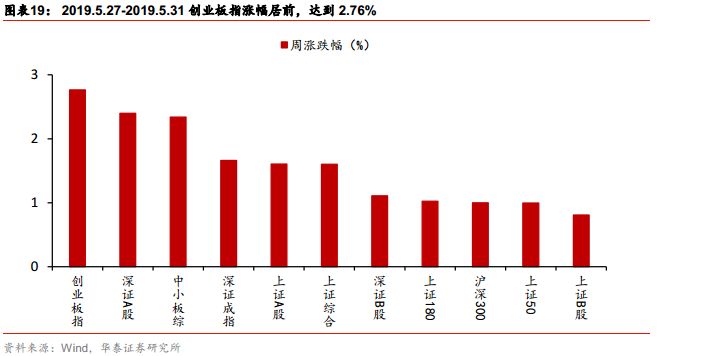

A股流动性:5月北向资金大幅净流出、产业资本净减持

今年一季度,显著改善的A股流动性是市场核心影响变量之一:1月交易主力是北向资金,2月杠杆资金和公募基金活跃度的边际变化更大,产业资本活跃度显著上升,3月杠杆资金继续活跃、公募仓位提升明显、散户资金入场。而4月北向资金净流出,公募基金减仓,杠杆资金、产业资本活跃度回落;5月北向资金大幅净流出,杠杆资金成交额占比低于3、4月的一半,公募基金逆势略有加仓,产业资本净减持。

外部环境:美债利率显著回落,美股压力增大,贸易摩擦走势仍不确定

美债利率显著回落,美国经济预期进一步下行,中美利差显著走扩。但当前中美利差走扩的原因及对A股的影响与前期不同:去年底中美利差走扩→中美经济周期差收窄→国内货币政策的外部掣肘减小→A股减压;当前中美利差继续显著走扩→意味着全球经济下行压力增大、但国内货币政策的内部掣肘较大→国内类滞胀隐忧→A股增压。美国关键收益率曲线倒挂之下,美股下行压力继续增大,全球风险资产联动承压;同时中美贸易摩擦走势的不确定性仍高,加大全球风险资产市场的波动率。

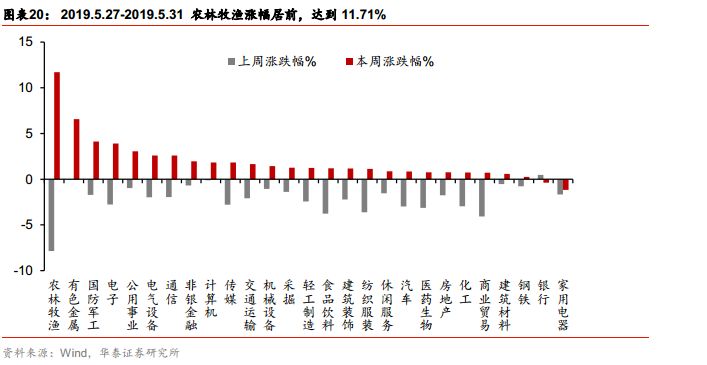

类滞胀预期较强,继续配置科技成长+必需消费,关注经开区和混改主题

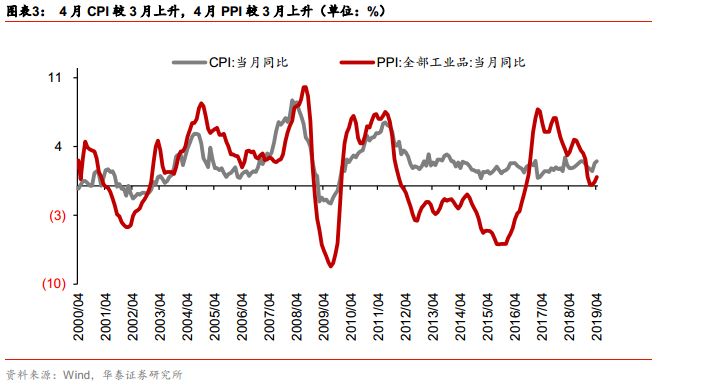

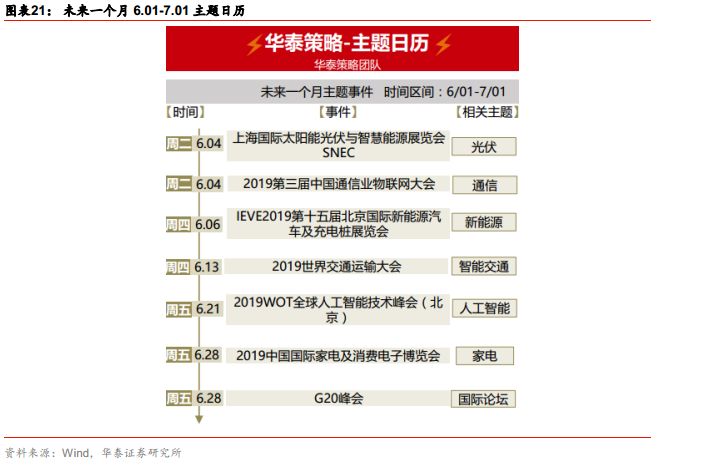

本周央行货币净投放4300亿元,整体5月的货币净投放量为今年以来最大,但无论是债市或股市,目前均未对货币政策的转宽有明显反应,这意味着市场的类滞胀预期较强,通胀预期+房地产政策仍紧+全球经济回落下,债市仍对货币政策的内部掣肘较为担忧,而股市相比货币政策更担心经济基本面回落下的信用收缩。内部担忧,叠加6月底G20会议前贸易摩擦走势的不确定性,市场走势大概率仍将纠结,配置上继续关注抗通胀预期的必需消费+宏观相关性较小、受益调结构政策的科技成长,同时,关注可能成为新对冲阵地的经济开发区以及国企混改主题。

风险提示:中小银行流动性及信用风险发酵;中美贸易摩擦继续升级。

风险提示:中小银行流动性及信用风险发酵;中美贸易摩擦继续升级

。