本周全国多个地区持续高温,大幅拉升电力煤耗量,发改委相应净增煤炭有效产能2亿吨以保供应,但整体供应依然处于紧平衡状态,煤炭价格持续上涨。其他工业品价格也普遍表现强势,南华工业品指数继续攀升,对工业生产具有良好的支撑作用。据发改委披露,继去年提前超额完成去产能任务后,今年到6月底,我国钢铁去产能已完成全年目标,煤炭也已完成年度目标任务量的74%。

在金融工作会议重申实体去杠杆的情况下,预计去杠杆将成为下半年供给侧结构性改革的重点。

6月全国房地产销售和土地购置情况均持续超预期,房价对货币政策的掣肘依然明显。

6月70个大中城市房价涨幅仍处高位,新房价格环比上涨的城市从5月的56个扩大到60个。可以说,目前抑制房价过快上涨的任务,只在调控最为严厉的一线城市取得了显著成效(也许说“被勉强遏制住”更为合适),全国来看,房地产销售热潮仍在持续。央行数据显示,6月末人民币房地产贷款余额仍高达29.72万亿,同比增长24.2%,增速小幅回落但仍处高位,后续房地产贷款的进一步主动收紧,可能成为房地产投资回落的重要触发因素。此外,近日住建部会同八部门联合发文要求大中城市加快发展住房租赁市场,目前已选取广州等12个城市作为首批开展住房租赁试点的单位,本周广州率先出台16条措施扶持租房市场,提出保障“租购同权”,引发市场热议。

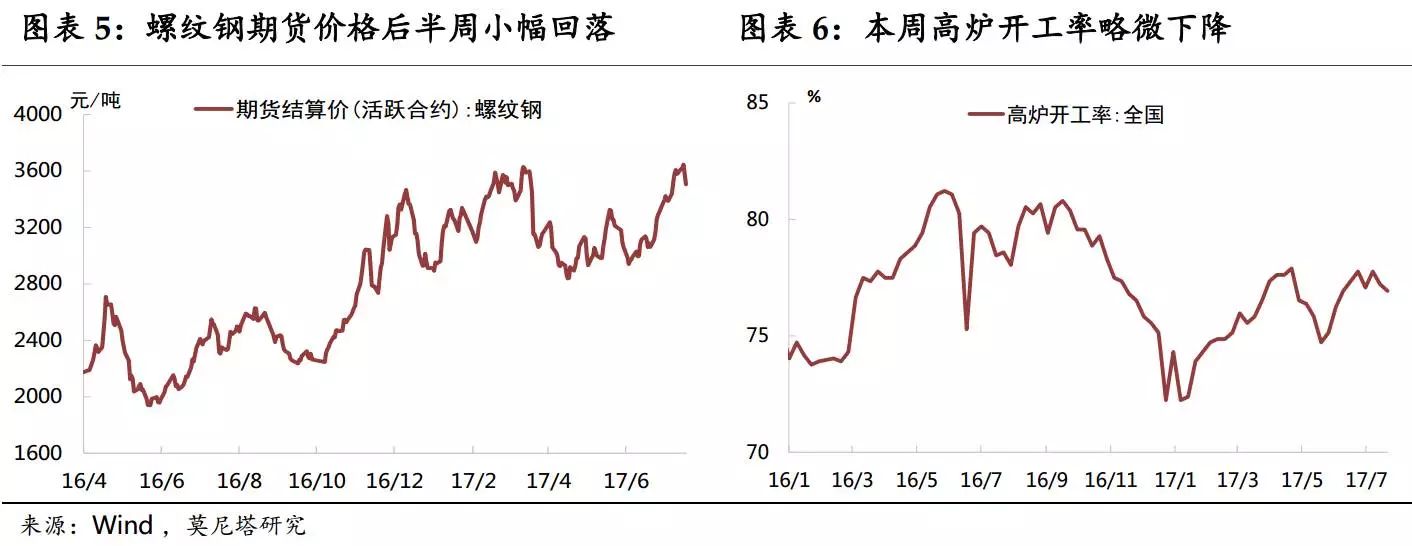

本周受财政缴税及地方债缴款等因素扰动,资金面一度紧绷。但央行连续大额净投放,创近6个月单周净投放量最高,且周中曾有传央行通过部分银行向市场补充流动性,展现出维稳流动性的政策意图。

在此背景下,本周国债收益率曲线明显增陡。

短端利率在资金面紧绷的情况下依然显著下行,反映出市场对央行维稳资金面的预期显著增强。此外,年初以来货币基金规模大幅上升,也对短债的价格具有一定的支撑作用。而本周长端利率的调整,则主要受到周一经济数据全面超预期的影响;同时,金融监管政策执行力度的不确定性,仍然令市场保持谨慎情绪。此外,

本周收益率曲线的陡峭化,还与财政部国债做市支持操作的预期引导作用有关:

周二,财政部开展国债做市支持操作,随卖15.1亿10年期国债。预计短期内,监管细则的不确定性和经济增长的强韧将持续施压债市,长债收益率难现趋势性下行,区间震荡是更可能的形态。

本周美元指数持续走弱,触及逾一年新低。在此背景下,人民币贬值预期进一步弱化(本周美元/离岸人民币6个月风险逆转看涨水平创下2014年以来最低);人民币兑美元汇率显著升值。但由于传统购汇旺季中,实需购汇依然较强,人民币走势仍显弱势:体现为每日收盘价多数较当天中间价有所贬值,而第二日中间价又均较前日收盘价有所升值。此外,

6月结售汇逆差创半年最高,也印证了人民币贬值压力犹存。

我们认为,人民币贬值的压力,除了受到6、7月是传统购汇旺季的影响;同时也与市场不看好人民币汇率升值的持续性有关:即认为目前人民币汇率向好,主要源于资本管制加强、逆周期因子以及美元指数阶段性疲软,一旦这些因素出现逆转,人民币汇率还将转而走贬。不过,

考虑到下半年美元指数升值的动能不强,逆周期因子还将继续发挥作用,人民币汇率尽管存在内生的贬值压力,但大幅走贬的可能性较小。

工业生产稳定,工业品价格持续反弹。

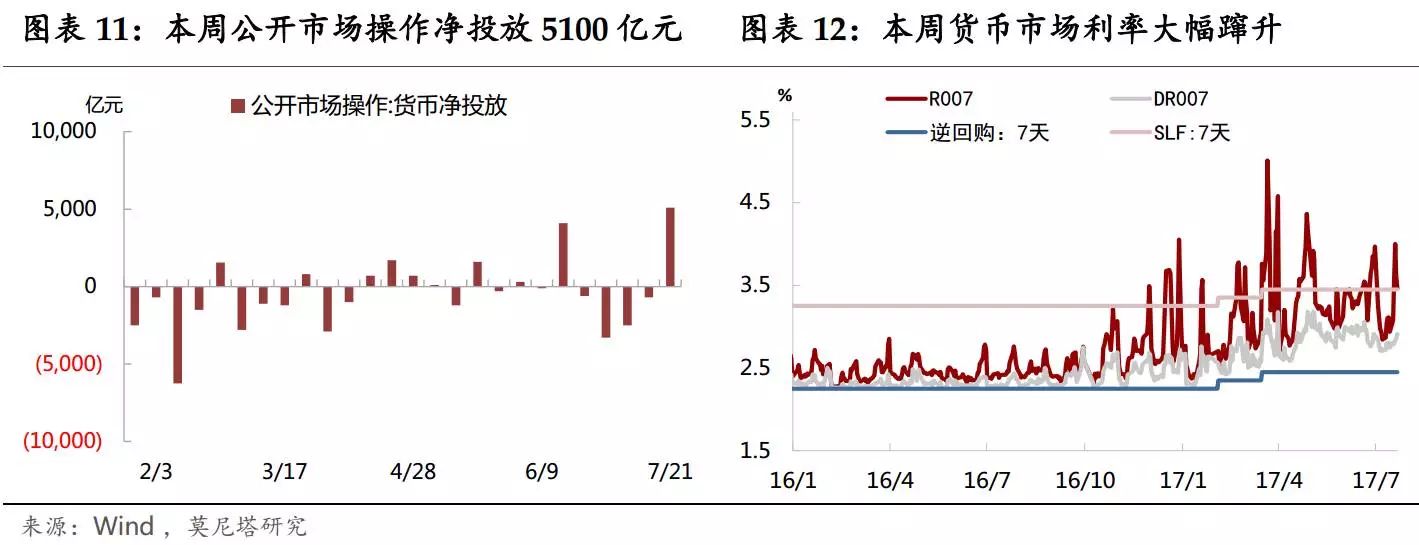

本周六大发电集团日均耗煤量环比继续大增8.5%,同比增速恢复至二季度的较高水平,夏季用电高峰的影响得到正常凸显,反映工业生产依然整体稳定(图表1)。本周南华工业品指数继续6月以来的反弹,进一步攀升收于1977点,对工业生产具有良好的支撑作用(图表2)。

6月中国工业增加值回升到3月7.6%的高点,相较前两年的水平明显上了一个台阶,但“生产热”、“投资冷”的状况依旧。

其背后的逻辑在于:供给侧改革导致工业产量收缩,使得工业品价格显著上涨,企业受利润驱使而增加产量,但在此过程中,经济的终端需求并没有出现大幅扩张,因此企业追加投资扩张产能的意愿不足。只是经过供给侧改革后,工业生产逐步集中于那些在去产能中活下来的企业,而这部分企业多为工业增加值所统计的“规模以上”企业。因此,2017年工业增加值较前两年上了一个台阶,这在很大程度上是与供给侧改革相联系的现象,不能以此作为“新周期”的依据。

原材料价格保持强势。煤炭

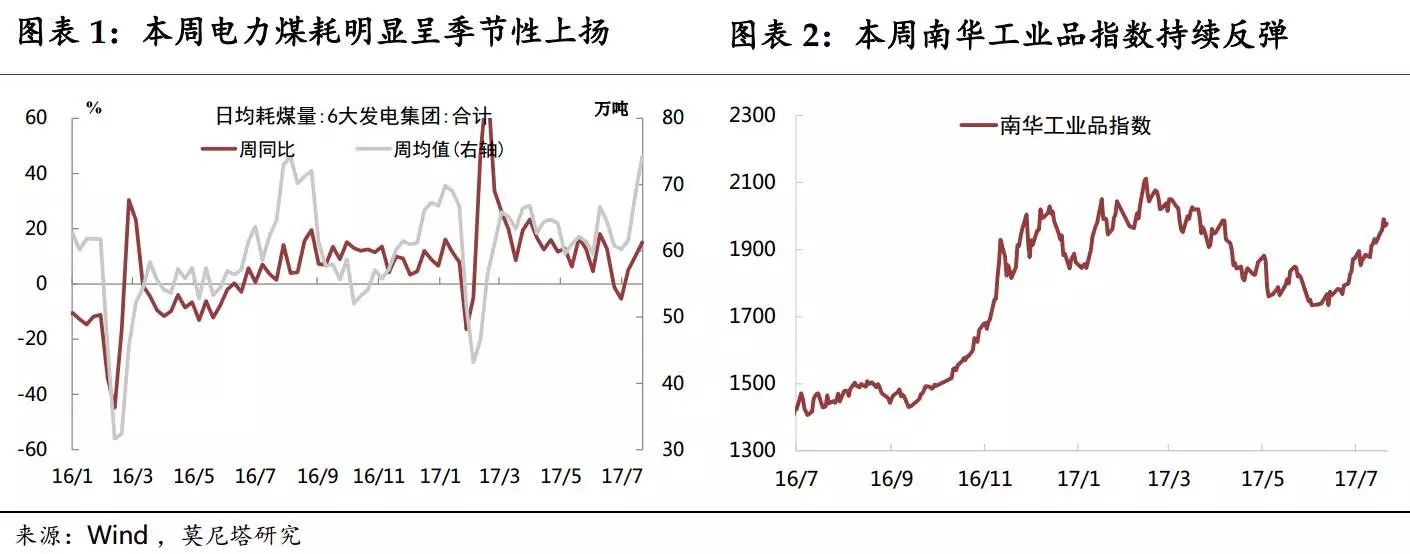

方面,自迎峰度夏以来,全国多个地区持续高温,受此影响,华北、西北两个区域电网和12个省级电网用电负荷刷新纪录,发改委相应净增煤炭有效产能2亿吨以保供应,但整体供应依然处于紧平衡状态。本周焦煤、焦炭和动力煤价格分别进一步上涨7.8%、3.8%和2.7%(图表3)。发改委表示,近期煤炭供应在三个方面超出预期,分别是消费增长超出预期,整治煤炭超能力生产超出预期以及地方去产能进度超出预期。据有关央企介绍,近期一批优质产能煤矿将获得核增批复,预计可核增产能1亿吨左右。此外,前五个月我国规模以上煤炭企业利润增长近90倍,盈利集中在几家大企业。

布伦特原油

期货结算价本周呈震荡走势,收于48.1美元/桶(图表4)。周五OPEC增产消息打压市场信心,导致油价大幅回落,下周一的OPEC石油减产监督会议是市场关注的焦点。本周

LME铜

现货结算价显著攀升,周环比上涨2%,主要得益于中国增长数据强劲和美元走软,

铝价

继续在高位区间震荡,周环比略涨0.1%。本周

MyIpic矿价

综合指数进一步反弹,周环比上涨2.8%,进口矿继续领涨。本周

南华农产品

价格指数震荡收跌-0.3%。

钢铁去产能完成全年目标,后半周钢价小幅下挫。

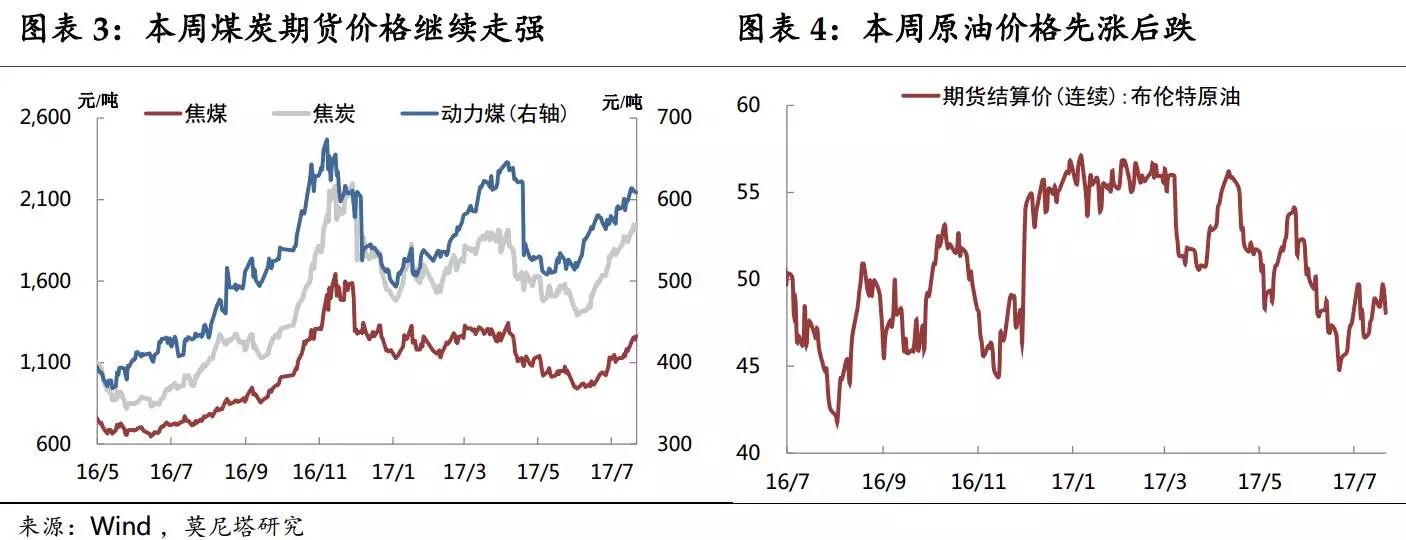

螺纹钢期货结算价前半周进一步攀升,周三中钢协数据显示,7月上旬末,重点钢铁企业钢材库存量较上一旬末增长7.18%,受此影响,螺纹钢期货价格有所回落。全周来看,钢价环比上涨1.3%(图表5)。本周

全国

高炉开工率再度小幅下降,略微回落至76.9%(图表6)。继去年提前超额完成去产能任务后,今年到6月底,我国钢铁去产能已完成全年目标,煤炭也已完成年度目标任务量的74%。在金融工作会议重申实体去杠杆的情况下,预计去杠杆将成为下半年供给侧结构性改革的重点。此外,海关数据显示,继今年4月首次“破万”后,5月份的中国废钢出口量再次激增至8.0345万吨,同比暴增954倍,环比增长4.3倍,中国钢铁加速进入折旧时代。

房地产贷款增速仍处高位,广州率先推出“租购同权”扶持租房市场。

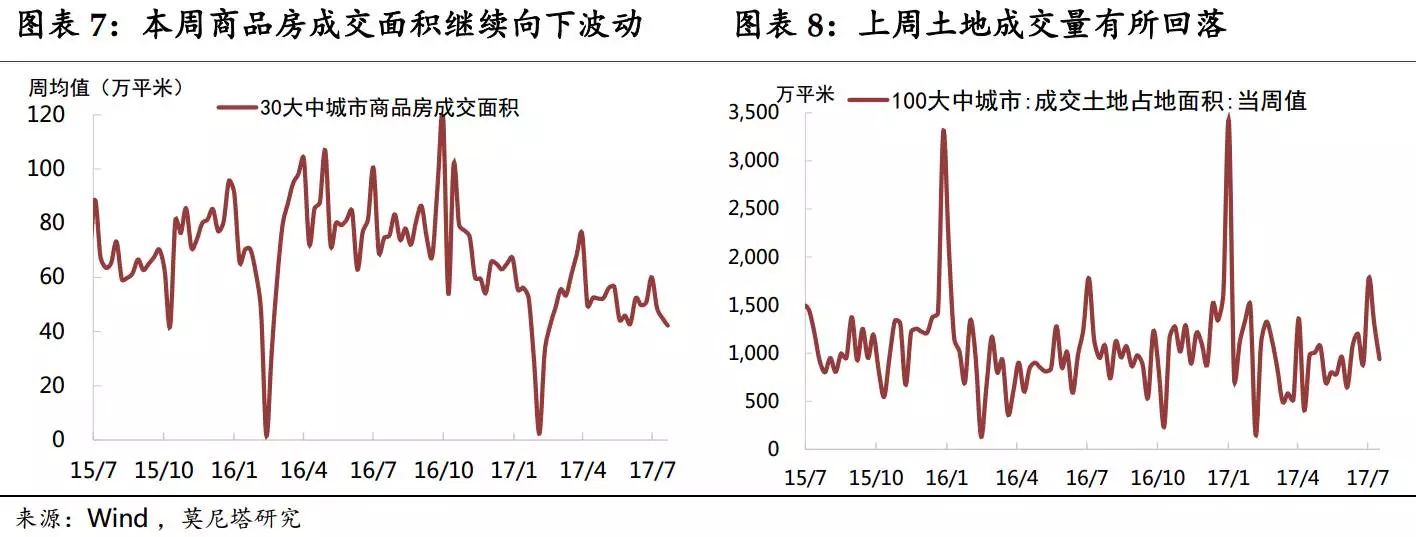

本周全国30大中城市商品房日均成交面积继续向下波动,主要受到二线城市拖累(图表7)。上周100个大中城市土地成交面积进一步回落,但仍达到较高水平(图表8)。上半年,三四线城市的棚改货币化使得全国房地产销售持续高涨,6月全国商品房销售面积同比由上月的10.2%猛增至21.4%,几乎完全拜三四线城市所赐(同期30个大中城市同比仍处低位);此外,如高频数据所显示的,6月土地购置面积大幅反弹,达到19.7%,创下2015年以来最高。房地产销售和开发商的拿地热情都持续超预期。央行数据显示,6月末人民币房地产贷款余额仍高达29.72万亿,同比增长24.2%,增速小幅回落但仍处高位。近日住建部会同国家发改委、财政部等八部门联合发文要求大中城市加快发展住房租赁市场,目前住建部已选取广州等12个城市作为首批开展住房租赁试点的单位,本周广州率先出台16条措施扶持租房市场,提出保障“租购同权”,引发市场热议。

房价对货币政策的掣肘依然明显。

本周统计局公布70个大中城市房价指数,6月新房价格同比上涨9.6%,环比上涨0.7%,均较上月小幅回落0.1个百分点;二手住宅价格同比上涨7.9%,比上月略增0.1个百分点,环比上涨0.6%与上月持平。整体而言,房价涨幅仍处高位,且6月份70个大中城市中,新房价格环比上涨的城市从5月的56个扩大到60个。

不过,一线城市与二、三线城市之间呈现出明显分化。6月一线城市新房和二手房价格环比分别为0%和-0.2%,严厉的限购政策开始遏制住一线城市的房价。然而,二、三线城市的新房价格环比略有下降,但仍分别达到0.5%和0.8%;二手房价环比均与上月持平于0.6%,反映二、三线城市房价依然坚挺。可以说,目前抑制房价过快上涨的任务,只在调控最为严厉的一线城市取得了显著成效(也许说“被勉强遏制住”更为合适),全国来看,房地产销售热潮仍在持续。

鲜菜价格大涨,带动食品价格回升。

本周农产品和菜篮子批发价格指数有所回升,分别环比上涨0.75%和0.9%(图表9)。从分项数据看,本周指数的上涨主要受到鲜菜价格季节性上涨的拉动,随着高温天气挫伤南方鲜菜供给,鲜菜价格大幅上涨5.9%;猪肉价格环比再降1.4%;此前拖累指数上涨的水果价格,本周企稳,环比小幅上涨0.66%(图表10)。

二

金融市场:人民币贬值预期创

2014

年来最低

央行连续大额净投放,缓和资金面紧张。

本周公开市场共有2000亿元逆回购和395亿MLF到期,央行连续大额净投放,累计净投放量达5100亿元,创近6个月最高。央行大额净投放的背景是,本周受财政缴税及地方债缴款等因素扰动,资金面一度紧绷:R007利率由上周五的2.94%最高窜升至4%,周中曾有传央行通过部分银行向市场补充流动性。随着资金投放的持续,后半周货币市场利率即出现明显回落。从央行连续大额净投放的态度,以及存款类机构质押式回购利率安然无恙的情况看,货币政策仍维持原有的“不松不紧”的基调。相对而言,后续更需关注金融监管政策执行的落地进度。在货币政策态度缓和的情况下,本周同业存单发行利率除1个月期有所上升外,3个月和6个月发行利率仍保持下行态势;同业存单发行量较上周有所回落但依然不低。