……

六年时间,对华锐风电来说,有点短,又有点长。

短的是,上市六年来,他一直处于水深火热之中,屡次被推至退市边缘;

长的是,经历了风电行业的巨变,他在转型的道路上,迷失了方向,未来究竟在何方?

曾经为了业绩,也就是所谓的“面子”,他上市首年就玩了一把财务造假。

造假的手段非常常见,简称“寅吃卯粮”,即提前确认收入。

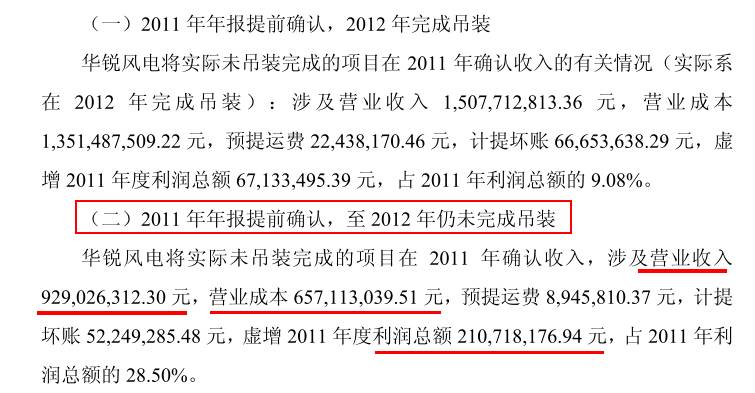

2011年,他虚增营收24.3亿,虚增利润总额2.77亿,占2011年利润总额的37.58%。

提前确认收入,其实就是在收入确认时点上做文章。要想发现这个问题,主要还是要看与收入确认相关的单据是否齐备,是否合理,否则光从财务数据上是很难看出来的。

只不过,华锐风电也确实悲催,上市那年偏偏遇上了风电行业剧变。

重大不利的行业变化、营收净利润大幅下滑、对前期会计差错更正的专项说明……

以上这些迹象,都暴露了他财务造假的马脚。

总之,对于华锐风电来说,若不能找到新的战略转型之路,明年他还能保住A股之位吗?亦或者还能在退市边缘挣扎多久?

“曾经的风电业巨头,因为财务造假,翻不了身”

众所周知,收入造假是财务造假的重灾区,其造假手段可谓花样繁多。

有人曾经把收入操纵手法归为九大类,顺便编了个有意思的口诀:[4]

1)寅吃卯粮,透支未来收入

2)以丰补歉,储备当期收入

3)鱼目混珠,伪装收入性质

4)张冠李戴,歪曲部分收入

5)借鸡生蛋,夸大收入规模

6)瞒天过海,虚构经营收入

7)里应外合,相互抬高收入

8)六亲不认,隐瞒关联收入

9)随心所欲,篡改收入分配

作为一个公众的上市公司,这“收入九戒”不能犯。

然而,往往有不少企业铤而走险,无非是迫于一些压力。

这些压力的来源多样,比如说,业绩考核压力、保持上市资格压力、银行贷款压力、税收筹划压力等等。

比如,

太化股份

就犯了第6戒,虚构贸易虚增收入;再比如,

北大荒

犯了第5戒和第7戒,虚改合同单价,虚增收入;再再比如,大智慧犯了第1戒和第9戒,非常时期提前确认收入,还篡改了收费分配。

而排在“收入九戒”的第1戒——寅吃卯粮,就是今天故事主角犯的错。

透支未来收入,也叫提前确认收入,一般是出于业绩压力,或保持上市资格压力,亦或谋求IPO压力。

尤其对于上市公司来说,没有什么比稳步增长的业绩更重要的了。

2

██████

收入第1戒,寅吃卯粮,怎么玩?

要想了解提前确认收入怎么玩的,首先必须要知道正常的收入确认原则是什么。

收入类型大致分为:销售商品收入、提供劳务服务收入、让渡资产使用权的收入。

此处结合本文主角的业务内容,只举例销售商品收入的确认原则。如下:

▼

根据《企业会计准则第14号——收入》

销售商品收入

同时满足下列条件的,才能予以确认:

(一)企业已将商品所有权上的主要

风险和报酬转移

给购货方;

(二)企业既

没有保留

通常与所有权相联系的

继续管理权

,也

没有

对已售出的商品实施

有效控制

;

(三)收入的金额能够

可靠地计量

;

(四)相关的经济利益很

可能流入

企业;

(五)相关的已发生或将发生的成本能够

可靠地计量

。

简单来说,收入确认的关键是:商品所有权的风险和报酬的转移。

一般在商品发货时,商品的风险与报酬就已经转移给买方,可以确认收入;但是,假若买卖双方的合同约定了

退款条例

,在无法预测退货比例、及退货期届满前,是不能确认收入的。(典型的案例就是大智慧!)

而且,往往一笔真实的收入,会有相应的收入证据,例如发货单、验收单等。

本案,华锐风电在被查出“寅吃卯粮”以后发现,吊装单、发货单等关键证明收入的证据,不是缺失,就是不可靠。

今天我们一起来复盘下,

华锐风电是怎么玩的“寅吃卯粮”的。

3

██████

没落的华锐风电

华锐风电,是做大型风力发电机组的开发研制、生产及销售,主要产品为1.5MW系列和3MW系列风力发电机组。

▼

他诞生时,国内风电行业发展前景并不明朗,国产兆瓦(MW)级风电配套产业链处于空白,产业运作风险较大。

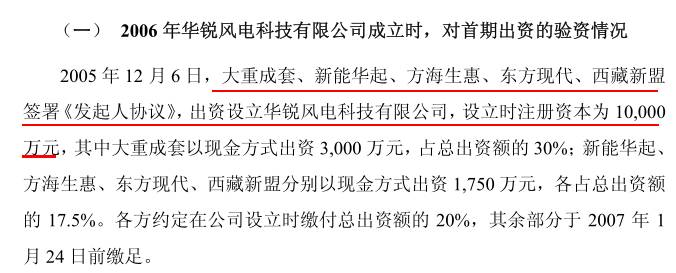

面对这一格局,华锐风电的大重成套、方海生惠等股东们,决定用现金出资的方式,设立华锐风电,分散单独投资可能带来的风险,注册资本1亿。

▼

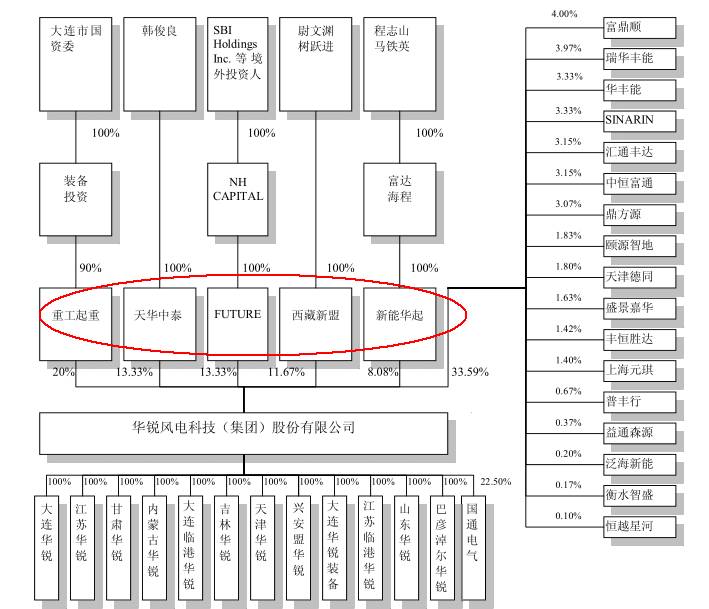

截至2011年IPO前,股东阵容还是很强大的。

▼

而且,他也的确实现了若干风电发展史,尤其是海上风电项目的里程碑。

例如,承接了中国第一个海上风电示范工程——上海东海大桥海上风电场102MW项目。

2008-2009年,华锐风电以1,403MW、3,510MW 的风电机组装机容量,连续保持中国第一,并从全球风电设备供应商第七名上升至第三名。

▼

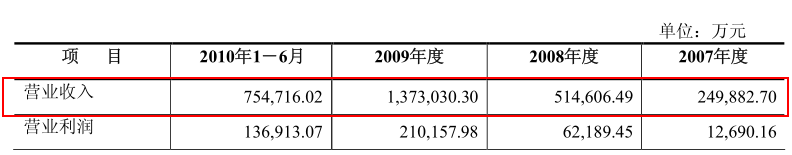

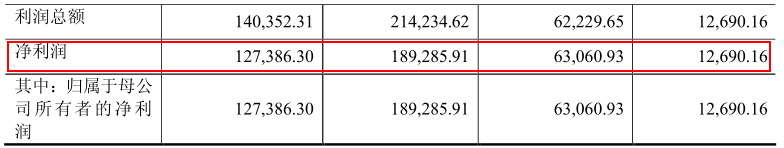

上市前,也就是2007-2009年,华锐风电实现营收24.9亿、51.5亿、137亿,净利润1.26亿、6.3亿、18.9亿。

▼

这架势!如果站在当时的时间点看,绿色能源+上亿的净利润,真是够风光的。

然而,好景不长,噩梦从上市首年(2011年)就开始了。至今,华锐风电还未醒来,久久难以翻身。

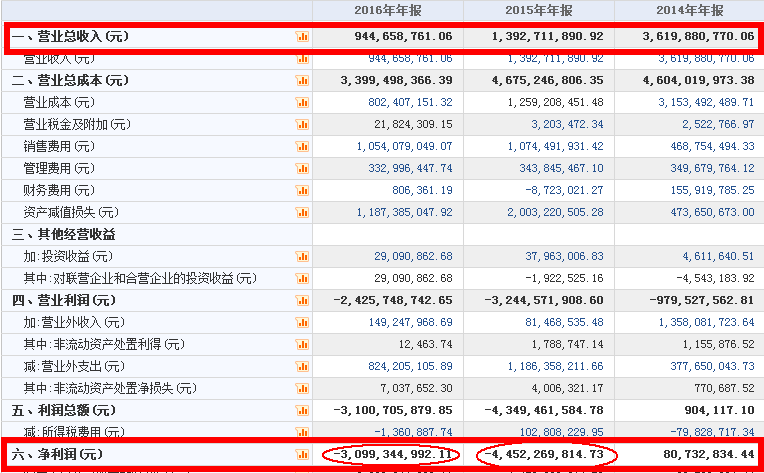

从盈利状况上看,2014年-2016年,华锐风电的营业总收入连年下滑,净利润走一步退两步。

因为连续两年亏损,目前华锐风电已经变成了*ST锐电……

▼

从二级市场上看,华锐刚上市时,最风光的时候每股90元,现在已经跌到了1.46元。[1]

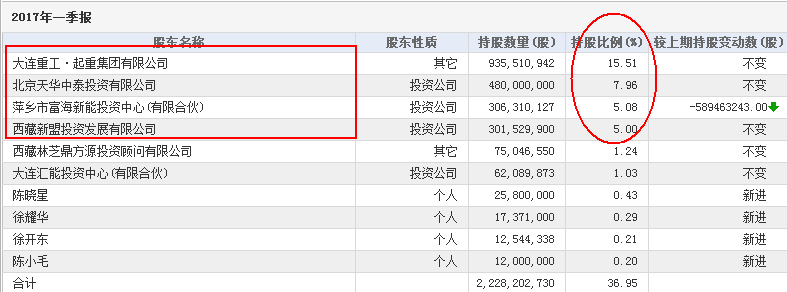

从股东结构上看,股纷纷减持。据2017年一季报,大连重工减持为15.51%、天华中泰减持到.96%、西藏新盟减持到5%。

▼

华锐风电(*ST锐电)OS:哎,谁敢跟我比命苦?

4

██████

提前确认收入,怎么造假?

2011年对于华锐风电来说,是一个拐点。

这一年,风电行业产能过剩,行业步入低谷,“弃风限电”成为行业阵痛期的主题。[2]

这一年,偏偏是华锐风电上市的首年,必须要拿出漂亮的成绩,才能不负众望。

两难之际,华锐风电冒险交出了一份

掺了水

的2011年年报。

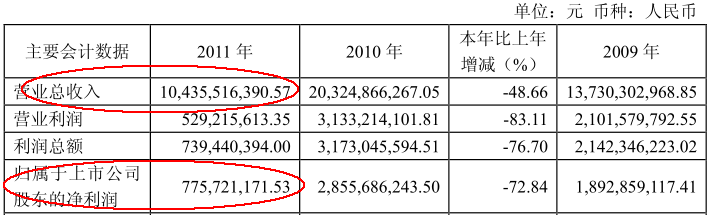

年报披露,华锐风电实现

营收104亿

,实现

净利润7.75亿

。

▼

然而,根据《行政处罚决定书》来看,事实的真相是:

华锐风电在总经理韩俊良的安排下,串通财务、生产、销售、客服4个部门,伪造单据,提前确认了风电机组收入413台。

从而,虚增营收24.3亿,虚增利润总额2.77亿,占2011年利润总额的37.58%。

如果扣除掉虚增的部分,华锐风电2011年的实际营收不到80亿,实际净利不到5亿。

那么问题来了,他们是怎么提前确认收入的,猫腻在哪里?

华锐风电是做风力发电机销售的,除了要符合基本的商品销售收入确认原则外,具体的收入确认依据还必须同时具备以下3个条件:

1)公司已与客户签订销售合同;

2)货到现场后双方已签署设备验收手续;

3)完成吊装并取得双方认可。

也就是说,要确认收入就至少要有“合同+收货单(验收单)+吊装单”三样证据。

而在调查中发现,这些提前确认收入的项目,要么缺少单据,要么单据无效。

于是,如何认定收入确认的节点的合理性,就非常值得讨论。华锐在论证收入单据有效性上,曾与监管层申辩。

申辩的对象有两个,一个是大唐齐齐哈尔碾子山项目11台机组(下称大唐项目),一个是美国2个项目的3台机组(下称美国项目)。

华锐风电解释称,

大唐项目是在2011年到达指定安装现场,但因为客户自身原因,导致吊装受阻。而同时,客户也表示,此时,可以视为已完成吊装,并出具了相关说明。

而美国项目,合同约定交货方式为FOB(装运港船上交货),当交货完成后,客户也付了相应款项,所以可以确认为收入。

但监管层并不认同这一申辩,监管层回复说:

大唐项目,实际完成吊装是在2012年,即使2013年取得业主说明认可吊装完成,你也不能作为2011年收入确认的依据吧?

美国项目,国际上与国内关于风机风险转移的约定没有实质差异,收入确认也无本质区别,也要提供必要单据才行。

而且,你们还伪造吊装单确认收入,这肯定是不合规的嘛。

综上,收入确认的认定,一要符合会计准则,二要符合逻辑,三要有真实的单据作为支撑。伪造单据的事儿,千万别干。

5

██████

财务造假的信号有哪些?

华锐风电造假案,发生于2011年的年报,直到2013年5月被监管层立案调查,终在2015年出具了《行政处罚决定书》。

那么,他的造假案曝光,是否有些疑点呢?叔梳理了几点,供大家参考。

1)201会计差错更正的专项说明

2)净利润不断下滑

3)行业发生重大不利变化

疑点一:会计差错更正

一般来说,大金额的会计差错更正,可能会预示着财务粉饰行为,最典型的莫过于

欣泰电气

了。

没想到,华锐风电也是这么玩的。

2013年4月,华锐发布了《关于前期会计差错更正的专项说明》,指出:

2011年度确认收入的项目中,部分项目设备未到项目现场完成吊装,导致2011年度的销售收入及成本结转存在差错。调整后财务数据如下:

▼

注意,这里的追溯调整额,与最终查出来的虚增的营收、净利润数值有点差异。

这是因为,华锐在2011年提前确认的收入中,有一部分在2012年已完成吊装。

剩余部分在2012年仍然未完成吊装的,才做了差错追溯调整。

▼

疑点二:净利润不断下滑

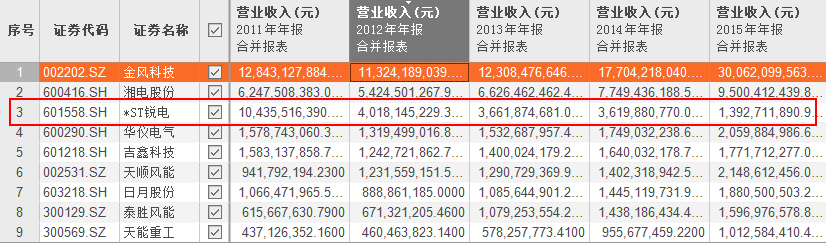

2011年-2014年,华锐风电的营收分别为104亿、40亿、36.6亿、36.2亿;净利润分别为

7.75亿、

-5.8亿、-34亿

、8073万。

▼

营收和净利润的下滑幅度,咱就不用算了,乍眼一看就知道数据不正常了,净利润还一直在盈利和亏损中震荡,怎能不让人起疑心?

疑点三:风电行业发生重大不利变化

除了微观的财务数据、企业行为,潜藏着财务造假的信号,宏观环境发生重大不利变化时,企业就会陷入困境,同时就会给财务造假有机可乘。

2011年-2013年,风电行业发生了重大不利变化。先来看张图,感受下当时的“悲壮”。

▼

(图片来源:中国产业信息网)

可见,2009年前,风电行业疯涨,产能极速扩张。

伴随着产能过度扩张,产能过剩、消纳能力不足、输送通道有限的问题凸显。甚至风机脱网的生产事故频发。[2]

没办法。直到2011年上半年,国家发改委重新收回风电项目的审批权,要求各省核准风电项目前须先向国家能源局上报核准计划,通过限制项目审批遏制地方政府冲动,缓解风电过剩的产能风险。[2]

于是,行业开始了大规模整合,优胜劣汰加剧。能不能活下来,就要靠本事了。

激烈的市场竞争,导致利润率下降;产能过剩,造成客户需求下降。

据媒体报道,2013年上半年,华锐在全国新增的中标项目,不超过40万千瓦,仅为去年同期市场份额的一半。[3]

如此重大的、严峻的行业变化,对华锐风电的盈利能力造成严重影响,营收、净利润纷纷跳水。

而与同行业的金风科技相比,虽然都是在困境中挣扎,但2012年后,金风科技逐步拉开了与华锐风电的差距,营收稳步增长。

▼

说到底,关键时刻拼的还是战略、管理、技术和创新吧。

PS:

其实,除了上述三个疑点以外,我们还发现,华锐2011年的净利润预测与实际业绩相差较大。

华锐

预测,2011年净利润

可能会较2010年下降50%,大约在14.25亿左右。然而,

实际净利润

只有7.75亿(还是造假过的净利润),相差了近

2倍

。

虽然,预测与实际的差异,不及太化股份的5倍之差,但也存在一定的疑问。

最后,我们想说的是,监管层对于华锐风电的造假一案,对审计机构也进行了处罚。

原因是,在行业发生重大变化,华锐的经营情况出现大幅下滑时,未作出合理的风险评估。

同时,在收入循环审计程序上存在缺陷,例如,吊装单、合同执行情况、发货单、函证、替代测试、截止性测试

,都未充分关注,缺少谨慎。

对于华锐风电的故事,大家有什么要说的,欢迎在下方留言讨论。

同时,也欢迎加入我们的IPO企业讨论社群,和业内人士一起讨论。(加入方式:扫描本文开头二维码,提交申请)

_________________

本案写作参考材料如下,特此鸣谢:

[1]华锐风电:沦为一元股,两度ST,其年报一些信息却值得分享,葵葵,2017/5/9

[2]2015年我国风电行业发展概况分析,产业信息网,2015/12/21

[3]华锐风电上半年中标份额减半,北京商报,2013-08-15

[4]财务报表分析,黄世忠,2012-3

本文完

▼

7月15日

下午 14:00

优塾智库 人工智能FinTech产业投资 沙龙