导读:近期欧美疫情再度暴发,全球股市震荡加剧。A股近日也出现了较大波动。市场未来的中长期投资前景到底如何?

东方红资管前董事长王国斌最新观点来了!

中国基金报记者 吴君 整理

在今年10月28日由中国基金报主办的“2020中国机构投资者峰会”上,东方证券资产管理公司前董事长、君和资本创始合伙人王国斌做了名为《大鹏同风起,扶摇九万里——高宽深三维看A股市场》的主题演讲。

王国斌认为,现在的中国资本市场已经有了本质的提升。

从高度来说,

中央将资本市场定位为“在金融运行中具有牵一发而动全身的作用”,具有枢纽地位

;

从宽度来说,

注册制给A股输入更多新鲜血液,使得投资者能够享受企业成长期的回报,上市公司行业结构也发生变化;

从深度来说,

市场承受力变得更强,单一公司市值和投资容量的天花板也打开了,绩优股得到了流动性溢价,绩差股的跌幅明显增加。

王国斌称,未来上市公司之间的价值分化会加速实现,分化必将带来淘汰和整合,从优秀到卓越的公司将不断涌现。

从高度、宽度、深度三个维度看中国A股市场仍将有结构性大行情。

以下是基金君整理的王国斌演讲实录:

大鹏同风起,扶摇九万里

——高宽深三维看A股市场

王国斌

我的总体看法是,今年的资本市场与过去20多年相比,已经有了本质的提升,市场从根本上发生了改变。

今年5-6月时,有个机构问我,他们有上万亿的投资配置,现在是不是可以赎回。我从几个角度分析了一下,我说未来几年内都不应该做赎回这件事。

为什么我觉得现在的市场发生了质的变化,配置上可以不用降低?

高度:

中央定位资本市场在金融运行中“牵一发而动全身”

首先从高度来看,党中央高度定位,认为“资本市场在金融运行中具有牵一发而动全身的作用”,跟以前很不一样。从实践角度来说,我们可以更加清晰认识到监管层对资本市场的理解以及处事方式发生了变化。今年疫情发生后,春节以后A股市场第一天是否按期复盘,当时大部分投资者都希望不要复盘,包括很多专家、机构投资者也在呼吁。但是最高层根本没有受舆论的任何影响,按期复牌了,这个意义非常重大。

第一,资本市场除了简单的投资功能以外,还有流动性、风险管理等很多功能,它是一个功能复杂的市场;

第二,去年中国建立起了面对国际投资者的公开公平透明的市场形象,不能因为疫情就把这个形象破坏了;

第三,很重要的是,即便市场下跌也是对未来不确定的风险的释放。

所以,从复盘这件事上,可以非常清晰地看到,整个管理层对市场的专业认识,具备非常高超的智慧与技巧。

从高度上来说,我觉得跟过去20年相比,高层对资本市场的认识和定位发生了非常大的变化,十四五规划又为资本市场未来发展打开了巨大的空间。

宽度:

注册制给A股输入新鲜血液 投资者能享受企业成长期回报

从宽度上来说,根据近30年的投资经验,我觉得整个资本市场从注册制开始实施以后,发生了非常大的变化。

首先,注册制为A股市场输入更多新鲜血液。

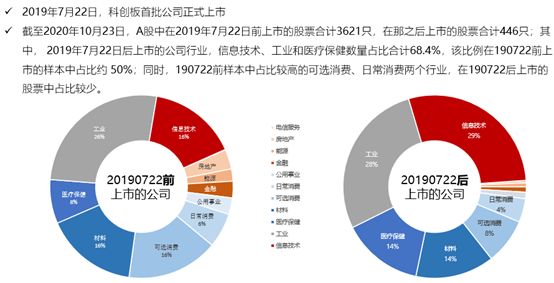

截至今年10月23日,A股中在2019年7月22日前上市的股票合计3621只,在那之后上市的股票合计446只。根据万得数据显示,目前已做上市辅导备案登记受理的企业超过1700家,未来数年上市企业总数可能会涨到6000家甚至更多。

第二

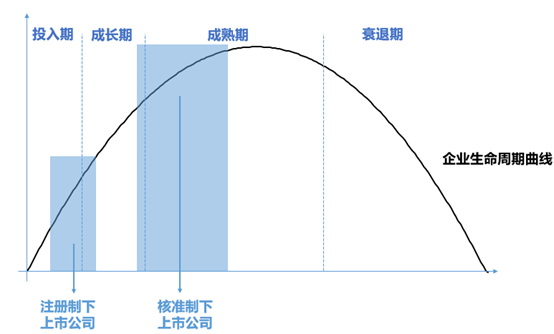

,从企业生命周期来说,

核准

制下能投资的企业大多数是处于成熟期的企业,很少有公司在成熟期以后还能进一步发展,很多公司上市后很快就出现了一些问题,所以二级市场投资者很难享受到企业成长的回报。

但是

注册制改变了整个上市的性质,很多公司可以在成长期就让二级市场的投资者参与。

第三,市场中上市公司的行业结构发生了很大变化,

2019年7月22日前可选消费、日常消费占比较高,现在信息技术、医疗保健等行业在急剧上升,符合时代技术发展潮流的公司的比例在提高。

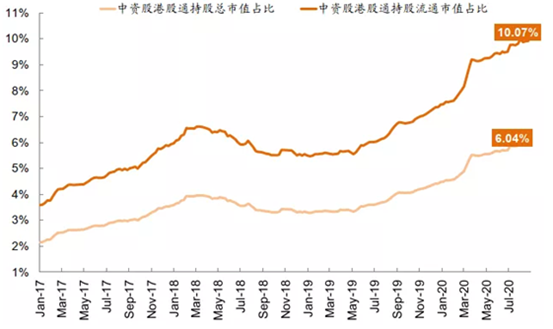

第四,我们通过沪港通投资,有了更多的选择。

目前在沪港通里面,我们可以看到中资在港股中的占比越来越高,而且有更多在美国上市的中概股公司愿意回到港股、A股上市。从这些方面来说,我们可以看到整个市场投资的宽度发生了根本性的变化。

中国通过注册制可以让资本市场的资产证券化率非常快速地发生改变。

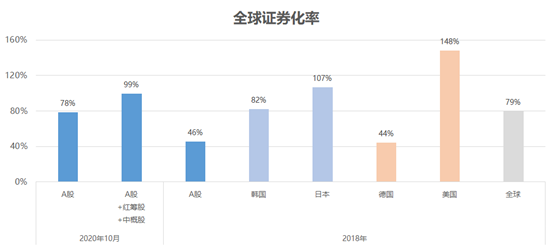

过去几年,A股的证券化率速度在发生变化,2008年仅为46%,但是截至2020年10月23日,A股证券化率到了78.44%,加上港股的红筹股和美股的中概股,我们的证券化率是99.35%。

在第一批科创板股票上市以后,科创板的总市值增加速度非常快,截至上周末,科创板总市值合计达到2.97万亿元,随着蚂蚁集团、京东数科、吉利汽车等企业申报科创板上市,预计年内科创板总市值有望超过5万亿元。我们投资者将面对越来越宽的市场选择。

深度:

市场承受力更强 绩优股得到流动性溢价

还有,市场深度也发生了很大的变化。什么叫市场深度,我们可以从几个角度来看,交易量、市场承受力等。我们现在每天的交易量大到我们自己都吃惊,我们正在迎来全球有史以来最大的IPO,以往大型IPO让市场压力很大,发行节奏一加快市场就大跌,今天的市场却很平稳,现在我们市场的承受力已经可以跟美股市场相媲美。

去年格力集团做出混改决定,将持有的占公司总股本15%的格力电器9.02亿股,做了一次性转让,最终受让方出资417亿拿下格力15%的股份。所以,单一公司投资容量的天花板也打开了。

现在像茅台这类公司,买50亿跟买100亿没什么区别,500亿规模的基金跟1000亿规模的基金,如投在大公司上,在目前的市场下也可以没有区别。市场有了足够的市值和流动性,我管理多少钱,都敢投,可以说市场的深度发生了历史上从来没有过的变化。

还有,中国市场发生了新的变化,以前大市值公司比较容易被折价交易,市场深度不够,不给它们流动性溢价,但从去年开始,绩优股终于得到了流动性溢价。2017年至2020年10月23日,沪深300相对于中证1000累计超额收益率为68.67%,年化累计超额收益率14.64%。

同时,2017年以后,中小盘绩差股的跌幅明显增加,出现估值回归的局面,全市场自由流通市值在后50%的公司,流通市值占比从16%下滑到不到9%,交易额占比从35%下滑到16%左右。

卓越公司的市值天花板已经打开,500亿以上的上市公司数量从2012年1月的66家上升到2020年10月的257家。

总之,从高宽深三个方面,我认为中国的资本市场发生了非常大的变化。

从优秀到卓越

下面我想对未来做一个猜想。

第一,伴随着上市公司数量的变化,未来上市公司之间的价值分化将越来越加速实现

,大家看到科创板的第一批上市公司限售股基本上开始解禁了,很多公司的变化都将发生在眼前。由于市场宽度足够宽,我们以后选择越来越多,所以上市公司之间的价值分化一定会加速,A股、港股的分化速度会越来越快,同时分化必将带来淘汰和整合。2000年时美国一度有8000家上市公司,现在只有4000家。

第二,从优秀到卓越的公司会不断涌现。