1.房地产税来了,楼市去哪里?

最近又被房地产税刷屏了,缘起就是国务院新闻办公室于2017年2月23日(星期四)上午10时在国务院新闻办新闻发布厅举行新闻发布会,期间香港大公报记者请住建部副部长陆克华介绍一下目前房地产税的推进工作进展情况,对此陆只回了一句:“这个问题是十八届三中全会明确的改革任务,要加快房地产税立法,并适时推进改革。有关部门正在按照中央要求开展工作。”然后各路标题党就忙开了:

2月20日有媒体报道了这样一则新闻:中国社会科学院的专家建议,率先在一二线房地产热点城市开征房地产税,并认为现在是最佳时机。房地产税会是压倒一二线楼市的最后一根稻草吗?对于房地产税,复旦大学的谢姓教授授更是早已做了著名的六大灾难性预测:

如果真的2017年敢强征房产税,其恶果是:

1、中国北、上、广、深等房价全面暴跌,拥有两套以上房的人,纷纷跌停板价出货;房价半年内就可以跌去50—70%;

2、70—100多中小城市房子全部滞销。房地产市场完全处于猝死状态。几百个靠“土地财政”生存的城市一下子断奶,连工资也发不出;

3、与房地产有关的42个产业,钢铁、水泥、石灰、玻璃、家具、汽车、电视、冰箱、等等等等,全部一片萧条,出现大面积,大量失业。1.5亿农民工失业被迫回乡;

4、大学一年毕业700万人很难找到工作;

5、成千上万的富人能人科学家研究员演员运动员会移民国外,他们同时会带走几万亿十几万亿的资金和宝贵经验和投资项目;

6、北上广深又有成千上万夫妻假离婚;出现中国历史上罕见的离婚休妻大潮。

六大灾难里引用了很多耸人听闻的数据,却完全没有引述来源,笔者查相关数据库和实证研究论文也没有查到其出处,看来谢教授满嘴跑火车的嫌疑很大。

除了谢教授提出的六大灾难性预测,社交网络里不少人也在提中国住房自有率达到了90%,因此开征房地产税就是割全国人民的羊毛。我在北京工作了快10年,怎么没有体会到这个90%的住房自有率呢?难道全国人民“被有房”了吗?我查了一下资料,才发现这个90%的自有率居然来自社科院,或者讲是受到了社科院的加持。

我一查资料才发现原来

住房自有率这个数据的定义在中国做了“变性手术

”

,所以看起来才这么坚挺。"住房自有率"在国际上是考察居民居住条件的常用指标,指的是居住在自有产权住房的家庭户数占全部住房家庭户数的比例。该数据通常用于反映房地产市场中,有多少人是住在自己的房子里,有多少人需要租房居住。而事实上在近年来国家统计局、住建部,社科院等相关部门给出的报告里,城镇自有住房率实际上指的是私有住宅面积占全部住宅建筑面积的比例,这种算法显然是偷换了"住房自有率"(住在自有产权房中的家庭比例)和"住房私有率"(私人产权房在住房中的比例)的概念。

中国的所谓“住房自有率”只能说明中国有90%的住宅是私人拥有的,并不能说明90%的家庭都住在自有产权的房子里,更不能说明90%的人都有自己的房子了——因为拥有房子最多的10%的人口,有可能实际拥有了50%的住房!与此同时,广大农村的住房因为农民进城打工而空置。这样一来,实际上在人们所在工作的城市,个人和家庭居住在自有产权房的比例可能只有一半甚至更少,至少在北京、上海这样外地年轻人,绝大多数都是租房,而不在“住房自有”范围内。

2.房地产税动了谁的奶酪?

在社交媒体上,这些人危言耸听,阉割概念来攻击房地产税的目的是什么?或者应该问:谁动了既得利益集团最大的一块奶酪?

根据金融时报的报道,

中国的财富集中度是全世界各国里最高的一个,最富有的1%人口拥有全国家庭财富的三分之一,而根据经济日报社中国经济趋势研究院最新发布的《中国家庭财富调查报告》,房产净值是家庭财富最重要的组成部分,在全国家庭的人均财富中,房产净值的占比为65.61%。由是可知,中国的房地产从总价值上来看,其主要是被中国最富有的人拥有的,中国富人财富中占比最大的一块就是房地产。在社交媒体上,那些危言耸听,阉割概念来攻击房地产税的人,你的良心放在谁的手里?

3.不要被煽情的标题党忽悠

大量的实证金融经济研究表明,按照国际惯例水平征收的房地产税(税率一般在1%-3%之间)并不会导致房地产暴跌之类的现象,房地产暴涨还是暴跌,与房地产税的征收无关,而主要是由货币流动性决定的。关于货币流动性如何决定房价中长期趋势,笔者在去年的诸多预测中国房地产大顶的专栏文章里已反复阐述。只要货币流动性高速扩张,哪怕是有房地产税,房价也会涨涨涨。只要货币流动性坍塌过了一个临界值,哪怕没有房地产税,房价也会跌跌跌。

事实上,如果熊市来临,房地产税的征收还可以使房价尽量保持稳定,也就是说房地产税可以起到类似汽车安全气囊的作用。房地产税到底对房价会有什么样的影响?让我们通过实证经济学的量化分析来回答这个问题,不要为谢姓教授和标题党肤浅的煽动所迷惑。

实证经济学就像中医,中医讲号脉,对于经济学而言,这脉就是数据,不是感情,不是立场,不是好恶,不是道德制高点,不是像标准化生产的西药一样的传统西方经济学理论(包括供求理论等等),不是门派,就像你的病人,不是好人,不是坏人,不是朋友,不是敌人,他只是病人。经济学应该是一门倚重数据分析的科学,应该用会计学,统计学,乃至大数据去分析(好比中医的望闻问切)。一切逻辑必须得被数据验证或证伪,这就是实证经济学的灵魂。 不管文笔多么优美,逻辑多么的开脑洞,都得经过望闻问切的验证或证伪。

4.房地产税对房价的影响---楼市会大逆转吗?

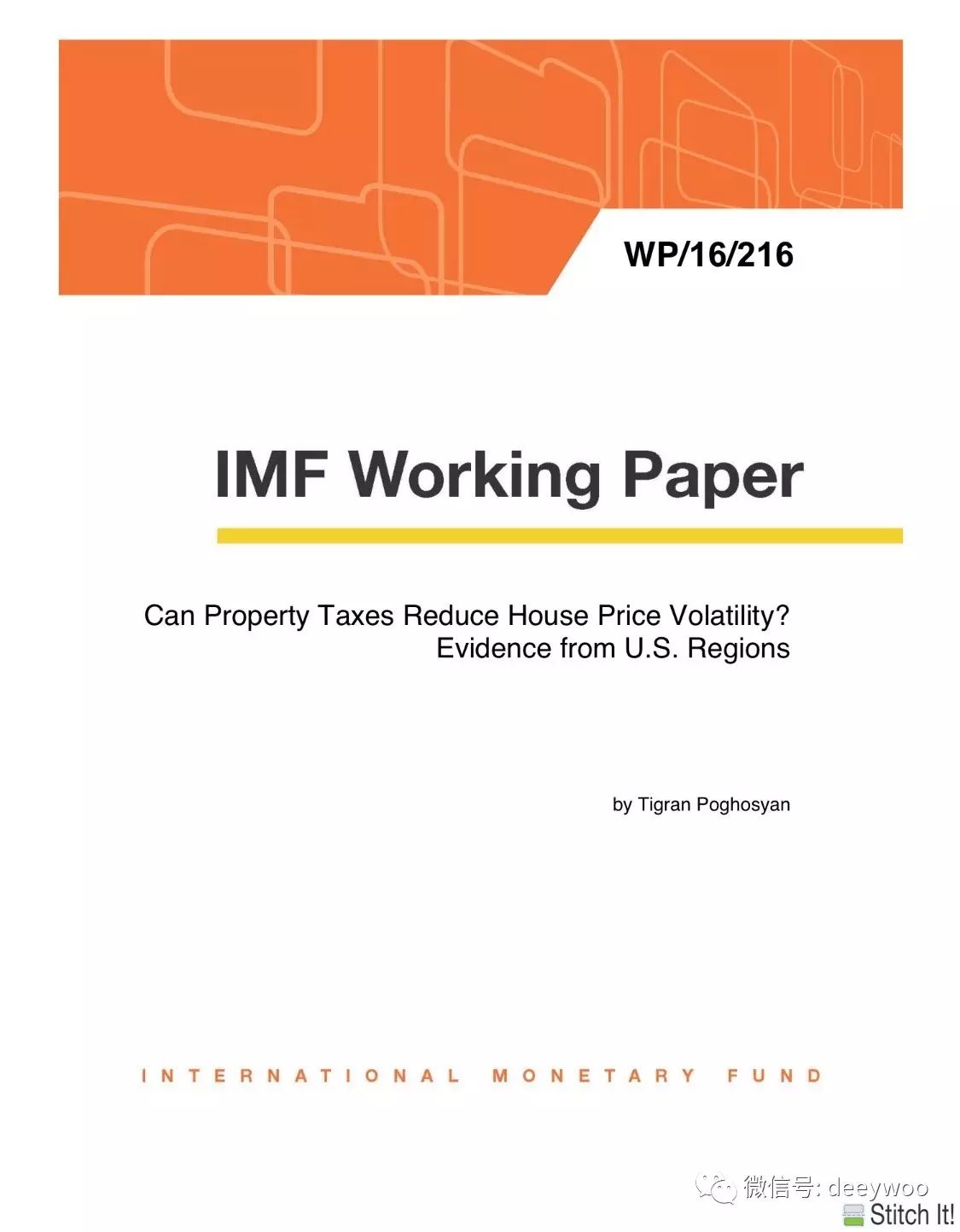

见下面的截图,国际货币组织IMF对房地产税对房价的影响做了一项量化研究:

由于中国房地产市场只有区区19年,连一个完整的牛熊周期都没有,所以研究房地产税对房价的影响,可以借鉴美国的实证结果。在这项研究中,IMF调用了美国51个州和77个大都市统计区(MSA)的数据进行回归分析,结果发现:

房地产税的增加可以有效降低房地产价格的波动性,房地产税率每增加0.5%就可以把房地产价格波动性降低 0.5-5.5%,而且这个量化关系非常稳定,哪怕是地区不同,监管法规不同,房地产价格波动性计算方式不同。从量化分析上来看,限购限贷和提高契税会使房地产市场流动性急剧萎缩,埋下暴涨暴跌的后患,调控效果远输房地产税。而且从量化分析上来看,增加房地产税可以显著地降低房地产交易当中的杠杆率---这样才能最大化实现“房子是用来住的,不是用来炒”的中央政策目标。

至于用来炒的中国房地产怎么个炒法,可以说是No Zuo No Die,看下面的截图:

从量化分析上来看,目前中国使用的房地产调控政策本质上是无效的,一旦遇到牛熊拐点,会导致市场

波动性

非常剧烈。

房地产税的效果不是造成大逆转,而是减少以大逆转为特色的暴涨涨跌周期的波动幅度。

5.房地产税:要楼市的命,还是续楼市的命?

让我们来看一下中国房地产市场的 波动数据:

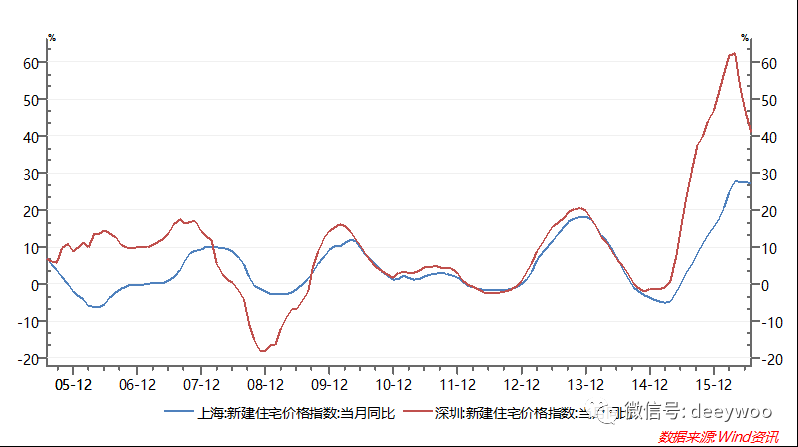

上海新建住宅价格同比增速(蓝色),深圳新建住宅价格同比增速(红色)

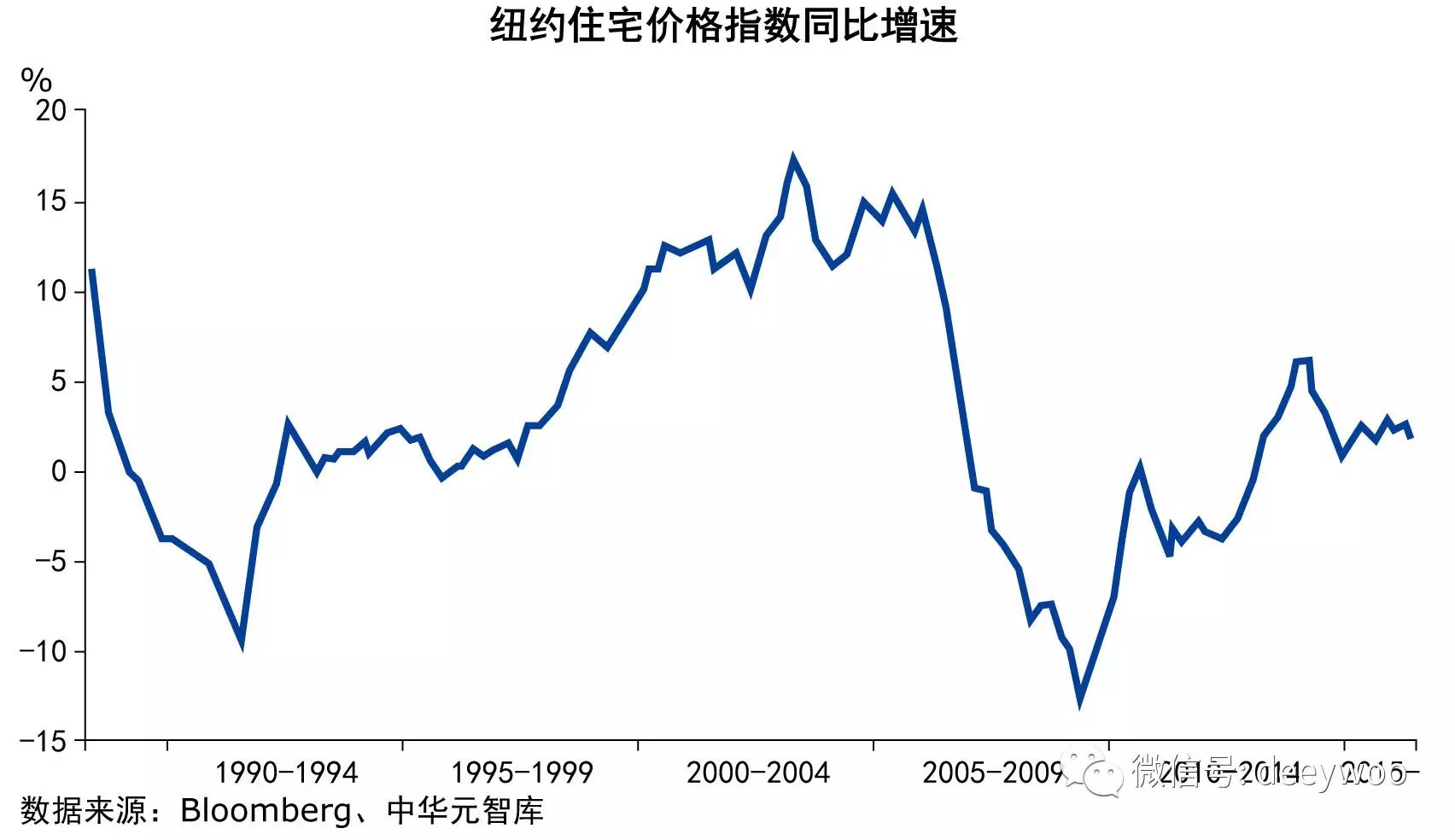

纽约住宅价格指数同比增速

如上面的数据图所示,自有数据以来,纽约房价同比增速的最高纪录是是17.30%,被深圳(62.40%)和上海(28.00%)秒杀。纽约是全美房地产市场最红火的地区,而深圳上海则代表中国房地产市场的最高点。由此可知,

中国房地产市场的波动性远大于美国,这意味着中国房地产一旦进入熊市周期,其下行震荡剧烈度也会远比美国房地产剧烈(美国房地产市场熊市下跌幅度的最高纪录是38%--次贷危机后创下)。而目前中央的调控政策会使房地产市场流动性急剧萎缩,埋下暴涨暴跌的后患,这就好比水(市场流动性)太浅了,河里的船(房地产价格)更容易搁浅。而提高房地产税除了在牛市时可以显著地降低房地产交易当中的杠杆率,防止房价过度暴涨,在熊市时也可以尽量维持市场的流动性,大大减低房地产下行震荡的剧烈度(下行波动性)。从量化分析上来看,房地产税可以起到类似汽车安全气囊的作用。