来源:券商中国(quanshangcn)获授权转载

1月24日,农历腊月27,央行一则消息,让春节前的资本市场躁动了!

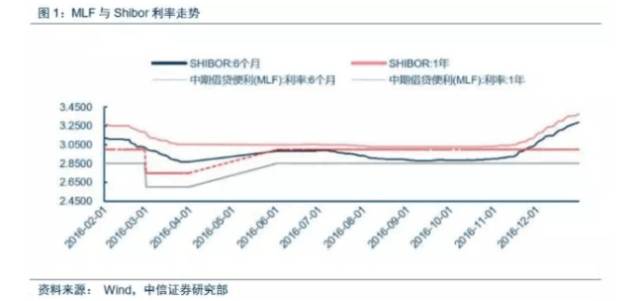

昨日(1月24日)下午4点13分,央行网站与微博同时发布消息,对22家金融机构开展MLF操作共2455亿元,其中6个月1385亿元、1年期1070亿元,中标利率分别为2.95%、3.1%,较上期上升10BP。

标题提到加息,可能会带来很多歧义,在传统认识中,一般来说上调银行存贷款基准利率才是“加息”。而我们为什么把这次中期借贷便利(MLF)利率的提升称作加息?原因很好理解。

随着利率市场化的推进,传统加息作用越来越小,各个银行都有相应浮动利率的权利。因此,央行未来会通过调控“再贷款”的利率,来影响市场利率。

在MLF操作中,央行将中标利率普遍上调10BP,必须要给出的几个标记是:

一、此次上调是MLF操作历史上的首次上调利率;

二、这是央行近6年以来政策利率的首次上调;

三、央行发出加息信号,货币政策拐点明确,债市正式宣告进入技术性熊市。

回顾MLF操作利率的历次调整:

1、2016年1月19日,央行将3个月和1年期利率下调至2.75%、3.25%;

2、1月21日将6个月期下调至3%;

3、2月19日再次将6个月和1年期分别下调至2.85%、3%。

此后,利率保持不变。此次上调是MLF操作历史上的首次上调利率。

事实上,在这一消息正式公布之前,昨天下午交易时段,债券交易圈里面已经在流传利率上调。但是多数人猜测是,这是针对个别银行的惩罚性措施。即便如此,午后市场已先给出反应。

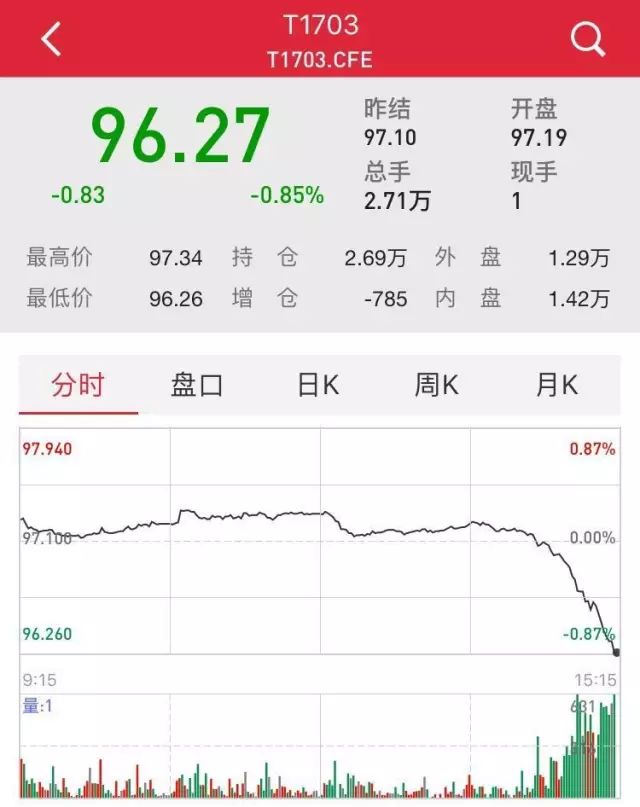

一说国债期货:

国债期货5年期、10年期,早盘涨幅被全部抹去,且创下了2017年年内最大跌幅。截至收盘,十年国债期货合约报97.270元,下跌0.85%;五年国债期货合约报99.095元,下跌0.36%。

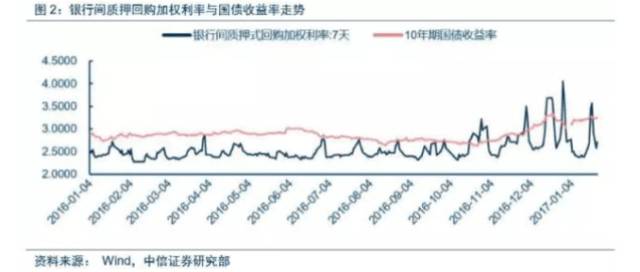

二说银行间现券:

银行间现券收益率升幅扩大。10年国开活跃券160213收益率上行8.64bp报3.91%,160210收益率上行11p报3.97%;10年国债活跃券160023收益率上行4.01bp报3.28%。

三说国债逆回购利率:

交易所资金紧张态势也在加剧,今天国债逆回购利率大幅飙升。截至昨日收盘,沪市GC001收报3.150%,涨幅57.89%;GC002收报8.015%,涨幅245.47%。深市方面数据更为夸张,R-001收报3.760%,涨幅70.91%;R-002收报4.250%,涨幅2124000%,没有错,这涨幅逆天了。

等到昨日下午4点13分,央行正式公布消息,MLF6个月和1年期全面上涨10bp,市场一片哗然。竟然是上调利率!此举一出,让交易员震惊不已,各个交易群里都在纷纷表示疑惑不解。毕竟就在上周,央行通过定向降准再加流动性注入方式,已经投入1.8万亿元,相当于降准2.6次。到了今天,怎么就开始上调利率了呢?

国债期货尾盘急跌,很多人在问What happened?其实在央行节前疯狂放水的同时,各期SHIBOR(特别是中长期)不断抬升,信号就很明显了。对于全球来说,特别对中国来说,2017年实际利率的抬升已经不可避免(可能是主动选择加息,可能是市场利率被动上涨)。

只是,这一行为还是远远超乎了市场预期,尽管市场对于央行本周收紧资金有所预期,但是远没有触及到上调利率层面。

与此同时,央行公开市场上开展的逆回购操作,逐日缩量,从400亿到200亿元,实现资金连续两日净回笼,显示“临时流动性便利”开展后,央行无意在春节前继续净投放资金。

中信证券明明给出了MLF操作利率上调的四大原因:

① 济复苏迎暖春,为政策利率上调提供条件;

②短期利率保持高位,政策利率顺势上升;

③去杠杆和控制地产泡沫有必要引导利率适当上行;

④美联储鹰派依旧,中美利差面临挑战。

有银行人士分析称,此举有两个意图,一是不让金融机构疯狂加杠杆,体现了调控的精准性;二是代表防御性措施,长期应对人民币汇率贬值压力。

有网友评论就更为尖刻:央行春节前是给了钱,但却是用加价的办法给钱,就和某专车春节期间加价没啥区别。

从MLF操作利率的历史调整情况来看,2016年1月19日,央行将3个月和1年期利率下调至2.75%、3.25%,1月21日将6个月期下调至3%,2月19日再次将6个月和1年期分别下调至2.85%、3%。此后,利率保持不变。

此次上调是MLF操作历史上的首次上调利率。面对央行6年来首次的利率上调举措,央行在给市场发出什么样的警告信号?

国泰君安债券分析师徐寒飞:

本次上调MLF利率,则可能与1月份商业银行信贷放出现历史天量有关,春节效应、“早投放早收益”和去年四季度的信贷投放惯性,可能导致商业银行在年初信贷投放“高烧不退”,央行释放出利率上调的信号,是为了引导商业银行预期,以警告商业银行如果不平稳投放信贷或者控制信贷规模,很可能将面临更为剧烈的调控。

中金固收分析师陈健恒:

在央行上调MLF利率之前,整体货币利率曲线已经十分陡峭。因此,央行MLF利率上调10bp本身更多是一个信号指示意义,而不一定会导致目前货币市场曲线更为陡峭,毕竟“临时流动性便利”不需要抵押券本身就是在缓解流动性结构性问题的。上调MLF利率和“临时流动性便利”实际上体现了货币当局在调控思路上更为精准且明确。

九州证券全球首席经济学家邓海清:

迟来的货币市场加息,货币政策拐点明确,新一轮债熊开启。

中信证券明明:

中国政策利率是近六年以来首次上调,加之考虑到去杠杆仍在路上,美联储渐进加息也是一致预期,债券市场不可避免的进入技术性熊市。从政策利率与市场利率的引导关系来看,在外部汇率求稳和内部去杠杆的环境要求下,当前的货币政策正通过加强1年期MLF利率基准作用的方式来调节货币闸门。

高华证券公司首席中国经济学家宋玉:

中国应该收紧货币政策,因为在加速通货膨胀过程中出现过热的迹象。随着政策制定者在价格上涨和稳定增长之间的撕裂,企业贷款变得太便宜。公司的实际利率(贷款利率减去生产价格上涨)已经是6年来首次转为负数。

上善若水基金投资总监侯安扬:

MLF利率上调,这是几年降息周期里面都没有过的,让国债期货大跌。换成央行的视角,当前内忧外患,首要保证外汇储备不出事,很难再顾及到国内流动性宽裕,这和抑制资本外逃、抑制资产泡沫目标相抵触。利率上调,让过去几年受益于流动性宽裕的资产价格承压,这包括股票、债券、房地产。系好安全带。

一说债市:债券市场进入技术性熊市

对债市而言,政策利率近六年以来首次上调,加之考虑到去杠杆仍在路上,美联储渐进加息也是一致预期,债券市场不可避免的进入技术性熊市。

从政策利率与市场利率的引导关系来看,在外部汇率求稳和内部去杠杆的环境要求下,当前的货币政策正通过加强1年期MLF利率基准作用的方式来调节货币闸门。考虑到此次上调MLF利率的结果,中信证券把10年期国债底部约束提升为3.1%,中枢提升到3.4-3.5%左右,并判断债市整体将呈现持续波动且振幅扩大的态势。这也符合我们对2017年债券市场“中枢上抬、波动加剧”的判断。

对于未来公开市场操作利率,九洲证券邓海清表示,央行大概率会上调,符合“货币市场隐性加息→MLF利率上调→公开市场操作利率上调”的路径,即逐渐从隐性收紧到显性收紧,这将对债券市场造成长期的压力。

二说房市:抑制房地产泡沫

明明指出,近期国内房地产市场又出现走热迹象,一线城市房价再次出现上涨势头,结合去年12月份信贷数据仍然较多和房地产投资再创新高,货币政策有必要通过适当引导中长期利率上升,抑制房地产泡沫。

三说股市:去杠杆将影响股市

广发证券首席宏观分析师郭磊分析认为,MLF操作利率上行,一是怕你们乱想。前期临时降准又被部分乐观的市场人士理解为放水,那我就干脆形成事实上的‘加息+降准’对冲一下。二是怕你们乱来。1月信贷如果再3万亿,全年实体去杠杆的基调将破坏无余,于是就提升一下关于借贷成本的预期,警示一下。

此次“加息”带来的资金面的变化,也将对股市带来资金层面和心里层面的冲击。

春节后银行间市场将迎来2万亿资金到期洪峰,央行的态度仍决定着节后资金价格的走势。如今,央行6年来首次加息,节后资金势必压力重重。

据截至24日的统计数据显示,2月份货币市场将合计有高达18150亿元的逆回购和中期借贷便利(MLF)到期,其中,逆回购到期量为16100亿元、MLF到期达2050亿元。此外,央行上周五宣布定向进行了“临时流动性便利”操作,虽未透露规模,但期限为28天,也将于2月份到期。市场人士预计,仅上述三项累计就或已超2万亿元。

与此同时,今年1月新增信贷有望刷新去年同期创下的投放历史纪录。去年1月新增信贷2.51万亿元,创单月信贷投放历史纪录,今年1月有望刷新这一纪录。就在央行6年来首次政策利率上调的同时,多位银行业内人士也表示,今年第一季度的信贷额度已经受限,没有继续放贷的空间了。

来源:券商中国(quanshangcn)获授权转载

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:[email protected]

喜欢此文,欢迎转发和赏赞支持财经君!