今年10月份与去年10月份有巨大的不同,很多方面可以称得上“几乎完全相反”,结转库存不同,市场预期不同,价格结构不同,经验不同,政策目标不同。相同的是新粮上市压力都将在11月中旬开始体现。笔者就今年春节前可能会出现的意外情况做了一定的猜想,希望可以做到有备无患。

一、市场高度一致的乐观预期,或导致11月份现货跌幅超出预期

16-17年度拍卖成交量已经超过5500万吨,及去年10月份缺粮的经验,让市场对17-18年度充满了乐观的预期,这种乐观预期表现在三个方面:10月份仍然积极抢购拍卖粮(9-10月份预计成交量1800万吨左右),整个市场持有巨大的结转库存(北港商业库存120万吨,去年只有20万吨),北港新粮收购价格高开至1700元/吨到现在仅小幅回落。

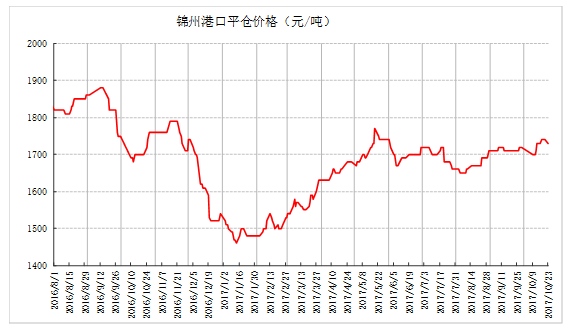

当市场预期高度一致时,经常会改变原来的供需形势,从而扭转价格正常的走势。去年因为取消临储,市场预期一致看空, 9-10月份很少再买拍卖粮,结转库存放到最低,10-12月份进口谷物到港量极少,结果导致10月份价格反弹100元/吨(物流问题也推波助澜,但笔者认为不是主要原因)。而今年市场预期又一致乐观,高结转库存和新粮收购高开的背景下,11月份新粮供应压力真正发力的时候,现货价格跌幅可能会超出预期。

目前市场普遍预期市场价格可能会下跌50-100元/吨,但笔者认为不排除可能会有150-200元/吨的跌幅。当前北港平仓价1730元/吨,11月份之后北港平仓价格可能会跌至1530-1580元/吨(去年卖粮季节低点1470元/吨,出现在1月中旬)。

对希望抄底的交易者而言,还需要耐心等待两周以上的时间。

基差大概率也将由正转负,1月盘面由贴水转为升水,11-1月价差已经提前指明1月将来的升水方向。对于可以灵活操作的贸易商而言,当前不是备货良机,期现货也没有套利空间。

二、逻辑上,托底收购政策会在12月份之后出台,但要控制价格反弹过高

当前,我们都能看到国家还有6000万吨14年玉米和1.25亿吨的15年玉米。2019年底剩下还没出库部分将沦为陈化粮。这是所有人都能看到的“黑犀牛”,但似乎并没有引起市场的重视,如何化解并非“事不关己高高挂起”,解决的办法其实跟市场的每个参与者密切相关。

靠正常的市场缺口来实现拍卖的话,恐怕2020年将面对超过1亿吨的陈化粮。2018年的产需缺口预计有2000+万吨,同时期初库存又偏高了2000+万吨,几乎不需要政策粮出库。2019年玉米面积能不能继续下降以及下降的空间多大,18-19年度饲料和深加工消费还能不能继续实现高增长,18-19年度又有多大的产需缺口?

还有一个问题是,17-18年度国内玉米已经出现了2000+万吨的产需缺口,2020年以后产需缺口得多大?5年以后,10年以后呢?国内玉米一年消费规模届时有望达到3亿吨,需要多少国内储备库存才能控制住国内玉米价格稳定?所以在防止原来的政策粮陈化的时候,可能还需要再补充一部分库存,后期产需缺口太大的时候好降低进口依存度。

目前笔者可以看到唯一的出路是,新粮换旧粮,国储换临储。在进口谷物威胁不大国内市场相对封闭的情况下(当前高粱大麦进口成本较高),国家多收1吨新粮,就可以多拍卖1吨陈粮。所以国家收新粮,可以人为创造当年度的供需缺口,从而在18年5月份之后拍卖更多陈粮。国储是比临储更灵活的政策粮收购方式,预计未来玉米国储收购将代替临储收购。

托底政策收购进行期间,逻辑上讲要尽量控制价格反弹,在低价区间内收购,除了减轻财政负担外,更重要的是保持国内玉米市场相对封闭,减少饲用谷物的进口。当前高粱大麦的进口成本在1800元/吨,对应北港新粮收购价格在1650元/吨左右,如果大幅超过1650元/吨,将会导致饲用谷物的大量进口。(另外,笔者认为,即使到了拍卖季节,国家为了尽快多出库陈粮,起拍价格也不会定的太高,预计和今年起拍价相同。)

今年拍卖玉米持续到10月底,如果在11月份就启动托底收购政策的话,一方面很容易把市场价格推高,导致饲用谷物的大量进口,另一方面也很难避免转圈粮,所以笔者预计托底政策出台时间至少要在12月份以后。

三、基于第二点,东北深加工补贴国家部分可能不会再有

16-17年度是临储政策取消的第一年,所以国家想尽一切办法来缓解“卖粮难”问题,结果也是很好的,虽然价格跌了很多,但农民几乎也都顺利把粮卖出去了。17-18年度情况发生了很大改变,国家认识到“卖粮难”已经不再是个大问题,社会需求明显增加,在地租下降的情况下售粮价格又比去年高很多,实际上农民种植收益其实已经恢复到2014年的“黄金时代”水平。

再基于以上第二点,17-18年度卖粮季节,国家要实现两个目标,一是尽可能控制玉米价格在低位运行,二是尽可能多收新粮以增大17-18年度的供需缺口。

国家再补贴东北的深加工企业,已经没有太大的意义,因为“卖粮难”已经不是一个严重的问题。东北深加工企业收购玉米,只是改变了短期内的供需,但并不会增加整个作物年度的供需缺口。有了补贴以后,深加工企业会阶段性跟国家抢粮,可能会造成玉米价格运行区间的抬升,不利于国家在低价区间尽可能的多收粮的政策目标。

所以,从逻辑上讲,今年东北深加工企业补贴,国家可能就不出了,省里愿意给的话国家可能也不会管。玉米价格下跌后,东北深加工企业即使没有补贴,也一直有比较好的利润,并不会影响其开工率下降。

- END -

往期文章

--- 玉米投手:以人为本&知行合一的交易系统论述

--- 玉米投手:近年来国内玉米市场研究所遇困境

--- 玉米投手:17-18新年度的玉米定价基准探讨