▶ 正文内容:

沿线国家经贸地位显著,合作模式呈现多样化

沿线国家经济状况与发展潜力。

“

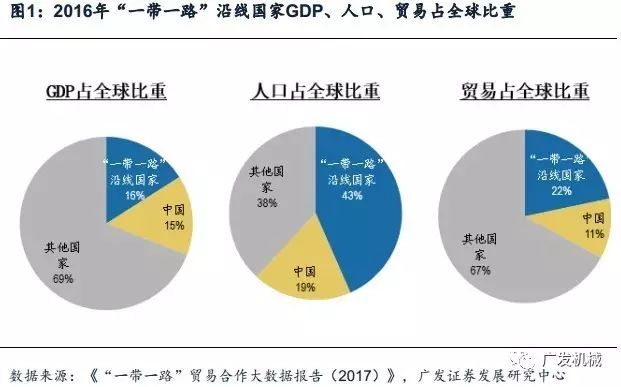

一带一路”沿线经过64个国家,其中以发展中国家为主。这些国家一方面面临经济疲弱、基建落后的困局,但同时又富含人口、资源的红利。随着“一带一路”构想从蓝图逐渐落实,将为多方创造充分的国际机遇。2016年“一带一路”沿线64个国家GDP之和预测为12.0万亿美元,占全球GDP的16.0%;人口总数为32.1亿人,占全球人口的43.4%;对外贸易总额为71885.5亿美元,占全球贸易总额的21.7%。

中国与“一带一路”沿线国家的贸易合作情况。

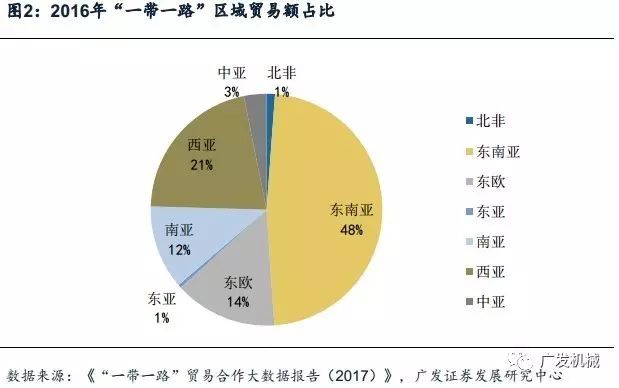

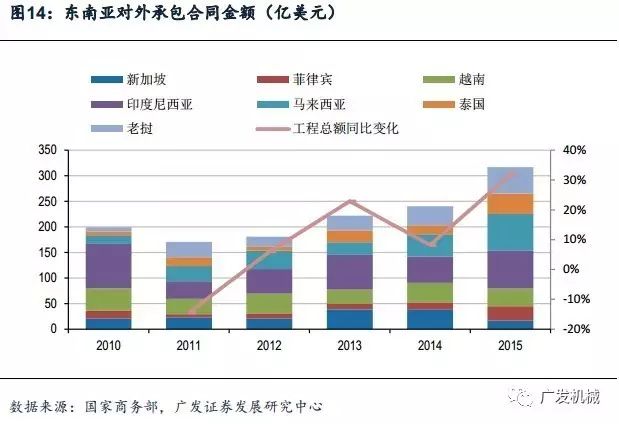

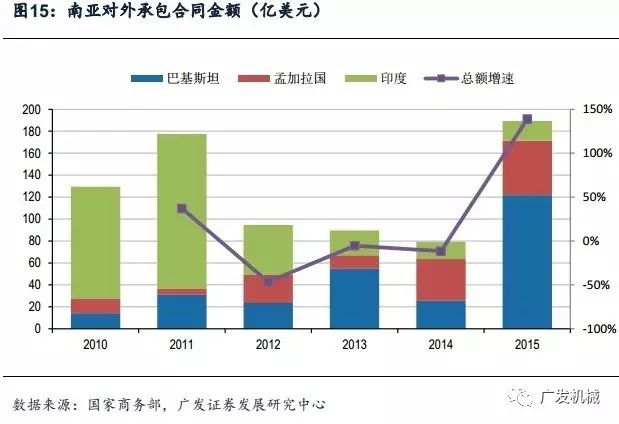

中国与一路一带沿线区域进出口贸易中,东南亚国家与中国贸易占比达到47.51%,西亚与中国贸易占比达到21.40%,东欧占比14.35%,南亚占比11.69%,一带一路的重要经贸伙伴集中在东南亚、西亚、东欧地区。东南亚主要经贸对象:越南、马来西亚、泰国、新加坡、印度尼西亚、菲律宾;南亚主要经贸对象:印度、巴基斯坦、孟加拉国;东欧主要经贸对象:俄罗斯、波兰、捷克。

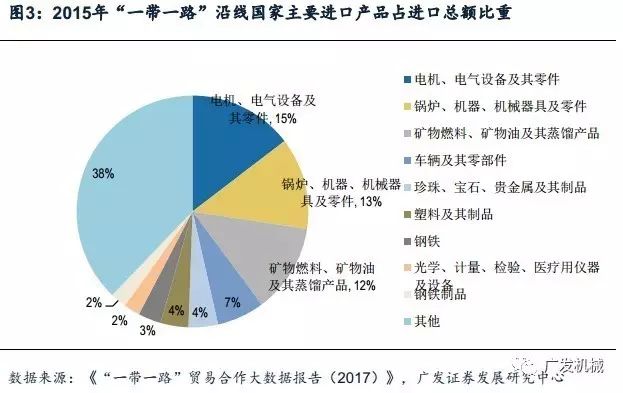

从沿线国家角度,我国是沿线主要贸易国家的第一进口市场。越南自我国进口占其总进口额的比重最高,达34.7%;其次是印度尼西亚和泰国,比例分别为20.6%、20.3%。“一带一路”沿线国家主要进口的产品包括电机电器设备、机器机械设备、矿物燃料等,其中2015年沿线国家锅炉、机器、机械器具及零件的进口额总计为4,666亿美元,占进口总额的12.8%。机械设备是中国与沿线国家的主要贸易产品之一。

中国与沿线区域贸易额在2011-2014年期间呈现快速上升趋势,平均年增长率达到7.81%,2014年全年甚至总贸易额达到1.1万亿美元。2015年开始贸易额有所回落,其中中亚、西亚北非地区增速回落明显,东亚地区沿线国家只有蒙古国,虽出现26.78的同比下降,但由于贸易占比较小,总体影响不大。

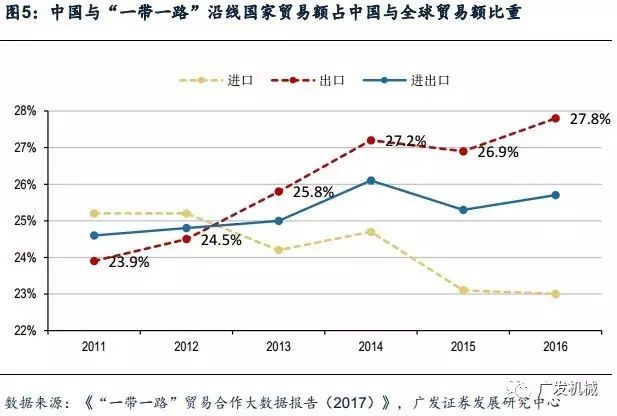

从中国进出口总额口径分析,“一带一路”沿线国家的经贸地位越来重要。我国向沿线国家出口金额占我国与全球贸易额比重由2011年的23.9%提升至2016年的27.8%。

从合作模式看,我国与沿线国家贸易合作呈现四种类型:全面合作型、潜力增长型、结构单一型、有待加强型。

“

全面合作型”国家,与中国的贸易规模大、贸易商品广、贸易历史久,如越南、马来西亚、泰国、新加坡、印度等;“潜力增长型”国家,与中国的贸易规模较大,且贸易额增长较快,如吉尔吉斯斯坦、匈牙利、罗马尼亚等;“结构单一型”国家,与我国的贸易中,在能源或原材料产品贸易额比重特别大,通常超过或接近50%;“有待加强型”国家,与中国的贸易合作体量有待进一步提升。

沿线国家基础设施薄弱,基建投资需求强烈

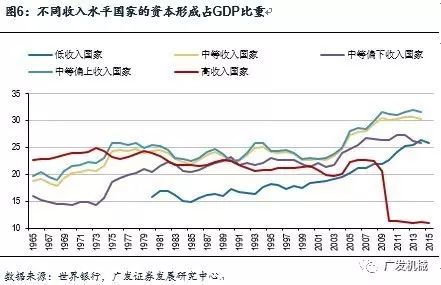

资本形成从狭义角度看,指实物形态的机器、工具设备、厂房、建筑物、交通工具与设施等长期耐用的生产资料,包括固定资产和生产所必需的存货。收入水平不同的国家其投资对经济拉动作用存在差距。特别是在2008年经济危机之后,投资拉动作用走向分化。高收入国家投资大幅缩减,资本形成占GDP比重陡降至10%左右;而中等收入和低收入国家由于存在投资的现实需求,投资继续走强,其中低收入、中等偏下收入国家资本形成约占生产总值的25%,中等收入、中等偏上收入国家资本形成约占生产总值的30%。

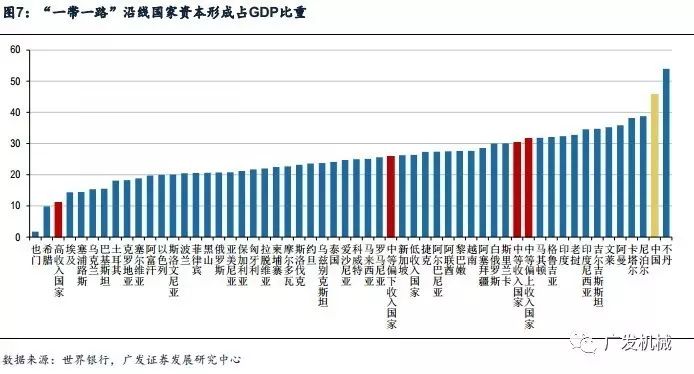

从“一带一路”沿线国家的资本形成情况看,大多数处于30%水平以下。2015年中国资本形成占生产总值的比例达到45.7%。“一带一路”沿线国家的投资水平具有较大提升空间。

根据普华永道相关报告,2016年“一带一路”倡议下国家和地区的核心基础设施领域(公用事业、交通、电信、能源和环境等)的投资和并购交易金额达4940亿美元。

自2013年以来,这些国家和地区基建项目复合年增长率33%,其中2016年基建项目平均投资金额增长率为47%。当前,“一带一路”沿线国家和地区的经济总体呈现放缓趋势,区内国家和地区将普遍采取较为积极的财政政策推动经济持续增长,同时以增加基础设施投资来抵消经济的下行压力。

政策驱动,金融助力,为一带一路落地保驾护航

顶层全面推动,格局由无到有逐渐完善。

“

丝绸之路经济带”与“21世纪海上丝绸之路”战略共同构成“一带一路”战略,是习近平分别于2013年9月出访哈萨克斯坦、10月出访印尼时首次提出。自“一带一路”构想提出,中央层面积极的从国内政策到国际合作进行全面推动。目前,“一带一路”框架已经构成,并进入到细节落地阶段。今年5月将在北京举办“一带一路”国际合作高峰论坛,到今年年初已经有近20位各国领导人确认与会,有望进一步扩大国际合作共识,促成重点领域合作落实。

国内政策方面,2013年12月,习近平在中央经济工作会议上提出推进“丝绸之路经济带”建设,建设“21世纪海上丝绸之路”,“一带一路”上升为国家战略,2015年3月,发改委、外交部和商务部共同发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,顶层规划设计出台。随后各部委、地方政府相继推出具体政策、规划,国内规划设计不断完善。

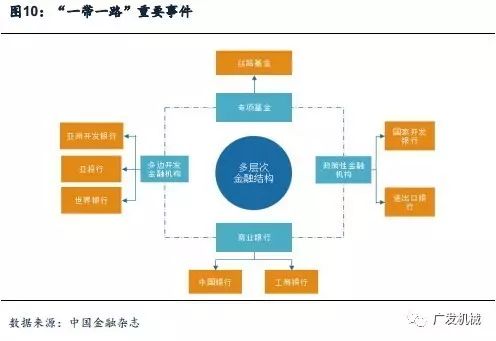

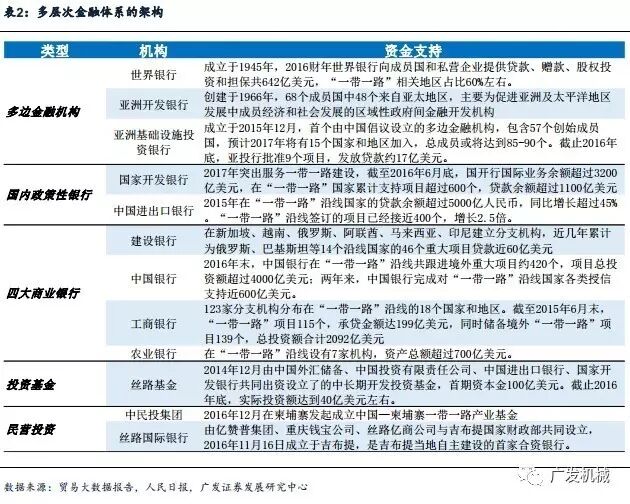

建多层次金融构体系,借力金融资本,加快合作步伐

根据世界银行发布的《全球金融发展报告2015-2016:长期融资》,自2008年全球金融危机爆发以来,由于缺少长期融资,发展中国家企业的投资拉动型增长受到抑制,进而给实现高速和可持续的经济增长率带来挑战。低收入国家的企业贷款期限平均为23.3个月,不到高收入国家企业平均贷款期限58.7个月的一半。

资金融通作为保证“一带一路”建设顺利进行的重要支撑。截至目前,我国已初步构建了多层次的金融服务体系,有效拓宽了境内外融资渠道,完善了跨境金融服务,为企业参与“一带一路”建设提供了多元化的金融支持和服务。

政策性银行:截至2016年7月,国开行已向64个国家累计发放贷款1621亿美元,余额1122亿美元,占国际业务比重35%,30%以上是基础设施贷款。进出口银行,给一带一路沿线国家累计发放贷款4500多亿元人民币,以设施联通、经贸合作、产业投资、能源资源合作为重点领域。商业银行:10家中资商业银行在沿线30个国家设立一级分支。其中,中国银行已经在20个沿线国家设立分支机构,中国银行各类授信支持600亿美元;中国工商银行,至2016年5月,在一带一路沿线储备208个项目,总投资合计2208亿美元。人民银行:人民银行与23国家和地区签订人民币清算合作备忘录,美国、俄罗斯、阿联酋在2016年相继纳入人民币清算体系,同时与36个国家和地区签订3.5万亿的人民币互换协议。丝路基金:截止2016年底实际投资额达到40亿美元左右,亚投行批准9个项目,发放贷款约17亿美元,有助于解决相关国家在“一带一路”建设中投融资供给能力不足的难题。多边或区域性开发金融机构:亚投行,2014年12月成立,2017年2月22日正式运营,是迄今为止中国规模最大、规格最高,专门用于国际项目开发的政府基金,总规模计划为400亿美元,首期本金100亿美元,重点支持“一带一路”沿线能源、交通、城市发展;世界银行的国际复兴开发银行给沿线国家重大项目建设提供IBRD贷款和IDA贷款,以及支持沿线国家基础设施建设的亚行贷款。

国际合作方面,2013 年 9 月至 2016年 8 月期间,习近平主席访问了 37 个国家,在多个场合都提出了共建“一带一路”的倡议,“一带一路”已经获得了广泛共识。目前“一带一路”倡议已经得到世界上100多个国家和国际组织的响应和支持,

中国先后与沿线国家签订了近50份政府间合作协议、70多份与包括一些国际组织在内的部分之间的合作协议,并推动共建了一批标志性合作工程。

“一带一路”从设想到蓝图落地,细节逐步落地

存量项目逐步落地,合作逐渐加深。

对外承包工程完成额和新增合同额保持稳步增长的趋势,2013—2016年期间,对外承包过程完成额年均复合增速5.15%,新签合同金额年均复合增速12.44%,连续7年同比增加,逐年加速。

2016年全年累计对外承包合同完成额达到1594.2亿美元,同比增长3.5%;新签对外承包合同金额 2440亿美元,同比增长16%。同时单向合同金额也从2010年的1400万元/项上升到2425万元/项,累计涨幅72%,说明与境外国家的项目合作逐步深化,持续性得到检验。

2017年3月底,对外承包工程完成额达到292.6亿美元,新签合同金额达到429.6亿美元,在连续三个季度快速增长后略微下滑,同比分别下降2.76%和7.03%。但考虑去年大规模

新签承包的滞后效应(大约滞后3—4个季度),预计今年承包工程完成额将在在第三、第四季度同比上涨。

一带一路沿线国家项目占比过半。随着“一带一路”合作环境渐成熟,企业也加大对“一带一路”沿线国家的业务布局。

从中国对“一带一路”沿线国家承包工程来看,2015、2016年新签订对外承包工程项目合同额分别为926.4亿美元、1260.3亿美元,分别同比上升7.4%、36%,分别占同期对外承包工程比例的44.1%、51.6%。

辨析区域核心国,寻找最具潜力的细分市场

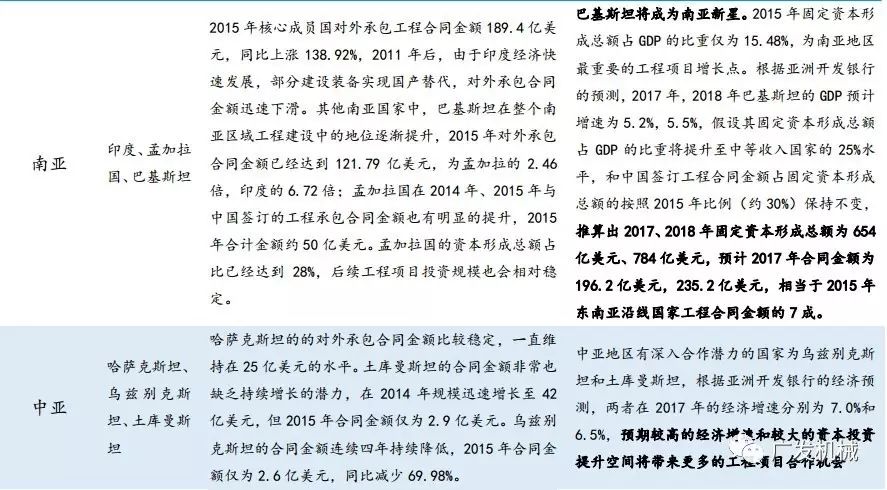

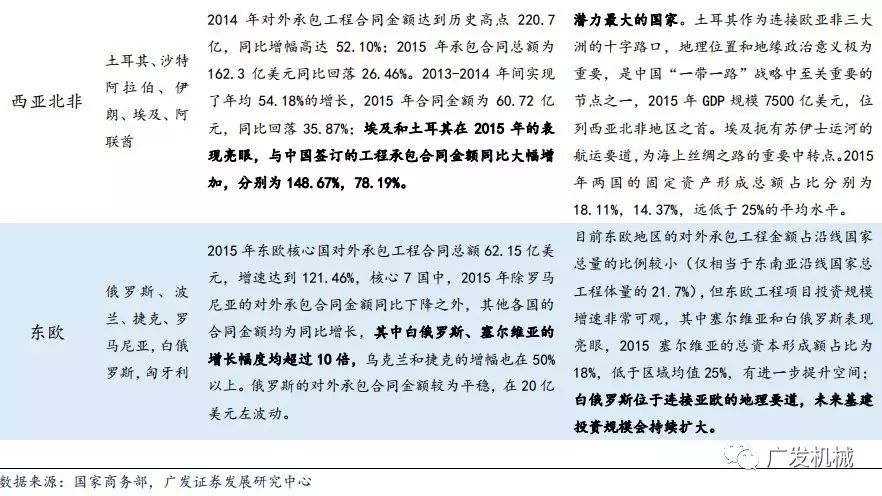

深耕细作,寻找最具潜力的“一带一路”细分市场

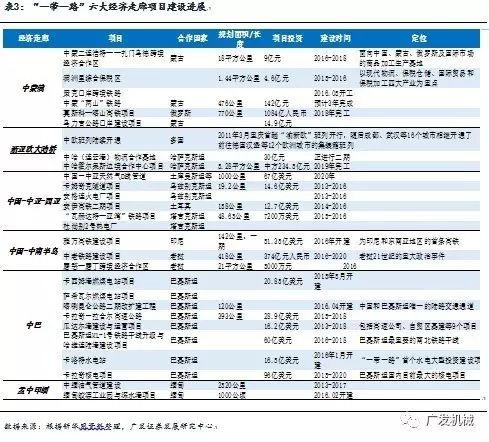

根据一带一路沿线国家的经济发展状况,区域经济影响力(GDP占比),对外贸易程度(进出口贸易总额/GDP),地理区位(是否位于连接重要国家的必经之路),

从六十四家沿线国中挑选出六大地理区域的25家核心成员国,结合其对外承包工程合同的情况进行纵深分析及预测。

工程机械:“一带一路”带来新机遇

工程机械行业受益于沿线设施互通,将带来沿线国家基础设施建设增加,带动工程机械等领域的需求。

当前机械设备已经成为主要的出口贸易产品之一,中国高端制造出口已成趋势。特别是行业中的龙头企业,具备了技术、资金沉淀,在过去几年大多不断完善“一带一路”沿线国家的业务布局,海外市场有效开拓,海外收入占比不断提升。“一带一路”进入加速落地期,将成为企业发展海外市场的催化剂。

“一带一路”战略的施行,将以公路、铁路、航运等为代表的基础设施建设项目将率先成为突破口。

“

一带一路”的沿线建设将带来工程机械为首的基建机械产业发展与转型升级,扩大国内产业的需求规模,推动国内库存有效盘活。“一带一路”为工程机械企业带来的不仅是市场机会,也是助力企业转型升级的好时机。

例如新疆今年计划投资超

1.5

万亿元加速基础设施建设,加速公路、铁路、机场、水利、能源、通信等项目建设,全社会固定资产投资同比增长

50%

,作为丝绸之路经济带核心区,中巴经济走廊等

5

大通道建设有望加快。

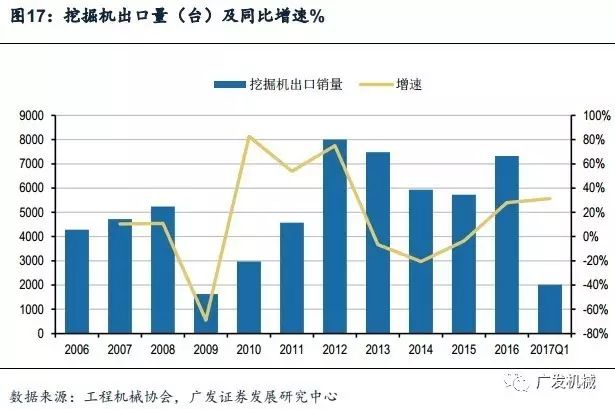

从挖掘机的出口量来看,从

2009

年以来,出口绝对销量处于逐步复苏阶段,

2016

年出口挖掘机数量达到

7327

台,是最近

10

年以来仅次于

2012

和

2013

年的最好水平,

2017

年一季度出口销量达到

2014

台,同比增长

31.29%

,基本延续了去年的增长水平。未来有望随着一带一路战略纵深,海外挖掘机销量继续创下新高。

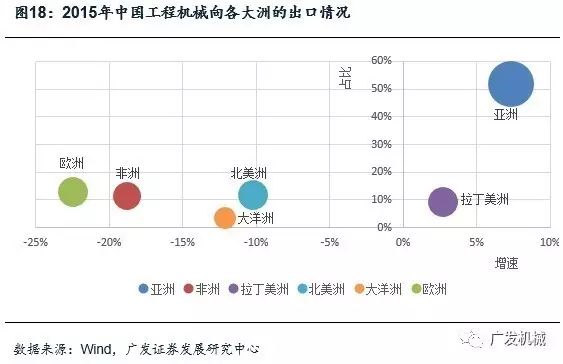

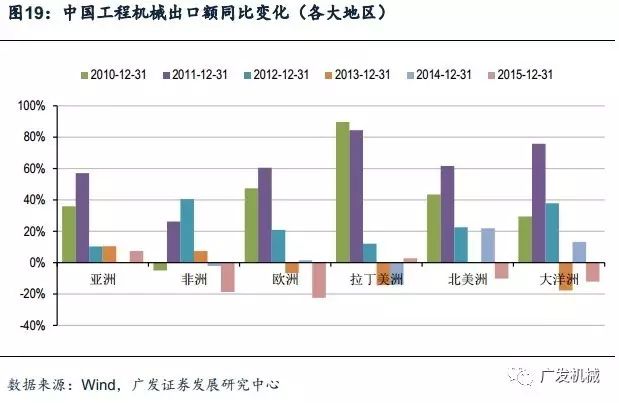

亚洲地区仍为主战场,拉美有望脱颖而出。

2015

年工程机械行业向各大洲出口情况来看,海外需求最为旺盛的为亚洲地区,实现了同比增长

7.33%

,市场规模占比为

51.94%

,其次是拉美地区,同比增长

2.74%

,市场占比

9.05%

。其他各大洲的出口额都出现了明显的下滑,非洲地区销售额同比下滑

18.75%

,欧洲地区同比下滑

22.39%

,北美洲地区同比下滑

10.17%

,大洋洲地区同比下滑

12.12%

。

非洲、欧洲、拉美、北美地区的出口额大约在大约

20

美元附近,市场份额

10%

左右。整体来看中国的工程机械设备出口的核心区域为亚洲,拉美地区有望成为下一个增长点,其向古巴出口的工程机械总额同比增长

122.40%

,古巴经济增速保持在

5.5%

左右,但其固定资本形成额占比不足

10%

,

2013

—

2015

年年均

88%

的平均增长率来看,古巴正在加大其基建投资,而且投资规模有望进一步提升。

工程机械行业已经从简单的零部件加工出口发展到全产品线,具备自主专利技术的成品出口,实现了跨越式的发展。

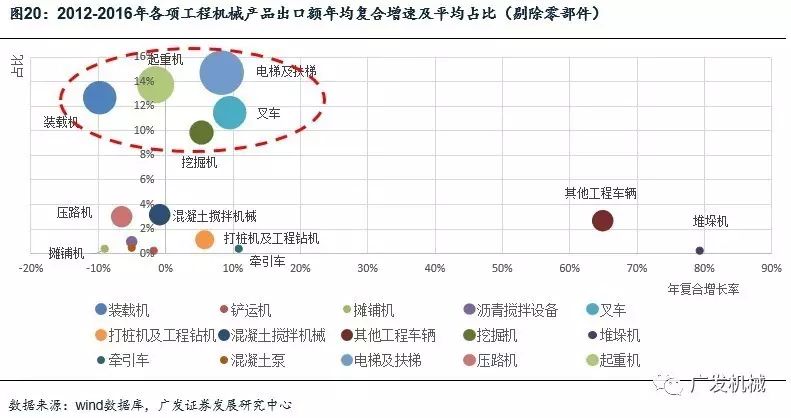

汇总分析

2012

年—

2016

年各项工程机械产品的出口情况,计算得到五年间各项产品的年均复合增速以及平均占比情况如下图所示。

可以发现工程机械产品的高出口占比,具备国际竞争力的拳头产品为:电梯及扶梯(占比

14.64%

,增速

8.38%

)、起重机(占比

13.72%

,增速

-1.48%

)、装载机(占比

12.65%

,增速

-9.68%

)、叉车(占比

11.47%

,增速

9.53%

)、挖掘机(占比

9.80%

,增速

5.49%

)等。

2015

年电梯及扶梯、叉车、挖掘机销量分别达到

19.47

亿美元,

15.94

亿美元,

10.91

亿美元,挖掘机和电梯及扶梯产品出口额同比略微下滑

11%

,

8.16%

。

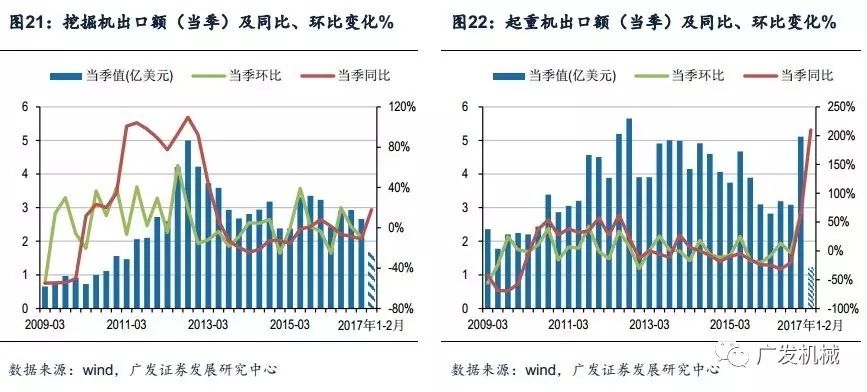

四大工程机械产品分季度出口数据:

2016

年挖掘机出口额在第一季度同比上升

1.75%

,但二、三、四季度出口额同比下降

6.4%

、

8.67%

、

11.03%

呈现加速下滑的趋势,但从

2017

年

1-2

月份出口金额

2.66

亿美元,同比增长

18.07%

,高前期基数下的大幅增长反映出挖掘机销量已经止跌回暖,

2017

年旺季销售量超预期将带动全年整体销量的回暖;

2016

年起重机的出口额在前三季度均出现超过

20%

的同比跌幅,但第四季度同比大幅增长

65%

,将全年出口额跌幅缩减至

7.7%

,在

2017

年

1-2

月份又实现同比大幅增长

209.98%

,累计出口额

1.2

亿美元;叉车

2016

年出口额在第三季度止跌企稳,第四季度回升

4.26%

,在

2017

年

1-2

月累计出口额

2.68

亿元,同比上涨

31.4%

;装载机在

2016

年第二季度同比跌幅达到最大

34.49%

,三四季度跌幅缩窄,

2017

年

1-2

月出口销量回暖,累计出口金额

1.78

亿元,同比上涨

26.16%

。

四大工程机械产品的海外需求回暖次序为:叉车(

2016Q3

)

>

起重机(

2016Q4

)

>

装载机(

2017M2

)

>

挖掘机(

2017M2

)。

国内工程机械企业有望依托一带一路走出去

从工程机械企业来看,

20

世纪

90

年代末到

21

世纪初,三一、柳工、徐工等我国主要工程机械制造企业都逐步实施了国际化发展战略,目前已基本实现了国际化,已经在国际上建立了一定的知名度,公司海外市场收入占比不断提升。另一方面,“一带一路”战略将助推工程机械行业的海外发展,巴基斯坦、俄罗斯、印度、东南亚等沿线国家基建都是出口的重点对象,国内龙头企业在“一带一路”沿线的前瞻布局将逐步转化为成果。

三一重工:十载春秋铸伟业,丝路春风受益深

百炼成钢,远销海外。

三一重工挖掘机的市占率在近

8

年以来稳步提升,始终保持国产品牌龙头地位,

2010

年以前中国的挖掘机市场主要受日本品牌占领,神钢、小松、日立、斗山四家公司的市占率之和超过了

50%

,三一重工在巨头林立,强者如林的市场中稳扎稳打,通过提升自身的技术,扩张销售渠道,在面临市场需求恶化,净利润萎缩的环境下,激流勇进,从

2008

年市占率不足

5%

逐步提升至

2016

年

19.90%,

2009

年超过卡特彼勒,

2011

年超过小松,三一挖掘机的品牌逐渐得到市场认可,在海外竞争中也有很强的品牌优势。

从三一重工的挖掘机季度出口量来看,经历

2013

年长达一年同比增速下滑后,

2014Q4

的出口量同比大幅增加

50.71%

,随后增速略微回落,出口量总体企稳,

2014

—

2016

年间,增速中枢不断上移,

2016Q2

实现历史最高出口量

922

台,

2017

年

1-2

月的累计出口量同比上升

64.38%

,随着海外市场的逐步回暖,公司海外布局的纵深推进,今年第二季度的出口量有望创出新高。

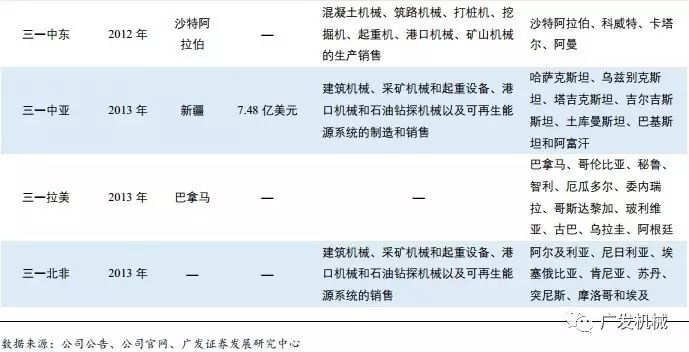

稳中求胜,步步为营。

三一重工国际化元年是在

2002

年,当年

12

月,公司在印度普纳市投资注册了三一印度有限公司。经过

5

年对印度市场环境的充分了解,调查摸底后,

2007

年三一重工开始大规模进军海外市场,三一重工投资

6000

万美元投建生产工厂,同年三一重工在南美洲的巴西也成立了境外全资子公司,开始进军南美市场,

2010

年投建了三一巴西生产基地,作为全球第二大生产基地,扎根巴西市场并向周边国家延伸。

2011

—

2013

年是公司完成全球化市场布局的重要年份,

2011

年设立了三一全球,公司投资

1

亿欧元在德国建立研发中心和生产基地,一方面学习德国的先进技术,另一方面则将公司产品延伸至欧洲市场,随后公司在

2012

年完成东南亚、俄罗斯、中东市场的布局,

2013

年继续向中亚、拉美、北非等大区迈进。截至目前,公司已拥有印度、美国、德国、巴西四家研发及制造基地,以及遍布美洲、香港、南亚、非洲等地的

36

家分支机构,其业务覆盖达

110

多个国家和地区,产品出口到

150

多个国家和地区。未来公司将在亚太、巴西、美国加大投入力度,在已经完成的全球化生产布点基础上,获取更大的市场份额。

公司海外市场的不断拓展,业务重心逐渐向国际化转移。

对应到公司的财务数据上,我们可以发现,

2011

—

2015

年期间,海外市场营业收入占比逐年提高,从

2011

年占比

6.75%

逐年提升至

42.93%

(

2015

年),

2013

年公司南非大区销售额突破

12

亿元,主打产品起重机和港口机械设备分别以

24%

和

28%

的市场占有率位居当地第一,

2014

年三一重工印度子公司的履带起重机在印度市场占有率第一。海外业务占比行业第一,

2015

年公司实现出口营收

100.32

亿元,同比增长

2.14%

,

2016

年上半年由于海外市场需求不达预期,海外营收占比略有下滑,但仍在

4

成以上,在国内工程机械公司中海外收入占比最高。

2016

年,各大区销售数据如下,三一美国:出口销售同比上升

91%

。

三一印度:出口销售同比上升

42.0%

。南非大区:出口销售同比上升

23.1%

。俄罗斯大区:出口销售同比上升

115.2%

。中亚大区:出口销售同比上升

49.7%

。

四大生产基地,十大核心区域,一带一路沿线国家实现全覆盖。

三一重工是国内工程机械行业中海外生产基地最多的公司,海外生产与设立销售子公司相比,一方面,更容易得到东道国政府的支持与鼓励,可绕过贸易壁垒,节省运输费用,避开关税,从而能提供低成本、价格合理的产品;另一方面,能及时、可靠地向中间商和消费者交货,方便地提供售后服务,从而能提高顾客忠诚度和国际市场竞争力。东南亚,香港公司实现了对东南亚等国家的覆盖;印度公司,实现了对其他南亚和西亚国家的覆盖;中亚公司实现了中亚地区的覆盖;俄罗斯、欧洲公司实现对东欧、西欧、北欧等地区覆盖,北非、中东公司则可以覆盖到西亚北非等国家。所以,几乎所有一带一路沿线的国家,公司都已经设立了对应的公司或者大区销售机构,而且已经有数年甚至十余年的运营历史,对沿线各地的工程建设情况比较熟悉,也积累了一定的客户资源和品牌效应。所以随着一带一路的国家战略的纵深推进,工程建设项目合同的逐步落地,三一重工将最受益。

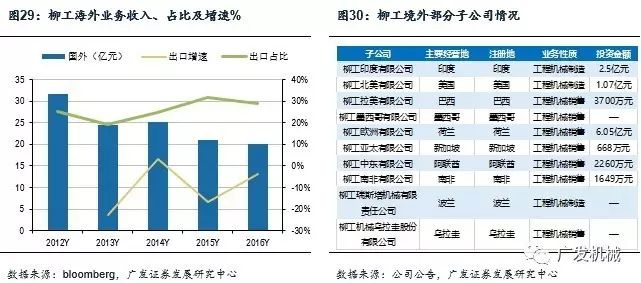

柳工:海外渠道铺设完备,市场占有率正在稳步提升

公司

2004

年在澳大利亚第一家境外销售机构,

2007

年在印度设立子公司,

2008

年同时北美和南美市场设立销售机构,

2010

年设立欧洲、亚太、中东和南非销售机构。至

2009

年开始设立海外生产基地(印度),至今累计投资

2.5

亿,

2012

年并购波兰

HSW

进入欧洲市场,

2015

年

3700

万元投建巴西生产基地。(生产基地投资规模远低于三一重工,三一印度累计投资

3.6

亿,三一巴西投资

2.5

亿美元)

公司经过十多年的境外开拓经营,公司目前已进入深度国际化阶段。

公司在海外设立了印度、波兰、巴西

3

家制造基地和印度、波兰、美国、英国

4

家海外研发机构,同时拥有

10

家包含整机、服务、配件、培训能力的营销公司,并通过

300

多家经销商的

2650

多个网点为海外客户提供销售和服务支持。公司坚持全球化运营战略,推进六大战略转型。

经统计,公司全球布局中位于一带一路沿线的公司包括:

12

家海外子公司中的

10

家公司,占比

83.33%

,

176

家海外经销网络,占比

75.54%

,

6

家配件中心,占比

75%

,

6

家海外培训中心,占比

80%

。即超过

7

成的海外子公司或营销网络布局于一带一路沿线国家,将在相关国家的基建发展中充分受益。

装载机是公司的明星产品,出口量位居行业第一。

2014

年公司装载机的市场占有率

15.3%

,保持行业第一的水平,公司的挖掘机和汽车起重机产品市场占有率虽然处于较低水平,但近年来处于缓步提升阶段,截至

2016

年挖掘机市场占有率

5.03%

,汽车起重机市占率

3.91%

。

2015

年,公司延续了在中国产品出口与海外营销制造的领先地位,装载机、挖掘机、平地机、压路机继续保持行业前列,滑移装载机、挖掘装载机出口量稳居行业第一。

公司

2016

年海外业务营收

20.16

亿元,占公司总营收比例

28.79%

,出口增速同比下降

3.85%

,相比

2015

年跌幅收窄。柳工印度全面扭亏为盈并荣获印度政府颁发的“中印标杆”

和中印投资“十佳企业”荣誉。

柳工海外业务基本覆盖了国家“一带一路”战略沿线绝大部分国家和地区。

公司近年来荣获波兰“最佳中

国投资者奖”、波兰“最佳雇主奖”、印度“中印榜样奖”、新加坡建筑环境行业的“亚洲杰出奖”。

2016

年公司在印度市场充分利用本地制造能力、完善的营销服务配件网络及符合印度市场需求且具有较强竞争力产品

组合优势,销售收入和市场占有率均有大幅增长,竞争能力得到进一步提高;

在欧洲、拉美、俄罗斯等区域也都有不同程度的增长。公司装载机、平地机、叉车等产品线在国际市场的份额持续提升。

2016

年公司在波兰生产的推土机产品,在全球的市场占有率正在稳步提升,在需求量较大的北美和俄罗斯市场销量均实现增长。

从公司的营业收入情况来看,公司的海外市场占总营收的比重在

2013

—

2015

年期间不断提升,

2015

年海外营收占总营收比例已经超过

3

成,

2016

年由于海外市场需求走弱,出口增速同比下降

16.88%

,国内市场回暖,内销增速同比上升

9.44%

,但预计随着

2017

年一带一路沿线国家工程项目的逐渐落地,公司的海外市场业务将得到进一步提升。

徐工机械:加快海外市场开拓,印度生产基地推进提速

受益国内需求回暖,

2016

营收同比首增

受国内固定资产投资规模增速持续下滑的影响,

2011

年—

2016

年期间徐工机械的营收经历了长达

5

年的持续下滑,在

2016

年营收同比出现首增。从细分数据来看,同期外销收入减少

11.82%

,内销营收增加

4.49%

,所以

2016

年的营收反转主要归功于国内市场需求改善。

起重机龙头地位依旧,其他多元产品快速发展

徐工机械在起重机的各子市场的市占率均位列行业第一

,尤其是在汽车起重机和随车起重机市场,