在停牌4个月后,次新股宣亚国际对映客直播的收购迎来新进展——宣亚国际拟28.95亿元收购蜜莱坞(映客直播)48.25%的股权。

而在昨日发布的30多份公告中,我们清晰看到了映客这家直播公司的赚钱能力令人咂舌,成立才2年时间, 2000多万月活跃用户,仅为微博月活跃用户的8%,却撬动了接近微博的营收和利润规模。

2017年2月才上市的次新股宣亚国际,上市不到2月就宣布重大资产重组停牌,

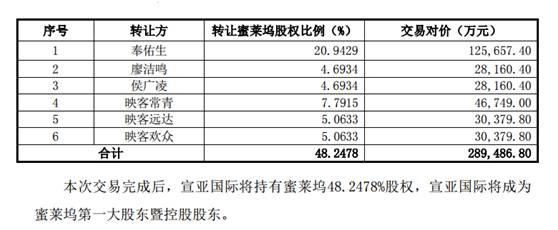

9月4日晚间,宣亚国际发布公告,公布交易细节——拟以28.95亿元人民币现金收购奉佑生、廖洁鸣、侯广凌、映客常青、映客欢众和映客远达合计持有的蜜莱坞48.25%的股权。

上述交易完成后,宣亚国际将成为蜜莱坞控股股东。

其中,收购奉佑生的股份交易对价为12.57亿元,侯广凌、廖洁鸣的股份交易对价均为2.82亿元,映客常青的股份交易对价为4.67亿元,映客远达、映客欢众的股份交易对价同为3.04亿元。

近29亿现金收购,宣亚国际钱从哪来?

宣亚国际中报显示,营业总收入2.1亿元,同比下降6.74%,净利润为2722万元,同比微增4.22%,经营活动产生的现金流量净额为-407.8万元,而账面资金仅为2.95亿元,从各项财务指标来看,宣亚国际近29亿现金收购蜜莱坞似乎是“蛇吞象”。

具体来看交易细节或许能找出答案。公告显示,

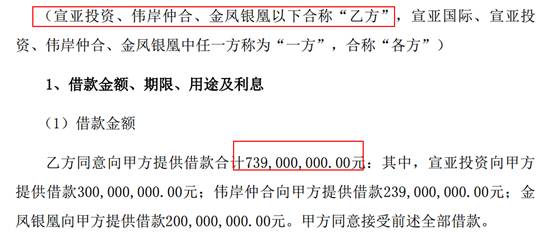

宣亚国际本次交易的收购资金均来源于宣亚国际前四大股东提供的长期借款。

其中,宣亚投资、橙色动力、伟岸仲合、金凤银凰拟以中国人民银行同期贷款基准利率向宣亚国际提供15年期借款合计约21.56亿元,宣亚投资、伟岸仲合、金凤银凰拟以同期贷款基准利率提供3年期借款合计7.39亿元。

值得一提的是,映客核心创始团队出售所持映客股份,但并未套现离场,而是继续以现金方式向宣亚国际前四大股东增资或入伙。

所以从上述交易细节来看,简单概括为,上市公司表面看起来耗资近29亿元完成了重大资产的现金收购,但是这29亿元现金均来自宣亚国际前四大股东。既实现了“资产注入上市公司+持有上市公司股权”的资本运作,又并非增发股票并购(发行股份购买资产),宣亚国际的这次并购手法堪称经典。

根据宣亚国际发布的《评估报告》称,目标公司蜜莱坞股东全部权益价值为

60.6

亿元,经审计的归属于母公司所有者权益为

11.28

亿元,评估增值

49.32

亿元,增值率

437%