今天推送的是乐小鱼同学的经济学科普文章,很有价值。虽然小编已经尽量让鱼同学写的浅显易懂,不过文中还是不可避免的出现一些概念及公式等,读者们可以尽量百度查询等,或可可以对一些有疑问的地方给我们留言。另外作者抽时间写文不易,还需要粉丝们多支持,你们懂得~

▽

1

|

币制与通货膨胀

时至如今,即使是非经济相关专业的人对于“通货膨胀”四字也毫不陌生。通货膨胀是指商品名义价格的相对升高的情况,或者说是实际购买力下降的情况。归根结底,通货膨胀的是指货币供应量大于当前实际产出的情况。

一般认为,通货膨胀出现在信用货币时代,这种观点可以说对也可以认为是不对的。无论是银本位制、金本位制或是金银复本位制,由于早期金银产量较低,故而当时的社会很难发生货币供应量大于实际产出的情况;既然如此,通货膨胀似乎就不可能了。

但实际上,除了金银等主币之外,在我国的历史中,铜币在很长的一段时间中作为辅币使用,曾经引发过由于辅币增发过量所导致的通货膨胀;而在19世纪以后,白银产量激增,导致白银价格不断下降,伦敦市场金银比价从1860年的1:15降至1932年的1:73.5,银本位和金银复本位制下通货膨胀也就此产生,故而在工业革命后被各国陆续淘汰。其后,各国多采用金本位制。

但至工业革命后,随着国际贸易与各国经济的迅速发展,较低的黄金产量逐渐无法满足商品流通中所必需的货币供给,而白银由于价格的不稳定与体积过大被各国从主币材质中淘汰,故而在1929年的大萧条之后,金本位制也开始被信用货币制度替代。

至此时,纸币与银行券再无法直接或间接地兑换贵金属,贵金属彻底退出了流通领域,世界各国逐渐进入信用货币时代。而在在进入信用货币时代以后,政府得以通过调节货币供给量来调控宏观经济。

▽

2

|

货币的本质及其划分

与金属货币不同,信用货币只具有名义价值而缺乏实际价值,但它依然能够作为一般等价物,这便是由于它背后拥有法律赋予的无限法偿能力。

货币的本质是一种特殊商品,由于可以充当与其他商品交易的媒介,故而成为一般等价物。而能够成为一般等价物的商品,便具有成为货币的可能性——从贝壳、石头、香烟到贵金属,乃至于一张纸。但隐藏在“一般等价物”背后的,实际上是其偿付能力。

货币的五大职能实际上都体现了一般等价物的偿付能力。

我们甚至可以认为,一切具备有偿付能力的商品,都具有成为货币的潜在可能。故而在现代经济学的划分中,货币并不是单纯指信用货币,而是具有偿付能力的商品。

既然是偿付,就得讨论这种偿付手段是否能够被接受,故而“流动性”这一概念便进入了人们的眼帘。流动性衡量的是一种资产转变为现金所需要支付的代价。流动性越强,从资产转变为货币的能力就越强;流动性越差,那么这种资产可能愈加难以转手或转手时需要支付较大的损失。

(流动性定义为:一种资产能迅速转变为现金而不对持有人发生损失的能力。)

根据流动性的不同,“货币”及对应的“货币供应量”也被划分为许多层次:

M0=流通中的现金

M1=M0+活期存款

(活期存款利率极低)

M2=M1+准货币 (包括定期存款+储蓄存款+其他存款)

除此之外,最近数十年,发达国家乃至于我国金融市场(尤其是二级市场)的极大发展,一些短期的流动资产(如保单、国债、银行承兑汇票)

,由于可以在二级市场上较为方便地交易而具有较强的流动性,故而也被一些经济学家归入“货币”行列之中。

(一级市场是证券发行市场,二级市场是证券交易市场。)

流动性越强,则一种(金融或实物)资产的变现能力越强;而现代发达的各类交易市场,由于信息成本下降导致交易成本下降,故而使得各类资产的流动性均大大加强。故而,

各类资产的货币性也大大增强了

。

(比如信息技术的发展使得场外交易市场扩大,极大地扩展了证券交易总规模;由于各种信息网站的出现,使得二手交易市场也逐渐扩大——51、链家、瓜子等等)

除此之外,最近数十年来发达国家(乃至于我国)

掀起的所谓的“

资产证券化

”趋势,对资产的货币化趋势也有极大的贡献:实体资产证券化、信贷资产证券化等,使得各类资产的流动性大大增加。而流动性的增加,使得这些金融资产的货币性增加,原本

“资产”与“货币”的界限正在被打破

。

▽

3

|

流动性、货币流通速度、货币供给量

贵金属的非货币化以及货币体系的信用化,使得政府得以通过信用货币的货币存量来影响名义利率等因素,进而对国内的经济进行调控。

一般而言,在短期内,货币供应量的增加会使得均衡利率下降。利率下降将导致人们的储蓄欲望下降和投资的机会成本下降,因此储蓄减少、投资增加。

(简而言之,在一般情况下,利率的下降将导致投资增加。)

但货币供应量的增加也可能导致通货膨胀的增加。

我们引入一个货币需求的函数:

货币

×货币流通速度 = 价格水平×产出 (M×V=P×Y)

在这一公式中,短期内假设货币流通速度V不变,由于产出水平的变化极为有限,那么短期中货币供给的增加将直接导致价格水平的上升

(亦即通货膨胀的产生)。

那么我们不难理解,在其他条件不变时,如果央行在短期内大量增加货币供给

(比如央行进行“公开市场操作”,大量买入证券以增加市场货币供给)

,那么短期内的货币供给将会增加,进而导致利率的下降和价格水平的上升。(当公开市场操作的期限长达数十年之时,便是所谓的量化宽松)

在这种情况下,实际利率

(=名义利率-通货膨胀率)

下降,投资增加而产出增加。

为了避免购买力损失,超发的货币通常会涌入股票、期货、房地产、收藏品等投机市场。这一方面加大了投机市场的波动性;另一方面,在供给缺乏弹性的情况下大大提高了这些商品的价格。

(从供给—需求模型来看:这些市场的短期供给一般缺乏弹性甚至完全无弹性,价格的上升不会导致供给量的大量增加,因而适合作为投机品。)

(从金融学角度来看:如果假设房地产、收藏品等在第n期卖出必然获得一次性收益F,n期无风险利率均为r,那么其当期价格为

P=F/(1+r)^n

。这意味着当期的实际利率越低,则当期的价格越高;股票及大部分的债券也同理,只不过它们需要考虑未来现金流的大小。如果实际利率或者说无风险利率越低,则意味着持有股票的机会成本越小,当期价格也就越高。)

在长期内的情况更为复杂。若我们再观察这一公式:

货币

×货币流通速度 = 价格水平×

产出

我们会发现,尤其是在中国,信用卡、电子支付手段

(“扫码付款”)

将使得人们持有货币的需求下降,货币流通速度大大提高,在其他条件不变时,它将带来货币供给量的大量增加,进而造成可能的通货膨胀。

(事实上,V=1/k,而k代表“每增加单位收入所意愿增加的持现额”,若k=0.5,表示每增加1元收入,持现增加0.5.若意愿持现减少,那么储蓄的货币就增加,这意味着流通速度增加。当然,这一模型是极度简化的,只是为了突出我们要解释的变量。)

▽

4

|

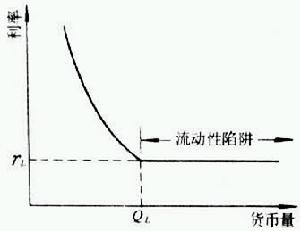

流动性陷阱与现状

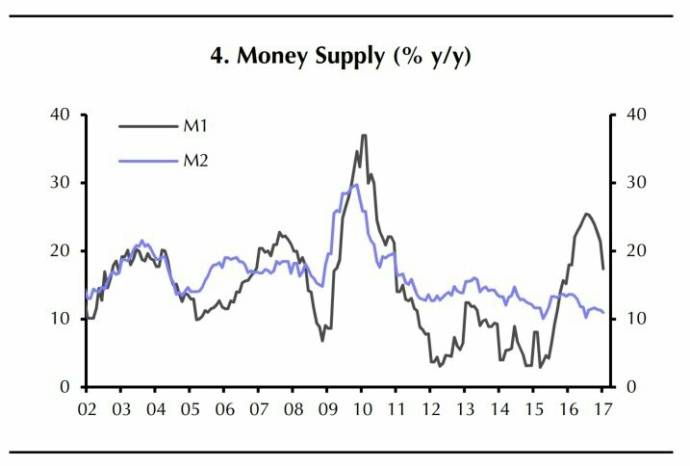

流动性陷阱是指,在其他条件不变时,由于货币供给大大超过货币需求,实际利率降至低点,继续增加货币供给量无法导致实际利率的进一步下降的情况。而中国在2015年左右便已经陷入了流动性陷阱,并表现为M1与M2的剪刀差。

M1=流通中的货币+活期存款; M2=M1+个人储蓄+机构定期存款。

根据凯恩斯的流动性偏好理论,均衡利率由外生给定的货币供给

(M)

及由流动性偏好所确定的货币需求(

L=L1(y)+L2(r)

)所共同决定。对于储蓄者的流动性损失,银行等储蓄金融机构需要支付一定的利率作为补偿。(活期存款的利率非常低,但流动性很强)

当其他因素不变时,货币当局增加货币供给,名义利率将下降及通货膨胀率可能上升,这导致实际利率

(=名义利率-通货膨胀率)

下降。当实际利率下降到一定程度而不足以补偿流动性溢价之时,就可能出现流动性陷阱。