第三方支付丨研究报告

发展背景:

•产业支付将成为第三方移动支付未来的重要增长点;

•线下扫码支付爆发式增长拐点出现时,新零售的概念被提出,可见第三方支付是互联网转型的晴雨表;

•产业支付将伴随产业互联网进入快速增长阶段,支付宝、财付通两大巨头在C端占绝对优势,其他支付机构在产业端寻求新的增量市场成为关键;

•支付企业在产业支付生态中的核心功能是链接与赋能,各类参与者产业支付模式与发展路径迥异。

发展现状:

百万亿规模的第三方产业支付市场面临重新洗牌。

2C类型参与者的产业支付发展情况:

•“码商”逻辑下的服务升级与细化,C端支付巨头的入局将加剧B端商户数字化升级服务市场的竞争。

但由于B端服务市场的客观复杂性使其很难像C端支付市场一样快速进入垄断阶段,未来很长一段时间其他头部支付公司如平安壹钱包、翼支付、苏宁支付、随行付、快钱、宝付、和包支付、拉卡拉等企业将与支付宝、财付通共同形成“两超多强”的产业支付竞争格局。

2B类型参与者的产业支付发展情况:

•跨境电商支付:

支付规模随跨境零售电商的发展而壮大,增速趋于稳定;

跨境电商支付的核心竞争力不止于支付,付款、收单、跨境收款、金融服务、营销等将构建综合解决方案;

“持证经营、外资竞争”是2019年跨境支付发展的关键点。

•物流支付:

信息流的线上扭转催生千亿级的物流支付市场;

第三方物流支付服务涵盖物流产业链众多环节;

从支付撬动传统物流产业的互联网化与价值交付。

•零售支付:

零售支付是支付与产业融合的“排头兵”;

零售支付走在去媒介化支付体验一线;

零售支付推动支付的低陷下沉,攻坚农村金融普惠;

从支付革新到场景赋能的价值延伸。

发展趋势:

•商户线下获客渠道被疫情阻隔,依托产业支付服务商进行数字化升级将成未来主流;

•金融科技将全面升级支付清结算系统,完成“支付新基建”,未来技术投入将不断增加,进一步驱动“支付新基建”发展。

迈向产业支付时代

产业支付将成为第三方移动支付未来的重要增长点

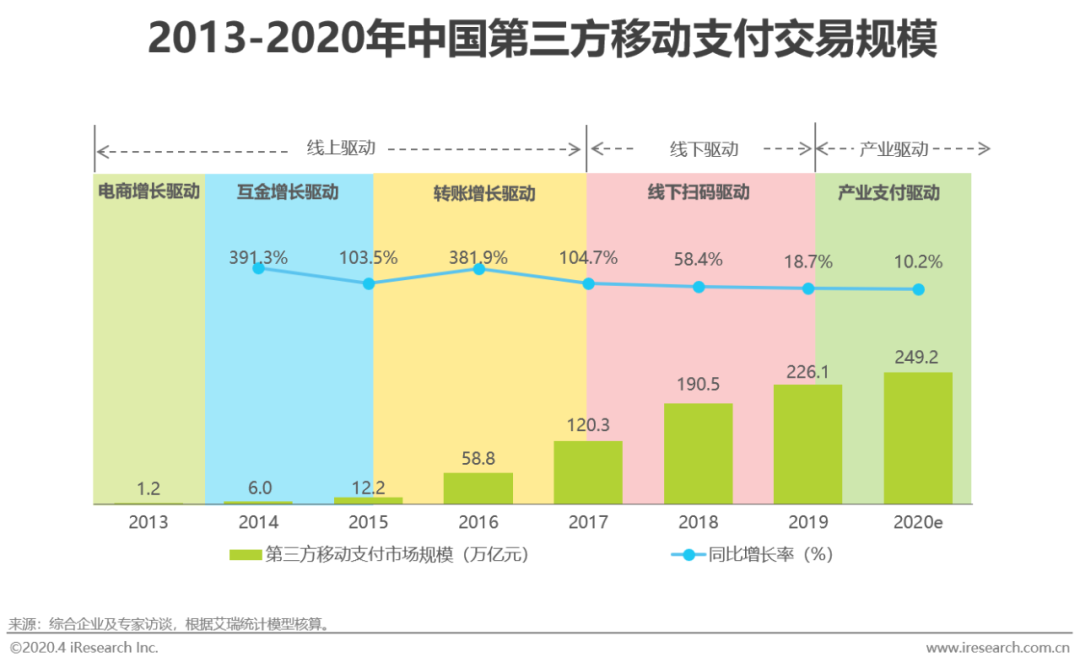

从我国第三方移动支付市场的发展历程来看,根据不同时期的主要增长点不同大致可以分为三个阶段。第一个阶段是2013-2017年的线上场景驱动阶段,电商、互金、转账的先后爆发持续推动了移动支付的快速增长。第二个阶段是2017-2019年的线下场景驱动阶段,2017年开始线下扫码支付规模全面爆发增长,线下场景的支付增速远高于线上场景支付的增速,引领移动支付经历了由线上驱动阶段到线下驱动阶段的转变。第三个阶段是从2019年开始的产业支付驱动阶段,以C端驱动的线上线下支付因C端流量见顶都进入了平稳增长期,而产业支付伴随产业互联网的快速崛起正逐渐成为我国移动支付新的增长点。

第三方支付是互联网转型的晴雨表

线下扫码支付爆发式增长拐点出现时,新零售的概念被提出

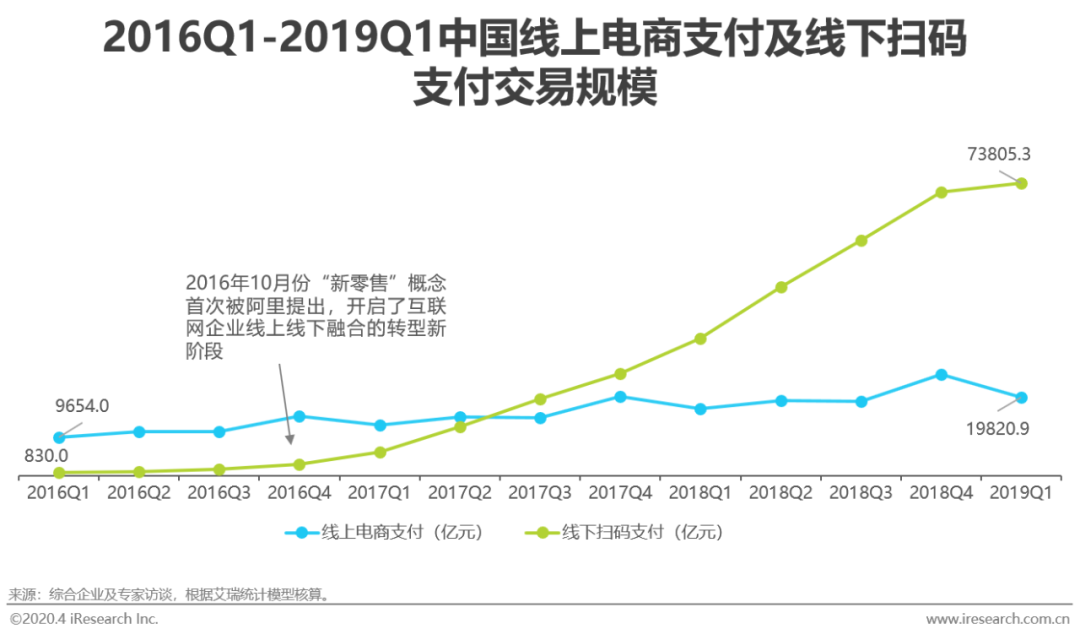

2016Q1-2019Q1,线上电商支付的交易规模从9654亿元增长到了19820.9亿元,增长了105.3%,而同时期线下扫码支付的交易规模从830亿元增长到了73805.3亿元,增长了8792.2%。第三方支付是互联网企业战略转型的晴雨表,线上电商支付与线下扫码支付增速的巨大差异,也体现了互联网企业从2016年底开始从纯线上向线上线下融合的转型。2016Q4既是线下扫码支付“S型”增长曲线的爆发式增长拐点,同时也是“新零售”概念首次被提出的时间。

C端流量见顶,产业互联网概念被提出

产业支付将伴随产业互联网进入快速增长阶段

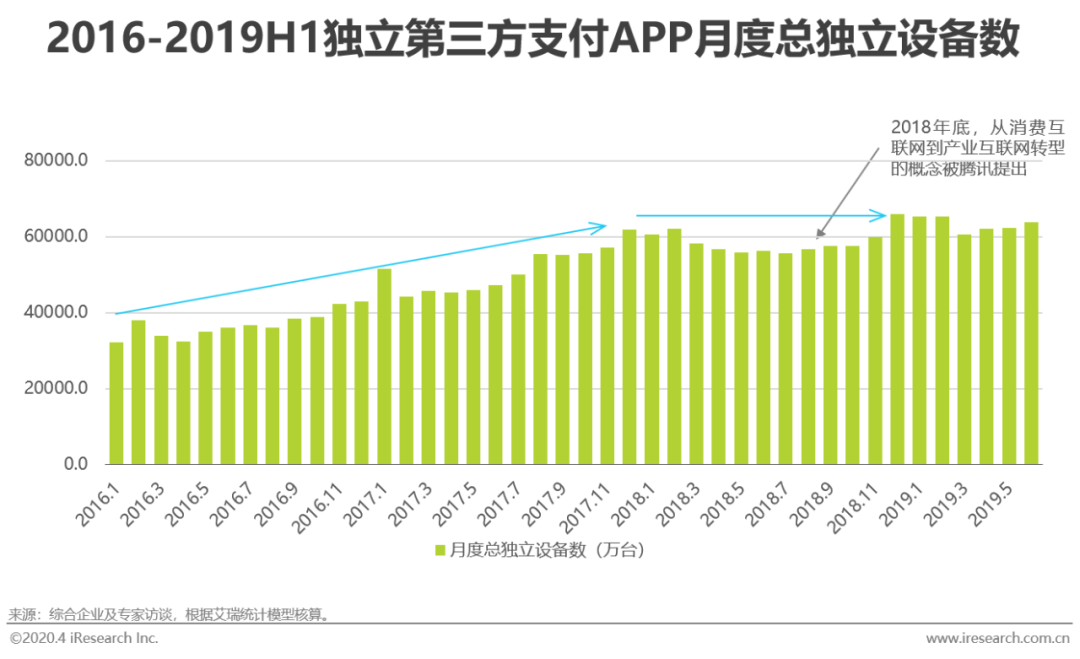

线下扫码支付伴随着互联网企业面向“新零售”模式的转型而全面爆发,而产业支付也将伴随着产业互联网的快速崛起进入快速增长阶段。2016年初至2017年底,个人端独立第三方支付APP流量从3亿增长至将近6亿水平。但2018年以来一直波动在6亿上下,无明显上升趋势,C端流量的见顶也进一步促使消费互联网向产业互联网的加速转型。产业互联网的重要前提之一就是产业链条中资金流与信息流的打通,而支付业务本身自带资金流与信息流,因此产业支付与产业互联网本身就是相辅相成的一个关系,由产业支付作为切入点来开展产业互联网业务的商业逻辑是十分顺畅的。

支付机构转向产业端寻求增长点

支付宝、财付通两大巨头在C端占绝对优势,其他支付机构在产业端寻求新的增量市场成为关键

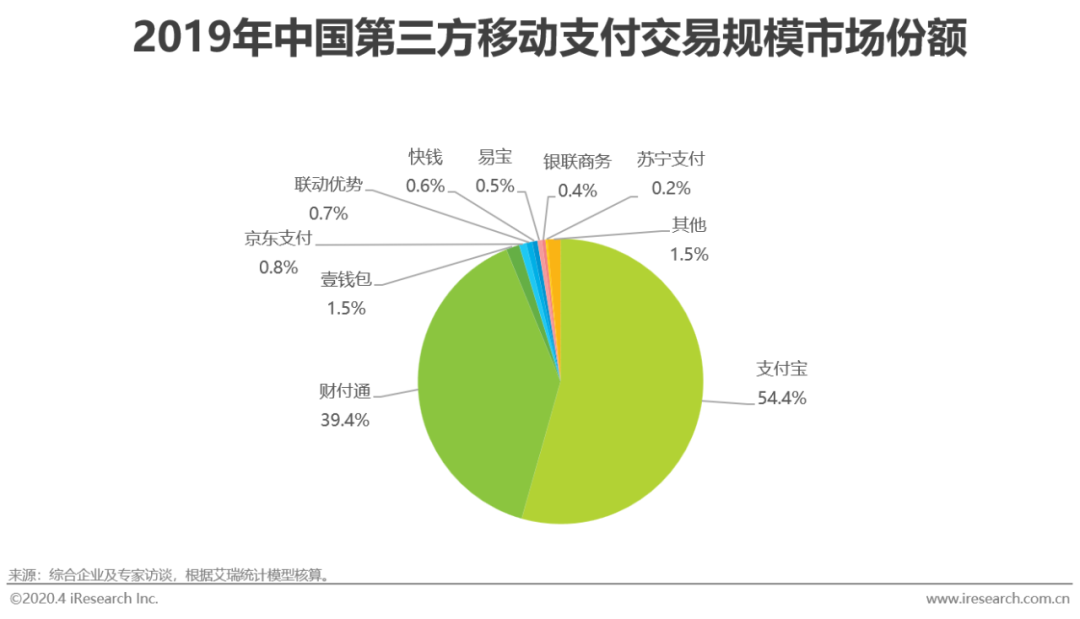

目前,第三方支付市场已形成支付宝、财付通两大巨头垄断的市场格局,2019年中国第三方移动支付市场两者的份额共计为93.8%。在C端支付市场中,支付宝、财付通两大巨头已占据绝对优势,转向产业端寻求新的增量市场成为其他支付机构的关键突破点。

产业支付生态图谱

支付企业在产业支付生态中的核心功能是链接与赋能

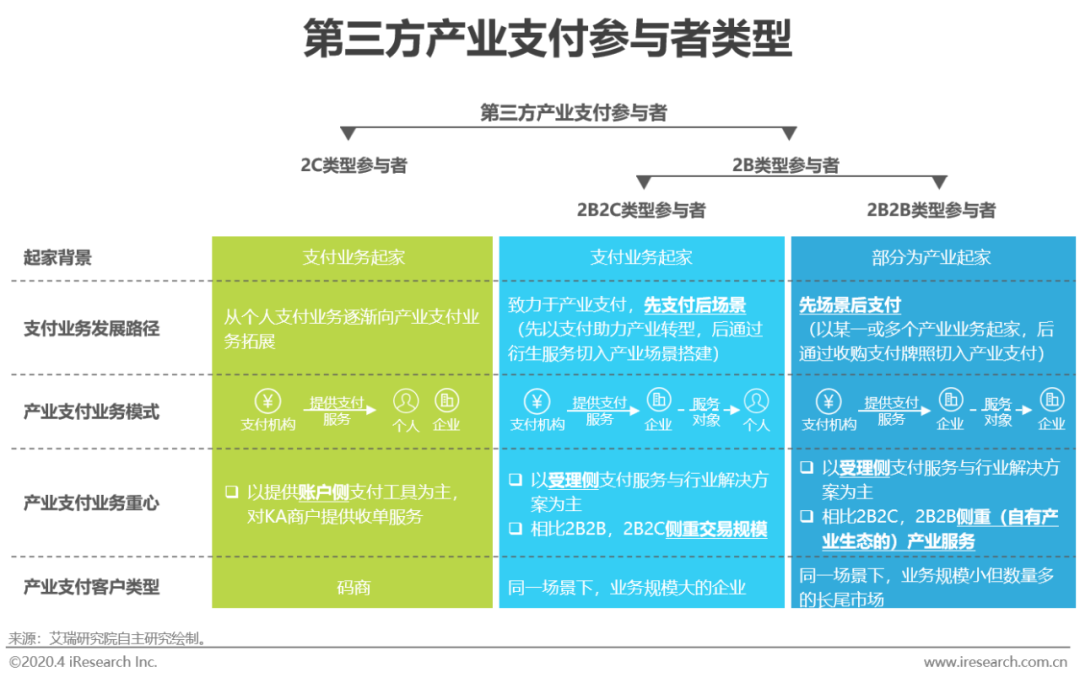

第三方产业支付参与者类型

三种类型参与者的产业支付模式与发展路径迥异

根据起家背景、支付业务发展路径以及产业支付业务模式的不同,可将第三方产业支付的参与者分为2C和2B两类参与者,其中2B又可细分为2B2C和2B2B两类。这三种类型的参与者发展产业支付的业务重心与客户类型也呈现出差异化特征,具体请见下图。

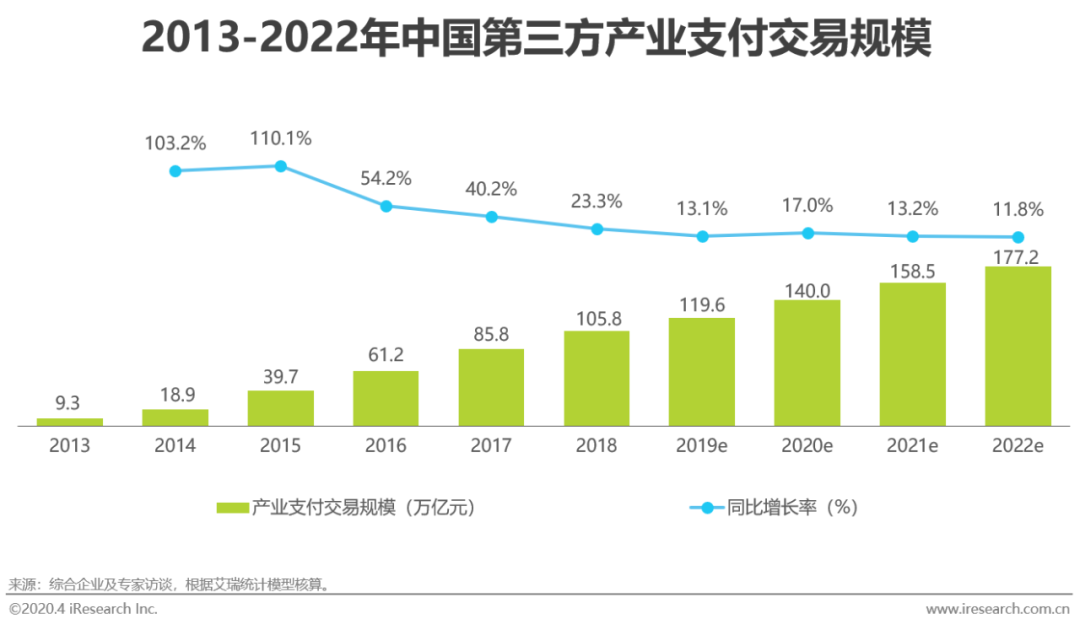

第三方产业支付市场规模

百万亿规模的第三方产业支付市场面临重新洗牌

2000年左右,中国掀起了电子商务的探索热潮,电子商务的起步孕育了商户线上收款需求,从而为第三方支付机构创造了企业服务契机。随后在互联网热潮的推动下,航空、旅游、教育、保险、零售、金融、物流、民生等众多产业也纷纷开始了互联网转型,物资流、资金流和信息流的线上化促使了各行各业支付方式的线上扭转,同时产业的复杂性也催生了对于定制化行业解决方案的迫切需求,这为第三方支付机构深耕产业支付提供了巨大的发展空间,也对产业支付的从业者提出了更大的挑战。从单一的支付服务向全产业链的数字化升级服务的转型已经成为产业支付市场的必然发展方向,新一轮的优胜劣汰即将开始,百万亿规模的第三方产业支付市场面临重新洗牌。

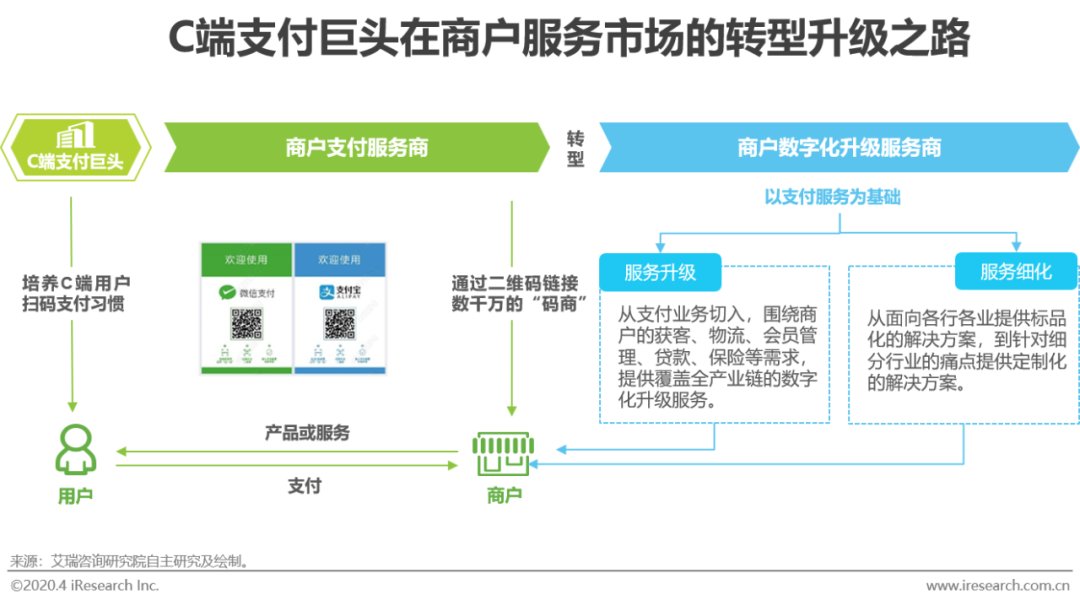

C端支付巨头的产业支付之路

“码商”逻辑下的服务升级与细化

C端支付巨头依靠自身APP的流量优势,在前期通过补贴的形式逐渐培养起C端扫码支付的习惯,二维码支付的普及也帮助C端支付巨头链接到了数千万的“码商”。而C端支付巨头产业支付之路的核心点就是围绕“码商”,以支付服务为切入点进行服务升级和服务细化,打造开放平台为不同行业的商户提供“支付+”的定制解决方案,从而实现从商户支付服务商到商户数字化升级服务商的转型。

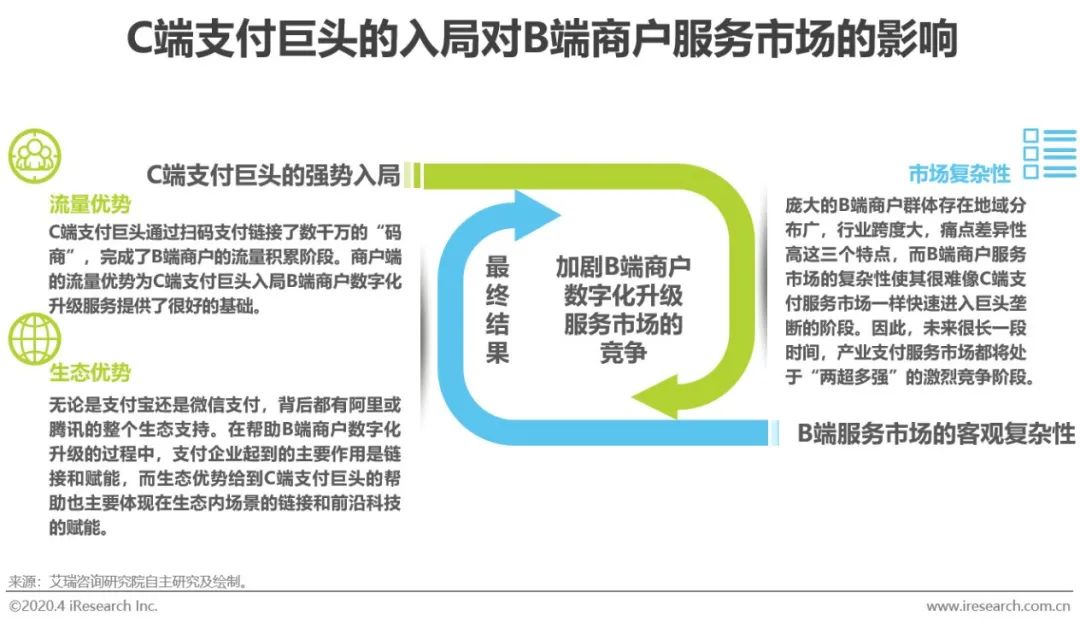

C端支付巨头的入局将加剧B端商户数字化升级服务市场的竞争

C端支付巨头依托自身的流量优势和生态优势将快速的在B端商户数字化升级服务市场打开局面,但是B端服务市场的客观复杂性使其很难像C端支付服务市场一样快速进入巨头垄断的阶段。因此在C端支付巨头依托优势强势入局和B端服务市场的客观复杂性的共同作用下,B端商户服务市场将迎来更加激烈的市场竞争,未来很长一段时间其他头部支付公司如平安壹钱包、翼支付、苏宁支付、随行付、快钱、宝付、和包支付、拉卡拉等企业将与支付宝、财付通共同形成“两超多强”的产业支付竞争格局。

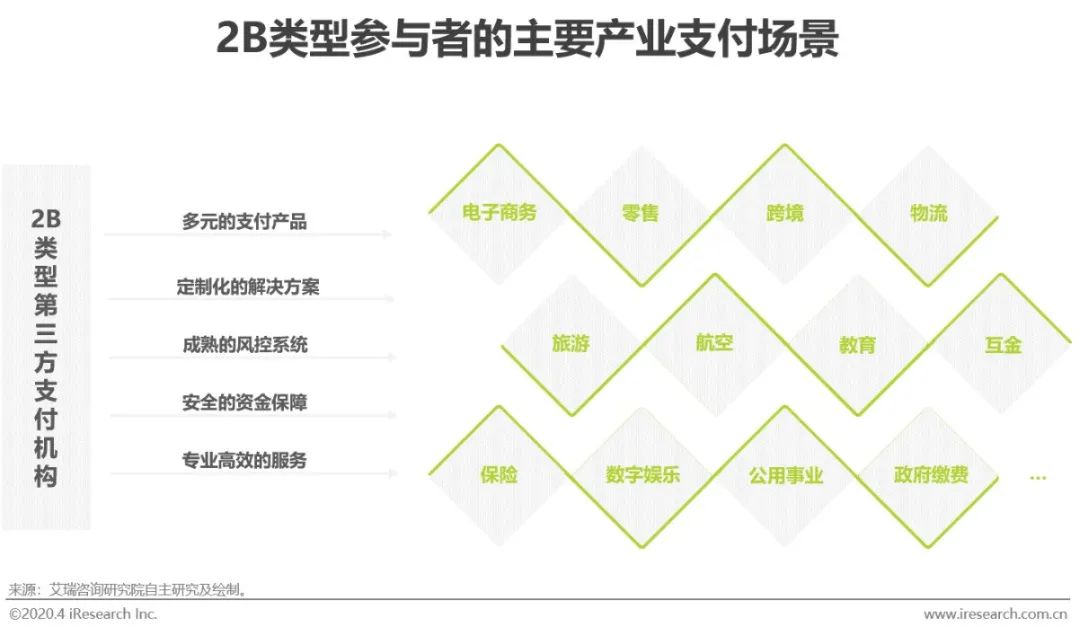

2B类型参与者主攻的产业支付场景

互联网化的时间与难易程度决定第三方支付与产业的融合步伐

目前,2B类型第三方支付机构主要涉猎的产业包含电商、零售、跨境、物流、旅游、航空、教育、互金、保险、数字娱乐、公共事业等领域。对于前述产业领域,产业支付的覆盖过程主要取决于某一产业的互联网转型时间以及转型的难易程度,如有着天然互联网基因的电商行业,以及较早接受互联网洗礼的航旅产业,均属于第三方支付早期接入的产业场景。近年来,跨境、物流与零售等场景的产业支付发展火热,第三方支付对这些产业的影响与价值之大,将在后文具体论述。

场景一:跨境零售电商支付

支付规模随跨境零售电商的发展而壮大,增速趋于稳定

过去几年,在“一带一路”、人民币国际化以及消费升级的推动下,跨境电商领域的健康快速发展得到了大力的政策支持。持续增长的跨境进出口零售电商市场规模为跨境支付业务创造了巨大市场潜力,同时也进一步带动了上下游产业(如仓储、物流)对跨境支付的需求。相比需求侧的旺盛状态,供给侧竞争胶着,第三方支付机构凭借便捷的跨境收付款手续、高效的到账速度以及对卖家和平台多元动态需求的灵活应对等优势,超越银行与汇款公司,成为了跨境零售电商支付领域的主角。