专栏名称: 凯利经济观察

| 在这个充满变革和挑战的时代,我们深感分享与交流的重要, 这不仅是一个思考分享平台,也是一个智慧汇聚社区。 |

目录

相关文章推荐

|

大道无形我有型 · 现在已经能赚这么多了?那未来肯定更多啊。-2 ... · 昨天 |

|

何夕 · #美股# ... · 昨天 |

|

大道无形我有型 · 回复@四海游骑兵: ... · 2 天前 |

|

阿尔法工场研究院 · 巧克力价格创下历史新高,原因竟和金价有关 · 3 天前 |

|

大道无形我有型 · 回复@大道无形我有型: ... · 3 天前 |

推荐文章

|

大道无形我有型 · 现在已经能赚这么多了?那未来肯定更多啊。-20250312114502 昨天 |

|

大道无形我有型 · 回复@四海游骑兵: 需要每天问吗?话说回来,如果美国再这么掉个几-20250311091253 2 天前 |

|

阿尔法工场研究院 · 巧克力价格创下历史新高,原因竟和金价有关 3 天前 |

|

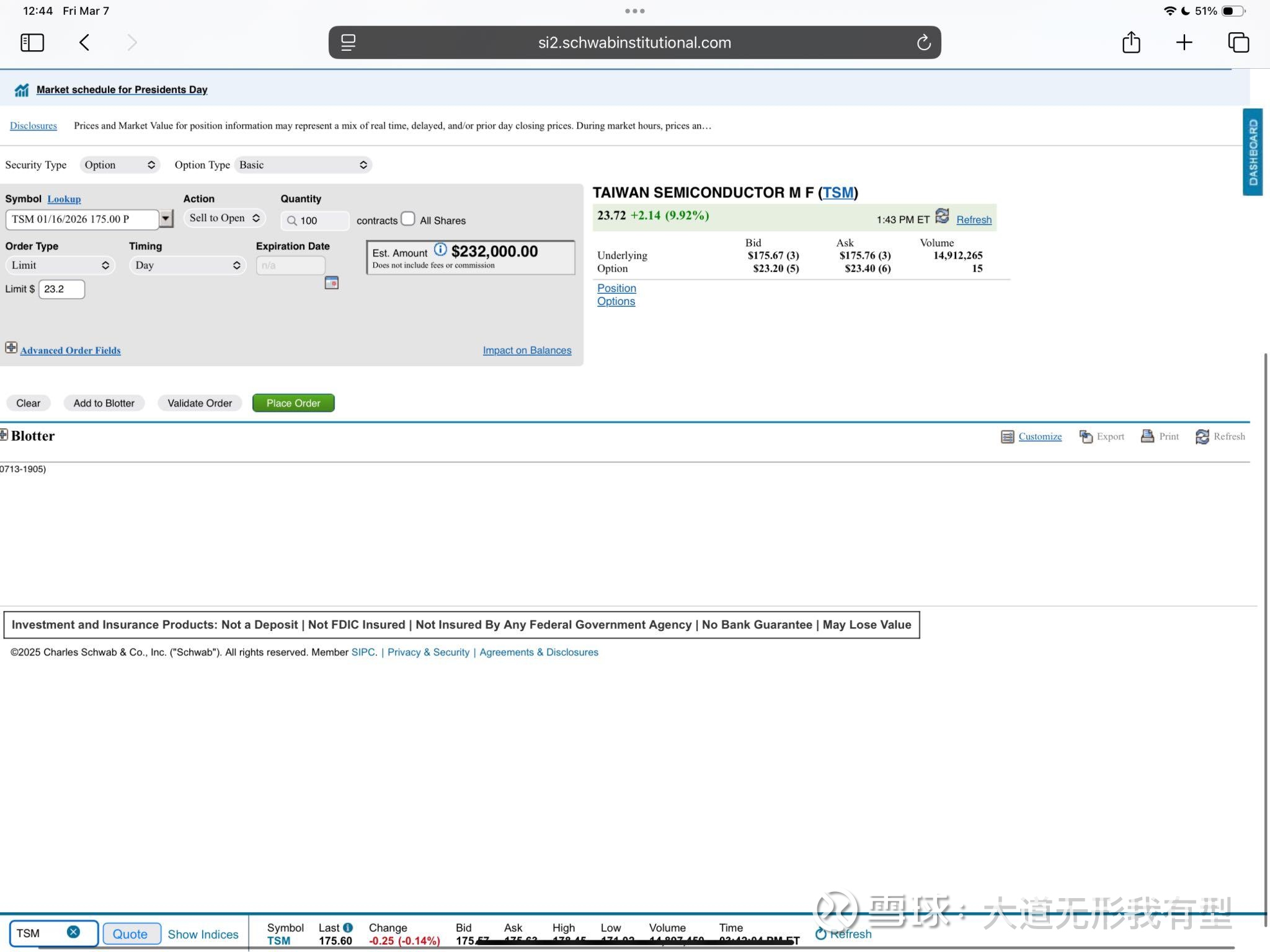

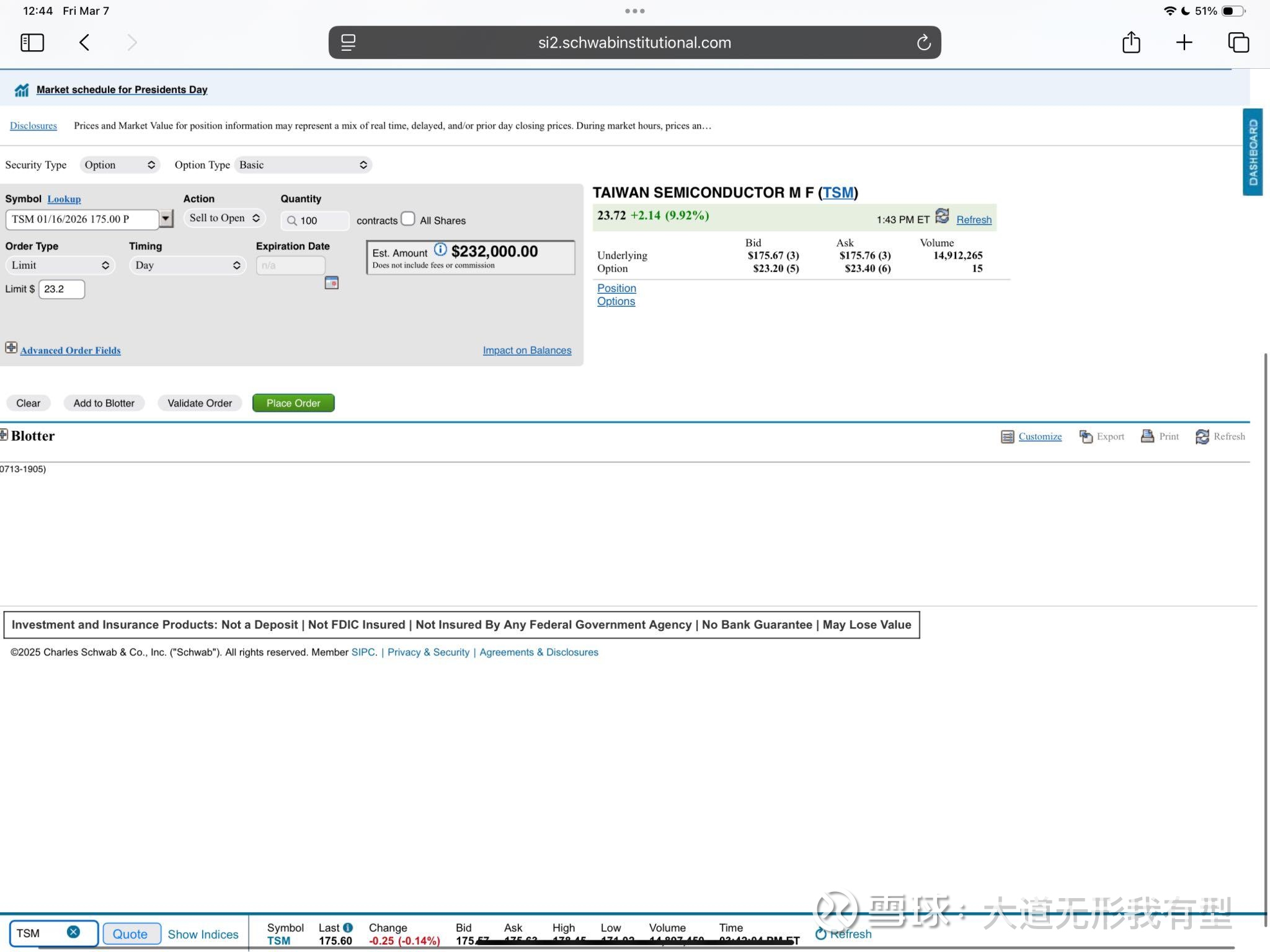

大道无形我有型 · 回复@大道无形我有型: 算法:(23.2/(175-23.2))-20250310001251 3 天前 |

|

政知见 · 忆闻 | 那些年的六方会谈到底有多少故事? 7 年前 |

|

游戏葡萄 · 四天比赛花7000万,解析赛事运营为何如此烧钱 | 葡萄电竞 7 年前 |

|

老徐时评 · 老徐时评:项俊波落马了,以人民的名义! 7 年前 |

|

ijingjie · 内心改变而得的胜利,超过外在冠冕——“冰上铁娘子”李琰 7 年前 |

|

赵民微分享 · 朱光潜:一个人无论干什么,都需要四个条件| 正略名家 7 年前 |