摘要

随着区块链技术的发展和数字货币的产生,人们对区块链行业的兴趣也在逐渐增加,以往将视线聚焦于传统金融行业的投资者们也开始将注意力集中到数字货币投资领域,与此同时,运用在传统金融领域中的现代投资理论也这一新领域有了用武之地。Smart Beta 策略是传统量化投资领域经常用到的策略之一,随着时间的发展,Smart Beta 的重要性也日益增加,在本文中,我们将回顾传统金融投资中Smart Beta 的前生今世,并着重对其未来发展和在区块链行业的应用进行探索。

目录

1、传统金融前沿:Smart Beta投资

1.1 从现代投资理论说起

1.2 初探 Smart Beta

1.3 Smart Beta的优势

2、另类资产与Smart Beta

2.1 CTA、对冲基金与Smart Beta如何结合

2.2 Smart Beta和REITs的结合

3、数字货币基金Smart Beta投资方式

3.1 数字货币ETF和传统ETF的比较

3.2 Smart Beta拥抱数字货币

4、结尾和展望

4.1 理论方面Smart Beta的挖掘

4.2 更主动的 Smart Beta策略

4.3 基于行为金融学的 Smart Beta策略

4.4 基于大数据的 Smart Beta

报告正文

1.传统金融前沿:Smart Beta投资

1.1 从现代投资理论说起

现代投资理论起始于1952年,马科维茨在这一年发表了名为《资产组合的选择》 的论文,标志着该理论的诞生,而50年代到70年代围绕该理论产生的一系列相关理论的组合,使得现代投资理论很快发展,并对传统投资理论产生了巨大冲击。现代投资理论的核心假设是股价通常是不可测的,并且通过价格的方差来衡量投资风险,在此基础上提出资产的有效投资组合,从而在既定风险下实现最高收益率。马科维茨提出的资产组合理论,威廉·夏普的CAPM 理论,史蒂芬·罗斯的套利定价理论,尤金·法玛的有效市场假说,以及布莱克,斯科尔斯,莫顿等人提出的期权定价模型是现代投资理论最重要的基石。

现代投资理论认为股票收益来源于两个方面:一是选股和择时的收益,俗称 Alpha,就是通过主动投资获取的超过市场的收益。另一个则是代表投资组合与市场相关的收益,俗称 Beta,就是通过被动投资跟随市场实现的收益。对于大多数投资者来说,要找到超过市场的收益,实现 Alpha 是件难上加难的事情,而实现第二种收益相对来说简单一点。所以对于大多数基金而言,他们的目标是追求更大的 beta,而非 Alpha。

1.2 初探 Smart Beta

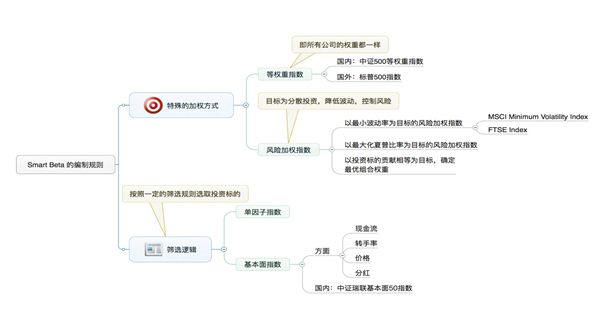

而本文中提到的 Smart Beta,顾名思义,就是说比一般的 Beta 指数要更聪明一些,通常来说,Smart Beta 主要是通过改变指数的编制规则和调整成分的权重来实现的,主要体现在以下方面:

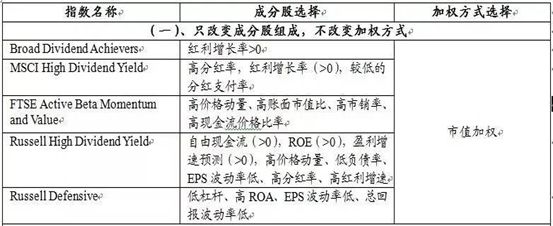

以下为海外典型的Smart Beta指数:

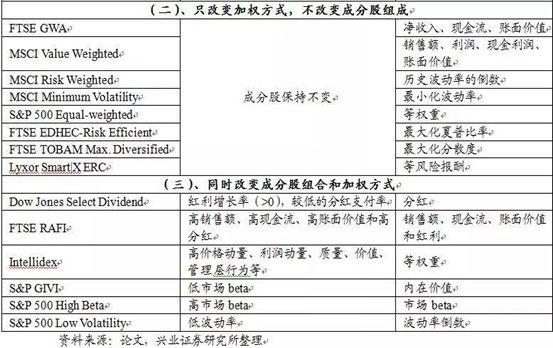

一言以蔽之,Smart Beta的特点就是把加权指数和因子投资结合起来,实现比 Beta更高的收益,它是一种介于主动和被动之间的投资方式。从2005年 Smart Beta 第一次被提出,到2018年,经过13年的不断改进,Smart Beta 已经获得了极大地发展,成为很多基金产品创新的重要方向。

1.3 Smart Beta 的优势

Smart Beta 和其它投资方式比起来有很多优点:①就像人们经常说的那样:“别把所有鸡蛋放在一个篮子里”,构建投资组合能尽可能的分散风险 ,②通过筛选逻辑可以实现更好的收益 ,③管理成本比主动基金更低,④Smart Beta 通常可以实现比普通指数基金更高的收益率。我们以标普500和沪深300为例,可以看到加入 Smart Beta 后,这些指数的年化收益率通常比原来更高。

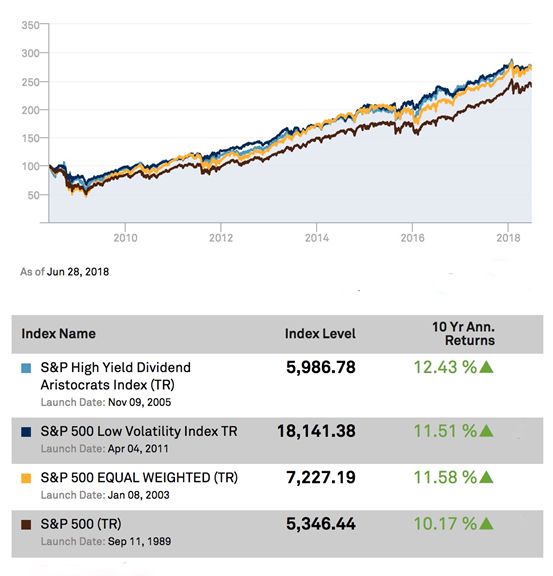

2008-2018标普指数和风险加权的标普指数年化收益对比

数据来源:us.spindices.com

2005-2014沪深300和 基于沪深300的Smart Beta 策略的年化收益率对比

通过上面两张对比图可以看出,Smart Beta 策略通常能实现比传统指数更高的收益率和更低的年化波动率,既可用于降低投资风险,又能提高投资收益,是一块值得研究的领域,对于区块链行业的投资和资产配置也有很重要的借鉴意义。

2.另类资产与Smart Beta

2.1 CTA、对冲基金与Smart Beta 如何结合

前一部分我们讨论了 Smart Beta 策略在传统投资领域的应用,接下来我们来探讨一下 Smart Beta 策略是怎样与另类资产投资相结合的。

随着人们对投资理论的深入实践,许多在往日不为人知的另类投资方式也逐渐兴盛。和传统投资相比,这些投资方式以更高的回报和更低的相关性引发了越来越多投资者的兴趣。其中基金领域以耶鲁基金为代表,各行各业的投资者开始了对另类投资的疯狂探索。

然而,随着对 CTA,对冲基金以及 Reits等资产配置模式的研究的深入,人们逐渐发现这些另类投资并不能提供足够的Alpha,要想实现更多收益,就必须尽可能在 Beta 上下功夫,于是 Smart Beta 便成了这些人关注的焦点。据贝莱德(BlackRock)估计,在2020年之前,基于 Smart Beta的 ETF规模会以每年20%的速度快速增长到一万亿的管理规模。

在 CTA 和对冲基金领域,Smart Beta 让投资者能够利用更多元化的投资策略,与传统的基于指数的商品ETF相比,这些策略可以在风险一定的条件下提高回报。 通常来说,Smart Beta 对投资者有两种作用:①战术工具 ②独立策略,下图展现了这两种作用的区别:

2.2 Smart Beta 和 REITs 的结合

REITs是Real Estate Investment Trusts的简称,也就是房地产投资信托基金。它通过发行收益凭证汇集投资者的资金,交由专门投资级机构进行不动产的投资经营和管理,并将收益分配给投资者。简单来说,投资者把钱凑到一起,找一个专门的管家,持有并管理写字楼、酒店、商场、公寓等房地产,获取租金、利息和房产增值等收入。REITs通常有四个特点:①REITs一般将绝大部分收益(通常为90%以上)分配给投资者,长期回报率高,与股市、债市的相关性较低,②募集资金绝大部分投资于能够产生稳定现金流的房地产领域(不动产、抵押贷款或其它REITs份额),③REITs收益绝大部分来自于和房地产有关的收入(租金、抵押贷款利息和出售不动产的损益),④REITs一般也是杠杆经营,但杠杆率并不夸张,处于适中的水平。

在REITs领域,Smart Beta 策略也发挥着越来越大的作用,因为传统的REITs类ETF 总是按照市值来加权, 所以市值越大的 Reits 在ETF 中就自然被赋予了更多的权重,这种加权方法会经常会带来一些问题,使得投资者过分关注房地产行业的某些方面而忽略了其它重要的方面。比如,商用写字楼可能在 Reits 中的占比例要远大于其它用途的住房,这会让用传统 ETF 的方法的投资者将大部分的投资集中于这种类型的房地产,而忽略了住房,仓储用房和其他用途房屋的投资,使投资过于集中化,未能完全分散投资风险。而 Smart Beta 的引入启发这些投资者们运用其他的方法更深入地分析和了解房地产行业的信息,例如通过估值,动量和质量来衡量各种Reits的权重,而不再是单一地通过 Reits 的市值来加权,这种改变对于房地产投资基金具有很重大的意义,因为投资者有更多机会看到价值被低估或是表现太强劲的领域,而不仅仅是按市值来筛选的领域。

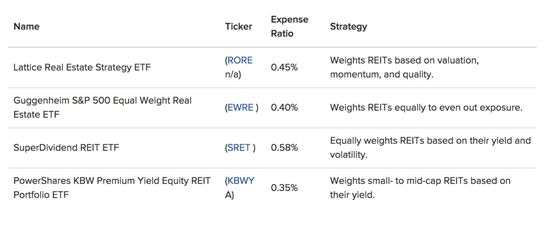

下图是国外一些有名的 Smart Beta策略的房地产投资类 ETF

下面是Smart Beta的房地产投资类 ETF和传统房地产投资类 ETF 表现的对比,基准是传统房地产投资类 ETF iShares U.S. Real Estate ETF (IYR A),从图中可以看出多数Smart Beta ETF 收益率超过了传统 ETF(因为很多基于 Smart Beta 的 ETF 是最近成立的,所以有的 ETF历史数据还不够多)

3.数字货币基金Smart Beta投资方式

随着比特币的出现和区块链技术的发展,人们对数字货币的兴趣高涨,区块链行业逐渐成为众多投资者关注的对象,不少区块链交易所开始仿照传统金融行业的模式对数字货币编制出各种各样的指数,如火币最近推出的火币主力指数 HB10,OKEX 推出的 OK05指数和 OK06指数,并各自推出了数字货币类的ETF产品,这些举措都将对区块链行业 ETF 的发展产生重要的推动作用。数字货币资产作为一种新兴的另类资产,在不久的将来必然会像股票,期权,期货一样成为投资者投资的领域。正如同在传统领域 Smart Beta 扮演者越来越重要的角色一样,在区块链行业的投资中,它也会发挥越来越重要的作用。

3.1 数字货币 ETF和传统 ETF 的比较

从本质上讲,数字货币 ETF和传统 ETF 别无二致,其发行成功的关键在于下面几个要素:

在投资需求,投资标的,指数这些要素上,数字货币行业已经具备条件,尤其是2017年以后区块链行业的蓬勃发展,让很多人对数字货币的投资热情猛增,数字货币 ETF和传统 ETF 的不同主要集中在其它几个因素上面,即:做市商,交易所和托管,在传统的 ETF 中,这三个要素都在金融监管的范畴,而由于科技发展总是领先于立法程序,数字货币 ETF 目前还未被纳入到金融监管的层面,各国对数字货币模棱两可的态度也增加了这一行业未来的不确定性。如果数字货币一直不受金融监管,投资人的合法权益就不能得到保证,基于数字货币的 ETF 也就不可能得到法律的认可而顺利发行,这些都是目前在区块链行业发展 ETF 的阻碍。虽然如此,随着立法的完善和区块链行业的规范化,这些困难会逐渐被克服,数字货币会和其它金融资产一样,被纳入广大投资者资产配置的版图。

3.2 Smart Beta拥抱数字货币

由于区块链行业的发展尚处在萌芽阶段,和传统金融行业相比,区块链行业可供挖掘的基本面信息并不充分,目前除了量价因子和由量价因子衍生出的一些因子外,很难通过其它维度深入挖掘数字货币资产的真正价值,这给区块链行业的价值研究产生了很大的阻碍。在目前,在区块链行业投机活动的积极性远远高于投资的积极性。但在未来,随着区块链技术的发展成熟,各种项目的逐渐落地,对区块链行业的研究深度会与日俱增,数字货币类ETF 萌芽的出现已为 Smart Beta 拥抱区块链行业做好了铺垫。

很多以往被用于传统金融领域的 Smart Beta 也被移植到区块链行业,比如按照最大夏普比率为目标的风险加权指数或最小波动率的风险加权指数做资产配置,这些投资方式和普通的被动型ETF相比,往往可以实现更高的收益和更低的集中度。

除此之外,区块链行业还有些独有的分析因子可以用于 Smart Beta 的投资,如数字货币的活跃