当前时点坚定看好VR板块,VR硬件进入迭代周期,新品发布叠加大厂(三星、华为、苹果)发力有望带动出货渗透。

VR行业集中度高,终端大品牌主导行业发展,18年VR市场CR3为75%,前三品牌为Sony、Oculus(FB)及HTC。

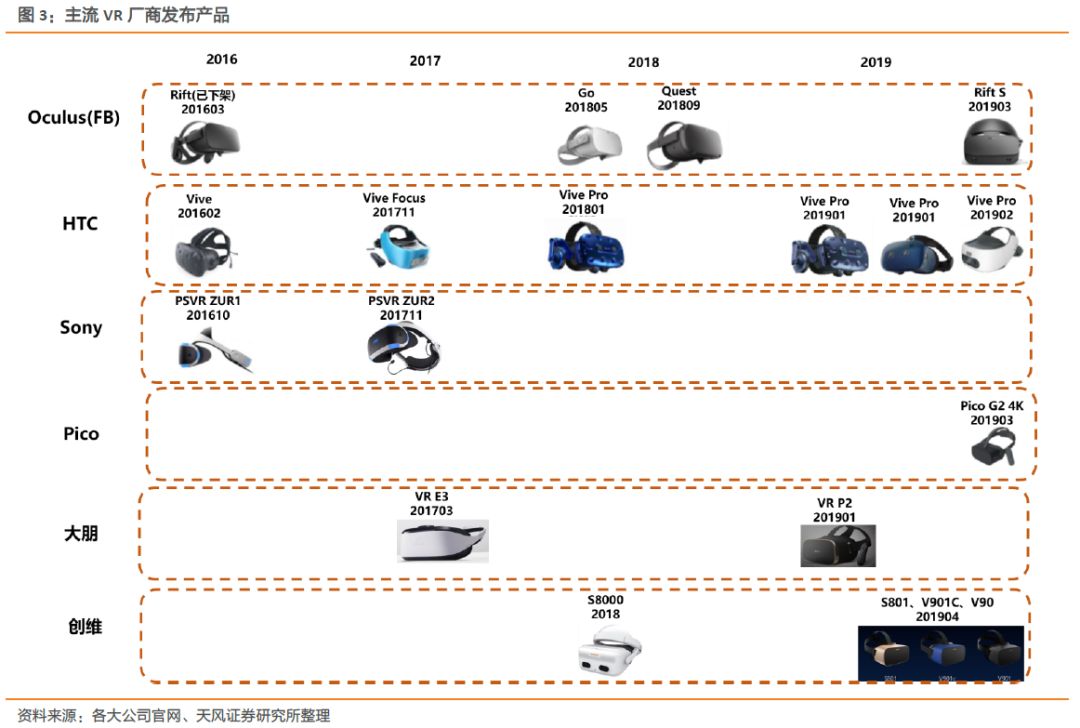

2018-2019年VR设备进入迭代周期,主流厂商如Oculus、HTC发布升级产品,此外,其他内容厂商、手机终端、电视厂商也进军VR板块,如爱奇艺、Vivo、创维等均发布新硬件卡位VR。

并且,三星、华为均透露在19年年内发布VR产品,大厂发力下有望打造VR爆款,加速硬件渗透。

VR产业链加速成熟,痛点逐个击破。

1) 眩晕感问题突破,双眼4K逐步成为主流,VR显示性能提高产能瓶颈突破;

2) 5G+承载方案迭代提高带宽能力,传输编码助力降低带宽要求,双维度解决延迟痛点;

3) 云VR有望降低终端成本、助力头显轻量/无线化;

4) 产业各板块性能提升;

5) VR工具实用性显现; 6) VR爆款内容初现、内容短板逐渐被填补。

5G+超高清解放大屏社交生态,便携式超高清显示拉动VR需求。

5G高速传输和低延时与大屏高效交互相互促进,家庭入口中大屏电视为4K/8K视频的最佳内容承载体;

便携式方面,我们判断传统智能手机屏幕将不足够承载大屏内容,外界大屏硬件VR作用地位凸显,预计便携大屏显示需求将会拉动外协硬件VR的需求。

巨头争相入场AR市场,品牌19年进入密集新品发布期

。

业界巨头微软、苹果、谷歌参与布局产业链多环节,以Microsoft为例,其布局覆盖终端硬件/组件/分发/SDK/3D工具/下游内容。

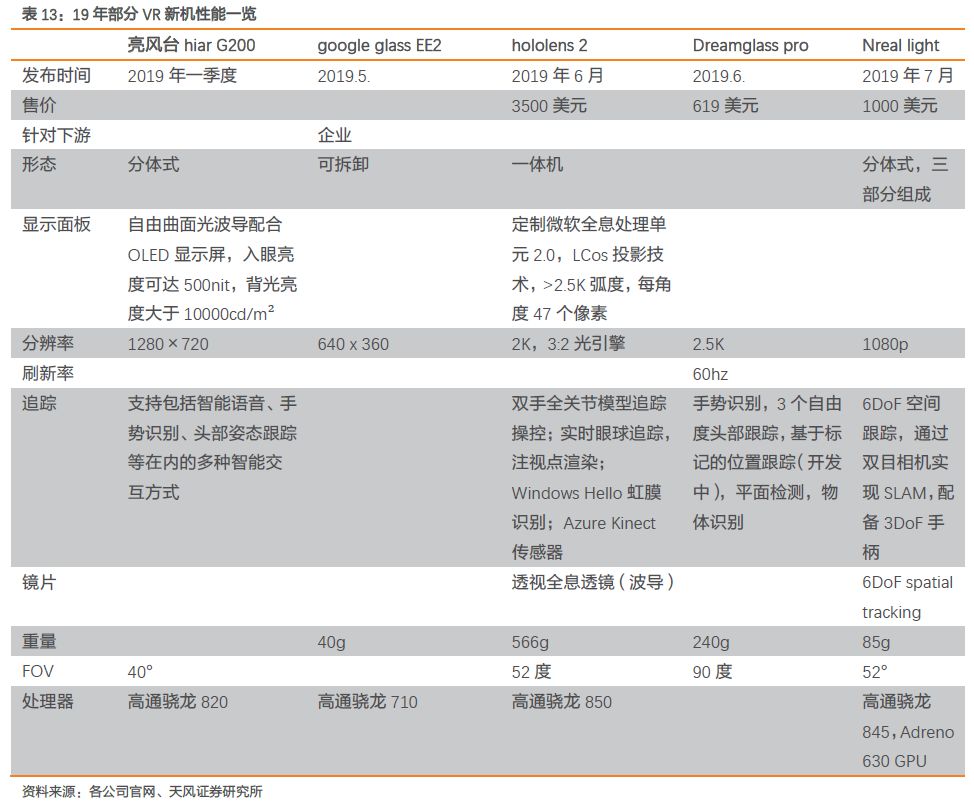

AR厂商19年进入新品发布期,19年全年国内外厂商预计发布10余款AR新品,新品性能大幅提升:

分辨率可高达2.5K、FOV最大达到90°、重量可低至40g,苹果、三星亦蓄能储备预计于2019底-2020发布AR眼镜.。

AR产业链生态逐渐完善,19H2厂商开始布局AR量产产能。

产业链方面,AR微显示、光学、感知交互板块技术更新突破,19H2厂商开始布局AR量产产能,光学产能瓶颈/高成本有望通过WaveOptics与歌尔合作得到解决。

5G商用落地,云VR持续释放行业活力

。

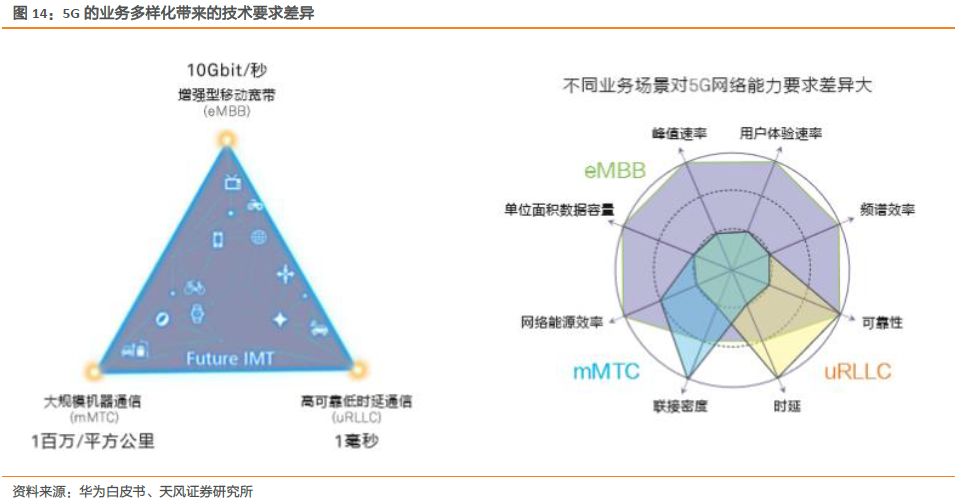

5G定义下的eMBB(增强型移动宽带)、mMTC(大连接物联网)以及URLLC(高可靠低延时通信)性能突破VR/AR发展瓶颈,VR/AR有望成为5G首批落地场景之一。

5G商用牌照提前发布,叠加我国5G产业链加速成熟,国内5G部署进入全面冲刺阶段,三大运营商5G规划清晰,预计于19年合计建设9万个5G基站,同时运营商也积极布局5G+云,拓展5G新运营/盈利模式,预计5G+云将打开VR/AR场景,持续释放行业活力。

风险提示:

5G进展不及预期、下游渗透缓慢、产业链量产瓶颈、技术升级创新不及预期、中美贸易战恶化、硬件迭代周期放缓

1. 当前时点坚定看好VR

1.1. 终端:品牌19年密集发布迭代新品,华为发力引爆VR行业

1.1.1.大品牌厂商引领行业,19年进入品牌迭代密集年

行业集中度高,终端大品牌主导行业发展。

据拓墣数据,2018年全球VR出货量(不包括移动VR)为465万台,其中Sony、Oculus、HTC分别出货200万台、90万台及60万台、从市占率来看,18年VR市场CR3为75%,前三名品牌Sony、Oculus(FB)及HTC的市占率分别为43%、19%及13%,其他品牌如Pico、大朋、创维、小派也推出了VR硬件设备。

18-19年迎来VR设备更新换代集中年,成为短中期内发展重点。

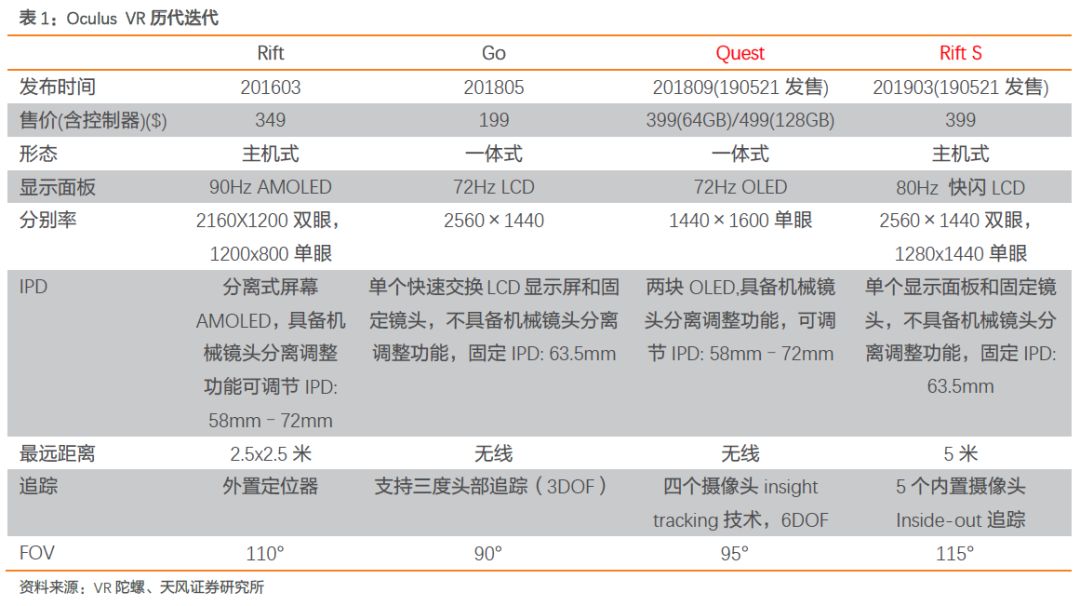

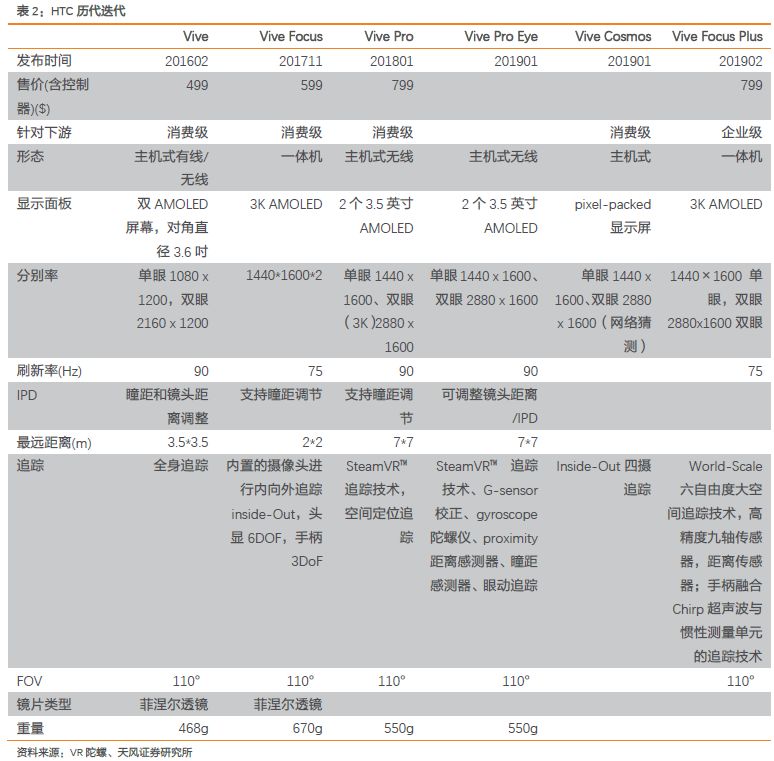

VR产业链主要分为硬件、软件、应用、服务四大块,头显产品技术设计又包括形态、显示、交互、感知、计算、通讯,综合来看VR硬件迭代需要考量多种因素,且VR板块处在成长期,技术发展沉淀较为缓慢,因此其更新迭代周期比消费电子类智能手机更长,一般为2-3年,16年为VR设备元年,18-19年则为VR设备更新换代集中年,主流厂商如Oculus、HTC密集发布升级新产品,预计会成为短中期内中重点发展的新产品,此外,随着产品链不断成熟,其他内容、手机终端、电视厂商也得以进军VR板块,发布新硬件卡位VR。

主要厂家介绍:

-

Sony两款VR产品累计销量达420万,内容及产品持续往2C发力

:

目前推出两款主机式VR(需要搭配PS主机以及PS Camera使用)——2016年10月发布ZVR1($399仅头显)、2017年11月发布ZVR2(套装价 $249不含控制器/319/349),相比一代,二代讯号处理器及VR头戴装置重量更轻;

据官方数据,截至2019年3月3日的PS VR全球销量已经超过420万台。

Sony产品和内容主要2C,目前旗下VR游戏共有496个;

从专利上来看,2019年Q1共公布54项VR 相关专利,主要布局方向 是信息计算与处理、光学 显示和感知交互技术,未来倾向于无线化PS VR。

-

内容/电视厂商竞相进入VR领域:爱奇艺

:

与中国联通合作,通过爱奇艺VR视频内容与奇遇VR一体机维联通5G网络用户提供8K品质沉浸体验,并于19年5月发布奇遇系列VRAR新品奇遇2S、奇遇Pro、奇遇AR,以及支持6DoF定位的一体机套装;

创维:

于19年4月发布S801、V901C、V90新品;

大朋

也继17年 VR E3后于19年1月发布VR P2;

Pico

:

于19年3月发布VR一体机G2 4K,同时宣布加入高通的Boundless XR for PC项目,并确认Pico Neo 2于年内上市。

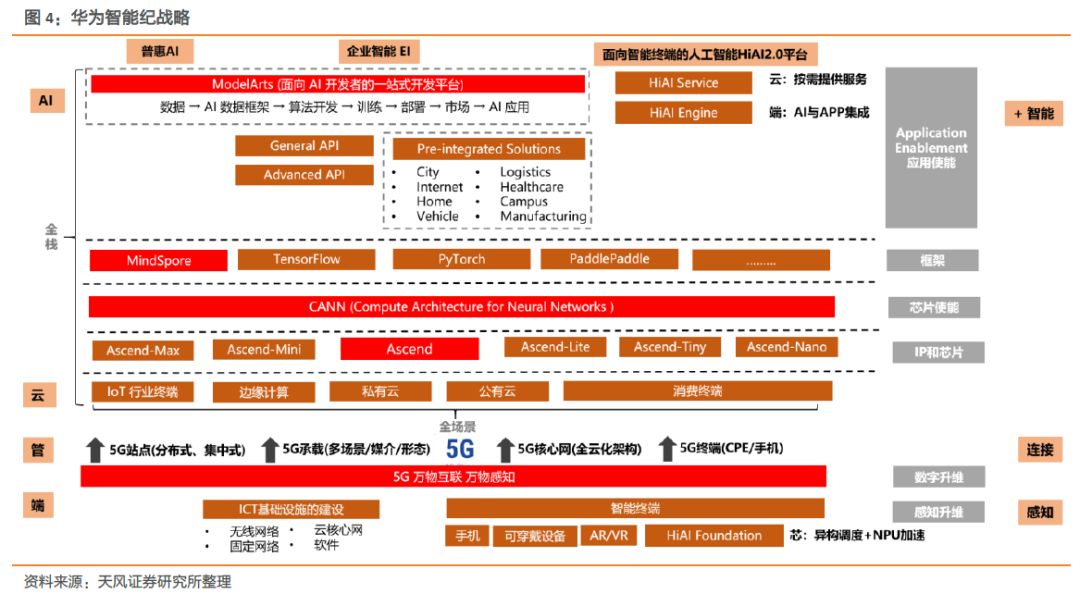

1.1.2.华为云管端全面发力5G,持续蓄能预计H2推出颠覆性VR产品

从云管端多维度全面发力5G,万物互联生态中重点发力VR,身为5G管道建设者推动终端更具示范效应,看好Cloud VR+场景发展落地

。

华为自2017年年报中提出“把数字世界带入每个人、每个家庭、每个组织,构建万物互联的智能世界”的愿景和使命,云管端多维度发力,认为打造智能世界主要分三步走:

唤醒万物感知、升级连接、点亮数据智能。

AR/VR为万物实现连接、感知升级迈向数字世界中重要性的一环,据GIV@2025报告,2025年全球 可穿戴设备将达80亿,VR/AR/MR个人用户 数将达 4.4 亿。

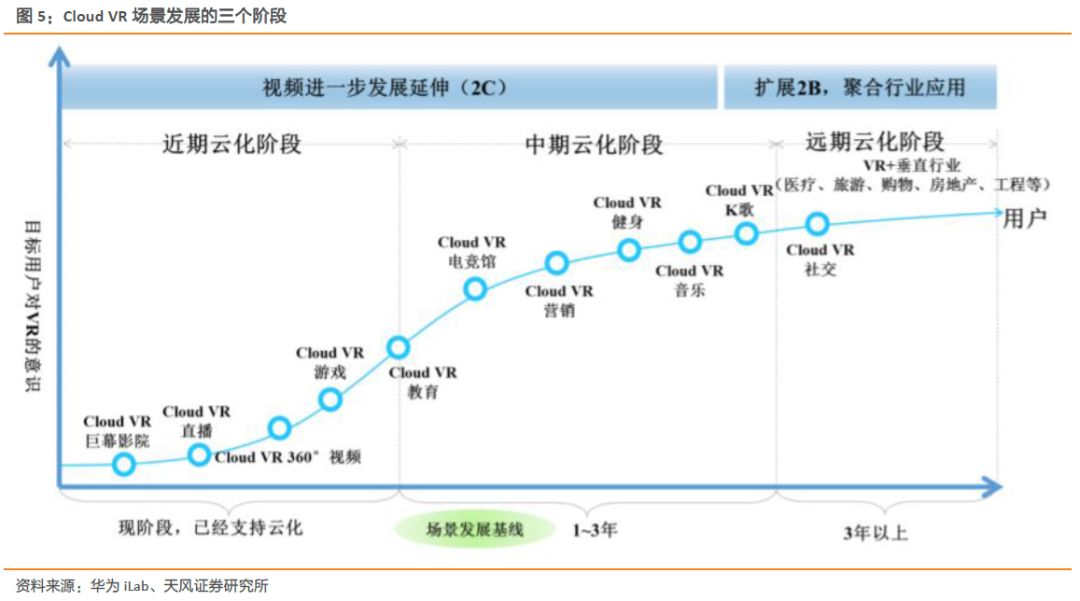

认为华为身为5G管道建设者推动终端(5G终端、VR、AR)更具示范效应,伴随云能力提升、设备微型化及通用计算力的加速发展,华为重点看好Cloud VR 的市场空间带动的背后巨大的商业价值,认为后市场到2025 年将达2920亿美元,看好2C+2B端17个应用场景(2C:

巨幕影院、直播、360°视频;

2B: 教育、电竞馆、营销、医疗等)。

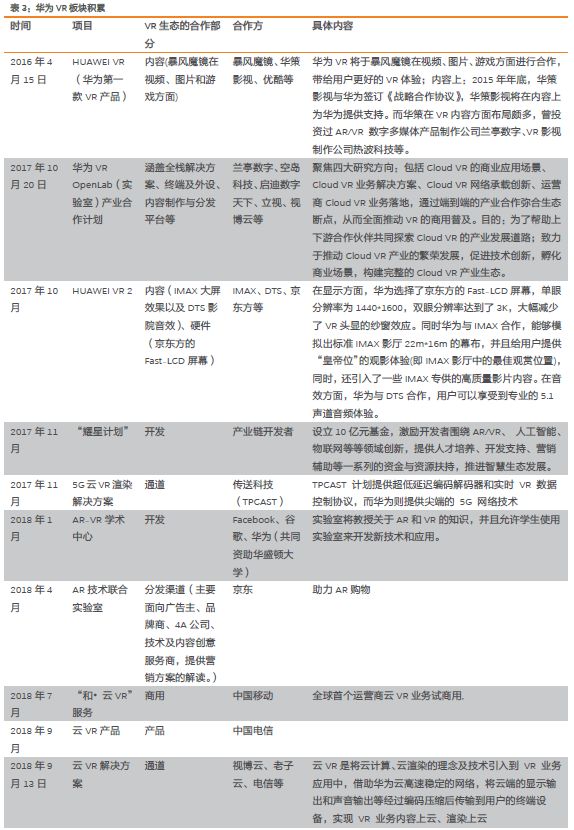

早年卡位VR板块,5G,19年5G元年将重点推出颠覆性VR终端,引爆相关板块。

从2016年以来华为开始布局从全产业链切入VR领域,涉足的VR生态包括:

硬件、OS、开发工具、开发者(内容)、分发渠道、网络传输、解决方案等。

-

5G 站点:

推出了应用于分布式站点的BBU5900和集中式站点的CBU5900。

BBU5900是当今业界集成度最高的站点解决方案,能够支持包括2G、3G、4G、5G所有制式合一,所有频段合一。

无线全系列产品都支持C-RAN和D-RAN不同场景下的部署,光接口速率均小于25Gbps。

C波段64收发和32收发Massive MIMO AAU均支持200MHz大带宽,且均具有三维立体的波束赋型能力,小型化Massive MIMO的5G C波段或毫米波产品,能够利用街边灯杆部署以实现补盲和热点吸容;

5G LampSite向下兼容4G,能够利用现有CAT6A网线或光纤,通过“线不动”、“点不增”的方式,实现室内4G 5G共部署。

-

5G承载:

推出了多场景、多媒介、多形态的5G承载产品组合。

回传场景的5G微波系列产品,可以基于传统微波频段实现10Gbps的大带宽能力以及25微秒的低时延;

50GE/100GE自适应分片解决方案,可以支持从10GE到50GE、100GE的平滑演进,实现按需逐步建设;

有源FO OTN前传解决方案可以实现多达15路业务接入,支持无损倒换以及多种业务的综合接入能力;

Centralized WDM前传解决方案采用创新无色光模块,实现站点的极简交付、极简运维。

华为X-Haul 5G承载解决方案支持IPRAN/PTN/OTN/微波等多种技术,帮助运营商彻底解决5G规模部署对移动承载网带来的挑战。

-

5G核心网

:

基于全云化架构设计,采用以微服务为中心的软件架构(Microservice-centric Architecture),能够同时支持2G、3G、4G、5G,并实现从NSA(非独立组网)向SA(独立组网)的平滑演进。

5G终端:

5G CPE基于3GPP标准及芯片架构实现,体积小、功耗低、便携性强,能够支持C波段或者毫米波,是目前全球最小的5G商用终端。

基于华为商用级5G终端,在首尔和加拿大已经诞生了全球首批5G友好商用用户。

基于3.5GHz 和毫米波,用户可畅享超过2Gbps类光纤体验的无线家庭宽带服务。

此外,华为还将在2019年,推出5G手机。

-

商用落地

:

17年与传送科技合作推出5G云VR渲染解决方案,18年继续与之合作在中东打造一个基于云的VR项目(华为提供云视频和VR平台以及高规格的机顶盒, 传送科技将提供超低时延的编码解码、VR后台控制协议以及多用户无线VR中央控制);

18年华为与中国移动福建等合作,共同开启全球首个运营商云VR业务试商用,协助运营商实现了系统架构级技术方案创新,在打造以视频为基础业务的端到端网络、实现最佳视频业务体验的基础上,构建云化的融合视频平台,开放视频能力,打造丰富的产业生态。

-

从产业链、网络建设、商用部署、场景、产品等多维度持续推进Cloud VR延伸渗透

:

17年发起VR OpenLab产业合作计划,聚焦运营商0-1落地、应用场景孵化、解决方案创新,背靠华为iLab强大技术资源(1000平方米VR研发中心、E2E网络设备、30+高端专家团队),目前,Cloud VR汇聚的合作伙伴已有63家,覆盖Cloud VR全产业链环节,打造了业界首个Cloud VR渲染云平台、电信级VR内容聚合平台、Cloud VR一体机,初步构筑了端到端的Cloud VR产业生态,推动相关应用数突破6000、头显价格降至2000人民币以下,并在19年发布双G Cloud VR发展倡议,围绕千兆家宽、5G两大战略机遇进一步推动规模商用;

商业部署实践方面,18年中国电信与华为在深圳试点推出Cloud VR业务;

网路建设方面,推出端到端10G PON解决方案,通过千兆“大带宽、低时延、优体验”为Cloud VR业务提供了基础保障(接入段采用PON Combo方案、家庭网络配置10G PON网关支持千兆有线接入和千兆Wi-Fi)。

1.2.产业链:VR痛点逐个击破,蓄势启航

体验上来看,VR痛点可分为感官体验问题和生理体验问题

。

其中生理体验问题又分为眩晕感——视觉信息质量(分辨率)、运动感知冲突、视觉辐辏调节冲突;

沉浸感(交互体验)——MTP头动和视野延迟(延迟感)。

感官体验问题可分为视觉触觉嗅觉等。

从产业链来说,可分为硬件和内容、以及网络传输技术问题。

痛点一:眩晕感。

从人眼双目视觉特性看,眩晕感主要源自一下三方面,1) 显示画质,纱窗、拖尾、闪烁等过低的画面质量引发的视觉疲劳容易引发眩晕; 2)运动感知冲突:

视觉与其他感官通道的不匹配;

3)辐辏调节冲突 VAC:

眼睛的焦点调节与视觉景深不匹配)。

痛点二:沉浸感即交互体验:

主要与分辨率、网络传输、MTP头动和视野延迟等有关。

其中

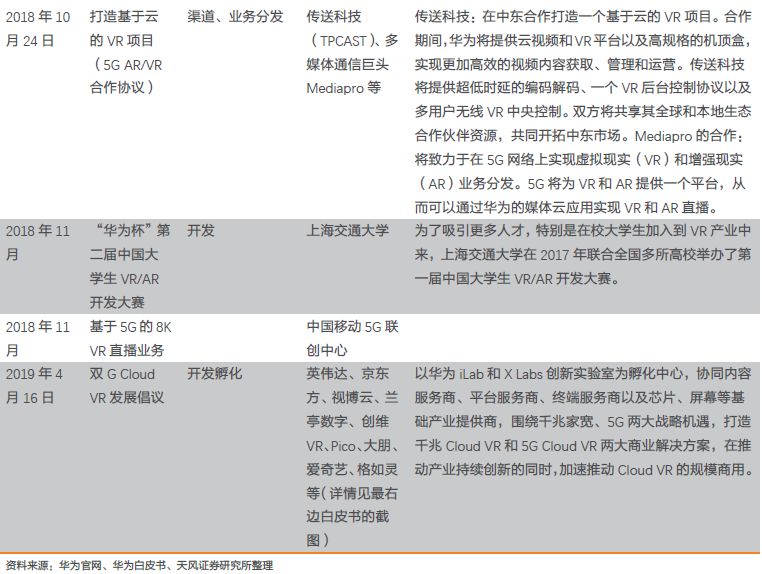

网络传输方面

:

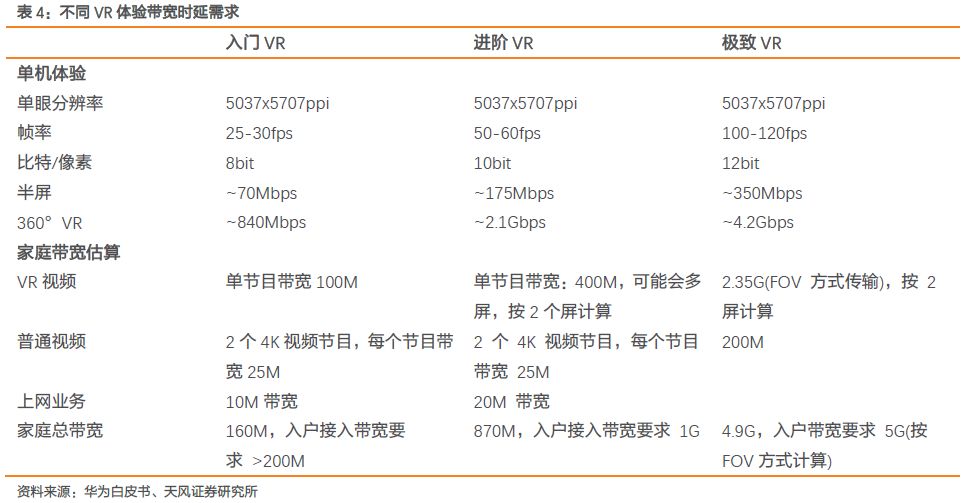

VR传输涉及接入网、承载网、数据中心网络、网络传输运维与监控、以及投影、编码压缩等网络传输技术,对入户带宽、接入网、城域网、家庭网等方面均提有需求升级,其中网络带宽又受分辨率、帧率、色深、视场角、编码压缩技术、传输方式等因素影响。

延迟和丢包

:

VR传输处理流程中出现延迟环节主要为:

头部转动(FOV方式)——资料转换为数字信号——电脑处理信号——处理图像——开始/完成显示,华为白皮书中认为,在考虑点播/直播、家庭多人接入等因素,深度沉浸延迟VR体验需要<20ms、1Gbps带宽,完全沉浸延迟则需<10ms、2-5Gbps带宽。

2015-2016年当前家庭使用的Wi-Fi主要为802.11n, 最大带宽为300M左右,带宽和延迟无法满足进阶/极致VR需求。

VR 业务对入户带宽、接入网、城域网、家庭网等方面的需求:

-

入户带宽:

Gbit 入户、超 Gbit 入户,10Gbit 入户(极致 VR、多路 VR)

-

接入网络

:

10G/40G/100G PON 大面积部署,OLT 上行单链路支持 400G 端口

-

城域网络

:

10T 量级单板,PB 级设备交换容量

-

设备和链路支持动态扩容

:

潮汐的波峰和波谷 100 倍差别,按需申请设备和链路资 源能够显著降低运营的成本(功耗、噪音)。

-

家庭网络

:

对无线 Wi-Fi 要求更高,需802.11ad、snap 高速传输等更高速率的无线传输。

痛点三: 内容

:

内容质量受限于商业模式、制作成本、制作技术、终端能力方面因素。

并且,终端内容分散、质量参差不齐,没有出现爆款。

1.2.1.突破一:眩晕感问题取得重大突破,大幅改善生理体验

1)画质体验

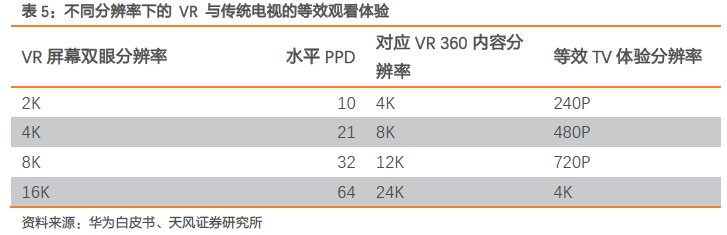

视场角FOV: 过低画面质量引发视觉疲劳和眩晕感,8K是保证画质必须分辨率:

用户在虚拟环境中的视野可以认为是一个空间球,左右横向全视角展开是 360 度,上下纵向展开是 180 度。

用户在使用终端时,单眼实际看到的视觉信息只是全部球面数据的一部分,这部分面积由终端提供的视场角 FOV 决定。

决定VR视频画质体验的是单眼分辨率,VR 的沉浸性终端(HMD)拥有远高于传统终端(TV/PC)的视场角,同样等级的画质体验、相同的 PPD 要求更高的单眼分辨率和全视角分辨率。

过低画面质量引发视觉疲劳和眩晕感,8K是达到满意视频质量的必须分辨率 (FOV=90,全视角分辨率=8K,对应PPD=22,实际画面体验只相当于传统SD视频)。

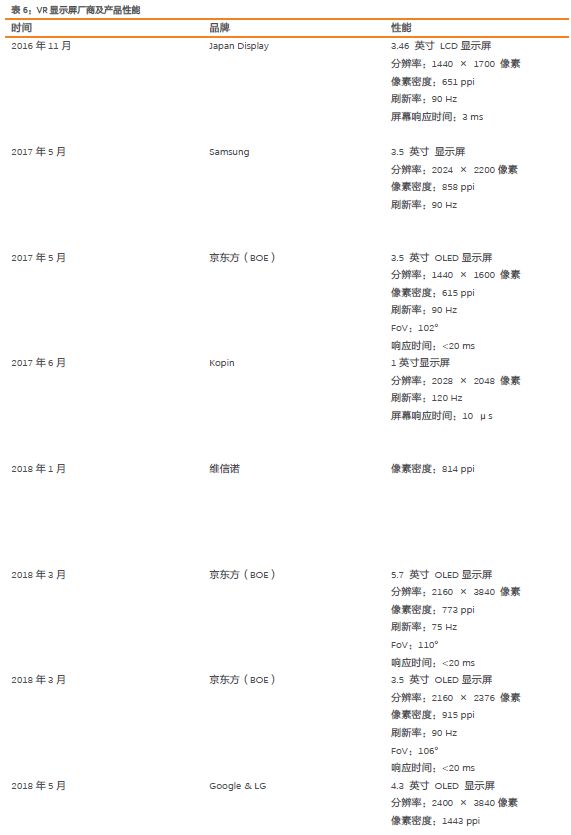

画质改善取得进展,双眼4K逐步成为主流,不断向更高分辨率迈进

:

-

VR显示:AMOLED显示性能优越,有望呈现对液晶显示的替代趋势。

相对于LCD,AMOLED响应时间比液晶显示低一个数量级,有效避免了VR交互造成的画面拖尾模糊;

由于不含背光源模组,AMOLED VR头显佩戴相对轻便;

可降低引起视网膜病变伤害的蓝光辐射量;

在高分辨率与黑色画面背景等情况下,功耗表现优于液晶显示。

目前,VR显示板块厂商厂家增多,京东方、三星、JDI、Kopin等厂商持续发力,预计未来随着产业链技术进一步成熟、产能扩充,分辨率刷新率持续提升、成本价格有望下降加速渗透。

-

双眼4K逐步成为主流,减少纱窗效应提高画质。

产业链及终端厂商配合下,18年起VR分辨率相对15/16年提高,19年HTC迭代的两款新机Vive Pro Eye及Vive Focus Plus均配置AMOLED,实现分辨率单眼1440 x 1600、双眼2880 x 1600;

惠普WMR头显 Reverb达到FOV=114°、4k分辨率(单眼2160×2160);

Pico G2、大鹏VR M3、创维VR一体机也达到4K分辨率。

2

) 视觉与其他感官通道的冲突

:

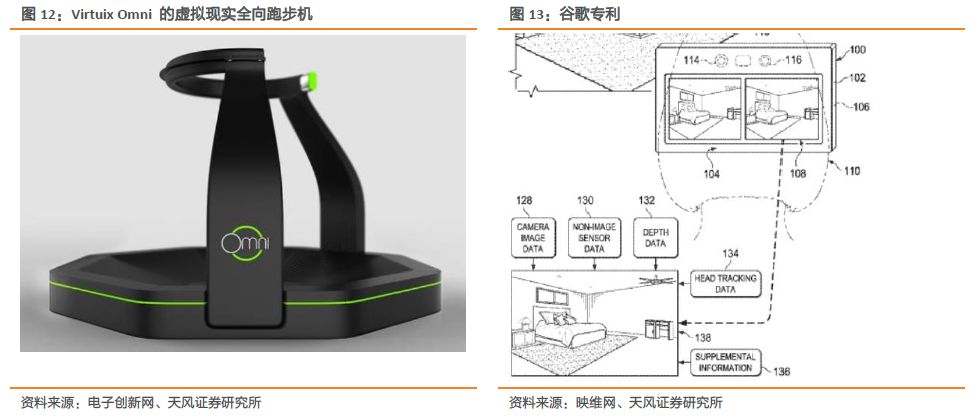

目前除前庭刺激、服用药物等非主流方式外,HTC VIVE、Oculus 的房间规模Room Scale(配置外置摄像头/传感器)、Virtuix Omni 的虚拟现实全向跑步机成为缓解此方面眩晕感的主要技术。

此外,谷歌于19年2月发布3份专利意在优化房间规模VR体验模式,提高房间规模环境映射与交互的能效,具体包括两份利用深度传感器助力估测VR环境边界以及一份用于识别VR环境内物体的方法和设备。

3)

VAC 引发眩晕感

:

现有量产产品中,尚未有应对 VAC 引发眩晕感的技术方案,发展非固定焦深的多焦点显示(Multi-focal Display)、可变焦显示(Vari-focal Display)与光场显示成为业界在近眼显示眩晕控制方面的重要趋势。

1.2.2.突破二:5G+承载方案迭代提高带宽能力,传输编码助力降低带宽要求

-

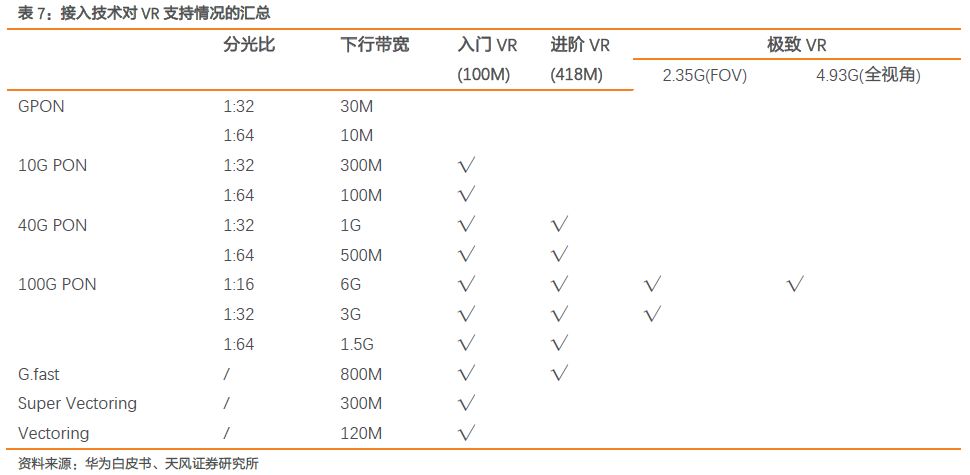

接入网:迭代PON技术提高带宽能力和时延性能,宽带产业逐步进入千兆时代。

接入网在整个网络中起着对终端用户进行汇聚的作用,是运营商最靠近用户的网络。

主要分为铜线接入和光纤接入, 光纤接入分为GPON 和EPON接入。

17年规模部署的FTTH 技术EPON/GPON,GPON技术可提供下行2.5Gbps、上行1.25Gbps实际带宽,而EPON则可提供对称1Gbps实际带宽,时延约为1-1.5ms。

目前,10G PON标准和产业链已经成熟,正逐渐成为PON网络的主流技术,其具备兼容、良好的互通性、超强的宽带能力:

10G GPON提供的宽带能力是GPON的4倍和EPON的10倍,18年中国联通完成了互通条件下主流设备商的10G PON设备的集采测试、19年中国联通将进行10G PON局端设备、HGU设备以及配套设施的集采和规模部署,具备FTTH千兆宽带业务开通的技术条件。

并且,未来10G PON会继续向50G、100G演进,由中国运营商及设备商共同参与的单波长50G PON技术标准已在ITU正式立项,IEEE标准组织正在推动25G/100G PON的技术标准,带宽有望进一步被拓宽。

传输、编码助力优化VR网络性能,降低VR带宽要求:

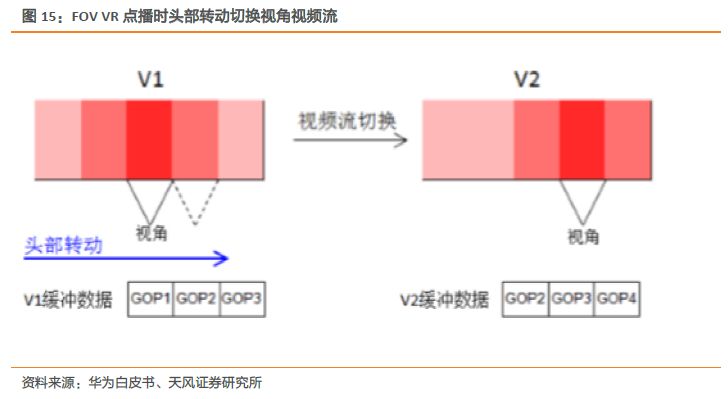

1. VR 画面在线传输:FOV逐渐渠道全视角传输,带宽要求降低

。

全视角传输方案就是将 360 度环绕的画面都传输给终端,当用户头部转动需要切换画面时,所有的处理都在终端本地完成,终端即时 (Just-in-time) 完成包括码流解析、视频解码和画面渲染等处理,同时用户看不到的那部分信息网络资源造成了比较大的浪费。

FOV(Field of View)传输方案是传输呈现当前视角中的可见画面(全景视野划分若干个视角)。

2. 下一代编码技术稳步推进,压缩效率显著提高。

VR 360 视频可以采用普通视频的编码技术进行压缩。

目前应用最多的视频编码技术是 H.264,业界公认的下一代编码技术是 HEVC 和 VP9。

根据业界的测试结论,在保证同等画质的前提下,HEVC 和 VP9 的压缩效率大约比 H.264 的最新版本提升 30%左右。

MPEG 等标准组织的最新研究进展表明,对应于 HEVC 的下一代编码技术(H.266)的压 缩效率最多能比 HEVC 再提升 30%。

3D 效果的 VR 360 视频压缩效率最多可以比 2D 效果的 VR 360 视频再提升 25%。

1.2.3.突破三:云VR有望降低终端成本、助力头显轻量/无线化

虚拟现实的云化

(Cloud Virtual Reality, Cloud VR)是将云计算、云渲染的理念及技术引入到 VR 业务应用中,借助高速稳定的网络,将云端的显示输出和声音输出等经过编码压缩后传输到用户的终端设备,实现 VR 业务内容上云、渲染上云。

具体而言,VR云化后,用户侧设备只需支持最基础的视频解码、呈现、控制信令接收和上传,云渲染降低了终端硬件性能要求,兼具轻量化和低成本化优势,便于商业推广;

可实现终端无绳化以便于更多类型终端接入,同时还可实现多屏融合、多屏分享以及网络化多人互动VR等功能,大幅提升用户体验;

可将产业中的VR内容聚合起来,变离线为在线,使内容快速分发到消费者和垂直行业,并有利于保护VR内容版权。

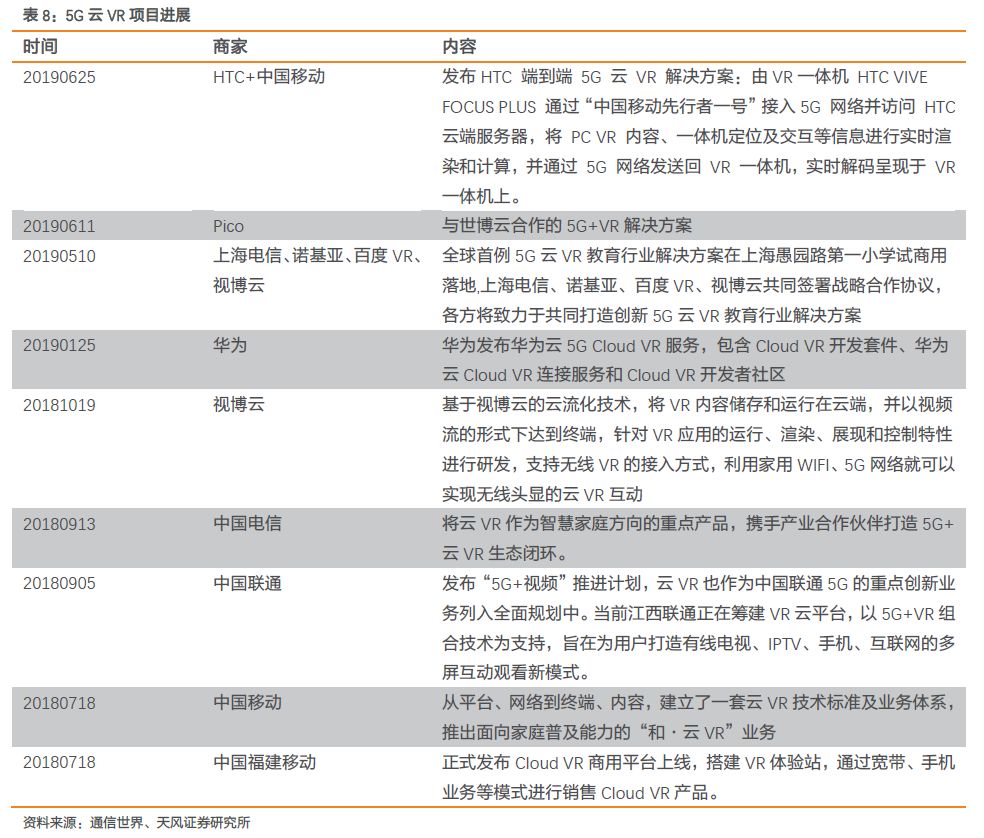

各厂商进场云VR,运营商助力推进云VR渗透。

从具体厂商来看,提供云VR解决方案的有:

华为、视博云、兰亭数字等,其中视博云提供从平台底层所需的VR云、VR流化、VR终端时延优化、VR同屏分享等基础技术,掌握云VR应用及云VR视频两大类,兰亭数字则提供的CloudVR技术服务包含了完整的“云” 架构,包含:

运营层、能力层、终端侧;

华为发布云5G Cloud VR服务,包含Cloud VR开发套件、华为云Cloud VR连接服务和Cloud VR开发者社区,助力云VR开发。

此外,运营商也不断参与云VR建设,拓展5G下业绩点。

1.2.4.突破四:产业链各板块能力更上一层楼

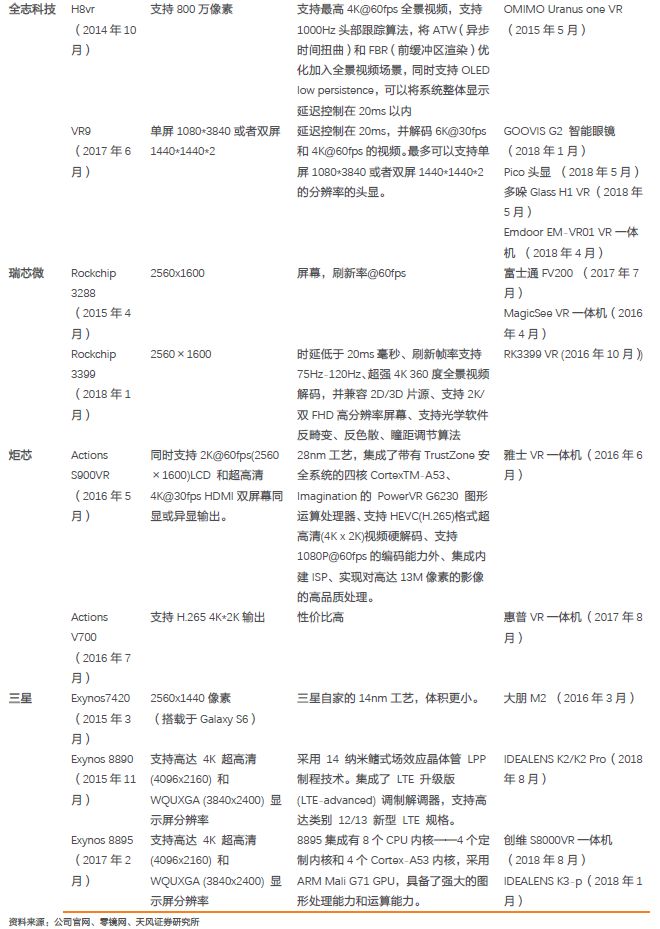

VR产业链主要分为硬件、软件、应用、服务四大块,

按形态来看,VR主要分为一体机、主机式以及移动式VR;

具体来看VR硬件主要由四大部分的电子元器件组成:

芯片、传感器、显示系统、光学器件(透镜、镜头、全景相机等)、外壳结构件组成。

以Oculus Rift为例,整体Oculus Rift的BOM成本约为206.1美金(包括组件成本组装测试),其中头盔单元成本为138.56美金,占比67.23%,代工测试成本则为6.5美元。

从结构来看,VR内部组件数量及复杂程度远高于智能手机,组装代工难度更高,根据 BI,Oculus Rift 内部的组件超过 200 个,而智能手机(平均组件在 40-50 个)。

VR头显产品技术设计包括形态、显示、交互、感知、计算、通讯。

显示方面主要分为直视显示以及微显示,直视显示可用于手机、平板、笔记本、TV等,较大的直视型设计肉眼可见;

微显示一般对角尺寸小于1英寸,需要配搭放大光学系统;

两种显示在亮度、尺寸、放大倍率、重量等方面有差异,直视显示器通常400至800 ppi、尺寸范围为3.5”-5.5”、需要较小的放大倍率和大光学系统、更重更耗电;

而微显示一般为2,000至3,300 ppi、尺寸为0.2”-1”、需要更多的放大倍率。

具体来看,直视显示分为LCD及OLED,微显示分为DLP、LCD、OLED、LCos。

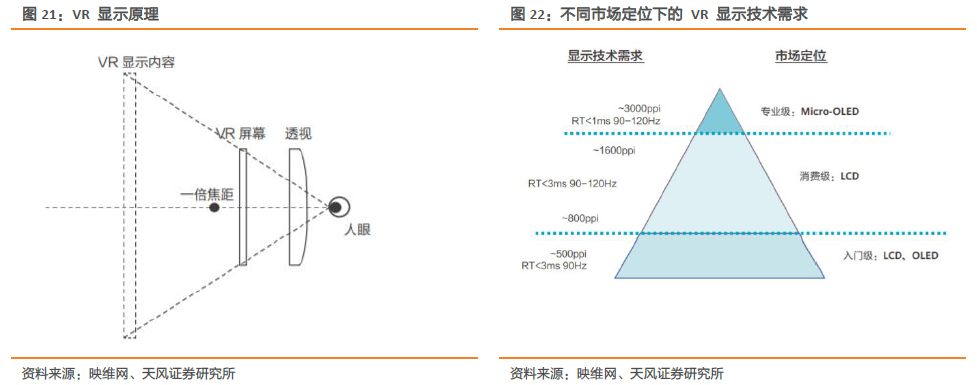

从成像原理来说,VR显示利用放大镜原理,屏幕靠近透镜,屏幕和透镜需要在一倍焦距内,使得人眼在透镜另一侧可看到屏幕里内容的放大场景。

因此

VR头显的核心元器件在于:透镜和显示屏幕。

1. 光学:菲涅尔透镜迭代,性能不断改进。

光学设计对VR体验效果至关重要,同时光学部件的重量体积也直接影响VR头盔的外观。

通过VR拆解可知,VR光学结构主要分为感知追踪(IR滤镜、红外)、摄像头、光学组件(透镜)等,其中透镜主要功能是折射光线、扩大视场等,一般配置透镜的成本在几元到几十元之间,菲涅尔透镜(HTC Vive菲涅尔透镜、Oculus Rift混合型菲涅尔透镜),菲涅尔透镜是同心圆波纹镜片,其将普通透镜的有效光学折射面(弧面)等效地压缩到平面上,形成密集螺纹状的薄片镜片,相对于单个/一系列透镜,更轻薄、减轻高倍率解决“黑边、暗角”、能够消除相差/色差、提高成像亮度,其设计、生产工艺较复杂,目前VR菲涅尔透镜供应商有歌尔、Wearality等,并且,VR透镜的性能在不断改进中,Wearality研发原来四分之一厚度、更轻薄、FOV150°的菲涅尔透镜。

2. 高PPI显示迭代,朝专业化显示迈进:

显示屏幕为VR头显的核心元器件之一,VR直视显示分为LCD及OLED。

目前VR显示屏幕主要供应商为夏普、Japan Display、三星、京东方、Kopin、HP、Google&LG。

具体看,谷歌&LG推出4.3英寸PPI为1443的OLED显示屏,JDI于19年推出2.89英寸PPI为1058的LCD显示屏,不断向专业水平1600PPI显示屏规格迈进;

改进FAST-LCD性能提升,渗透率上升。

FAST-LCD在改进了LCD响应速度较慢的缺点后对OLED形成了强烈竞争,如小米VR,华为VR、Oculus Go、Oculus Rift S (2560 × 1440)均使用了成本更低的FAST-LCD,未来则看好Micro OLED在VR显示屏的应用(性能达到3000 PPI、RT<1ms、90-120Hz)。

3. 交互:

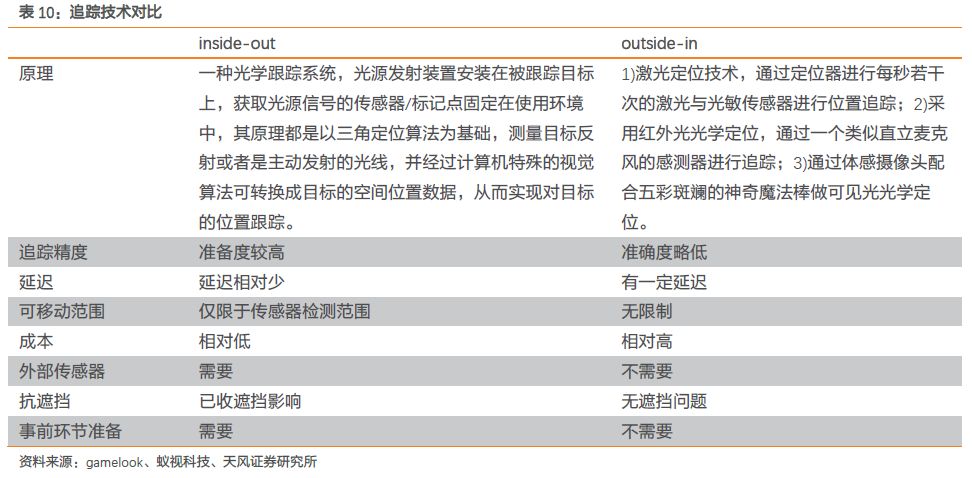

分析19年主流厂商Oculus(19年5月发售的Quest和Rift S均配置insight-out追踪技术,6 DoF)、HTC(19年1/2月发布的Vive Pro Eye配置眼球追踪、Focus Plus配置6DoF)性能可得:

1)

Inside-out追踪向主机VR渗透加快,

insight-out追踪技术摆脱了场地限制、省去了事前环节准备;

2)

配置眼动追踪Vive Pro Eye于19年1月发布

,其中瑞典Tobbi和国内七鑫易维提供支持眼动追踪技术支持,该功能可替代原有控制器操作实现所看即交流、同时也节省渲染计算资源,提高渲染效率;

3)

双6oF成为高端VR一体机标配

,预计未来重点研究关节、手指捕捉。

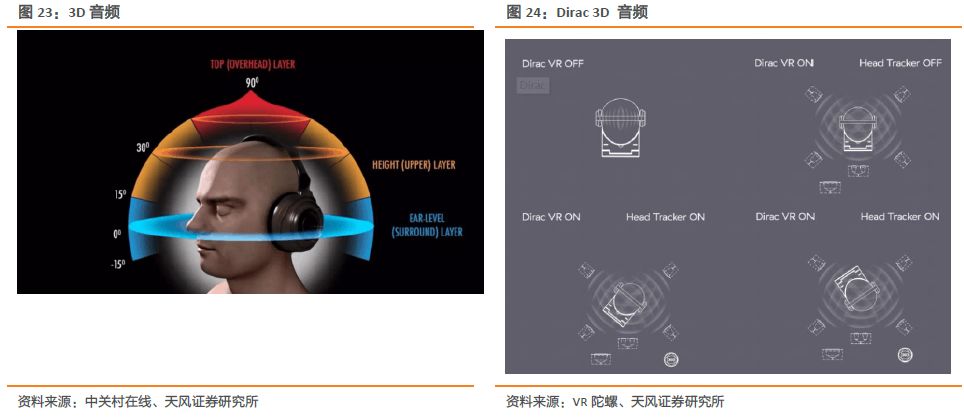

4. 感知:音频3D逐步落地, 未来重点研究触觉嗅觉味觉感知

。

视觉和听觉沉浸的同步是真实虚拟现实体验的关键,目前3D音频编辑工具、3D音频技术及音频解决方案都有突破和进展,工具:

THX空间音频平台、谷歌Resonance Audio沉浸式VR音频SDK、Adobe的SonicScape可视化VR音频编辑器;

技术:

SRS(WOW)、飞利浦LifeVibes音频技术、三星DNSe音频技术、酷狗3D旋转音频技术、华为动态3D音频技术;

解决方案:

歌尔(收购AM3D)、Dirac Research,市面上已有华为VR搭载了3D音频方案。

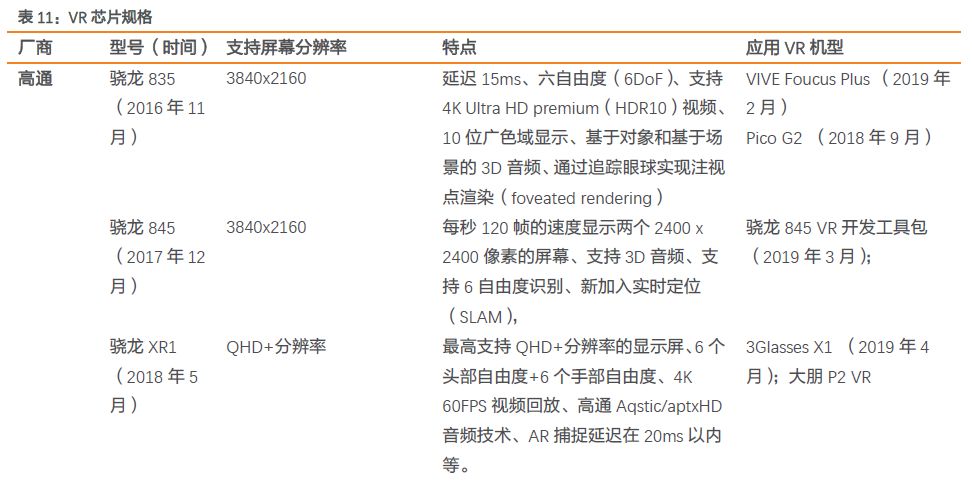

5. 算力:

-

5G手机配置高算力平台支持头显,多元化算力助力VR渗透

。

高通提出“让5G有显”项目,通过充分利用高性能且支持5G的骁龙855移动平台,实现沉浸式移动计算体验。

可以通过将搭载骁龙855的手机通过USB Type-C接口与AR/VR头显连接,在手机内实现处理功能,目前高通骁龙移动平台可以支持所有主流的XR平台,且已经拥有庞大的业界生态系统支持,包括全球众多运营商包括KDDI、SKT、KT、LG U+、Sprint、Swisscom以及Telecom Italia、智能手机OEM厂商等,现已有宏碁i6头显、nReal Light等头显落地。

-

云计算研究持续推进:

Cloud VR是将云计算、云渲染的理念及技术引入到VR业务应用中,借助高速稳定的网络,将云端的显示输出和声音输出等经过编码压缩后传输到用户的终端设备,实现VR业务内容上云、渲染上云。

目前华为已经建立了从平台、网络、终端到内容的端到端Cloud技术体系、完成了系统的商业场景孵化,于18年7月助力福建移动正式开启Cloud VR业务试商用,发布2B的CloudCampus园区网络解决方案,并且于19年了发布云5G Cloud VR服务,包含3个模块:

线下Cloud VR开发套件(开源)、云Cloud VR连接服务、Cloud VR开发者社区。

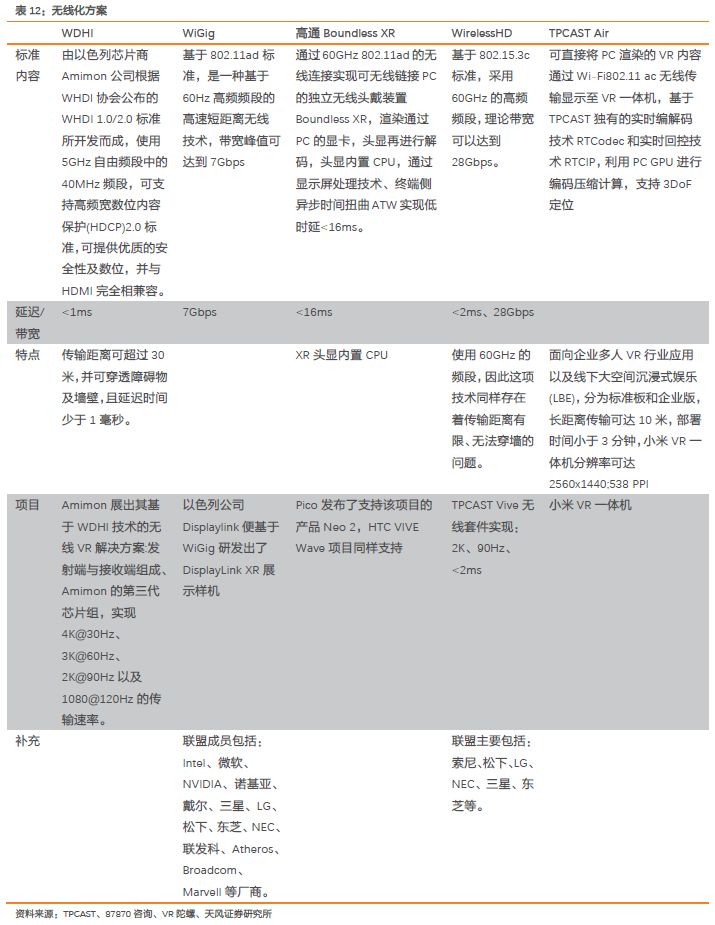

6. 大厂重点推进无线化进程

:

目前针对VR的无线方案有WDHI、WiGig、Boundless XR、Wireless HD、TPCAST Air,其中重点关注TPCAST的Air及高通19年发布的Boundless XR方案,两者在能利用PC中GPU/CPU高算力的同时实现了PC头显的无线化,头显无能够利用PC中全部生态内容,降低了VR设备购置成本、内容开发成本、维护成本、延迟时间,同时易于安装,(TPCAST的Air部署时间少于3分钟、头盔像素提升42%;

Boundless XR除利用PC算力外,头显也内置CPU, 时延<16ms),助力VR渗透。

1.2.5.突破五: VR行业应用落地渗透,VR工具实用性显现

“VR+”虚拟现实业务形态丰富,带来新一轮产业革命。

以虚拟现实为代表的新一轮科技和产业革命蓄势待发,虚拟经济与实体经济的结合,将给人们的生产方式和生活方式带来革命性变化。

目前,虚拟现实应用可分为行业应用和大众应用,行业应用主要分为B2B、B2C,B2B:

零售、房地产、医疗健康、工业制造;

B2C:

电视游戏、赛事直播、视频娱乐、通讯及社交,虚拟现实应用正在加速向生产与生活领域渗透,“VR/AR+”的时代业已开启。

VR行业应用场景打开,从教育、医疗向车载、直播领域渗透

。

-

教育

:

19年1月,强生在全球部署50多个面向外科医生 和护士的VR培训项目;

同年2月巴西VR公司Beenoculus与高通和Pico等公司合作,提供了硬件和软件解决方案,以及内容制作服务,加速VR英语培训教育

-

健康医疗

:

19年3月,北京航空航天大学沙河校区正式挂牌VR心理实验室,提供VR心 理康复训练,同时还计划研发更多用于心理咨询的VR应用场景;

中国移动携手华为公司助力中国人民解放军总医院,成功完成了全国首例基于5G的远程人体手术——帕金森病"脑起搏器"植入手术

-

车载娱乐

:

19年1月,奥迪展示全新沉浸式车载娱乐技术,乘客在佩戴VR眼镜后,车辆会根据路况实时匹配逼真的电竞类影片效果反馈给乘客;

同月巴士公司FlixBus与Inflight VR、Pico合作推出VR服务, 为部分路途较长的班次配备VR头显Pico Goblin 2 ,内容供应方为西班牙VR解决方案公司Inflight VR;

同年2月2月,Pico与西班牙航空公司Iberia Airlines合作,帮助Iberia提供基于Pico VR头显的空中娱乐

-

现场直播

:

19年1月,中央广播电视总台在新闻频道《我要看春晚》直播特别节 目中实现了VR内容在电视端和移动端同步播出;

同年3月,借助联通5G网络,央视首次在人民大会堂北大厅的“部长通道”进行5G+VR直播。

VR工具实用性显现:

-

应用工具:

19年1月福特员工利用VR工具Gravity Sketch 设计未来的车型,Gravity Sketch已登陆一系列的应用平台,支持Oculus Rift,HTC Vive和WMR头显,2月,美国3D设计公司Mindesk,为其已 集成CAD软件的VR平台Mindesk推出Unreal引擎的集成支持,Mindesk可在VR中实时3D建模。

-

开发工具:

19年3月,Oculus宣布VR移动机制开源工具VR Tunnelling Pro(VRTP)开始支持Unreal 4;

VRTP可以帮助VR开发者将一系列的舒适移动机制集成至应用程序之中;

同时,发布内容创作开源工具VRTK 4.0 beta版本。

1.2.6.突破六: VR爆款内容初现、内容短板逐渐被填补

内容和平台厂商积极投入VR游戏内容,推动VR游戏数量增长和质量提升

。

截止2019年3月全球各VR平台消费内容数达6000多款(部分游戏和应用重复,Viveport归入Steam,Gear VR 平台更换为Oculus Go平台),其中Steam 3100+款、Oculus Rift 1300+款、Oculus Go 1450+款。

VR爆款内容初现、内容大厂入局、内容短板逐渐被填补

。

从内容层面来看,短流程、Demo级的内容逐渐减少,VR爆款初现,如Beat Saber、热门VR游戏《工作模拟器》续集《度假模拟器》于19年4月登陆Steam和Oculus;

网易、育碧等内容大厂入局,育碧新VR游戏《太空镖客》于19年3月登陆Steam、好莱坞六大电影公司迪士尼、华纳兄弟、二十世纪福克斯、NBC环球、索尼和派拉蒙纷纷加速了虚拟现实技术在影视制作上的运用。

并与多个国家的内容平台合作;

生化危机、上古卷轴等传统大作VR化,水果忍者、愤怒的小鸟等国民级手游涉足VR(愤怒的小鸟VR版登陆Steam和Oculus平台,支持HTC Vive和Oculus Rift),内容的短板已逐渐被填补。

2.AR拐点显现,看好明年放量增长

2.1.品牌:传统巨头+初创企业共同突破,巨头入场引爆行业

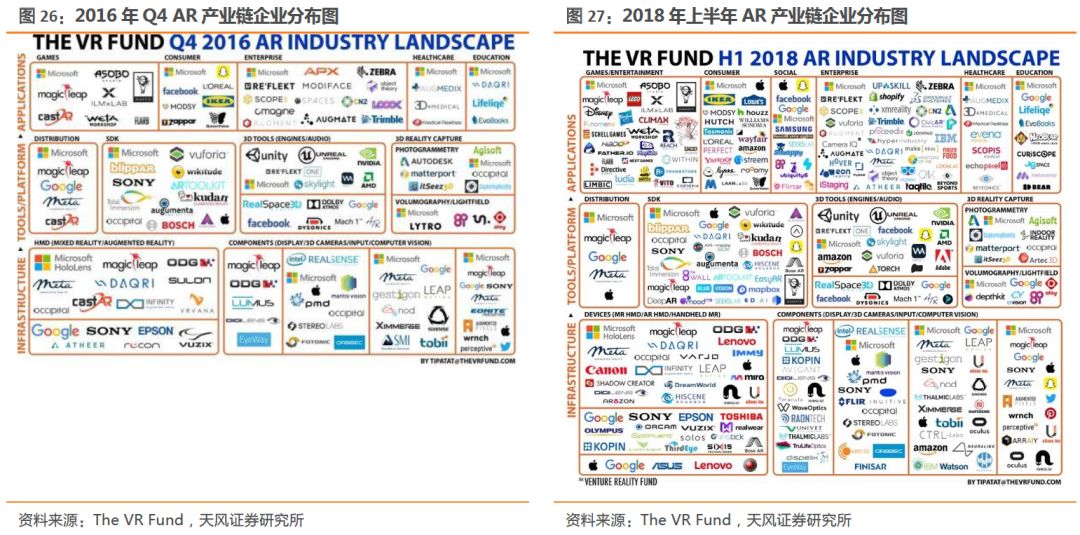

产业链生态逐渐完善,业界巨头参与布局产业链多环节,初创企业在各细分环节持续发力

。

全产业链来看,据VR Fund,AR生态系统公司2018H1达到290个,自17年底增长了50%,生态链各环节逐渐完善。

具体分析,巨头方面:

微软、苹果、谷歌等科技巨头接近完成全产业链布局,以Microsoft为例,其布局覆盖终端硬件、组件、分发、SDK、3D工具、3D显示捕捉、下游行业/内容(娱乐/游戏、社交、企业、教育等),不断完善混合现实生态;

Google于19年6月发布时隔2年的更新版本Glass EE 2;

苹果蓄能储备(投资收购、成立事业部、发布更新ARKit 2),预于2019底-2020发布AR眼镜.。

初创企业方面:

从18年融资数据来看,AR领域融资笔试47笔,融资金额约100亿元,主要集中在硬件、技术、应用领域,其中最大的AR融资为Magic Leap(30亿美元),AR创业公司Rokid(AR+AI)获得融资1亿美元。

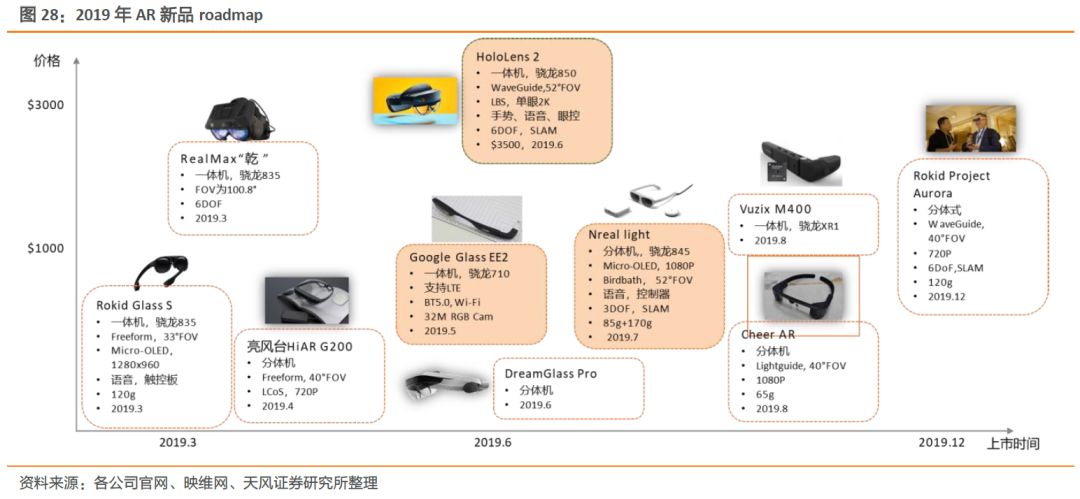

2.1.1.品牌19年进入密集迭代期,主流品牌多维发力

AR更新周期2-5年,2019年品牌AR新品密集推出更新,

上市新品品牌有国外:

Microsoft、Google、Dreamglass、Vuzix、三星(预计),国内;

Rokid、RealMax乾、亮风台、Nreal、Vivo、爱奇艺等,具体来看,迭代新品分辨率可高达2.5K、FOV最大达到100°、重量可低至40g,并且,除消费端外,企业端AR也有所发力——Google Glass EE2、Vuzix M400;

此外,软件/平台/内容方面建设也有较大的进展,具体情况如下:

-

Microsoft:“智能云+边缘终端”战略正加速推进、混合现实生态不断完善

。

边缘终端

:

19年发布HoloLens 2代,HoloLens 2 在硬件、视觉、舒适度、开放性等方面较 1 代更优,HoloLens 2为 HoloLens 第一代后时隔四年的更新版本,预计售价为 3500 美元。

硬件方面,其配置了高通骁龙 850 处理器、包含了全新的全息处理单元(HPU)和 AI 协处理器。

头显有两个透明波导镜头,具有自动 IPD 校准功能,显示分辨率:

720P升级至2K;

视场角:

35°升级至52°,视觉方面:

配置眼球追踪传感器,全手势识别,舒适度方面,设备采用轻质碳纤维材料,更加轻薄化;

同时发布Azure Kinect DK开发平台助力 VR/AR 生态的构建。

企业应用

:

Dynamics 365服务包括Remote Assist、Layout和 Guides三款应用,它将主要与Azure云服务结合, 增强HoloLens的功能;

智能云

:

Azure Spatial Anchors和Azure Remote Rendering 是首批推出的Azure混合现实服务,它们将支持跨平台、具有空间场景的企业级混合现实应用。

-

Google

:

硬件方面

:

19年6月发布Glass EE2,为时隔2年的更新版本,性能上小幅升级,设计上磁吸式数据线换成了USB-C端口、规格上:

支持LTE、摄像头升级至32M、内存升级到3GB;

移动AR:

19年时隔一年再次升级ARCore 1.7,加入了自拍AR滤镜和动画API。

-

Facebook:

重视AR板块,独立成立事业部,储备核心专利(大视场角光学、小型化集成电路)。

2.1.2.巨头入场,预计苹果推出AR设备助力行业发展

巨头争相入场AR市场,积极蓄能布局。

Google、微软等巨头利用资金和体量优势稳中求胜,发布Google glass EE2、Hololens 2等企业级产品,由企业级用户开始奠定基础,引领市场发展方向,未来将一步步拓展逐渐转向消费级市场。

苹果、Facebook、Samsung、HUAWEI等大厂家也积极发展AR,具体来看,Facebook成立AR独立事业部,目前人数400人左右,加快核心专利储备(大视场角光学、小型化集成电路);

华为于18年5月发布AR Engine, 其垂直整合 AR 核心算法和海思麒麟芯片,提供运动追踪、平面检测、光照估计、手势识别、手部骨骼跟踪等功能。

并于同年底透露在进行配合手机使用的AR眼镜的研发。

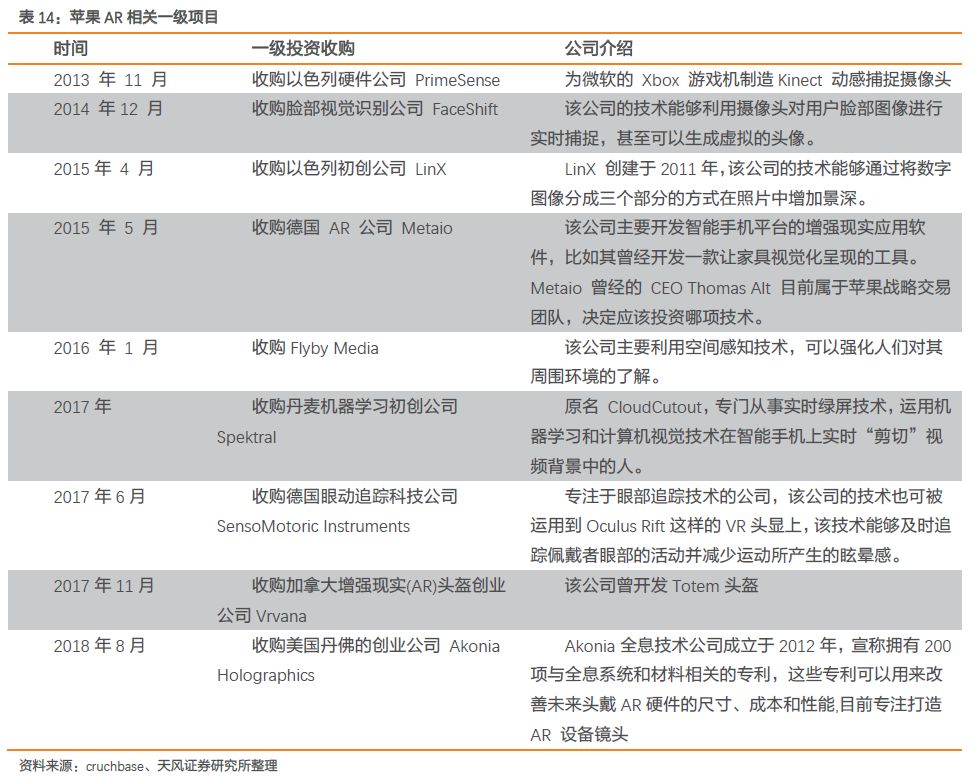

以苹果为例:苹果重视AR,人才、技术、专利布局储备深厚,推出AR设备为大概率事件。

人才方面:

前杜比执行副总裁 MiKe Rockwell担任苹果内部 AR 团队的负责人,长期任职iPhone部分的Frank调往AR部门担任产品营销主管;

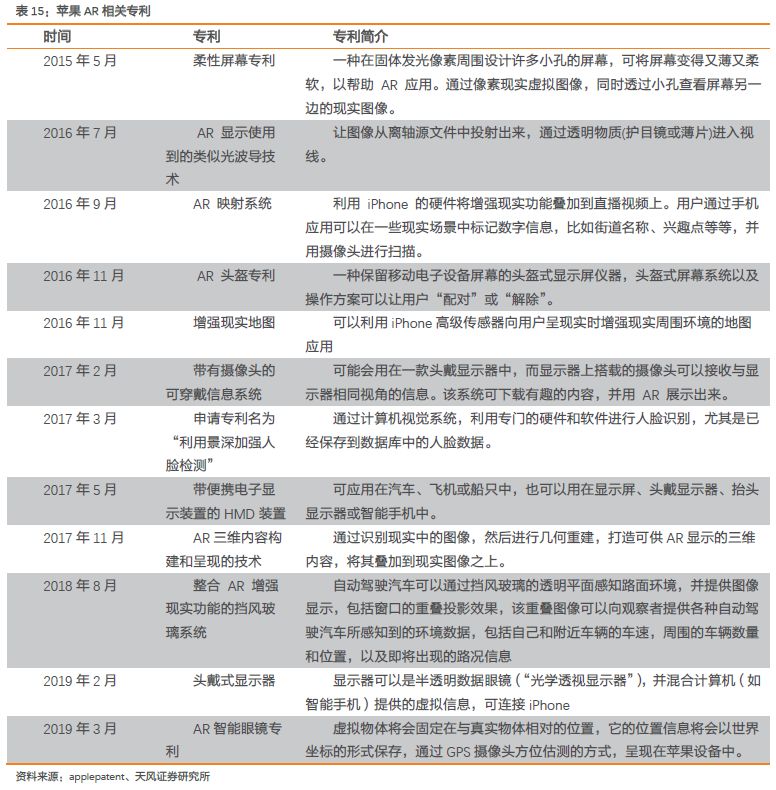

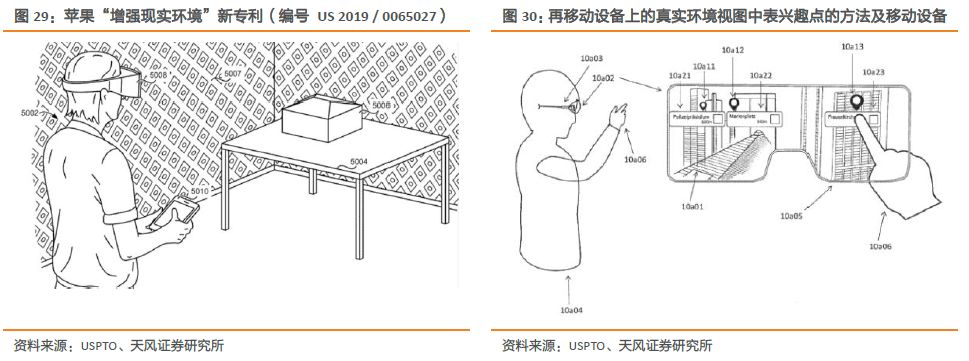

技术方面,苹果不断通过一级投资项目补充AR技术,如收购加拿大增强现实(AR)头盔创业公司Vrvana、丹佛AR设备镜头公司 Akonia Holographics等;

据已经披露的专利来看,苹果公司掌握AR头盔、AR眼镜、AR光路设计光波导、AR三维内容构建和呈现的技术等AR相关专利;

同时发布更新ARKit,允许多人协作贡献,构架AR平台,目前App Store 已经有超过 3,000 款AR app,因此我们判断苹果推出AR设备为大概率事件,硬件设备最早有望于19年底发布,判断苹果AR设备的推出产生示范带动效应,助力其他品牌跟进推动AR行业发展。

苹果持续发力游戏板块,19年WWDC发布Arcade颠覆游戏行业。

FY17CEO库克宣告服务业务板块

在2020年达到500亿美元规模的目标,FY18年苹果服务板块(包括数字内容

和服务、Apple Pay、许可及其他服务)营收为371.9亿美元,同比增长24%,离2020年的销售目标有34.44%的增长缺口,游戏成为拉动增长的主要切入口。

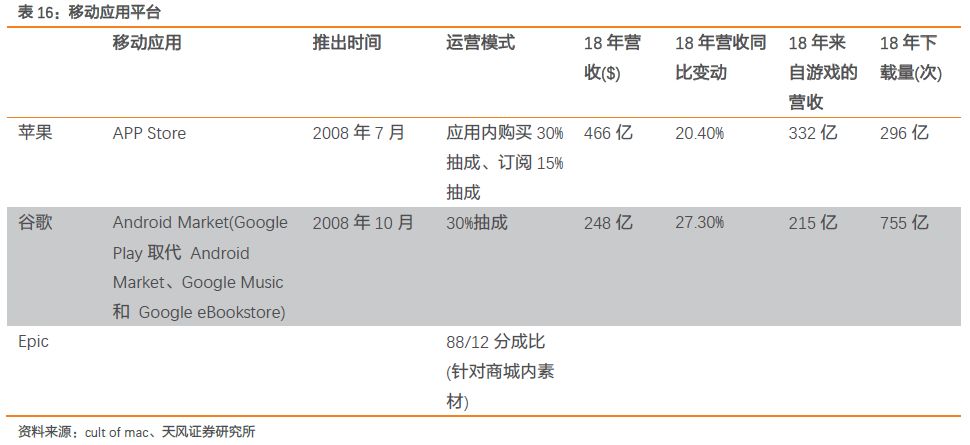

回顾苹果游戏板块,苹果于08年发布App Store,根据App Store审核指南,苹果通过应用内购买以及“打赏”均抽成30%、订阅抽成15%的模式运营。

截至WWDC2018年,App Store每周访问用户达到5亿,游戏厂家存量达到10亿,开发者在App Store累计收入超过1000亿美元。

从营收体量来看,旗下iOS App Store已经成为全球最大的应用程序平台,2018年iOS App Store营收466亿美元,同比增长20.4%,其中来自于游戏的营收为332亿,占比71.2%。

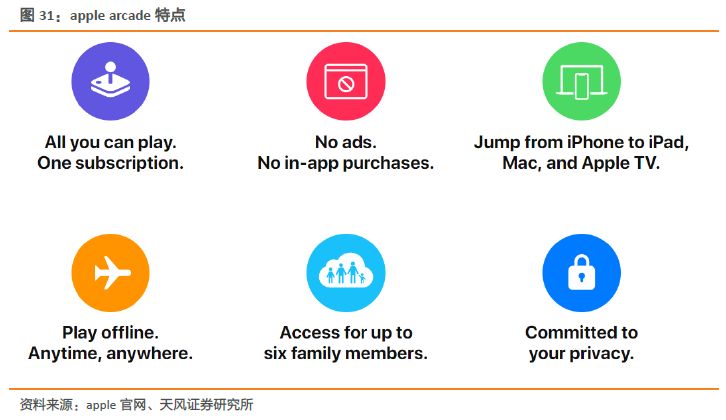

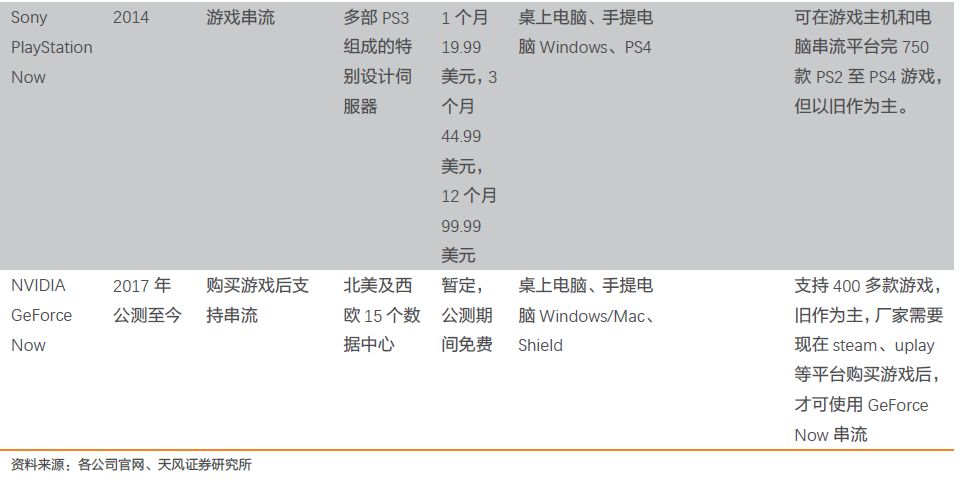

在5G持续推进的背景下,19年苹果再次发力游戏板块,于WWDC发布Apple Arcade跨平台的游戏订阅服务(提供选定的付费内容)去进一步拓展游戏发展模式。

对比其他主流开发商推出的串流平台,如谷歌的Stadia、微软的云端串流游戏服务Project x Cloud以及对接Xbox的EA Access订阅服务、Sony的Playstation NOW等,苹果是为付费用户提供选定的游戏内容,将游戏流留存在iOS设备内,与谷歌则提供部分基于广告的内容发展模式不同。

Apple Arcade特点:

-

订阅制,无内购,无广告

:

世界上第一家覆盖手机、电脑以及客厅游戏订阅服务(Apple TV机顶盒平台)的游戏订阅平台,订阅可在iOS设备上免费畅玩游戏(包含完整游戏的使用权限及后续更新),不含广告和内购,用户将能够通过设备的App Store中的新专用选项卡访问该服务。

Apple Arcade将于19年秋季在150 多个国家正式推出,目前定价尚未披露。

-

跨平台多设备联动、支持家庭共享、支持AR游戏、离线可玩、部分兼容控制器,具有连续性和扩展性

:

订阅后可免费在iPhone、iPad、Mac、苹果TV等iOS设备上游玩,能跨平台继承游戏进度;

Apple Arcade加入了AR游戏,优化了离线操作模式,并且,Tv OS 13将兼容PlayStation 4和配备蓝牙的Xbox One控制器(游戏手柄)(通过蓝牙连接)。

-

与游戏开发厂商强强联手,独占游戏,未来预计进入游戏设计业务

:

Arcade将包括来自Annapurna Interactive、Bossa Studios、Cartoon Network、Finji、Giant Squid、Klei Entertainment、Konami、Lego、Mistwalker、Sega、Snowman和Ustwo等,所有Apple Arcade游戏都不会进入Google Play商店(允许进入PlayStation、Xbox和Nintendo Switch等游戏主机),据FT,苹果预计投入5亿美元于游戏订阅服务板块,并为开发独占游戏的开发商提供额外奖励。

目前平台内有100+款游戏,未来预计苹果进入游戏设计业务。

-

推行自行开发的Metal凸性API接口,游戏配置影响降低

。

从最新的macOS 10.14 Mojave 系统开始苹果已逐步弃用 OpenGL,转推自己开发独占的 Metal 图形 API 接口,跨平台运行各平台游戏可通过Metal优化,配置影响减少。

2.2.核心技术持续攻坚, 有望于2020年取得重大突破

AR增强现实

是指透过摄影机影像的位置及角度精算并加上图像分析技术,让屏幕上的虚拟世界能够与现实世界场景进行结合与交互的技术。

按照产品形态,AR可以分为一体式、分体式AR眼镜、AR BOX,主要侧重于低功耗、全天可佩戴、外观轻便。

主要厂商有Google、Microsoft (HoloLens)、Epson、Vuzix、Magic Leap等。

AR关键技术

主要有近眼显示、感知交互、处理计算、网络传输。

具体看AR眼镜模块,消费级AR眼镜的组成模块包括:

显示模块、拍摄模块、声场模块、眼球追踪、SLAM模块、电池和处理器、体感模块等。

其中,显示、光学(光学前端Optical Combiner和光场引擎Light-field Engine)是核心突破点。

2.2.1.近眼显示: FOV和画质突破,低成本、产能、轻量化有望突破

AR关键技术中近眼显示设备的光学与显示系统主要分为图像源器件与显示光学器件

,图像源器件产生图像并将图像投射到显示光学器件中,显示光学器件将图像反射到眼睛中,其中针对AR显示设备的图像源器件一般指微显示器。

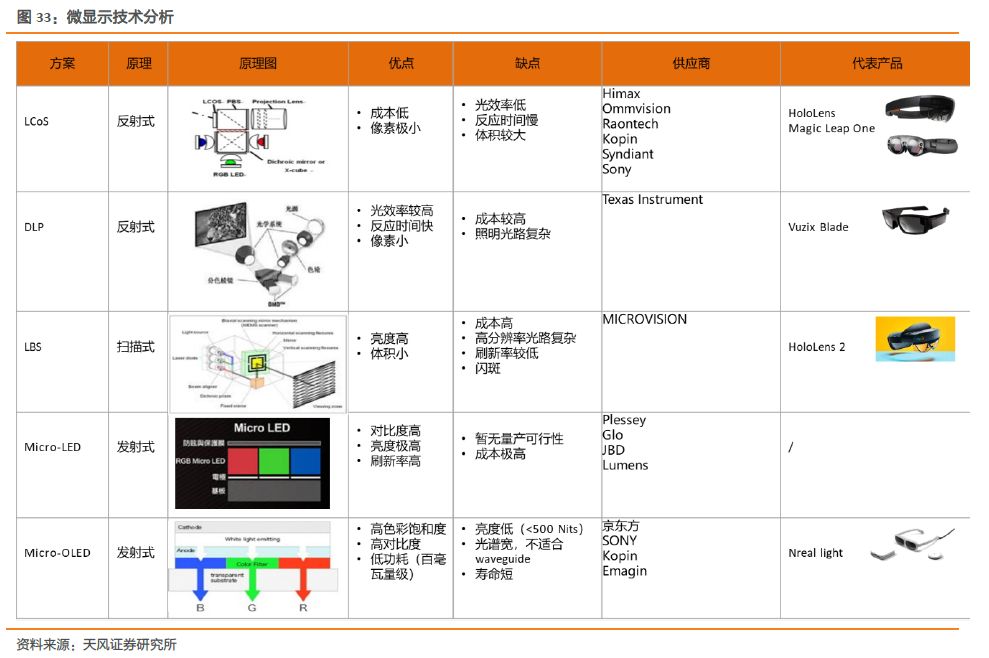

1)微显示:

适合AR头显的微显示技术主要有5种:

LCoS硅基液晶、DLP、LBS、Micro-LED、Micro-OLED,各微显示方案在成本、量产、性能方面具有差异,LCoS代表产品有HoloLens、Magic Leap One,DLP代表产品有Vuzix Blade,LBS代表产品有HoloLens 2。

从体验上来说,显示模块主要问题集中在体积大/笨重(光学前端)、易疲劳/眩晕(光场引擎)、其他视场角小/色偏严重等(两者配合),

微显示突破发展发展主要集中在高分辨率、原显示技术的改进及新显示技术的突破:

-

LCoS显示往高分辨率迈进

。

截至18年,微显示以LCoS为主,主流产品分辨率在720/960P,LCoS分辨率不断突破,19年Kopin发布0.94英寸对角线的2K×2K(单眼2K)高性能反射LCOS组件,可用作微型显示器或空间光调制器(SLM)、 3D光学计量和3D增强现实。

-

厂商积极布局Micro-LED,加速突破关键技术

。

Micro-LED显示优势在于薄膜化、微小化、阵列化LED背光源、实现单独驱动发光,实现超高分辨率、高亮度、高对比度、高 发光效率、低能耗、广色域,纳秒级反应速度远高于OLED和LCD,苹果、三星、索尼、LG等国际消费电子巨头积极布局Micro LED。

比如,苹果2014年收购了LuxVue。

该公司成立于2009年5月,致力于低功耗Micro LED显示技术;

三星早于18年发布了采用Micro LED技术的146英寸4K电视、19年推出75英寸产品、219英寸的Micro LED电视,并于同年5月斥近100亿韩币(约合5776万人民币)买下QD-OLED和Micro LED发光效率提升专利技术。

大品牌示范效应下,预计未来更多厂商投入资源突破关键技术如巨量转移、三基色像素光源、高密度封装等。

-

Micro-OLED加速量产商用

。

多家巨头(三星显示、京东方、Sony等)积极布局Micro-OLED,京东方18年与奥雷德光电、高平等合作方共同投资11.5亿人民币在云南建设国内首条大型OLED微显示器件生产线项目,主要产品有:

0.5英寸800×600、0.41英寸800×480、0.80英寸1920×1200、0.5英寸1920×1080OLED微显示器件,总产能100万片/年,于19年SID展出全球最高5644 PPI的0.39英寸Micro-OLED AR显示屏;

同期SID,LetinAR联合德国Fraunhofer FEP发布基于Micro-OLED的分体式AR眼镜原型机,并且推出全球首个单眼4K AR方案及对应AR原型机 (两块5英寸4K LCD显示屏、支持大范围焦距)。

2)光学技术/Combiner

:

光学Combiner,是指在眼球的正前方将AR虚拟图像与现实世界光线相融合的光学器件,目的是实现“虚实融合”的视觉效果,AR光学技术发展历经:

离轴光学、棱镜光学、自有曲面棱镜、Birdbath方案、阵列/全息光波导、焦面、可变焦、多焦面、光场(仍停留在实验室阶段),离轴光学设计体积笨重、应用场景优先、基本已经被淘汰;

棱镜光学视场角最小,但工艺简单、成本最低;

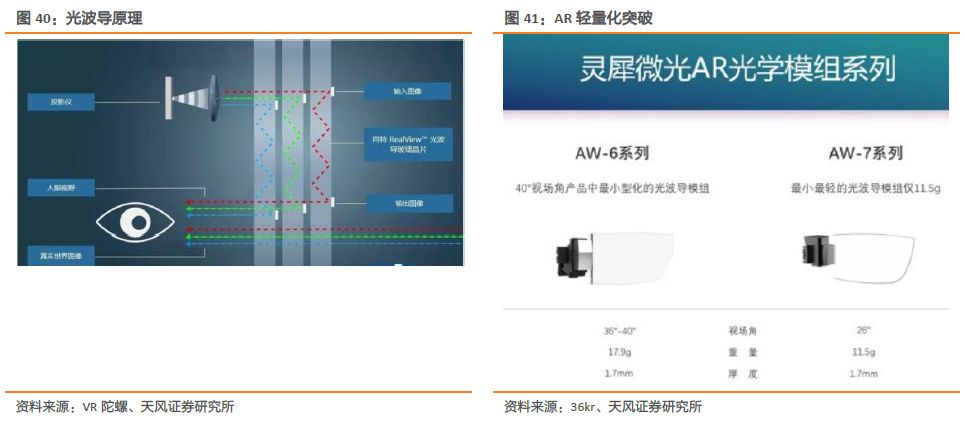

光波导产品包括阵列和全息波导,在厚度、透光度、画面效果有大的改进提升,然而量产难度高。

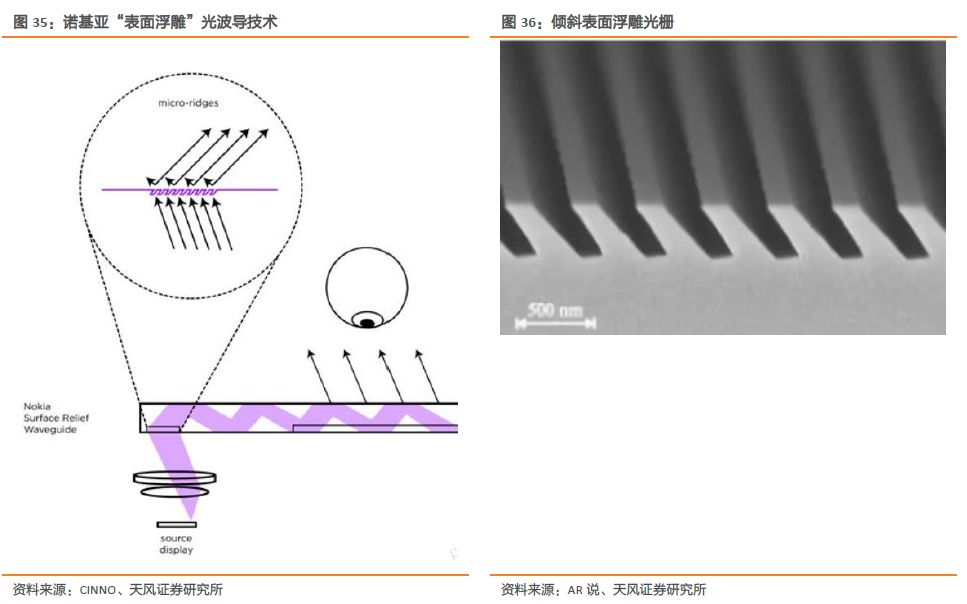

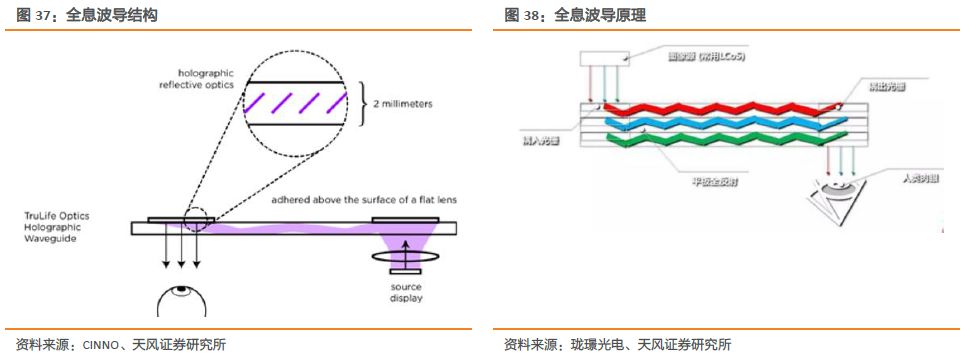

具体来看,波导技术中,HoloLens、Magic Leap One、Waveoptics、Vuzix采用表面浮雕光栅SRG,主要从波导设备中提取图像;

Digilens采用了布拉格光栅SBG、且采取了主动型全息波导,mus则为阵列波导厂商。

1. 基于光刻技术的

表面浮雕光栅波导:

核心是一些亚波长的刻蚀光栅组成,通过高效率衍射实现图像的引导,镜头表面存在“微脊”也就是“表面浮雕”光波导,微型显示器所显示的图像会被分割成一系列垂直的条纹,这些包含图像信息的条纹会由镜片另一端(位于眼睛前方)相应的一组微脊重新组装并投向眼睛。

HoloLens、Magic Leap One、Waveoptics、Vuzix都是采用表面浮雕光栅(SRG)从波导设备中提取图像;

而Digilens采用了比SRG更具技术优势的、可切换的布拉格光栅(SBG),并且创新了主动型全息波导(Active Holographic Waveguides),目前,HoloLens 2视场角可达到52°。

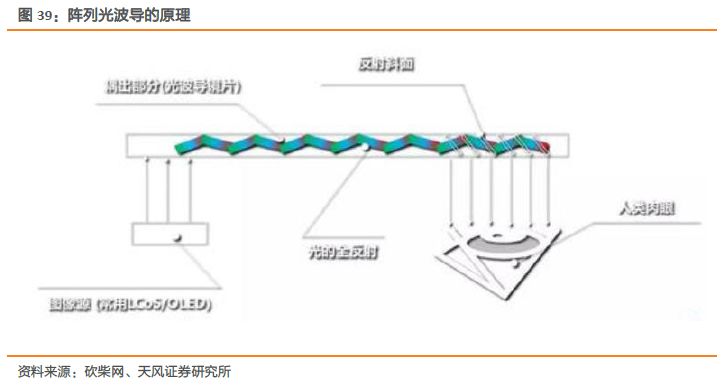

2. 基于全息技术的

全息光波导:

使用全息光学元件(Holographic Optical Element,HOE)代替以上的刻蚀光栅,实现虚拟图像的引导,全息光学元件是通过双光束激光全息曝光的方式,直接在微米级光聚合物薄膜内干涉形成纳米级的光栅结构,基于该光学方案的产品有英国的TruLifeOptics和WaveOptics,以及苹果收购的Akonia Holographics,目前WaveOptics可做到40°FOV,Akonia正致力于开发60°FOV。

光学方案中看好光波导技术,品牌加持预计加速渗透,持续提升FOV和画质,成本、产能、轻量化有望突破。

光波导(Waveguide)结构主要功能是将光波引导到用户的眼睛里,通常需要在设备内部设置反射结构来控制光在入口和出口之间的轨迹,目前AR行业用的波导结构可以分为四种:

全息波导、衍射波导、偏振波导以及反射波导,其中应用最广泛的是全息波导与衍射波导、阵列/反射波导,苹果收购的Akonia Holographics则采取全息技术的全息光波导。

1)

光波导持续提升FOV和画质:

HoloLens2采用衍射光波导光学方案,视场角可达到52°。

2)

降成本持续推进:

AR光学器件厂商WaveOptics表示通过与产业链厂商合作预计能在19年底以较低的成本实现镜片的量产。

3) 轻量化

:

AR光波导制造商灵犀微光于14年研发出比普通近视镜片更薄、重量仅11.5g的AR光波导模组,并具备超小型光波导模组的万级量产能力,光学模组方面,灵犀微光研发了阵列光波导、全息光波导两种不同工艺的光学模组。

在光机小型化上灵犀微光更具优势,Lumus的光波导模组重27g,而灵犀最小的光波导模组仅12g,体积仅为Lumus的二分之一。

在性能上,其AW系列光学模组已经消除了90%的光栅感,在清晰度、对比度上与以色列同类厂商Lumus齐平。

2.2.2.感知交互: SLAM持续渗透, 眼动追踪场景化落地

感知:SLAM持续渗透, 品牌开发平台支持SLAM助力开发应用

。

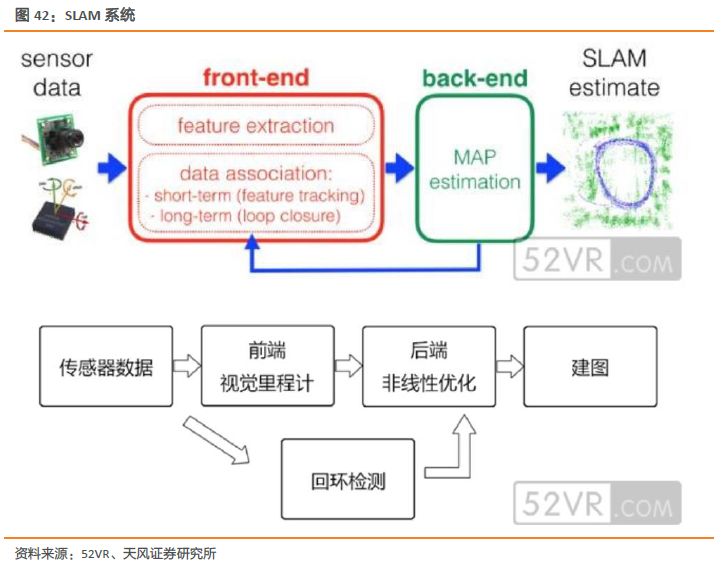

SLAM即同步定位与地图构建技术, 主要包含感知/定位/建图三个过程, 其系统一般分为五个模块:传感器数据/前端视觉里程计/后端/建图/回环检测, 工作流程大概为: 传感器读取数据后,视觉里程计估计两个时刻的相对运动(Ego-motion),后端处理视觉里程计估计结果的累积误差,建图则根据前端与后端得到的运动轨迹来建立三维地图,回环检测考虑了同一场景不同时刻的图像,提供了空间上约束来消除累积误差, 主要分为激光SLAM和视觉SLAM两大类。

相对于基于硬件, 基于视觉的感知跟踪不需要预存场景, 跟踪范围大, 精度能够持续提升,HoloLens及Magic Leap。

19年以来, SLAM渗透率提高, 上市新品中有三款支持SLAM, 并且, 品牌推出AR开发平台上配置支持SLAM: 16年EasyAR SDK 2.0

、腾讯AR平台QAR、

OPPO 18年ARunit

、

Wikitude

、Kudan等,助力SLAM感知技术的开发应用

。

交互: HoloLens 2发布代表手势识别全操作控制\眼动追踪场景化落地

。

先前的AR交互以控制器为主,手势识别效果一般,支持1-2个手指动作识别,随后眼动追踪开始出现,极大的改善了AR交互体验,19年HoloLens 2的发布代表手势识别全操作控制\眼动追踪场景化落地,相比于第一代HoloLens的手势识别功能只能支持两个手势的识别:

Air Tap与Bloom,2代则支持全息追踪,实现双手全关节模型追踪,同时引入了眼动追踪传感器,精确追踪用户的两只眼睛,并判断具体的注视点位置,可精确地调整全息图的合像位置、保证成像的清晰度、减少眩晕、降低设备渲染负载。

2.3.企业级产品进入2.0时代,打开AR应用场景

主流厂商发布企业级AR头显,标志企业级AR市场的正式开启

。

2019年上半年各企业陆续发布最新产品,以微软Hololens 2和Google Glass EE2为代表的设备下游均定位在企业用户,表明企业级AR头显进入2.0时代。

具体来看,MWC 2019上,微软发布了Azure Kinect DK及基于Azure的混合现实服务(Azure Spatial Anchors 和 Azure Remote Rendering)、HoloLens 2及其应用Dynamic 365 Guides四项软硬件应用产品。

HoloLens 2为HoloLens第一代后时隔四年的更新版本,其在视觉体验、舒适度、开放性、可定制化等方面都有着不俗的更新进步,其可配合Dynamic 365、合作伙伴解决方案产品、云、AI产品共同为企业级客户提供服务,目前已推出带有Hololens 2的Trimble XR 10(工地安全),未来即将联合Pearson、SIEMENS、BOSCH、CAE等行业龙头推出合作伙伴解决方案。

业界领先的 HoloLens 2 解决方案

:

-

Bentley Synchro

:

是一款数字化建筑软件,可以在混合现实中查看复杂的建筑项目。

其 4D 数字化建筑平台将传统的甘特图 CPM 调度与集成的 4D 可视化功能实时结合在一起。

-

PTC Vuforia Studio

:

通过在工人最需要的时间和地点提供信息,从而提高员工的工作效率和安全性:

在他们日常工作环境的现实环境中。

借助 Vuforia Studio, 工业客户可以轻松地使用现有 3D 资产并整合物联网数据,为 Microsoft 全息设备创建可扩展、解放双手的混合现实体验,只需其他解决方案的时间和成本的一小部分。

-

Philips Azurion:

飞利浦正在图像引导的微创手术领域进行全息试验,医生依靠实时 X 光、超声波和其他信息来源 "查看"患者内部并指导他们的行动。

通过将这些丰富的 2D和3D 数据集成并显示在混合现实中,再加上直观的手势、眼动跟踪和语音控制,医生可以增加对患者和手术的关注

Google Glass EE2——成为正式的Google品牌商业化产品:

-

l

配置/外观:

为标准眼镜镜框+右眼显示屏的布局,核心算力为高通骁龙XR1,安全镜框由Smith光学提供,运行Android Oreo操作系统并支持企业移动设备管理,右上方配置640x360光学显示模组,内置820mAh 电池续,支持长达8个小时续航,增加了 USB-C 接口,支持快速充电、蓝牙 5.0 协议,以及双频的Wi-Fi,售价999美元。

-

推广/客户

:

EE2采取定制化销售,目前旗下客户包括 AGCO、DHL Group、HB Fuller 和 Sutter Health、WSC、GE、noovle等。