1. 本周回顾和投资观点

本周市场综述:

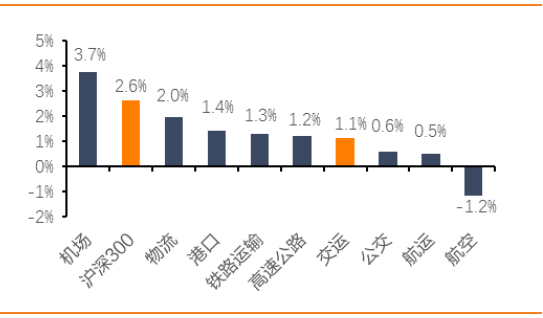

本周A股市场震荡上行,上证综指报收于3163.3,环比涨2.3%;深证综指报收于10634.3,环比涨2.0%;沪深300指报收于3872.8,环比涨2.6%;创业板指报收于1834.8,环比涨1.1%;申万交运指数报收于2760.3,环比涨1.1%。交运行业子板块涨跌不一,其中机场板块涨幅最大(3.7%),其次为物流板块(2.0%);航空板块跌幅最大(-1.2%)。本周交运板块涨幅前三为华鹏飞(8.3%)、德邦股份(8.1%)、恒基达鑫(8.1%);跌幅前三为富临运业(-10.0%)、飞力达(-5.4%)、瑞茂通(-5.4%)。

航空机场板块:

航空板块,

供需改善酝酿提价动力,时刻收紧全面优化市场结构,票价管制放松打开价格空间,2018年将是航司提价的绝佳时点。近期油价有所上行,但我们认为随着供需持续改善,市场化航线范围不断扩大,二三季度提价将逐步兑现,油价将成为次要逻辑,且如油价汇率维持在当前位置,根据定价公式,6月燃油附加费将复征,此外,票价单月涨幅超预期有望衍生为双重贝塔的逻辑,形成戴维斯双击,继续推荐三大航(A+H)。

机场板块,

本周上海机场创历史新高,我们长期看好机场消费场景的长期价值和商业经营的变现能力,非航板块依然会是机场业绩弹性的主要动力,伴随 A 股参与者的国际化、多元化,国内机场在全球范围内的估值优势会进一步体现,看好旅客流量大、国际线占比高的枢纽机场业绩表现。我们前期可能高估了上海机场免税招商带来的业绩弹性,但低估了免税销售额的成长性,继续推荐上海机场、白云机场。

物流快递板块:

快递板块,

美股上市的中通与百世分别披露1Q18财报:中通包裹15.99亿件,YOY+36.1%,营收35.4亿元,YOY+35.6%,净利润(non-GAAP)7.6亿元,YOY+50.5%;百世包裹9.5亿件,YOY+66.3%,营收50.0亿元,YOY+54.0%,净利润-3.2亿元。两家公司在一季度都表现出超出行业的高增速,其中中通对于二季度的包裹量增速指导进一步提高到35-38%,我们认为行业竞争中,中期的市占率预期将会成为决定公司估值的重要因子,而成本控制能力将会成为市占率、规模、成本正循环中的核心,我们看好龙头顺丰控股和韵达股份,关注申通快递与圆通速递。

物流板块,

我们继续提示上海自由贸易港区域主题机会,关注畅联股份、华贸物流;长期我们继续看好估值便宜、受地产业务带动的建发股份,公司一级土地开发在未来或将贡献业绩增量。

航运港口板块:

航运板块,

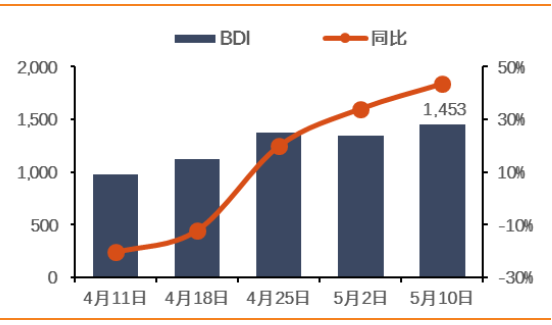

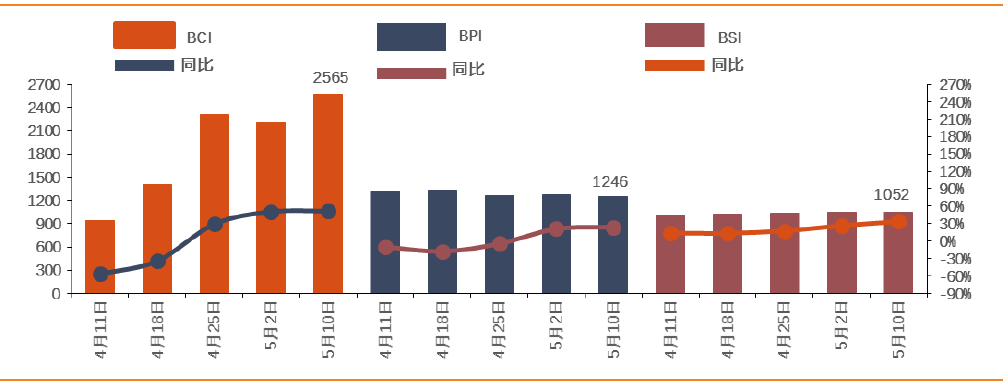

集运市场:本周出口集装箱市场运价,5月11日SCFI环比上涨0.3%至778.8点,欧线/美线运价涨跌互现:欧线方面,近期上海港船舶舱位利用率保持在95%以上,船公司月中的涨价计划如期推进,使得上海至欧洲运价为811美元/TEU,环比上涨23美元;美线方面,贸易摩擦大背景下前期连续提价使得舱位利用率有所下滑,船东为保市场份额,运价小幅回调,上海至美西环比下跌86美元至1382美元/TEU。我们对2018年集运行业保持谨慎乐观,供需整体维持紧平衡,19年或迎来行业拐点,我们继续推荐多式联运模式驱动下铁路段将大幅增长的安通控股,关注中远海控;油运市场:事件5月8日特朗普宣布退出伊核协议,历史回溯2012年欧美对伊朗石油禁运的结果是1)需求端:伊朗出口量下滑由其他中东产油国补充,2)供给端:部分VLCC运力用于海上浮仓储油退出市场。当前伊朗国家油运公司(NITC)几乎全部国油国运,VLCC运力(全球第五大)占国际运力的5%,我们认为如果实质制裁下供需有望边际改善,运价或将逐步筑底回升。建议关注中远海能、招商轮船;散货市场:本周BDI环比继续上涨7.9%至1453点,假期后市场现货货盘较多,海岬型船市场交易气氛浓厚,运价回升,远洋矿航线涨幅明显,建议关注中远海特。

港口板块,

中长期来看我们继续强调上港的地产业务带来业绩大幅增长以及深圳、厦门区域的港口整合预期带来的主题,推荐上港集团、唐山港,关注深赤湾A、厦门港务。

铁路公路板块:

铁路板块,

铁路板块,大秦铁路披露4月数据,大秦线日均运量107万吨,同比减少2.13%,1-4月大秦线累计同比增长6.97%。投资上我们认为改革将会是延续2018铁路板块投资的主线,左侧布局会有更好的效果。铁总改革的方向将会是朝着现代企业演进,灵活定价、资产盘活、拥抱现代物流等都是重点方向,我们继续推荐三只铁路股,广深铁路(客票+土地),铁龙物流(集装箱运输),大秦铁路(股息率超过5%)。

公路板块,

5月9日交通运输部发布《关于深入推进车辆运输车治理工作的通知》,通读细则,1)时间点明确:2018年6月30日前要完成所有不合规车辆运输车的更新退出,2018年7月1日起全面禁止不合规运输车辆通行。2)源头处管控:强化对乘用车集中装车点、物流场站、乘用车制造企业生产厂区的监督检查,通过在高速公路收费站入口(两端管控)对车辆运输车挂车进行核查比对。3)提高多式联运比重:提高乘用车长途运输中的铁路、水路运输比例。4)鼓励车型:平头铰接列车装载6辆及以下,长头铰接列车装载7辆及以下,中置轴车辆运输车装载8辆及以下等。我们认为上述《通知》标志着921公路治超政策过渡期(17H1/17年H2/18年H1分别更新20%/ 60%/ 100%)行将结束,7月1日起将全面禁止不合规车辆运输车通行,对交通运输行业的影响来自于两个方面:1)物流行业:汽车物流行业的供给侧改革在即,2018H2汽车物流运输市场或将面临可适配运力紧缺、运价上涨的局面,整体利好长久物流(提前布局适合自有车队运力1900辆、可控社会运力9000台,发展多式联运未来有望在旺季中扩大市场份额)。2)公路行业:本次通知仅涉及车辆运输车,占整体货运车的比例较小,我们认为超载治理总体对高速公路上市公路影响有限。当前市场无风险收益率处于高位区间,寻找估值安全、股息稳定的投资标的,核心关注:深高速。

投资建议:

安通控股、

中国国航、南方航空、东方航空、广深铁路、上海机场、白云机场、上港集团、深高速、建发股份、韵达股份,关注吉祥航空、山东高速。

风险提示:

国企改革低于预期、中国经济下行压力、汇率和油价剧烈波动。

图1:交运板块表现(2017年7月24日以来)

数据来源:WIND,天风证券研究所

图2:

交运各子板块表现(2018.5.07-5.11)

数据来源:WIND,天风证券研究所

表1:

交运板块领涨公司

|

本周收盘价(元)

|

周涨幅

|

月涨幅

|

年涨幅

|

|

本周交运板块领涨个股

|

|

华鹏飞

|

8.1

|

8.3%

|

1.6%

|

-17.6%

|

|

德邦股份

|

27.7

|

8.1%

|

1.6%

|

297.1%

|

|

恒基达鑫

|

8.1

|

8.1%

|

11.8%

|

9.5%

|

|

白云机场

|

16.2

|

7.5%

|

6.7%

|

10.5%

|

|

南京港

|

11.5

|

6.0%

|

5.1%

|

-9.0%

|

|

5月交运板块领涨股

|

|

华鹏飞

|

8.1

|

8.3%

|

1.6%

|

-17.6%

|

|

德邦股份

|

27.7

|

8.1%

|

1.6%

|

297.1%

|

|

恒基达鑫

|

8.1

|

8.1%

|

11.8%

|

9.5%

|

|

白云机场

|

16.2

|

7.5%

|

6.7%

|

10.5%

|

|

南京港

|

11.5

|

6.0%

|

5.1%

|

-9.0%

|

|

18年交运板块领涨股

|

|

德邦股份

|

27.7

|

8.1%

|

1.6%

|

297.1%

|

|

海峡股份

|

25.7

|

5.0%

|

-3.3%

|

18.3%

|

|

普路通

|

16.7

|

-2.5%

|

-1.5%

|

17.9%

|

|

上海机场

|

52.6

|

2.8%

|

5.6%

|

16.8%

|

|

外运发展

|

19.9

|

5.3%

|

4.9%

|

15.2%

|

数据来源:WIND,天风证券研究所

2. 本周

重大

事件

2.1.

本周重大事件

表2:

重大事件回顾(

2018

年

5

月7

日

-2018

年

5

月

11

日)

|

细分行业

|

重大事件

|

|

物流

|

保税科技(600794.SH)1、拟以3.75元/股价格非公开发行2.35亿股,总对价8.8亿元收购能通科技100%股权;2、筹划重大资产重组自5月8日起继续停牌。

欧浦智网(002711.SZ)股东解除质押384万股,占总股本0.4%,补充质押570万股,占总股本0.5%。

怡亚通(002183.SZ)五家全资子公司共同为公司提供担保44亿元的综合授信额度,担保期不超过三年;公司为安徽省区的九家子公司提供担保16,000万元的综合授信额度,担保期不超过三年。

华鹏飞(300350.SZ)1、筹划重大事项自2018年5月10日起停牌;2、17 年年度报告更正:委托理财发生额由30,300,000万元变更为3,030万元等项目更正。

瑞茂通(600180.SH)股东解除质押5850万股,占总股本5.8%。

韵达股份(002120.SZ)股东解除质押6599万股,占总股本5.0%。

|

|

航空

|

南方航空(600029.SH)非公开发行A股股票获得证监会审核通过。

吉祥航空(603885.SH)作价15亿转让上海华瑞融资租赁公司100%股权。

|

|

港口

|

深赤湾(000022.SZ)1、预计不晚于5月21日申请复牌;2、4月生产数据:完成集装箱吞吐量 42.3万标准箱,同比增长1.2%;完成货物吞吐量551.2万吨,同比下降3.5%。

北部湾港(000582.SZ)2018年4月港口完成货物吞吐量1469.8万吨,同比增长18.7%。

唐山港(601000.SH)实施利润分配方案:每股分配0.08元,每股派送红股0.3股,股权登记日为2018年5月16日。

|

|

机场

|

白云机场(600004.SH)5月运输生产数据:飞机起降38641架次,同比增长3.1%,旅客吞吐量580.2万人,同比增长9.9%,货邮吞吐量同比增长4.6%。

深圳机场(000089.SZ)4月份旅客吞吐量408.8万人,同比增长10.5%;航空器起降2.9万架次,同比增长5.6%。

|

|

铁路

|

大秦铁路(601006.SH)4月生产经营数据:核心资产大秦线完成货物运输量3221万吨,同比下降2.13%,日均运量107.37万吨,日均开行重车72.7列。

|

|

航运

|

中远海能(600026.SH)拟非公开发行A股股票80640万股,认购资金总额不超过42亿元,将于上交所上市,目前还在审核中。

中远海特(600428.SH)4月份实现运量136.5万吨,同比增长21.9%。

|

|

高速公路

|

吉林高速(601518.SH)公布权益分派方案:每股派发现金红利0.074元,股权登记日为2018年5月15日。

|

数据来源:WIND,天风证券研究所

3. 本周行业数据追踪

图3:BDI指数及同比(%

数据来源:WIND,天风证券研究所

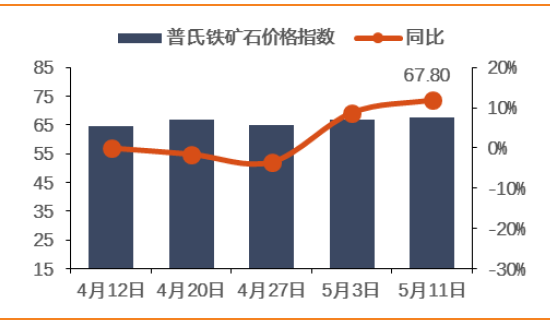

图4:普氏铁矿石价格指数及同比(%)

数据来源:WIND,天风证券研究所

图5:BCI、BPI、BSI指数及同比(%)

数据来源:WIND,天风证券研究所

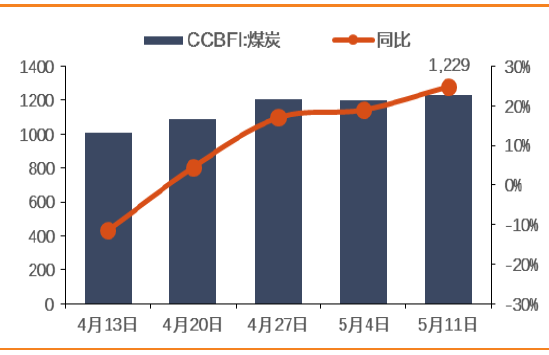

图6:中国沿海散货煤炭运价指数及同比(%)

数据来源:WIND,天风证券研究所

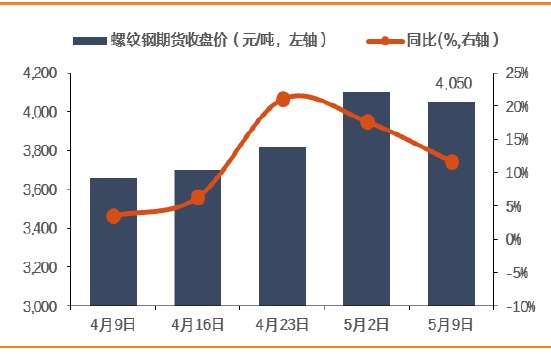

图7:螺纹钢期货收盘价(元/吨)

数据来源:WIND,天风证券研究所

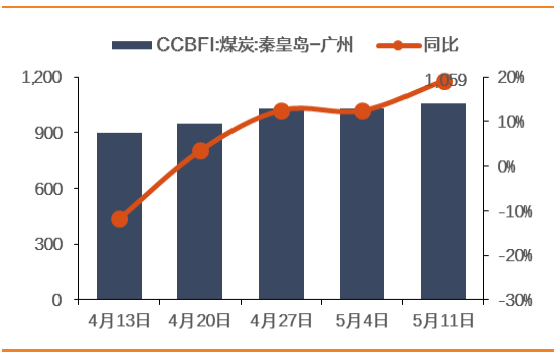

图8:秦皇岛-广州动力煤运价指数及同比(%)

数据来源:WIND,天风证券研究所

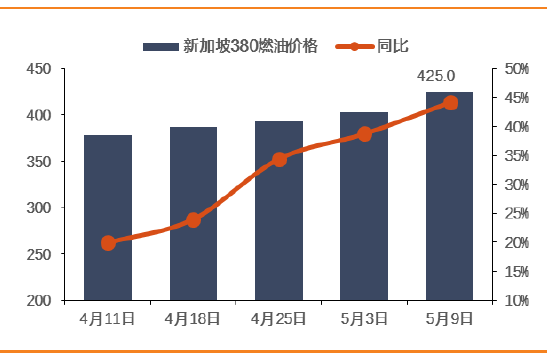

图9:新加坡燃料油价格(美元/吨)及同比(%)

数据来源:WIND,天风证券研究所

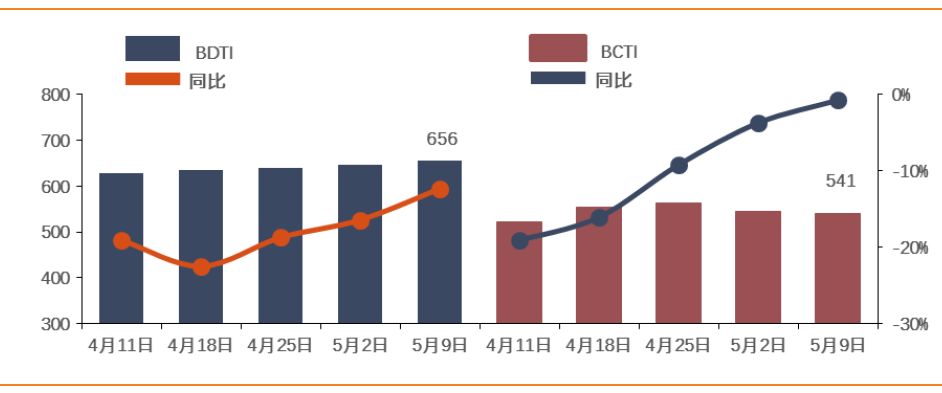

图10:油轮运价指数及同比(%)

数据来源:WIND,天风证券研究所

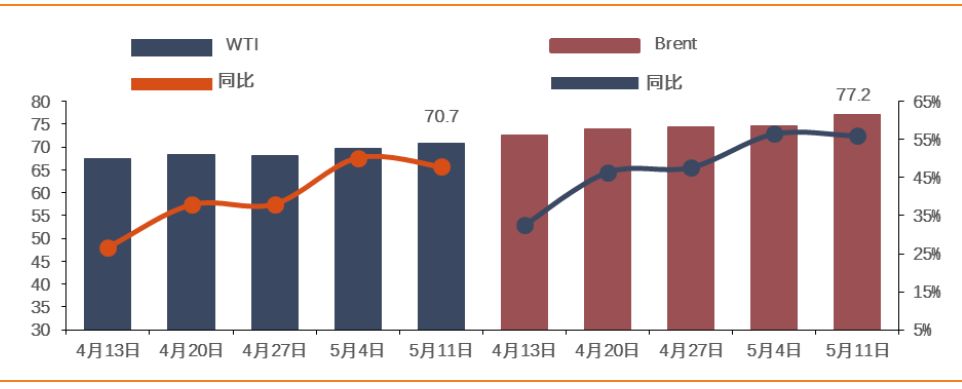

图11:国际原油价格(美元/桶)及同比(%)

数据来源:WIND,天风证券研究所

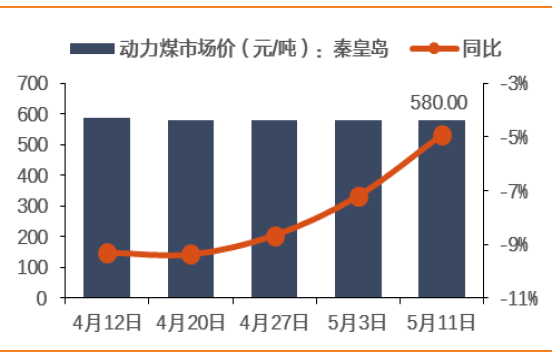

图12:动力煤市场价格(元/吨,秦皇岛)及同比(%)

数据来源:WIND,天风证券研究所

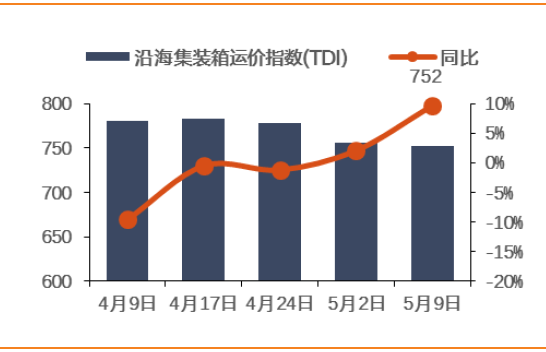

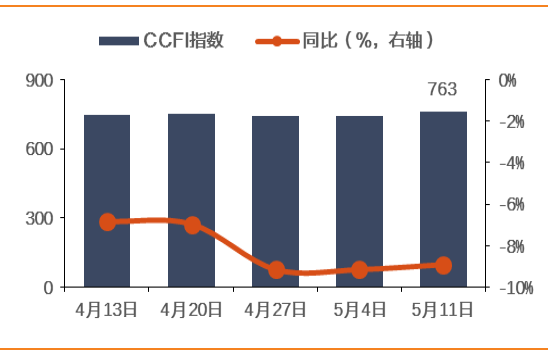

图13:

沿海集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

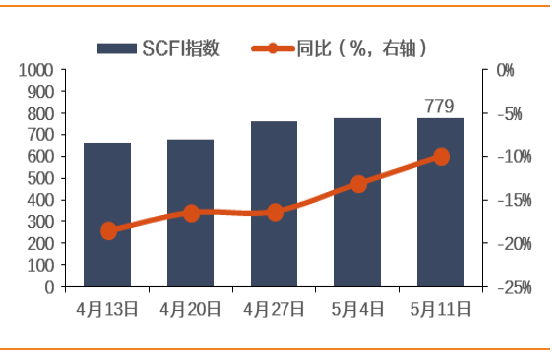

图14:中国出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图15:上海出口集装箱运价指数及同比(%)

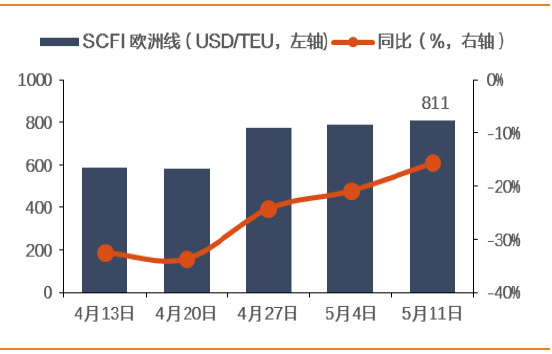

数据来源:WIND,天风证券研究所

图16:SCFI欧洲航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

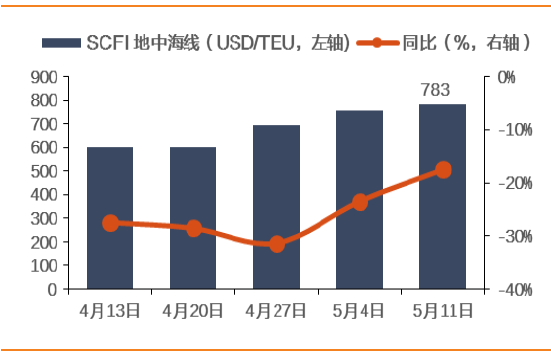

图17:SCFI地中海航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

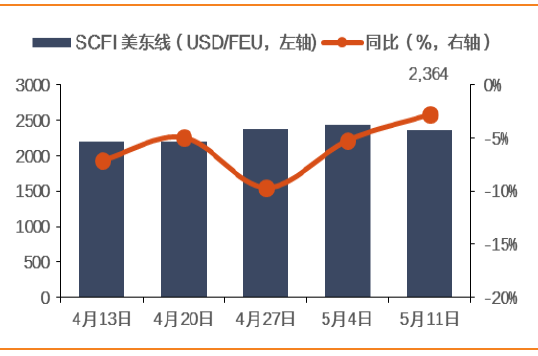

图18:SCFI美东航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

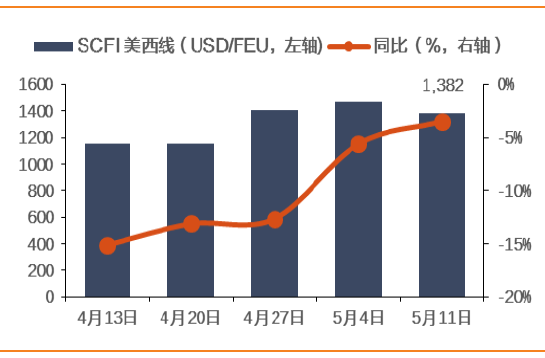

图19:SCFI美西航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

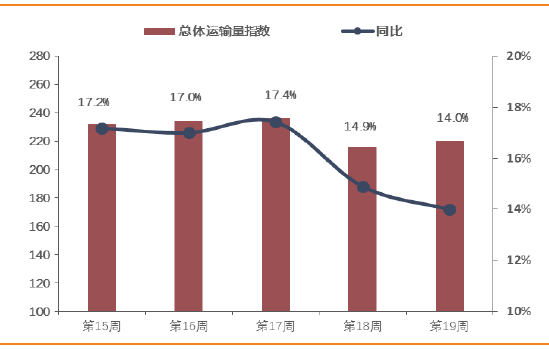

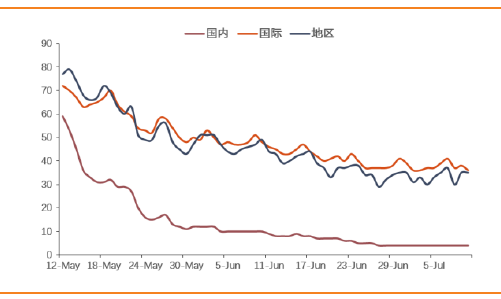

图20:航空总体运输量指数及同比(%)

数据来源:航指数,天风证券研究所

图21:航空国内

线

运输量指数及同比(%)

数据来源:航指数,天风证券研究所

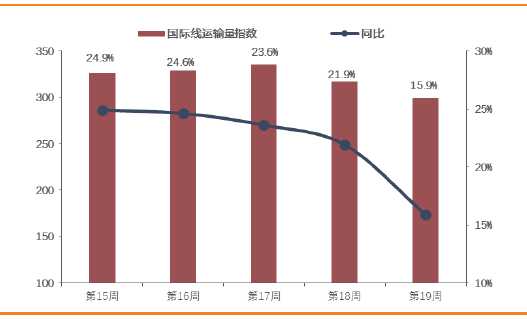

图22:航空国际

线

运输量指数及同比(%)

数据来源:航指数,天风证券研究所

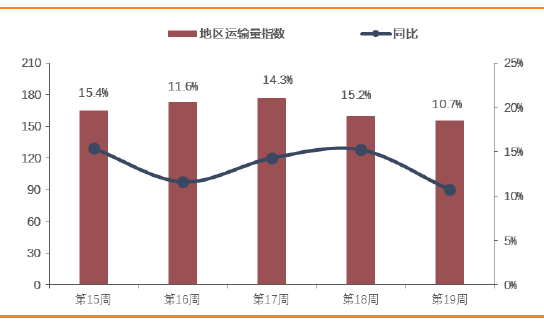

图23:航空地区

线

运输量指数及同比(%)

数据来源:航指数,天风证券研究所

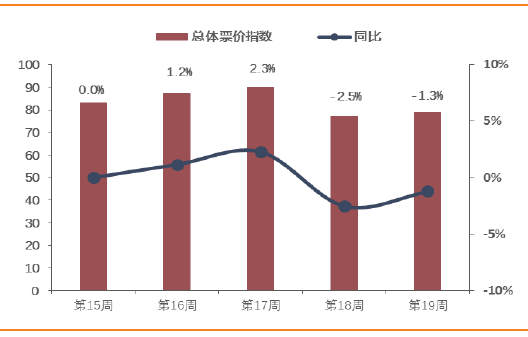

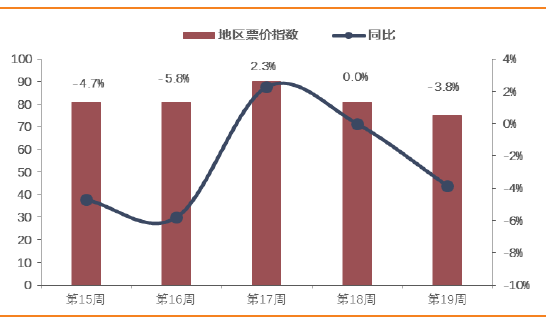

图24:航空总体票价指数及同比(%)

数据来源:航指数,天风证券研究所

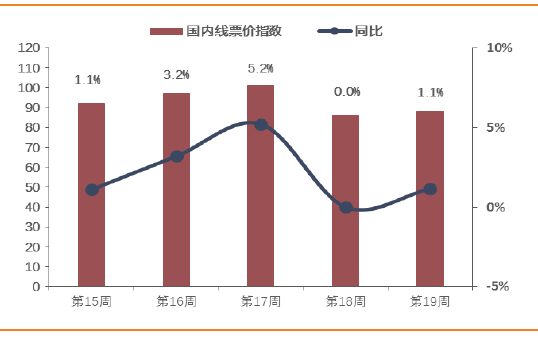

图25:航空国内

线

票价指数及同比(%)

数据来源:航指数,天风证券研究所

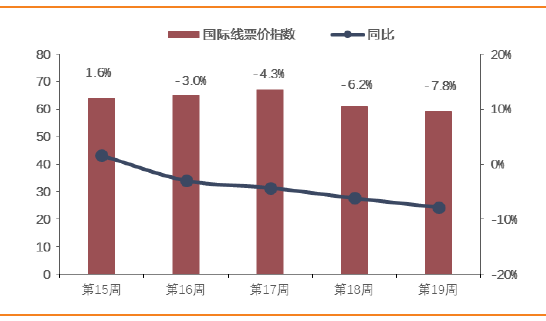

图26:航空国际

线

票价指数及同比(%)

数据来源:航指数,天风证券研究所

图27:航空国地区

线

票价指数及同比(%)

数据来源:航指数,天风证券研究所

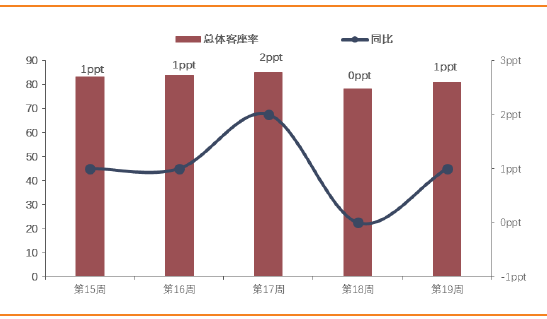

图28:航空总体客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

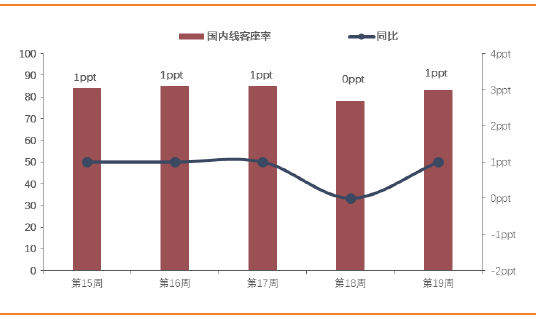

图29:航空国内线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

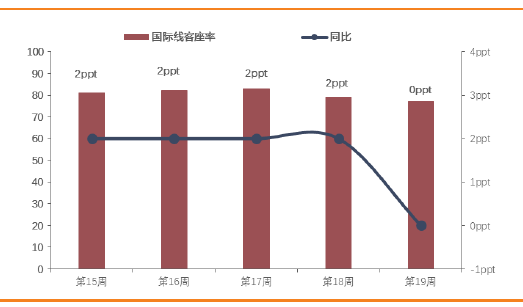

图30:航空国际线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

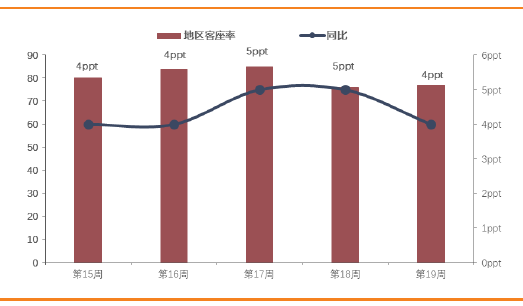

图31:航空地区线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

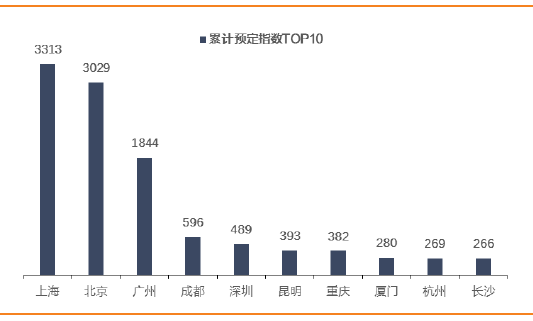

图32:未来60天航空预定饱和度

数据来源:航指数,天风证券研究所

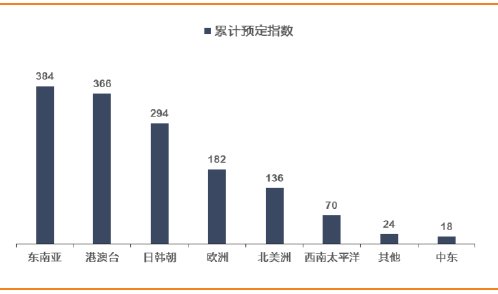

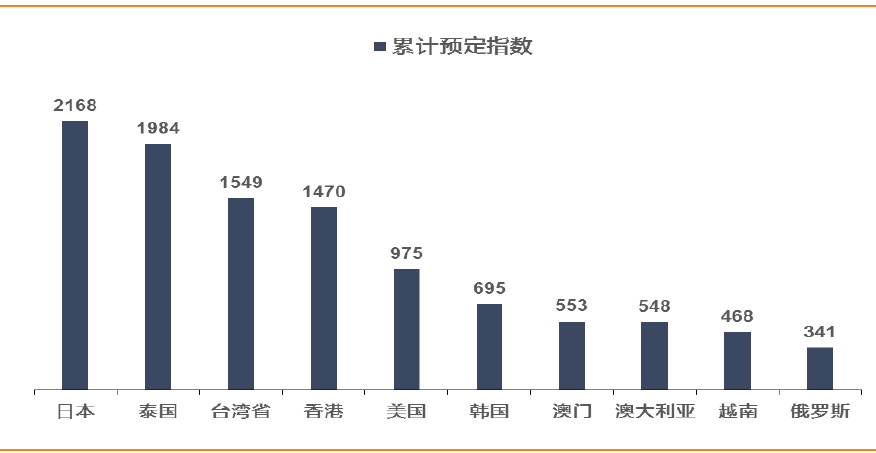

图33:境外热点目的地累计预定指数

数据来源:航指数,天风证券研究所

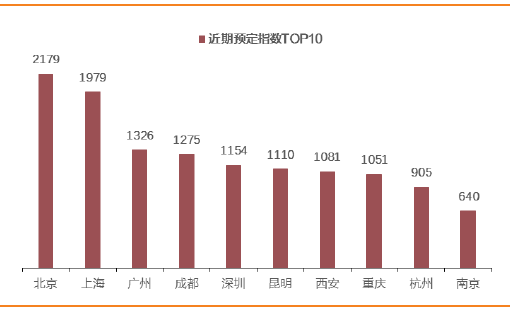

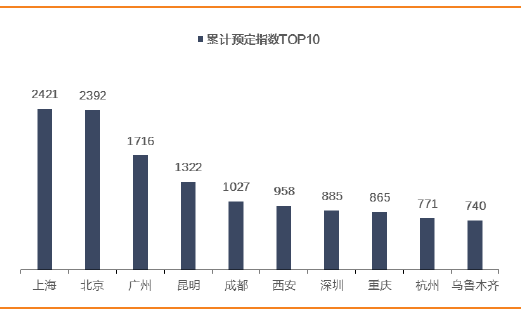

图34:国内热点目的城市近期预定指数---国内线

数据来源:航指数,天风证券研究所

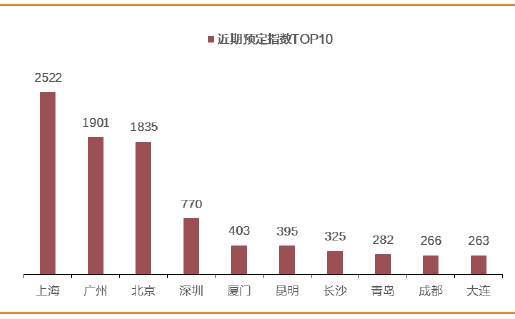

图35:

国内热点目的城市累计预定指数---国内线

数据来源:航指数,天风证券研究所

图36

:国内热点目的城市近期预定指数---国际线

数据来源:航指数,天风证券研究所

图37:国内热点目的城市累计预定指数---国际线

数据来源:航指数,天风证券研究所

图38:大陆以外热定地区

数据来源:航指数,天风证券研究所

4. 本周交运个股解禁情况

4.1. 近期交运个股解禁情况

表3:

近期交运个股解禁情况

|

证券简称

|

解禁日期

|

解禁数量(万股)

|

解禁前流通股数量(万股)

|

流通股占比%

|

解禁后流通股数量(万股)

|

流通股占比%

|

|

唐山港

|

2018-05-28

|

3,,130.43

|

425,626.95

|

93.37

|

428,757.38

|

94.06

|

|

吉祥航空

|

2018-05-28

|

126,000

|

53,701.35

|

29.88

|

179,701.35

|

100.00

|

|

上港集团

|

2018-06-04

|

41,849.50

|

2,275,517.97

|

98.19

|

2,317,367.47

|

100.00

|

|

恒基达鑫

|

2018-06-08

|

4,500.00

|

35,312.98

|

87.19

|

39,812.98

|

98.30

|

|

音飞储存

|

2018-06-11

|

16,312.50

|

13,757.79

|

45.50

|

30,070.29

|

99.46

|

|

招商公路

|

2018-06-25

|

1.92

|

55,481.36

|

8.98

|

55,483.29

|

8.98

|

|

万林股份

|

2018-06-29

|

17,539.50

|

28,174.38

|

60.94

|

45,713.88

|

98.88

|

|

普路通

|

2018-06-29

|

11,520.97

|

19,046.69

|

50.59

|

30,567.66

|

81.19

|

|

恒通股份

|

2018-07-02

|

4,100.00

|

7,900.00

|

54.86

|

12,000.00

|

83.33

|

|

瑞茂通

|

2018-07-02

|

13,392.86

|

88,161.89

|

86.73

|

101,554.75

|

99.91

|

|

同益股份

|

2018-07-13

|

20.00

|

1,579.77

|

27.97

|

1,599.77

|

28.33

|

|

飞马国际

|

2018-07-16

|

33,417.34

|

128,825.16

|

77.94

|

162,242.50

|

98.16

|

|

东方嘉盛

|

2018-07-31

|

279.44

|

3,453.00

|

25.00

|

3,732.44

|

27.03

|

数据来源:WIND,天风证券研究所

5. 标的预测

表4:主要

标的预测

|

板块

|

公司名称

|

盈利预测(EPS)

|

PE(TTM)

|

PB(LF)

|

|

|