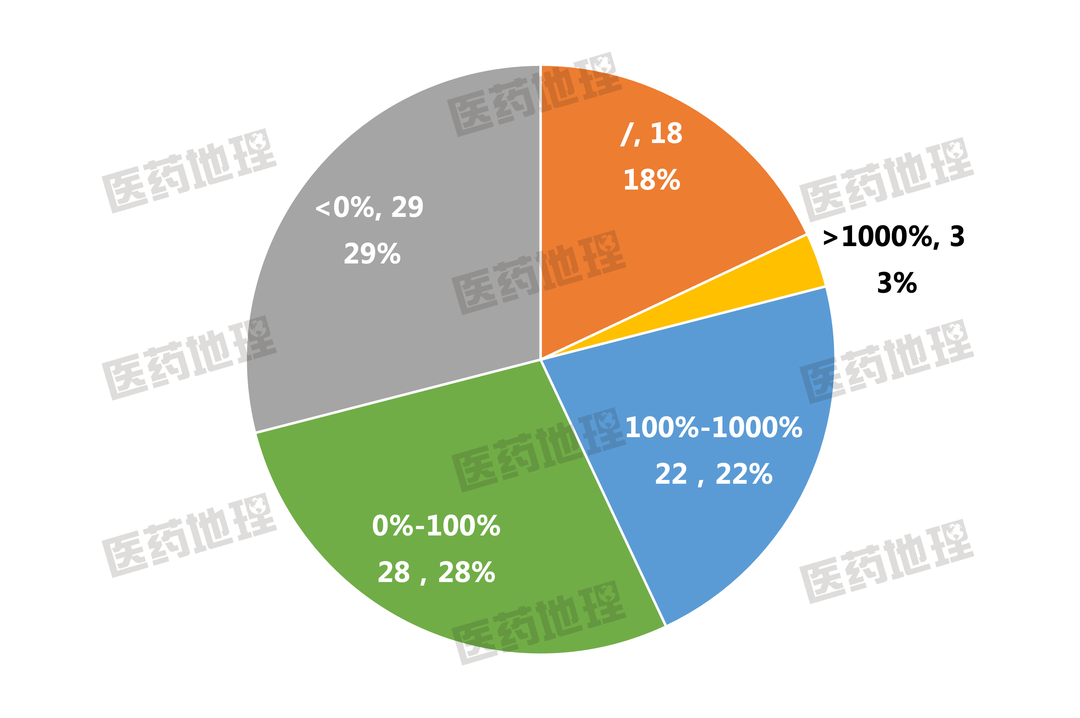

按中选产品(通剂规企)统计,第二批集采共涉及100家中选企业。第二批集采自2020年4月陆续在全国执行,根据PDB全国样本医院市场数据,我们整理统计了这100家中选企业的中选产品从2019年到2021年的销售额复合增长率,发现其中

71家企业复合增速为正,占比七成左右;29家企业复合增速为负,占比29%。

将增速为正的71家中选企业进一步细分,

18家企业的中选产品2019年在样本医院未有销售额,说明这些企业的中选产品在集采前未进入主流市场,

俗称“光脚企业”。除去这18家后入局企业后,3家企业中选产品的复合增速大于1000%,即每年可实现10倍以上的正增长,另有22家企业中选产品的复合增速在100%-1000%之间,28家企业中选产品的复合增速在0%-100%之间。

图1:100家中选企业中选产品销售额复合增速分布

(2019-2021)

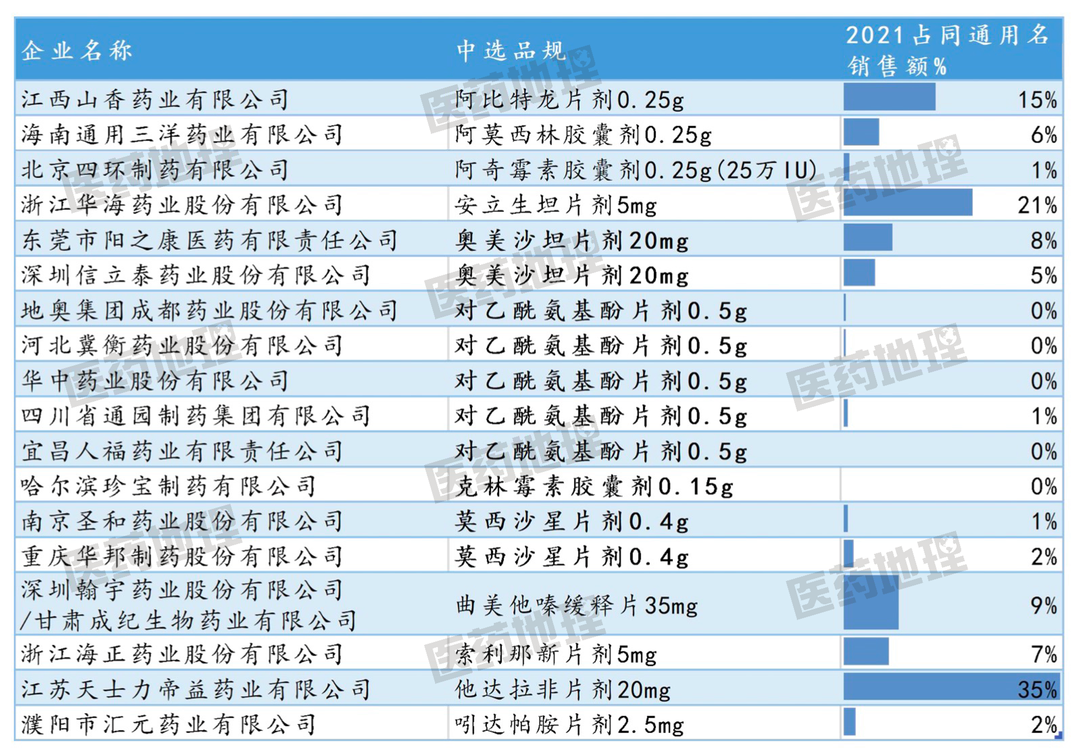

后入局企业会给市场带来多少鲶鱼效应,“低价换量”又能带来多少市场份额,一直以来都是行业比较关注的,也影响着集采执行结果和企业策略的制定。带着这个疑问,我们进一步分析了这18家后入局企业及中选产品的市场表现,如表1所示。这些后入局企业所对应的中选品规中,奥美沙坦片剂20mg和莫西沙星片剂0.4g出现了两次,而对乙酰氨基酚片剂0.5g出现了五次之多,所以我们首先对这三个中选品规进行分析。

表1: 18家后入局企业及中选产品销售额变化%

奥美沙坦

奥美沙坦是一类血管紧张素II受体拮抗剂,用于治疗高血压症,PDB全国样本医院市场可查询到奥美沙坦有片剂和胶囊剂两种剂型的销售数据,非中选胶囊剂销售额占同通用名的比例稳中有降,占比从2%下降到1%,说明胶囊剂不是常用剂型。

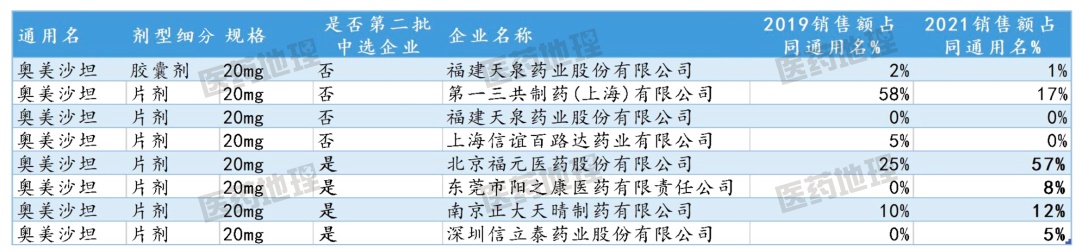

表2:奥美沙坦生产企业产品信息及销售额变化%

而

片剂仅有20mg这一中选规格,涉及4家中选企业和3家非中选企业。

4家中选企业中,后入局企业阳之康医药和信立泰药业分别为第一、第二顺位中选企业,2021年销售额占同通用名比例分别上升到8%和5%。另两家中选企业北京福元医药和正大天晴在中选前已有销售额且占比较高,尤其是

福元药业,2019年占比为25%,2021年进一步上升到57%,增加了22个百分点,

涨幅最为明显,福元药业为第四顺位也是最后一位中选企业。

至于另外三家同品种非中选企业,第一三共为外企,集采前销售额占比高达58%,排名第一,到2021年占比已下降至17%,跌幅超40个百分点,另外两家非中选企业集采前产品占比不大,2021年则进一步下降,均跌为0%。

因此,

集采有效促进奥美沙坦中选企业,包括先入局和后入局企业抢占市场,并且对同品种(剂型)非中选企业替代效应明显。

莫西沙星

莫西沙星属于另一种情况,也很有代表性。

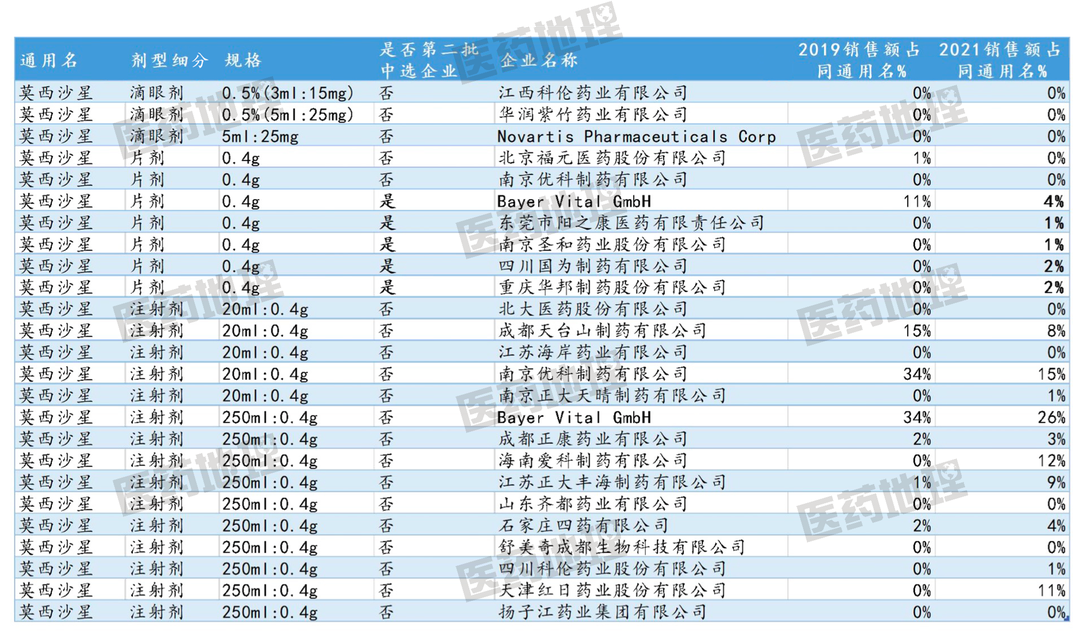

PDB样本医院市场共查询到3种莫西沙星剂型的销售数据,包括滴眼剂、片剂和注射剂,其中莫西沙星注射剂为主流剂型,2019年占比为87.36%;片剂次之,占比为12.6%;滴眼剂占比最少,可忽略不计。

表3:莫西沙星生产企业产品信息及销售额变化%

第二批集采莫西沙星中选品规为片剂0.4g,也是片剂的唯一规格,两家后入局企业华邦制药和圣和药业在2021年销售额占比合计为3%,

并没有出现突飞猛进的增长,

与此同时,第五顺位(最后一位)中选企业拜耳的占比却从11%下降至4%,减少了7个百分点,带动片剂占同通用名销售额的比例也减少了2个百分点,至10%。

因此,

莫西沙星片剂纳入集采后,尽管后入局企业实现放量,但销售额占比增加并不明显,并且先入局中选企业的占比明显减少,带动整个品种(剂型)份额缩减。

事情还没有结束。莫西沙星主流剂型注射剂(250ml:0.4g)被纳入第三批集采,共两家企业中选,分别为天津红日药业股份有限公司和海南爱科制药有限公司。第三批集采从2020年11月份开始执行,所以我们同样以2019到2021年为分析跨度。无独有偶,

这两家中选企业也是光脚企业,但它们的销售额占比分别上升到11%和12%,

考虑到第三批集采执行时间还比第二批晚了半年左右,因此,这两家注射剂后入局企业的份额增速非常显著。

将以上两个通用名三个中选品种(剂型)的市场变化情况对比分析,不难发现:

集采促进企业放量是起点,但由于剂型间不能有效替代,因此放量天花板取决于该中选品种(剂型)的市场规模。

同通用名主流剂型中选后增长概率及增长幅度较大,非主流剂型中选后增长概率及幅度相对较小。至于剂型间不能有效替代,我们在医药地理

《集采“替代效应”的边界在哪里?》

一文中已有详细分析,这里不再赘述。

对乙酰氨基酚

对乙酰氨基酚的变化和莫西沙星部分类似。

由于对乙酰氨基酚全国样本医院可查询到的产品多达86个,故将所有产品及企业信息作为附件放在文末。

之所以说对乙酰氨基酚和莫西沙星类似,是因为对乙酰氨基酚的中选剂型也并非主流剂型。第二批集采纳入对乙酰氨基酚片剂0.5g,而2019年片剂占同通用名的销售额比例仅9%;对乙酰氨基酚中选企业一共有6家,其中5家为后入局企业,第6家成都通德药业的占比也仅0.01%。

集采执行后,中选企业销售额占比虽有所上升,但均未超过1%,涨幅有限,并反向带动整个剂型占同通用名的比例下降,2021年仅剩3%。

究其原因,许多集采前占比相对较高的对乙酰氨基酚片剂非中选企业,如东北制药沈阳第一制药厂(2.67%)、中美天津史克制药(2.13%)、国药集团汕头金石制药(0.93%)和国药集团广东环球制药(0.56%)等,到2021年基本都下降到百分之零点几和零点零几。

不过,对乙酰氨基酚和莫西沙星也有不同之处,因为它仅被纳入第二批集采。所以,对乙酰氨基酚片剂丢掉的市场份额去了哪里?

并未去到主流剂型。根据PDB全国样本医院市场数据,对乙酰氨基酚主流剂型为滴剂,从2019年到2021年的市场份额也下降了5个百分点,从52%下降至47%。

追根寻底,对乙酰氨基酚院内市场增长最为显著的,是青岛国海生物制药有限公司的一款产品,剂型为干混悬剂,规格为1.01g:0.3g。该产品销售额占比从2019年的3%上升至2021年的8%,单产品占比上升了5个百分点。

之所以会有相关市场变化,我们推测主要是剂型和规格因素。