万科年报中这五处

列示的

土增税有何含义?

最近很多地产上市公司都公布了年报或业绩报告,本期来学习万科2019年度审计报告中列示的五处土增税各自含义,欢迎探讨。(注:感兴趣的朋友可以关注本公众号后对话框中回复“

2020

”下载2020年汇算清缴资料等资料。)

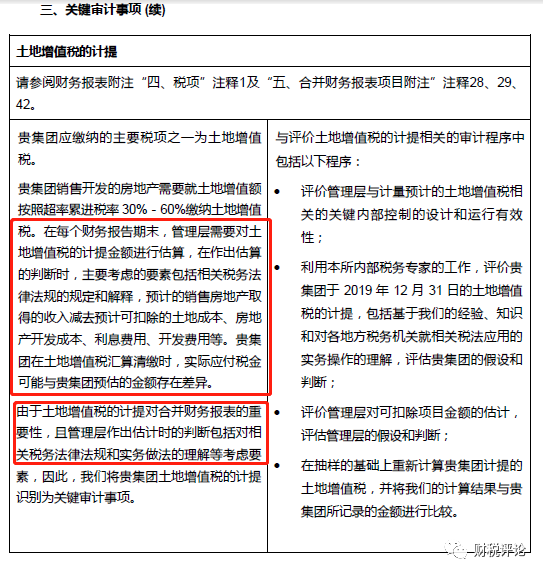

Lawping翻了金科、新城等几家的年度审计报告,将土增税的计提作为关键审计事项的仅万科一家,足见其对这动辄上十亿、百亿的税项之重视。

以下是万科审计报告中将土增税计提作为关键审计事项的说明:

仔细查找审计报告,土增税数据主要体现在合并报表中的

“递延所得税资产”、“预付款项”、“其他应付款”、“应交税金”、“税金及附加”

中。以下解读参考了部分地产公司会计核算办法。

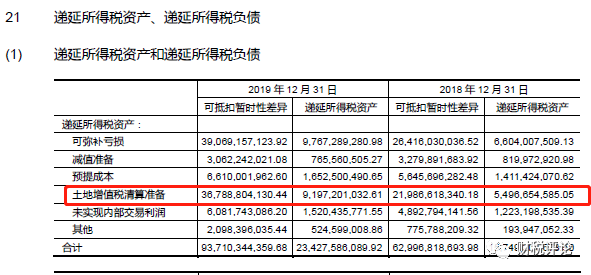

一、“递延所得税资产”中的土增税清算准备

递延所得税资产与递延所得税负债分别根据可抵扣暂时性差异和应纳税暂时性差异确定。

暂时性差异是指资产或负债的账面价值与其计税基础之间的差额,包括能够结转以后年度的可抵扣亏损和税款抵减。

递延所得税资产的确认以很可能取得用来抵扣可抵扣暂时性差异的应纳税所得额为限。

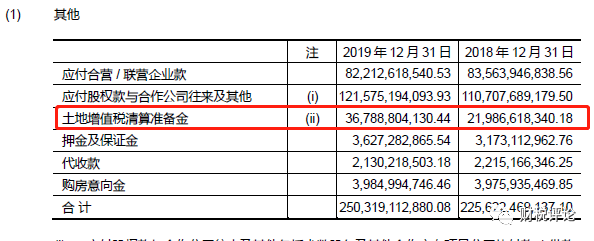

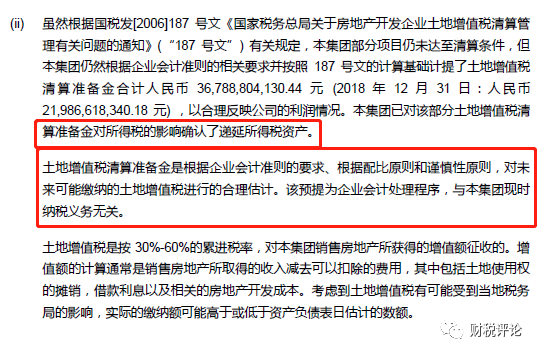

以上“递延所得税资产”明细中的“土增税清算准备”可抵扣暂时性差异数据和“其他应付款”中计提的土增税清算准备金一致,这里根据对所得税的影响确认了递延所得税资产,计算方式为可抵扣暂时性差异*25%所得税税率,9,197,201,032.61=36,788,804,130.44*25%

2018年度也一样。

(具体含义说明可参考以下注释29(2))

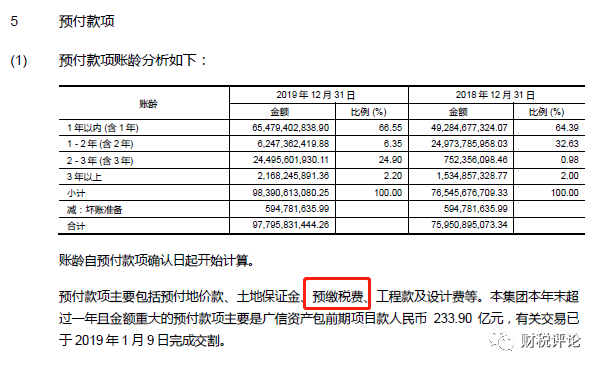

二、“预付款项”中的预缴土增税

预缴土增税体现在审计报告中的预付款项。

很多公司不一定在此科目上体现,如新城控股、金科体现在“其他流动资产”中的“

预交土地增值税

”。

公司对于未结转收入的商品房预收销售款按照法定税率计缴的城市维护建设税、教育费附加、地方教育附加、企业所得税、土地增值税及待抵扣增值税进项税作为

其他流动资产

列报。

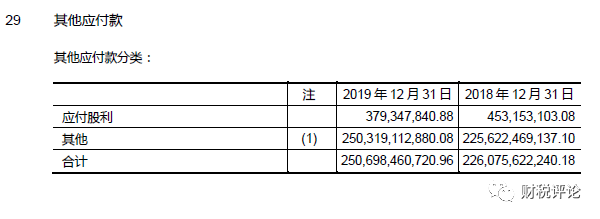

三、“其他应付款”中的

土地增值税清算准备金

金科股份也在该科目列示土地增值税清算准备金。

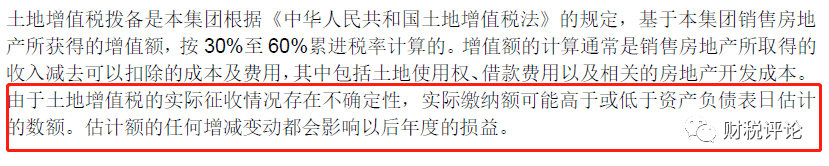

需注意,

计提土地增值税准备金是会计准则的要求,在企业财务报表上必须产生当期利润扣除;而税务机关在征收企业所得税时,并不会在税基数字中减除这一准备金金额,不会导致企业少交或迟交企业所得税。与该企业现实纳税义务无关。

很多公司不一定在此科目核算土地增值税清算准备金,比如新城控股是放在“其他流动负债”中,作为“土地增值税拨备”:

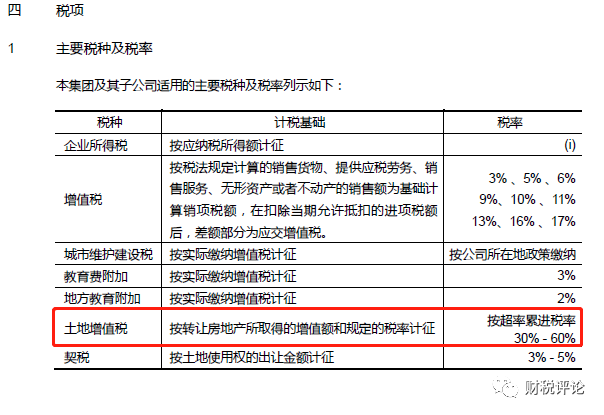

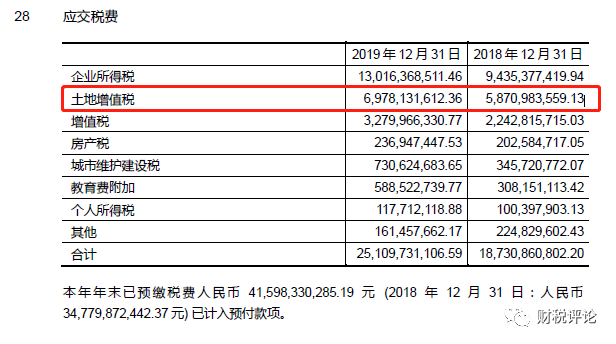

四、“应交税费”中的土地增值税

“应交税费”属于“负债类”科目,是指企业采用一定的计税方法计提的应交纳的各种税费。包含应交增值税、消费税、资源税、城市维护建设税、应交企业所得税、

应交土地增值税

、应交房产税、应交个人所得税、应交的教育费附加、土地使用税等。

所有经营性税费的支出需通过应交税费科目计提再支付。贷方余额表示应交未交的税金及附加费。

根据《财政部关于印发企业缴纳土地增值税会计处理规定的通知》(财会字

[1995]15

号)等会计政策的规定,房地产企业在项目全部竣工结算前转让房地产取得的收入,按税法规定预交的土地增值税,借记

“应交税费

-

预交土地增值税”科目,贷记“银行存款”等科目

;

待该房地产营业收入实现时,应由当期营业收入负担的土地增值税,借记“税金及附加”,贷记“应交税费

-

预交土地

增值税”科目。

具体核算可参考

土增税超税负率预缴解决方案(下)

不过很多公司在预缴土增税时,计入应交税费——应交土地增值税借方。

:

房地产预售时,在项目满足收入确认条件将预收账款转为收入之前,预交的土地增值税等仅作为预交税费,不确认税金及附加。按照收取的预收账款金额乘以适用税率计算预缴的土地增值税。在预缴时,会计处理如下:

借:应交税费——应交土地增值税

贷: 银行存款

项目单体核算常用

应交税费—应缴土地增值税贷方

核算应计提土增税,但需注意只有实际缴纳的土增税才能在企业所得税税前扣除。如:

当实际竣工交付后,按照以下方法计提土地增值税:

用当期结转收入乘以全周期土地增值税税负率,得出土地增值税,会计处理如下:

借:税金及附加

贷:应交税费——应交土地增值税

按照项目实际情况于年末更新全周期土地增税税税负率,保证税负率与实际情况相符。

对于已进行土地增值税清算的产品销售时,应按照税务机关核定的增值率预缴和计提土地增值税,并按照以上原则进行账务处理。

应交土地增值税期末余额可能包括:

一是税款申报期在所属期之后所致,二是开发项目会计上已确认收入但土地增值税未完成清算,三是纳税义务产生后应缴未交。

有的企业在预交土地增值税的同时将其转入“预付账款或待摊费用—待转土地增值税”,在符合完工条件时再转入“税金及附加”。这样处理“应交税费-应交土地增值税”期末余额更能准确

反映土地增值税在项目未完工时应该预交的金额。

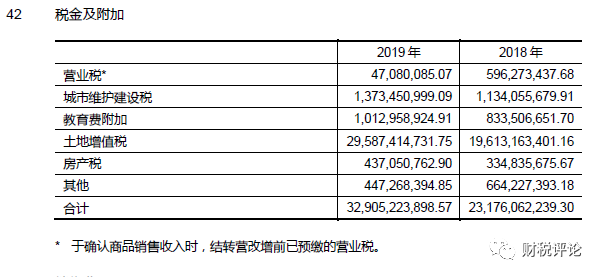

五、“税金及附加”中的土地增值税

全面试行营业税改征增值税后,营业税金及附加科目名称调整为税金及附加科目。税金及附加是指企业经营活动应负担的相关税费。

企业应当设置“税金及附加”科目,核算企业经营活动

发生

的土地增值税、消费税、城市维护建设税、资源税、教育费附加及房产税、土地使用税、车船使用税、印花税等相关税费。

期末应将本科目的月转入“本年利润”科目,结转后本科目应无余额。

与当期销售收入配比的土地增值税及土地增值税当期清算补缴额计入当期损益,在利润表的“税金及附加”中核算。

该科目会直接影响企业年度营业利润,即营业利润=营业收入-营业成本-

税金及附加

-销售费用-管理费用-财务费用-资产减值损失+公允价值变动收益+投资收益

那么具体这五个科目中的土增税数据核算、结转又有何关系呢?

给个小提示:

-- END --

【房地产税筹72变之1】变局

【房地产税筹72变之2】购入在建项目再开发能否加计扣除?

【房地产税筹72变之3】增值税销售额、企业所得税收入、土地增值税收入不再傻傻分不清

【房地产税筹72变4】一头雾水的劳务报酬和经营所得?以地产企业全民营销为例

【房地产税筹72变5】营改增后回迁安置房涉税处理的敏感性分析

【房地产税筹72变6】营改增后无偿移交保障房涉税处理的敏感性分析

【房地产税筹72变7】增值税预缴税会处理及超税负率预缴的解决方案

(上)

【房地产税筹72变8】增值税超税负率预缴解决方案(下)

【房地产税筹72变9】土增税超税负率预缴解决方案(上)

【房地产税筹72变10】土增税超税负率预缴解决方案(下)

【房地产税筹72变11】计税毛利率对企业所得税税负的敏感性分析

【房地产税筹72变12】计税毛利率对三大税综合税负的敏感性分析

【房地产税筹72变13】期间费用对预售阶段企业所得税以及综合税负率的影响

【房地产税筹72变14】成本核算程序的税会差异

【房地产税筹72变15】成本核算对象的税会差异分析

【房地产税筹72变16】成本项目的税会对比

【房地产税筹72变17】成本归集和分摊的税会差异

【房地产税筹72变18】各项面积指标及土地成本分摊的两种方法

【房地产税筹72变19】对一个纳税评估案例的解析