此次阅文IPO还值得注意的是,虽然前期冻资超过5200亿港元、“入场费”最贵、超额认购逾620倍......但并不设基石投资者,这在内地企业香港IPO中甚为罕见。

作者 | 王珑娟 李拜天

报道 |投资界PEdaily

从今年6月腾讯宣布拆分阅文集团,到“超额认购600倍,不设基石投资者”的备受追捧,阅文终于敲响了港交所的上市钟。

投资界(微信ID:pedaily2012)11月8日消息,网络文学平台阅文集团(00772.HK)今日正式挂牌香港证券交易所。阅文集团此次发行价55港元,开盘价90港元。截至发稿阅文每股105.7港元,市值955.4亿港元,开盘一小时一度冲到110港元/股。此次上市共募集资金10.7亿美元(未包含超额配股权),成为今年香港首次公开招股规模最大的IPO之一。

阅文集团CEO吴文辉表示:“股价远超自己的预期。想要感谢的人很多,但首先要感谢行业内添砖加瓦的从业人员。未来会投入5-10年朝漫威前进,会投入更多的资金在内容投资、优秀IP开发、版权运营上。”

“老资历”新星

阅文集团成立于2013年,前身是腾讯文学。2014年,腾讯文学7.3亿美元收购盛大文学后,两者合并成为阅文集团。统一管理和运营盛大文学和腾讯文学旗下的起点中文网、创世中文网、小说阅读网、潇湘书院等网文品牌。虽然在港股是新星,但其在网络文学市场资历甚老。

阅文集团主要通过在线阅读、版权运营及纸质图书产生收入,其他增值收入则包括在线游戏及在线广告服务。作为控股股东的腾讯持有阅文61.95%股权,私募基金凯雷投资集团持股约15%。上市后,腾讯及其全资子公司将间接控股52.66%的股份。除此之外,双方在流量、IP开发等多维度都有深度合作,今年上半年,阅文来自腾讯产品自营渠道的在线阅读收入达到5.46亿元,占公司收入28.4%,同比增加154.2%。

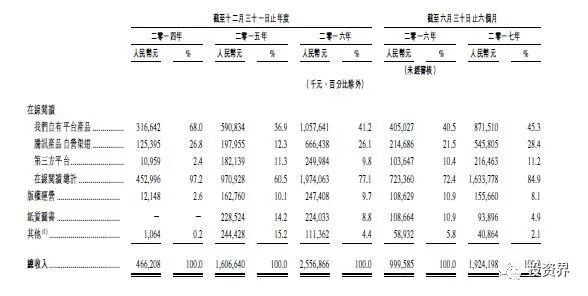

公告称,阅文集团2014年至2016年的营业收入分别为4.66亿元、16.07亿元、25.68亿元,2014年至2016年的复合年增长率达134.2%。不过, 2014年、2015年分别亏损2113万元、3.54亿元,2016年扭亏为盈,净利润为3040万元,但利润率仅为1.17%。其中在线阅读业务收入同比增长约1.26倍至16.34亿元,占总营收的84.9%。

截至2017年6月30日,阅文集团拥有文学作品960万部,640万位作家;2017年上半年,阅文集团月平均活跃用户达1.92亿人,其中包括1.79亿手机用户和1250万电脑用户。在中国十大最高搜索率网络文学作品中,有9部来自阅文的内容库。仅2016年,阅文集团向作家共计发放稿酬10亿,旗下作者月入10万人数超过百人。

不过,较单一的营收使得阅文集团一度遭到外界质疑。据招股书披露,此次阅文集团上市所募集的资金30%将用于拓展在线阅读业务;30%用于支付潜在投资、收购及战略联盟;30%用于将网络文学作品改编为衍生娱乐产品,投资于改编电视剧及网络剧等;其余10%则用于营运资金及一般企业用途。

阅文联席首席执行官梁晓东表示:“从收入构成上,在线阅读收入一直超过80%,版权运营10%左右。在线阅读市场增长空间很大,内容产业很难做到完全垄断,阅文会加大内容投入;此外阅文也一直在开拓新的内容分销频道,版权运营也会是未来发展的爆发点;在投资并购上,阅文会专注产业链的上游、中游、下游来投资,关注切合有整合效应的细分行业。”

从圈粉一小群玄幻文学爱好者,到触达6亿受众,阅文内容产业的价值在呈几何倍数被增长。在版权竞争中,毫无疑问上游优质IP是取胜的关键。此外,阅文还设立了2亿内容合作产业基金。业务上,阅文今年年初还提出了频道国际站,是最直接的海外输出方法。国外也在找好的合作伙伴,把模式输出海外。国内、海外业务是同时推动,目前更多的是布局阶段。变现上,目前更看重深度和数量。

吴文辉15年终圆上市梦,身价超35亿港元

曾寄希望于盛大文学,如今,吴文辉和他的网络文学平台上市梦辗转在阅文集团身上实现,所有的爱恨情仇也暂时画下了句点。

此次阅文集团上市,最感欣慰的人或许是阅文集团CEO、起点中文网的创始人吴文辉。众所周知,阅文集团由腾讯文学和盛大文学于合并而来,而吴文辉与腾讯、盛大的纠葛也颇有看点。

吴文辉在网文界颇有影响力。他在2002年创办起点中文网,2004年10月,在网络文学竞争进入白热化阶段后,起点以200万美元的价格被盛大网络收购,成为盛大的全资子公司,陈天桥承诺吴文辉,将用盛大的用户和渠道资源来支撑起点中文网的业务。此后,起点中文网和盛大陆续收购的红袖添香网、小说阅读网、榕树下等网站一起,成为新成立的盛大文学的支柱网站。

盛大的加持曾让起点中文网有过飞速发展,也涌现出很多优秀作品,但好景不长,2013年,因为盛大文学的内部问题,吴文辉率大半个起点中文网的团队出走,他个人也因为各种原因在网文界消失了一段时间。

离开盛大之后,吴文辉在2014年加入腾讯文学,出任腾讯文学CEO,全权负责腾讯文学的管理和运营工作。获得施展空间的吴文辉开始了一系列的大动作,挖优秀作家、上线大量优质内容,今天我们看到的网络热搜大IP《步步惊心》《鬼吹灯》《盗墓笔记》《琅琊榜》等,均源自阅文集团旗下。

回到盛大这边,起点团队的出走风波曾让盛大文学的上市计划落空,接着,进入转型期的盛大开始为其游戏、视频、文学等各项业务寻找买家。2015年1月,腾讯50亿元收购盛大文学,并将旗下腾讯文学和盛大文学一起合并为阅文集团。

虽然曾和前东家的主要运营者理念不合,但这次,吴文辉借助腾讯的力量,反向收购了盛大文学。如今阅文集团上市,吴文辉的网络文学梦想一波三折后终于实现。

谈起一路走来的心理历程,吴文辉感慨:“整体比较复杂,过去十几年酸甜苦辣都有。有一点很重要,我认同版权问题,从2002年开始,网络版权是一个很小众的市场,不被媒体、大众认可。在很长时间受到了很多的误解,但今天看到股价和来宾,代表全民、国内外对行业有更多的认同感,多年的努力终于有的回报。”

招股书中显示,阅文集团CEO吴文辉通过Grand Profits Worldwide持有阅文3.71%股权,上市后他的身价超过35亿港元。

被“引爆”的港股

此次阅文IPO还值得注意的是,虽然前期冻资超过5200亿港元、“入场费”最贵、超额认购逾620倍......但并不设基石投资者,这在内地企业香港IPO中甚为罕见。

港股对阅文的热情程度远超想象,投资界了解到,多数香港股民借钱争抢,连夜排队买股,更有股民去疯抢碎股。

10月26日,腾讯曾发公告称其股东将可以享受阅文集团优先发售权:合资格股东将就优先发售项下共计756.86万股预留股份享有保证配额,约占阅文发售股份总数的5%。中银国际也曾于当日夜里紧急发邮件给腾讯股东,通知可优先认购。

然而实际上持有1200股腾讯股票都难以优先认购1股,更何况买1手(200股)。

梁晓东在10月25日的上市招股记者会上坦言:“我们欢迎优秀的投资者,以及愿意长线持有的战略投资者,但这并不意味着我们必须选择基石投资者这种形式。我们希望留下更多的时间来选择一些长线的投资者,这样有利于未来股权结构的稳定以及股票在二级市场的表现。”

关于为何选择在香港上市,梁晓东坦言:“香港本来就是国际市场,同时也是境内至今可以覆盖的地方,加上香港互联网文化板块,除腾讯外没有特别大代表公司,有尝试机会。随着文化产业的发展,大家对内容产业认可度在加强。国外的投资人其实更容易理解阅文的的故事,这也是超额认购的原因。商业模式被认可,但如何做大是我们现在面临的挑战。”

一般而言,香港新股可以通过两种方式申购,一种是现金认购,另一种是融资认购。现金认购顾名思义也就是全部用现金申购,融资认购就是杠杆融资,等于向机构“借钱”,支付一定的利息,投资人在中签结果公布之日归还融资成本。而阅文集团招股第一天,保证金预定额就已经达到600亿港元,疯狂程度可见一斑。

从偏爱金融,到争相抢购科技股转变,这种狂热在之前的港股难以想象。港交所统计显示,目前港股主板市场的行业市值占比最高的仍为金融业,占市场总市值的35%以上,而资讯科技股的市值占市场总市值的比例呈现逐年上升的趋势,从2010-2012年的1-2%到截止今年占比已经接近10%,位列第三、四位。

此外,今年6月,港交所曾公布建议设立新板及检讨创业板、主板的咨询文件,建议修订香港创业板以及主板规则,同时提议设立创新板,进一步拓宽香港资本市场上市渠道,以吸引更多尚未盈利的新经济公司赴港融资集资。香港证监会主席唐家成明确表态支持,港交所行政总裁李小加更是“急切”地表示,希望在2018年上半年就启动改革。

创新板的成立对不少内地新兴科技创业公司有很大吸引力,尤其是内地的“新经济”公司。创新板无疑为创业者提供新的融资渠道,而给投资人“修筑”一条退出渠道的同时也搭建了一个范围涉及全球的项目库。尤其对于PE来说,创新板或许可以成为下一个Pre-IPO“宝藏”。

结语

除了吴文辉“圆梦”外,这一次上市事件背后的大赢家绝对是腾讯,而阅文IPO也只是其“冰山一角”。

前有众安在线、后有搜狗、易鑫,还有腾讯音乐、滴滴、新美大、微众银行、快手等等,腾讯逐渐迎来了收获期。从内部孵化到全面投资并购,腾讯似乎朝着集团控股公司+多个子业务上市公司的方向演进。可以说,腾讯正在用新的方式建立自己的帝国,并以“新”带头大哥的身份出现在资本市场。

更多新闻请打开投资界小程序

点击下方图片进入阅读

重磅|2017中国硬科技领域投资机构和企业榜单、

中国城市硬科技发展指数报告发布!

文章版权归投资界(微信号:pedaily2012)所有,转载须联系授权,并在文首注明来源、作者、微信ID。如不遵守,投资界将向其追究法律责任。