春节前银保监会网站发布了2020年全年银行业的经营数据,我主要关注的是其中的分类机构数据。从这里可以提前看到部分没有发布业绩预报银行的经营趋势。首先我们先看一下关于净利润。

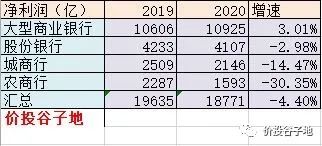

对比2020年和2019年银保监会口径的净利润数据可以得到如下表1的数据,可以看到

只有大型商业银行在银保监会的统计口径下录得了正增长,股份行略微负增长,而城商行和农商行大幅负增长

。个人分析原因主要是城商行和农商行有大量的中小微贷款,这些企业受疫情冲击更大。当然,

已经上市的城商行和农商行是同类中资产质量较好,盈利能力较强的个体。所以,上市银行的经营情况要好于银保监会的统计口径。但是,考虑到最近金融监管的政策明显向全国性银行倾斜,

我依然坚持不看好城商行和农商行的观点

。

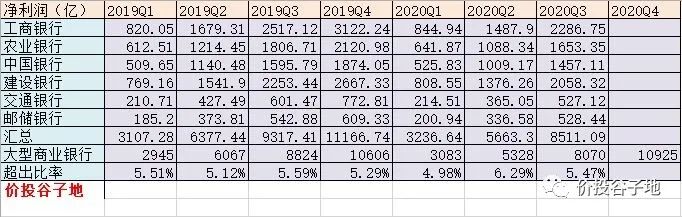

再说说大型商业银行的业绩表现,好多人看到这数据直接激动地跟我说四大行2020年的净利润增速超过3%了。我觉得还是不能这么说,因为

一直以来银保监会的统计口径和上市银行的年报不能完全匹配

,如下表2所示。

银保监会的统计口径利润要低于报表汇总利润,而且幅度有一定波动

。关于这个问题,我曾经专门在银保监会网站上留言,但是没有反馈。

通过表2中对比最近两年的年报和统计口径,我们可以看到,报表口径一般高于统计口径4.98%~6.29%。如果年报没有超出这一偏差范围,那么实际2020年国有大行的报表净利润范围应该在11469~11612,即同比增速在2.70%~3.98%之间。

从银保监会的披露口径看,不良率虽然有所上涨但是总体稳定。其中,股份行,城商行和农商行的报表不良率本年都有所下降。很显然,

2020年很多银行都进行了大幅度的不良资产处置

。只有国有大行的不良率是上升的,从1季度的1.39%逐季提升到4季度的1.52%。不过

提升的速率在逐季降低:1.39%,1.45%,1.5%,1.52%

。

估计国有大行不良率的峰值会出现在2021年上半年,在1.53%~1.54%之间

。

之所以国有大行的不良率上升,而其它银行的不良率下降,个人猜测目前国有大行中的不良资产主要是2020年让利产生的,很多还没到处置周期,不能核销。而中小银行存量的不良可能有不少是历史遗留问题,所以处置力度较大。

其实我觉得这份报告中最有价值的数据不是净利润,也不是不良率,而是净息差,特别是最后一个季度。

大行的净息差出现了显著反弹,单季反弹2bp,而股份行的净息差第四季度下降

2bp。

个人认为这不是一个偶然现象,而是流动性紧缩的一个真实反应。

我一直在跟踪银行的同业存单,早就预告过从2020年4季度开始同业存单的持有成本开始显著抬升,而且

平银最新披露的年报也证实了这一判断

。平安银行第四季度同业负债成本环比提升20bp。

而大行受益于一系列对互联网存款的整治措施,存款成本开始下降,同时资产收益率开始缓慢抬升。

过去2年多数股份行净息差受益于流动性宽松,那么当流动性趋势反转,股份行的苦日子又要来了,虽然不会像2017年那么严重,

但是净息差下降或少涨是很难避免的。

唯一能缓解同业依赖银行窘境的解药就是

加息

。

-------------------------------

最近可转债密集发行上市,不少朋友既开心又发愁,好不容易中签了却忘记什么时候上市,导致没有及时卖出,这里给大家

推荐一个

可转债智能买卖神器

,可以

一键预约打债并自动卖出