板

块周度回顾:

航运:

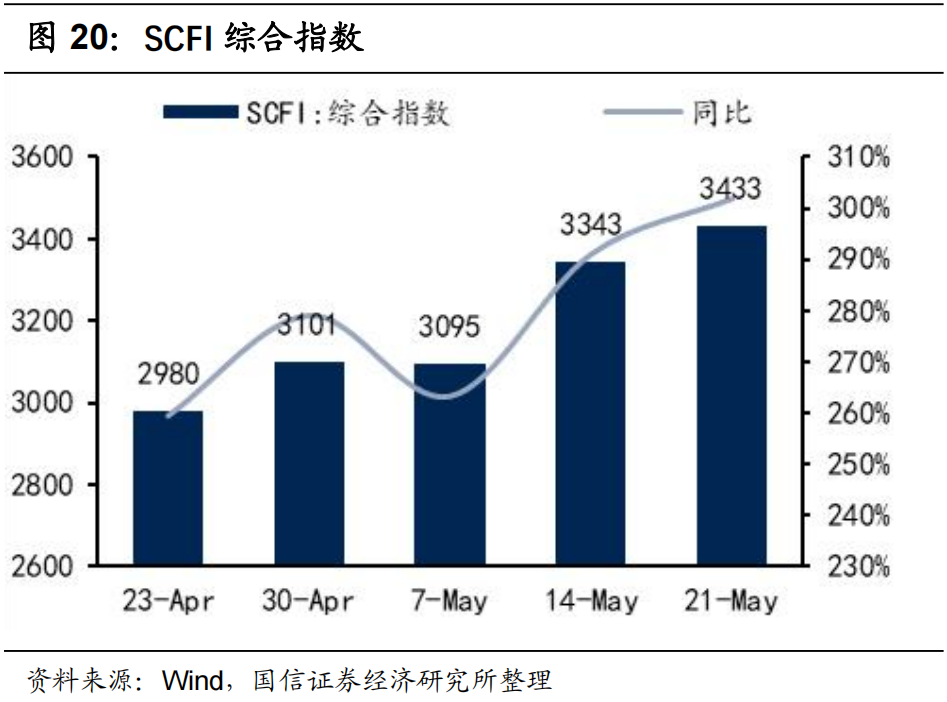

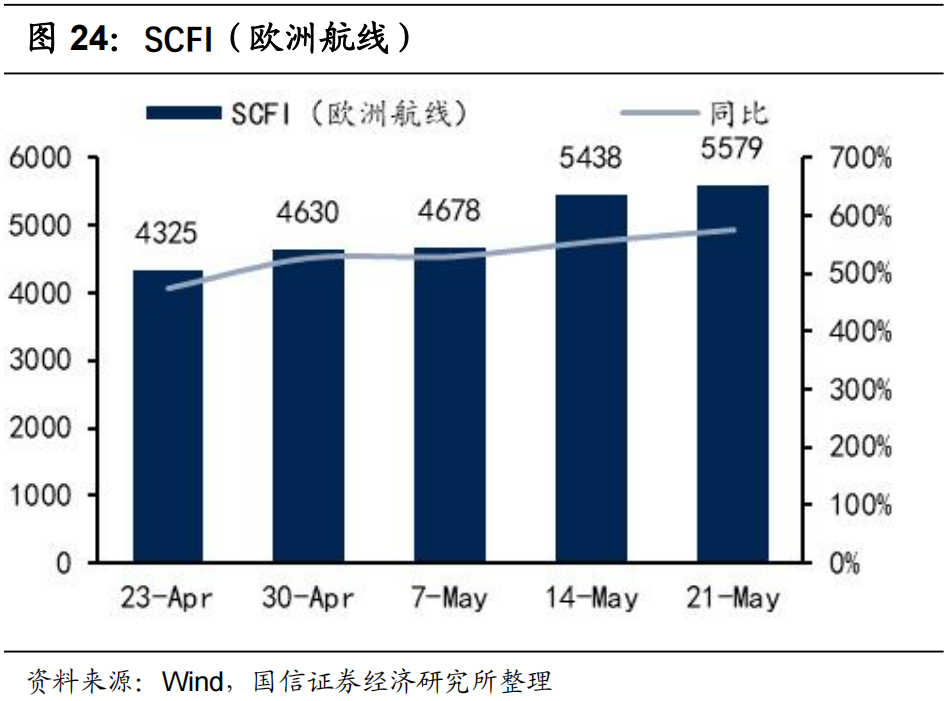

本周

SCFI

综合指数报

3433

点,环比升

2.7%

,其中欧线

5579

点,环比升

2.6%

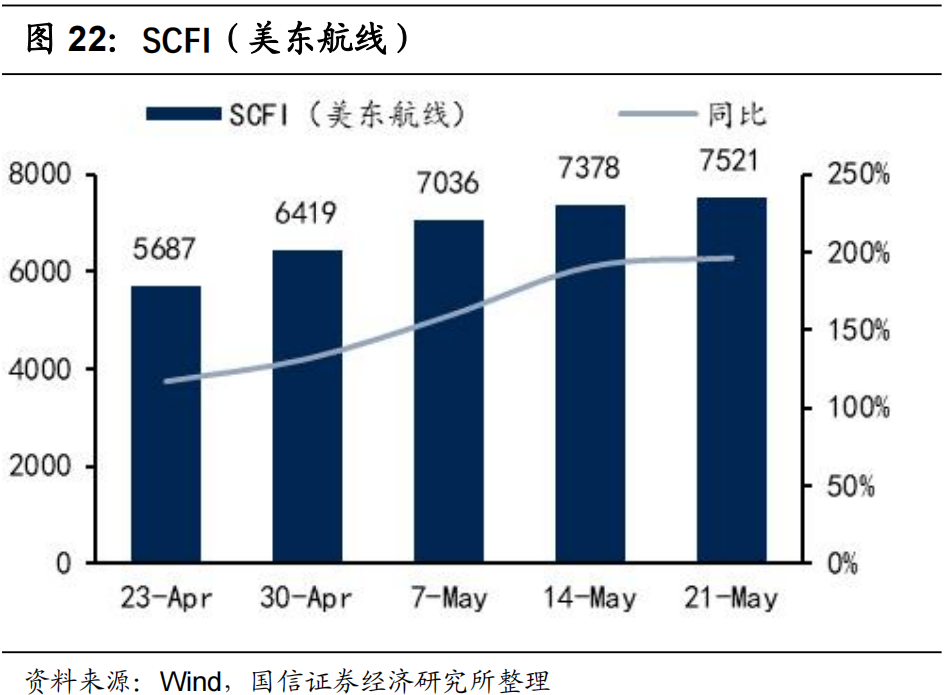

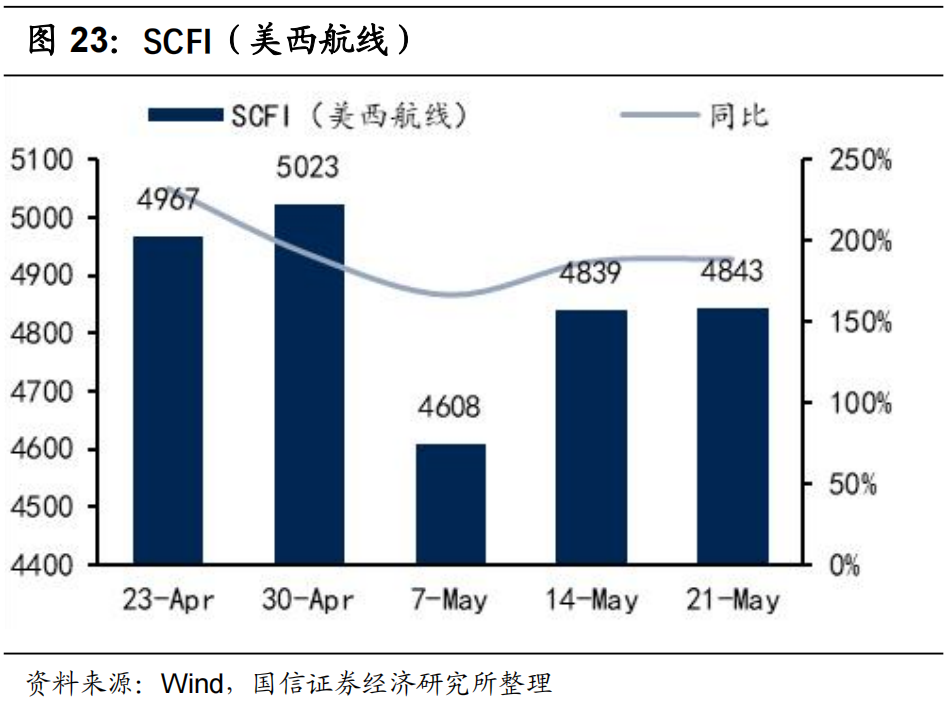

,美东、美西线分别报

7521

点、

4843

点,环比分别升

1.9%

、

0.1%

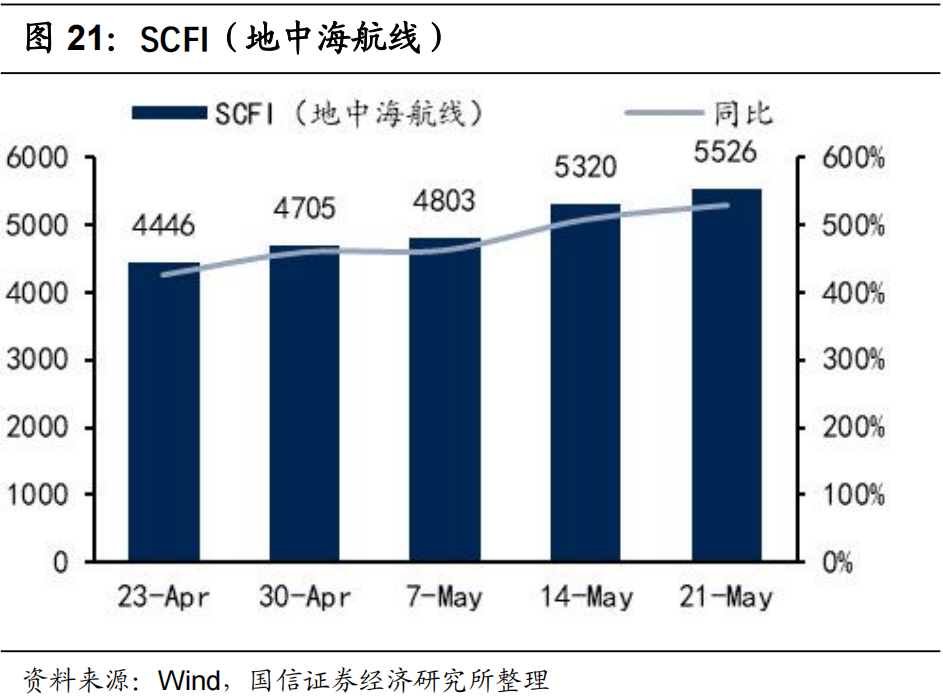

,地中海线报

5526

点,环比升

3.9%

。我们认为集运的供需矛盾短期难以缓解,即使在疫情阴霾下全球集装箱整体增速或将乏力,但生产国中国为大本营的远东

-

欧洲、远东

-

美国航线依然会运力吃紧,由于

4

月之后船公司都会执行最新的约价,这意味着欧线底舱

15-30%

、美线

40-60%

的货物运费都将有较大幅度上提,叠加上述现货市场的火爆,预计全年集运业的盈利会继续突破新高,建议配置核心标的

-

中远海控。

航空机场:

国内疫情零散出现加速疫苗接种,加速群免进程,航空可能因祸得福。豫园股份公告拟与其他

400

亿

投资航空实体企业,海航系航空资产重组持续推进,静待相关方案公布。

海外运力回流带来的供给压力短期仍难完全消化,航司间分化延续。

中长期看,

连续运力低引进为周期全面景气创造先决条件,理论供需差已经出现,一旦国门放开消化宽体运力,民航将迎来全面景气区间。

国门放开前,民营航司将充分受益于国内市场的复苏,国门开放后,大航宽体运力有效消化,向上弹

性更足,推荐吉祥春秋、三大航,关注华夏。

机场流量垄断地位未曾改变,离岛免税有望壮大一批免税运营商,未来机场免税再度启动招标时机场方拥有选择权,且成熟市场市场化谈判中,机场作为地主方均具备较高收费能力。

疫情消退后机场议价能力有望全面提升,修复盈利预期。

推荐上海机场、白云机场,关注首都机场、美兰机场、深圳机场。

快递:

得益于浙江监部门对义乌地区快递无序竞争的管制,近期中低端快

递市场价格战

有所缓和,

4

月行业单价和快递公司单价同比降幅均有所收

窄。

中短期来看,快递价格战尚未结束,但有望小幅缓和,最终价格战的

拐点还是取决于竞争格局何时出现本质性的优化。

投资建议上,考虑到近

期高端快递龙头的股价回调较大,但其长期成长逻辑不变,建议投资者可

以把握高端快递龙头的中长期投资布局的时点;

关注中通快递、韵达股份

的短期投资机会以及京东物流的上

市进度。

物流:

物流行业由于各公司所服务的下游市场不同,导致其市场规模、竞争结构、行业壁垒各不相同,我们建议精选行业中的优质个股,推荐化工物流龙头密尔克卫、进出口物流龙头华贸物流。

投资建议:

全年疫情缓解及经济复苏是主旋律。航运运价持续维持高位, 航空虽有零散疫情再度扰动,但加速疫苗接种可能因祸得福,同时关注龙 头快递中长期布局时点。推荐:中远海控、中国国航、南方航空、东方航 空、春秋航空、吉祥航空、密尔克卫、华贸物流、中通快递、韵达股份、嘉诚国际。关注上海机场、京沪高铁。

风险提示:

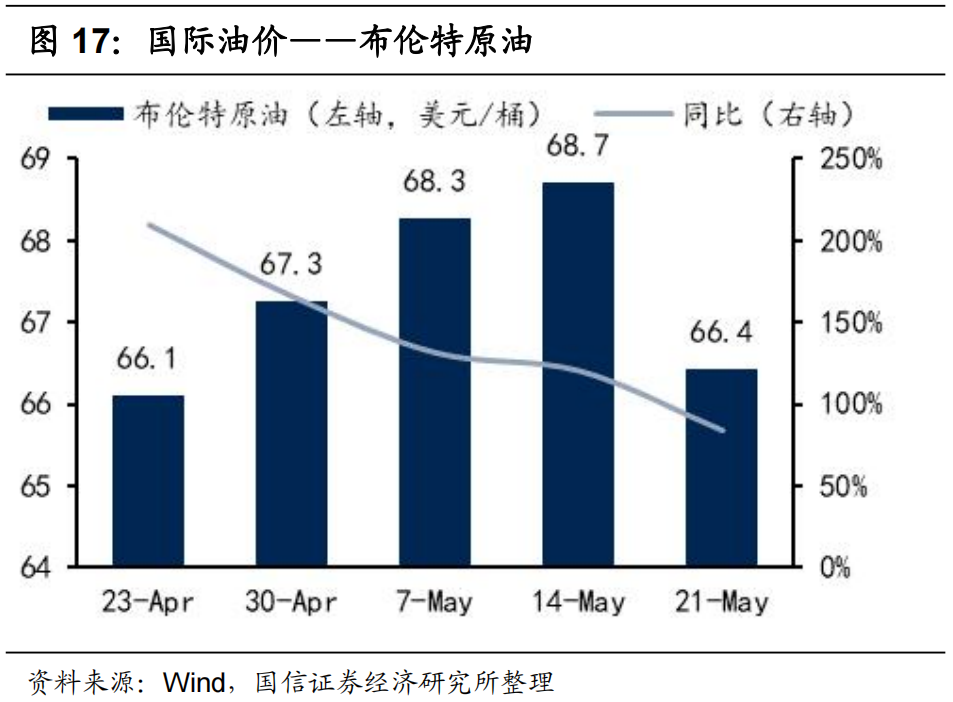

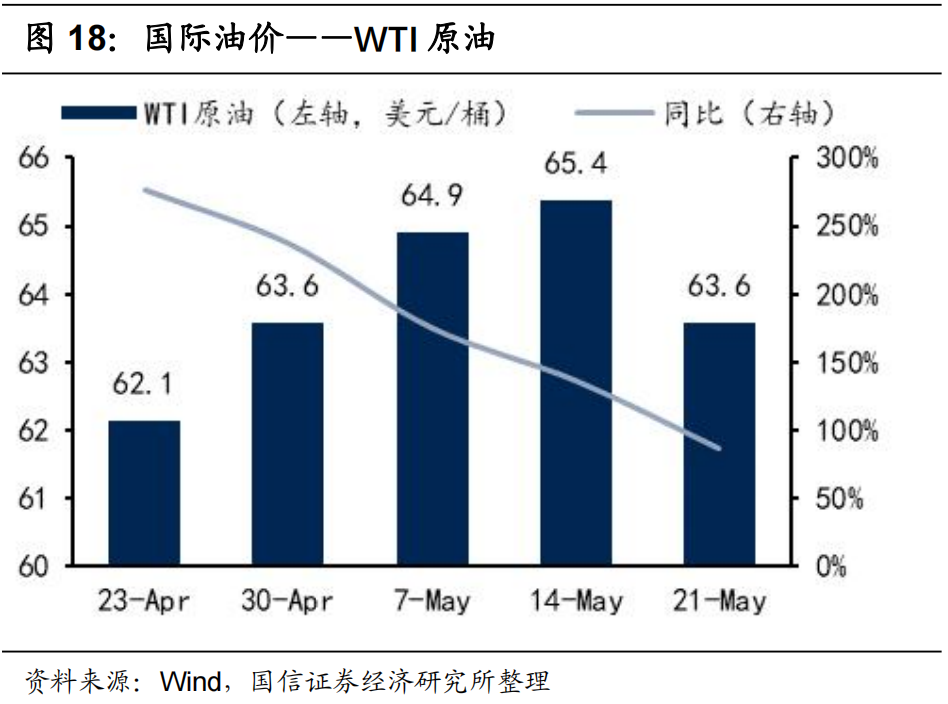

宏观经济复苏不及预期,疫情反复,油价汇率剧烈波动

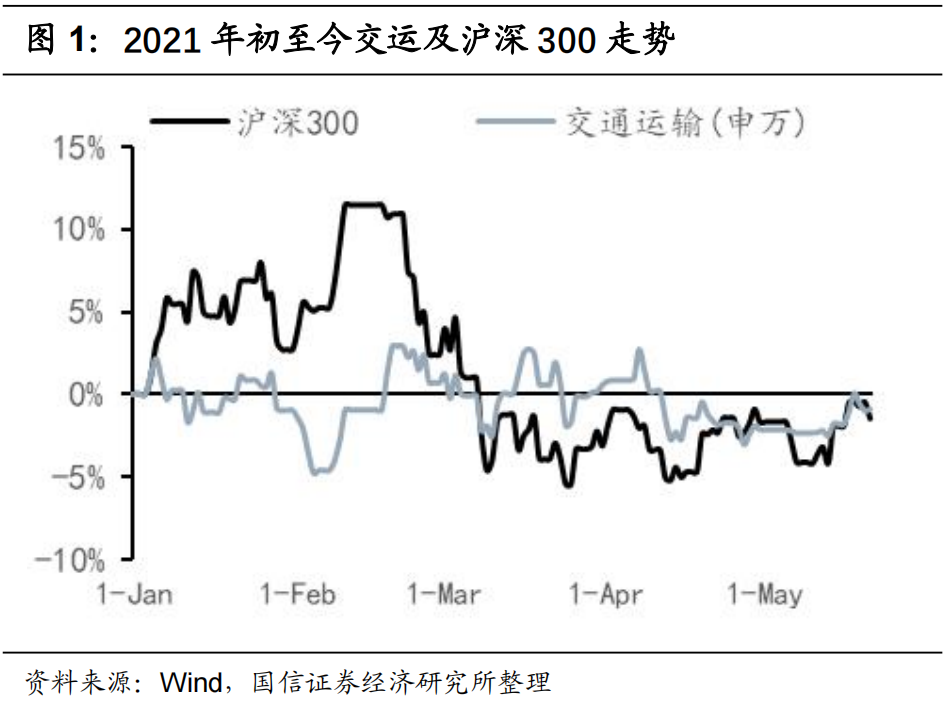

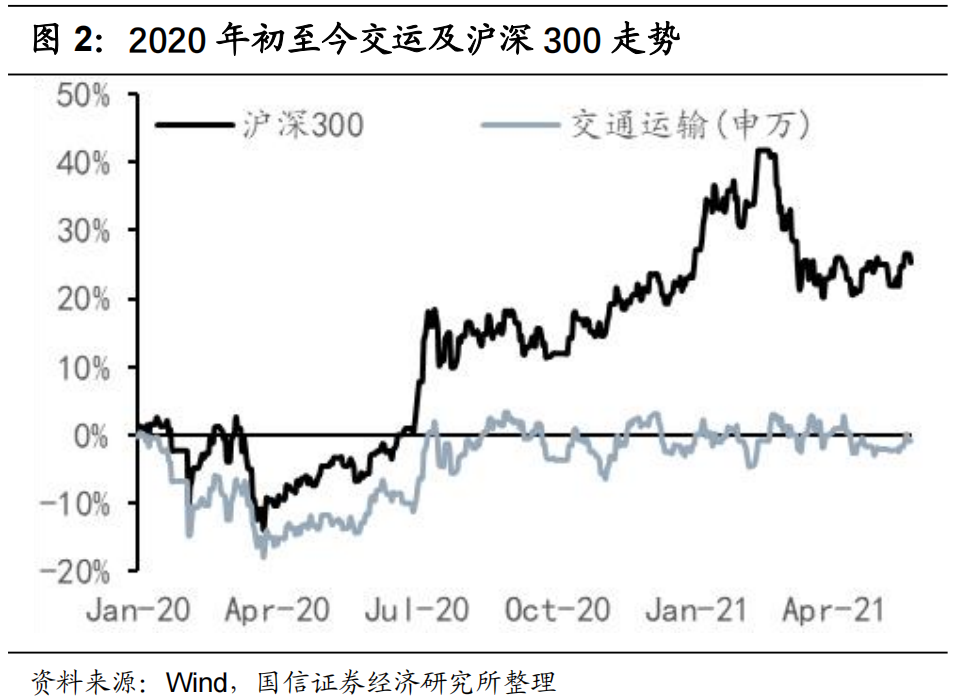

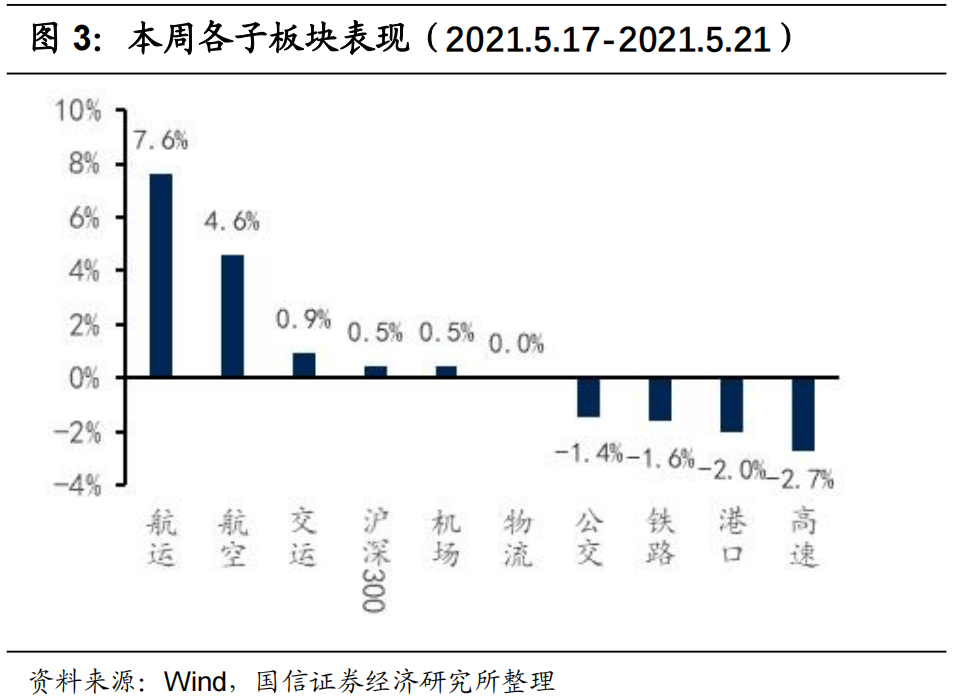

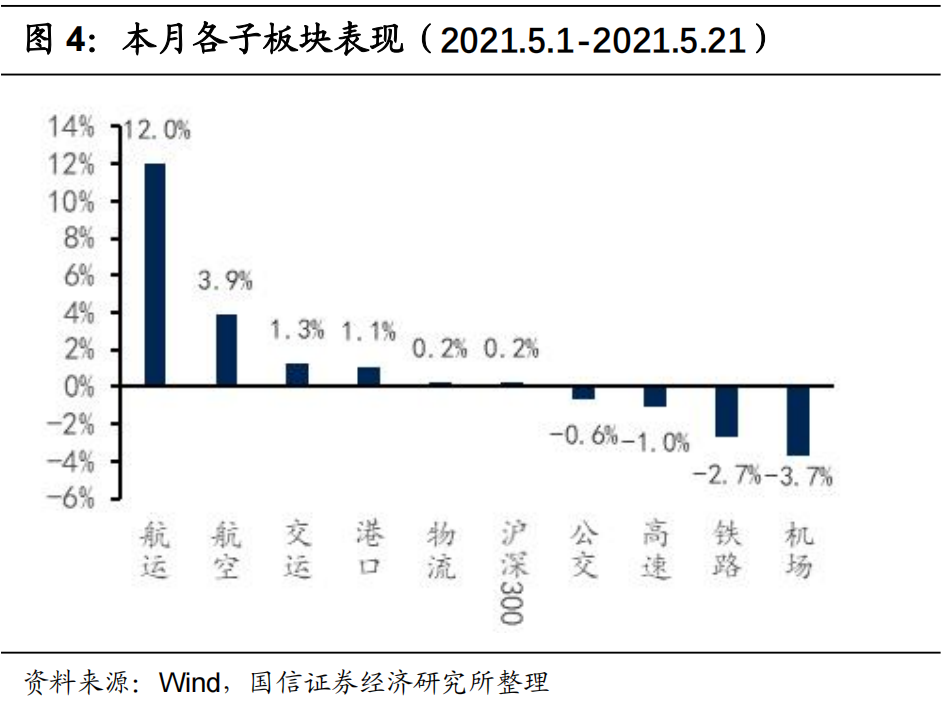

本周A股涨跌不一,上证综指报收3486.56点,环比下跌0.11%;深证成指报收 14417.46点,环比上涨1.47%;创业板指报收3113.26点,环比上涨2.62%;沪深300指数报收5134.15点,环比上涨0.46%。本周交运指数小幅收高,环比上涨0.91%,相比沪深300指数跑赢0.45pct。

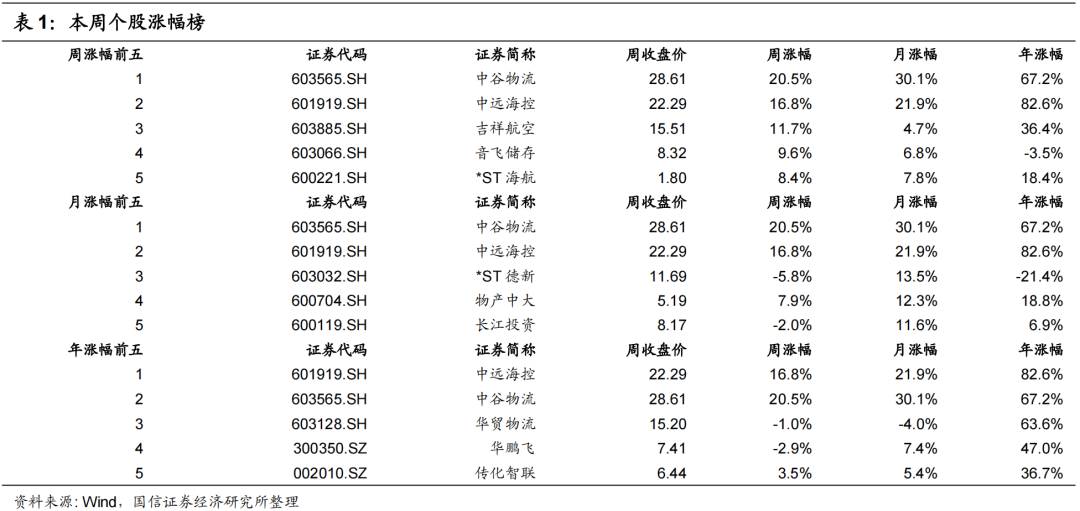

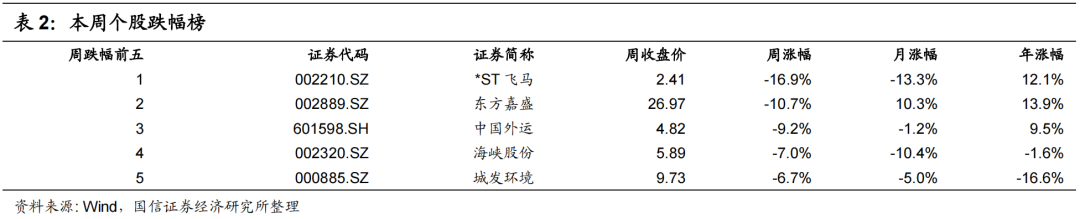

本周交运子板块最为强势的为航运,周涨幅7.6%,其次是航空、机场板块,涨幅分别为4.6%、0.5%;个股方面,涨幅前五名为中谷物流(+20.5%)、中远海控(+16.8%)、吉祥航空(+11.7%)、音飞储存(+9.6%)、*ST海航(+8.4%);跌幅榜前五名为*ST飞马(-16.9%)、东方嘉盛(-10.7%)、中国外运(-9.2%)、海峡股份(-7.0%)、城发环境(-6.7%)。

2.1交运板块

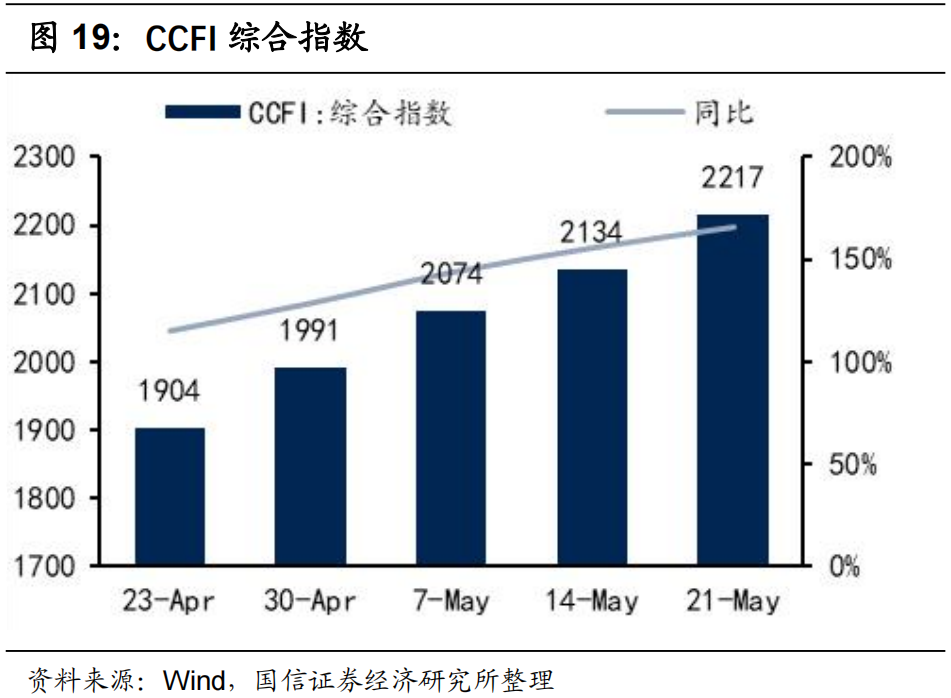

本周SCFI综合指数报3433点,环比升2.7%,其中欧线5579点,环比升 2.6%,美东、美西线分别报7521点、4843点,环比分别升1.9%、0.1%,地中海线报5526点,环比升3.9%。

板块最大变化来自于集运子行业;首先,爆发于1Q2010的新冠延续至今超市场预期;其次国内外疫情控制能力及效果导致各国生产、经济、消费差异巨大,具体表现则为中国为首的亚洲国家的控制能力显著强于欧美,复工复产及供应链恢复速度较快,反观欧美各国的疫情控制则低于预期,这些国家货币上的宽松、疫情阶段培养了欧美客户的跨境电商消费习惯,叠加远东为传统必需品的生产国,于是出现:

过去十年印度、东南亚等国家一直承接中国的出口加工业转移,相较于海外国家,国内无论从疫情控制,还是生产、供应链企业的复产复工都具备显著优质,结果是上述海外国家的订单因疫情无法按时交付而回流至国内,中国至欧、美主要消费国的需求超市场预期。

1)2020年我国进出口金额体现为前低后高,因疫情影响1、2月我国进出口额在同比大幅下滑7.3%和16.8%的不利局势下,伴随国内疫情控制后的复工复产,全年进出口实现了1.6%的正增长;今年1-4月我国进出口额累计增速更是达到了惊人的38.2%;我们认为伴随本轮疫情在欧美、印度等国家的反复,我国进出口增速超预期将是大概率事件。

2)由于我国出口商品的主要载体为集装箱,2020年我国主要港口集装箱吞吐量同样出现前低后高的趋势,1季度集装箱累计吞吐量增速负增长8.5%,全年则实现了1.2%的正增长;1Q2021我国主要港口吞吐量达到6582万标箱,同比增长 19.3%。

集运产业链去产能叠加疫情阶段周转效率下降,使得供需差进一步放大:

首先,受景气度低迷影响,集运2010年以来新订单及运力增速逐年下降,这导致2021年市场新增运力较少;同时疫情阶段,国内外港口、内陆物流网点操作效率明显下降,进一步导致运力、集装箱周转效率放缓,某种意义可以理解为有效运力供给小于名义运力,供需剪刀差进一步放大。

苏伊士运河的堰塞湖效应:

3月因苏伊士运河临时堵塞,大量的航次挤压在运河周边,恢复通航后依然导致两个效应:1)挤压航次高密度到港欧洲,而欧洲 港口操作效率难以大幅度提升,造成塞港和货物积压;2)返程航次也受到影响,远东缺箱未能缓解;

在上述供需因素的共同作用力下,

2020

下半年以来,主流干线的运价如脱缰野马快速增长,其中欧洲现货月度均价从年初1月的1048 美金/TEU 涨至年底12月的3067美金/TEU,美西线运价则从年初的1558 美金/FEU涨至年底的3965美金;考虑到船型放大优势,上述运价的相对水平已接近2007年景气度高点;2021年由于海外疫情依然反复,本是春节淡季的集运运价依然坚挺,而近期印 度、日本、欧洲等国的感染人数再次出现大幅反弹,5月份欧洲和美国的运价分别继续上行;目前来看,这种上涨的惯性难以缓解,船公司正准备筹划在5月货量进一步复苏的时间点再次提价。

我们认为集运的供需矛盾短期难以缓解,即使在疫情阴霾下全球集装箱整体增速或将乏力,但生产国中国为大本营的远东-欧洲、远东-美国航线依然会运力吃 紧,由于4月之后船公司都会执行最新的约价,这意味着欧线底舱15-30%、美线 40-60%的货物运费都将有较大幅度上提,叠加上述现货市场的火爆,预计全年集运业的盈利会继续突破新高,建议配置核心标的-中远海控。

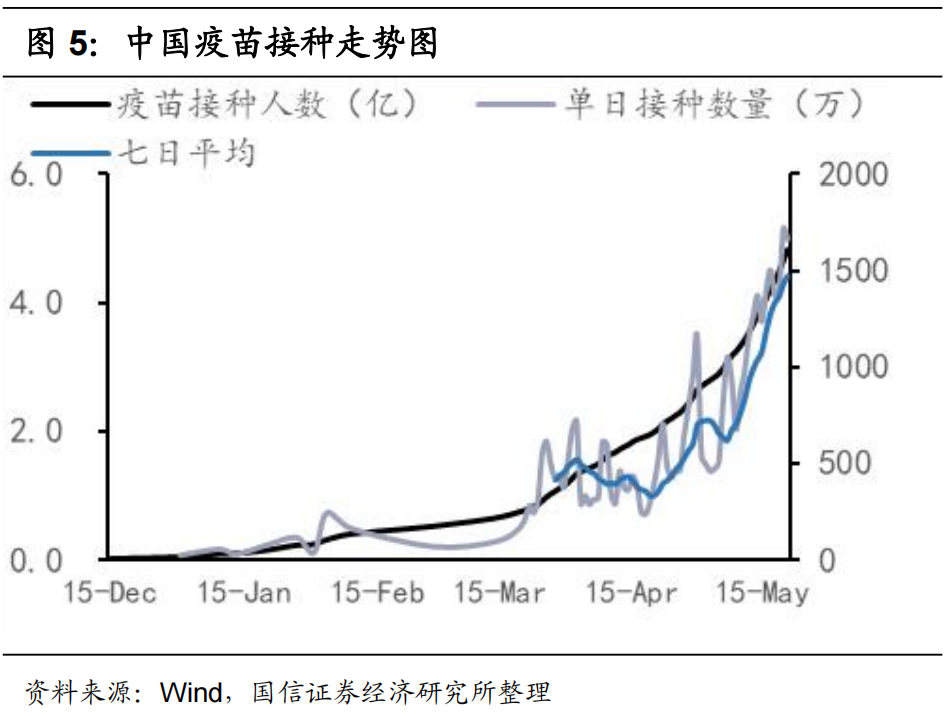

安徽、辽宁、广东再度零散发生本土确诊病例,目前看疫情基本可控。疫情发生刺激居民疫苗接种意愿,5月12日起全国新冠疫苗单日接种量持续保持在一千万以上,近七日单日平均接种量达到1467万,向着群免的方向加速迈进,航空板块可能因祸得福。

通过供需分析,我们认为短期即便国内需求完全恢复,其仍难与海外运力大幅回流带来的供给增量相匹配,阶段性压力犹存,航司间的分化仍将存续。大航受制于宽体机消化压力,业绩仍将低位徘徊,而民营航司得益于较高的运力效率和精简机队下的灵活运力腾挪能力,业绩率先回温,二三季度将实现明显盈利。

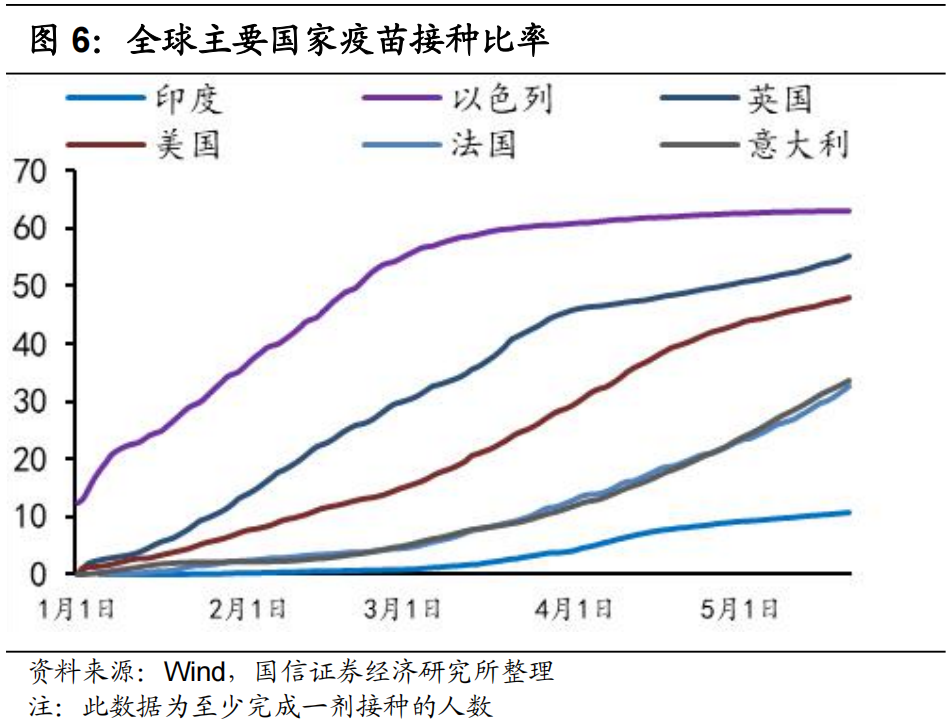

随着疫苗接种率的持续提升,实现群体免疫,逐步放开国门后,宽体机运力将有效消化。民航需求伴随经济增长不会停止其上升的势头,2020年初至今的持续运力低引进,海航的重组尚需时日扩张乏力,民航供给将被限制在低位。一旦国门开放消化运力,供需敞口终将出现,促成显著的景气区间,而在国门开放之时,大航的向上弹性相对更大。

本周豫园股份公告拟与其他出资方合计出资400亿投资航空实体企业,海航系航空资产重组持续推进,静待相关方案公布。业绩层面,虽然2021年因一季度拖累,即便各航司二三季度大幅减亏并实现盈利,全年业绩仍难回归疫情前,但疫情最差的一季度已经过去。在疫情结束后,各航司业绩均有望创历史新高。标的上,我们并不回避短期大航业绩表现可能偏弱的事实,民营航司阶段性更加稳健,但国门开放后,大航具备更大的向上弹性,具备后发先至的潜力。推荐吉祥航空、春秋航空、中国国航、南方航空、东方航空,关注华夏航空。

航空主业收费规则的差异及免税租金的影响决定了国门未开放时,单凭国内线的强势复苏不足以拉动枢纽机场业绩全面回归。若国门全面开放,枢纽机场国际客流恢复,将大幅修复航空性收入及免税租金收入。

机场阶段性议价能力的下降更主要是来自于不可抗力下,短期国际客流断崖式下滑时的权益之举长期来看,机场是国际客流的核心集散地,流量垄断地位无可比拟,而海南离岛免税的蓬勃发展有望壮大一批免税运营商,未来机场免税再度启动招标之时,如当前运营方提供的租金水平过低,则机场方拥有选择权。国际惯例来看,成熟市场市场化谈判中机场作为地主方均具备较高的收费能力。疫情消退后,机场议价能力有望全面提升,持续提升收入利润预期。

在国家大力发展海南自贸岛建设的大背景下,海口作为海南省的经济中心将充分发挥其对产业、客流、物流的聚集效应,旅客量有望进一步增长。美兰空港航站楼投产后产能持续提升,且在免税限额放开的加持下,免税租金收入将持续提高,如其相关的海航债务问题得到妥善解决,建议密切关注。具体标的上,推荐上海机场、白云机场,关注北京首都机场股份、深圳机场、美兰空港。

今年4月行业业务量同比实现了30.8%的高速增长,需求依然景气;快递监管部门 4月开始管控义乌地区的无序竞争,该地区快递价格最低价已经从1元以下提高到 1.4元以上,在政策指导和管控下,快递行业价格战有所缓和,4月行业价格同比降幅15.8%、环比持平;如果剔除掉今年4月开始行业不再享受增值税减免政策的影响,行业单票价格环比将有所提升。考虑到(1)电商继续向低线城市和农村渗透,根据国家邮政局数据,我们可以看到目前三四五线城市的快递业务量增速明显高于一线和新一线城市,3月5日的政府工作报告也提出要健全城乡流通体系,加快电商、快递进农村;(2)自2014年微商和跨境进口电商兴起到2018年拼多多兴起再到2020年直播带货兴起,线上销售模式不断创新,不断拓宽消费人群以及消费品类;(3)疫情其实进一步加强了大众线上消费习惯,我们认为中期内我国快递需求仍然将维持较景气的增长态势, 我们预计2021年行业业务量规模有望超过1000亿件,增速有望超过20%。

本周,A 股快递公司公布了4月经营数据,4月业务量均实现较快增长、价格同比降幅均明显收窄。就顺丰经营数据来看,4月业务量同比增速有所回升,增速为 37%,其中,时效快递增速环比持续回升,符合预期。就通达系经营数据来看,与行业增长趋势相同,4月韵达、圆通和申通业务量均呈较快增长态势;受益于快递监管部门对义乌地区价格竞争的管控以及义乌地区在全国范围内的示范作用,三家单票价格同比降幅均明显收窄,符合预期。中通快递也公布了一季度财报,一季度单票快递收入同比下降12%,与同业竞争对手相比此降幅最小;由于去年一季度国内疫情爆发导致基数低,今年一季度公司业务量实现了88.5%的高增长,与同业竞争对手的增速相近;公司一季度市占率达到20.4%,同比提升1.5个百分点,维持较快提升趋势,与落后者差距越拉越大;今年公司资本开支有望超过100亿元,加大投入、加速抢占市场的策略维持不变。中短期来看,中低端市场龙头之间的价格战尚未结束,但也不会再进一步恶化,且有望小幅缓和,但最终价格战的拐点还是取决于竞争格局何时出现本质性的优化。5月21日,京东物流IPO发行价定为 40.36港元/股,对应市值约320亿美元,预计将于5月28日在港股挂牌上市。

投资建议上,2021年顺丰将通过升级优化网络和积极开拓业务来为中长期发展做准备,短期业绩压力较大;2021年中低端市场的快递龙头利润增长会继续承压,但是领先者的规模和经营能力会继续和落后者加速拉开差距。考虑到近期顺丰股价回调较大,而顺丰竞争壁垒持续加深且长期成长空间广阔,长期逻辑不变,建议投资者把握中长期投资布局的时点;关注中通快递、韵达股份的投资机会以及京东物流、安能物流等物流龙头公司的上市进度。

重点推荐成长性突出的物流个股,推荐标的密尔克卫、华贸物流。

密尔克卫上周取得危废收集罐等发明专利。公司产能扩张进展顺利,上港化工 物流股权收购登记完成,先前落地项目包括:1)与天津市西青经济开发总公司 投资设立的子公司,近日完成工商登记手续并取得营业执照,该子公司未来将 优先满足中芯国际天津公司及其配套商的仓储需求,同时辐射西青区内有危化 品需求的相关企业;2)公司对江苏马龙国华公司95.65%股权收购完成并取得 营业执照,马龙国华公司具有黄磷相关化学品的物流、贸易业务。公司近年来 对外拓展顺利,不论是外延并购或是内生增长,都体现出公司优秀的战略眼光 与落地能力,我们持续看好公司的成长前景,维持买入评级。

继续看好华贸物流。公司业务受益于跨境电商邮政小包的放量以及国际货运价格的高企,远期逻辑上,疫情有望带来货代行业集中度的提升,公司在跨境电 商领域不断加强布局,强者恒强,特种物流子公司拓展铁路代理多式联运业务,维持“买入”评级。

5.1中期策略报告:中国供应链领先全球,周期板块将超预期

航运板块:疫情后时代最受益板块-集运

海外订单回流国内、集运产业链去产能叠加疫情阶段周转效率下降,使得供需差进一步放大、苏伊士运河的堰塞湖效应有望使集运涨价超预期。集运货量季节性恢复、长约客户的签约,班轮公司推涨运价的诉求较强,预计欧美主要干线运价依旧强势,短期涨价成功概率较高,中远海控持续受益。

航空板块:云销雨霁,复苏正当时

海外运力回流带来的供给压力短期仍难完全消化,航司间的分化将延续。中长期看,连续运力低引进为周期全面景气创造先决条件,理论供需差已经出现。国内外疫苗加速接种为国门放开带来曙光,一旦国门放开消化宽体运力,民航将迎来全面景气区间。具体标的上,国门放开前,民营航司将充分受益于国内市场的复苏,恢复盈利,国门开放后,大航宽体运力有效消化,向上弹性更足,推荐吉祥、春秋、三大航,关注华夏。

机场板块:流量地位不改,静待国门开放

机场流量垄断地位未曾改变,且离岛免税蓬勃发展有望壮大一批免税运营商,未来机场免税再度启动招标时机场方拥有选择权。从国际惯例来看,成熟市场市场化谈判中,机场作为地主方均具备较高收费能力。疫情消退后机场议价能力有望全面提升,修复盈利预期。国家大力发展自贸岛,美兰空港航站楼投产后产能提升,且在免税限额放开的加持下,租金收入将持续提高,如其相关债务问题得到妥善解决,建议密切关注。

快递板块:行业依然景气,竞争格局变革关键期

得益于疫情改变人群购物习惯、电商新模式层出不穷、电商继续渗透下沉市场以及高端品牌线上化,我们预计2021年快递行业将维持较高景气度,业务量规模增速有望达到20%。从竞争格局变化角度来看,(1)高端市场寡头的竞争壁垒持续加深,该市场竞争格局将维持稳定。(2)中低端市场中,考虑到玩家数量增多且主流玩家产能都较充裕,2021年大概率继续维持激烈竞争的态势,价格战有望一定程度缓和。通达系主流玩家之间的经营差距越来越大,今年业绩不确定性较大,静待竞争格局优化拐点。重点关注中通快递和韵达股份。