1. 科创板成立在即,7问7答半导体企业核心问题

Q1:会有哪些半导体公司上科创板?

我们认为具有潜力登陆科创板的半导体公司,有三种情况:1

具备科创板申报条件的半导体行业未上市公司

;2

在海外上市的半导体公司在科创板增发上市

。3

已上市科技公司分拆其半导体业务部门在科创板上市

。

Q2:怎么对科创板半导体公司进行估值?

海外对于半导体公司的估值一般采用asset approach(主要包括成本重置法)/market approach(主要为相对估值法)/income approach(主要为绝对估值法)三种方法

。考虑到半导体行业在国内处于初始阶段,很多企业还处于先期投资或者产品研发阶段,用海外绝对的对标估值方式并不合适。我们认为,可以分以下几种情况讨论:1

晶圆制造类的重资产企业

,因为企业还处于产能建设和爬坡期,产能利用率不足,折旧摊销成本也较高,

建议采用PB或者EV/EBIDTA两种相对估值法

;2

轻资产的芯片设计类企业

,有些公司还处于早期研发阶段,尚未形成稳定的利润来源,因此要综合考虑企业所处行业的竞争地位,产品的市场前景等,

建议采用EV/Sale或者EV/EBIDTA法

。3

上游半导体设备/材料类企业

,这些企业面临的是国内广阔的下游晶圆线建设带来的市场,未来的销售收入可能出现快速增长,但利润有可能会因为研发摊销等而短期释放不出来,

建议采用PS法

。

Q3:科创板上市的半导体公司对现有已上市的半导体企业造成怎样的影响?

科创板是为科技型和创新型公司发行上市而设立的板块,在半导体方面,吸引的都是具有国内最“硬科技”的企业

。随着半导体行业最近这些年在国内的发展,有一批优质的半导体企业在这两年迅速崛起。资金会“聪明”的选择主板和科创板上最优质的公司,一定程度上会形成分流。对于已上主板的半导体公司来说,最优质的公司会以此为参照提升估值,而一般的企业会逐步边缘化。主板优质的

龙头公司估值能享受“高估值扩张

”,而不具备核心竞争力的公司将逐渐估值回归。

Q4:拟上科创板的半导体公司未来成长性如何?

我们认为国内半导体公司的成长逻辑在于创新和国产替代

。在创新方面,国内拥有一批优质的公司,在人工智能/三代化合物等领域具备了一定的竞争力;国产替代方面,根据中国产业信息数据,我国每年所进口的半导体金额超2000亿美金,而国产自主率仅14%,存在的可替代空间非常巨大。因此,我们认为真正具有硬核竞争力的半导体公司,未来成长性非常快。

Q5:半导体行业目前阶段的景气度情况和对国内企业的影响?

全球半导体行业目前正处于库存修正的底部调整阶段,我们预期还将持续1-2个季度

。国内的半导体企业(以设计-制造-封测及IDM为主)也会因下游需求影响而在短期业绩有所弱化。

我们预期2019年整体半导体行业成长性较弱,同比2018年增速放缓至转负。但我们也认为半导体行业长期成长动能依旧非常显著,

5G/AI/汽车是明显的增长拉动

,预计2020年又将成为半导体行业成长性凸显的年份。

同时我们也需要提醒投资者注意的是,虽然行业整体处于调整阶段,但国内细分领域还是不乏亮点

。比如中国晶圆线的逆周期投资带来国内上游

设备型

企业(

北方华创

)在今年继续维持高增,

8寸晶圆线

的相关产品(

闻泰科技

)也继续维持健康的供需关系而具备成长性,智能手机里的屏下指纹(

汇顶科技

)也带来相关企业的快速成长。

Q6: 哪些方向下的半导体企业值得重点关注?目前主板有哪些公司涉及?

半导体行业发展受下游应用领域拉动而发展,半导体行业未来发展的大趋势一定是应用端的创新和发展。我们认为,

“数据”将成为第三次半导体成长的推动

。数据具有

产生/传输/处理/存储

四大环节。和这四大方向相关的半导体产品都具有硅含量提升的逻辑。在产生端,我们建议关注

传感器类芯片

(CIS等,

韦尔股份

),传输端有5G/UWB等新兴技术的加持,建议关注

射频前端

(GaN/PA等,

三安光电/环旭电子/长电科技

)/

模拟前端

(AD/DA转化芯片/电源管理芯片,

圣邦股份

);处理环节建议关注

FPGA(上海复旦

/

紫光国微)

以及

边缘处理端的异构计算芯片(北京君正/富瀚微/全志科技)

;存储端建议关注

新型存储器

(MRAM等,

兆易创新

)的发展。

Q7:科创板潜在的半导体公司所在的领域和方向,在主板有无业务对标的公司?

我们认为,半导体设备方面,有

北方华创/长川科技

;设计公司有

国科微/圣邦股份/北京君正/兆易创新

;化合物半导体方面有

三安光电

;IDM公司有

闻泰科技;

另外,在港股上市的

上海复旦

,拟在A股增发,值得关注。

总结而言,我们认为科创板的建立,在行业范围内,需符合国家战略,掌握核心技术,半导体是新一代信息技术中的关键环节。科创板的建立会给半导体企业带来全方位的战略支持。我们从行业发展/估值/优质企业等角度阐述了科创板赋能半导体企业,建议投资者关注标的:

北方华创/闻泰科技/圣邦股份/兆易创新/长电科技/韦尔股份/北京君正

(A股);

上海复旦/中芯国际/华虹半导体

(港股)

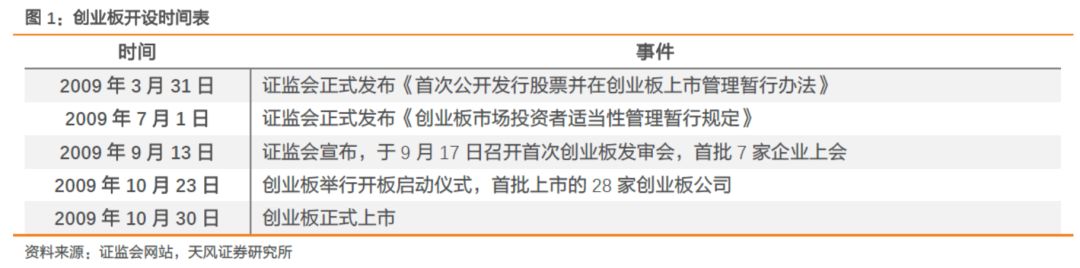

2. 创业板推出前后的市场影响——策略刘晨明、李如娟团队

创业板旨在为高科技企业提供融资渠道,支持成长行业的发展,是丰富和完善A股市场结构的一项创新制度。当前正在酝酿的科创板也是资本市场为了孵化科技型成长型企业并试点注册制等改革的一项创新尝试。回顾创业板的设立过程,自2007年6月创业板框架初定,2008年3月《管理办法》(征求意见稿)发布,最终于2009年10月30日正式上市。这一部分,我们主要分析创业板正式推出前后对市场的影响,在科创板推出前后对A股市场的影响,可能也有类似的规律。

创业板推出前后对市场主要有三个效应:

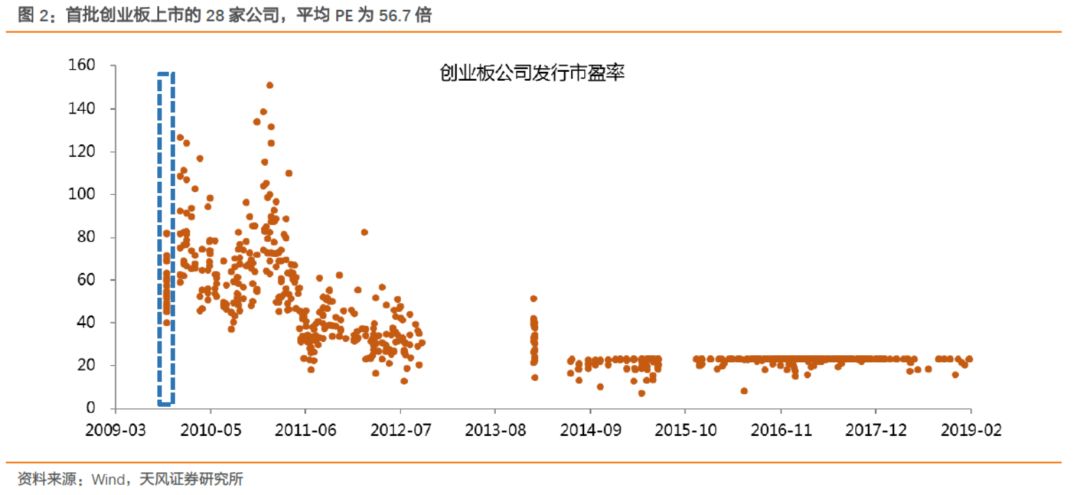

(1)示范效应:

创业板首发市盈率较高,对小市值占主导的中小板指和中证500有一定示范作用;创业板上市后,中小板指和中证500的指数涨幅,相比主板指数均有提高。

(2)分流效应:

创业板上市后,带动了中小股票活跃度,表现为中小板指和中证500换手率提高;但对主板资金存在分流效应,表现为上证综指与沪深300换手率略有下滑。

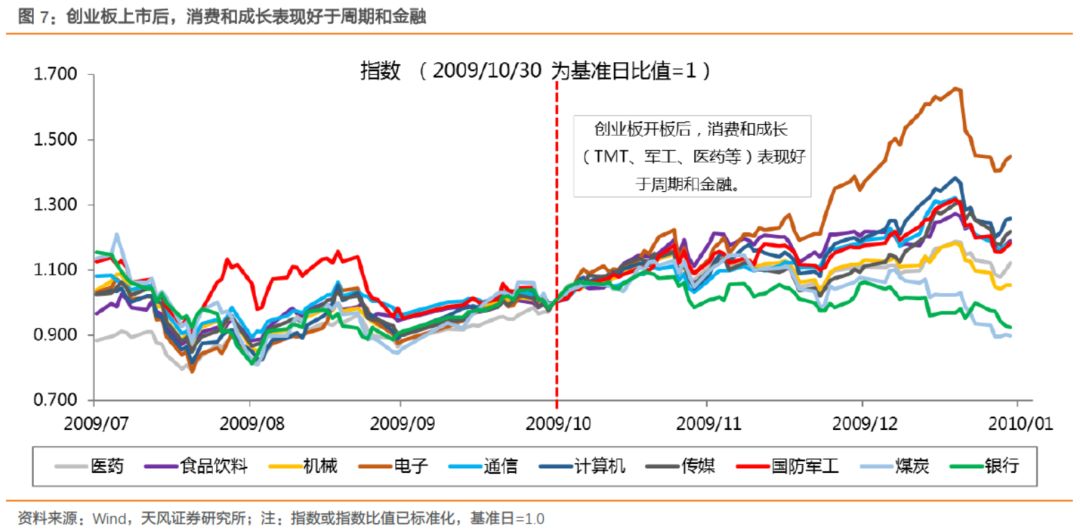

(3)风格效应:

创业板上市后,消费和成长(TMT、军工、医药、食品饮料等)表现好于周期和金融,并且成长板块换手率大幅提高。

科创板将重点支持高新技术产业和战略性新兴产业,理论上,科创板上市企业也会有较高的科技属性与估值水平,我们预计,科创板推出前后,对A股市场的影响也可能表现出:示范效应、分流效应与风格效应。

2.1. 示范效应:中小板指和中证500表现好于上证综指和沪深300

创业板首日发行市盈率高于主板、中小板,低于中证500。

2009年10月30日,首批创业板上市的28家公司,平均PE为56.7倍;同日,上证综指、沪深300、中证500和中小板指的PE分别为28.0、26.4、78.3和39.4倍。

创业板上市前后,中小板指和中证500表现均好于上证综指和沪深300。

说明创业板较高的估值对市值同样较小的中小板指和中证500有一定示范作用,特别是在创业板上市2个月之后,中小板指和中证500较主板指数的超额收益表现尤为明显。

2.2. 分流效应:上证综指和沪深300换手率下滑,中小板和中证500换手率反而提高

创业板上市后,中小板指和中证500的换手率反而有所提高,但上证综指与沪深300换手率略有下滑。说明,创业板开板后带动了中小股票的行情和活跃度,但对主板资金存在一定的分流效应。

2.3. 风格效应:消费和成长表现好于周期和金融

由于创业板公司中,医药和TMT行业权重占比最高,对市场风格有引导作用。

从行业涨跌角度看:创业板上市后,消费和成长(TMT、军工、医药、食品饮料等)表现大幅好于周期和金融。

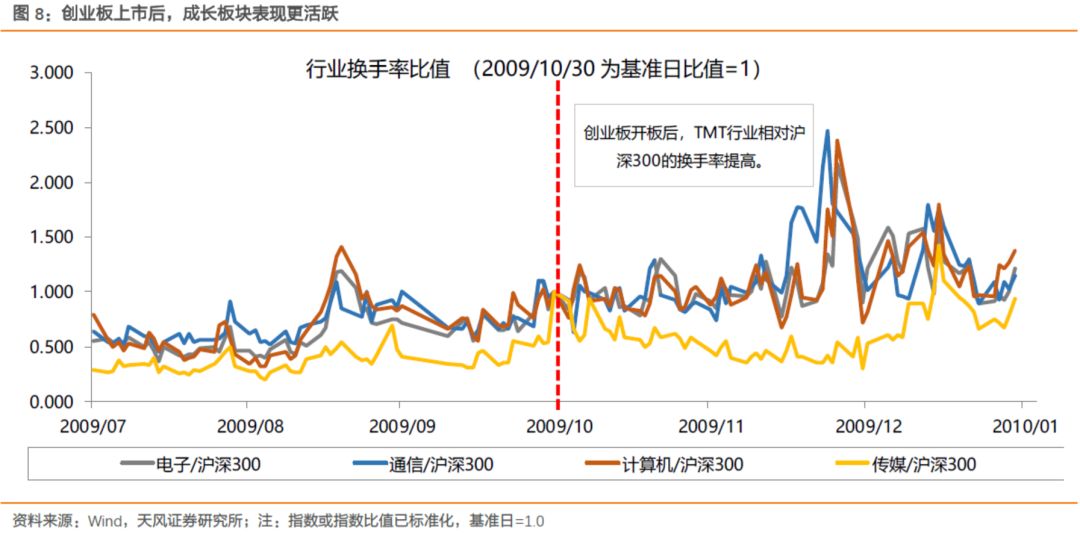

从行业换手率角度看:创业板上市后,成长板块表现更活跃,TMT相对沪深300的换手率提高。

3. 半导体产业受益加速成长,电子企业受益资本市场明显

3.1. 半导体借助资本市场的发展机会

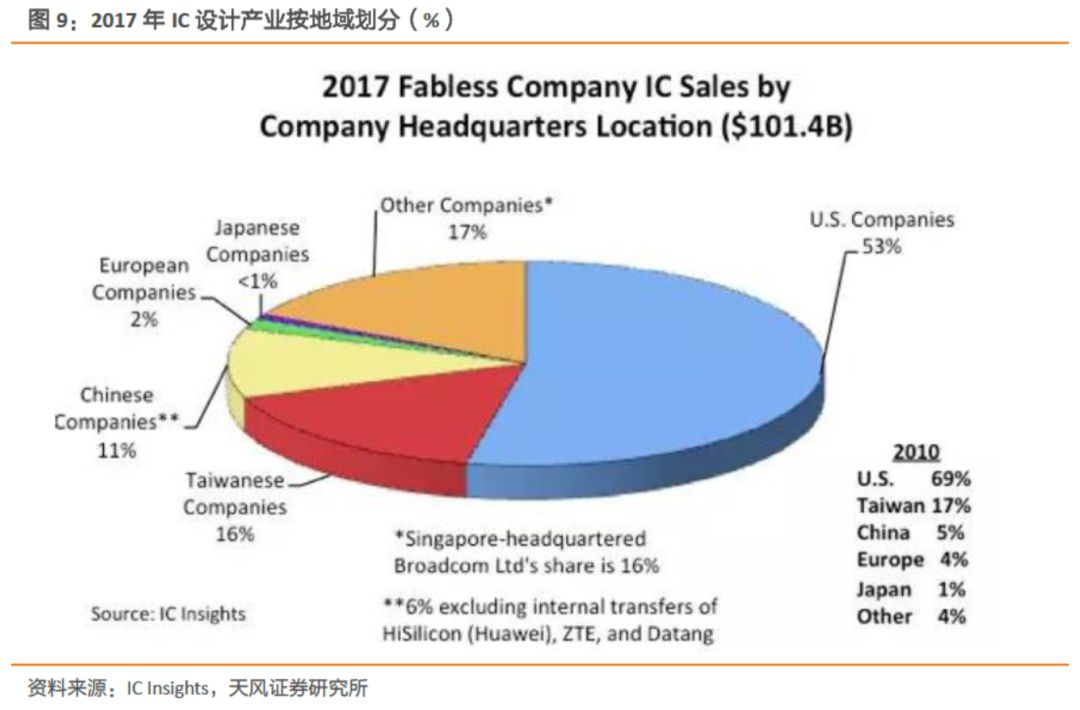

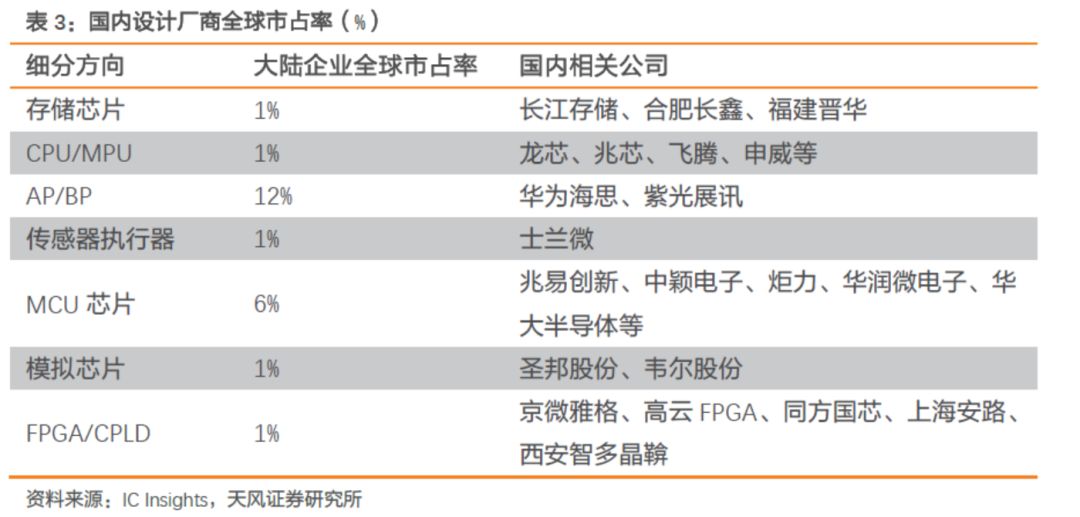

按地域来看,当前全球IC设计仍以美国为主导,中国大陆是重要参与者

。2017年美国IC设计公司占据了全球约53%的最大份额,预计新博通将总部全部搬到美国后这一份额将攀升至69%左右。

台湾地区

IC设计公司在2017年的总销售额中占16%,与2010年持平。联发科、联咏和瑞昱去年的IC销售额都超过了10亿美元,而且都跻身全球前二十大IC设计公司之列。

欧洲

IC设计企业只占了全球市场份额的2%,

日韩地区

Fabless模式并不流行。

与非美国海外地区相比,中国公司表现突出

。世界前50 fabless IC设计公司中,中国公司数量明显上涨,从2009年1家增加至2017年10家,呈现迅速追赶之势。

2017年全球前十大Fabless IC厂商中,美国占据7席

,包括高通、英伟达、苹果、AMD、Marvell、博通、赛灵思;中国台湾地区联发科上榜,大陆地区

海思

和

紫光

上榜,分别排名第7和第10。

但需要看到的是,

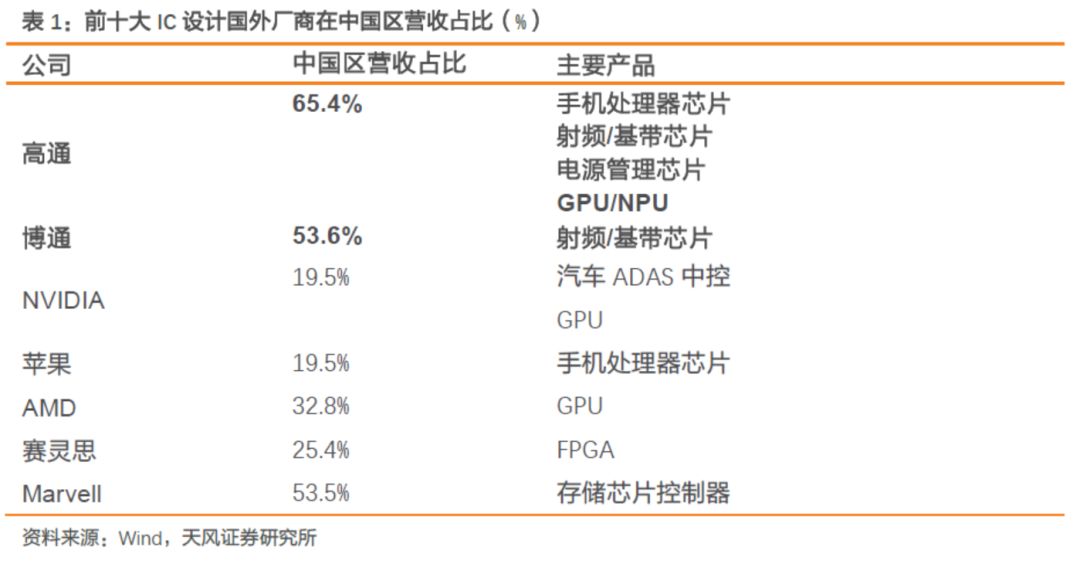

国内对于美国公司在核心芯片设计领域的依赖程度较高。

从前十大IC设计厂商中国外公司在中国区的营收占比来看,高通、博通和美满电子在中国区营收占比达50%以上,国内高端 IC 设计能力严重不足。

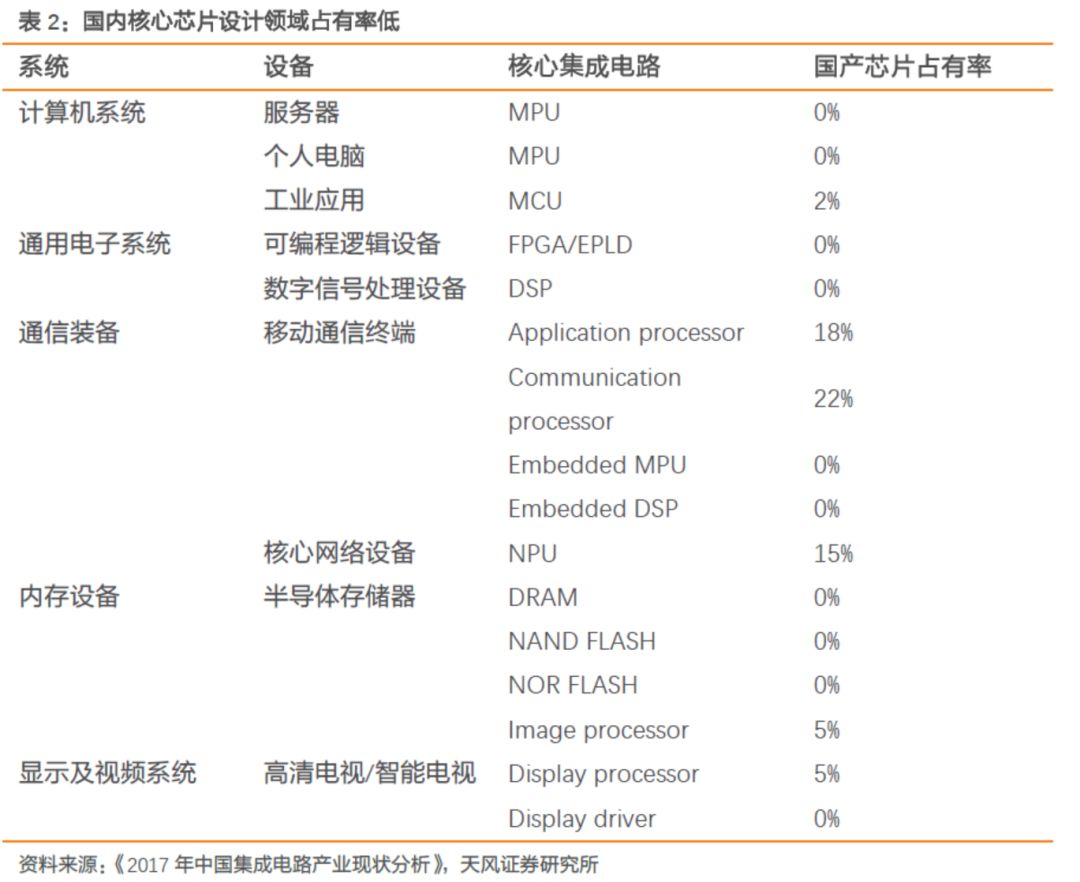

尤其在核心的高端通用型芯片领域,国内的设计公司可提供的产品几乎为0,这是在“中兴”事件发生之后对于芯片设计公司需要额外值得重视的关键。

大陆高端通用芯片与国外先进水平差距主要体现在四个方面:

1)

移动处理器

的国内外差距相对较小。紫光展锐、华为海思等在移动处理器方面已进入全球前列。

2)

中央处理器(

CPU) 是追赶难度最大的高端芯片。

英特尔几乎垄断了全球市场,国内相关企业约有 3-5 家,但都没有实现商业量产,大多仍然依靠申请科研项目经费和政府补贴维持运转。龙芯等国内 CPU 设计企业虽然能够做出 CPU 产品,而且在单一或部分指标上可能超越国外 CPU,但由于缺乏产业生态支撑,还无法与占主导地位的产品竞争。

3)

存储器

国内外差距同样较大。

目前全球存储芯片主要有三类产品,根据销售额大小依次为:DRAM、NAND Flash以及Nor Flash。在内存和闪存领域中,IDM厂韩国三星和海力士拥有绝对的优势,截止到2017年,在两大领域合计市场份额分别为75.7%和49.1%,中国厂商竞争空间极为有限,武汉长江存储试图发展 3D Nand Flash(闪存)的技术,但目前仅处于 32 层闪存样品阶段,而三星、英特尔等全球龙头企业已开始陆续量产 64 层闪存产品;

在Nor flash这个约为三四十亿美元的小市场中,兆易创新是世界主要参与厂家之一

,其他主流供货厂家为台湾旺宏,美国Cypress,美国美光,台湾华邦。

4)

FPGA、AD/DA

等高端通用型芯片,国内外技术悬殊。这些领域由于都是属于通用型芯片,具有研发投入大,生命周期长,较难在短期聚集起经济效益,因此在国内公司层面发展较为缓慢,甚至有些领域是停滞的。

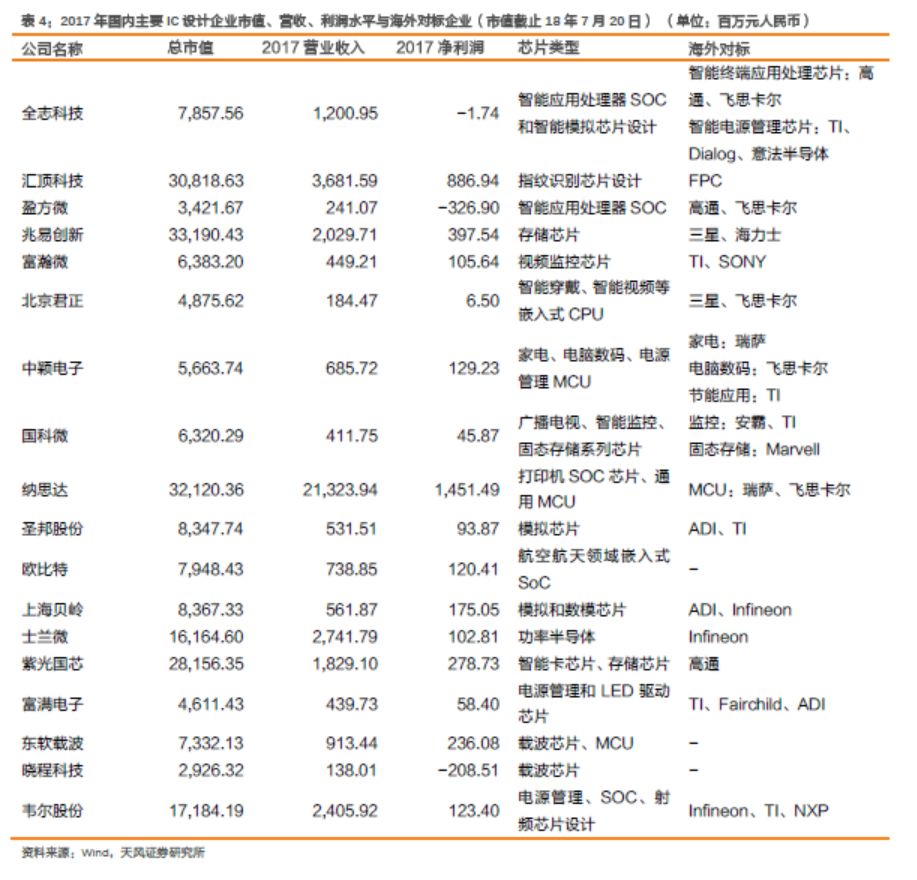

总的来看,芯片设计的上市公司,都是在细分领域的国内最强。

比如2017年汇顶科技在指纹识别芯片领域实现了对瑞典FPC的超越,成为国产设计芯片在消费电子细分领域少有的全球第一。士兰微从集成电路芯片设计业务开始,逐步搭建了芯片制造平台,并已将技术和制造平台延伸至功率器件、功率模块和MEMS传感器的封装领域。

但与国际半导体大厂相比,不管是高端芯片设计能力,还是规模、盈利水平等方面仍有非常大的追赶空间。

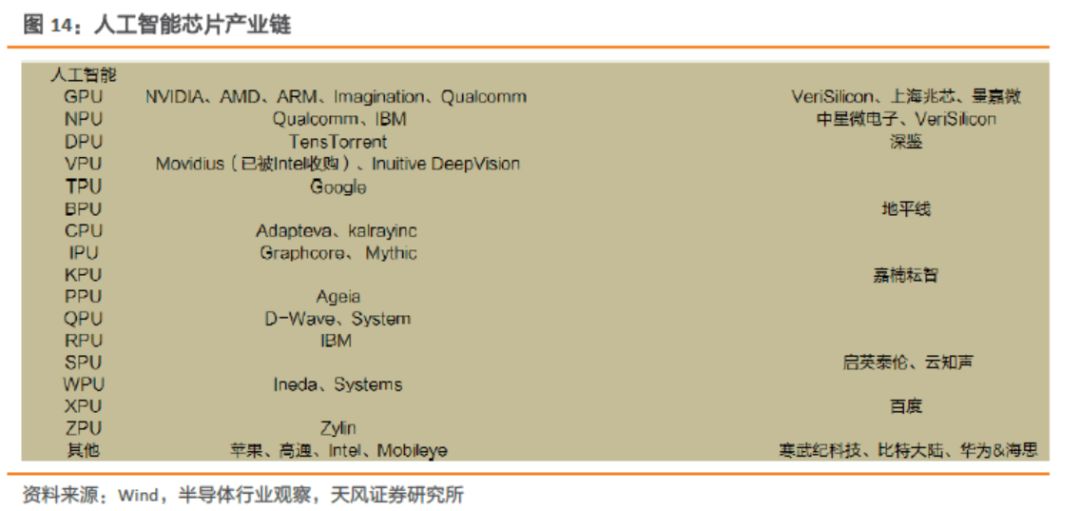

时至今日

,人类精密制造领域(半导体制造是目前为止人类制造领域的巅峰)遇到硅基极限的挑战,摩尔定律的放缓似乎预示着底层架构上的芯片性能的再提升已经出现瓶颈,而数据量的增长却呈现指数型的爆发

,两者之间的不匹配势必会带来技术和产业上的变革升级。

这其中最为前沿的芯片就是人工智能相关应用芯片的增长。我们整理了人工智能芯片相关的类型和产业链公司,

传统的芯片厂商/生态的建立者/新进入者。

传统的芯片制造厂商

:Intel,Nvidia和AMD。他们的优势在于在已有架构上对人工智能的延伸,对于硬件的理解会优于竞争对手,但也会困顿于架构的囹圄;2 上层生态的构建者进入芯片设计,比如苹果和Google,优势在于根据生态灵活开发定制各类ASIC,专用性强;新进入者,某些全新的架构比如神经网络芯片的寒武纪,因为是全新的市场开拓,具有后发先至的可能。

由于存在新进入者的机会,将有机会诞生独角兽。而在这个领域里面,中国的芯片设计公司表现非常抢眼。

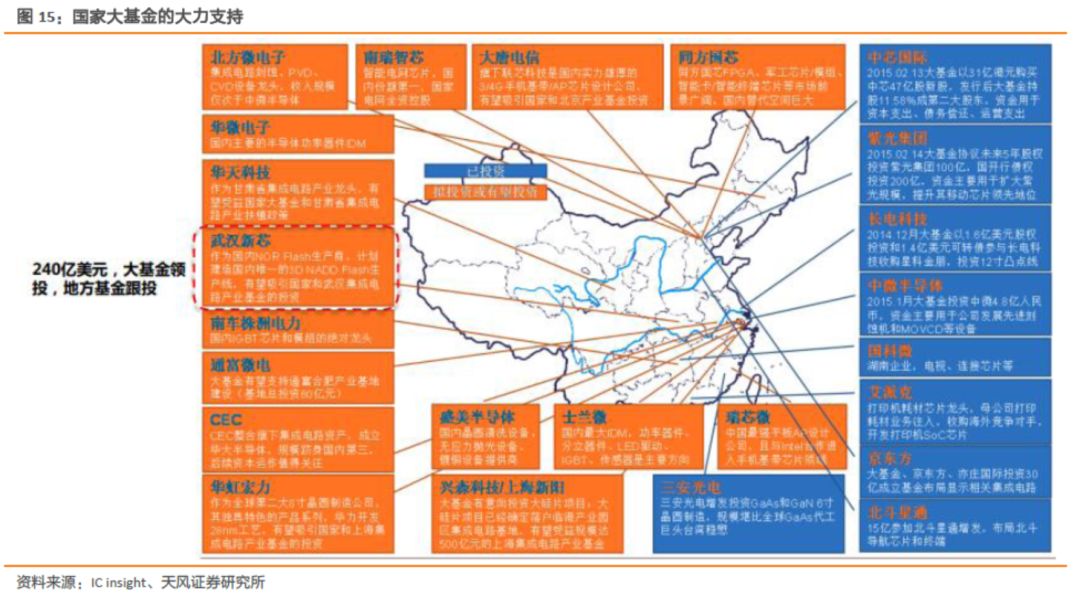

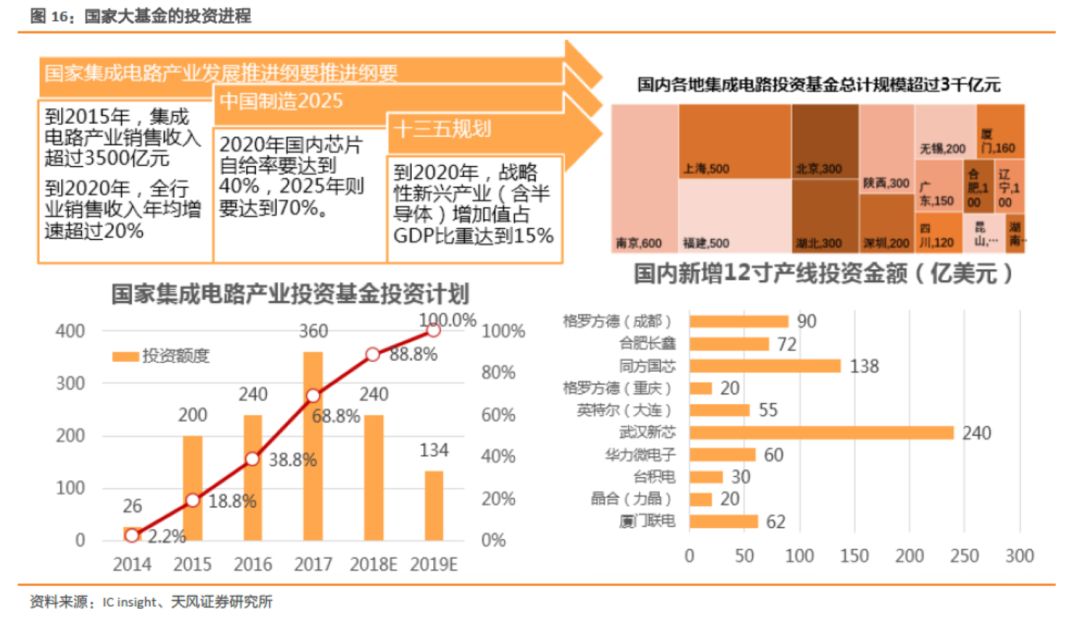

中国成立“集成电路大基金”推进我国IC发展,大基金投资相应带动半导体设备投资增长。

2014年6月,国务院颁发了《国家集成电路产业发展推进纲要》,提出设立国家集成电路产业基金——“大基金“,大基金首期实际募集规模1387.2亿,投资覆盖了继承电路全部产业链,截至17年9月,大基金累计投资55各项目,承诺出资1003亿元,实际出资653亿元,其中芯片制造占比65%、设计业 17%、封测业 10%、装备材料业 8%,并且大基金引导地方政府投资,截至17年6月,由“大基金”撬动的地方集成电路产业投资基金(包括筹建中)达 5145 亿元。政策带动IC产业链的兴起,设备厂商景气度必然上升,据SEMI的统计显示,2017年,中国大陆占全球半导体设备销售量的15%,排在全球第3。预计到2019年,中国大陆在半导体设备方面的投资将有望上升到全球第2的位置。

经测算,在建产线带来

具体半导体设备投资额490亿美元。

半导体设备主要由存量和增量市场拉动,目前中国新建产线投资是主要的新增半导体设备市场。存量市场主要以中芯国际,华力微等国内现有产线的资本支出为主,增量来自于已经公布的国内计划新建的晶圆厂,2017-2019年中国大陆地区共有16条12寸在建晶圆线,投资的晶圆厂以Foundry(中芯国际,华力微,联电)和IDM(长江存储,合肥睿力,福建晋华)为主。经验公式,每1000片12寸晶圆线的设备投资以1亿美金计。

折算总的投资金额为700亿美金,具体设备投资额490亿美元。

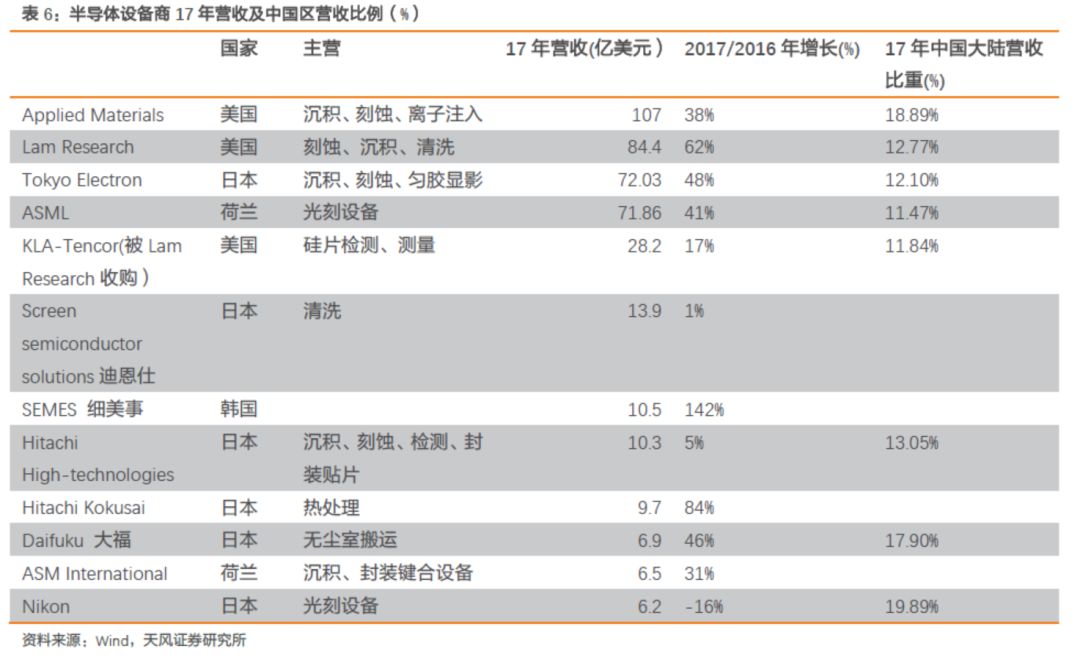

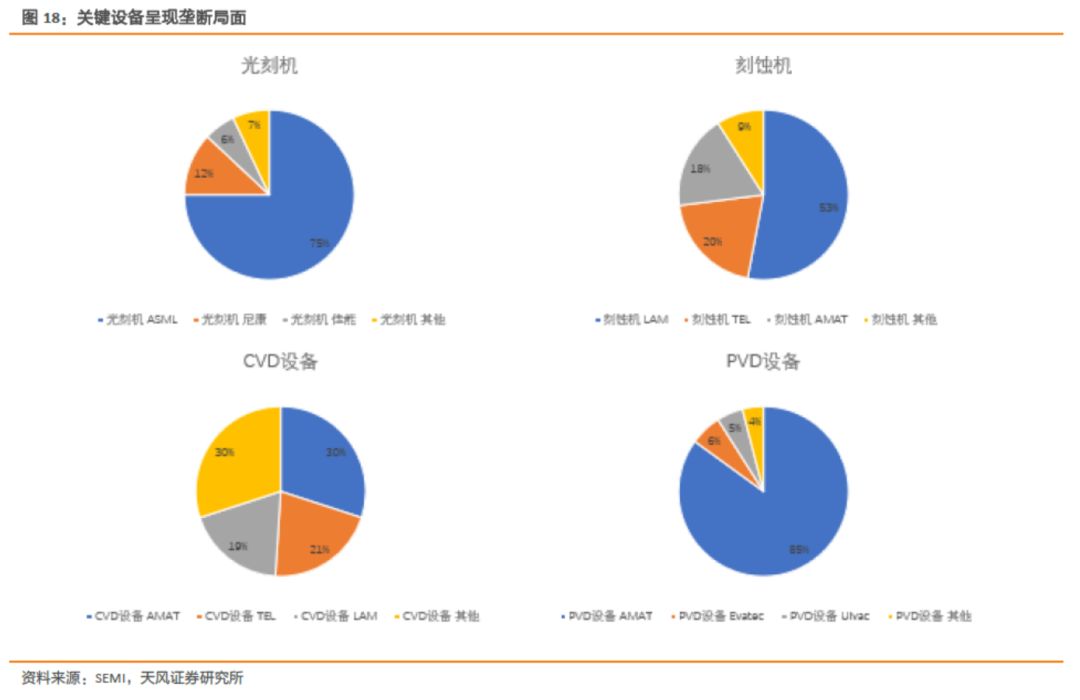

关键设备技术壁垒高,美日技术领先,CR10份额接近80%,呈现寡头垄断局面。

半导体设备处于产业链上游,贯穿半导体生产的各个环节。按照工艺流程可以分为四大板块——晶圆制造设备、测试设备、封装设备、前端相关设备。其中晶圆制造设备占据了中国市场70%的份额。再具体来说,晶圆制造设备根据制程可以主要分为8大类,其中光刻机、刻蚀机和 薄膜沉积设备这三大类设备占据大部分的半导体设备市场。同时设备市场高度集中,光刻机、CVD设备、刻蚀机、PVD设备的产出均集中于少数欧美日本巨头企业手上。

中国半导体设备国产化率低,本土半导体设备厂商市占率仅占全球份额的1-2%。

17年全球半导体设备前十二大厂商(按营收排名)中包括三家美国(Applied Materials、LAM Research、KLA-Tenor)、六家日本公司(Tokyo Electron、迪恩仕、日立高新、Hitachi Kokusai、大福、Nikon)、一家荷兰公司(ASML)、一家韩国公司(SEMES),通过分析营收可知1) 行业景气度持续向上:大部分厂商17年营收增长两位数以上,其中韩国的SEMES17年同比增长142%;2) 从地域上来看,前十二大厂商10-20%比重营收来源于中国大陆,侧面说明中国半导体设备国产化率低,进口依赖程度高;并且,据SEMI统计,中国本土半导体设备厂商只占全球份额的1-2%。