【经济逻辑】:解读当前经济现象,剖析背后经济本源,寻找宏观与微观的必然逻辑,只做大宗商品衍生品领域内的深度阅读,为用户提供最有价值的宏观研究,产业链调研,产业链基本面深度研投,致力于大商品衍生品领域内最具价值自媒体研投平台

本文来源光大期货北京分公司,

如需转载,请联系原作者。更多精彩内容,请关注经济逻辑公众号。

调研时间:2018年11月06日-13日

调研地点:山西省

调研对象:焦化厂、煤矿

调研观点总结:

1. 焦煤供应:

前期环保督查影响,部分煤矿停产,叠加10月后煤矿核查超产情况,加之环保检查下部分洗煤厂关停,焦煤供应减少,部分煤种结构性短缺,后期煤矿生产或有恢复,但年前保安全生产为主,难有大幅增量。

2. 焦煤库存:

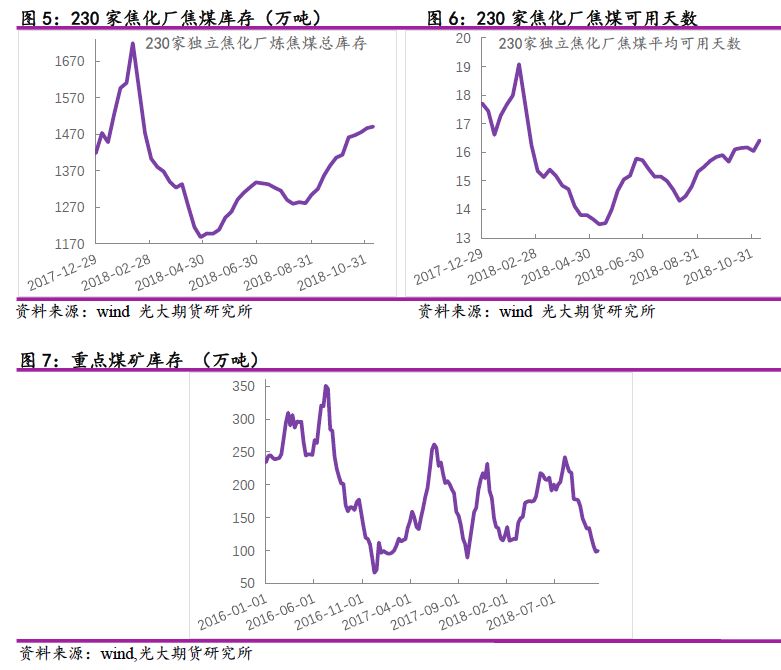

焦煤供应偏紧下,煤矿库存低位。焦化厂利润较高,保生产为主,焦化厂普遍存煤15-25天,部分煤种或可用天数较少。后期关注焦化厂限产或趋严情况下叠加季节性补库后的库存变化。

3. 焦炭供应:

在目前禁止“一刀切”的环保限产总政策下,加之焦化企业利润高位,为部分地区经济支撑,11月上半月焦化厂限产力度不大,焦化厂开工高位,整体限产程度不及预期。进入11月15号采暖季之后,或随着天气污染状况,后期部分地区环保限产可能逐渐偏严。

4. 焦炭库存:

目前焦化厂焦炭库存低位,以供长协钢厂为主,贸易量较少。

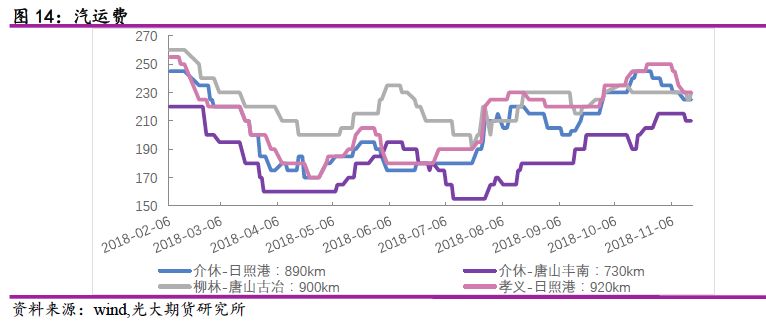

5. 目前多数焦企仍以汽运为主,同时临近年底车皮计划比较紧张,汽运占比有所增加,预计公转铁影响明年才会体现。

6. 山西4.3及以下的焦炉大概占70%或以上,并且多数焦炉都运行10年以上。由于后期有被淘汰可能性,部分并不愿意在环保设备方面进行较大投入。但在高利润情况下,部分焦企为继续生产,存在环保设备建设方面打游击战状态。对于其他中大型焦企,目前都有产能置换计划,等新焦炉投产后,再关停旧设备。但目前来看产能置换都有一定扩张。

7. 后期来看,在目前焦企限产程度下,需求高位,焦煤供应仍然偏紧,对价格有一定支撑。进入采暖季,预计今年钢厂焦化限产都将不及预期,关注天气引起的阶段性限产加码。焦炭短期修复基差为主,考虑到1-5价差影响交割情绪,关注因宏观未来偏空影响下盘面下行。

山西地区煤焦调研报告

——环保限产不一刀情况下限产暂未趋严,关注库存变化

1. 供应方面

供应方面,前期受到环保检查影响,柳林部分煤矿关停,国产供应减少。近期又在严查煤矿超产问题,供应有收缩。但目前受到影响的煤矿正在逐步恢复中,但供应仍然偏紧。同时环保限产使得部分小型无环保设备的洗煤厂关停,精煤供应有减少。

2. 库存方面

煤矿方面,前期环保安全检查供应减少情况下,加之焦化厂持续开工高位,目前煤矿整体库存都处于低位情况,部分煤矿几乎无库存。煤矿出货较好,下游焦化厂需求较好情况下,持续补库中。

焦化厂方面,目前高利润情况下,焦煤库存以保证生产为主,因此焦企整体库存中等偏高,普遍可用天数在15-25天左右。目前炼焦煤存在结构性紧缺问题,部分煤种库存较低,或低于10天。

1. 供应方面

相较于去年同期,去年采暖季前期有部分限产执行较严,使得部分居民供暖出现问题,在保民生用气任务下,焦化开工恢复。

今年目前山西省以及部分城市已出台采暖季限产具体政策,环保限产要坚持分类施策、实施差别化管理,错峰生产的时间基本在2018年11月15日至2019年3月15日。在目前禁止“一刀切”的环保限产总政策下,11月上半月焦化厂限产力度不大,焦化厂开工高位。Mysteel口径全国230家独立焦企产能利用率74.56%,全国100家独立焦企产能利用率77.02%,都处于今年焦化开公率高位水平。

分地区来看,吕梁地区目前限产不及预期,基本不受错峰生产影响。临汾地区较其他地区限产程度增加,洪洞地区限产偏严,其中部分焦企限产30%左右,其他限产10-20%左右。运城地区环保限产影响较小。

总体来说,11月上半月山西整体限产程度不及预期,焦化开工率较高。进入下半月,11月15日之后,部分地区环保限产可能逐渐偏严。

2. 需求方面

从焦化厂了解到的情况来看,在限产不一刀切的情况下,目前高炉限产暂未趋严,高炉开工率尚可,钢厂焦炭需求较好。

目前焦炭紧平衡,焦化厂库存低位情况下,焦化厂主要供长协钢厂为主,贸易量较小。同时贸易商普遍对后市持有担忧,港口发运倒挂,因此贸易商操作谨慎,暂无贸易补库需求。

3. 库存方面

目前焦化厂焦炭库存低位,部分只有一到两天产量,部分焦化厂焦炭零库存有排队等拉焦炭现象。但11月下半月限产或趋严后,焦化厂或有垒库可能。

4. 成本利润方面

近期随着原料焦煤价格持续上行,成本有所上涨。后期进入采暖季,运输问题影响,成本或有增加,同时部分焦化厂考虑冬储备库。今年山西焦煤供应收缩后,部分焦化厂试用蒙煤配煤。

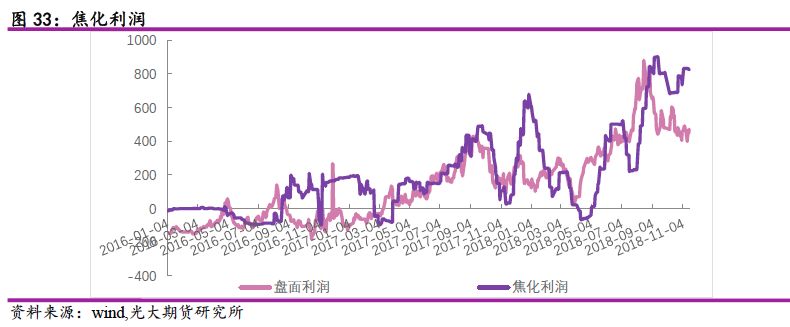

利润方面,今年整体利润较好,目前整体利润普遍在500-600元或以上,根据副产品不同,焦化利润或有差别。但在环保要求趋严的情况下,今年的部分利润用来增加升级环保设备等。

1. 运输方面

目前多数焦企仍已汽运为主,同时临近年底车皮计划比较紧张,汽运占比有所增加。关于公转铁方面,目前暂未大面积实施公转铁,预计真正影响会到明年,因为铁路运力有限,并且冬季保民生动力煤运输为主,今年内运输汽运为主。同时铁路运输会增加粉末,对焦炭质量或有一定影响。

2. 产能退出和置换方面

由于山西焦化厂起建较早,所以山西4.3及以下的焦炉占比较大,大概占70%或以上,并且多数焦炉都运行10年以上。由于目前该类产能存在后期被淘汰可能性,目前并不愿意在 环保设备方面进行较大投入。但在目前环保政策严格,焦化高利润情况下,部分焦企为继续生产,存在环保设备建设方面打游击战状态。

对于其他中大型焦企,目前都有产能置换计划,并收购部分落后产能额度,等新焦炉投产后,再关停旧设备。但目前来看新建设备产能置换都会产能扩张。

1. 焦企1

供应方面:

220万的核定产能,目前炉型有两组4.3米焦炉,主要生产准一级焦,也会有钢厂要求生产制定焦炭,目前限产30%左右。副产品较少,目前焦炉煤气是对外销售。之后会考虑产能置换,会新建置换产能300万,新建 6.25的炉子,2020年前会投产。等新建产能投产之后会拆除目前4.3米的产能,目前产能是不能跨区域转移的。

环保方面:

目前脱硫脱硝及大棚正在建设中,如果现在不建设,政府肯定让停产。

需求方面:

目前都是和钢厂签订长协,或者部分长期合作贸易商,暂无多余量供其他贸易商。

原料方面:

目前原料全部外采,焦煤涨价很快,高硫焦也不好买。

库存方面:

目前场内没有焦炭库存,基本都是来车就拉。

2. 焦企2

供应方面:

目前产能800万吨/年,只有一个70万吨的4.3米的焦炉在园区内,其他主要为5.5和6.35米以及清洁型焦炉。目前生产准一和高硫焦为主。目前的副产品主要是粗苯,硫酸铵,煤焦油,甲醇、LNG、明年合成胺项目投产,明年化产是重点。

环保方面:

目前上的环保设备都是最先进的,能够达到超低排放,并且属于煤气定点保供单位原料煤棚都完工,当下限产的比较少。11月中下旬或月底之后,限产会加严。需求方面:主要是供河北钢厂。