上期文中红途完整的展示了和信贷的线下理财全貌,本文红途将更加深入的剖析线下理财业务给整个和信贷平台所带来的巨大风险。

当红途意识到和信系大量的线下理财门店,将对平台产生巨大风险的时候,

红途着手对和信贷历年的运营报告,及上市主体对美投资者披露的财务报告进行了大量的研究工作。

红途在进一步验证了和信贷大量依赖于线下资产端的同时,也发现了较多值得关注的问题。

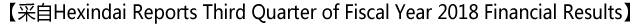

标红部分译文如下:通过线上渠道促成的借款金额占本季度促成借款总额的24%,创历史新高,比上一季度10%的比例增长多于一倍。

通过上图可知,

和信贷有76%的资产端来自于线下机构推荐

,资产依赖度高达八成,

这是我们进行全文分析的先决条件。

为了能够更好的进行分析,红途采取了类似样本进行对比分析。

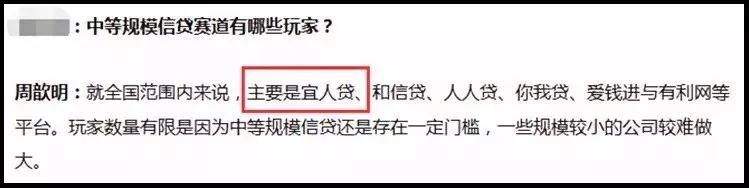

根据

和信贷CEO周歆明

的回答,

宜人贷与和信贷同属于中等规模信贷产品类的公司,具有相对的可比性。

和信贷的CEO将上述公司标记为和信贷的竞争对手,故而上述公司成为了红途选取样本的样本库。同时在最终锁定比照样本的时候,还需要以下三个条件。

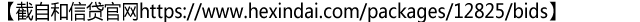

通过上方两图可以清晰的对比得出,

宜人贷与和信贷具有高度相似的产品类型

,主要以公积金贷,寿险贷,工资流水贷(和享贷)为主。当然和信贷还存有一定量的车贷业务。

宜人贷与和信贷都具有明显的线下基因,在产品上都有大量资产端来自于自有线下机构推荐。

![]()

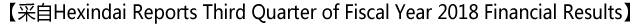

上图全文翻译如下:

2017年第四季度,宜人贷为202,370位借款人促成借款总额134.39亿人民币(20.65亿美元),较2016年同期增长95%。 74.6%的借款人通过线上渠道获取;线上渠道促成借款金额的近100%来自移动端。

2017年第四季度,宜人贷为233,374位出借人完成159.67亿人民币(24.54亿美元)的资金出借。出借行为100%通过公司的线上平台完成,其中92%通过移动端完成。

红途在对比两家公司在财报中针对相关事实的陈述时发现了一个比较值得关注的问题,

宜人贷在财报中强调出借人资金100%来自于线上获得,然而红途在相关财报中未找到和信贷对于相关资金来源问题的陈述。

宜人贷与和信贷,同属于上市公司,具有较为详细的财务披露报告

,充分的财务数据用于对照分析。同时由于两家公司同样选择在美国上市,具有相近的会计披露准则。

综上所述,红途选取宜人贷作为和信贷财报分析的对照样本。

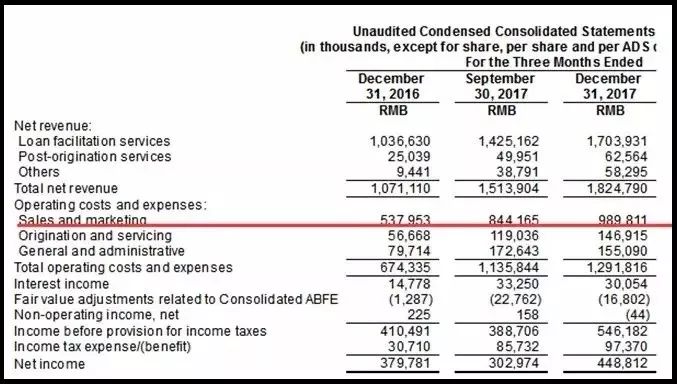

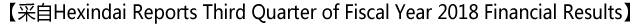

根据宜人贷所披露的财务数据显示,其销售及市场推广费用,在2017年四季度高达9.9亿元人民币,而三季度也同样高达8.4亿元人民币。然后我们反观和信贷的相关数据。

和信贷的销售及市场推广费用,在2017年四季度仅为548万美元,折合人民币3518万。根据两家公司的财报信息显示,宜人贷当季促成贷款交易总额为134亿元人民币,而和信贷促成的贷款交易额为26亿元人民币。经计算,

和信贷1万元的市场营销投入可以促成贷款交易额高达74万元,而行业领头者宜人贷1万元的市场营销投入仅可促成贷款13.5万元。

74比13.5的差距,实在让人无法理解。

下面做简要分析:

1、宜人贷作为行业先驱者,市场知

名度更高,理应获客能力更强

,成本更低;

2、宜人贷的发展已经进入

有序期

,前期的市场积累已经大大降低了现在的市场营销需求;

3、以

自有线下门店

,建立资产端的营销模式,其

获客成本始终维持在较高水平

,而和信贷的单位贷款交易额的营销费用大大低于此类商业模式的市场平均水平。

带着疑问红途进一步验证了两家公司的经营净利率。

![]()

![]()

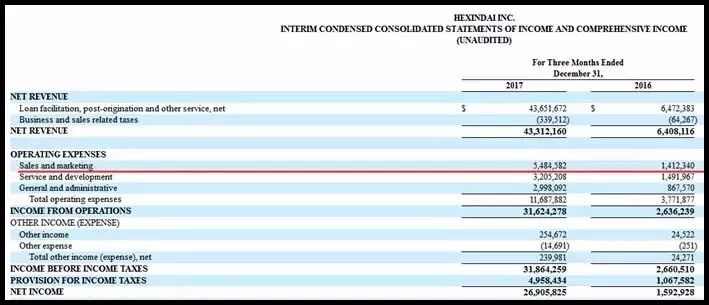

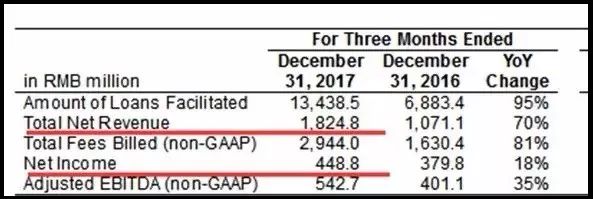

根据上图所示,宜人贷当季净收入为18.24亿人民币,当季净利润为4.48亿人民币。和信贷当季净收入为4330万美元(折合人民币2.8亿),当季净利润为2690万美元(折合人民币1.7亿)。计算可得

宜人贷的销售收入净利润率为24.56%,而和信贷的该数据则高达62.1%,接近宜人贷的三倍之多。

经查和信系为和信贷提供资产端的线下分公司共计240余家,根据相关资料显示,每家分公司的业务人员基本维持在十人左右,我们以十人计算,则这一块的运营费用就高达每月1000余万元,这还没有纳入其他的运营成本,仅就人工成本处考量。以常规的市场经验推断,

如果和信贷76%的业务来自于线下资产端,那么和信贷当季3518万元的市场营销费用,尚不足以覆盖现在门店的运营成本。

同时作为一家互联网公司,其市场营销费用远不止这一个方向。故而红途以为和信贷在获客上所产生的大量费用一定是计入了线下公司的账内。

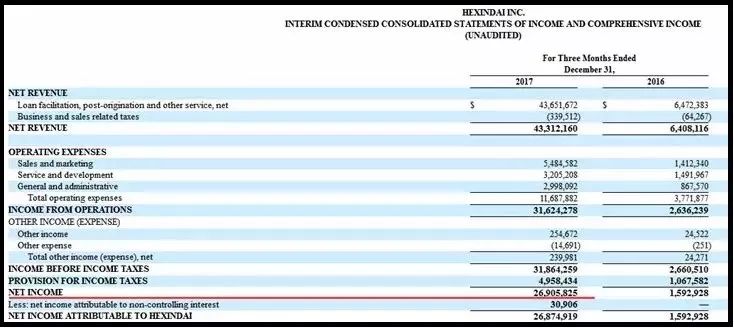

某第三方机构对和信贷的分析,进一步验证了我们的猜测。

就是因为和信贷具有大量线下理财公司及资产端公司,所以才得以拥有财务操作空间,但是无论财务报表如何修饰,和信贷平台的实际盈利能力是无法被改变的。

如果按照宜人贷每个客户按照贷款额计提5%-6%的营销费用

,则和信贷应支付营销费用为:

当季促成贷款总额*76%(线下获客比例)*5.5%(平均营销费用)

=26亿元人民币*76%*5.5%=10,868万

红途带大家回顾一下和信贷的当季净利润。

如果将此项费用计入,则和信贷的当季净利润将缩水接近7成。

修正后的和信贷企业净利润率应为22.1%,此数据与宜人贷的24.56%也是基本相符的。

在前文中红途已经用大量的事实,图片证明了和信系具有大量的线下理财,这类理财行为导致了巨大的政策风险。然而此文红途发现和信系的线下理财不但具有严重的政策风险,同时还担负着巨大的经营风险。

和信系的线下机构承担着和信贷巨额的营销费用,那么这些线下机构拿什么填补如此高额的费用呢?根据公开资料显示所有和信系的线下机构主要从事两项业务:

1、线下理财,融资业务;

2、资产推介业务(和信贷)

但是这两项业务,第一项不能产生收益,第二项能产生收益,但是明显和信贷没有支付相关费用。那么和信系庞大的线下机构靠什么维持运作呢?

1、非法集资自融(大量的线下理财证据,高度涉嫌自融)

2、非法发放贷款(经盘点所有和信系开展资产推介业务的公司都不具有小贷牌照)

红途认为和信系线下大量门店所积累的问题,不论是政策问题,还是经营问题,甚至是法律问题,最终都将接受法律的整改,

一旦和信系的线下门店爆发风险,将直接导致和信贷的业务停摆,甚至更加严重的后果。

同时和信贷作为一个美国纳斯达克上市的互联网金融平台,

通过其在国内的线下理财机构,粉饰上市公司财务报表。线上线下,国内国外勾连运作,财务数据勾稽不清。

如果其行为曝光,必将遭到美国证监会的严厉追查。