本文内容来自CDA网易云课堂:

R语言数据挖掘与商业分析建模(常国珍)

课程,数据及源代码下载请加QQ群:426889479

作者:常国珍、吕鸿福

概述

:本文基于

R语言,通过一个

逻辑回归构建汽车贷款申请信用评级

的案例,来为大家简单介绍信用风险模型及建模流程、

R语言实现、及中间需要注意的一些问题。包含的主要内容有以下几部分:

l

信用风险模型简述

l

信用评分模型建模流程

/框架

l

基于

R语言的汽车贷款申请信用评级案例实现(代码)

Part

1

:信用风险模型简述

说到信用风险模型,

常见的

有下面三种:

n

A

pplication(申请评分)模型

Ø

通过客户申请时的信息,预测客户将来发生违约

/逾期等的统计概率

Ø

多用于信用产品的申请审批、及初始额度的判定

n

Behavior(行为评分)模型

Ø

通过现有客户过往行为表现,预测客户在接下来一段时间发生违约

/逾期等的统计概率

Ø

多用于信用产品的额度调整等

n

Collection(催收评分)模型

Ø

通过已经逾期客户过往行为表现,预测已逾期客户清偿欠款

/逾期恶化的统计概率

Ø

多用于进行选择客户催收

下面为大家介绍一个场景,想必大家非常熟悉:

图

1. 银行信用卡申请表单

没错,这就是大家在申请银行信用卡时,需要填写的表单。这里面,我们填写的多数信息,会作为银行申请评分模型的变量,从而决定银行是否给我们发放信用卡以及信用卡的额度。大家可以体会信用风险模型在实际生活、工作中的应用场景。

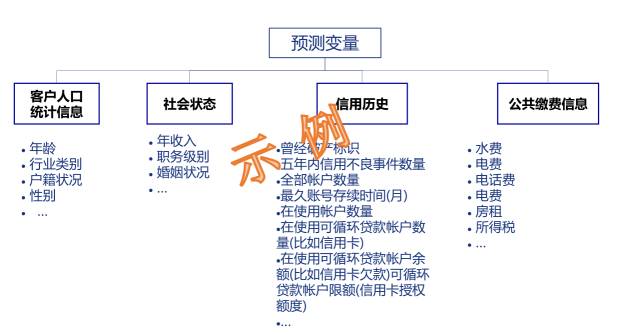

本次

汽车贷款申请信用评级案例

,主要涉及

Application(申请评分)模型,通过汽车贷款客户申请时的信息预测其将来发生违约/逾期等的概率,从而决定是否发放其贷款。本案例中,我们构建申请信用评级模型的数据变量如下:

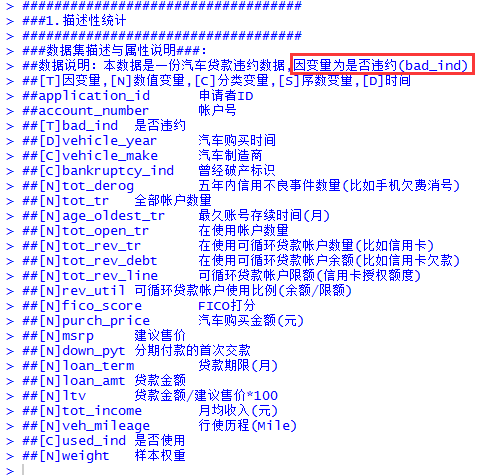

图

2. 汽车贷款申请信用评级案例变量

Part

2

:信用评分模型建模流程

/框架

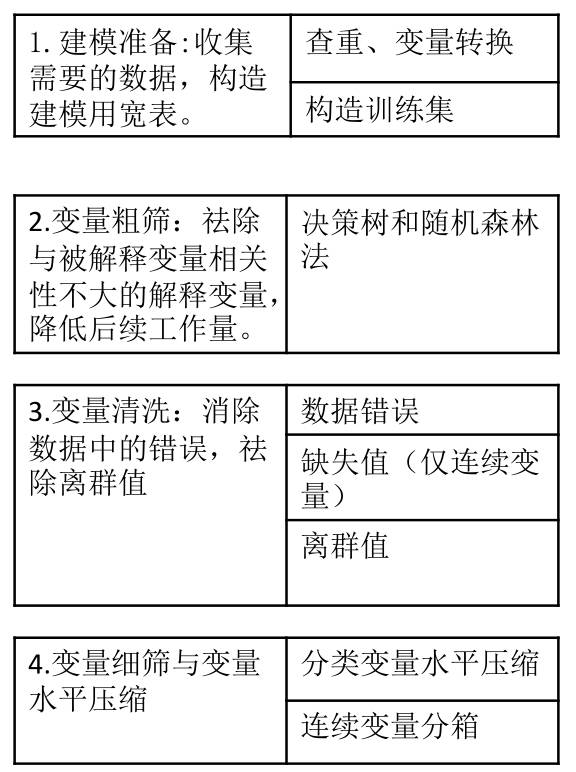

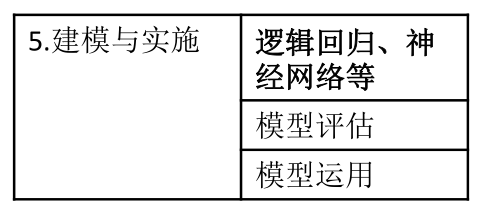

数据分析建模流程,是在实际工作中保证模型质量的重要手段,属于工艺的范畴,没有标准答案,只有业界领先经验。还有很多需要结合业务建模的特点进行调整。

下面给出一个比较通用的建模流程:

该流程总体可以分为五部分:建模准备

→变量初筛→变量清洗→变量细筛与变量水平压缩→建模与实施,包含了从收集数据到模型建立及实施的全流程。下一部分我们通过

汽车贷款申请信用评级案例

,为大家介绍如何走通本流程,及如何利用

R语言进行信用风险建模实战。

Part

3

:基于

R语言的汽车贷款申请信用评级案例实现(含代码)

这一部分,我们把程序通过截图的方式分享给大家,这里面我们会给出代码的

详细含义解释(注释内容)

,篇幅限制不再贴出程序具体的运行结果,感兴趣的童鞋可以加群索要源代码运行。

图

3.1 数据变量说明

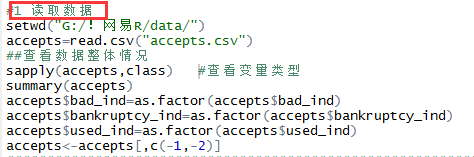

图

3.2 读入数据

![]()

图

3.3 利用随机森林进行变量粗筛

图

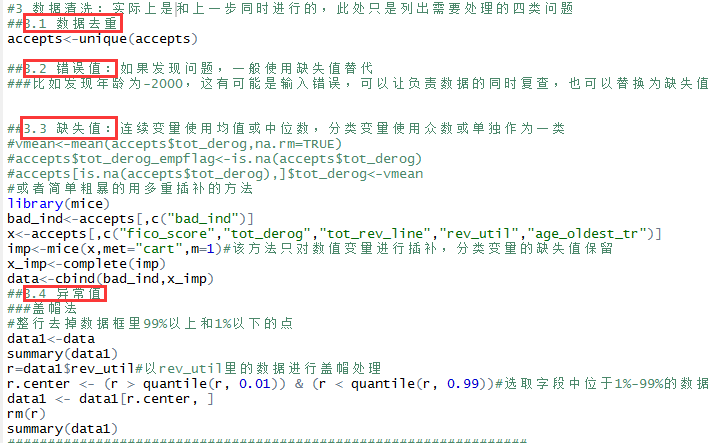

3.4 数据清洗(去重、错误值、缺失值、异常值)

图

3.4 数据清洗(去重、错误值、缺失值、异常值)

图

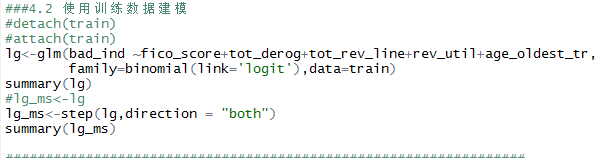

3.5 建立模型

图

3.5 建立模型

图

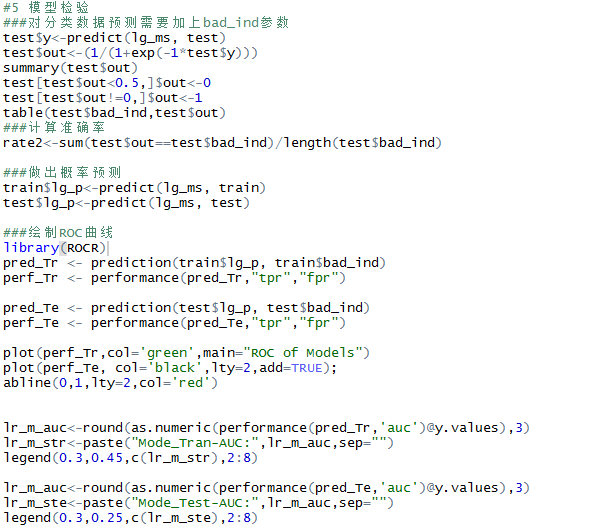

3.6 模型检验及评估

这里需要注意,我们省去了变量细筛的环节,是因为我们在模型粗筛环节只挑选出

5个最重要的变量进行建模;如若,在粗筛环节选择较多的变量,我们在下面流程可以进行变量细筛,如根据KS及IV值进行变量选择。

本次我们先分享到这里,希望对大家有帮助,也欢迎大家批评指正。

[参考资料:

Credit risk scorecards-developing and implementing

intelligent credit scoring, Naeem Siddiqi

]