反弹空间有多大?本质是

经济触底的预期是否在形成?

天风策略:刘晨明/李如娟/许向真

联系人:吴黎艳

具体报告内容和数据交流请联系:

刘晨明

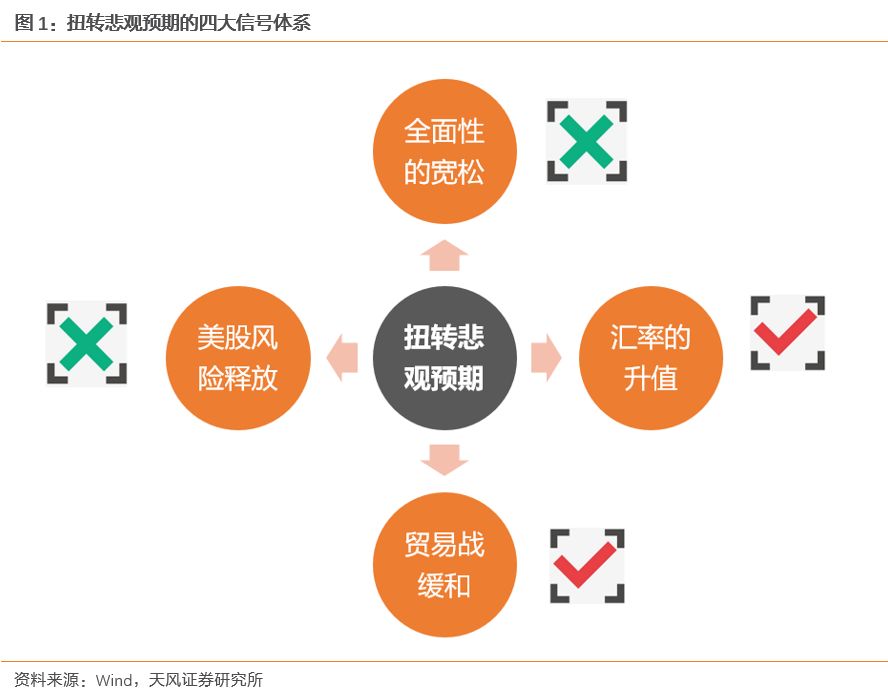

上周的周报中,我们曾判断,有四大信号的出现可能扭转投资者“反弹空间不大”、“涨了就兑现”的悲观预期。

信号一:

全面性的宽松,

尤其是信用的再一次加码。

信号二:

汇率的升值,类似19Q1。

信号三:

美股风险的释放,

美股暴跌可能触发高位白马的风险。

信号四:

贸易战的情况,此前预期较为混乱。

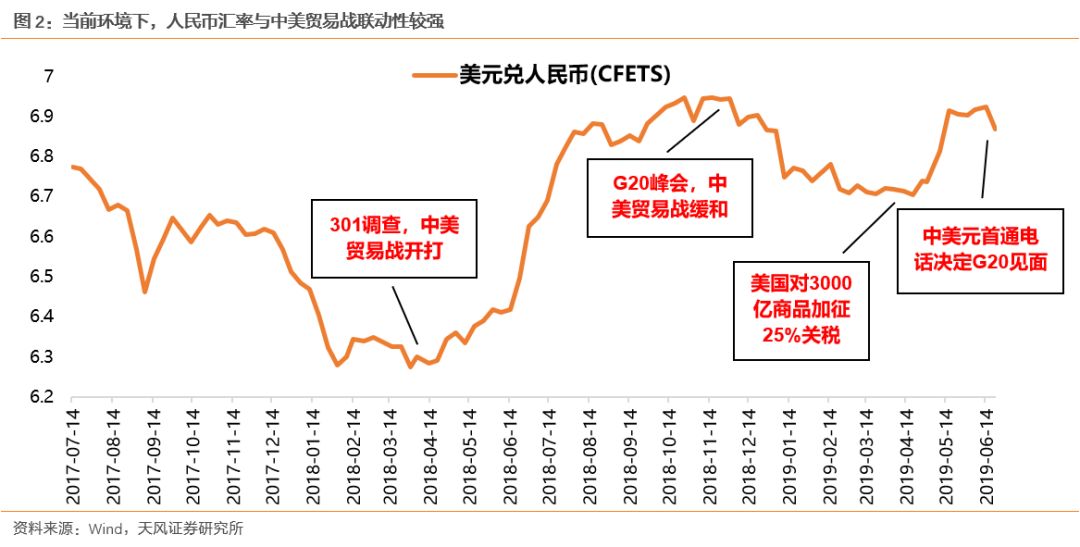

过去一周,信号二和信号四出现了一定程度的改善,中美双方首脑的一通电话,扭转了市场对于贸易战过于悲观的预期,同一时间,人民币汇率在中美出现缓和迹象的时候,也开始联动升值,于是市场出现了比较明显的反弹。

那么,在信号二和信号四出现改善之后,市场的反弹空间有多大?

首先,对于信号二和信号四的改善本身来说,情况的稳定性并不高。

短期来说,美国商务部当地时间21日以国家安全关切为由,将中科曙光和江南计算技术研究所等5家中国实体列入出口管制“实体清单”,禁止它们从美国供应商采购零部件。相关决定于6月24日生效。日本G20峰会临近,这一举动可以认为是美国政府仍在极限施压,争取更多的谈判筹码。

长期来说,这也可以看做是G2科技竞赛格局下,美国的长期战略。并且去年12月G20开始的谈判事实也证明,中美之间在很多方面仍然存在无法达成妥协和让步的问题。

因此,G20的谈判结果、7月2日3000亿美元关税的最终决定日,都还存在较大的不确定性。

另外,从投资者的预期层面来看,从去年G20双方的缓和到今年4月底谈判的破裂,这一过程中,市场也会发现贸易战不是一个短期可以完全结局的问题,于是大家对于每一次信息层面传递出的“缓和”信号,都保持一份警惕。

其次,指数反弹空间的本质,取决于经济和盈利改善的预期是否存在。

今年Q1以来,市场在信用和货币双宽松、叠加贸易战缓和的背景下,对经济的预期显著改善,很多投资者认为Q1就是本轮经济的低点,很快会看到盈利的拐点。于是,伴随这种预期的不断加强,市场也从2800点中枢进一步抬升到最高接近3300。

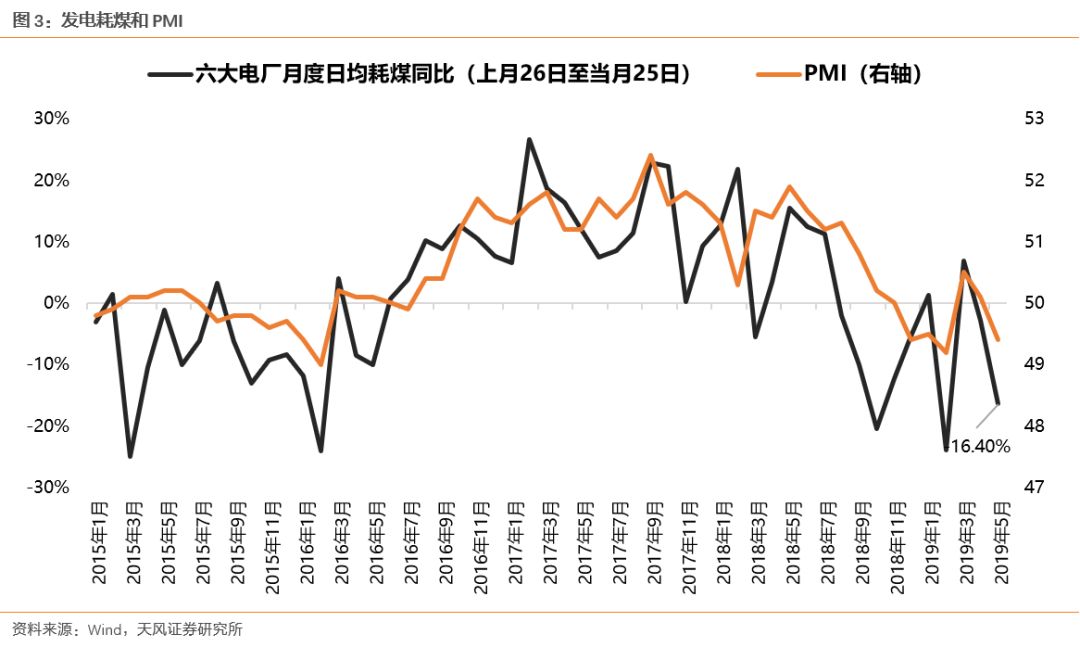

但是随着Q2贸易战的恶化和PMI、发电耗煤、工业增加值等数据的连续回落,经济触底的预期又淹没在各种不确定性的因素当中,市场也再次回到2900点附近震荡。

截止到6月21日,6月发电耗煤同比增速为-9.35%,较5月同比数据略有改善,但仍然大幅为负,预计6月PMI数据依然不会太好。

向前看,经济中的几个分项数据:

1、制造业投资,

4月数据创出历史新低,5月稍有改善,但是ROE的数据领先制造业投资半年左右,尚且没有看到ROE的底部,制造业投资的明显回升可能在今年都很难看到。

2、基建投资,

虽然允许以专项债作为资本金加杠杆,但是基建投资者最大的基本盘是地方财政的紧张,预计基建增速很难出现大的波动。

3、房地产投资,

整体性的放松政策难以兑现,在“杠杆不能上天”和“房住不炒”的政策背景下,虽然5月房地产投资销售数据都有一定程度走弱,但政策层面依然保持定力,贯彻一城一策,一些区域近期仍然在进行房地产贷款政策的收缩。

4、出口数据,

贸易战是一方面的影响,全球经济的走势是中国出口的内核因素,世界银行6月初发布最新一期《全球经济展望》报告,再次下调今明两年全球经济增长预期,并警报告预计2019年和2020年全球经济增速分别为2.6%和2.7%,比世行今年1月份的预测值分别下调0.3和0.1个百分点。

当然,这些因素都是静态来看的结果,我们前文所述的信号一(全面性宽松,尤其是信用的宽松),如果出现,可能会很大程度扭转和改变如上预期。

因此,当前在没有经济和盈利改善预期的背景下,市场2900点上下震荡是相对比较合理的,更高的反弹空间,仍需等待信号一的刺激和信号三的风险释放。

另一方面,当前背景下,市场对于结构上的分歧也很大。

在上周天风证券青岛策略会的主论坛上,我们重点讨论了关于科技股和核心资产的几个焦点问题,关注度很高,包括:

第一,科技股离业绩爆发期还比较远,是否很难有趋势性机会?

第二,核心资产大家抱团特别紧,而且直观感受上估值很贵,后面怎么办?

第三,以前我们都说人多的地方不要去,但是现在为什么人多的地方人就越来越多?

具体内容,各位投资者可以点击下方链接,查看报告《关于科技股和核心资产的几个焦点问题——天风证券青岛策略会主论坛》

(https://mp.weixin.qq.com/s/fvVCxkEvQspc-txkZ5CgYQ)

这里,我们只对本周的增量信息:

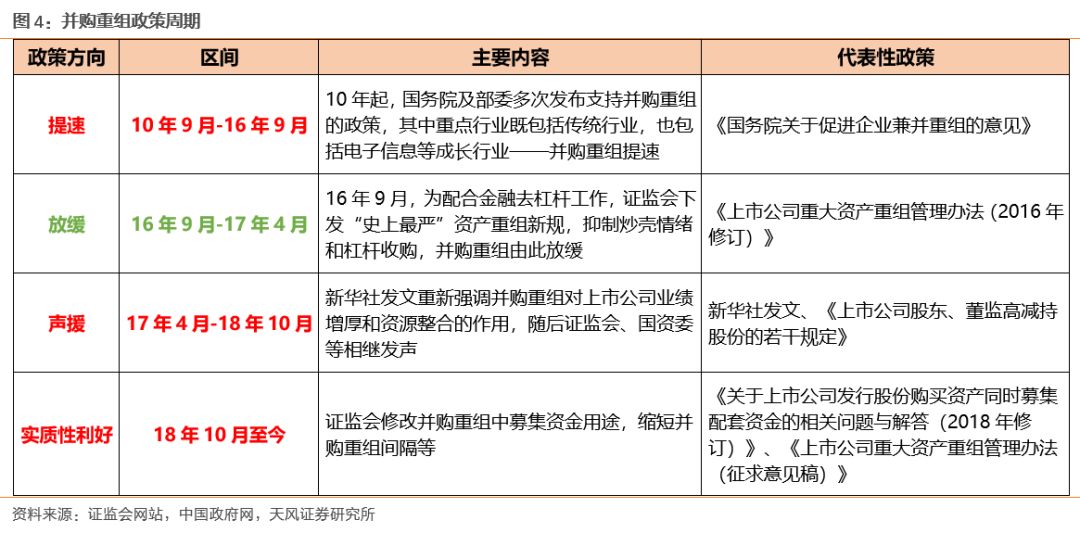

《上市公司重大资产重组管理办法》,谈一谈我们的理解。

首先,证监会《上市公司重大资产重组管理办法》的核心变化包括:

1、拟取消重组上市认定标准中的“净利润”指标,支持上市公司进行并购重组;

2、拟将“累计首次原则”的计算期间进一步缩短至36个月,引导收购人及其关联人控制公司后加快注入优质资产;

3、拟支持高新技术产业和战略性新兴产业相关资产在创业板重组上市;

4、拟恢复重组上市配套融资,多渠道支持上市公司置入资产改善现金流、发挥协同效应。

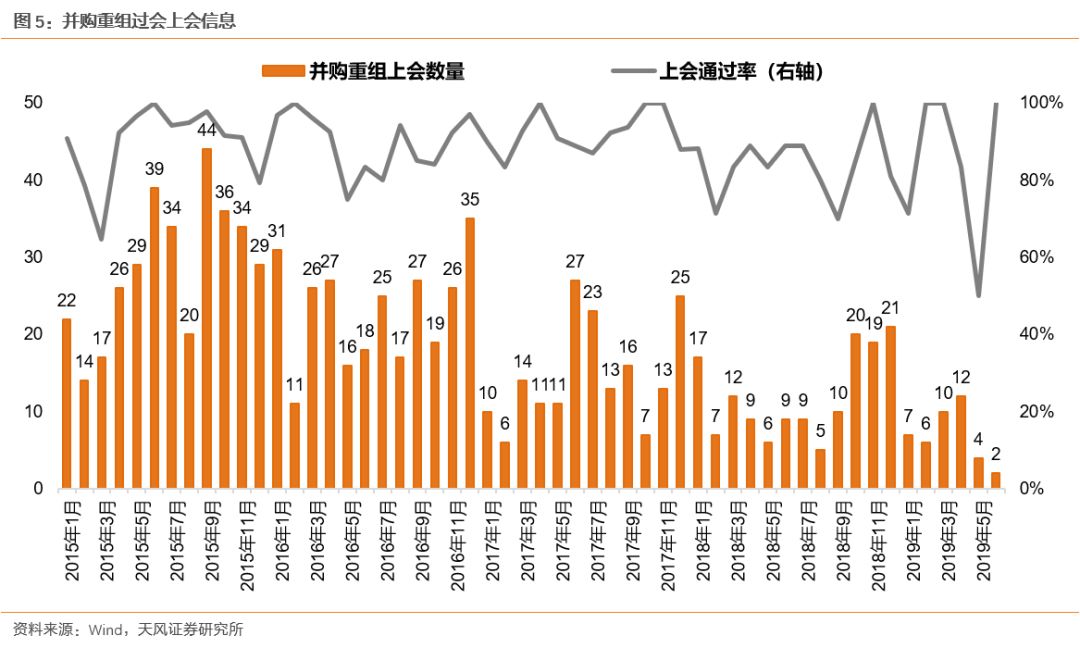

去年10月开始,并购重组频获政策支持。

但从今年实际上市公司过会数量来看,仍然比较低迷。

最新政策刺激力度较大,可以期待后续并购重组市场回暖,但预期不宜过高。

政策周期固然对外延并购影响很大,但更加核心的是有没有好资产可以并购。

这也是为什么2018年大量外延并购政策放松后,19年外延并购仍然没有起色的原因之一。

因此,从外延并购支持政策落地到上市公司外延并购案例增加,再到外延并购对上市公司的业绩形成支撑,这一逻辑链条仍然有待验证。

但这并不妨碍科技股在Q3风险偏好、流动性改善的区间内,形成一个阶段性的占优。

风险提示:

海外不确定因素,宏观经济风险,公司业绩不达预期风险等。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《

策略·周观

点:

反弹空间有多大?

本质是经济触底的预期是否在形成?》

对外发布时间 2019年6月23日

报告发布机构 天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

刘晨明 SAC 执业证书编号:

S1110516090006

李如娟 SAC 执业证书编号:

S1110518030001

许向真 SAC 执业证书编号:

S1110518070006