【公告】近期将举办线下

并购研讨会,招募授课讲师

,需有丰富的上市公司并购案例实操经验,能分享深度案例,能剖析并购架构及架构演变过程。如果您周围有符合相关条件的人士,欢迎推荐给我们,联系微信:youshudsj

本文为旧文重温,原文发布于2023年10月:

2

0世纪70年代,美国医药行业开始诞生一个新的分支:

CXO。早期,它们普遍以公立或私立研究机构为主要形式,做一些不起眼的外包业务,当时规模还小,只能为药企提供有限的药物分析服务。很少有人想到,这个赛道,会成为当今医药产业链的核心环节。

到20世纪80年代之后,随着FDA对药品管理法规的不断完善,

药物研发流程逐渐复杂(并且未来会越来越复杂)

,药企开始将部分工作转移给CXO公司外包完成,这个产业进入成长期。20世纪90年代,大型跨国药企研发投入增长与研发回报率的降低,催生了更多外包需求,外包率持续提升,CXO产业开始蓬勃发展。

那么,

在当下医药行业的冰点之下,

C

XO未来前景是否还在,景气度如何

?生意质地是否还能维持?产业进化和全球分工,到底是不可阻挡的,还是会倒退回七八十年代?带着这些问题,我们展开今天的CXO产业链。

上游——

生物医药原材料及相关设备,包括生物试剂、设备仪器、器官活体、生物活体等。外资品牌占据我国大部分生物试剂市场份额,近年来,随着内资品牌部分产品达到了国际同等技术水平或实现了部分进口替代,行业竞争格局正由外资企业绝对垄断向相对垄断过渡。国内生命科学上游代表企业有纳微科技、皓元医药、正海生物、百普赛斯、奥浦迈等。

图:生物医药上游和生命科学服务各细分领域国产化程度

中游——

辅助创新药企研发新药,国内CXO行业主要有两种类型的企业,一种是专注于新药研发某一阶段的公司,例如临床CRO领域龙头企业是泰格医药,CDMO领域龙头是药明生物;一种是全产业链覆盖,提供临床前CRO+临床CRO+CDMO业务等一站式、端到端服务的公司,代表企业药明康德、康龙化成等。

下游——

创新药企,代表企业百济神州、恒瑞医药、信达生物等。

药明康德(江苏、无锡)

——2023H1实现收入188.7亿元,同比增长6.28%;归母净利润53.13亿元,同比增长14.61%。

康龙化成(北京)

——2023H1实现收入56.4亿元,同比增长21.7%;归母净利润7.86亿元,同比增长34.28%。

2025年4月26-27日在上海举办《 企业出海指南——风险防控管理与跨境架构搭建》主题研讨会。

旨在系统性地、以案例为基础,全方位、多场景讲解企业出海过程中可能遇到的风险,并提供实用的防控策略。

2025年5月17-18日在上海举办《 降本增效系统化实务-顶层设计·价值链重构·标杆案例深度解析》研讨会。

本次研讨会深度融合多行业标杆企业实战经验,拥有完善系统架构,从战略规划层、战术执行层到具体操作层实现三级贯通,并配备独家实用工具。

【产业链地图,版权、内容与免责声明】

1

-

)版权

:

版权所有,未经许可不得翻版、摘编、复制、传播。

2

-

)尊重原创:

如有引用未标注来源,请联系我们,我们会删除并更正相关内容,联系微信:bgys2018。

3

-

)内容:

本文基于各产业链公众公司属性,据其法定义务内向公众公开披露之财报、审计、公告等信息整理,不采纳非公开信息,不和利益相关方接触,不为未来变化背书,

不支持任何形式决策依据,亦不提供投资建议

。我们力求信息准确,但不保证其完整性、准确性、及时性,亦不为任何个人决策和市场变化负责。我们

以服务于实体经济和科技发展为宗旨,仅

服务于产业链研究需求、学术讨论需求,不提供证券期货市场之信息,不服务于虚拟货币人士、证券期货市场人士、无信息甄别力之人士。如为相关人士,请取消对本号的关注,也请勿阅读本页内容

。

4

-

)平台:

以微信为唯一出口,不为任何其他平台负责,对仿冒、侵权平台,我们保留追诉权力。

5

-

)完整性:

以上声明和本页内容以及本平台所有内容构成不可分割的部分,如未详细阅读并认可本声明条款,请勿对本页面做浏览、转发、评论。……

CXO医药外包服务,覆盖药企药物研发至终端规模化生产的各个环节,包含CRO、CMO/CDMO等。

临床前CRO主要职能是药物发现(如成都先导)、安全性评价研究(昭衍新药),以及从发现到安评的临床前一体化公司(如美迪西),根据药企的要求筛选出同时具备有效性和安全性的化合物;

临床CRO,就是在临床前CRO的基础上进一步研究药物的有效性和安全性,试验对象由动物转变为人,并需要做详细的数据统计、分析等(如泰格医药、阳光诺和)。

CMO/CDMO——主要职能是负责临床前研究阶段、临床阶段、商业化生产阶段所需的原材料、中间体、原材料、制剂的工艺开发生产和包装服务等。CMO仅是简单地代工业务,依靠药企提供的生产工艺进行生产。

CDMO则是提供具有技术附加值的工艺研发服务和产能支持,核心在于通过不断的优化工艺降低企业生产成本、提高效率,同时办证产品的质量和供应稳定性。

从市场竞争格局看,全球临床前CRO行业(药物发现)中,药明康德和康龙化成分别以5.3%和2.3%的市场份额位居龙二、龙三。

国内临床CRO行业中,泰格医药以11.0%的市场份额占据龙头,其次是药明康德和康龙化成。

国内CDMO行业中,药明生物以64.6%的市场份额占据龙头,其次是药明康德。

其中,药明康德和康龙化成是

目前行业中少有的能提供CXO全产业链服务的企业,理论上来说一体化CXO企业业务具有良好的协同效应,成长性更好/上限更高。

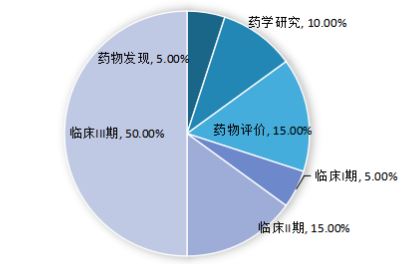

从各环节研发成本看,临床I至III期费用占比约70%,是研发过程中蛋糕的核心部分,其中I、II、III期分别占比5%、15%、50%。

图:2020年我国医药研发行业各阶段费用占比情况

来源:公开资料

由于医药研发各环节存在一定关联性,拥有一体化能力企业竞争优势更明显。

近年来,行业一体化趋势(CRO+CDMO)愈发愈明显,凯莱英、博腾股份、九洲药业等CDMO企业开始布局CRO业务,同时药明康德和康龙化成仍然保持CXO全产业链服务的领先优势。随着中小型创新药企研发需求的增加,行业一体化发展已成必然趋势,相较专业化企业,一体化CXO企业可以建立更好的外包服务生态圈、更深的绑定客户资源,实现客户/项目从前端CRO向后端CDMO导流,充分挖掘客户需求。

对行业情况、竞争态势有了解之后,我们来看微观的收入结构。

药明康德

——为全球生物医药行业提供一体化、端到端的新药研发和生产服务,主营业务涵盖CRO、化学药物CDMO、细胞和基因治疗CTDMO等领域。

2022年,化学业务收入288.5亿元,占比73.31%;测试业务收入57.19亿元,占比14.53%;生物学业务收入24.75亿元,占比6.29%;细胞及基因疗法CTDMO业务收入13.08亿元,占比3.32%;新药研发服务收入9.7亿元,占比2.46%。

康龙化成

——公司主要从事药物研究、开发及生产服务,其业务可划分为实验室服务、CMC(小分子CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务四大服务板块。其中,实验室服务是康龙化成的核心业务,通过内部建设和外延并购在十余年中不断拓展业务范围,已基本完成CRO+CDMO一体化平台建设。