了解风险投资的逻辑,对于创业企业而言,也是有效的指导其创业成功的方法。

编译 / 王玉洁

创业者如何打动风险投资公司?风险投资公司如何挑选投资对象?这两个问题有着众多版本的答案。成功获得风险投资的企业家往往轻描淡写地一带而过,而投资方往往用“我就是看中了这个人”作为回答。那么真实情况又是如何?

哈佛大学商学院的尤金霍尔曼工商管理教席教授保罗·冈帕斯和斯坦福大学的威廉·戈纳尔等人,对以美国为主的约900家风险投资机构进行了调研,探秘其投资决策和已投资公司,为我们揭开风险资本的投资逻辑。

风险投资机构对项目的筛选,主要分为两大派别。一类风险投资公司主要考虑被投资公司的战略、业务等因素,包括市场吸引力、战略规划、技术、产品或服务、客户接受度等。另一类风险投资公司更为看重被投公司的创始人和管理团队的实力和经验。学术界将这两类投资策略称为“骑士”与“骏马”模式,骑士指管理团队,骏马指公司战略和业务模式。

冈帕斯教授的研究发现,专注于早期“天使轮”“种子轮”的风险投资公司更为看重“骑士”;而专注后期(成长期及以后轮次)的风险投资公司更为关注“骏马”。有95%的初期风险投资机构,将管理团队列为重要因素。

后期风险投资基金与私募股权基金更加相似,它们都将估值和业务模式视为非常重要的因素。在初期风险投资的支持下,被投公司在初创期宣称的商业模式、产品技术是否果真如同其宣传的一样,经受住市场的考验,能否为投资者带来超额收益,这就是后期风险投资公司需要着重考虑的因素。

通常金融理论告诉大家,投资决策应该基于投资的系统性风险,采用贴现现金流或净现值和资本成本做出投资决策。这也是银行等金融系统常用的估值方法。然而冈帕斯的研究发现,由于初创公司历史财务数据较少,风险投资机构更偏向使用现代金融评估方法(表 1)。

其中最受欢迎的是现金回报倍数法(Cash on Cash Multiples),63%的风险投资机构采用该方法作为主要估值方法。内部收益率(IRR),也是较受欢迎的估值方法,约有42%的风险投资机构采用。金融教科书较为推崇的净现值法(NPV)在实际工作中并未受到欢迎,只有22%的风险投资者会使用该方法。

与经验之感相一致的是,9%的风险投资者声称他们不采用任何金融标准。对于初期投资者来说尤为如此,17%的初期投资者不采用任何金融标准,他们认为优秀的企业管理团队,会自然而然地创造经济绩效。

财务绩效达到何种水平,才能获得风险投资机构的投资?表 2给出了受访风险投资机构的期望水平。

现金回报倍数与之相同,平均倍数为5.5倍,中位数为5倍,初期基金和小规模基金要求的倍数较高,一般需要达到7.5倍。造成这种差异的原因是,因失败风险较高,所以初期投资资金可能会要求实现较高的内部收益率,即投资者可能会基于“如果成功”的前提下,计算内部收益率。由于资本有限或多进行的是初期投资,小规模基金可能会要求实现较高的内部收益率。

此外,风险投资机构对目标企业的估值并非一成不变,64%的风险投资机构会因风险的出现,而调整其目标内部收益率或现金回报倍数。约一半的投资者在做决策时,会调整变现时间。这简单反映出,投资回报率不变时,投资持续时间越长,要求实现的现金倍数越大。这反映出了风险投资基金周期有限的事实(如典型的10年期加3年的自动延期)。

风险投资机构,因风险调整内部收益率和现金回报倍数,与金融理论的建议相一致,即投资折现率会随着投资的系统性风险和市场风险的增加而提高。然而,现实中风险投资机构的折现率不包括非系统性风险或非市场风险。多数投资者(78%)不会因风险而进行调整。这似乎表明,风险投资机构更关注目标企业的微观经济表现,对行业或国家可能出现的系统性风险并未表现出特别的担心。

不论采用现金回报倍数,还是内部收益率抑或是净现值法评估目标企业价值,都需要风险投资机构对目标企业的未来现金流进行预测。是否进行预测与风险投资机构锁定的目标公司发展阶段相关。在后期投资者中有93%会进行现金流的预测工作,初期投资者大约有69%会进行现金流的预测工作。

出现这种情况的原因,是因为参与初期风险投资的基金,通常注入的是远未创造收益的公司,有时甚至尚无营收。投资这类处于发展初期的公司,现金流预测和折现可能会致使估值非常不准确。对于进行预测的基金,平均预测时长为3~4年。后期投资的平均较长预测期表明,随着不确定性的降低,风险投资者的行为更接近于私募股权投资者。

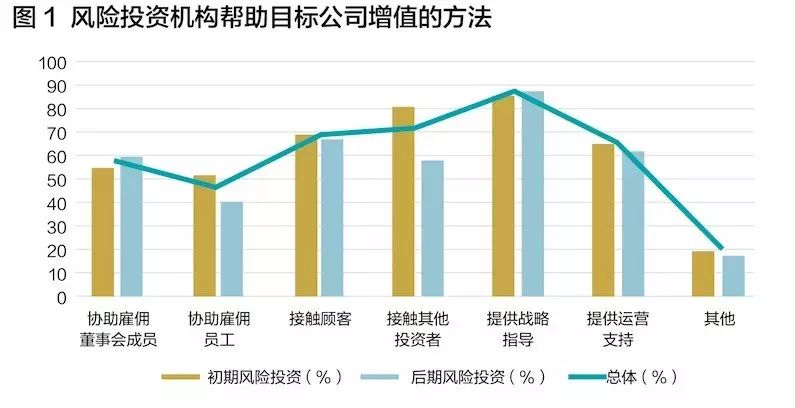

冈帕斯的研究结果表明,风险投资者并不仅仅是提供资本,而是会积极为已投资公司进行资本增值。风险投资者除了帮助已投资公司招聘董事会成员和员工,制定战略决策,还会积极为其联系客户,提供运营指导。

在所有发展阶段,被投公司都会经历多个需要投资者定期参与的关键期(筹资、资本退出、雇佣高管、制定战略规划),风险投资者也可能会密切监控其投资资本使用情况。

如图一所示,87%的风险投资者会参与已投资公司战略方针的制定,因为多数投资者同时也是董事会成员或董事会观察员。72%的风险投资机构会帮助其已投资公司联系下一轮融资的投资者。这不足为奇,因为他们是投资者,更了解投资行业和其他投资者。也许令人惊奇的是,69%的风险投资者表示他们会帮助已投资公司寻找客户,且65%的风险投资机构称会提供运营指导。这些投资者表示会参与已投资公司大量的日常工作。最后,投资者表示,他们还会帮忙招聘董事会成员和员工。

接触其他投资者对于初期投资者来说更加重要。这与后期交易竞争更加激烈的事实相一致。初期风险投资者更有可能会帮助已投资公司招聘员工,也会更多地帮助公司寻找客户,这可能是因为他们与相关人员的工作环境相似,使其与整个生态系统供应链中的人保持有更加密切的关系。

因为风险投资者投入私营企业的资本通常要被套留10年之久,而且只有公司将投资资本返回给投资者,他们才能获得股权收益或利差,所以资本退出的时机和方式是投资成功的关键。

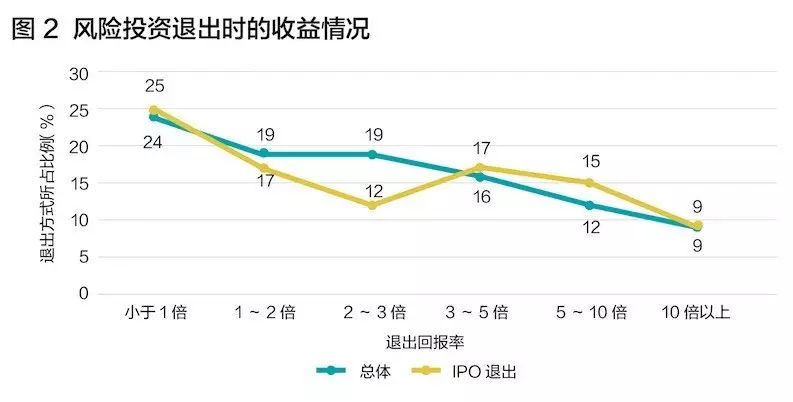

一般认为,成功通过IPO退出利于风险投资机构建立声望并参与下一轮融资。但在实际操作中,风险投资机构并不将IPO作为最重要的退出方式。调查显示,有15%的风险投资通过IPO退出,53%通过并购退出,因公司破产而退出的比例是32%。

总体来看,有9%的退出实现了超过10倍的投资回报率,12%的退出回报在5~10倍之间。与IPO相比,通过其他退出方式实现高回报倍数的机会更多。另一方面,24%的投资以现金核算是以赔钱而告终的。19%的退出回报为1~2倍,如果计算利息成本,很可能也是亏损的。

这些结果证实,风险投资的收益分布非常广,风险投资机构和目标企业,不应将IPO作为唯一的退出方式,相反并购等退出方式,可能更为有利可图。

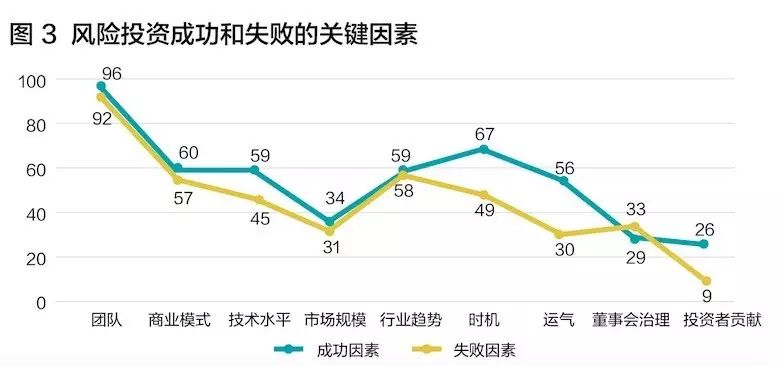

尽管关于风险投资成功和失败的问题争论不休,冈帕斯的研究还是从定量的角度,对这一问题进行了深入的研究。结果如图 3所示,无论是成功失败,团队都是最重要的因素。如我们所讨论的骑士与骏马,在投资者的思想意识里,骑士是最重要的。96%的风险投资机构将团队视为促使其成功的重要因素,而且对于初期投资者而言尤为重要。

传统商业分析认为的重要因素——商业模式、技术水平、市场规模和行业趋势,有约50%的风险投资机构将其视为重要的成功因素。但也大约有50%的投资者将这些视为重要的失败因素,尤其是后期投资者选择这四个因素的比例更高,这表明业务相关因素对于后期投资者来说尤为重要,忽视业务的投资和运营都是难以为继的。

时机和运气也很重要,近60%的投资者将其视为重要的成功因素,超过30%的投资者将其视为导致失败的重要因素。有趣的是,很少有投资者会将董事会或他们自己视为促使成功或导致失败的最重要因素。因为在风险投资繁荣的市场下,获得风险投资已经不再是稀缺资源。而风险投资机构帮助目标企业健全董事会治理,也不是很难的事情。

(本文全文刊载于《中欧商业评论》2016年11月刊,转载请联系后台)