有人欢喜有人忧。保险公司今年最新主体信用评级陆续出炉,虽然国内保险公司接受评级的比例并不是很高,但是券商中国记者统计国内外评级机构公告发现,今年的保险公司评级还是有不少变(kàn)化(diǎn)的。

记者整体出一份共计33家保险公司的信用评级结果汇总,评级下调、上升、不变三类的总体情况为:

1、评级下调:8家险企,占全部公司的24%,来自10份评级报告。具体有两种情况,一种是评级展望由“稳定”变为“负面/负面观察”(4家险企),另一种是评级下调(4家险企)。

2、评级上升:6家险企,来自穆迪,变好的原因均为评级展望由“负面”上升为“稳定”。

3、评级无变化:共有19家险企。

这些评级变化的保险机构都有谁?它们评级变化,特别是遭降的原因是什么?评级下调后会对保险公司产生什么影响?我们一一来说。

目前我国保险公司评级来源主要可以分为两大类情况:

一类是公开发债的保险公司。评级机构会对公开发债的保险公司进行定期评级,包括主体信用评级、评级展望、债项评级及展望。具体评级的频率,由于保险公司发债多为一年以上的长期限,因此定期的周期至少为一年一次。除了定期报告,评级机构也有临时发布跟踪评级的情况,这种情况往往在保险公司发生了重大的情况变化时出现,这时发布的评级报告属于不定期跟踪评级。

另一类险企虽然未发债,但其注重评级,会每年定期邀请评级机构对其评级,因而也会有评级。

在上述33家险企中,共有4家的评级展望遭下调,包括安邦人寿(2家信评机构)、前海人寿、天安人寿和阳光人寿。

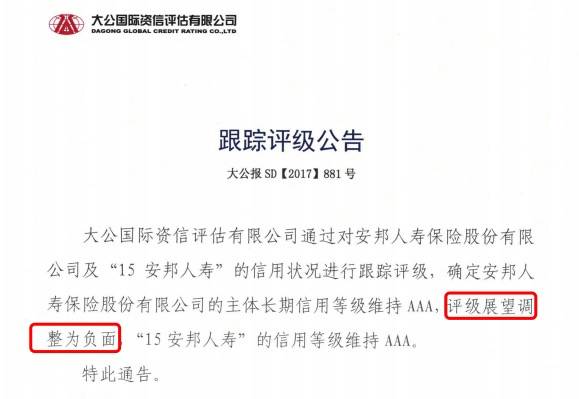

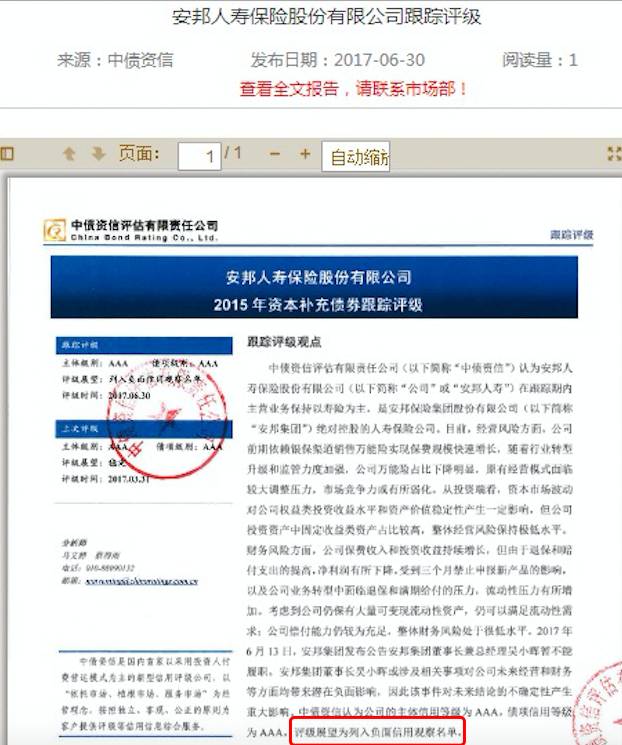

1、安邦人寿遭大公国际、中债资信双下调

大公国际在7月27日最新发布的跟踪评级公告中,对安邦人寿主体信用等级维持AAA,评级展望调整为负面。

大公国际表示,这一评级结果反映了安邦公司市场竞争力保持良好,营业收入和资产规模继续快速增长,即期变现投资资产规模继续提升,对保险责任负债的保障程度保持较高水平等有利因素;同时也反映了公司继续面临业务模式调整和产品结构优化的较大压力,监管处罚对公司保险业务未来稳定发展形成了不利影响,存在一定声誉风险,缴费期限结构仍有待优化,偿付能力充足水平大幅下降等不利因素。

另一家评级机构中债资信6月30日发布的安邦人寿跟踪评级,将安邦人寿主体信用评级维持在AAA,但评级展望列入负面信用观察名单。其提到的安邦人寿面临的负面因素包括原有依靠万能险的经营模式面临压力,权益市场波动对公司投资的影响,三个月禁止申报新产品的压力,流动性压力增加,公司董事长吴小晖不能履职带来的不确定性等。

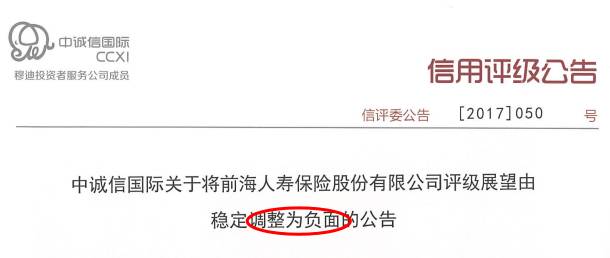

2、前海人寿评级遭中诚信国际调降

2月28日,中诚信国际发布信评公告,将前海人寿评级展望由稳定调整为负面,维持主体信用等级为AA。

中诚信国际的这次调整主要基于两个事件。

一是2月24日保监会对前海人寿作出处罚,指出其存在编制提供虚假出资材料、违规运用保险资金、办理T+0结构性存款业务、股权投资基金管理人资质不符合监管要求等,并对前海人寿予以罚款。同时,撤销董事长姚振华任职资格并禁入保险业10年,也对其他相关管理人员作了处罚。

另一事件为,2016年12月6日,保监会宣布对前海人寿的监管措施,包括停止开展万能险新业务、三个月禁止申报新产品等。中诚信国际认为,这将对前海人寿声誉、业务、资金运用,以及公司治理、经营管理的稳定性造成不利影响,故而下调其评级展望。

而另一家评级机构中债资信6月29日发布的报告,仍维持对前海人寿维持主体A+评级,展望稳定。

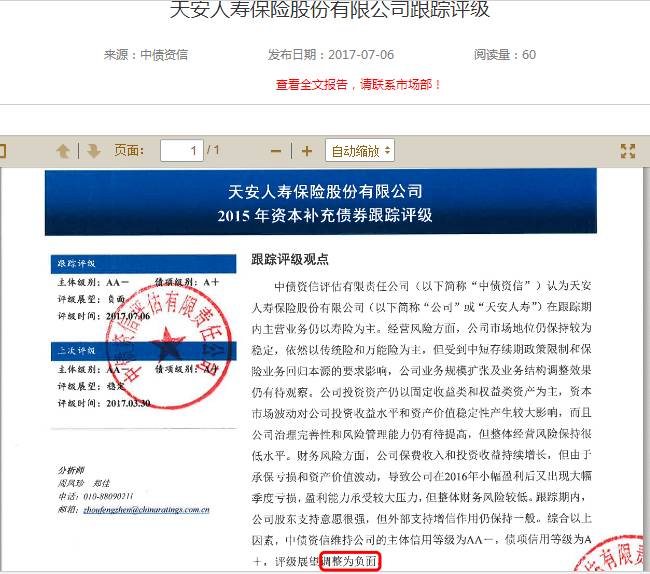

3、天安人寿遭中债资信下调评级展望

7月6日,中债资信发布了最新的天安人寿2015年资本补充债券跟踪评级,将其主体信用等级维持在AA-,但评级展望调整为负面。调整展望,其给出的主要原因在于,受制于中短期产品政策限制,该公司规模增长和结构调整效果有待观察。

与前海人寿类似,对天安人寿的主体信用评级,评级机构之间也有分歧。新世纪评级7月31日发布的跟踪评级公告对天安人寿的评级维持在AA,展望稳定。

4、阳光人寿被穆迪下调评级展望

6月23日,国际评级机构穆迪发布评级公告,维持阳光人寿的A3信用等级,但将评级展望从稳定下调至负面。穆迪主要给出了三方面的原因,包括偿付能力水平转弱;股票及另类投资大幅增长,且集中度风险较高;受中短期产品监管政策影响,业务增长放缓。

不过,联合资信、中债资信、惠誉等其他评级机构对阳光人寿的评级未调低,仍保持稳定展望。

与上述评级展望被下调的险企不同,评级转坏的另外4家保险公司,则是信用等级直接被下调。相关评级变化,均出自穆迪。

5月24日,穆迪发布报告,一口气下调了4家中国保险公司的信用评级。将中石油专属财险公司评级由A1下调至A2,中国铁路自保公司由A2下调至A3,中国人寿和保财险均由Aa3下调至A1,同时将这些公司的负面展望调整为稳定。这些下调主要与其对中国宏观经济的判断有关。

同一份公告中,穆迪还确认了6家保险公司的评级,并将其展望由负面上调为稳定,这6家险企也成为“唯一”一批评级好转的公司。包括:太保寿险、太保产险、国寿财险、国寿(海外),信用等级均为A1,评级展望为稳定,前次评估为负面;建信人寿、工银安盛人寿信用等级为A2,评级展望由负面上调为稳定。

评级下调会对主体产生什么影响?券商中国记者采访资深评级机构人士了解到,影响主要有两方面。一是直接的影响,理论上,评级下调会导致当事主体的融资成本会提升。二是间接的影响;一方面,由于评级下降,一家保险公司的相关方可能更谨慎地与之合作,进而影响到业务进展;另一方面,会倒逼保险公司采取某种行动,挽回不利局面。

那么,下调评级展望和下调主体信用评级,这两种评级下调方式,哪种对保险公司的影响更大?

回答这个问题,要明确这两种下调的不同含义。上述评级人士称,下调评级展望,蕴含的意思是,评级机构预期,在未来半年到一年,评估对象的情况会发生恶化。如果展望期间,情况果然恶化,则接下来很可能会下调主体信用评级;如果情况并没有恶化或者甚至好转了,则评级展望会维持或者上调。

而下调主体信用评级,则是直接跳过评级展望下调的环节,代表的意思是,评级对象恶化情况更为严重。因此,相对而言,下调主体评级比下调评级展望对评级对象的影响更大。

不过上述人士补充,具体影响在实际情况中并不一定体现得很明显,主要原因在于,市场更看中评级对象的真实情况,也就是评级下调了,还要看导致评级下调的原因“致不致命”。总体上,评级下调结果只是参考因素之一,而非唯一。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。