《首席经济学家》杂志创刊了,现在订阅更享优惠,请点击文末“阅读原文”或长按下文二维码。

杨宇霆为澳新银行集团大中华区首席经济学家,中国首席经济学家论坛理事

财政部最近公布数据显示,今年上半年财政收入累计达9.4万亿元,同比增长9.8%,增幅为2013年以来历史同期最高值,较2016年上半年上升2.7个百分点;上半年财政支出10.4万亿元,同比增长15.8%。由于财政支出大于财政收入,政府的财政压力增加。要支持大量的公共项目,盘活民间财力,利用金融资源,还是今后的财政政策的发展方向。

我们认为,政府如何支持基础设施建设,将会是今后财政政策讨论的主题。在过去几年,基础设施投资对于固定资产投资的贡献稳定保持在3个百分点左右,并于2017年初上升至逾4个百分点。这一点在制造业和房地产投资呈下降趋势时尤为重要。2017年前6个月,基础设施投资对全社会固定资产投资增长的贡献率从2016年同期的39%上升至47%。同时,月度新开工项目计划总投资于6月实现同比正增长。无论是雄安新区的建设,还是“一带一路”等配套项目,中国对基础设施建设的刚性需求从来没有减少。我们估计,中国对“铁公基”项目的投入将保持稳定增长,继续成为宏观经济的稳定器。

事实上,投资需求对中国GDP增长率的贡献从一季度的1.3个百分点提高到二季度的2.3个百分点。这一数据一方面使得二季度GDP同比增速达到超预期的6.9%,另一方面也验证了我们的早前的一个判断,即投资仍然是稳增长的重要助力,并且这一态势有望在下半年持续下去。

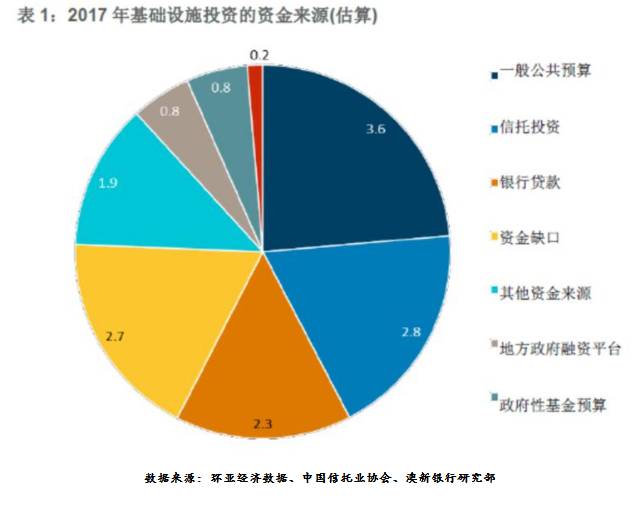

我们的分析显示,中国如果要在2017年实现6.5%的官方经济增长目标,在假设其他GDP组成要素的表现与2016年类似的情况下,全年固定资产名义增速需要达到10.2%。如果以基础设施投资对全社会固定资产投资增长的贡献率40%计算,2017年基础设施投资的同比增速需要达到19%,要支持这一个投资增长,所需资金大概是15.1万亿元。

基于2016年基础设施投资所涉及的资金来源规模(约12.7万亿元),如果按照各项资金来源近期的增速计算, 2017年支撑基础设施建设的资金大概为12.4万亿元。相对于15.1万亿元的资金需求,中间还存在约2.7万亿元的资金缺口。目前仍有多项资金来源有望填补这一缺口,实现比我们上述的估算更快的增速。

银行贷款有望加快增长

增加银行贷款依然是支持基础设施的一个快速和直接的方法。尽管面临金融去杠杆,但是在中央大力倡导金融服务实体经济的大背景下,商业银行有很大的空间在下半年加大对基础设施项目的支持力度。我们认为,央行将继续依赖公开市场操作和中期借贷便利来为银行体系注入流动性,进一步促进银行向实体经济投放贷款。

由于基础设施项目主要靠政策驱动,一般拥有较高级别的信用评级,利率变动对有关需求带来的负面影响较低。历史数据显示实际贷款成本与基础设施投资之间并无明显的相关性。6月末,与基建融资相关的非金融企业及机关团体中长期贷款余额43.8万亿元,同比增长15.1%,增速比上季末高2.4个百分点。由于M2的增速再创历史新低,贷款需求却保持双位数的增长率,基建需求对银行的资金面将带来一定的压力,央行可能需要在货币政策上作出一定的调整。

清理地方政府隐性债务

自2015年以来,在投融资平台受限的背景下,地方政府快速开展大量的PPP项目、政府引导基金以及违规担保等,变相扩大隐性债务的总量,引起了各方关注。近期举行的第五次全国金融工作会议对地方隐形债务扩张措辞强硬:“各级地方党委和政府要树立正确政绩观,严控地方政府债务增量,终身问责,倒查责任。”这对政府引导基金的开展可能带来短期震荡。

事实上,自2015年12月财政部发布《政府投资基金暂行管理办法》以来,政府引导基金快速发展。政府引导基金是利用财政资金的一个创新方式。按照相关规定,投资基金可以用来支持支持创新创业、中小企业发展、产业转型升级和发展、基础设施和公共服务领域等领域。有些基金最近被禁止参与部分政府采购项目融资,加上中央政府对地方政府隐性债务的关注,可能影响这些基金在下本年对基础设施投资的投入。

基建的另外一个筹资渠道是专项建设基金。其筹资渠道是由国开行和农业发展银行向邮政储蓄银行定向发行专项债券,筹集资金后建立专项建设基金,用于项目资本金投入。今年对专项建设基金项目的审批速度似乎比2015年和2016年放缓。由于与财政资源相比,这种筹资方式十分灵活,无需受限于财政审批和额度管理,如果经济的下行风险加剧并威胁到增长目标,我们认为政府仍有可能推动更多的专项建设基金项目。

直接融资方兴未艾

地方政府融资平台债是为地方基建融资的另一重要渠道。但截至今年上半年,其发行量大幅萎缩。这主要是由于流动性紧张,融资成本上升,企业信用利差因此相对于2016年有所上升。同时,中央政府一再重申地方政府融资平台融资无隐性的政府担保,亦限制了这一直接融资渠道的增长。因此,在短期来看,地方政府融资平台对基建融资的投入有限。

但是从中长期的角度看,债券市场对于基建融资的支持力度应该逐步增强而非减弱。这一点是我们基于对刚刚闭幕的第五次全国金融工作会议的判断。会议指出,“要把发展直接融资放在重要位置,形成融资功能完备、基础制度扎实、市场监管有效、投资者合法权益得到有效保护的多层次资本市场体系”。我们认为,直接融资的发展是建立在对存量债务进行分类处理的基础上的。财政部自2015年开始推行地方政府债务置换,对地方政府债务和融资平台债进行清理。头两年已将8万亿元非债券债务置换为地方政府债券,剩余待置换或偿还的债务余额约为6万亿元,余额存量大大降低。随着对这些债务进行清理以更有效地运用政府资金以及对于债市刚性对付现象的严厉打击,我们预计通过债券方式对基建融资的支持力度有望于2018年以后有所加大,同时信用利差的变动将更加反映市场的信用风险状况。

(作者杨宇霆为澳新银行大中华区首席经济学家,中国首席经济学家论坛理事,王蕊为澳新银行中国高级经济学家)

——————