文:方正宏观任泽平 联系人:卢亮亮

核心观点:

对于这一轮金融去杠杆,市场上有两种分歧颇大的流行观点:第一种认为是对过去6年金融自由化和加杠杆的总清算和全面整肃;第二种认为是经济周期企稳后的逆周期调控。这两种不同观点,决定了金融去杠杆未来的演绎路径、退出条件以及股债市场前景。

1

、第一种观点认为,这次金融去杠杆是对过去6年金融自由化和加杠杆行为的总清算和全面整肃。

2008

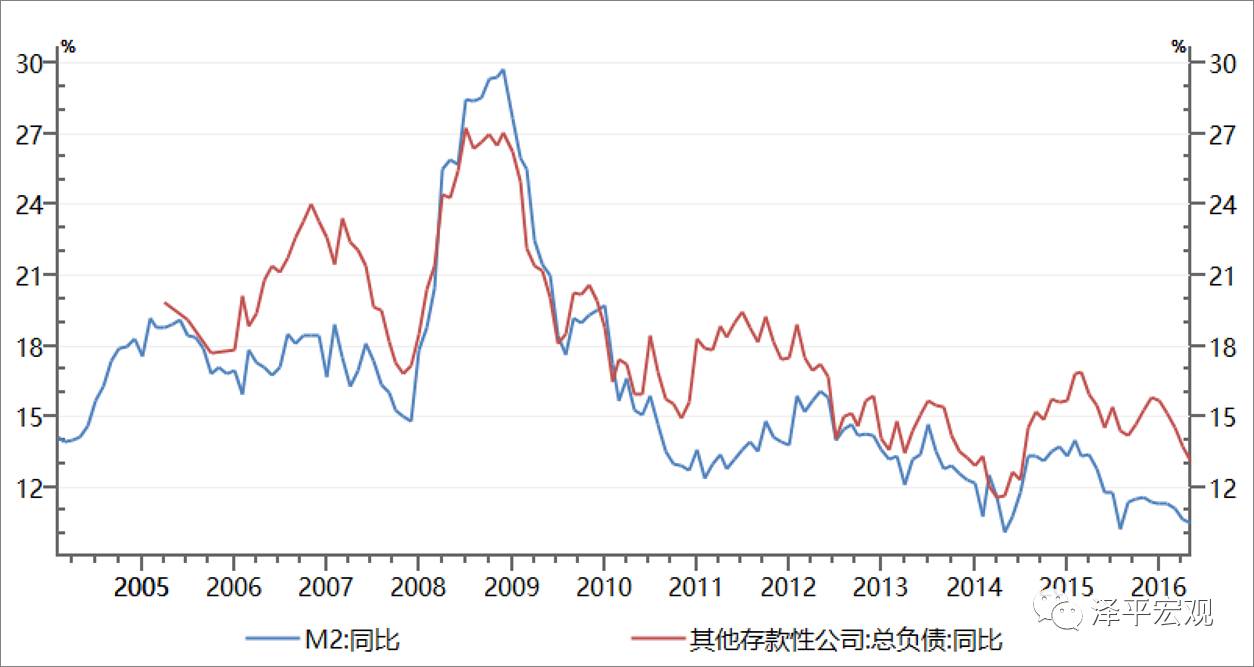

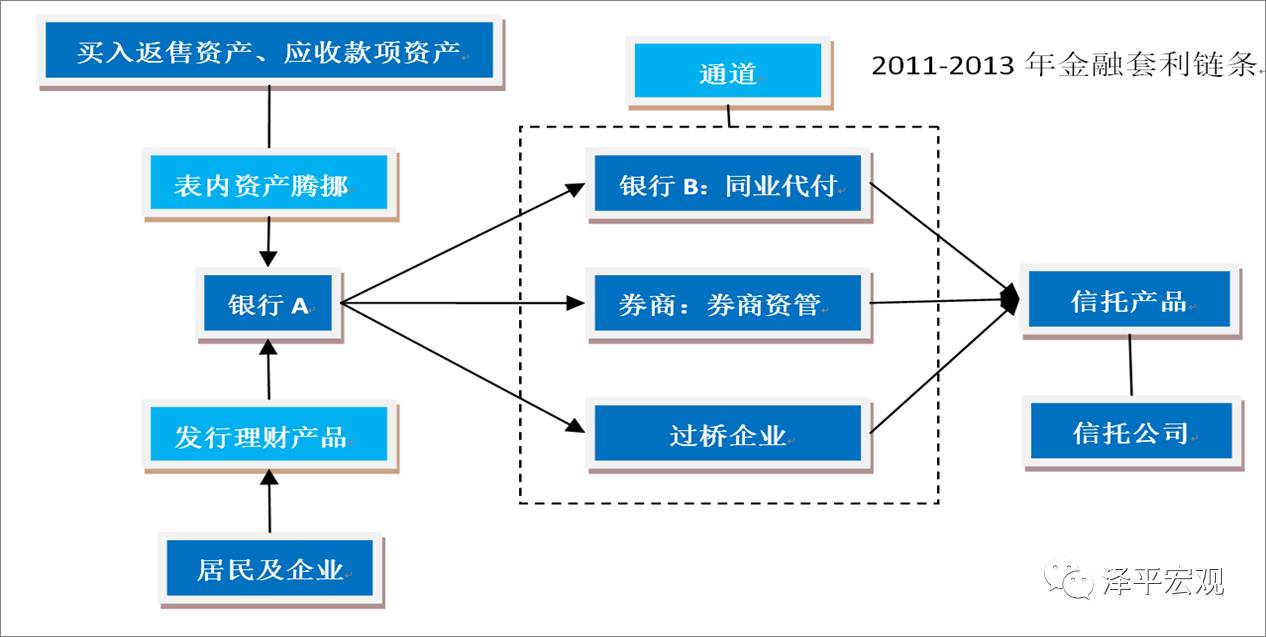

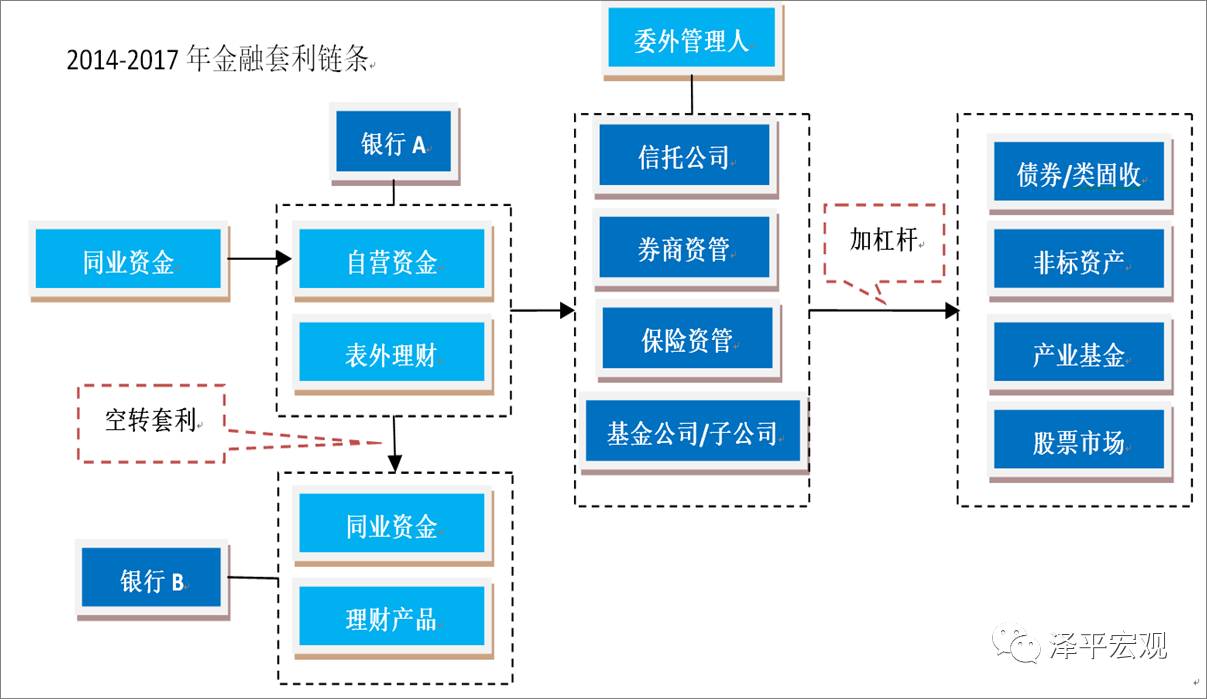

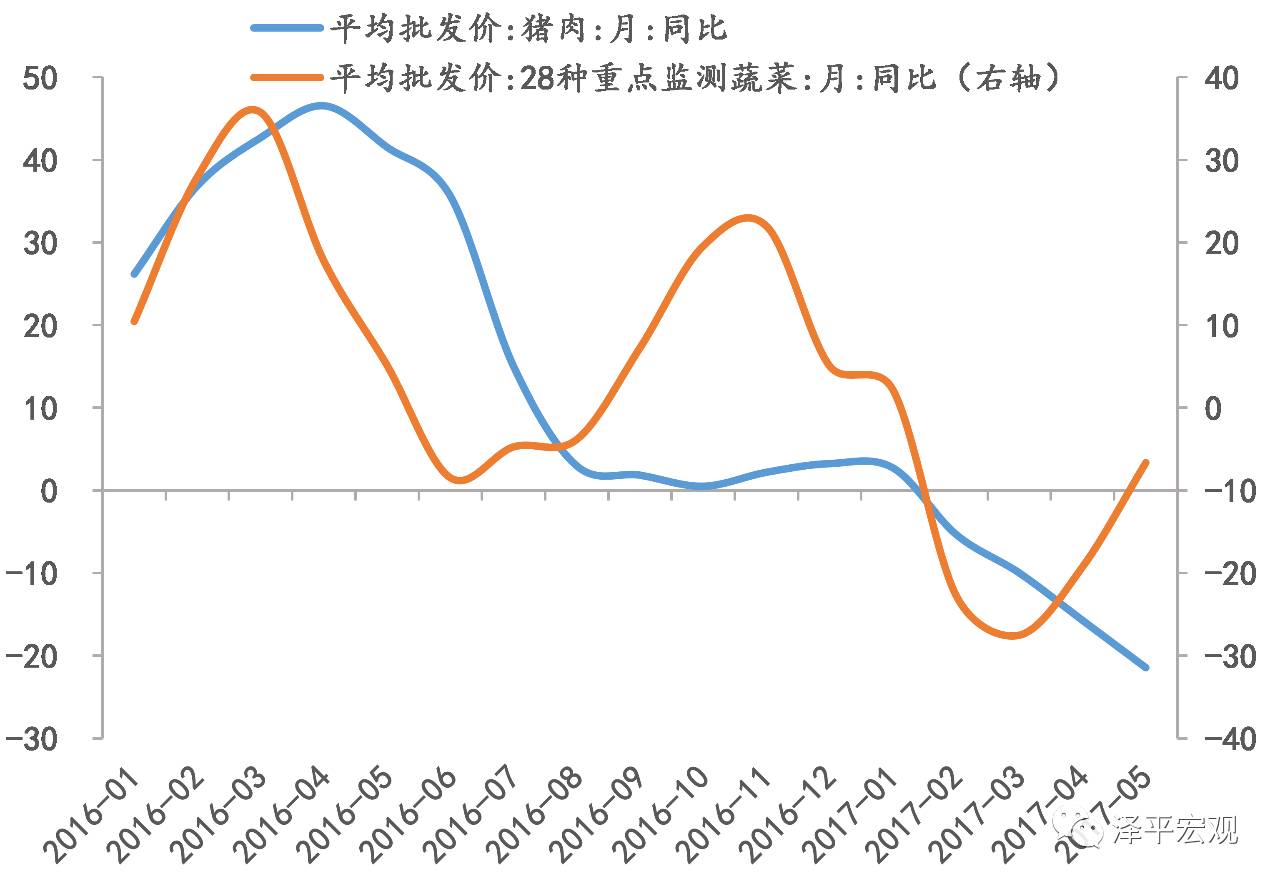

年金融危机以来,货币刺激推升资产泡沫和金融杠杆。金融自由化导致影子银行崛起和监管套利,2011-2012年、2015-2016年商业银行负债增速远超M2增速,先后采用表外理财和同业存单进行主动负债,通过规避监管、放大杠杆进行套利。 因此,自2016年下半年以来启动的这次金融去杠杆是对过去6年金融自由化和加杠杆行为的总清算,以及对金融秩序的全面整肃。

如果是总清算的话,那么未来一定要看到“三三四”整治达到效果,即使由于界定宽泛误伤实体经济也只会微调而不会收手,这意味着这次金融去杠杆持续的时间和力度将远超市场想象,经济二次探底的幅度和股债市场调整的幅度也将远超市场想象。

2

、第二种观点认为,这一轮金融去杠杆是经济周期短暂企稳后的逆周期调控。

2008

年国际金融危机以来,中国先后在2009、2012、2015年实施了三次货币刺激(对应的是2008、2011、2014年三次经济下滑),三次货币宽松和监管宽松均是为了稳增长。随着经济小周期企稳,2013、2016年下半年先后两次货币收紧和监管加强,并两次引发钱荒、股债房市场调整和经济再度下滑。

如果是逆周期调控的话,那么未来随着企业融资成本飙涨、社融下滑和经济二次探底,货币政策将从偏紧回归稳健、监管政策从高压回归正常,这意味着这次金融去杠杆持续的时间和力度取决于经济下滑幅度以及公共政策部门容忍度,经济二次探底的幅度和股债市场调整的幅度也将相对温和,而且未来随着货币政策转向和监管高压退潮,市场不排除迎来转机。

3

、这一轮货币收紧和监管加强兼具逆周期调节和总清算色彩,2017年下半年-2018年上半年经济再度下滑甚至触及增长底线,是坚持金融去杠杆还是货币重新放松?观察时间“窗口”正在临近。

2015

年12月中央经济工作会议提出工作重心是“三去一降一补”(去产能、去库存、去杠杆、降成本、补短板),降成本包括降利率,去库存主要是去房地产库存。随着2016年上半年经济L型企稳,2016年7月26日中央政治局二季度会议强调“抑制资产泡沫”,随后8月底央行锁短放长,10月热点城市房地产调控密集出台;2016年10月28日政治局三季度会议再次强调“注重抑制资产泡沫和防范经济金融风险”,房地产调控加码;2016年12月14-16日中央经济工作会议强调“要把防控金融风险放到更加重要的位置,下决心处置一批风险点,着力防控资产泡沫,提高和改进监管能力,确保不发生系统性金融风险。”房地产限购限贷、上调公开市场利率倒逼债市去杠杆、险资监管新规、防止资本流出等一系列政策出台。2017年一季度GDP增速超预期,4月份银监会连出8道文,监管再度升级。

4

、

落入的不仅是流动性陷阱更主要的是改革陷阱,未来的出路除了金融去杠杆更根本的是改革。

现在流行的观点认为,中国经济的根本问题是2008年金融危机以来的货币刺激和金融加杠杆,因此出路是通过金融监管收紧和去杠杆引导资金脱虚向实。我们认为中国经济的根本问题是改革迟缓导致实体经济回报率下降,以及在2009、2012、2015-2016年三次大规模刺激房地产导致实体经济部门衰落。如果不能推动供给侧改革提升实体经济回报率,即使金融杠杆去掉,资金也未必回流实体经济,而是可能落入“流动性陷阱”,2010-2016年每次货币刺激均未进入实体经济进行信用创造,而是推升资产价格泡沫。实体和金融是皮和毛的关系,金融地产的回报率最终均来自实体经济,从过去金融自由化单兵突进到现在金融去杠杆,并未触及问题的根本。因此,未来的出路是在金融去杠杆和抑制资产泡沫的同时,大力推动以大规模减税、精简财政供养人员队伍、放松行业管制、激发民间投资活力、打破刚性兑付、促进市场公平竞争、重振体制内官员发展经济积极性、抑制资产价格泡沫等市场化导向的改革。

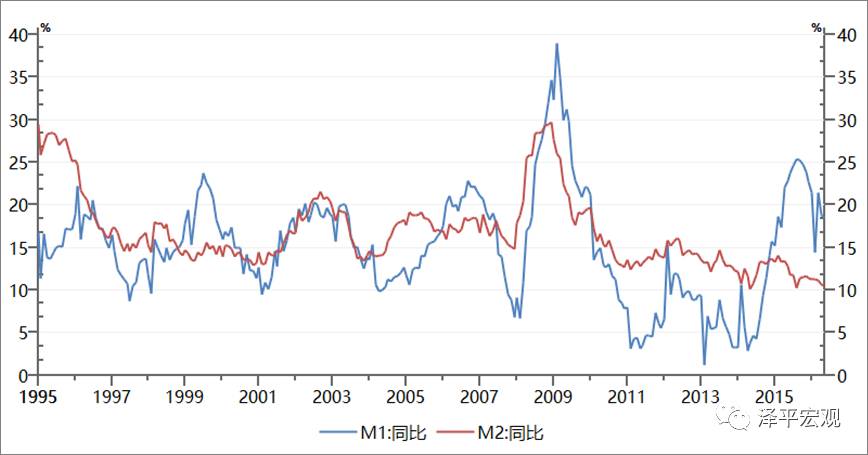

30

大中城市地产销售延续下滑但降幅收窄,5月同比-39.9%,较4月同比上升了2个百分点;土地供应上升但成交回落,5月100城土地供应面积同比较4月回升了19.5个百分点,而土地成交同比-22.6%,明显低于4月同比1.8%。5月乘用车销售走势仍疲软。工业生产走弱,继5月发电耗煤量同比11%低于4月值14%后,6月初的发电耗煤环比5月均值低于去年同期。5月钢铁生产弱库存低,螺纹钢价格同比上升由4月的25.4%至48.0%。水泥价格维持高位,重卡销售回落。原油价格连日下跌;有色偏弱震荡。5月菜价同比继续回升,猪肉和燃油价格增速持续走低。央行在人民币中间价报价模型中引入逆周期因子,抑制外汇市场的“羊群效应”。境内外人民币双双飙涨,在岸收报近7个月新高,人民币汇率大幅升值。本周R007利率为3.3076%,较上周下降9.12个BP;DR007利率为2.9253%,较上周下降6.58个BP;10年期国债收益率为3.6152%,较上周下降3.49个BP。

风险提示:

美联储加息超预期;国内货币收紧和金融去杠杆超预期;房地产调控过紧;改革低于预期;债务风险。

正文:

1、 下游:地产销售降幅缩窄土地成交下降,乘用车销售疲软

本周30大中城市地产销售环比下降19.4%。截至5月31日,30大中城市地产销售同比-39.9%,较上周下降4.6个百分点,高于4月同比-41.9%;其中一二三线城市同比分别为-38.1%、-38.5%和-43.6%,分别较上周下降4.3、4.1和5.8个百分点,分别低于、高于和低于4月同比-34.6%、-44.4%和-40.8%。5月土地供给回升但土地成交回落。100大中城市5月土地供给面积同比1.5%,明显高于4月同比-18.0%;但是地产商拿地规模回落,100城土地成交同比-22.6%,低于4月同比1.8%,土地成交总价同比也由4月的37.6%下滑至5月的-29.7%。

5

月乘用车销售零售走势不强,批发走势也不够理想。零售方面,第一周同比增长1%,第二周同比下降2%,第三周同比下降4%,前三周累计同比-2%。批发方面,第一周同比增长16%,第二周同比增长8%,第三周同比下降3%,前三周累计同比5%。5月的零售不强,导致经销商的进货积极性也在下降,整体销售疲软。

上周电影票房收入环比上升15.0%,较上周上升26.9个百分点,观影人次和放映场次环比分别为7.5%和-0.6%。同比来看,5月份票房收入、观影人次和放映场次分别为13.6%、11.2%和26.1%,分别低于、低于和高于4月的56.5%、44.0%和24.0%。端午假期,全国假日旅游市场供需两旺、运行平稳。据国家旅游局数据中心综合测算,2017年端午假日期间,全国共计接待游客8260万人次,实现旅游收入337亿元。特色旅游小镇、城市休闲街区受青睐,凸显全域旅游格局。“旅游+民俗”火爆,以祭祀屈原、赛龙舟、品粽子等为主题的民俗游、古镇游、祈福游主题产品走俏。借助带薪假期实现“拼假”出行,赴欧旅游迅速升温。出境游方面,假日期间出境游客总人数271万人次,同比增长7.2%。

纺织原料价格同比增速放缓。本周中国纺织经济信息指数中的纱线价格指数环比下降0.07%,5月同比14.4%,较上周下降0.1个百分点,低于4月同比15.8%。坯布价格指数环比下降0.02%,5月同比5.1%,与上周持平,低于4月同比5.4%。

集装箱运价指数同比增速放缓。上周上海出口集装箱运价指数(SCFI)环比上升2.7%,5月同比53.3%,较上一周下降0.4个百分点,低于4月同比64.5%。中国出口集装箱运价指数(CCFI)环比下降0.2%,5月同比27.8%,较上一周上升0.5个百分点,高于4月同比25.4%。

2、 中游:发电耗煤有所回落,钢价略降水泥维持高位机械火爆

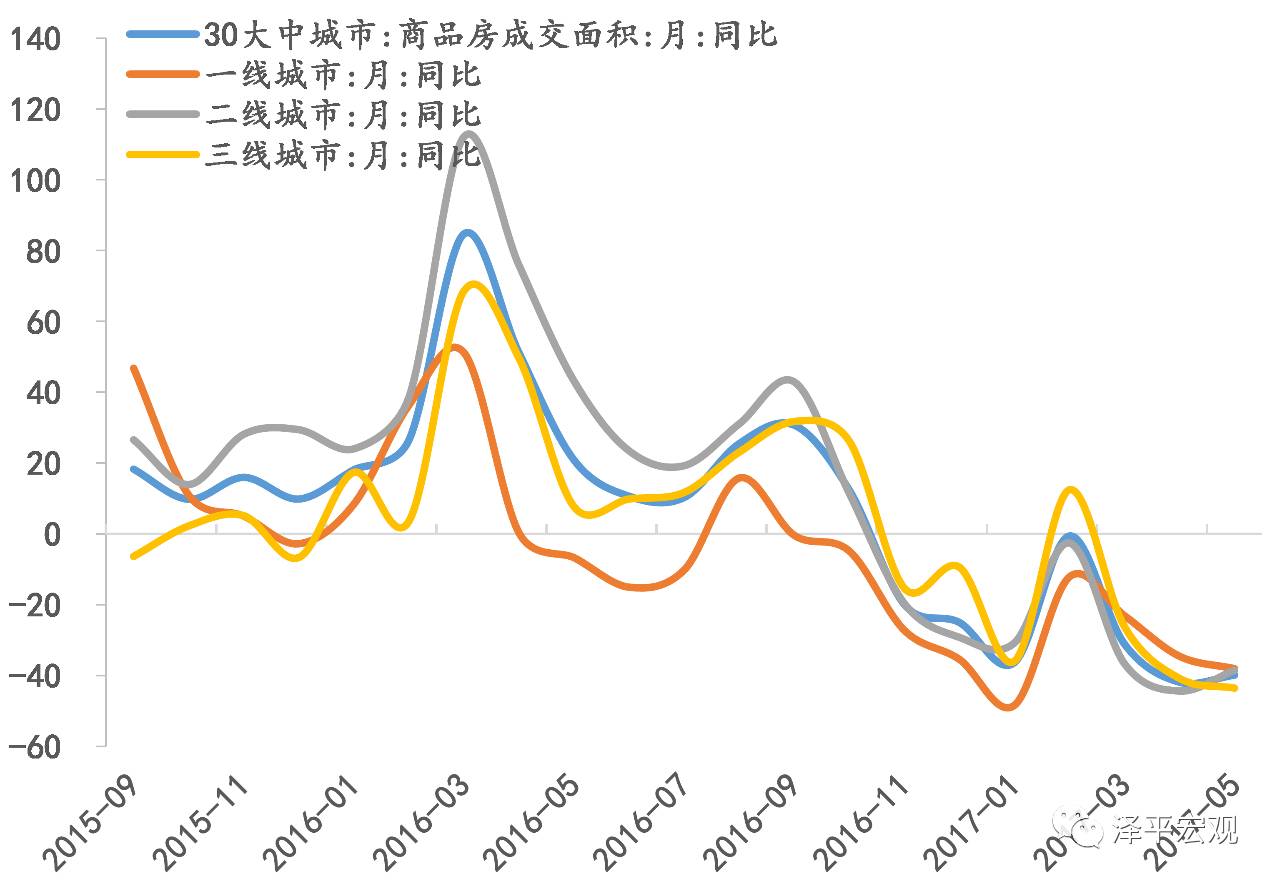

工业生产放缓。5月6大发电集团日均耗煤量同比11.0%,低于4月同比14.0%。6月前两日,6大发电日均耗煤59.3万吨,环比5月的60.8万吨下滑了2.4%,作为对比,去年6月日均耗煤量以及前两日的耗煤量均值环比5月均值分别上升了8.6%和3.4%。

国内钢厂复产回暖,上周全国高炉开工率为75.1%,环比增加0.4个百分点。上周盈利钢厂比率84.7%,环比增加1.3个百分点。5月螺纹钢价格先升后有所回落,5月同比48.0%,高于4月同比25.4%。5月钢铁呈现生产弱库存低的特征,日均粗钢产量同比-1.1%,低于4月的2.0%和3月的4.8%;螺纹钢库存同比由4月的25.9%明显下滑至2.6%。

水泥价格维持高位。本周水泥价格与上周基本持平, 5月全国水泥价格指数同比32.2%,低于4月的33.3%。在供给侧改革以及环保压力影响下,水泥供给端收缩,预计水泥价格短期将维持高位。

受原价下跌影响,化工产品价格整体偏弱。截至2017年6月1日,大宗商品价格涨跌榜中环比上升的商品有35种,集中在化工板块和农副板块;涨幅前3的商品分别是干茧(3A以上)(1.9%)、生丝(国内商检丝)(1.8%)、乙烯(1.8%)。环比下降的商品共有75种,集中在农副和化工板块;跌幅前三的商品分别为布伦特原油(-3.4%)、WTI原油(-2.7%)、顺丁橡胶(-2.6%)。

机械市场销售持续旺盛。第一商用车网的数据显示,5月我国重卡市场共约销售各类车型9.3万辆,环比4月下降11%,同比增长43%,上月同比为52%。重卡销售同比下滑主要源于物流车需求的下降,而工程车的销售仍较好。随着“一带一路”等基建项目的推进和企业设备更新,机械市场需求将维持高位。

3、 上游:油价持续下跌,有色偏弱

本周CRB工业原材料指数环比0.2%,6月同比12.2%,高于5月同比10.9%。南华工业品指数环比-4.0%,6月同比30.3%,低于5月同比37.2%;南华农产品指数环比-2.6%,6月同比-2.8%,低于5月同比6.3%。

受美国和欧洲的近期经济数据影响,美元指数偏弱震荡。本周美元指数环比-0.3%,6月同比2.5%,低于5月同比3.8%。黄金价格偏强震荡,本周伦敦现货黄金环比上升0.8%,6月同比-0.7%,高于5月同比-1.7%。

由于上周欧佩克会议未超预期,市场对于原油供需的悲观预期持续发酵,美油价格连日下跌。本周WTI原油价格环比下降0.2%,6月同比下降0.4%,低于5月同比3.0%。在市场反应不佳的情况下,欧佩表示,如果原油库存维持高位、继而压低油价,欧佩克将在下一次会议上深化减产。俄罗斯也表示,会和欧佩克一起行动,依据市场情况调整减产幅度。此外,据JBC测算,欧佩克减产执行率由4月的96%下滑到5月的92%。美国方面,美油库存下降幅度远超预期。5月26日当周EIA原油库存减少642.8万桶/日,预期减少300.0万桶/日;汽油库存减少285.8万桶/日,预期减少150.0万桶/日。综合来看,油价短期难以突破50美元/桶的关键阻力位。

LME

铜偏弱震荡,本周环比-1.0%,6月同比为21.4%,高于5月同比18.6%。LME铝价格周环比-2.5%,6月同比19.8%,低于5月

同比22.7%。LM

E锌价格周环比-1.5%

,6月同比27.2%,低于5月同比38.3

%。

国内外货运价格增速分化。本周波罗的海干散货指数(BDI)环比下降7.4%,6月同比39.8%,低于5月同比57.0%。上周中国沿海干散货运价指数(CCBFI)环比上升0.9%,5月同比24.6%,低于4月同比34.6%。

4、 价格:菜价升猪价降,燃油价格增速回落

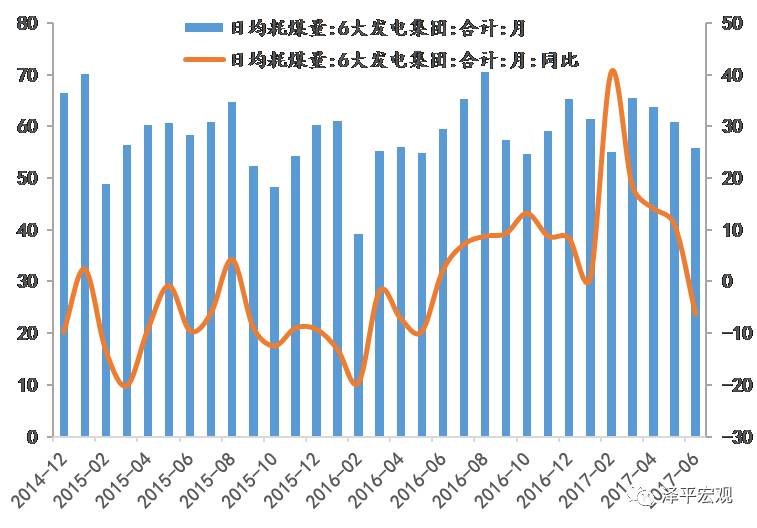

本周农业部28种重点监测蔬菜平均批发价环比与上周持平,前海蔬菜批发价格指数环比下跌3.5%,山东地区的蔬菜批发价格指数环比上涨0.8%。农业部28种重点监测蔬菜平均批发价、前海蔬菜批发价格指数和山东地区的蔬菜批发价格指数5月同比分别为-6.6%、-0.3%和-15.9%,分别较上周下降0.6、0.8和1.8个百分点,均大幅高于4月的-19.2%、-16.9%和-26.2%。

本周农业部猪肉平均批发价环比下跌1.6%,5月同比下跌21.4%,较上周下降0.2个百分点,低于4月的-15.7%。36个城市猪肉平均零售价环比上涨0.1%,5月同比下跌7.3%,较上周下降0.1个百分点,低于4月的-3.8%。36个城市牛肉和羊肉平均零售价5月同比分别为-1.4%和-2.9%,分别低于和高于4月的-1.2%和-3.2%。36个城市草鱼和鲢鱼平均零售价5月同比分别为11.0%和3.1%,均高于4月的9.7%和2.4%。

全国成品油价格增速继续回落。本周全国成品油价格指数环比下跌0.1%,5月同比上涨12.2%,较上周上升0.2个百分点,低于4月的16.4%。

5、 货币:人民币大涨,资金紧平衡

本周央行公开市场共有3300亿逆回购到期,周一至周五分别到期100亿、1200亿、800亿、1000亿和200亿。本周央行公开市场操作货币投放3600亿,回笼3300亿,净投放300亿。

截至6月2日,1天期银行间回购加权利率为2.7577%,较上周上升17.36个BP;7天期银行间回购加权利率为3.3076%,较上周下降9.12个BP。1天期存款类机构回购加权利率为2.6805%,较上周上升10.42个BP;7天期存款类机构回购加权利率为2.9253%,较上周下降6.58个BP。1年期国债收益率为3.4818%,较上周上升1.14个BP;10年期国债收益率为3.6152%,较上周下降3.49个BP。

珠三角票据直贴利率(月息)和长三角票据直贴利率(月息)均与上周持平,票据转贴利率(月息)亦与上周持平。本周不同期限的信用利差扩大,1年期AAA企业债的信用利差扩大1.45个BP,10年期AAA企业债的信用利差扩大2.49个BP。

5

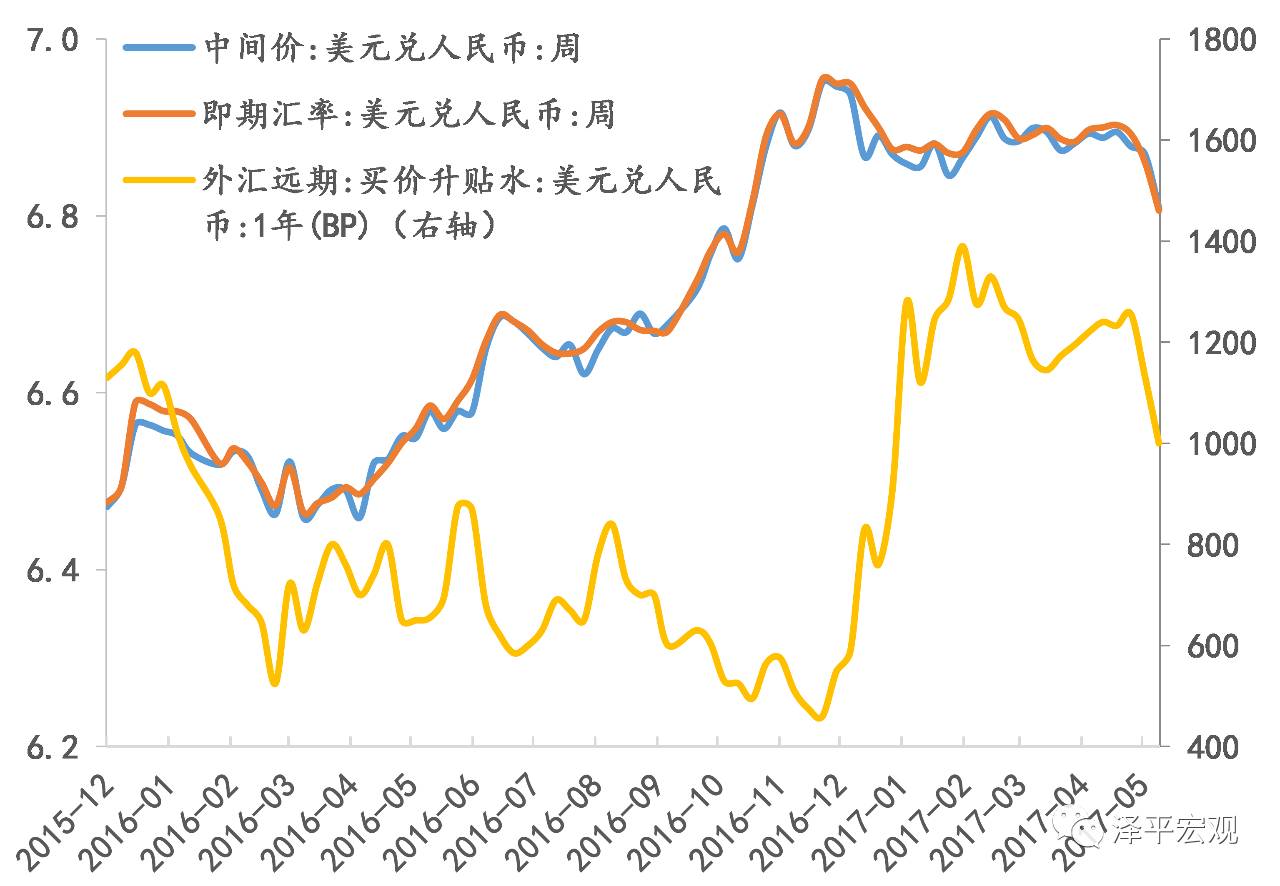

月下旬,中国外汇交易中心表示,中国央行确实考虑在人民币兑美元中间价报价模型中引入逆周期因子,主要目的是适度对冲市场情绪的顺周期波动,缓解外汇市场可能存在的“羊群效应”。5月25日以来,离岸、在岸人民币走势强劲。6月1日在岸人民币兑美元官方收盘价报6.8061,刷新2016年11月11日以来新高。与此同时,离岸人民币资金面紧张,香港离岸人民币隔夜HIBOR暴涨至42.815%,创1月6号以来新高。离岸人民币兑美元突破6.73关口,一度涨至6.7240。

人民币汇率大幅升值,远期贬值压力减小。本周美元兑人民币中间价升值0.89%,美元兑人民币即期汇率升值0.80%,离岸人民币升值1.06%。在岸和离岸人民币汇率价差由上周的0.386扩大至0.0561,美元兑人民币1年期外汇远期买报价下降53个BP。

图表1:30大中城市地产销售降幅缩窄

图表2:六大发电日均耗煤同比下降

图表3:菜价同比增速回升,猪价同比增速回落

图表4:人民币短期大幅升值