我们近期走访了多家位于长三角和四川地区的金融机构,包括不同规模的银行、券商以及信托公司,以探讨近期政策收紧所带来的潜在影响。我们的五大调研要点如下。

-

金融机构感到政策收紧但并未感到压力吃紧;对于存款的重视程度上升

1、银行正在面临流动性收紧的状况,这主要反映为批发资金成本上升,以及中小银行的贷款额度减少。

2、不论规模大小,受访银行的资产负债状况尚未明显吃紧,它们认为在最坏的情况下损益表可能承压,但出现流动资金严重紧张的风险较小。银行认为,此前从事于非理想业务(例如过度依赖同业业务)的个别银行可能面临更大的流动资金压力,但是他们认为去杠杆仍将以一种可控的方式进行,只要银行依据监管行事并主动调整自身业务模式。

3、受访银行还预计,此轮收紧将在长期内改进放贷业务操作,并加强风险控制。

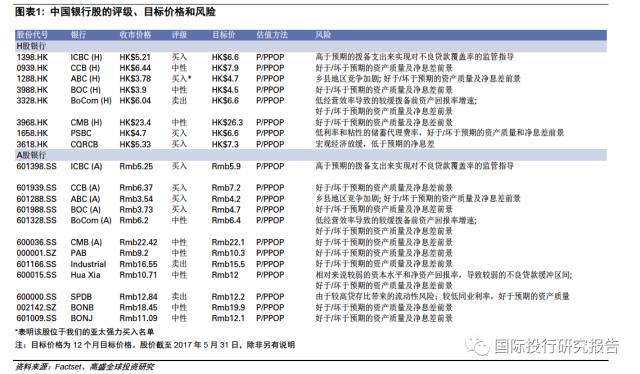

4、为了弥补成本上升导致的同业融资缺口,银行越发注重扩大存款规模。虽然目前存款利率大幅上升,但银行也表示业务广度(即网点覆盖)和深度(例如结算服务)使得存款业务竞争力的高下有别,而定价倒未必那么重要。我们看好评级为买入的农业银行(位于强力买入名单)、工商银行、邮储银行和重庆农商行,因为我们认为它们拥有业内一流的存款业务实力。

5、 需要指出的是,眼下情况明显不同于2013 年6 月的收紧(当时出现了流动性大幅紧缩),主要原因在于:a) 不同监管机构之间的协同性改善,特别是一旦出现流动性收紧的重大风险,央行与市场的沟通,以及所展现出的积极采取行动的灵活性;b) 同业交易的标的资产以高流动性资产为主,而不是非标资产,因此在必要时银行能够调整资产负债表、甚至可以进行缩表。

依然强劲,尽管银行、特别是中小银行的贷款额度收紧

贷款需求依然强劲,其需求来源不仅包括基建领域,还包括长三角地区的资本支出回升,近期社会融资规模数据中的企业中长期贷款强劲增长亦反映出了这一点。尽管如此,我们拜访的所有城商行

/农商行都表示它们受制于央行的月度贷款额度(但大型银行所感受的压力相对较轻),由此产生的信贷供需错配可能会进一步推高贷款利率。但是,也有一些银行(例如小型当地银行)认为贷款需求之所以看起来较为强劲,是因为借款人预计流动性紧张的局面将会继续。因此一些借款人寻求现在借入更多资金,已备日后形势转差。

大型银行已开始以10-20 个基点的幅度上调贷款利率,并计划继续逐渐上调定价,以免让借款人过快受到过大的冲击,因为银行也担负着一定的社会责任。

一些此前更多依赖批发融资的股份制银行则更激进地上调了贷款利率,有时突破了7%,来抵消资金成本大幅上升的影响。为了实现更高的利率,一家股份制银行表示它们刻意放缓了上半年的放贷

速度,并计划在下半年、即预计贷款利率走高之时再加快贷款发放。

银行和信托公司都认为,房地产开发、地方政府融资平台和部分产能过剩行业的资金成本可能升幅最大,因为中国的影子银行活动(广义上定义为在无监管情况下开展的放贷等金融活动)正在接受

严格的监管审查。

我们走访的所有银行都表示它们看到资产质量持续改善。此次我们调研的一家相对较大的国有银行表示,其一季度不良贷款生成率下降了约10%,而长三角地区逾期贷款率下降了0.13%。

一季度理财规模从2016 年的29 万亿元微增至29.1 万亿元,增速降至约0%。银行表示它们看到同业理财产品销售最为疲弱、出现了负增长,而面向个人和企业投资者的理财产品仍在正增长,完

全抵消了同业理财疲软的不利影响。

一家大型券商认为银行业理财赎回压力可控,因为他们的资管产品主要投资于债券和货币市场基金等高流动性资产,而不是非标资产。因此,他们的投资者主要由低风险偏好的银行/大型银行构成,因此和平均状况相比,这些银行赎回委外投资的压力相对较小。