近两个月来,房地产调控政策再度收紧,特别是近期上交所暂停房企发债融资、银监会严控银行资金进入房地产市场等政策加码,预示着资金密集型的房地产景气回落将成为大概率事件。

房地产景气回落不仅会对经济增长造成较大压力,同时有可能致使过剩资金流窜到农产品市场,显著提升未来的通胀水平,进而使得宏观经济面临轻度“滞胀”风险,到时候央行货币政策也将面临方向性选择。

房地产作为产业链长、带动作用大的支柱产业,是全国钢铁、水泥、玻璃、建材、家电等制造业的主要需求市场。房地产市场回落,将对相关产业造成显著下拉作用,影响经济增长动力。

具体来看,房地产市场回落对经济增长最直接的影响,主要包括以下两个方面:

一方面,房地产开发投资回落将下拉整体固定资产投资增速。

从历史数据来看,虽然房地产开发投资占全国固定资产投资的比重有所回落,但始终保持在17%以上,占据着十分重要的地位。今年1-10月,全国房地产开发投资累计为8.4万亿元,同期固定资产投资累计为48.44万亿元,房地产投资占比为17.3%。

从变化趋势来看,固定资产投资的波动趋势与房地产投资几乎是同步的,如2012年12月房地产投资增速触底反弹,对于同期固定资产投资回升起到了显著作用,同样在2015年11月和今年下半年,房地产投资的回升也成为固定资产投资增长回升的重要因素。随着调控政策收紧,房地产投资再度回落在所难免,其对固定资产投资的下拉作用也将成为必然。

另一方面,房地产市场景气回落将对地方财政收支形成较大压力。

根据方正证券研究所的估算,地方政府从房地产交易中所得(包括土地出让金和11种房地产相关税收)占房地产销售额的3/4以上,如2014年全国商品房销售额为8.73万亿元,土地出让金和11种相关税收6.56万亿元,地价和房地产相关税收占商品房销售额达75%。

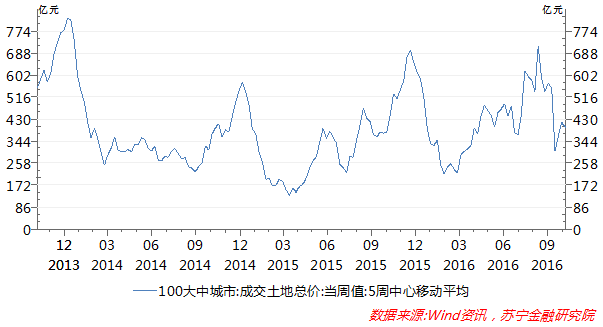

今年9月下旬以来房地产调控政策收紧,已经对最近两个月的土地成交产生了显著影响。10月份,全国100个大中城市土地成交总价为1524亿元,大幅低于今年三季度土地市场月均2500亿元的成交额,11月前三周,土地成交额为1280亿元,依然十分低迷。由此可见,土地市场整体向下的趋势已较为明显。

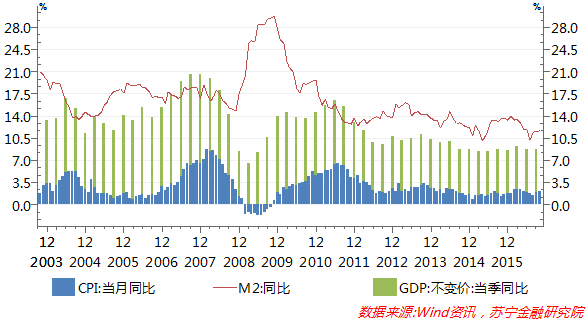

弗里德曼有一句至理名言:“任何通胀都是货币现象”。截止10月末,我国央行积累的M2余额高达152万亿元,M2增速长期大幅高于GDP增速和CPI涨幅之和(参见下图)。

在现代货币和金融市场条件下,吸纳货币的资产池包括商品和资本品两个领域,商品价格的涨跌表现为生产领域和消费领域的通货膨胀,资本品价格表现为房地产、股市和债市价格的涨跌,从去年股市热到今年的楼市热,二者之间似乎有一定的交替现象。

在市场对去年股灾仍“心有余悸”和债市容量相对有限的情况下,M2仍将保持稳定的增长,如何吸纳这些新增流动性,实体经济可能是个去处,但资金流向哪里却是决策当局无法左右的。历史经验表明,从房地产“资产池”流出的社会资金和大量的新增流动性,再次涌向农产品市场的可能性不小。

历史数据似乎也能找到一些佐证,如2005年8月在 “国八条”、“新国八条”、“国六条”和“十五条”连续出台后,房地产销售额增长才掉头向下,半年后的2006年3月通胀周期开始启动,并于2008年2月达到高点(8.7%),在此期间,大量社会资金涌向猪肉市场,使得2007年8月猪肉价格同比涨幅达到80.9%。

2010-2011年CPI超过3%的第二个通胀周期,同样与2010年3月的房地产“限购令”导致房地产销售回落不无关系,大量社会资金冲向农产品市场,生姜、大蒜、绿豆、猪肉价格轮番上涨;2013年的通胀小周期(10月CPI涨幅为3.21%),同样与当年3月房地产调控“国五条”相关。

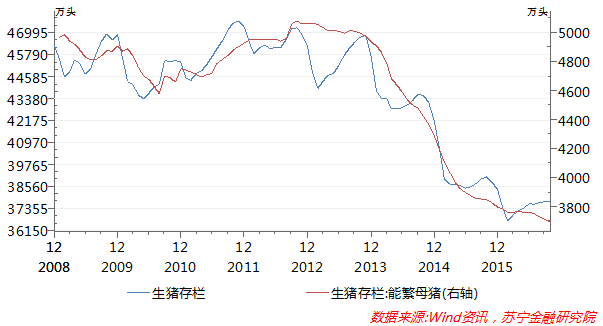

至今年10月份,CPI已连续回升3个月至2.1%,“蒜你狠”已经卷土重来。特别值得注意的是,10月初以来,全国22个省市生猪价格已连续5周出现回升,这是否预示着已经有些社会资金进入猪肉市场。

从猪肉的供应来看,今年以来我国生猪存栏量有所回升,但仍大幅低于历史平均水平,同时能繁母猪的存栏数仍然处于下行趋势中,今年10月已降至3703万头,加上日渐临近的春节因素,这种猪肉供求矛盾较为突出的市场环境,为大量的社会资金炒作猪肉价格创造了巨大的想象空间,社会资金大规模涌入猪肉市场的可能性不小。

综上所述,新一轮的房地产调控政策对中国经济的影响将是全方位的,不仅表现在稳增长压力将重现,更为重要的是,大量原本被房地产市场吸纳的社会资金将可能再度进入农产品市场,炒作猪肉、大蒜等供求矛盾较为突出的农产品,推高整体CPI预期水平。

来源:苏宁财富资讯(ID:SuningWealthInsights)授权转发

作者:黄志龙 苏宁金融研究院宏观经济研究中心主任

编辑:位宇祥 华尔街见闻新媒体总监

转载请回复 授权 查看须知,否则一律举报。

喜欢就顺便转发和点 吧!

吧!