中采PMI和财新PMI的异同分析

中采PMI和财新PMI的编制方法基本上是相同的。

从样本抽样方式来看,两者均采用PPS分层抽样,抽样方式并无大的差别。采样略有区别在于,中采PMI的采样是统计局直接要求全国重要企业参与PMI调查,并集中培训PMI的填报规则;财新PMI则采用完全自愿的方式,即先征询企业的意见,经企业同意后将其加入样本库并发放问卷。对于数据的季节调整方法,财新PMI的季调方法是Markit基于全球33个国家的历史数据生成的,这种季调方法保证了财新PMI和由Markit提供服务的其他国家PMI之间的跨国可比性。2012年3月起,因为时间序列已经足够长,中采PMI开始使用季节调整进行数据处理,数据波动性大为降低,季调方法以美国商务部的X12时间序列季调为基础。因此,2012年3月之后,由于使用基本相似的季调方法,两个指标的走势在技术层面已经没有大的区别。

两个指数最大的区别在于样本企业的差异,主要包括样本量、样本企业规模以及样本企业地域分布等几个方面。

中采PMI调查样本数目约为3000家,样本选自全国范围内的大、中、小型企业,地域分布相对较为均匀。财新PMI的调查样本数目约为420家,以中、小企业和民营企业居多,地域分布以东部沿海地区的企业为主。中采PMI覆盖的行业也更加广泛,其中重工业企业居多,而财新PMI以轻工业企业为主。

样本数目较少是造成财新PMI波动幅度强于中采PMI的一个原因,但不是引发指数波动的主导性因素。从多国实践和统计学的角度,财新PMI的样本量也是较有代表性的,不会对判断经济走势形成过度扭曲的效果。

我们认为两个指数的样本构成是造成两者常出现背离的主要原因,也正因此两个指数体现出的是经济体不同方面的特征。

财新PMI样本中,中小企业比重相对更大,且以民营企业为主,因此财新PMI对政策和经济形势更为敏感,小企业成本控制的灵活度低,信贷资源也更加有限,经营活动更容易受到冲击。这也是为什么多数情况下,财新PMI都是低于中采PMI的,而且常常出现低于50%荣枯线的状况。

但是仅从企业规模的角度无法解释当前两个指数的背离,主要原因仍是行业差异。

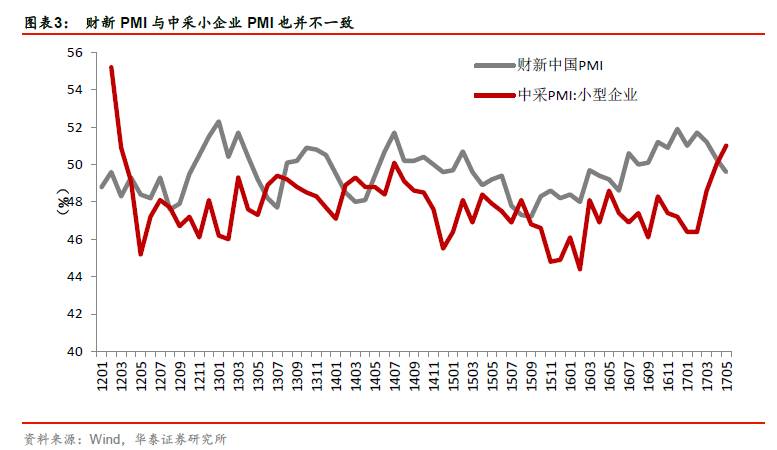

首先,中采小企业PMI与财新PMI的走势也不是一致的。从目前的情况来看,由于财新PMI以贸易企业为主,多数处于轻工业行业,因此受到的成本挤压和内外需求走弱的影响也更大,而中采PMI的样本企业主要分布在重工业行业,随着行业出清,部分企业关停淘汰,不论是订单的转移,还是行业集中度、定价权的提升,中小企业都享受了同行业大企业的溢出效应,上游成本正在逐步实现向中游产品价格的传导,随着产品价格的提高,中小企业盈利状况进入逐步修复阶段。

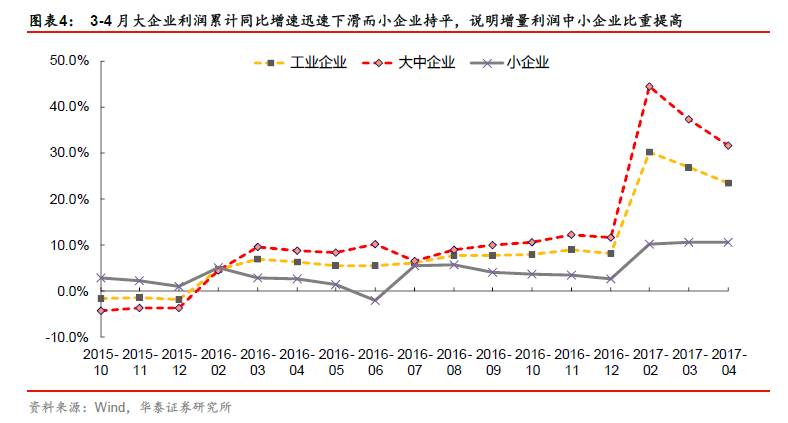

从工业企业利润数据来看,3月和4月大中型工业企业利润累计同比增速相较前值分别下滑7.2和5.6个百分点,整体工业企业利润增速下滑3.1和3.5个百分点,而同期小型企业利润增速出现微升(+0.38个百分点)和基本持平(-0.07个百分点)的走势,说明近两个月工业企业的增量利润中,小企业比重有所提高,利润边际增长以小企业为主。同时统计局数据也显示,新增利润中消费类和设备类行业占比大幅提高,而上游原材料行业占比下降。盈利修复从上游大型企业传导到了中游设备类中小企业,说明行业出清和动能转换是在推进的,并且虽然工业经济将随着PPI的回落有所放缓,但景气度逐渐出现了在不同部门间的转移,与中小企业运营密切相关的民间投资增速也不会大幅回落。

由此可见,中采小企业PMI和财新PMI走势出现差异的主要原因在于,本轮中小企业利润的提升主要是以重工业行业的小企业为主,与之形成鲜明对比,轻工业行业的中小企业经营状况仍然较差,尤其是贸易企业。

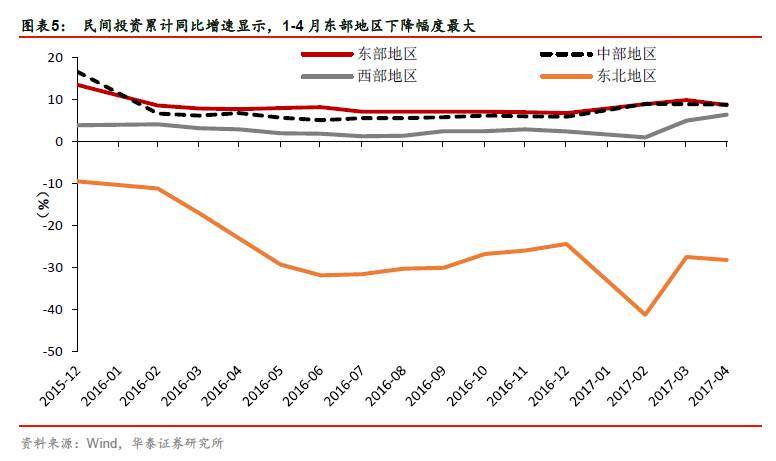

除了财新PMI指标,也可以从另外一个角度验证此观点,近两个月,民间投资累计同比增速数据经历了回升后又小幅回落的过程,1-3月累计增速回升中,前期水平较低的西部地区和东北地区幅度相对更大,而在1-4月累计增速回落中,东部地区增速回落幅度明显强于其他地区,印证东部地区民营企业经营状况不佳。

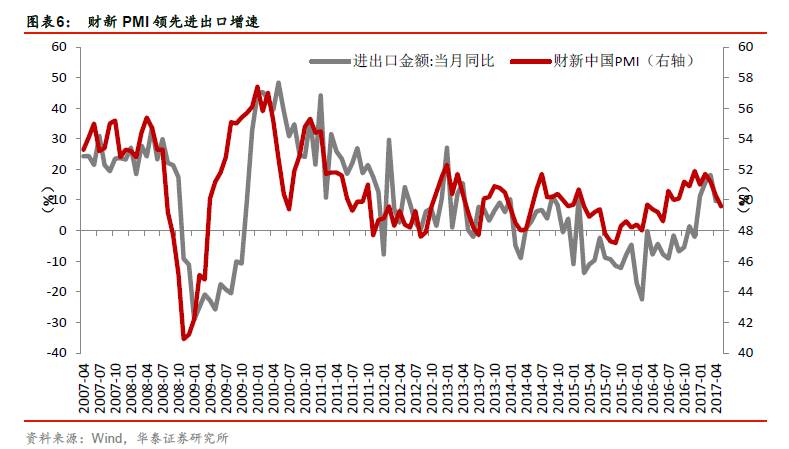

财新PMI样本以东部沿海地区的贸易企业为主,使得其走势与进出口增速存在强相关性,财新PMI领先进出口增速约3-4个月,其中,又与进口增速相关度更高。

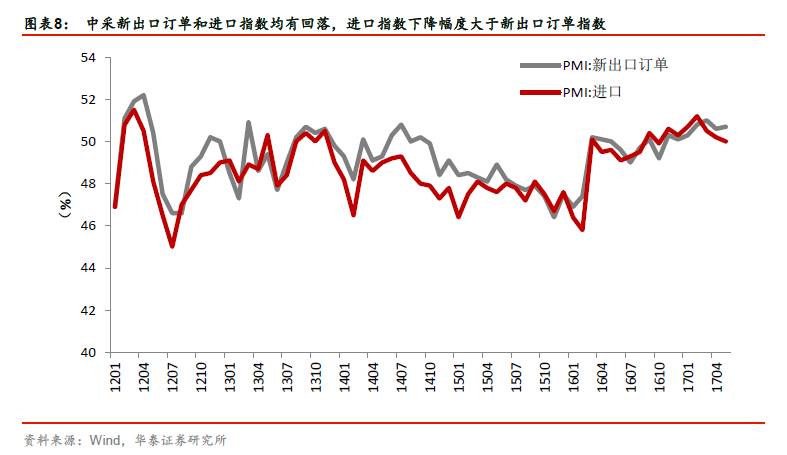

与中采PMI相比,财新PMI与我国进出口金额的同比增速具有更强的相关性,两者与进出口增速相关系数分别为0.44和0.58。从数据走势来看,财新PMI领先外贸增速约有3-4个月,将数据滞后3个月后,两者相关系数达到0.75,其中与进口金额增速的相关性更强,从近几个月数据来看,财新PMI走弱与中采PMI 的进口指数走弱是一致的,均指向未来进出口增速或有回落。我们预计下阶段我国进口下滑速度将快于出口,今年以来进口增速大幅提升主要是受大宗商品价格提升的影响,我们预计剔除价格因素的进口量将继续缓慢回落。

由于样本在大、中、小型企业间的覆盖较为均匀,一般情况下,中采PMI对经济上行的敏感性更强,指数波动幅度也更符合经济运行的实际情况。而财新PMI对经济下行的敏感性相对更强,主要体现在对进出口增速的影响上,对工业增加值和GDP的影响还需综合考虑其他的因素。

对经济的影响

由于经济增速的影响因素较多,中采和财新PMI与工业增加值增速和GDP增速的直观相关性均较弱,但是两者将通过以下渠道作用于经济体及货币政策。财新PMI领先进出口增速约3-4个月,其中又与进口增速相关度更高,

近几个月财新PMI的下滑包含了我国贸易状况将有下行的信息,我们预计将在未来的几个月内逐渐体现,或将对经济增速形成扰动。民营企业,尤其是沿海贸易企业吸纳了大量就业,这类企业经营状况的恶化将影响就业水平,5月财新PMI用工指数继续收缩,创下去年9月以来的最大用工降幅记录。

一旦就业受到冲击,也将影响央行在几个货币政策最终目标之间的权衡,进而影响货币政策决策。

下阶段利率上行将冲击企业运营,利率走势仍是决定企业经营状况和我国经济走势的核心变量。

2月初我们提出市场的四个低估,提醒不应低估货币紧缩大势。目前来看,防风险抑泡沫仍是政策主基调,虽然监管层未来将加强监管协调,但是不改变金融去杠杆的大方向,我们预计未来利率将走出倒U型的走势,预计将升至3.8%-4%的水平,最早在今年四季度出现拐点。利率水平的提升将对企业经营,尤其是向原本就存在融资难融资贵问题的中小企业继续施加压力,企业经营状况进而影响经济形势,并成为决定利率倒U型向下拐点的关键因素。

近期视角