潮汐社区

『千问千答』期权知识专项活动

自上周预告以来

在各大衍生品机构刮起了一阵风

将近20家机构勾搭我们,要参加此次活动

(悄悄告诉亲勾搭方式:微信puoker)

为啥呢?

因为潮汐社区已经是

国内期权大咖的主要汇聚地

也是国内唯一能够将期权知识

全方位免费分享给大家的线上社区

今天的期权内容推送

来自潮汐社区驻场机构华泰期权战队的分享

亲们可为末点击“阅读原文”,上潮汐社区GET更多干货哦

➤ Q1:请教下白糖当下的基本面情况怎样?

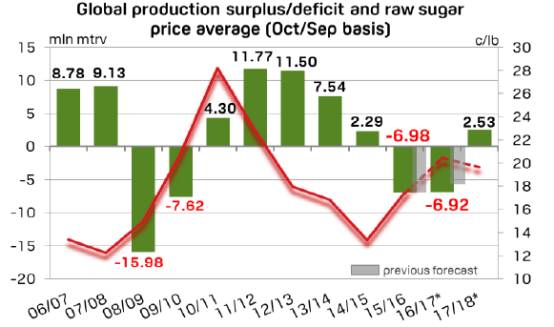

智咖解答:新的一年,原糖继续去库存,基本面情况将成主导。

在新榨季中,原糖继续去库存中,普氏目前将2016/17榨季的缺口预计在692万吨。其他主要的农产品研究机构也对本榨季的缺口预计在500-1000万吨的区间。而从历史来看,缺口产生的年份,原糖价格重心大概率将会上移。但我们也注意到普氏对2017/18榨季的供需预估了253万吨的剩余,这就意味着两年的缺口从此终结。总体目前的行情类似于2010年。

从CFTC公布的基金净持仓来看,自2016年9月下旬基金净多持仓见顶后,目前的多头呈现减少,结合上面的供需情况,目前的行情类似于2010年,后期可能会出现基金持仓逐步稳定,而价格在长期逐步走强的态势。

从长周期来看,白糖价格依然有上涨的潜力。但从目前来看,原糖的下跌、商品的走弱以及开榨季的供应高峰都将对短期国内糖价造成压力。

与此同时,糖厂和贸易商目前普遍看好糖价,并且对价格采取挺价而不是顺价销售的态度,这对短期的行情造成了干扰。从以往经验来看,现货挺价会对价格产生波动,但终究无法影响糖价运行的趋势。

总结来讲,从16/17榨季来看,国际糖继续处于去库存年份,原糖的价格中枢总体将向上移动,但短期由于印度政府不改变进口而下跌,后期我们认为随着巴西开榨可能出现炒作以及印度的实质性进口,原糖价格将逐步企稳,并在夏季重新出现上涨。

在开榨期间,在原糖出现下跌、国内商品见顶、国内抛储以及进口贸易保障措施结果推迟,国内糖短期将继续承压。

从长期来看,国内供需缺口约有108万吨,可流通库存为低值,而国内需要200万吨的抛储来维持供应。总体来看,在低产已经确定,进口总量受到管控、制糖成本不断提升的情况下,新榨季糖价有望创造历史新高。同时我们也可以通过基差和月差来辅助验证。对此,我们需要抓住牛市的尾巴。

另外农业供给侧改革和白糖期权的上市也会为投资资金的炒作带来题材

豆粕期权、白糖期权先后推出,市场各方积极参与,总体比上证50ETF期权上市时活跃。

➤ Q2:您好,当前北半球开榨即将结束,白糖市场,未来还有哪些看点?

智咖解答:目前北半球开榨即将结束,印度在圣诞节后便一直成为全球市场关注的焦点。

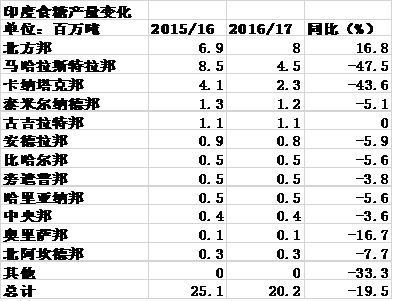

由于主产区天气干旱,15-16制糖年印度的食糖产量已经减至2510万吨的水平。而印度糖厂协会(ISMA)日前第三次下调印度食糖产量至2030万吨。

截止2017年2月28日时印度食糖产量仅达到1624.5万吨,较去年同期1994.3万吨的产量下降了18.54%。数据显示,16-17制糖年印度有483家糖厂参与制糖,截止2017年2月28日时印度全国已有257家糖厂在制糖,去年同期仍在制糖的糖厂则多达390家。

原糖前期因印度超预期减产而反弹,但上周一ISMA与印度政府会晤,印度政府短期内不太可能改变进口税率政策后,原糖随后出现了大跌。

从目前研究机构的观点来看,印度依然将可能在夏季开始进口,进口预期在150-500万吨不等,而这可能是夏季多头发动行情潜在的影响因素。

就泰国市场而言,泰国产量则有所改善。

据泰国蔗糖管理局(OSCB)日前公布的数据,自2016年12月6日开榨到2017年3月15日期间,泰国糖厂累计收榨甘蔗8370万吨,同比下降7%,产糖890万吨,同比下降3%。数据显示,16-17制糖年截止3月15日泰国累计产白糖250万吨,同比下降1%;产原糖630万吨,同比下降5%。原糖和白糖的产量比70:30,去年同期相当。

3月份上半月泰国糖厂的日榨甘蔗量已从2月份的105万吨减至87.5万吨,这可能意味着泰国的甘蔗收榨已进入后期阶段,同时意味着目前白糖对原糖的升水高达106-107美元/吨的背景下,糖厂的原糖回炉工作也将展开。现阶段OCSB维持16-17制糖年(10-9月)泰国收榨甘蔗9200万吨,产糖960万吨的判断。甘蔗产量和食糖产量均下降2%。

巴西新榨季成为潜在炒作焦点。

随着北半球逐步春暖花开,南半球也将反之逐渐步入秋冬季节,而这意味着巴西中南部即将拉开17/18榨季开榨的序幕。

对于17/18榨季的甘蔗压榨量预估,市场认为在5.7—5.9亿吨左右,而本榨季则为5.93—5.97亿吨。与此同时糖产量预估在3500—3600万吨的区间内,与本榨季差别不大。

值得注意的是,随着巴西甘蔗的老化,巴西新榨季的甘蔗压榨将非常容易受到天气变化的影响。

而在2017年,厄尔尼诺有望卷土重来。

➤ Q3:您好,听说今年可能会发生厄尔尼诺现象,概率有多大?您可以综合分析下其影响嘛?

智咖解答:去年强厄尔尼诺刚结束,对许多农产品带来的破坏让人记忆犹新,而原本预期即将发生的拉尼娜很快又夭折。

从目前的气象资料来看,今年有可能再度发生厄尔尼诺。NOAA(美国海洋气象局)在月报中认为拉尼娜已经恢复中性并且厄尔尼诺在秋季发生的概率将提升;与此同时,澳大利亚气象局则认为2017年厄尔尼诺有一半的概率再发生。从历史上来看,发生厄尔尼诺的年份,大概率原糖价格出现上涨,而这也是后期我们所值得期待的。

外加上,北半球处于开榨的末期,之前印度减产的炒作结束,糖价出现了下跌,后期原糖将继续呈现震荡偏弱态势。另外,如果印度持续超预期减产,同时后期天气影响印度甘蔗播种和生长以及巴西甘蔗的压榨,那么在夏季10年行情有可能再现。

➤ Q4:徐总,自进入新榨季以后,国储糖已经完成了65万吨抛储,这对市场有什么影响?

智咖解答:自进入新榨季以后,国储糖已经完成了65万吨抛储,而近期又传闻古巴进口糖将不再按照以往入国储库,而是直接加工进入市场流通,构成了“变相抛储”,并对市场形成短期压力。

新榨季,随着有关农业供给侧改革的一号文件出台,预计抛储以及相关传闻将贯穿一整年的行情。而且,历史上出现的“越收越跌,越抛越涨”的收抛储规律将会继续发生,特别是在夏季供应紧张阶段,这种现象将会更加明显。

➤ Q5:对于一些重要的白糖报告和政策出台之前,白糖市场波动比较大,请教下,如何使用期权策略来应对这种波动呢?

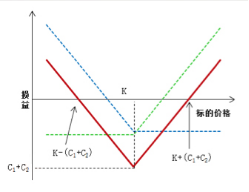

智咖解答:对于一些重要的白糖报告和政策出台之前,可以采取买入跨式期权组合策略,即同时买入同一行权价格的看涨和看跌期权,做多波动率。

类似地,如果认为后期糖价波动幅度很大,则亦可以采取买入宽跨式期权组合策略,即买入高行权价格的看涨期权和低行权价的看跌期权。

➤ Q6:对于白糖,某些时刻季节性特征并不明显,我们该采用怎样的期权交易策略?

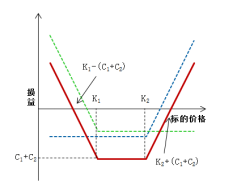

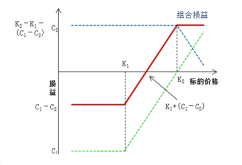

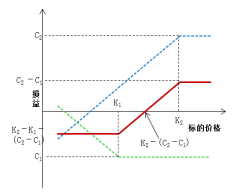

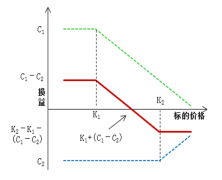

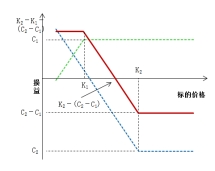

智咖解答:那么对于短期白糖价格看小涨的,可以采取牛市价差组合策略(即对于同一个期货标的买入一份低行权价格的看涨/看跌期权和卖出一份高行权价的看涨/看跌期权)。

类似地,对于短期白糖价格看小跌的,可以采取熊市价差组合策略(即对于同一个期货标的买入一份高行权价格的看涨/看跌期权和卖出一份低行权价的看涨/看跌期权)。

➤ Q7:请教下,作为白糖短线或者是长线交易者,该如何利用期权这个工具呢?

智咖解答:对于短期行情,投资者和产业资金可以采取不同的交易手段。

首选对于短期投机者来说,若是坚定地认为白糖短期小跌,那么可以选择买入实值看跌期权,以博取更稳定的利润;相反的买入略虚值的看跌期权则可以降低权利金成本。

对于现货商而言,由于手头有现货,若是坚定地认为白糖短期小跌,那么可以选择买入虚值看涨期权,以赚取权利金收益,同时不停地进行滚动操作,则可以做到“手头有货,心中不慌”。

对于长线交易来说,由于对于长线我们看好,因此,无论对于投资者还是现货商而言,都可以通过买入看涨期权来进行操作。

这里要注意的是,远月期权的时间价值将随着交割临近而消逝,因此,在没有确实的把握之前,买入远月合约需要谨慎!同时由于期权是美式期权,因此当利润水平合理时,可以择机提前平仓,实现盈利。

➤ Q8:豆粕期权、白糖期权先后推出,买最便宜的期权是否具有优势?

智咖解答:在期权上市期间,和投资者交流,就遇到部分投资者存在误区,“买入期权最大损失仅为权利金”的说法对他们是一颗“定心丸”,他们大都认同买入期权风险相对有限,愿意花更少的钱去搏。对于价格高一点的期权则望而却步。但事实上,这种只买便宜期权的策略盈利概率比较小。在方向性看涨(看跌)策略中,因预期标的期货价格上涨(下跌)而买入看涨(看跌期权),企图待其价格上涨后获取差价的策略固然没错,但还需根据情况选择不同风险参数Delta值的绝对值(以下简称Delta)对应的期权合约。

小幅看涨看跌方向性策略应买入Delta值较大的期权合约。

同一标的期权合约,行权价格越低的期权Delta值就越小,这就是说该期权合约价格对标的合约价格小幅变动反应越迟钝,同时廉价的虚值期权成交不活跃,对冲成本也显得十分昂贵。

4月21日m1707与m1707-p-2600期权价格对比图。

如4月21日一投资者开盘后在m1707当天最高点2864时买入m1707-p-2600合约,m1707下跌至2850后该期权合约仅上涨一个最小波动单位至2.5元,尽管有25%的涨幅,再考虑对冲成本当天了结这笔交易必亏无疑。但Delta较大的m1707-p-2850合约,在这段下跌中从45元上涨至54元,获利更容易。

另一方面,4月21日m1709开盘后下跌与m1707大致相同。对比m1709-p-2600和m1709-p-2850两个较为活跃期权合约,同样是Delta较大的m1709-p-2850更符合投资者买入该期权的获利预期。

实际上,买入深度虚值的期权只适合大涨大跌行情。

因深度虚值期权的Delta原本较小,但随着标的期货价格朝着有利的方向变化,其成为浅虚值状态后Delta大增。也就是说,深度虚值期权只有其虚值状态改变时,其对标的价格的变化才逐渐敏感起来。又因深度虚值期权十分便宜,才可能在标的物大涨大跌中实现翻倍涨幅。

4月20日白糖期权上市第二天,一投资者以27元买入了SR709P6400合约。接下来SR1709自6800上方大跌至6660附近,其期权价格已上涨至47元左右。与此同时,深度虚值期权SR709P6300也有类似涨幅。

类似行情在早前的豆粕期权合约中也有出现。豆粕主力合约1709自4月7日触底已反弹近100元/吨,最早上市的深度虚值合约m-1709-3000合约已经从20元下方上涨至40元。虽然m1709系列执行价格较低的看涨期权如m-1709-2850,也有的翻倍的涨幅,但由于其价格较高,若流动性良好,则同等的本金投入收益自然不如m-1709-3000合约。

显然,小幅看涨看跌策略选择Delta值绝对值较大的期权合约,这样期权价格变动对标的期货价格变动较为敏感,该方向性策略才有效。只有预期标的期货合约大涨大跌时,才考虑买入廉价的深度虚值期权。

点击"阅读原文",上潮汐社区

免费Get更多"千问千答"内容哦

行业大咖汇聚的江湖

800+智咖高手解疑,传道,切磋

潮汐社区

独步大宗金融和实体江湖的秘籍

一键扫描,从此在手